Слайд 2

Бюджетная классификация

Юридический факультет СПбГУ, 2012

Слайд 3

Бюджетная классификация: понятие (ст. 18 БК РФ)

Группировка доходов,

расходов и источников финансирования дефицитов бюджетов;

Используется для составления и

исполнения бюджетов, составления бюджетной отчетности;

Обеспечивает сопоставимость показателей бюджетов бюджетной системы РФ.

Приказ Минфина РФ от 21.12.2011 № 180н «Об утверждении указаний о порядке применения бюджетной классификации РФ»

Слайд 4

Состав бюджетной классификации (ст. 19 БК РФ)

Классификация доходов

бюджетов;

Классификация расходов бюджетов;

Классификация источников финансирования дефицитов бюджетов;

Классификация операций публично-правовых

образований (классификация операций сектора государственного управления).

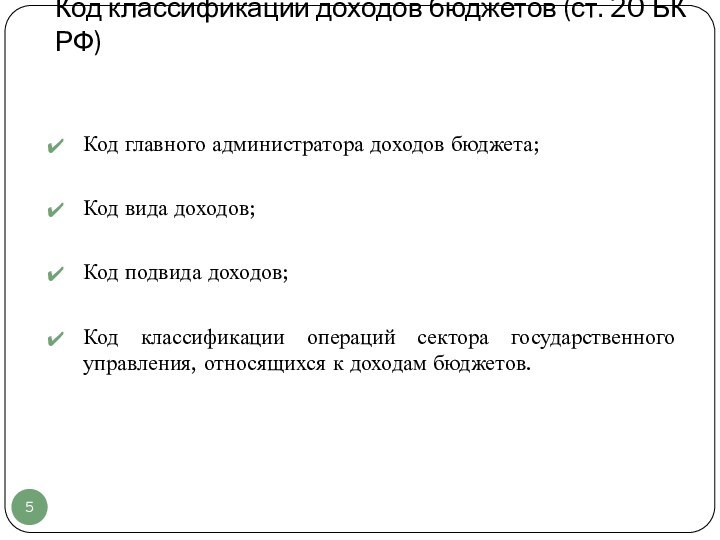

Слайд 5

Код классификации доходов бюджетов (ст. 20 БК РФ)

Код

главного администратора доходов бюджета;

Код вида доходов;

Код подвида доходов;

Код классификации

операций сектора государственного управления, относящихся к доходам бюджетов.

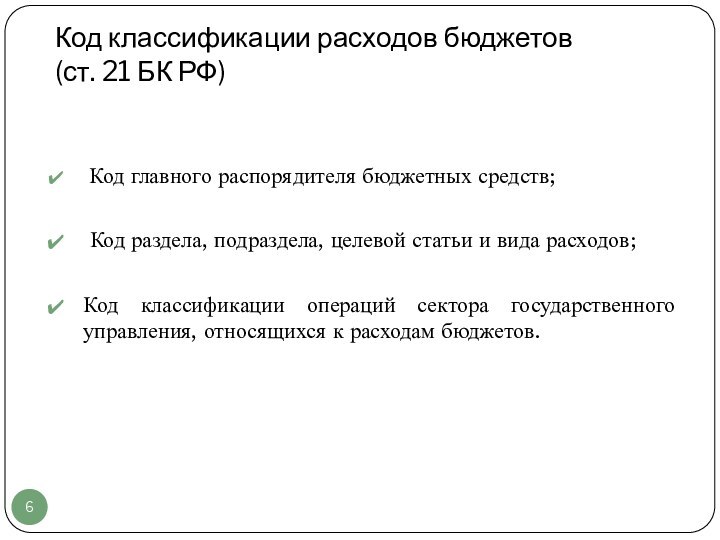

Слайд 6

Код классификации расходов бюджетов

(ст. 21 БК РФ)

Код главного распорядителя бюджетных средств;

Код раздела, подраздела, целевой

статьи и вида расходов;

Код классификации операций сектора государственного управления, относящихся к расходам бюджетов.

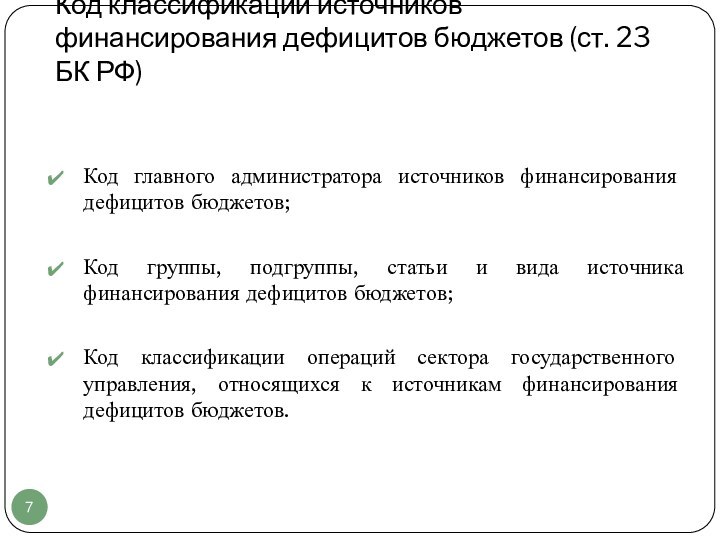

Слайд 7

Код классификации источников финансирования дефицитов бюджетов (ст. 23

БК РФ)

Код главного администратора источников финансирования дефицитов бюджетов;

Код группы,

подгруппы, статьи и вида источника финансирования дефицитов бюджетов;

Код классификации операций сектора государственного управления, относящихся к источникам финансирования дефицитов бюджетов.

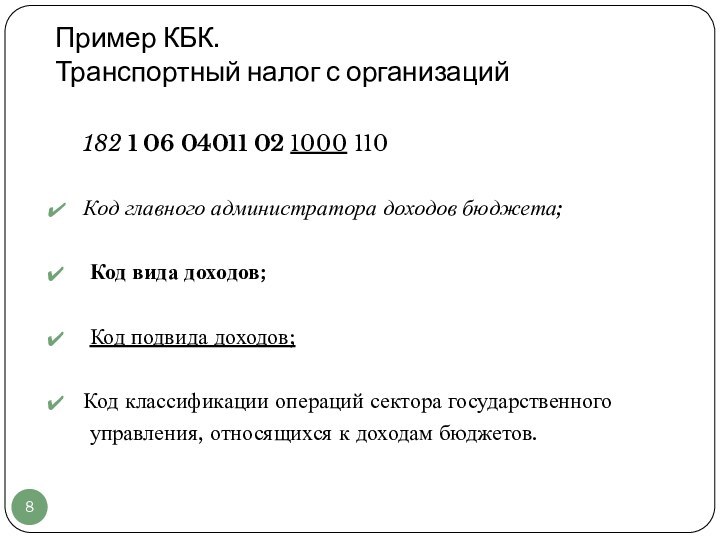

Слайд 8

Пример КБК.

Транспортный налог с организаций

182 1 06 04011

02 1000 110

Код главного администратора доходов бюджета;

Код вида

доходов;

Код подвида доходов;

Код классификации операций сектора государственного

управления, относящихся к доходам бюджетов.

Слайд 9

Правовое регулирование доходов

Юридический факультет СПбГУ, 2012

Слайд 10

Понятие «доходы бюджета» (ст. 6 БК РФ)

Поступающие в

бюджет

Денежные средства

Не являются доходами бюджета поступающие в бюджет денежные

средства, которые являются источниками финансирования дефицита бюджета

Слайд 11

Зачисление доходов в бюджет (ст. 40 БК РФ)

Доходы

зачисляются на счета органов Федерального казначейства;

Органы Федерального казначейства осуществляют

учет доходов, поступивших в бюджетную систему РФ, и их распределение между бюджетами;

Органы Федерального казначейства осуществляют перечисление доходов со счета органов Федерального казначейства на единые счета соответствующих бюджетов.

Слайд 12

Денежные средства

считаются поступившими в доходы

соответствующего бюджета

бюджетной системы РФ

с момента их зачисления

на единый

счет этого бюджета

Слайд 13

Виды доходов бюджетов

А. По элементам бюджетной системы РФ:

1.

федерального бюджета (гл. 7 БК РФ);

2. бюджетов субъектов РФ

(гл. 8 БК РФ);

3. местных бюджетов (гл. 9 БК РФ);

4. бюджетов государственных внебюджетных фондов (ст. 146 БК РФ).

Б. ст. 41 БК РФ:

1. налоговые доходы;

2. неналоговые доходы;

3. безвозмездные поступления.

В. ст. 47 БК РФ:

Собственные доходы бюджета – все доходы бюджета, за исключением субвенций.

Слайд 14

Налоговые доходы – это доходы от

Федеральных налогов

и сборов, в том числе от налогов, предусмотренных специальными

налоговыми режимами;

Региональных налогов;

Местных налогов;

Пеней и штрафов, предусмотренных налоговым законодательством.

(ст. 41 БК РФ)

Слайд 15

Понятие налога (ст. 8 НК РФ)

Обязательный, индивидуально безвозмездный

платеж, взимаемый с организаций и физических лиц в форме

отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Слайд 16

Признаки налога

Обязательность;

Индивидуальная безвозмездность;

Денежная форма;

Фискальная цель;

Отчуждение части имущества налогоплательщика.

Слайд 17

Конституционный Суд РФ об обязанности

платить законно установленные

налоги

Налог - необходимое условие существования государства, поэтому обязанность платить

налоги, закрепленная в ст.57 Конституции РФ, распространяется на всех налогоплательщиков в качестве безусловного требования государства.

Взыскание налога не может расцениваться как произвольное лишение собственника его имущества, - оно представляет собой законное изъятие части имущества, вытекающее из конституционной публично-правовой обязанности.

Постановление Конституционного Суда РФ

от 17.12.96 № 20-П

Слайд 18

Виды налогов (ст. 12 НК РФ)

Федеральные: акцизы, НДС,

налог на прибыль организаций, налог на доходы физических лиц,

налог на добычу полезных ископаемых, водный налог;

Региональные: налог на имущество организаций, налог на игорный бизнес, транспортный налог;

Местные: земельный налог, налог на имущество физических лиц.

Слайд 19

Специальные налоговые режимы (ст. 18 НК РФ)

Система налогообложения

для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог);

Упрощенная система налогообложения;

Система налогообложения

в виде единого налога на вмененный доход для отдельных видов деятельности;

Система налогообложения при выполнении соглашений о разделе продукции.

Слайд 20

Налоговый сбор (ст. 8 НК РФ)

Обязательный взнос, взимаемый

с организаций и физических лиц, уплата которого является одним

из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Слайд 21

Сборы, предусмотренные НК РФ

Сборы за пользование объектами животного

мира и за пользование объектами водных биологических ресурсов;

Государственная пошлина.

Слайд 22

Неналоговые (фискальные) сборы

Примеры:

- лицензионные сборы;

- таможенные пошлины;

- таможенные

сборы;

- консульские сборы;

- патентные пошлины

и др.

Конституционный Суд РФ о неналоговых сборах:

Определение от 10.12.2002 № 283-О;

Определение от 10.12.2002 № 284-О;

Постановление от 28.02.2006 № 2-П;

Определение от 16.12.2008 №1079-О-О.

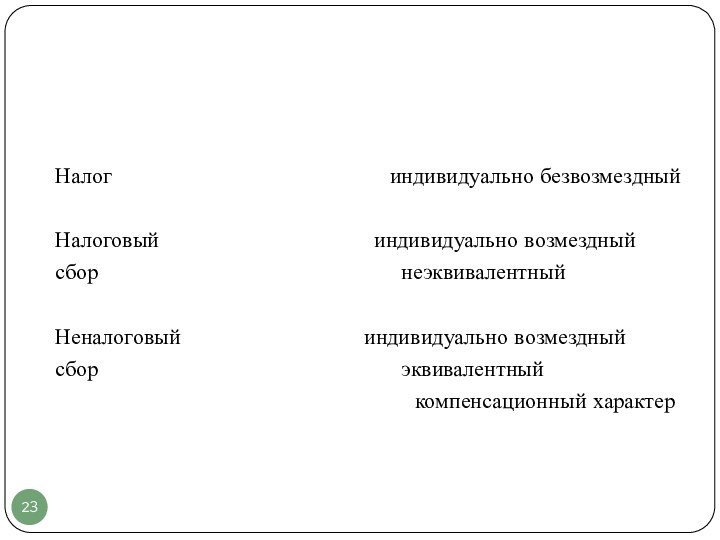

индивидуально безвозмездный

Налоговый индивидуально возмездный

сбор неэквивалентный

Неналоговый индивидуально возмездный

сбор эквивалентный

компенсационный характер

Слайд 24

Законно установленные налог и налоговый сбор

Федеральные налоги и

сборы следует считать «законно установленными», если они установлены:

федеральным законодательным

органом;

в надлежащей форме, т. е. федеральным законом;

в предусмотренном законом порядке;

введены в действие в соответствии с действующим законодательством.

Установить налог можно только путем прямого перечисления в законе о налоге существенных элементов налогового обязательства – размер налогового платежа должен быть определен в законе.

Постановление Конституционного Суда РФ от 18.02.1997 № 3-П; Постановление Конституционного Суда РФ от 11.11.1997 № 16-П.

Слайд 25

Законно установленный фискальный сбор

Фискальные сборы не должны выводиться

из сферы действия статьи 57 Конституции РФ.

Фискальный платежи должны

рассматриваться как законно установленные не только тогда, когда ставки предусмотрены непосредственно федеральным законом, но – при определенных условиях – и тогда, когда такие ставки на основании закона устанавливаются Правительством РФ.

Постановление Конституционного Суда РФ от 28.02.2006 № 2-П.

Слайд 26

Неналоговые доходы: виды

Обязательные платежи;

Доходы от участия публично-правового образования

в гражданском обороте;

Суммы принудительных изъятий.

Слайд 27

Неналоговые доходы (ст. 41 БК РФ)

Доходы от использования

имущества, находящегося в государственной или муниципальной собственности, за некоторыми

исключениями;

Доходы от продажи имущества, находящегося в государственной или муниципальной собственности, за некоторыми исключениями;

Доходы от платных услуг, оказываемых казенными учреждениями;

Суммы принудительных изъятий (средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности и др.);

Средства самообложения граждан;

Иные неналоговые доходы.

Слайд 28

Доходы от использования государственного (муниципального) имущества (ст. 42

БК РФ) (1/2)

Доходы, получаемые в виде арендной либо иной

платы за передачу в возмездное пользование;

Средства, получаемые от передачи имущества в залог, в доверительное управление;

Средства, получаемые в виде процентов по остаткам бюджетных средств на счетах в кредитных организациях;

Плата за пользование бюджетными кредитами;

Доходы в виде прибыли, приходящейся на доли в уставных (складочных) капиталах хозяйственных товариществ и обществ, дивидендов по акциям, принадлежащим публичным субъектам;

Часть прибыли государственных и муниципальных унитарных предприятий, остающаяся после уплаты налогов и иных обязательных платежей и др.

Слайд 29

Доходы от использования государственного (муниципального) имущества (ст. 42

БК РФ) (2/2)

В состав неналоговых доходов не входят денежные

средства, полученные от продажи и использования имущества:

бюджетных учреждений;

автономных учреждений;

государственных (муниципальных) унитарных предприя-

тий, в том числе казенных.

Слайд 30

Средства самообложения граждан

Разовые платежи граждан, осуществляемые для решения

конкретных вопросов местного значения;

Размер устанавливается в абсолютной величине равным

для всех жителей муниципального образования, за исключением отдельных категорий граждан, для которых размер платежей может быть уменьшен (не более 30 процентов от общего числа жителей муниципального образования);

Вопросы введения и использования средств самообложения граждан решается на местном референдуме (сходе граждан).

Федеральный закон от 06.10.2003 № 131-ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации»; Решение Совета депутатов муниципального образования Киришский муниципальный район Ленинградской области от 16.11.2005 № 2/10 «О самообложении граждан муниципального образования Киришский муниципальный район».

Слайд 31

Безвозмездные поступления (ст. 41 БК РФ)

Межбюджетные трансферты;

Безвозмездные поступления

от физических и юридических лиц, международных организаций и правительств

иностранных государств, в том числе добровольные пожертвования.

Слайд 32

Правовое регулирование расходов

Юридический факультет СПбГУ, 2012

Слайд 33

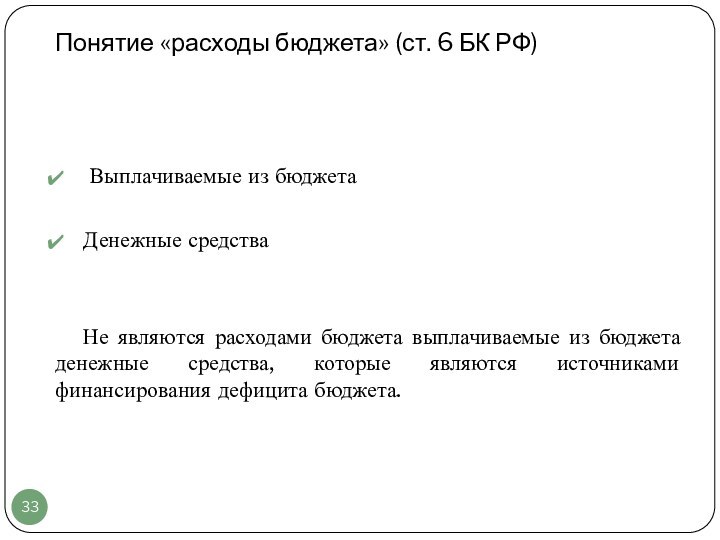

Понятие «расходы бюджета» (ст. 6 БК РФ)

Выплачиваемые

из бюджета

Денежные средства

Не являются расходами бюджета выплачиваемые из бюджета

денежные средства, которые являются источниками финансирования дефицита бюджета.

Слайд 34

Формирование расходов бюджетов (ст. 65 БК РФ)

Осуществляется

в

соответствии с расходными обязательствами,

исполнение которых должно происходить

в

очередном финансовом году

(финансовом году и плановом периоде)

за счет средств соответствующих бюджетов.

Слайд 35

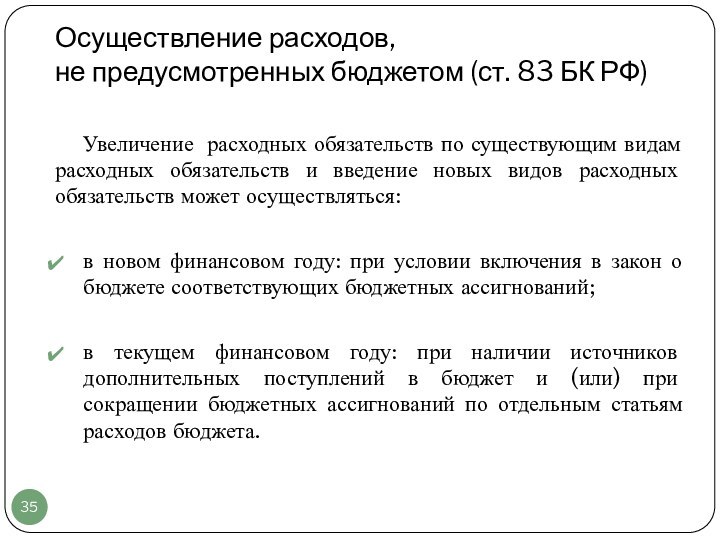

Осуществление расходов,

не предусмотренных бюджетом (ст. 83 БК

РФ)

Увеличение расходных обязательств по существующим видам расходных обязательств и

введение новых видов расходных обязательств может осуществляться:

в новом финансовом году: при условии включения в закон о бюджете соответствующих бюджетных ассигнований;

в текущем финансовом году: при наличии источников дополнительных поступлений в бюджет и (или) при сокращении бюджетных ассигнований по отдельным статьям расходов бюджета.

Слайд 36

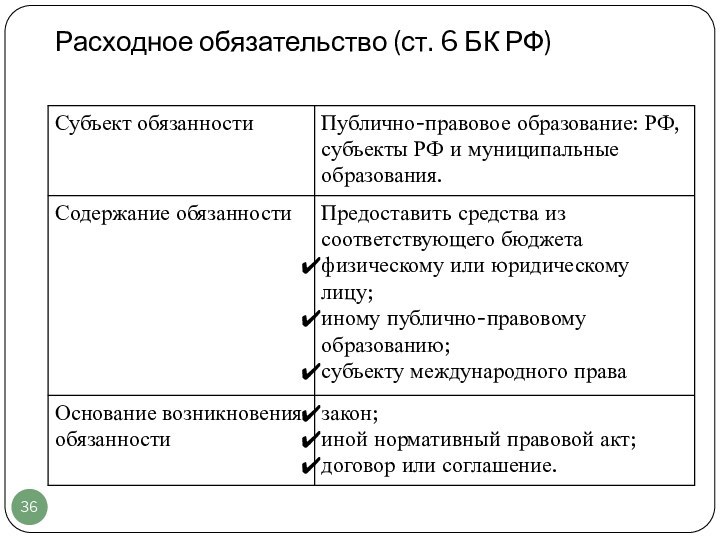

Расходное обязательство (ст. 6 БК РФ)

Слайд 37

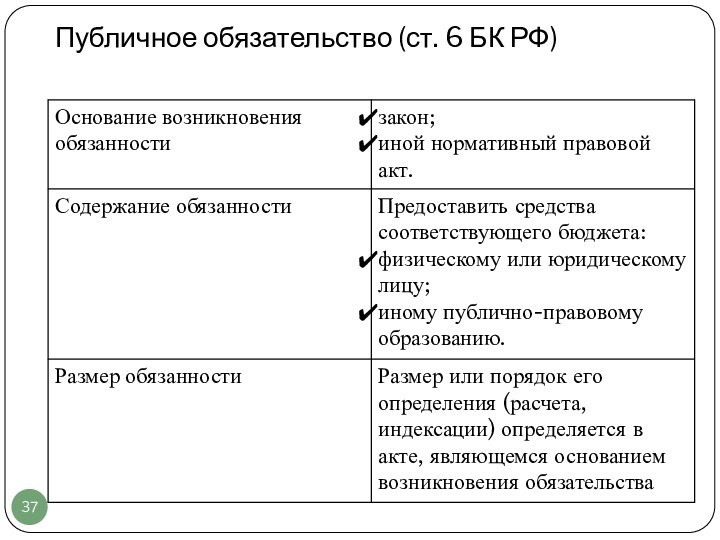

Публичное обязательство (ст. 6 БК РФ)

Слайд 38

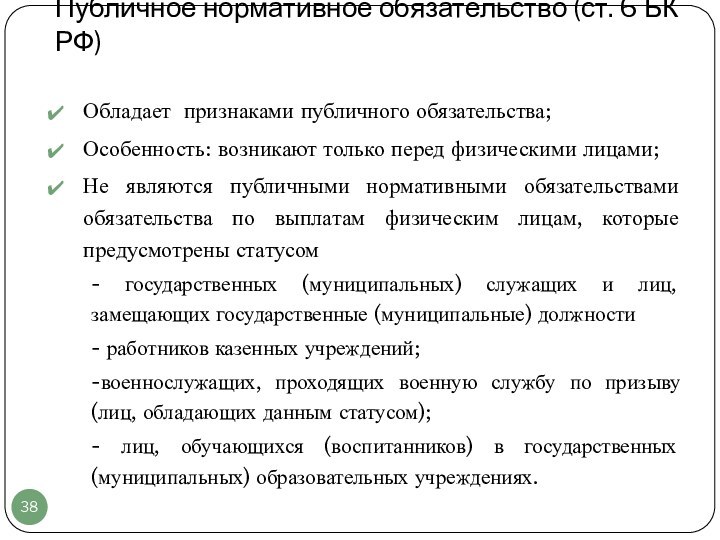

Публичное нормативное обязательство (ст. 6 БК РФ)

Обладает признаками

публичного обязательства;

Особенность: возникают только перед физическими лицами;

Не являются публичными

нормативными обязательствами обязательства по выплатам физическим лицам, которые предусмотрены статусом

- государственных (муниципальных) служащих и лиц, замещающих государственные (муниципальные) должности

- работников казенных учреждений;

-военнослужащих, проходящих военную службу по призыву (лиц, обладающих данным статусом);

- лиц, обучающихся (воспитанников) в государственных (муниципальных) образовательных учреждениях.

Слайд 39

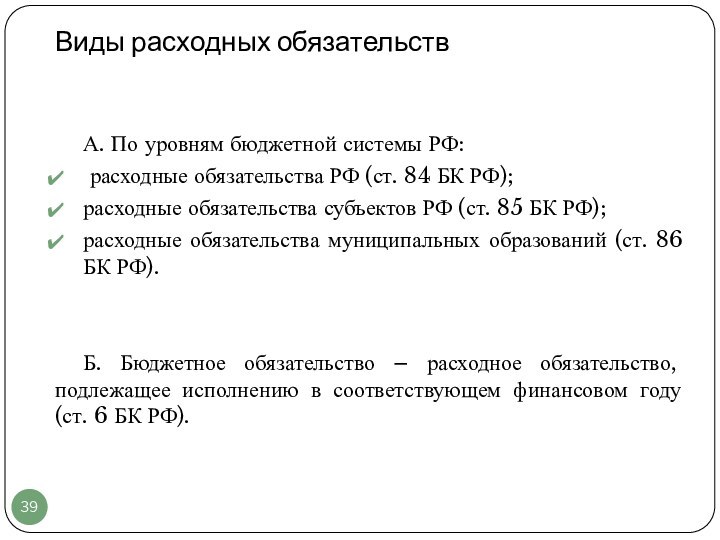

Виды расходных обязательств

А. По уровням бюджетной системы РФ:

расходные обязательства РФ (ст. 84 БК РФ);

расходные обязательства субъектов

РФ (ст. 85 БК РФ);

расходные обязательства муниципальных образований (ст. 86 БК РФ).

Б. Бюджетное обязательство – расходное обязательство, подлежащее исполнению в соответствующем финансовом году (ст. 6 БК РФ).

Слайд 40

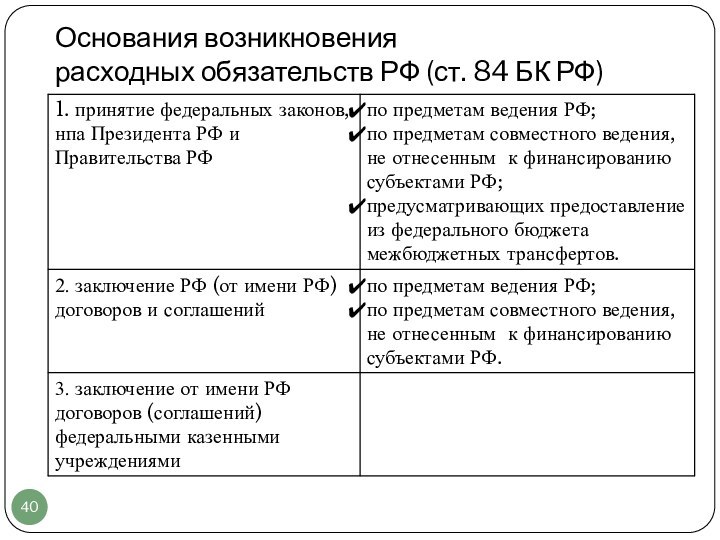

Основания возникновения

расходных обязательств РФ (ст. 84 БК

РФ)

Слайд 41

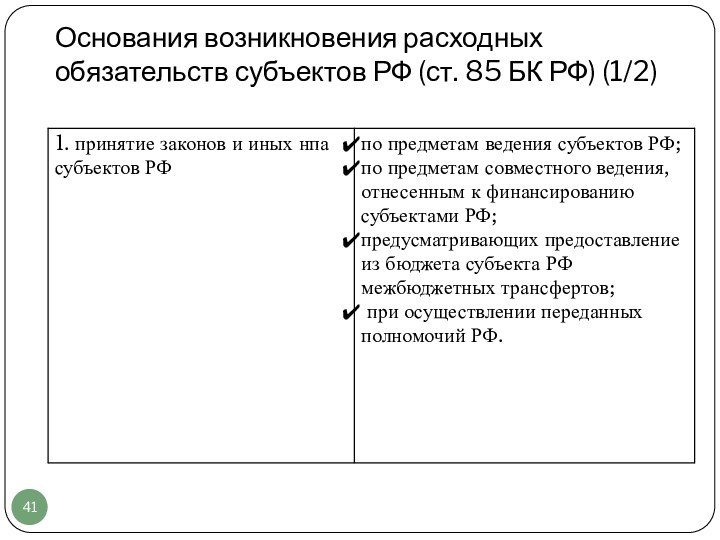

Основания возникновения расходных обязательств субъектов РФ (ст. 85

БК РФ) (1/2)

Слайд 42

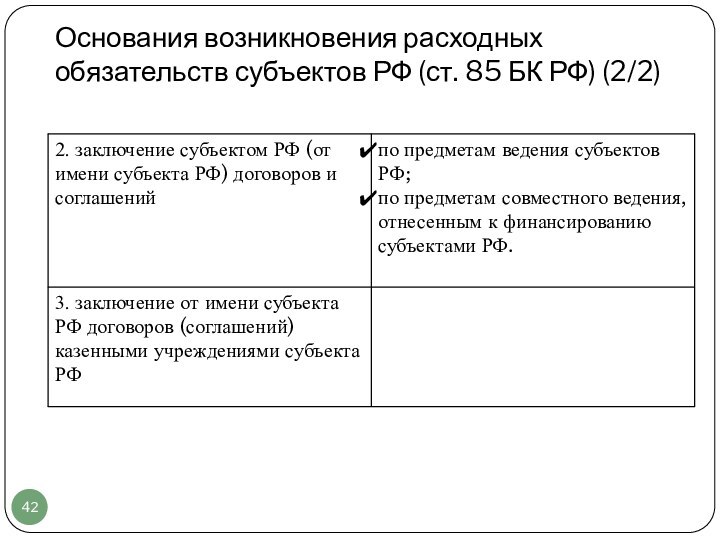

Основания возникновения расходных обязательств субъектов РФ (ст. 85

БК РФ) (2/2)

Слайд 43

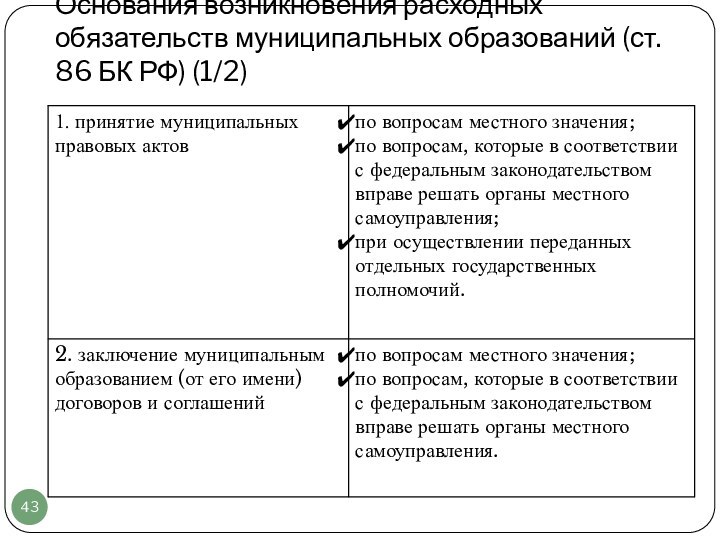

Основания возникновения расходных обязательств муниципальных образований (ст. 86

БК РФ) (1/2)

Слайд 44

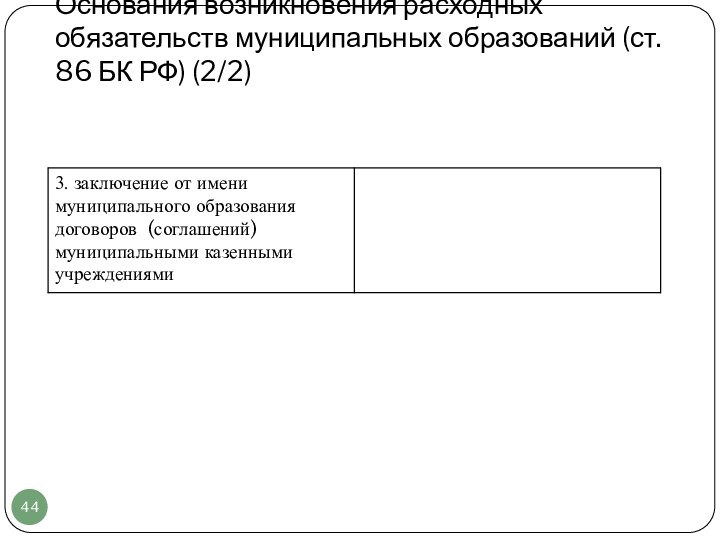

Основания возникновения расходных обязательств муниципальных образований (ст. 86

БК РФ) (2/2)

Слайд 45

Исполнение расходных обязательств (1/2)

Расходные обязательства публично-правового образования исполняются

за счет

собственных доходов;

источников финансирования дефицита соответствующего бюджета.

Слайд 46

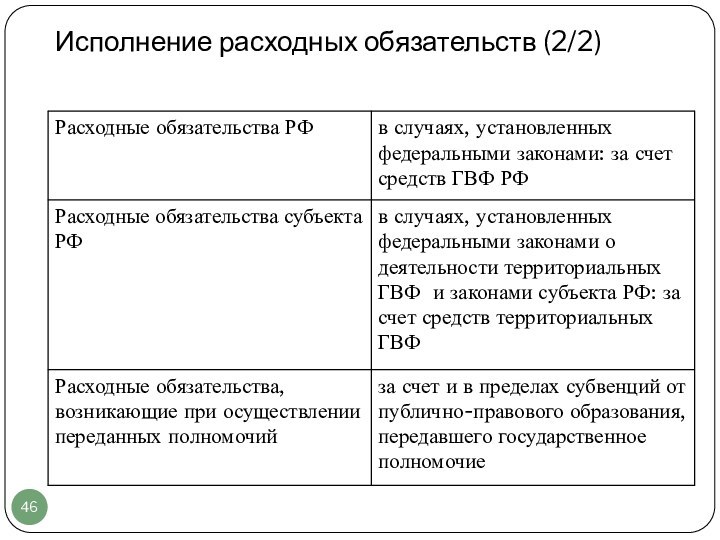

Исполнение расходных обязательств (2/2)

Слайд 47

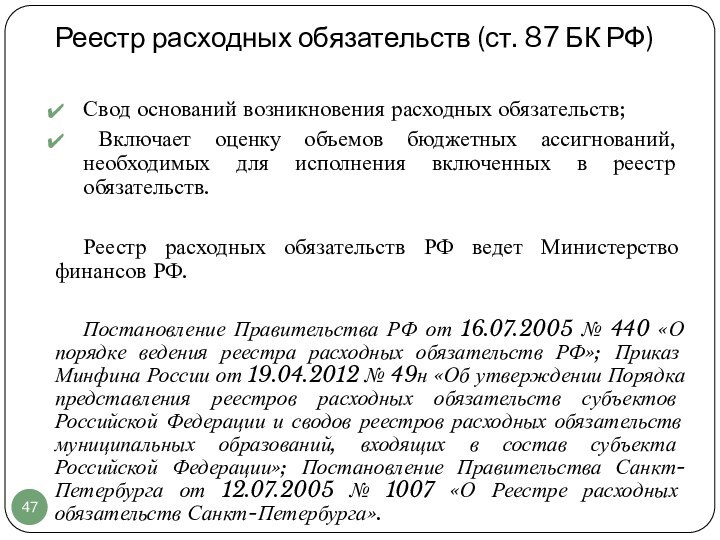

Реестр расходных обязательств (ст. 87 БК РФ)

Свод оснований

возникновения расходных обязательств;

Включает оценку объемов бюджетных ассигнований, необходимых

для исполнения включенных в реестр обязательств.

Реестр расходных обязательств РФ ведет Министерство финансов РФ.

Постановление Правительства РФ от 16.07.2005 № 440 «О порядке ведения реестра расходных обязательств РФ»; Приказ Минфина России от 19.04.2012 № 49н «Об утверждении Порядка представления реестров расходных обязательств субъектов Российской Федерации и сводов реестров расходных обязательств муниципальных образований, входящих в состав субъекта Российской Федерации»; Постановление Правительства Санкт-Петербурга от 12.07.2005 № 1007 «О Реестре расходных обязательств Санкт-Петербурга».

Слайд 48

Понятие «бюджетное ассигнование» (ст. 6 БК РФ)

Предельные объемы

денежных средств;

Предусмотренных в соответствующем финансовом году;

Для исполнения:

подлежащих исполнению в соответствующем финансо-вом году;

обязанностей публично-правового образования (РФ, субъекта РФ, МО) предоставить средства из соответствующего бюджета физическому или юридическому лицу, иному публично-правовому образованию, субъекту международного права.

Слайд 49

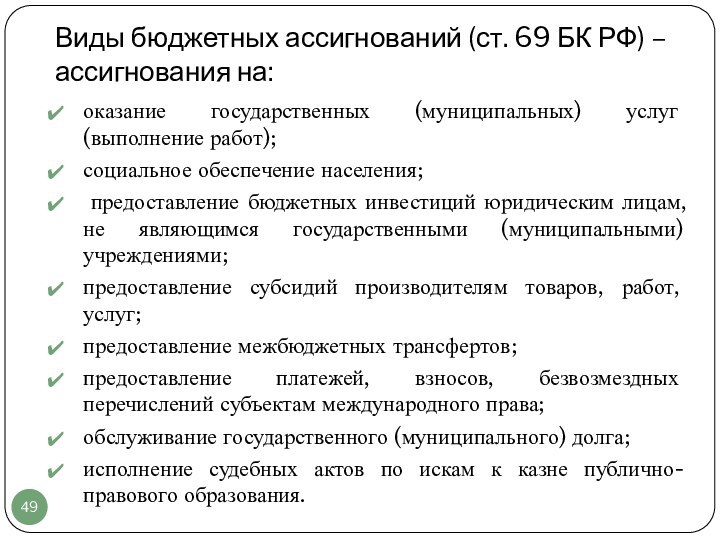

Виды бюджетных ассигнований (ст. 69 БК РФ) –

ассигнования на:

оказание государственных (муниципальных) услуг (выполнение работ);

социальное обеспечение населения;

предоставление бюджетных инвестиций юридическим лицам, не являющимся государственными (муниципальными) учреждениями;

предоставление субсидий производителям товаров, работ, услуг;

предоставление межбюджетных трансфертов;

предоставление платежей, взносов, безвозмездных перечислений субъектам международного права;

обслуживание государственного (муниципального) долга;

исполнение судебных актов по искам к казне публично-правового образования.

Слайд 50

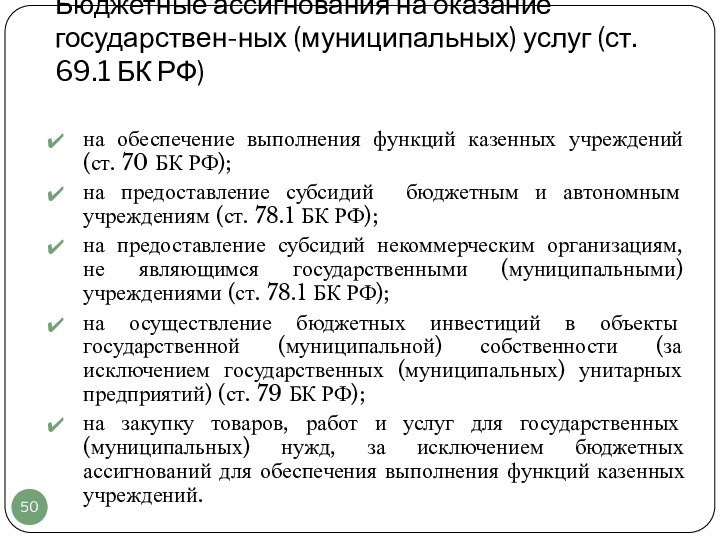

Бюджетные ассигнования на оказание государствен-ных (муниципальных) услуг (ст.

69.1 БК РФ)

на обеспечение выполнения функций казенных учреждений (ст.

70 БК РФ);

на предоставление субсидий бюджетным и автономным учреждениям (ст. 78.1 БК РФ);

на предоставление субсидий некоммерческим организациям, не являющимся государственными (муниципальными) учреждениями (ст. 78.1 БК РФ);

на осуществление бюджетных инвестиций в объекты государственной (муниципальной) собственности (за исключением государственных (муниципальных) унитарных предприятий) (ст. 79 БК РФ);

на закупку товаров, работ и услуг для государственных (муниципальных) нужд, за исключением бюджетных ассигнований для обеспечения выполнения функций казенных учреждений.

Слайд 51

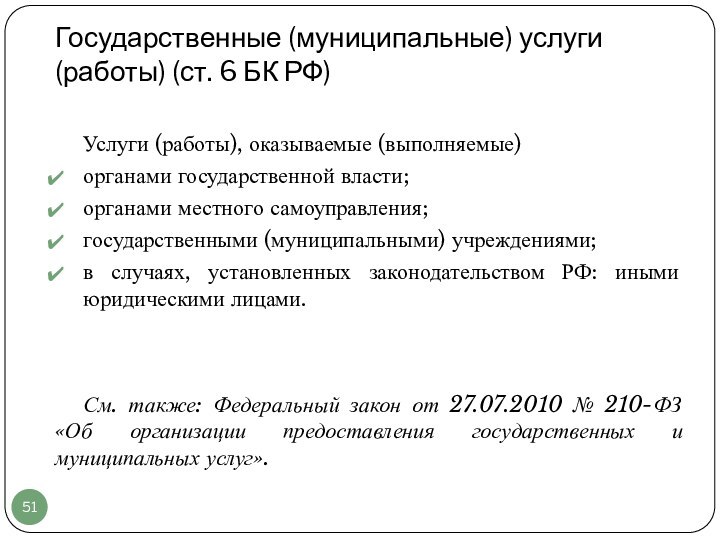

Государственные (муниципальные) услуги (работы) (ст. 6 БК РФ)

Услуги

(работы), оказываемые (выполняемые)

органами государственной власти;

органами местного самоуправления;

государственными (муниципальными) учреждениями;

в

случаях, установленных законодательством РФ: иными юридическими лицами.

См. также: Федеральный закон от 27.07.2010 № 210-ФЗ «Об организации предоставления государственных и муниципальных услуг».

Слайд 52

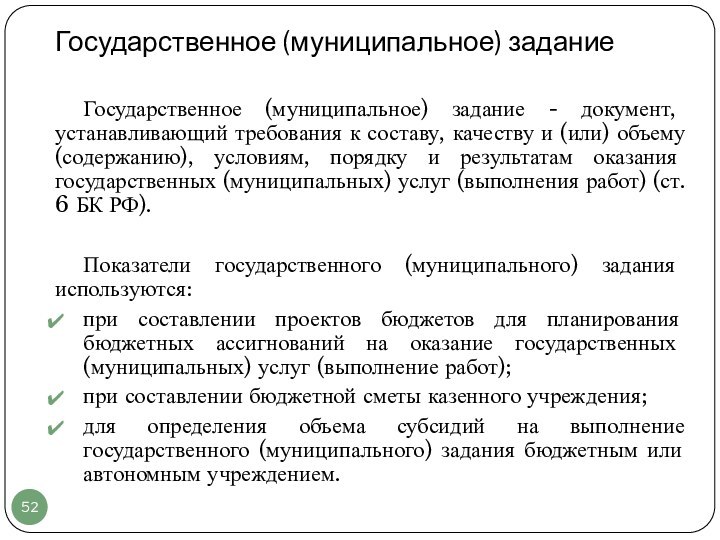

Государственное (муниципальное) задание

Государственное (муниципальное) задание - документ, устанавливающий

требования к составу, качеству и (или) объему (содержанию), условиям,

порядку и результатам оказания государственных (муниципальных) услуг (выполнения работ) (ст. 6 БК РФ).

Показатели государственного (муниципального) задания используются:

при составлении проектов бюджетов для планирования бюджетных ассигнований на оказание государственных (муниципальных) услуг (выполнение работ);

при составлении бюджетной сметы казенного учреждения;

для определения объема субсидий на выполнение государственного (муниципального) задания бюджетным или автономным учреждением.

Слайд 53

Финансовое обеспечение выполнения государственных (муниципальных) заданий

За счет

средств бюджетов бюджетной системы;

В зависимости от бюджета – в

порядке, установленном Правительством РФ / высшим исполнительным органом государственной власти субъекта РФ / местной администрацией.

Постановление Правительства РФ от 02.09.2010 № 671 «О порядке формирования государственного задания в отношении федеральных государственных учреждений и финансового обеспечения государственного задания»

Постановление Правительства Санкт-Петербурга от 20.02.2011 № 63 «О порядке формирования государственных заданий для государственных учреждений Санкт-Петербурга и порядке финансового обеспечения выполнения государственных заданий»

Слайд 54

Формирование

государственного (муниципального) задания

В порядке, установленном Правительством

РФ/высшим исполнительным органом государственной власти субъекта РФ/местной администрацией муниципального

образования.

На срок:

до одного года - в случае утверждения бюджета на очередной финансовый год;

до трех лет - в случае утверждения бюджета на очередной финансовый год и плановый период (с возможным уточнением при составлении проекта бюджета).

Для казенных, бюджетных и автономных учреждений.

Слайд 55

Содержание государственного задания:

услуги физическим и юридическим лицам

Определение

категорий физических и (или) юридических лиц, являющихся потребителями соответствующих

услуг;

Порядок оказания соответствующих услуг;

Предельные цены (тарифы) на оплату соответствующих услуг физическими или юридическими лицами в случаях, если законодательством РФ предусмотрено их оказание на платной основе, либо порядок установления указанных цен (тарифов) в случаях, установленных законодательством РФ;

Показатели, характеризующие качество и (или) объем (содержание) оказываемых государственных (муниципаль-ных) услуг (выполняемых работ);

Порядок контроля за исполнением государственного (муниципального) задания, в том числе условия и порядок его досрочного прекращения;

Требования к отчетности об исполнении государственного (муниципального) задания.

Слайд 56

Ассигнования на обеспечение выполнения

функций казенных учреждений (ст.

70 БК РФ)

Обеспечение выполнения функций казенных учреждений включает:

выплаты в

рамках трудового законодательства и законодательства о государственной (муниципальной) службе;

оплату поставок товаров, выполнения работ, оказания услуг для государственных (муниципальных) нужд;

уплату налогов, сборов и иных обязательных платежей в бюджетную систему РФ;

возмещение вреда, причиненного казенным учреждением при осуществлении его деятельности.

Слайд 57

Субсидии бюджетным и автономным учреждениям (ст. 78.1 БК

РФ) (1/2)

На возмещение нормативных затрат, связанных с оказанием учреждениями

в соответствии с государственным (муниципальным) заданием государственных (муниципаль-ных) услуг (выполнением работ);

На иные цели (см. напр.: Постановление Правительства РФ от 16.05.2012 № 488).

Порядок определения объема и условия предоставления субсидий определяются соответственно уровню бюджетной системы Правительством РФ, высшим исполнительным органом государственной власти субъекта РФ, местной администрацией.

Слайд 58

Субсидии бюджетным и автономным учреждениям

(ст. 78.1 БК

РФ) (2/2)

См.также:

Постановление Правительства РФ от 16.05.2012 № 488

«Об утверждении правил предоставления из федерального бюджета субсидий федеральным государственным бюджетным учреждениям «Российский фонд фундаментальных исследований» и «Российский гуманитарный научный фонд»;

Постановление Правительства Санкт-Петербурга от 23.11.2011 № 1610 «О порядке определения объема и условиях предоставления субсидий государственным бюджетным учреждениям Санкт-Петербурга и государственным автономным учреждениям, созданным на базе имущества, находящегося в собственности Санкт-Петербурга»;

Распоряжение Комитета финансов Санкт-Петербурга от 21.12.2011 № 225-р «Об утверждении типовой формы соглашения о порядке и условиях предоставления субсидии на финансовое обеспечение выполнения государственного задания на оказание государственных услуг (выполнение работ)».

Слайд 59

Субсидии иным некоммерческим организациям,

не являющихся Г(М)Упами (ст.

78.1 БК РФ)

Могут предусматриваться в соответствующих актах о федеральном

бюджете, бюджете субъекта РФ и местном бюджете.

Порядок определения объема и предоставления субсидий устанавливается

соответственно уровню бюджетной системы Правительством РФ, высшим исполнительным органом государственной власти субъекта РФ, местной администрацией;

федеральными законами, предусматривающими создание государственных корпораций и государственных компаний.

Напр.: Постановление Правительства Москвы от 05.04.2011 № 109-ПП «О порядке предоставления субсидий из бюджета города Москвы …. некоммерческим организациям, не являющимся государственными учреждениями…».

Слайд 60

Бюджетные инвестиции

Бюджетные средства, направляемые на создание или увеличение

за счет средств бюджета стоимости государственного (муниципального) имущества.

Виды бюджетных

инвестиций:

бюджетные инвестиции в объекты государственной (муниципальной) собственности (ст. 79 БК РФ);

бюджетные инвестиции юридическим лицам, не являющимся государственными (муниципальными) учреждениями и Г(М)УПами (ст. 80 БК РФ).

Слайд 61

Бюджетные инвестиции в объекты государственной (муниципальной) собственности (ст.

79 БК РФ)

Предусматриваются в соответствии с:

долгосрочными целевыми программами;

нормативными правовыми

актами высшего органа исполнительной власти соответствующего уровня;

решениями главных распорядителей бюджетных средств соответствующих бюджетов;

концессионными соглашениями.

Предоставление бюджетных инвестиций влечет увеличение уставного фонда Г(М)УПа или увеличение стоимости основных средств Г(М)УПа, бюджетного и автономного учреждения.

Бюджетные инвестиции допускаются только в объекты публичной собственности соответствующего уровня.

Слайд 62

Бюджетные инвестиции юридическим лицам, не являющимся государственными (муниципальными)

учреждениями и Г(М)УПами (ст. 80 БК РФ)

Влечет возникновение права

государственной (муниципальной) собственности на эквивалентную часть уставных (складочных) капиталов указанных юридических лиц.

Условия осуществления инвестиций:

включение в закон о бюджете текстовой статьи с указанием юридического лица, объема и цели выделенных бюджетных ассигнований;

оформление договора об участии публично-правового образования в собственности субъекта инвестиций в течение 3 месяцев после вступления в силу акта о бюджете.

Слайд 63

Бюджетные ассигнования на социальное обеспечение населения (ст. 74.1

БК РФ)

Виды:

бюджетные ассигнования на предоставление социальных выплат гражданам;

бюджетные

ассигнования на приобретение товаров, работ, услуг в пользу граждан для обеспечения их нужд в целях реализации мер социальной поддержки населения.

Социальное обеспечение населения может осуществляться посредством принятия публичных нормативных обязательств.

Бюджетные ассигнования на исполнение указанных публичных нормативных обязательств предусматриваются отдельно по каждому виду обязательств в виде пенсий, пособий, компенсаций и других социальных выплат, а также осуществления мер социальной поддержки населения.

Слайд 64

Субсидии производителям товаров, работ, услуг

(ст. 78 БК

РФ)

Получатели: производители товаров, работ, услуг - юридические лица (кроме

государственных (муниципальных) учреждений), индивидуальные предприниматели, физические лица;

Цель предоставления: возмещение затрат или недополученных доходов в связи с производством (реализацией)товаров, выполнением работ, оказанием услуг;

Основание предоставления: закон о соответствующем бюджете и принятые в соответствии с ним нормативно-правового акта высшего органа исполнительной власти соответствующего уровня.

Напр.: субсидии Инновационному центру «Сколково» (Постановление Правительства РФ от 05.05.2011 № 339), ФГУП «Гознак» (Приказ Министерства финансов РФ от 24.01.2011 № 5н).

Слайд 65

Резервные фонды: виды

Резервный фонд Президента РФ (ст. 82

БК РФ);

Резервные фонды исполнительных органов государствен-ной власти (местных

администраций) (ст. 81 БК РФ);

Запрещено создание резервных фондов:

законодательных (представительных) органов;

депутатов законодательных (представительных) органов.

Слайд 66

Резервный фонд Президента РФ (ст. 82 БК РФ)

Создается

законом о федеральном бюджете;

Размер : не более 1

процента утвержденных расходов федерального бюджета;

Используются на финансовое обеспечение непредвиден-ных расходов;

Используются на основании указов и распоряжений Президента РФ (напр.: Распоряжение Президента РФ от 02.09.2012 № 403-рп).