Слайд 2

Примеры по ВЭД

Пример 1. Цена спроса канадского доллара

– 0,85 USD/CAD;

Цена предложения канадского доллара – 0,862 USD/CAD.

Чему равен спрэд между спросом и предложением канадского доллара в процентах?

Процентный спрэд равен: (0,862-0,85)/0,862 = 0,014 или 1,4%.

Слайд 3

Примеры по ВЭД

Пример 2. Обменный курс по форвардному

контракту со сроком исполнения через 91 дней равен 35,15

руб. за один евро. Спот курс рубля по отношению к евро равен 34,87 руб. Определите, форвардный контракт заключен с премией или с дисконтом.

Ответ: [(35,15-34,87)/34,87]×(365/91) = 0,032 или 3,2% (премия).

Слайд 4

Примеры по ВЭД

Пример 2*. Обменный курс по форвардному

контракту со сроком исполнения через 91 дней равен 42,55

руб. за один евро. Спот курс рубля по отношению к евро равен 41,87 руб. Определите, форвардный контракт заключен с премией или с дисконтом.

Ответ: [(42,55-41,87)/41,87]×(365/91) = 0,065 или 6,5% (премия).

Слайд 5

Примеры по ВЭД

Пример 3. Обменный курс по форвардному

контракту со сроком исполнения через 180 дней равен 24,8

руб. за один доллар США. Спот курс рубля по отношению к доллару равен 25,2 руб. Определите, форвардный контракт заключен с премией или с дисконтом.

Ответ: [(24,8-25,2)/25,2]×(365/180) = -0,032 или -3,2 % (дисконт).

Слайд 6

Примеры по ВЭД

Пример 3*. Обменный курс по форвардному

контракту со сроком исполнения через 180 дней равен 30,4

руб. за один доллар США. Спот курс рубля по отношению к доллару равен 31,2 руб. Определите, форвардный контракт заключен с премией или с дисконтом.

Ответ: [(30,4 -31,2)/31,2]×(365/180) = -0,052 или -5,2 % (дисконт).

Слайд 7

Примеры по ВЭД

Пример 4. Для каких целей могут

использовать МНК форвардный контракт по валютному курсу?

Форвардный контракт по

обменному курсу МНК может использовать для хеджирования будущих платежей, которые могут поступить за поставленные товары или она будет производить платежи за полученный товар.

Слайд 8

Примеры по ВЭД

Пример 5. В каких случаях форвардный

контракт принесет убытки его участнику?

Обменный курс по форвардному

контракту принесет убытки, если на день исполнения контракта обменный курс по форвардному контракту будет выше спот курса при осуществлении платежей за полученный товар или будет ниже спот курса при получении платежей за поставленный товар.

Слайд 9

Примеры по ВЭД

Пример 6. Предположим, что процентная ставка

в США снизится относительно процентной ставки в Великобритании. Как

это отразится (при прочих равных условиях) на: а) потребности США в английских фунтах; б) предложении фунта стерлингов для продажи; в) равновесии стоимости фунта стерлингов?

Слайд 10

Примеры по ВЭД

Потребность США в фунтах стерлингов увеличится,

предложение фунтов стерлинга для продажи снизится, для установления равновесия

стоимость фунта стерлингов должна возрасти.

Слайд 11

Примеры по ВЭД

Пример 7. Компания имеет 50 млн.

руб. и обладает следующей информацией: цена спроса и предложения

доллара в банке АА равна соответственно 26,05 и 26,2 руб. за доллар США, а в банке ВВ – соответственно 25,85 и 25,95 руб. за доллар США. Возможно ли при этих условиях проведение арбитражной сделки?

Слайд 12

Примеры по ВЭД

Ответ Да.

Для этого необходимо купить

в банке ВВ доллары по цене 25,95 руб. за

доллар:

50 000 000/25,95 = 1 926 782 долл.

Продать 1 926 782 долл. банку АА по цене 26,05 руб. за доллар.

1 926 782 × 26,05 = 50 192 671 руб.

Арбитражная сделка принесет компании доход в сумме:

50 192 671 – 50 000 000 = 192 671 руб.

Слайд 13

Примеры по ВЭД

Пример 7*. Компания имеет 50 млн.

руб. и обладает следующей информацией: цена спроса и предложения

доллара в банке АА равна соответственно 31,05 и 31,2 руб. за доллар США, а в банке ВВ – соответственно 30,65 и 30,85 руб. за доллар США. Возможно ли при этих условиях проведение арбитражной сделки?

Слайд 14

Примеры по ВЭД

Ответ: Необходимо купить в банке ВВ

доллары по цене 30,95 руб. за доллар:

50 000 000/30,95 = 1 615 508 долл.

Продать 1 615 508 долл. банку АА по цене 30,85 руб. за доллар.

1 615 508 × 31,05 = 50 161 523 руб.

Арбитражная сделка принесет компании доход в сумме:

50 161 523 – 50 000 000 = 161 523 руб.

Слайд 15

Примеры по ВЭД

Как определяется текущий платежный баланс?

Текущий платежный

баланс определяется с учетом: а) разницы между суммами экспорта

и импорта, б) чистого остатка по процентным платежам иностранным инвесторам и поступления процентных платежей от инвестиций в зарубежные страны, в) доходов от иностранных туристов и г) частных подарков и грантов.

Слайд 16

Примеры по ВЭД

Пример 9. Как повлияет увеличение уровня

инфляции на платежный баланс страны при прочих равных условиях?

Высокий

уровень инфляции может способствовать увеличению импорта и снижению экспорта, что приведет к росту дефицита платежного баланса страны.

Слайд 17

Примеры по ВЭД

Пример 10. Как отразится на платежном

балансе страны ослабление внутренней валюты (при прочих равных условиях)?

Слайд 18

Примеры по ВЭД

Ослабление внутренней валюты обусловит повышение цен

на импортируемые товары и снизит цены экспортируемых товаров для

иностранных покупателей. Это будет способствовать снижению объема импорта и увеличению объема экспортируемых товаров. Таким образом, при прочих равных условиях ослабление внутренней валюты может способствовать образованию профицита в платежном балансе.

Слайд 19

Примеры по ВЭД

Пример 11. Может ли представлять

опасность дефицит платежного баланса страны?

Однозначного ответа на этот вопрос

нет. С одной стороны, дефицит платежного баланса может обусловить тенденции в росте безработицы в стране. С другой стороны, увеличение импорта может усилить конкуренцию среди иностранных экспортеров товара и привести к снижению цены на импортируемые товары, что снизит и уровень инфляции.

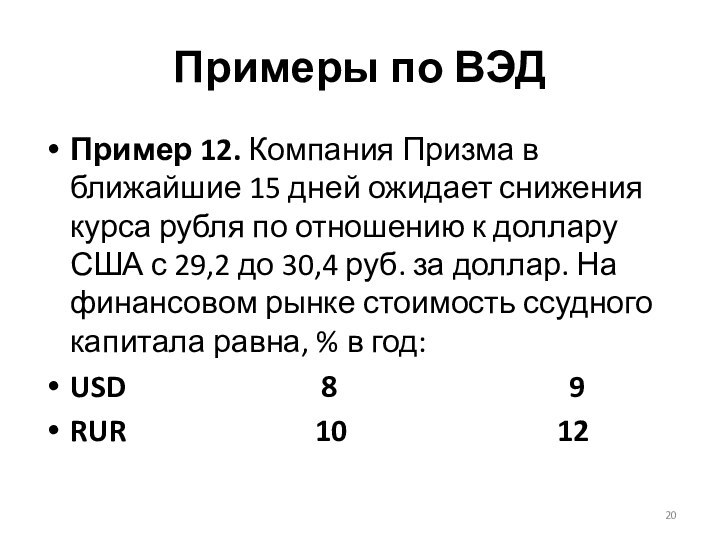

Слайд 20

Примеры по ВЭД

Пример 12. Компания Призма в ближайшие

15 дней ожидает снижения курса рубля по отношению к

доллару США с 29,2 до 30,4 руб. за доллар. На финансовом рынке стоимость ссудного капитала равна, % в год:

USD 8 9

RUR 10 12

Слайд 21

Примеры по ВЭД

В зависимости от валюты компания Призма

может взять банковский кредит в сумме 10 млн долл.

или 300 млн руб. Определить стратегию хеджирования своей позиции, которая может уменьшить ожидаемые потери компании.

Слайд 22

Примеры по ВЭД

1. Компания должна взять кредит в

сумме 300 млн руб. и конвертировать эту сумму по

существующему спот курсу в доллары США:

300 000 000 / 29,2 = 10 273 972 долл.

2. Вложить эту сумму в долларах на депозитный счет сроком на 15 дней под 8 % в год, что позволит через 15 дней получить: 10 273 972 × (1 + 0,08×15/365) = 10 307 750 долл.

Слайд 23

Примеры по ВЭД

3. Сумма возврата рублевого кредита составит:

300 000 000 × (1 +0,12× 15/365)

= 301 479 452 руб.

4. При ожидаемом снижении курса рубля необходимая сумма в долларах для возврата рублевого кредита будет равна:

301 479 452 /30,4 = 9 917 087 долл.

5. Принятая стратегия хеджирования позволит компании Призма получить прибыль в сумме:

10 307 750 - 9 917 087 = 390 663 долл.

Слайд 24

Примеры по ВЭД

Пример 13. Компания Призма в ближайшие

15 дней ожидает укрепления курса рубля по отношению к

доллару США с 31,15 до 30,75 руб. за доллар. На финансовом рынке стоимость ссудного капитала равна, % в год:

USD 8 9

RUR 10 12

Слайд 25

Примеры по ВЭД

В зависимости от валюты компания Призма

может взять банковский кредит в сумме 10 млн долл.

или 300 млн руб. Определить стратегию хеджирования своей позиции, которая может уменьшить ожидаемые потери компании.

1. Компания должна взять кредит в сумме 10 млн долл. и конвертировать эту сумму по существующему спот курсу в российские рубли:

10 000 000 × 31,15 = 311 500 000 руб.

Слайд 26

Примеры по ВЭД

2. Вложить эту сумму на депозитный

счет сроком на 15 дней под 10 % в

год, что позволит через 15 дней получить:

311 500 000×(1+0,1×15/365) = 312 780 137 руб.

3. Через 15 дней компания Призма должна вернуть долларовый кредит с учетом процентов в сумме:

10 000 000×(1 + 0,09×15/365) = 10 036 986 долл.

Слайд 27

Примеры по ВЭД

4. При ожидаемом повышении курса рубля

необходимая сумма в рублях для возврата долларового кредита равна:

10 036 986 × 30,75 = 308 637 320 руб.

5. Прибыль компании Призмы при реализации данной стратегии хеджирования составит:

312 780 137 - 308 637 320 = 4 142 817 руб.

Покупка валюты

С точки зрения банка покупка означает приобретение определенного количества иностранной валюты, так называемой обменной валюты, по цене покупки за поставку в другой валюте, так называемой кассовой валюты.

Слайд 29

Примеры по ВЭД

Пример 1. Компания «Пирамида» имеет сальдо

в размере 250 000 евро, которое она желает перевести

в швейцарские франки. Текущая спот ставка обмена евро на швейцарские франки – 1,7035-1,7260 за 1 евро. Другими словами, 1,7035 - это цена покупки банком 1,0 евро за швейцарские франки (то есть банк платит 1,7035 SHF за 1,0 евро).

Слайд 30

Примеры по ВЭД

Компания, продав банку 250 000 евро,

будет кредитован по спот курсу в сумме:

250 000 × 1,7035 = 425 875 SHF

Продажа валюты

Со стороны банка, продажа

означает реализацию определенного количества одной валюты по цене продавца за получение/дебетование другой валюты.

Слайд 32

Примеры по ВЭД

Пример 2. Компания «Пирамида» имеет

сальдо в размере 300 000 CHF. За поставленный товар

компания «Пирамида» должна заплатить 239 000 USD по спот курсу.

Слайд 33

Примеры по ВЭД

Сделка может быть исполнена как перевод

через долларовый счет или как платеж в американских долларах

непосредственно в дебет счета в швейцарских франках с использованием зарезервированного обменного курса (важно: должна бать ссылка на резервированный обменный курс).

Слайд 34

Примеры по ВЭД

Спот курс обмена долларов США за

швейцарские франки составляет 1,155 – 1,166 SHF за 1,0

USD. Компания «Пирамида» по спот курсу через счет в швейцарских франках должна перевести поставщику товаров:

239 000 × 1,166 = 278 674 SHF.

Кросс-курс

В межбанковских

операциях практически все валюты обычно обмениваются через доллар США. Каждая ставка рассчитывается по отношению валют к доллару США.

Слайд 36

Примеры по ВЭД

Например, при продаже российских

рублей за британские фунты через Балтийский банк ОАО «Глубахов

и сыновья» произведет следующие сделки:

- купит у Балтийского банка доллары США за российские рубли по цене продавца (другая сторона продает доллары США и покупает российские рубли)

Слайд 37

Примеры по ВЭД

- доллары США, полученные за

предыдущую сделку продаются за британские фунты по цене покупателя

(третья сторона покупает доллары США и покупает британские фунты). В этой сделке цена спроса и предложения используется в кросс обмене валют, и, следовательно, выражает кросс-курс.

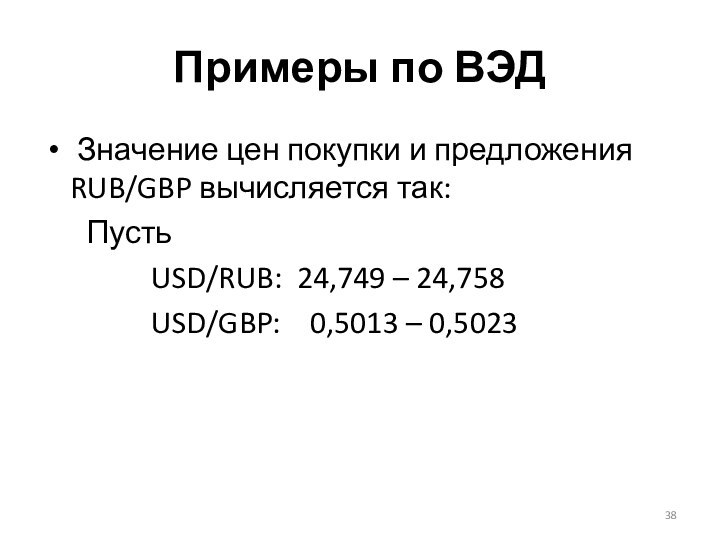

Слайд 38

Примеры по ВЭД

Значение цен покупки и предложения

RUB/GBP вычисляется так:

Пусть

USD/RUB: 24,749 – 24,758

USD/GBP: 0,5013 – 0,5023

Слайд 39

Примеры по ВЭД

1) Определим цену покупки RUB/GBP (за

1,0 руб.).

а) 1,0 руб. продается Балтийскому банку за американские

доллары, за что банк получает 1,0/24,758 американских долларов.

Слайд 40

Примеры по ВЭД

б) Затем банк продает эти доллары

за британские фунты по ставке 0,5013. Цена покупки по

этой сделке находится по следующей формуле:

Цена покупки 1,0 руб. = (1,0×USD/GBP цена покупки)/(USD/RUB цена предложения) = (1,0×0,5013)/24,758 = 0,0202 GBP

Слайд 41

Примеры по ВЭД

2) Определим цену предложения RUB/GBP (за

1,0 руб.).

а) Чтобы купить 1,0 руб. Балтийскому банку придется

продать 1,0/24,749 американских долларов.

б) Банк покупает эти доллары за британские фунты по ставке 0,5023.

Слайд 42

Примеры по ВЭД

Цена предложения RUB/GBP рассчитывается по следующей

формуле:

Цена предложения 1,0 руб. = (1,0×USD/GBP цена предложения)/(USD/RUB

цена покупки) = (1,0×0,5023)/24,749 = 0,0203 GBP.

Таким образом, банковская цена покупки и предложения рубля за британский фунт равна:

RUB/GBP: 0,0202 – 0,0203.

Слайд 43

Примеры по ВЭД

Описанный метод используется для большинства так

называемых прямо котируемых валют. Прямая котировка обмениваемых валют означает,

что определенное количество (100 или 1) иностранной валюты выражено в местной валюте (т.е. EUR/SHF: 100 EUR эквивалентны 165,98 SHF; USD/RUB: 1,0 USD эквивалентен 24,749 RUB).

Слайд 44

Примеры по ВЭД

В случае непрямой котировки валют, одна

единица домашней валюты (1,0 h) выражается в иностранной валюте:

например, для h/USD:

1,0 h эквивалента 1,60 USD.

Слайд 45

Примеры по ВЭД

Значение цены покупки и предложения в

прямой и не прямой котировке вычисляется следующим образом (в

качестве домашней валюты выбран российский рубль):

Пусть

h/USD: 0,0404 – 0,0413

USD/SHF: 1,1551 – 1,1562

Слайд 46

Примеры по ВЭД

а) h/SHF цена покупки (за 1

h).

h/SHF покупка = кассовая валюта (покупка USD/SHF) × валюту

торговли (покупка h/USD) = 1,1562 × 0,0404 = 0,0467 SHF

б) h/SHF цена предложения (за 1h).

h/SHF предложение = кассовая валюта (предложение USD/SHF) × валюту торговли (предложение h/USD) = 1,1551 × 0,0413= 0,0477 SHF

Слайд 47

Примеры по ВЭД

Форвардные сделки

В практике международной торговли,

срочные сделки являются наиболее распространенным инструментом хеджирования при обмене

валют.

Слайд 48

Примеры по ВЭД

Срочная сделка - это обязательство продать

или купить определенное количество валюты в будущем периоде или

в течении определенного периода времени, с обменным курсом валют, определенным во время заключения сделки. Доставка или получение валюты произойдет в определенный договором день доставки.

Слайд 49

Примеры по ВЭД

Срочная сделка не может быть отменена.

С другой стороны, срочная сделка может быть закрыта в

любое время путем повторной покупки или продажи количества валюты, определенного на день доставки. В этом случае возможны убытки или выигрыши у сторон, заключивших валютную сделку.

Слайд 50

Примеры по ВЭД

Обычно спот цена отличается от срочной

цены. Если форвардная цена выше, то мы говорим о

форвардной премии, если же ниже, то мы говорим о форвардной скидке. Эти премии и скидки отражают разницу в процентных ставках стран в Еврорынке.

Слайд 51

Примеры по ВЭД

Если в какой либо стране процентная

ставка ниже, чем в странах ЕЭС, то ставка форвардного

обмена валюты этой страны может быть ниже, чем ставка обмена по сделке спот.

Слайд 52

Примеры по ВЭД

Какова причина разницы между форвардной ставкой

и ставкой спот? Если иностранная валюта с более высокой

процентной ставкой не продается по спот сделке, а продается только по срочной сделке, продавец получает выгоду от разницы процентных ставок в течение времени сделки.

Слайд 53

Примеры по ВЭД

Покупатель же находится в убытке, так

как он должен ждать, пока он может вложить свои

средства в валюту с более высокой процентной ставкой. Поэтому разница в процентных ставках возмещается скидкой с цены.

Слайд 54

Примеры по ВЭД

Вычисление форвардной ставки может быть разбито

на несколько шагов.

Основные операции таковы:

ставка форвард =

спот курс +/-премия/скидка

Слайд 55

Примеры по ВЭД

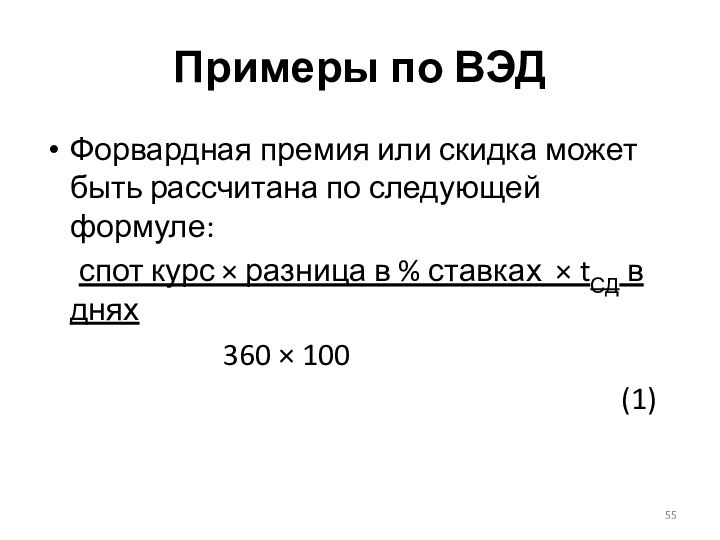

Форвардная премия или скидка может быть

рассчитана по следующей формуле:

спот курс × разница в %

ставках × tСД в днях

360 × 100

(1)

Слайд 56

Примеры по ВЭД

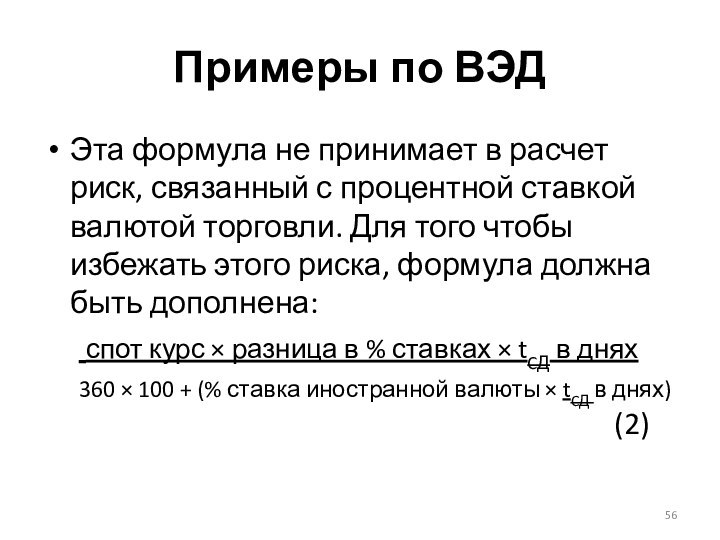

Эта формула не принимает в расчет

риск, связанный с процентной ставкой валютой торговли. Для того

чтобы избежать этого риска, формула должна быть дополнена:

спот курс × разница в % ставках × tCД в днях

360 × 100 + (% ставка иностранной валюты × tCД в днях)

(2)

Слайд 57

Примеры по ВЭД

Из этих формул могут быть сделаны

следующие выводы:

- премия или дисконт по форвардной сделке прямо

пропорционально зависят от длительности срока исполнения форвардной сделки (больший срок - большая премия или дисконт);

Слайд 58

Примеры по ВЭД

- размер премии или дисконта определяет

не уровень процентной ставки, а разница между процентными ставками;

-

форвардный курс вычисляется строго математически: формула расчета не включает никаких ожиданий или оценок.

Слайд 59

Примеры по ВЭД

Предположим, что клиент продает банку российские

рубли за швейцарские франки по форвардной сделке с поставкой

валюты через 6 месяцев, банк для покрытия всех рисков, связанных с валютой и процентными ставками, произведет следующие операции:

Слайд 60

Примеры по ВЭД

- Продает российских рубли за швейцарские

франки по цене покупки спот (другая сторона покупает российские

рубли и платит за них швейцарскими франками) с доставкой в течение 2 дней.

Слайд 61

Примеры по ВЭД

- Российские рубли, проданные по спот

курсу, должны быть заимствованы на финансовом рынке по ставке

предложения на 6 месяцев по кредитам в рублях до доставки их клиентом (через 6 месяцев).

Слайд 62

Примеры по ВЭД

- Швейцарские франки со сделки будут

вложены на еврорынок по ставке покупки для 6-месячного еврофранка

(швейцарского) до поставки их клиенту (через 6 месяцев).

- Ставка за российские рубли должна быть покрыта форвардом.

Слайд 63

Примеры по ВЭД

Из этого следует, форвардная ставка RUB/SHF

вычисляется следующим образом:

Дисконт/премия по форвардному курсу покупки = Спот

курс покупки× (% евроставка покупки SHF - % евроставка предложения RUB) × tСД /[360 × 100 + (% евроставка предложения RUB × tСД)]. (3)

Слайд 64

Примеры по ВЭД

Дисконт/премия по форвардному курсу предложения =

Спот курс предложения×(Процентная евроставка предложения SHF- Евроставка

покупки RUB)× tСД /[360 × 100 + (Евроставка покупки RUB × срок форвардной сделки)]. (4)

Слайд 65

Примеры по ВЭД

Так как форвардная сделка оплачивается в

будущем, банк нуждается в гарантии, которая вначале вычисляется как

процент от суммы заключения сделки для урегулирования неблагоприятного развития рынка.

Слайд 66

Примеры по ВЭД

Это обеспечение, называемое маржой, служит в

случае невыполнения обязательств по сделке обеспечением для покрытия убытков,

которые могут возникнуть при закрытии сделки.

Клиент может выбирать форму обеспечения самостоятельно:

Слайд 67

Примеры по ВЭД

- В случае, если клиент частное

лицо, то обеспечение принимает форму залога, например: ценные бумаги,

драгоценные металлы, депозиты и др. Сдача в залог этих активов не влияет на их доходность.

Слайд 68

Примеры по ВЭД

- В случае корпоративного клиента, для

этих целей может быть открыт специальный счет, называемый маржинальным

депозитом. В этом случае обычно требуется представление ежегодного баланса компании и отчета о финансовом результате.

Слайд 69

Примеры по ВЭД

Большинство срочных сделок заключается на основе

фиксированной даты. В профессиональной торговле употребляется также термин обычная

срочная валютная сделка. Эти сделки часто используются вместе с импортно-экспортными операциями.

Слайд 70

Примеры по ВЭД

Пример 3. ТНК «Глубахов и сыновья»

поставляет из Швейцарии в Россию товары производственного назначения. Она

ожидает поступление платежа в сумме 200 000 американских долларов через 6 месяцев.

Слайд 71

Примеры по ВЭД

С целью хеджирования риска, связанного с

колебаниями обменного курса, компания «Глубахов и сыновья» сейчас продает

банку американские доллары с датой поставки тогда, когда она ожидает получить деньги.

Слайд 72

Примеры по ВЭД

Предположим, что:

спот курс USD/SHF 1,155–

1,157;

6-месячная процентная ставка для Евродоллара

8 – 9 % / год;

6-месячная процентная ставка для Еврофранка 5-5,5 % /год;

срок форвардного контракта 180 дней.

Слайд 73

Примеры по ВЭД

Используя формулу (3), находим дисконт форвардного

обменного курса, включая хеджирование процентной ставки (курс покупки банком),

следующим образом:

[1,155 × (5-9) × 180]/[360 × 100 + (9×180)] =

= - 0,0221 SHF (дисконт).

Слайд 74

Примеры по ВЭД

Форвардный курс доллара будет

равен:

Спот курс USD/SHF

SHF 1,1550

- дисконт SHF 0,0221

6-месячный USD/SHF

форвардный курс SHF 1,1329

Слайд 75

Примеры по ВЭД

Когда сумма в долларах поступит через

6 месяцев, компания «Глубахов и сыновья» получит 1,1329 швейцарских

франков за один американский доллар или:

200 000 × 1,1329 = 226 580 швейцарских франков в целом по контракту. Хеджирование ставки обмена стоило компании 0,0221 SHF за 1,0 USD.

Слайд 76

Примеры по ВЭД

Пример 4. Компания Конус должна выплатить

через три месяца 400 000 евро за потребительские товары,

которые она купила. Компания хочет вычислить и захеджировать платеж в иностранной валюте, который предстоит через 3 месяцев.

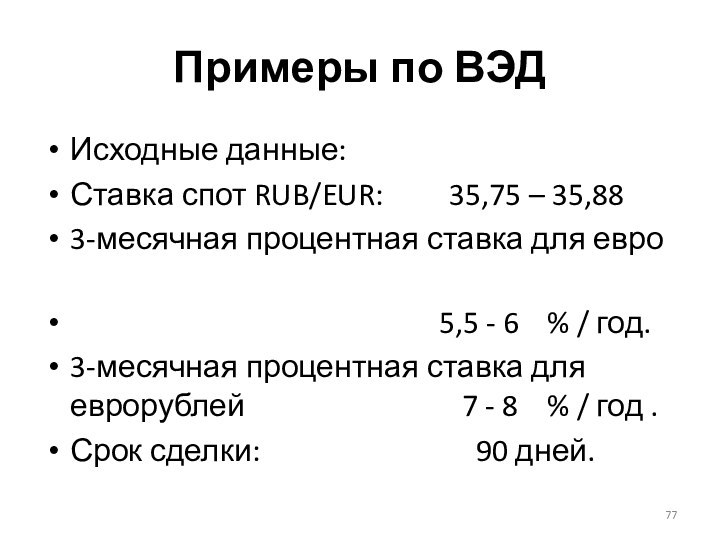

Слайд 77

Примеры по ВЭД

Исходные данные:

Ставка спот RUB/EUR:

35,75 – 35,88

3-месячная процентная ставка для

евро

5,5 - 6 % / год.

3-месячная процентная ставка для еврорублей 7 - 8 % / год .

Срок сделки: 90 дней.

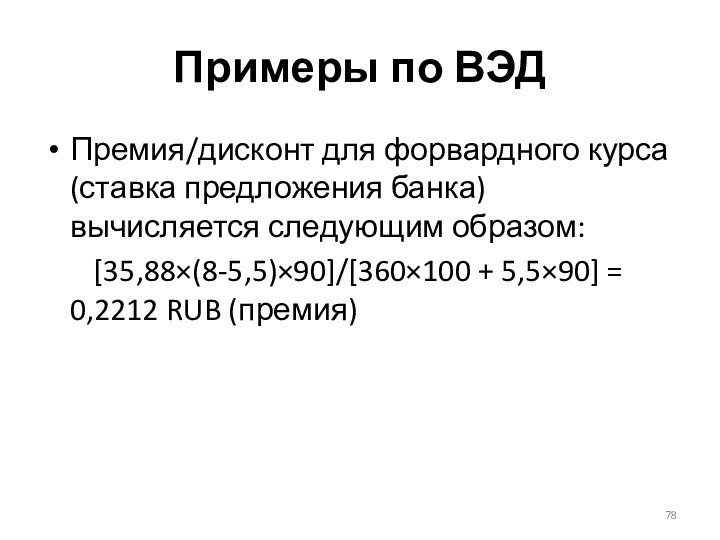

Слайд 78

Примеры по ВЭД

Премия/дисконт для форвардного курса (ставка предложения

банка) вычисляется следующим образом:

[35,88×(8-5,5)×90]/[360×100 +

5,5×90] = 0,2212 RUB (премия)

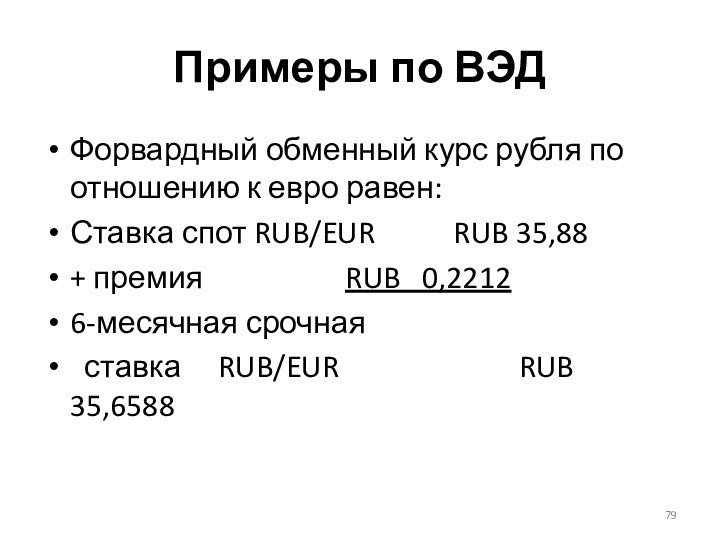

Слайд 79

Примеры по ВЭД

Форвардный обменный курс рубля по отношению

к евро равен:

Ставка спот RUB/EUR RUB 35,88

+ премия

RUB 0,2212

6-месячная срочная

ставка RUB/EUR RUB 35,6588

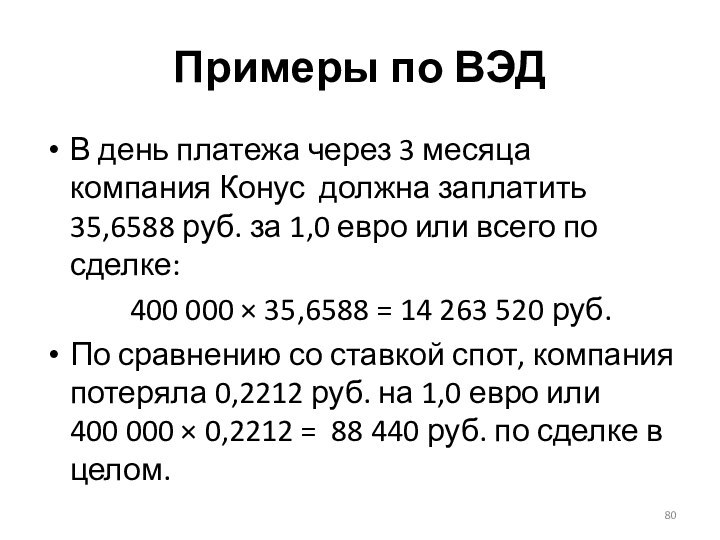

Слайд 80

Примеры по ВЭД

В день платежа через 3 месяца

компания Конус должна заплатить 35,6588 руб. за 1,0 евро

или всего по сделке:

400 000 × 35,6588 = 14 263 520 руб.

По сравнению со ставкой спот, компания потеряла 0,2212 руб. на 1,0 евро или 400 000 × 0,2212 = 88 440 руб. по сделке в целом.

Слайд 81

Примеры по ВЭД

Из этих примеров видно, что сегодня

процентная ставка для российских компаний при условии, что рублевая

процентная ставка на зарубежных рынках выше в сравнении с процентными ставками на зарубежные валюты, играет следующую роль:

Слайд 82

Примеры по ВЭД

1. Экспортер, продающий иностранную валюту по

срочной сделке, получает доход из-за форвардной премии. Это представляет

собой стоимость хеджирования иностранной валюты и соотносится с разницей процентных ставок между участвующими валютами на период хеджирования.

Слайд 83

Примеры по ВЭД

2. Импортер, покупающий иностранную валюту несет

убытки из-за форвардной премии. Эти потери представляет возмещение разницы

процентных ставок между двумя валютами за период хеджирования.

Состояние рынка меняется очень быстро, что означает, что выигрыш из-за разницы процентных ставок сегодня может быть проигрышем завтра.

Слайд 84

Примеры по ВЭД

Сделки с переменным сроком платежа

Срочная

сделка с переменным сроком платежа не является новым типом

сделки и не меняет смысла хеджирования, это вариант договорного срочного обмена валюты. Требования экспортера и импортера, относящиеся к дате поставки могут быть специально обговорены.

Слайд 85

Примеры по ВЭД

Есть много причин, по которым нельзя

точно определить дату поставки, такие как оформление необходимых бумаг,

задержки отправления, неизвестная дата представления документов и т.д.

Слайд 86

Примеры по ВЭД

Для того, чтобы сделать срочную сделку

одним из инструментов хеджирования в таких случаях и для

простоты вычисления, банк предлагает срочные сделки с переменным сроком платежа. Срочные сделки с переменным сроком платежа также очень часто называются срочным опционом, хотя с опционом не имеет ничего общего.

Слайд 87

Примеры по ВЭД

Преимущество переменной даты окончания сделки в

том, что клиент свободен в выборе даты в пределах

срока, обговоренного при заключении сделки. Таким образом затраты на хеджирование известны в начале сделки.

Слайд 88

Примеры по ВЭД

Пример 5. Швейцарская компания «Призма» 28

марта закупила в Швеции потребительские товары на сумму 2,5

млн шведских крон (SEK), с поставкой самое ранее 28 апреля (31 день) и самое позднее 28 мая (61 день), с немедленным платежом по доставке.

Слайд 89

Примеры по ВЭД

Компания Призма хочет избежать риска связанного

с изменением валютного курса и решает купить шведские кроны

срочной сделкой с переменной датой (с 28 Апреля по 28 Мая).

Слайд 90

Примеры по ВЭД

Пусть:

Обменный спот курс SHF/SEK

0,1757- 0,1739

% ставка для Еврокроны 6,75

- 7% в год

(сроком 1-2 месяца)

% 1-месячная ставка для Еврофранка 3,75 – 4 % в год

% 2-месячная ставка для Еврофранка 3,6 – 3,8 % в год

Слайд 91

Примеры по ВЭД

Как видно, шведские кроны имеют более

высокую процентную ставку, нежели швейцарские франки. Это означает, что

форвардный контракт на обменный курс шведских крон на швейцарские франки будет с дисконтом.

Слайд 92

Примеры по ВЭД

Банк должен знать, что компания Призма

сможет перечислить шведские кроны через 1 месяц и поэтому

хеджирует сделку на эту дату.

Слайд 93

Примеры по ВЭД

Фиксированный обменный курс по форварду, таким

образом, больше не влияет на изменения в процентной ставке

двух валют, но которые могли оказать влияние в случае хеджирования сделки форварда с фиксированной датой поставки, если последняя будет продлеваться или ее закроют раньше.

Слайд 94

Примеры по ВЭД

Обменный курс по форвардной сделке с

переменной датой вычисляется следующим образом:

[0,1739×(4 – 6,75)×31]/[360×100 +

6,75×31] = = - 0,0004 SHF (дисконт)

Слайд 95

Примеры по ВЭД

Ставка спот SHF/SEK 0,1757

SHF

- дисконт

0,0004 SHF

Ставка форварда с переменной датой 28.04-28.05 0,1753 SHF

Слайд 96

Примеры по ВЭД

В необходимое время компания Призма переведет

шведские кроны, т.е. между 28 Апреля и 28 Мая,

и заплатит 0,1753 SHF за 1,0 SEK или всего:

2 500 000 × 0,1753= 438 250 SHF.

Слайд 97

Примеры по ВЭД

По сравнению с обменным спот курсом

выигрыш составит 0,0004 SHF на 1,0 SEK, а по

сделке в целом – 1 000 SHF

(2 500 000 × 0,0004).