Слайд 2

Регулирование РЦБ

Это упорядочение деятельности на нем всех его

участников и операций между ними со стороны организаций, уполномоченных

обществом на эти действия.

Регулирование рынка ценных бумаг охватывает всех его участников: эмитентов, инвесторов, профессиональных фондовых посредников, организации инфрастуркуры рынка.

Слайд 3

Цели регулирования

Защита общественных интересов.

Рынок ценных бумаг является частью

экономической системы общества и обеспечивает привлечение инвестиций во все

отрасли народного хозяйства. Приток инвестиций в производственный сектор не только обеспечивает расширение производственных мощностей, но и способствует активизации хозяйственной деятельности в непроизводственной сфере, т.е. способствует ускорению экономического развития страны в целом.

Слайд 4

Цели регулирования

Создание свободного и открытого рынка.

Свободный рынок предполагает

свободное ценообразование на продукты, обращающиеся на данном рынке, т.е.

цены должны формироваться только под влиянием спроса и предложения.

Открытый рынок означает, что каждый участник должен иметь равные возможности для реализации своих прав, на совершение операций с ценными бумагами.

Слайд 5

Цели регулирования

Справедливый и упорядоченный рынок.

Ни у кого из

участников рынка не должно быть несправедливых преимуществ перед другими.

Упорядоченный

рынок предполагает, что колебания цен на акции должны быть не очень значительны.

Концепций справедливого и упорядоченного рынка предполагает высокую степень ликвидности ценных бумаг, непрерывность совершения сделок и продажу ценных бумаг с минимальными разницами в ценах.

Слайд 6

Цели регулирования

Глубина и ширина фондового рынка.

Глубина фондового рынка

рассматривается как с точки зрения числа компаний, ценные бумаги

которых обращаются на фондовой бирже, так и с точки зрения объема операций покупки и продажи.

Понятие ширины рынка относится к числу ценных бумаг, которые находятся в обращении, т.е. активно оборачиваются на вторичном рынке.

Слайд 7

Цели регулирования

Доступность и открытость информации.

Широкая публика должна иметь

свободный доступ к информации о фондовом рынке и финансовом

состоянии компании.

Органы регулирования в своих нормативных документах устанавливают правила опубликования информации и систему санкций за сокрытие информации.

Слайд 8

Цели регулирования

Эффективный рынок.

Работа на фондовом рынке всегда сопряжена

с определенным риском. Однако риск должен быть вознагражден, т.е.

инвестор от совершенных сделок должен получать прибыль. При этом размер прибыли должен быть достаточно высоким, чтобы привлечь инвесторов на фондовый рынок.

В этом случае система регулирования не должна полностью закрыть дорогу спекулянтам.

Слайд 9

Основы регулирования

Создание нормативно-правовой базы.

Аттестация специалистов фондового рынка.

Регистрация выпусков

ценных бумаг.

Лицензирование деятельности профессиональных участников фондового рынка.

Контроль за деятельностью

на рынке ценных бумаг и применение санкций за нарушение порядка работы на фондовом рынке.

Слайд 10

Нормативно-правовая база

Нормативная база регулирования фондового рынка строиться по

иерархическому принципу. Высшим нормативным актом является закон, устанавливающий основные

принципиальные правила функционирования фондового рынка.

В России «Закон о рынке ценных бумаг» – 1996 г. данным законом регулируются отношения, возникающие при выпуске эмитентом ценных бумаг и их обращении на вторичном рынке, а также правила деятельности профессиональных участников фондового рынка.

Слайд 11

Нормативно-правовая база

Второй уровень – нормативные акты, издаваемые органами

исполнительной власти: Федеральной службой по финансовым рынкам (ФСФР), Министерством

финансов, Центральным банком и др.

Третий уровень – инструкции, методики, положения, разрабатываемые самими участниками фондового рынка. (Н: каждая фондовая биржа имеет свои правила членства, процедуру листинга и делистинга, осуществления торговых операций и др.)

Слайд 12

Нормативно-правовая база

Только наличие правовой базы на всех трех

уровнях позволяет обеспечивать эффективное функционирование рынка.

Важнейшее требование, которому

должна соответствовать нормативно-правовая база – это доходчивость, непротиворечивость, недопустимость двойного толкования одних и тех же положений.

Слайд 13

Лицензирование и аттестация

Лицензирование профессиональной деятельности участников фондового рынка

осуществляет ФСФР, которая выдает лицензии на право осуществления:

Брокерской деятельности

Дилерской

деятельности

Деятельности по управлению ценными бумагами

Клиринговой деятельности

Депозитарной деятельности

Деятельности по ведению реестров владельцев именных ценных бумаг

Деятельности по организации биржевой и внебиржевой торговли ценными бумагами

Деятельности по управлению инвестиционными фондами, ПИФами и НПФами

Деятельности специализированных депозитариев инвестиционных фондов, ПИФов и НПФов.

Слайд 14

Лицензирование

Для получения соответствующей лицензии организация должна удовлетворять:

Квалификационным требованиям,

которые проявляются в наличие в штате аттестованных специалистов по

профилю деятельности.

Финансовым требованиям, которые заключаются в наличии достаточного собственного каптала компании, обеспечивающего в определенной мере защиту интересов клиентов.

Требованиям к наличию нормативной и методической документации, определяющей процедуры деятельности профессионального участника фондового рынка, взаимоотношения с эмитентами, инвесторами, контрагентами и другими участниками рынка.

Слайд 15

Лицензирование

Кроме квалификационных и финансовых требований органы регулирования устанавливают

основные правила осуществления конкретных видов деятельности, которые отражают морально-этическую

сторону работы на рынке.

Например, брокерская деятельность:

Исполнять поручения исключительно в интересах клиента в полном соответствии с полученными указаниями.

Обеспечивать своим клиентам наилучшие условия исполнения поручений.

Сохранять конфиденциальность информации об операциях клиентов и состоянии их счетов и др.

Слайд 16

Аттестация специалистов

Фондовый рынок нуждается в профессионалах высокого уровня,

способных эффективно и добросовестно работать с клиентами. Поэтому необходима

жесткая процедура отбора лиц для работы на фондовом рынке через процедуру аттестации.

Система аттестации в России разработана ФСФР и состоит из 2-х уровней. Первый уровень – базовый экзамен. Второй уровень – специализированный квалификационный экзамен.

Слайд 17

Контроль за соблюдением правил работы на фондовом рынке

Перед

органами регулирования стоит не только задача разработки правил деятельности

участников на рынке, но контроля за их соблюдением.

Контроль осуществляется в разнообразных формах:

Путем предоставления профессиональными участниками ежеквартальной отчетности о своей работе в ФСФР.

Путем обязательной ежегодной аудиторской проверки финансово-хозяйственной. деятельности компаний, имеющих лицензию на право работы на финансовом рынке.

Путем выборочных проверок, которые осуществляют органы ФСФР и саморегулируемых организаций.

Слайд 18

Санкции за нарушение правил

Административные санкции, которые применяются с

случае незначительных нарушений правил работы на финансовом рынке. Контролирующие

органы отмечают выявленные недостатки и дают срок для их устранения, по истечении которого компания должна отчитаться об их устранении.

Экономические санкции, которые применяются за грубые нарушения нормативных и законодательных актов. Штрафы за нарушение правил работы в ряде случаев составляют весьма значительную величину.

Слайд 19

Санкции за нарушение правил

Приостановление действия лицензии.

Для каждого виды

деятельности ФСФР приводит подробный перечень нарушений, являющихся основанием для

приостановления действия лицензии. Приостанавливая действие лицензии, контролирующий орган направляет компании уведомление, в котором устанавливаются причины, повлекшие за собой установление таких санкций, перечень мер и сроки, в течение которых нарушения должны быть устранены, а также виды деятельности, которые может осуществлять компания доя устранения нарушений.

Аннулирование лицензии – это крайняя мера, применение которой вызвано грубейшими неоднократными нарушениями со стороны профессионального участника рынка ценных бумаг.

Слайд 20

Органы регулирования ФР в России

Первый этап (1992-1996 гг.)

регулирующим органом выступало Министерство финансов, на которое было возложено

нормативно-методическое обеспечение, аттестация, лицензирование и контроль за деятельностью инвестиционных институтов. Однако при Президенте РФ действовала Комиссия по ценным бумагам и фондовому рынку, которая выполняла консультативные функции.

Слайд 21

Органы регулирования ФР в России

Второй этап с 1996

г. – значительная часть функций по регулированию была передана

Федеральной комиссии по рынку ценных бумаг (ФКЦБ).

С 2004 г. на базе ФКЦБ была создана Федеральная служба по финансовым рынкам (ФСФР), полномочия которой были существенно расширены.

Слайд 22

Саморегулируемые организации

Важную роль в управлении рынком ценных бумаг

играет объединение профессиональных участников фондового рынка (саморегулируемые организации) –

негосударственные методы регулирования.

Саморегулируемыми организациями являются ассоциации, союзы и связанные договорными отношениями сообщества профессиональных участников рынка ценных бумаг. Эти объединения не только защищают интересы участников фондового рынка, но и устанавливают жесткие правила поведения на нем, обеспечивают действительный контроль за их соблюдением.

Слайд 23

Саморегулируемые организации в России

В конце 1994г. в России

создана «Профессиональная ассоциация участников фондового рынка» (ПАУФОР). Две саморегулируемые

организации – «Совет крупнейших регистраторов и депозитариев» (СКРО) и «Профессиональная ассоциация регистраторов, трансферт-агентов и депозитариев» (ПАРТАД) – стали инициаторами разработки Положения «О деятельности по ведению реестра владельцев ценных бумаг».

Активную работу на рынке ценных бумаг проводит самая крупная саморегулируемая организация – «Национальная ассоциация участников фондового рынка» (НАУФОР).

Слайд 24

Регулирование РЦБ в Великобритании

Закон о финансовых услугах (1986

г.) является основным законодательным актом, регламентирующим механизм функционирования фондового

рынка.

Financial Services Authority – FSA (ведомство по финансовым услугам) мегарегулятор, который устанавливает правила, нормы и стандарты работы на всех сегментах финансового рынка и контролирует деятельности: банков, страховых компаний, инвестиционных компаний, НПФов, бирж и клиринговых систем, депозитариев и регистраторов, строительных обществ м СРО.

Слайд 25

Financial Services Authority

Ведомство создано на основании Закона, но

является неправительственной организацией.

Ведомство является самостоятельной организацией и не подчиняется

Минфину, но председателя и членов правления Ведомства назначает Министерство финансов.

Ведомство является государственным учреждением, но финансируется участниками финансового рынка, т.е. структурами, которых это Ведомство контролирует.

Слайд 26

Регулирование РЦБ в США

Закон о ценных бумагах 1933

год.

Закон о фондовых биржах 1934 год.

Комиссия по ценным бумагам

и биржам (Securities and Exchange Comission – SEC) создана Законом от 1934 года.

Комиссия по срочной (фьючерсной) биржевой торговле (Commodity Futures Trading Commission — CFTC) регулирует торговлю на фьючерсных рынках. Учреждена Конгрессом США в 1974 году

Федеральная резервная система несет ответственность за состояние финансовой системы США в целом.

Слайд 27

Securities Investor Protection Corporation

В 1970 г. в США

приняли Закон о защите инвесторов в ценные бумаги, целью

которого была защита клиентов брокерских компаний. Основным его положением стало требование об определенном уровне чистого капитала брокера, которое должно было гарантировать удовлетворение всех претензий клиентов, даже если фирма обанкротилась. В том же году на основании этого Закона была создана Корпорация защиты инвесторов в ценные бумаги. По статусу она является государственной, однако финансируется полностью за счет средств профессиональных участников рынка. Все члены фондовых бирж, а также большинство членов внебиржевого рынка должны быть членами этой Корпорации.

SIPC гарантирует, что инвесторы получат свои ценные бумаги, зарегистрированные на имя обанкротившейся брокерской фирмы (в пределах до 500 тысяч долларов на каждого клиента). SIPC финансируется за счет так называемой "страховой премии", которую выплачивает каждая брокерская фирма, являющаяся членом этой корпорации. SIPC может также занимать деньги у SEC, если ее собственных средств недостаточно для выполнения ее обязательств.

Слайд 28

Саморегулируемые организации США

Национальная ассоциация фондовых дилеров (НАСД) -

саморегулируемая организация дилеров внебиржевого рынка, осуществляющая регулирование и внебиржевой

контроль.

В соответствии с федеральным законодательством, практически каждая фирма, специализирующаяся на операциях с ценными бумагами, которая осуществляет бизнес на американских рынках, обязана быть членом NASD. В число ее членов входят порядка 5400 брокерских фирм, в которых работают более 676000 зарегистрированных представителей по ценным бумагам (по большей части, брокеров). Персонал NASD насчитывает более 2000 сотрудников с полной занятостью, а годовой бюджет этой организации составляет приблизительно $400 млн.

Слайд 29

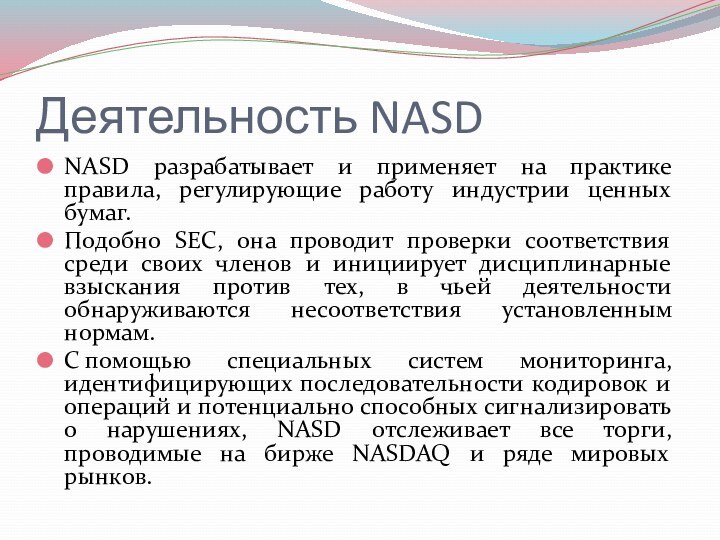

Деятельность NASD

NASD разрабатывает и применяет на практике правила,

регулирующие работу индустрии ценных бумаг.

Подобно SEC, она проводит проверки

соответствия среди своих членов и инициирует дисциплинарные взыскания против тех, в чьей деятельности обнаруживаются несоответствия установленным нормам.

С помощью специальных систем мониторинга, идентифицирующих последовательности кодировок и операций и потенциально способных сигнализировать о нарушениях, NASD отслеживает все торги, проводимые на бирже NASDAQ и ряде мировых рынков.