- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Риск-менеджмент

Содержание

- 2. Риск-менеджментможет выступать в качестве самостоятельного вида профессиональной

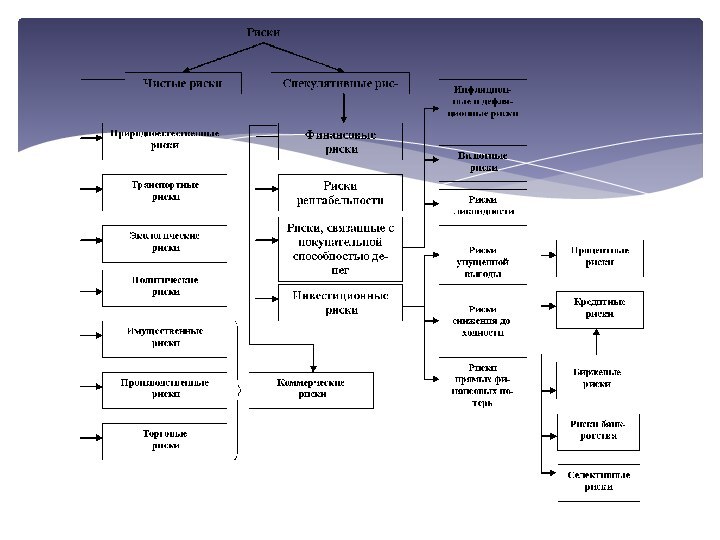

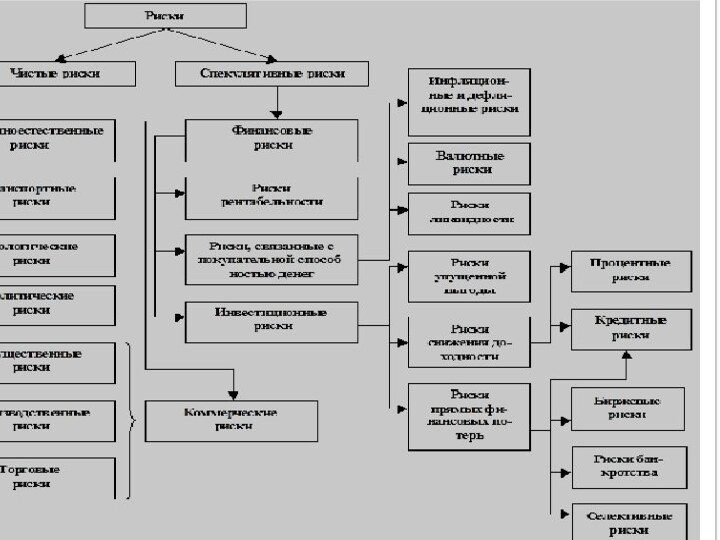

- 3. Общепринятые принципы управления рисками (GARP). Выделяют 6 видов предпринимательского рискаФинансовые риски неразрывно связаны с предпринимательской деятельностью

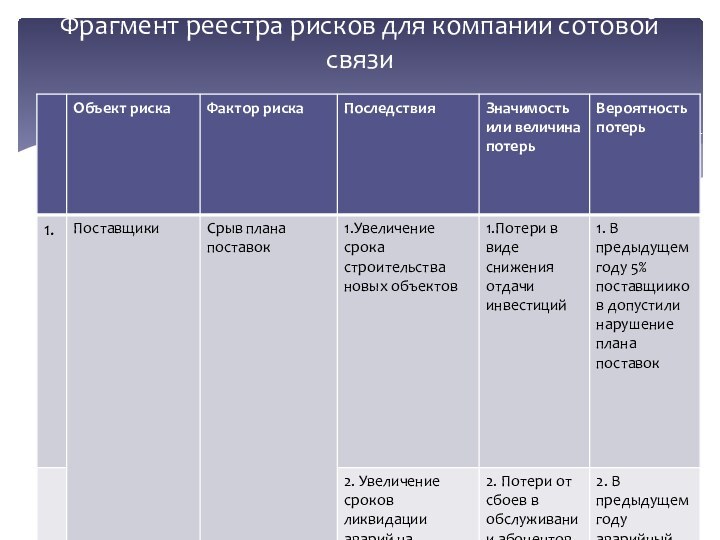

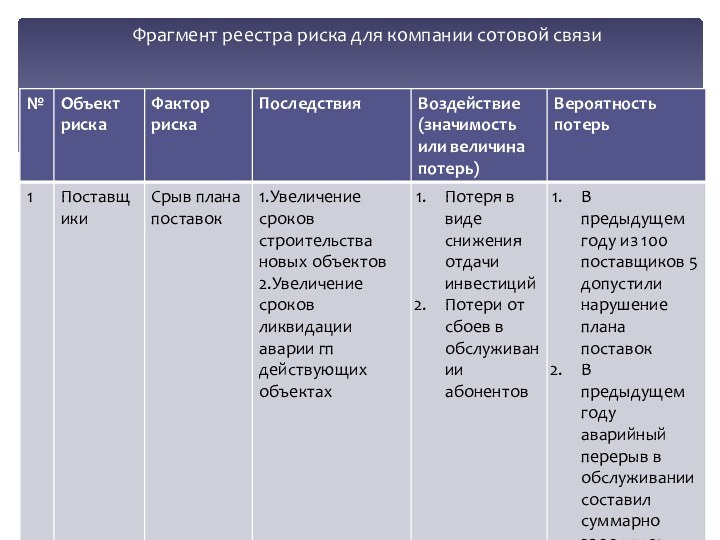

- 5. Фрагмент реестра рисков для компании сотовой связи

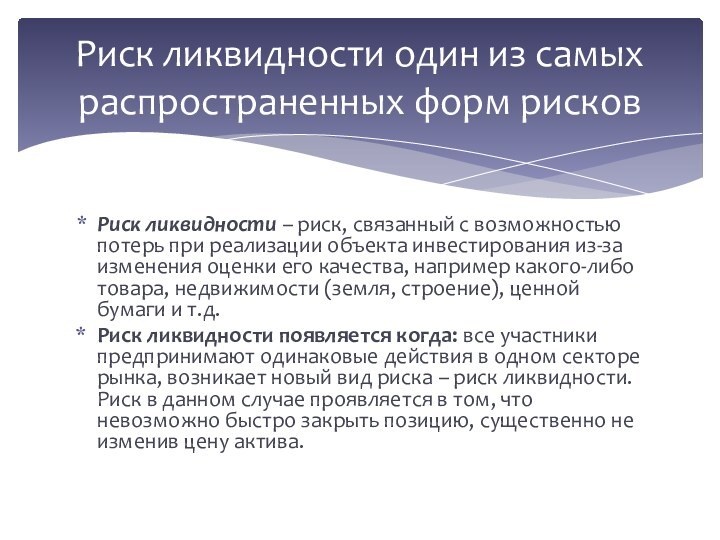

- 6. Риск ликвидности – риск, связанный с возможностью

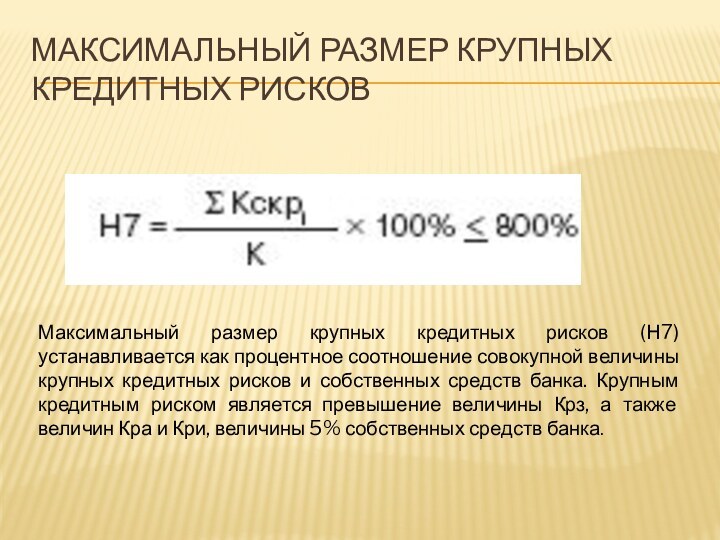

- 7. Реестр рисков – результирующий документ процедуры выявления

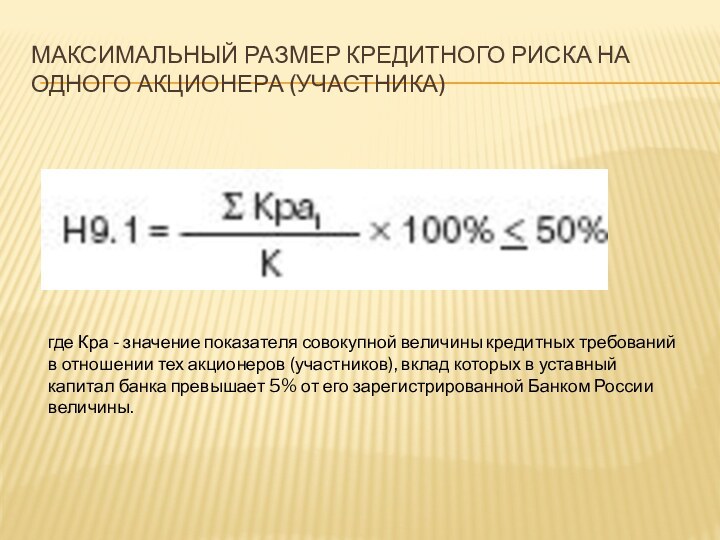

- 8. Параметр 1 Виды последствий риска (количественная оценка)Должен отражать убытки в случае реализации риска

- 9. Параметр 2 Вероятность рисков (качественная оценка)

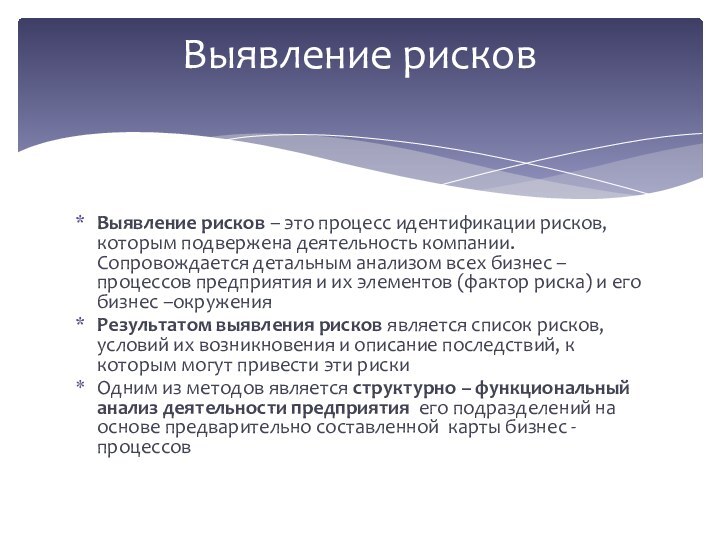

- 10. Выявление рисков – это процесс идентификации рисков,

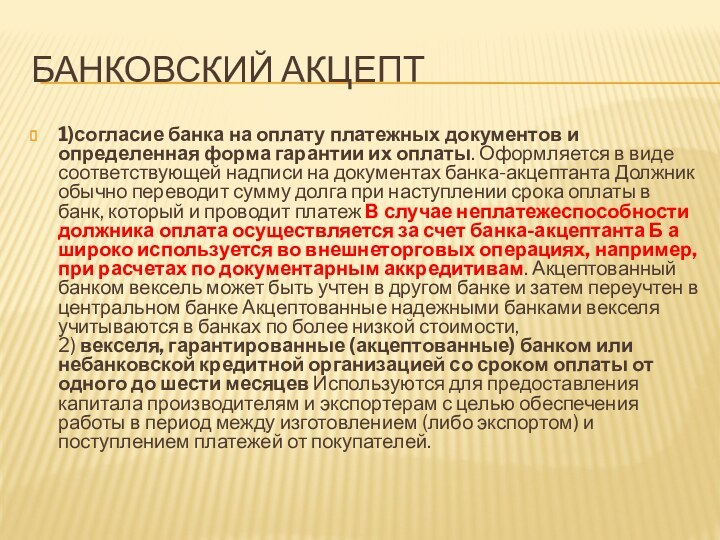

- 11. Управленческие процессыПланирование закупокКонтракты и закупкиЗапасыАнализ запасовОбслуживающие процессы (делопроизводство, АХД, Бухучет и т.д.)

- 12. Фрагмент реестра риска для компании сотовой связи

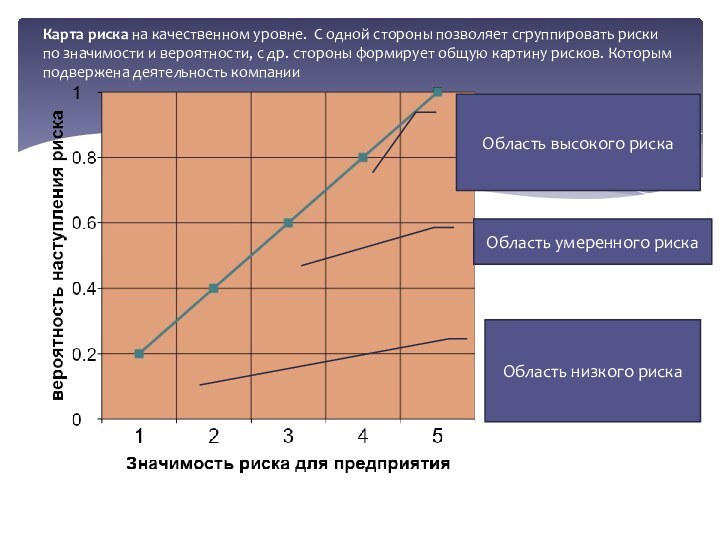

- 13. Карта риска на качественном уровне. С одной

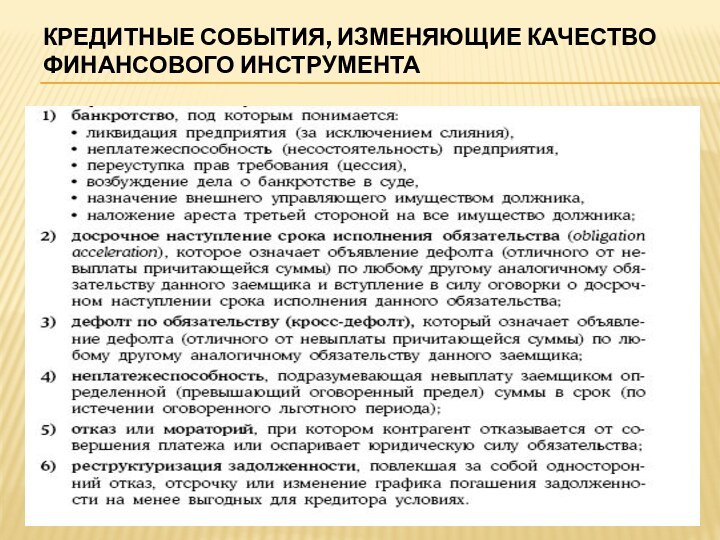

- 15. Частный пример карты рисков

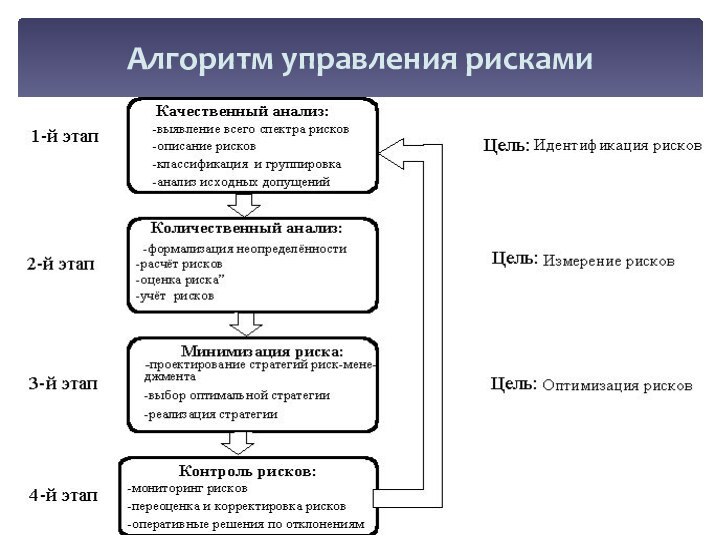

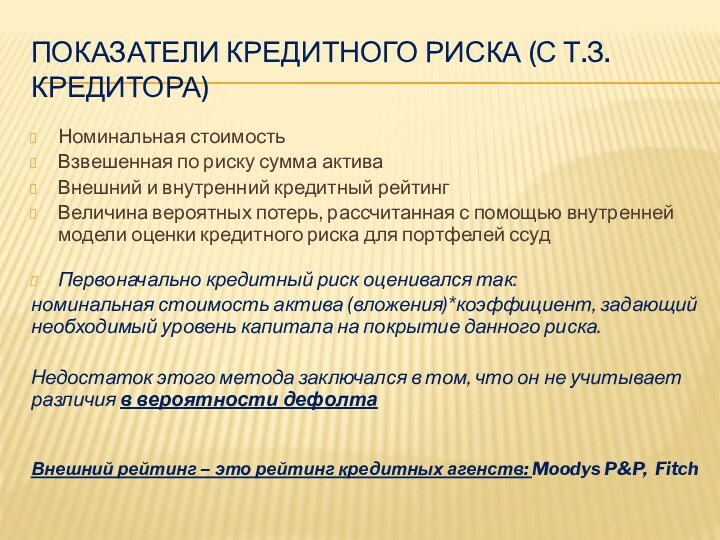

- 16. Алгоритм управления рисками

- 17. Такая классификация, размещающая каждый риск

- 18. При выявлении критических рисковсценарии (причинно-следственная связь процессов,

- 19. При разработке стратегиинапример, по выявленным непереносимым рискам

- 20. Построение карты рисковПроизводиться как в рамках внедрения

- 21. Методология (которую мы рассмотрим далее)Основана на

- 22. Что Вы можете сделать сами: процесс построения

- 23. Методы, которые применяют консультанты при составлении карты

- 24. Основные шаги процесса самостоятельного картографирования рисковпервичное обучениеопределение

- 25. 1. Первичное обучениеВажно, чтобы хотя бы один

- 26. По мнению практиков:Наилучший результат достигается при длительности

- 27. 2. Определение границ анализаопределяют, какие области бизнес-решений

- 28. В рассматриваемом примере границы определяются, как идентификация

- 29. При определении границ должен соблюдаться баланс между:широтой

- 30. Конкретные советы (при определении границ анализа)Определитесь

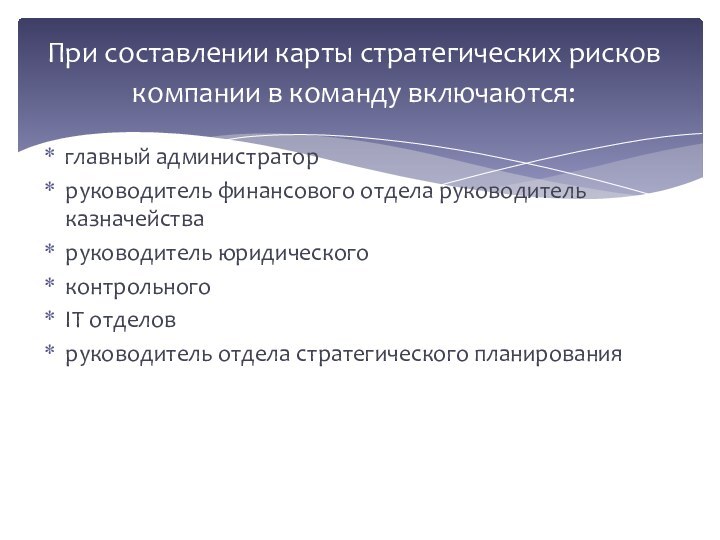

- 31. 3. Состав командыявляется критическим для успеха процесса

- 32. При составлении карты стратегических рисков компании в

- 33. Прямые и косвенные способы оценки рисков

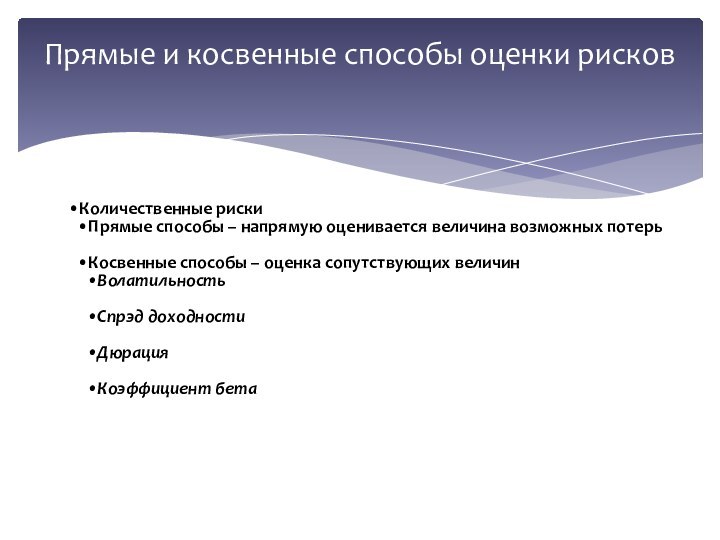

- 34. Косвенный метод оценки: изменение риска на основе спрэда доходности

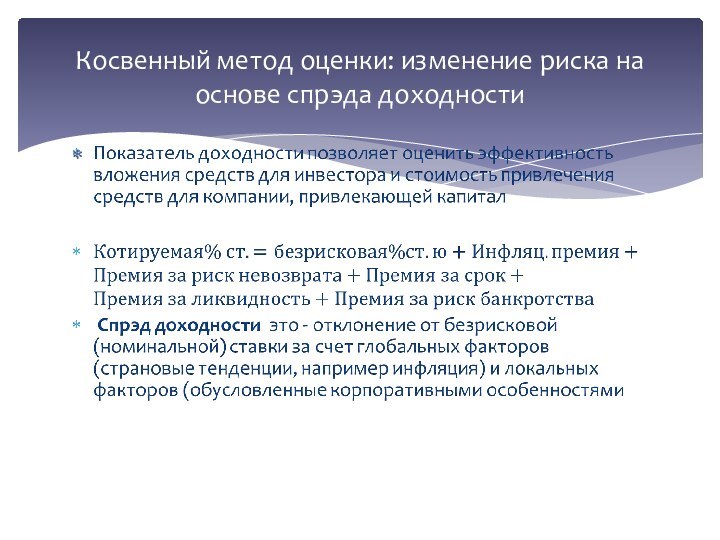

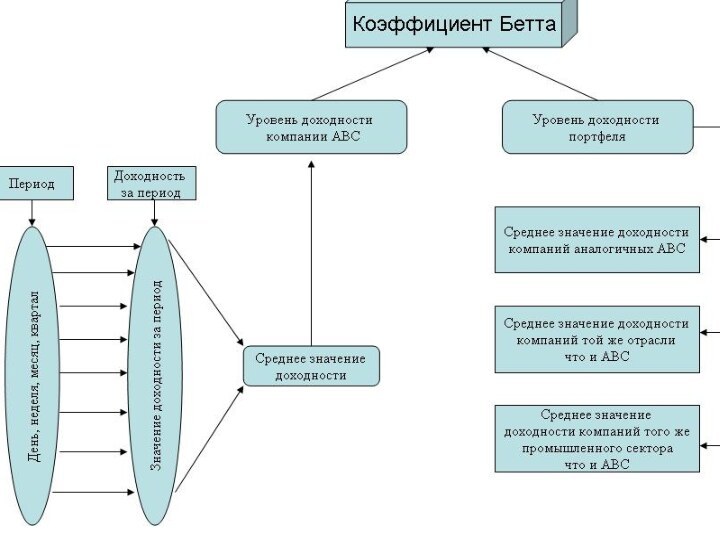

- 35. Бета-коэффициент (бета-фактор) — показатель, рассчитываемый для ценной бумаги или портфеля ценных

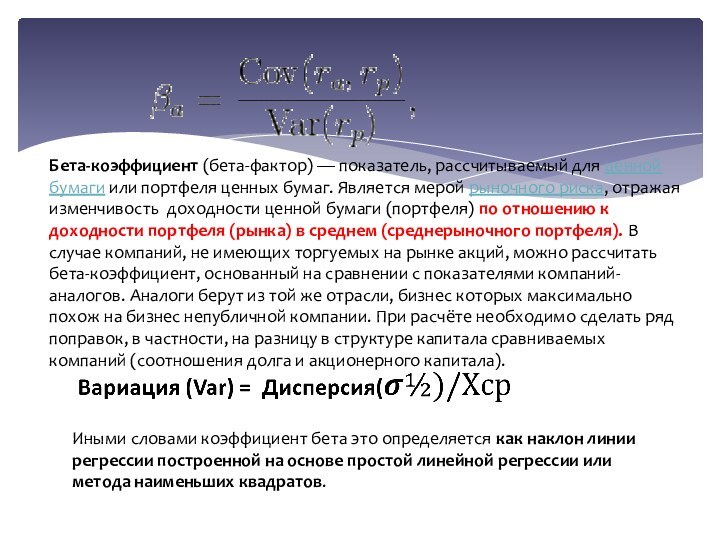

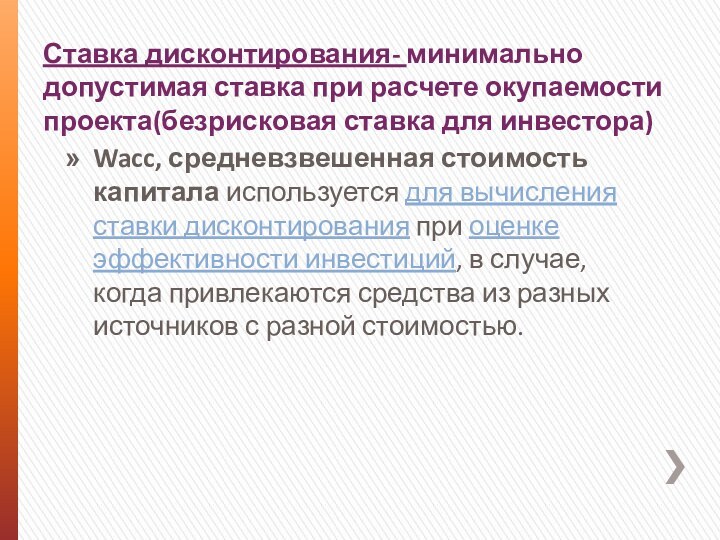

- 36. Ставка дисконтирования- минимально допустимая ставка при расчете

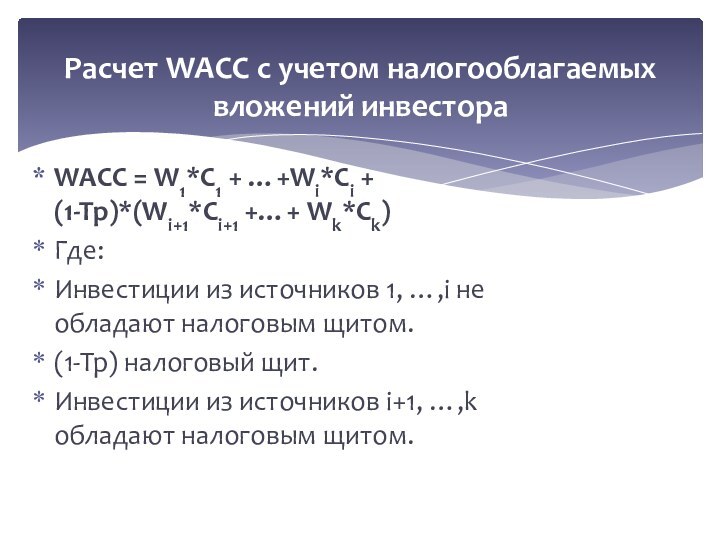

- 37. WACC = W1*C1 + …+Wi*Ci + (1-Tp)*(Wi+1*Ci+1 +…+ Wk*Ck)Где:Инвестиции из

- 38. Стоимость отдельных долей капитала может определяться различными способами:

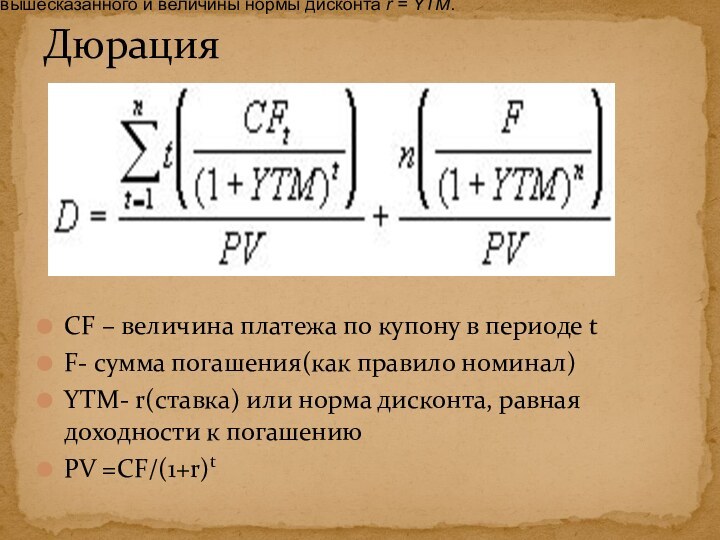

- 40. СF – величина платежа по купону в

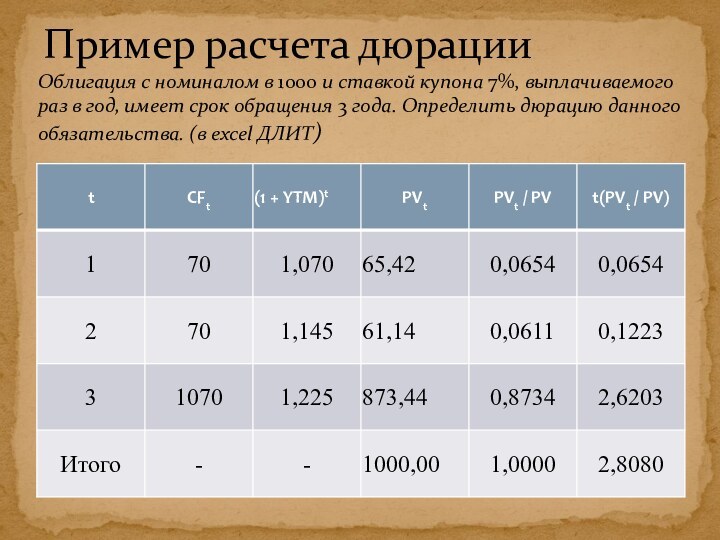

- 41. Пример расчета дюрацииОблигация с номиналом в 1000

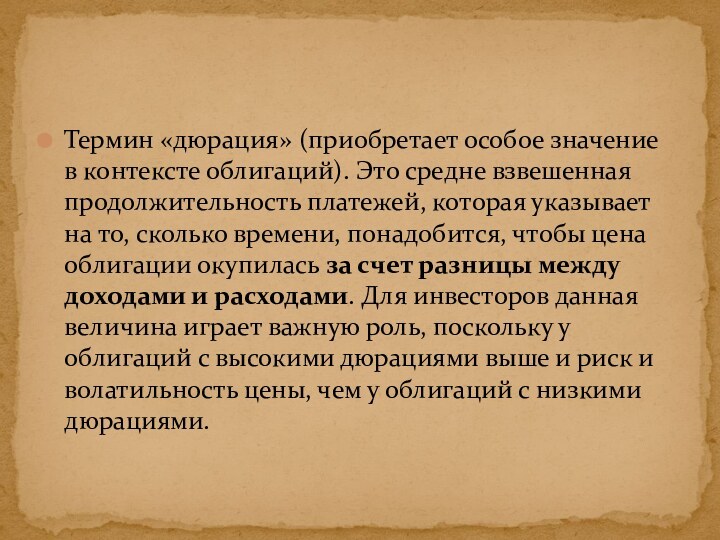

- 42. Термин «дюрация» (приобретает особое значение в контексте

- 43. Таким образом, средняя продолжительность платежей по 3-х

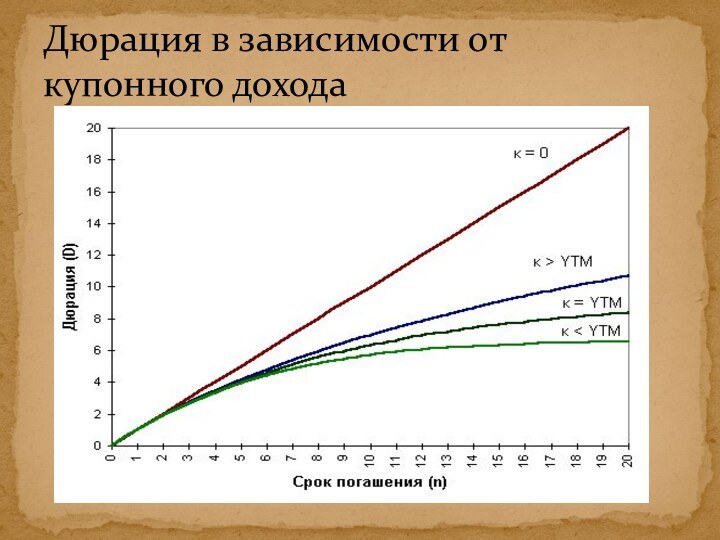

- 44. дюрация зависит от трех факторов – ставки

- 45. Дюрация в зависимости от купонного дохода

- 46. Номинальная стоимость (Р) = 5000 руб.Купонная %

- 47. дюрация облигации с нулевым купоном всегда равна

- 48. Риск ликвидности – риск, связанный с возможностью

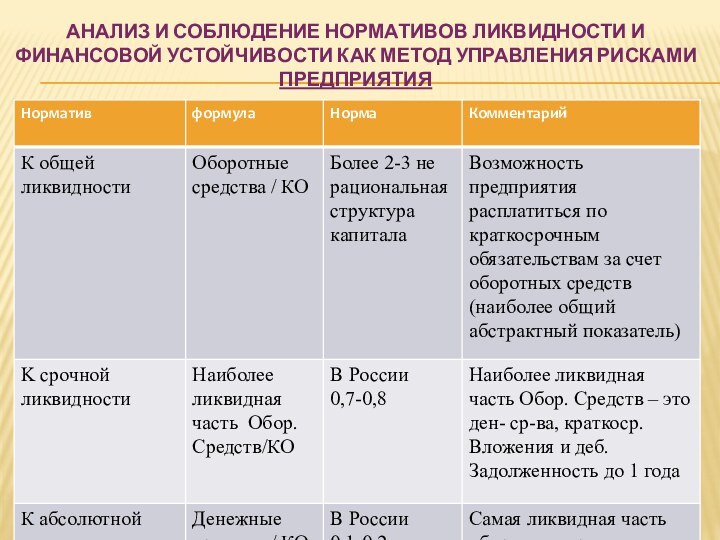

- 49. Анализ и соблюдение нормативов ликвидности и финансовой устойчивости как метод управления рисками предприятия

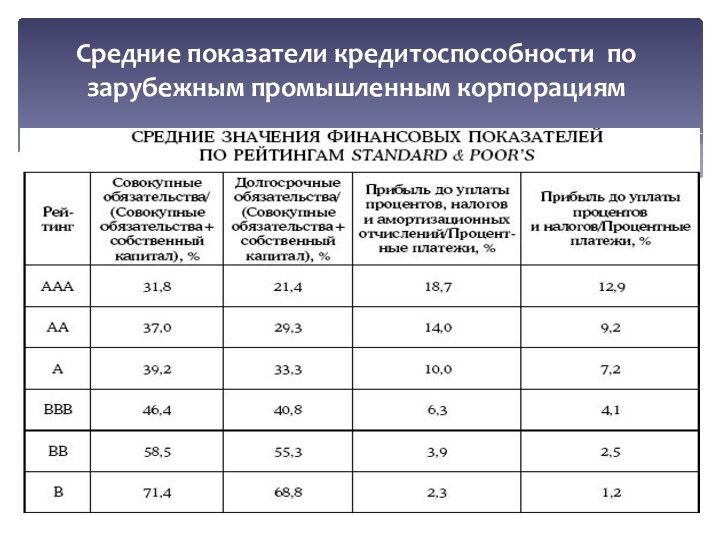

- 50. Средние показатели кредитоспособности по зарубежным промышленным корпорациям

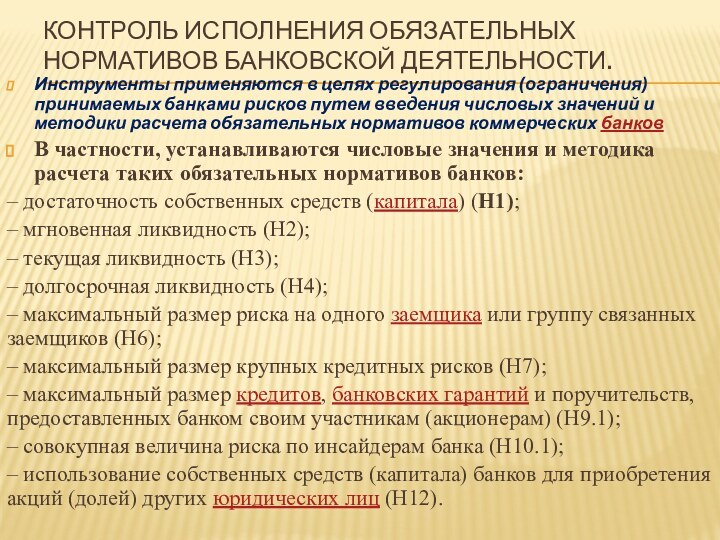

- 51. контроль исполнения обязательных нормативов банковской деятельности.Инструменты применяются

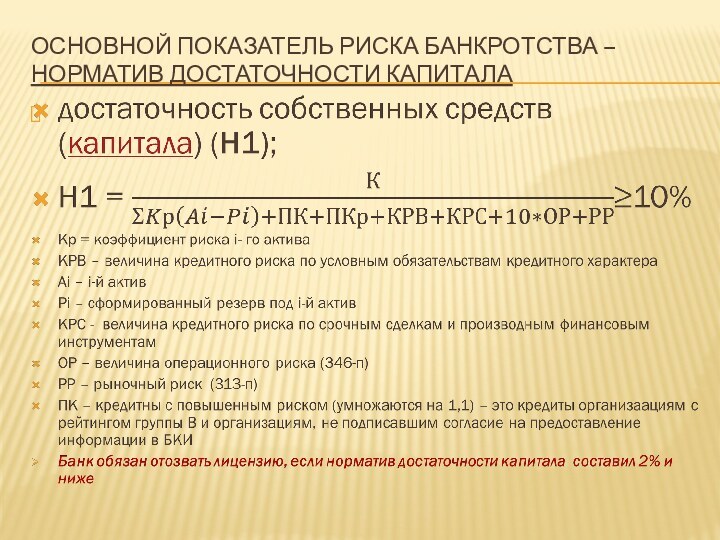

- 52. Основной показатель риска банкротства – норматив достаточности капитала

- 53. Нормативы ликвидностиХарактеризует риск потери ликвидности в течение

- 54. Норматив текущей ликвидностиХарактеризует риск потери ликвидности в

- 55. Норматив долгосрочной ликвидностиРегулирует(ограничивает) риск потери банком ликвидности

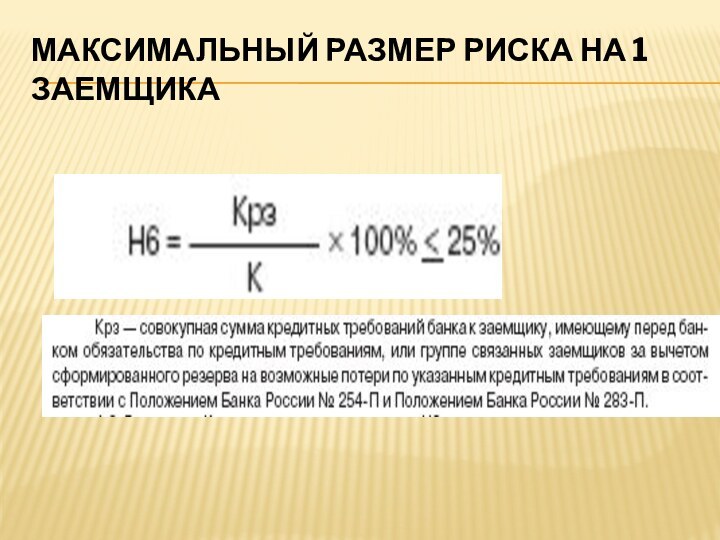

- 56. Максимальный размер риска на 1 заемщика

- 57. Максимальный размер крупных кредитных рисковМаксимальный размер крупных

- 58. Максимальный размер кредитного риска на одного акционера

- 59. Понятие кредитного риска

- 60. Кредитные риски возникают:На финансовых рынках, риску подвергаются Банки, страховые организации, промышленные предприятия, госструктуры

- 61. Банковский акцепт1)согласие банка на оплату платежных документов

- 62. Способы управления кредитным риском

- 63. Секьюритизация стала применяться как способ финансовых организаций

- 64. Кредитные события, изменяющие качество финансового инструмента

- 65. Показатели кредитного риска (с т.з. кредитора)Номинальная стоимостьВзвешенная

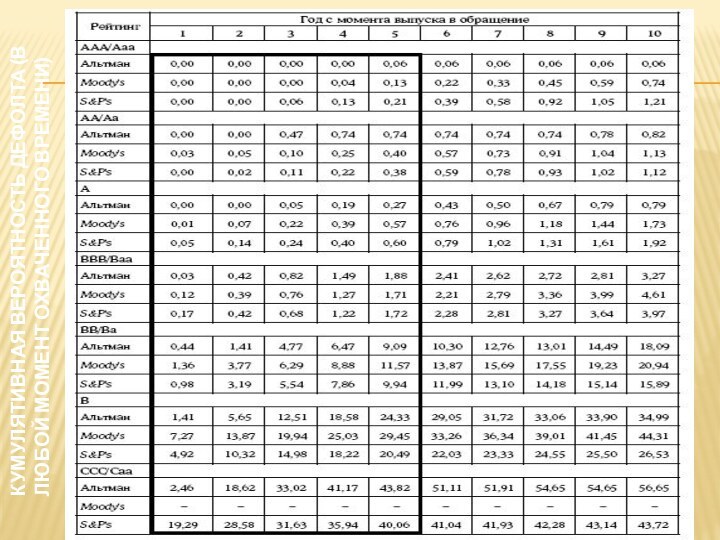

- 66. Кумулятивная вероятность дефолта (в любой момент охваченного времени)

- 67. Кредитный рейтинг

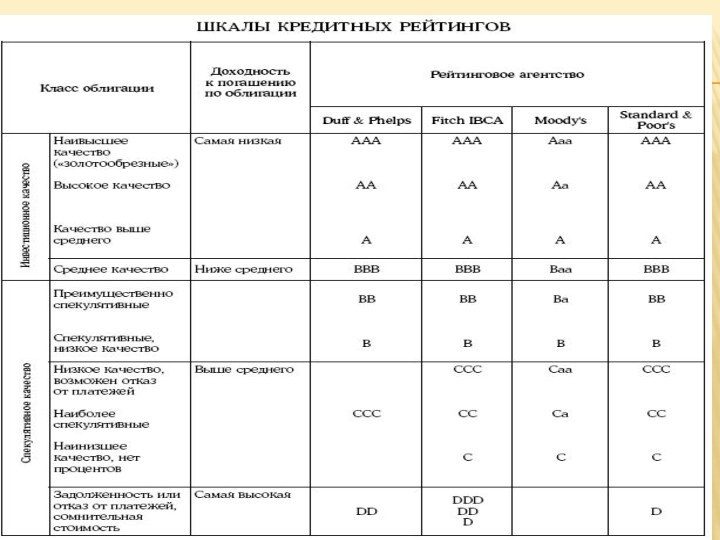

- 68. Шкалы кредитрных рейтингов не примере агенства fitch

- 69. Рейтинги хорошей кредитоспособности. Возможность дефолта отсутствуетBBB+Рейтинг инвестиционной

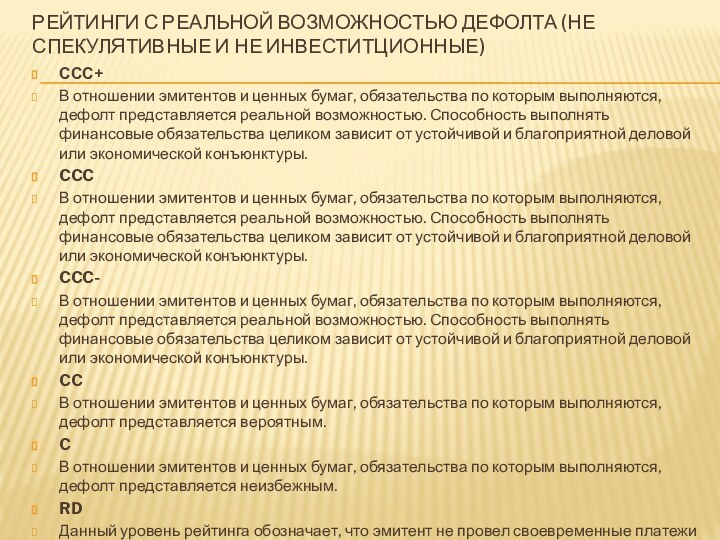

- 70. Рейтинги с реальной возможностью дефолта (не спекулятивные

- 71. Структура первичных размещений корпоративных облигаций на Московской Бирже по рейтингам эмитентов

- 73. Всю шкалу принято делить на 2 диапазона

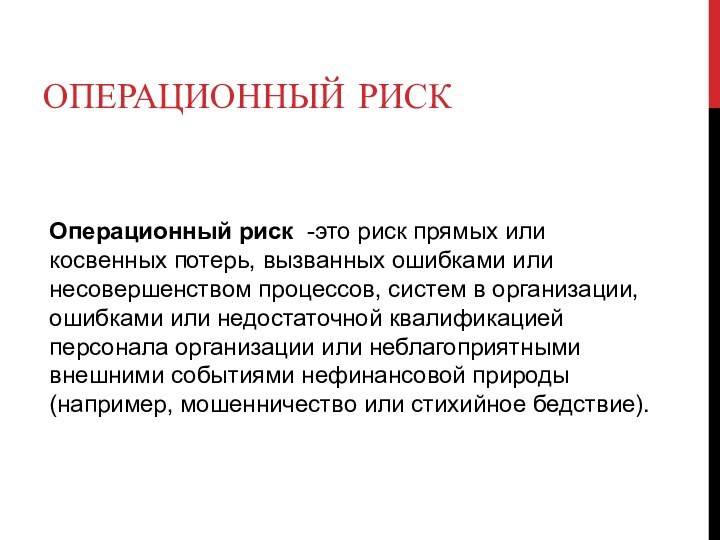

- 74. Операционный рискОперационный риск -это риск прямых или

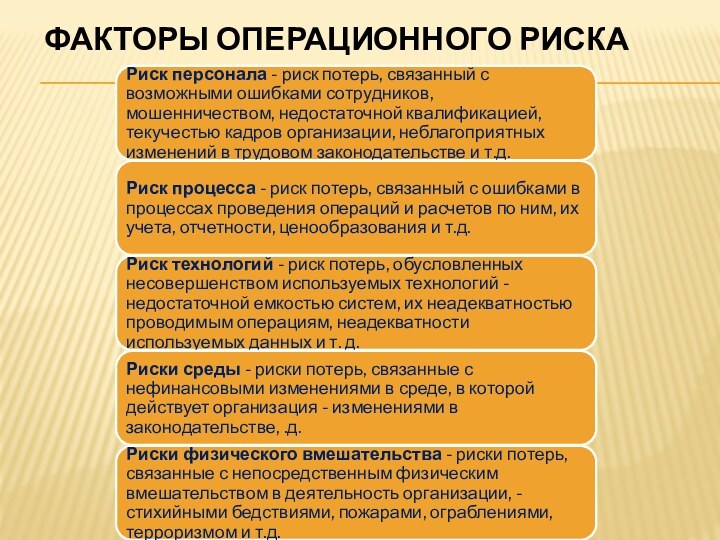

- 75. Факторы Операционного риска

- 76. Рекомендации ЦБ по расчету операционного риска (на примере банка)

- 77. Рыночный риск

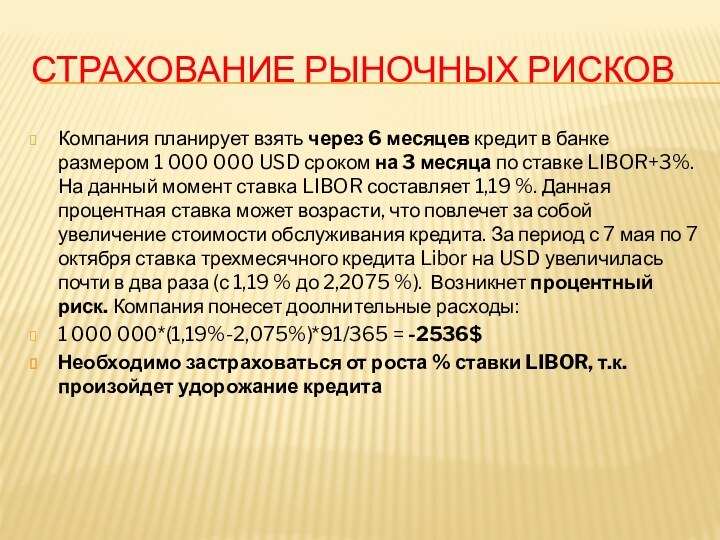

- 78. Страхование рыночных рисковКомпания планирует взять через 6

- 79. Производные фин. Инструменты как инструмент управления риском

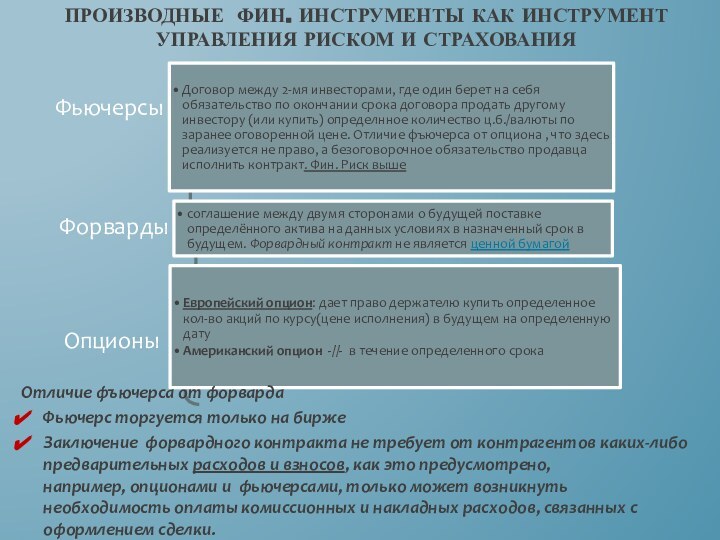

- 80. Решение заключаем фьючерсный контракт на бирже. Открываем

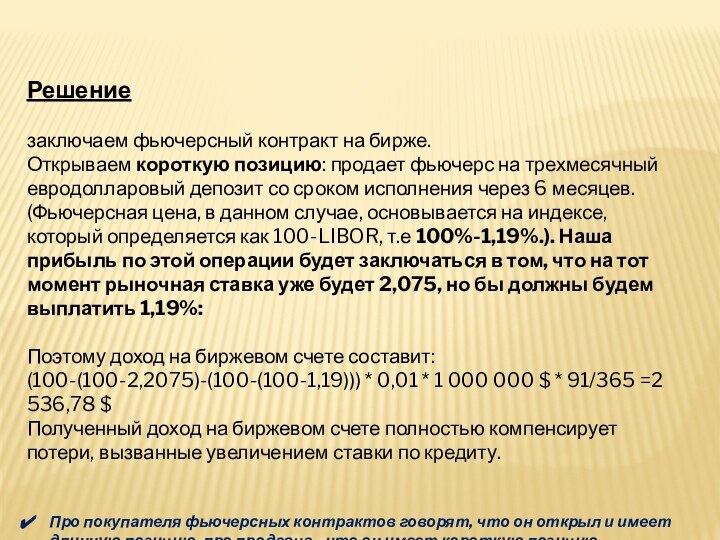

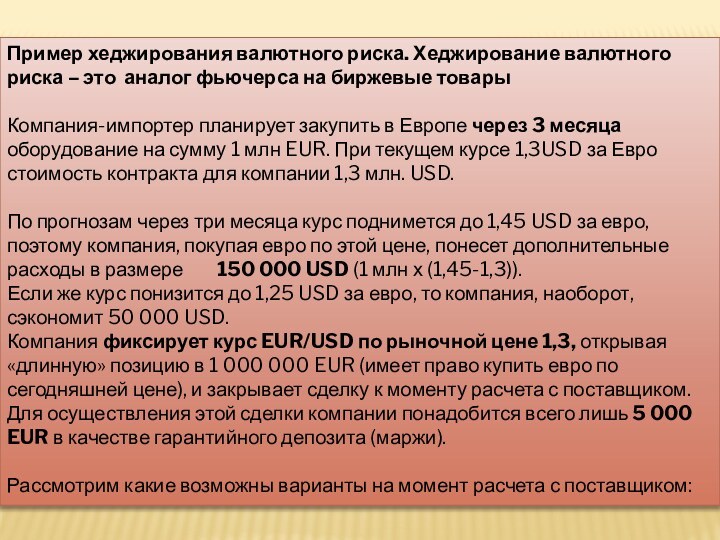

- 81. Пример хеджирования валютного риска. Хеджирование валютного риска

- 82. Представляют собой более гибкие инструменты управления. Один

- 83. Выделяют четыре основных вида интеграции риска:Обратная интеграция

- 84. Интеграции (продолжение)горизонтальная интеграция - предполагает объединение с

- 85. подразумевает увеличение разнообразия видов деятельности, рынков сбыта

- 86. Диверсификация видов хозяйственной деятельности - подразумеваетрасширение ассортимента

- 87. Диссипация риска при формировании инвестиционного портфеляпредполагает реализацию

- 88. Методы компенсации риска Данная группа методов относится

- 89. Заключается в периодической разработке сценариев развития внешней

- 90. 3. Активный целенаправленный маркетинг.Он подразумевает использование маркетинговых

- 91. 4. Мониторинг социально – экономической и нормативно

- 93. Основными формами этого направления являются:формирование резервного фонда

- 94. Стабилизационном фонде РФ (пример на государственном уровне)

- 95. Нераспределенный остаток прибыли, полученной в отчетном периоде.До

- 96. 6. Привлечение внешних ресурсов.В случае когда фирма

- 97. Снижение предпринимательских рисков.

- 98. имущество (capital) – величина и структура акционерного

- 99. Скачать презентацию

- 100. Похожие презентации

Слайд 2

Риск-менеджмент

может выступать в качестве самостоятельного вида профессиональной деятельности.

Слайд 3 Общепринятые принципы управления рисками (GARP). Выделяют 6 видов

предпринимательского риска

Финансовые риски

неразрывно связаны с предпринимательской деятельностью

Слайд 6 Риск ликвидности – риск, связанный с возможностью потерь

при реализации объекта инвестирования из-за изменения оценки его качества,

например какого-либо товара, недвижимости (земля, строение), ценной бумаги и т.д.Риск ликвидности появляется когда: все участники предпринимают одинаковые действия в одном секторе рынка, возникает новый вид риска – риск ликвидности. Риск в данном случае проявляется в том, что невозможно быстро закрыть позицию, существенно не изменив цену актива.

Риск ликвидности один из самых распространенных форм рисков

Слайд 7 Реестр рисков – результирующий документ процедуры выявления рисков,

имеющий преимущественно качественный характер.

Риск описывается с помощью 2-

параметров: последствия и вероятность

Слайд 8

Параметр 1 Виды последствий риска (количественная оценка)

Должен

отражать убытки в случае реализации риска

Слайд 10 Выявление рисков – это процесс идентификации рисков, которым

подвержена деятельность компании. Сопровождается детальным анализом всех бизнес –

процессов предприятия и их элементов (фактор риска) и его бизнес –окруженияРезультатом выявления рисков является список рисков, условий их возникновения и описание последствий, к которым могут привести эти риски

Одним из методов является структурно – функциональный анализ деятельности предприятия его подразделений на основе предварительно составленной карты бизнес - процессов

Выявление рисков

Слайд 11

Управленческие процессы

Планирование закупок

Контракты и закупки

Запасы

Анализ запасов

Обслуживающие процессы (делопроизводство,

АХД, Бухучет и т.д.)

Слайд 13 Карта риска на качественном уровне. С одной стороны

позволяет сгруппировать риски по значимости и вероятности, с др.

стороны формирует общую картину рисков. Которым подвержена деятельность компанииОбласть высокого риска

Область низкого риска

Область умеренного риска

Слайд 17 Такая классификация, размещающая каждый риск в

специфическую отдельную «коробочку» не является обязательной, но упрощает процесс

установки приоритетов, показывая положение каждого риска относительно других (увеличивает разрешающую способность данного метода). Жирная ломаная линия - критическая граница терпимости к риску.

Слайд 18

При выявлении критических рисков

сценарии (причинно-следственная связь процессов, событий

и действующих факторов риска), приводящие к рискам выше этой

границы, считаются непереносимыми.

Слайд 19

При разработке стратегии

например, по выявленным непереносимым рискам до

принятия данной стратегии требуется понять, как уменьшить или передать

такие риски, в то время как риски ниже границы являются управляемыми в рабочем порядке.

Слайд 20

Построение карты рисков

Производиться как в рамках внедрения системы

управления рисками на уровне всей организации, что сложно, а

зачастую и невозможно выполнить внутренними силами организации.Для решения обособленного круга задач по управлению рисками, например в рамках предварительной оценки различных стратегий развития.

Слайд 21

Методология

(которую мы рассмотрим далее)

Основана на достижении согласованного

мнения топ-менеджмента компании о рисках.

При этом самая важная выгода

- решительное сокращение циклов и времени принятия решения. Слайд 22 Что Вы можете сделать сами: процесс построения карты

риска.

В общем случае процесс картографирования рисков позволяет:

выделить

риски расположить риски по приоритетам

оценить количественно (разбить на классы) риски организации.

Слайд 23 Методы, которые применяют консультанты при составлении карты рисков

включают

интервью

формализованные и неформализованные опросники

обзоры и исследования отрасли

анализ документационного комплекта

компаниичисленные методы оценки

Слайд 24

Основные шаги процесса самостоятельного картографирования рисков

первичное обучение

определение границ

анализа

формирование состава команды

анализ сценариев и ранжирование

определение границы терпимости

к риску составление плана действий

технологии количественных оценок и моделирования

Слайд 25

1. Первичное обучение

Важно, чтобы хотя бы один или

два сотрудника компании, прошли обучение основам риск-менеджмента.

В дальнейшем эти

сотрудники помогут наладить диалог между членами команды и вести всю команду во время процесса картографирования.Необходимо провести внутренее

предварительное обучение, которое может длиться от одного до пяти дней.

Слайд 26

По мнению практиков:

Наилучший результат достигается при длительности установочных

семинаров в два-три дня.

Задача обученного сотрудника компании -

менеджера процесса картографирования рисков внутри компании, постоянно ориентировать команду на нужную цель. В тех случаях, когда требуется специальная предметная экспертиза, эксперт может быть введен в команду.

Слайд 27

2. Определение границ анализа

определяют, какие области бизнес-решений затрагивают

картографирование.

могут быть столь широкими или столь узкими, как

это желательно организации. определяются на начальном этапе процесса.

Слайд 28

В рассматриваемом примере границы определяются, как

идентификация

установление

приоритетов

понимание всех рисков, препятствующих достижению корпоративных стратегических целей при

реализации конкретного стратегического плана.

Слайд 29

При определении границ должен соблюдаться баланс между:

широтой границ

глубиной

информации

ценностью той информации, которая будет получена из процесса картографирования

рисков.

Слайд 30

Конкретные советы

(при определении границ анализа)

Определитесь с целями,

доступностью и стоимостью информации.

Затем очертите границы анализа для

построения карты рисков.

Слайд 31

3. Состав команды

является критическим для успеха процесса картографирования

рисков.

При проведении работы профессиональными консультантами команда (рабочая группа) включает

обычно тех специалистов, которые обладают опытом и экспертными знаниями. Опыт показывает, что команда работает эффективно, если состоит из шести - десяти человек.

Слайд 32 При составлении карты стратегических рисков компании в команду

включаются:

главный администратор

руководитель финансового отдела руководитель казначейства

руководитель юридического

контрольного

IT отделов

руководитель

отдела стратегического планирования Слайд 35 Бета-коэффициент (бета-фактор) — показатель, рассчитываемый для ценной бумаги или портфеля ценных бумаг.

Является мерой рыночного риска, отражая изменчивость доходности ценной бумаги (портфеля) по

отношению к доходности портфеля (рынка) в среднем (среднерыночного портфеля). В случае компаний, не имеющих торгуемых на рынке акций, можно рассчитать бета-коэффициент, основанный на сравнении с показателями компаний-аналогов. Аналоги берут из той же отрасли, бизнес которых максимально похож на бизнес непубличной компании. При расчёте необходимо сделать ряд поправок, в частности, на разницу в структуре капитала сравниваемых компаний (соотношения долга и акционерного капитала).Иными словами коэффициент бета это определяется как наклон линии регрессии построенной на основе простой линейной регрессии или метода наименьших квадратов.

Слайд 36 Ставка дисконтирования- минимально допустимая ставка при расчете окупаемости

проекта(безрисковая ставка для инвестора)

Wacc, средневзвешенная стоимость капитала используется для вычисления ставки

дисконтирования при оценке эффективности инвестиций, в случае, когда привлекаются средства из разных источников с разной стоимостью.

Слайд 37

WACC = W1*C1 + …+Wi*Ci + (1-Tp)*(Wi+1*Ci+1 +…+ Wk*Ck)

Где:

Инвестиции из источников

1, …,i не обладают налоговым щитом.

(1-Tp) налоговый щит.

Инвестиции из

источников i+1, …,k обладают налоговым щитом.Расчет WACC c учетом налогооблагаемых вложений инвестора

Слайд 40

СF – величина платежа по купону в периоде

t

F- сумма погашения(как правило номинал)

YTM- r(ставка) или норма

дисконта, равная доходности к погашениюPV =CF/(1+r)t

Дюрация

фиксированным купоном (2.6), т.е. – величину PV. Преобразуем (2.7) с учетом вышесказанного и величины нормы дисконта r = YTM.

Слайд 41

Пример расчета дюрации

Облигация с номиналом в 1000 и

ставкой купона 7%, выплачиваемого раз в год, имеет срок

обращения 3 года. Определить дюрацию данного обязательства. (в excel ДЛИТ)Слайд 42 Термин «дюрация» (приобретает особое значение в контексте облигаций).

Это средне взвешенная продолжительность платежей, которая указывает на то,

сколько времени, понадобится, чтобы цена облигации окупилась за счет разницы между доходами и расходами. Для инвесторов данная величина играет важную роль, поскольку у облигаций с высокими дюрациями выше и риск и волатильность цены, чем у облигаций с низкими дюрациями.Слайд 43 Таким образом, средняя продолжительность платежей по 3-х летней

купонной облигации приблизительно равна 2,8 года. Дюрация 20-летней облигации

с купоном 8% годовых будет равна всего 11 годам, т.е. почти в 2 раза меньше срока погашенияСлайд 44 дюрация зависит от трех факторов – ставки купона

k, срока погашения n и доходности YTM (норма дисконта

r или доходность к погашению). Эта зависимость для 20-летней облигации при различных ставках k и YTM (норма дисконта) показана рис. далееГрафическое отображение

Слайд 46

Номинальная стоимость (Р) = 5000 руб.

Купонная % ставка

k= 15%

Оставшийся срок до погашения облигации – 3 года

Рыночная

ставка i = 12%Купонные платежи R = k*P = 0,15*5000 = 750 руб.

Положительный поток владельца облигаций = S1=S2= 750 руб.

S3 = 5750(возврат осн. Долга по обл.).

Пример расчета дюрации

Слайд 47 дюрация облигации с нулевым купоном всегда равна сроку

ее погашения, т.е.: при k = 0, D = n;

· дюрация купонной облигации

всегда меньше срока погашения:при k > 0, D < n;· с ростом доходности (процентной ставки на рынке) дюрация купонной облигации уменьшается и обратно.

Взаимосвязи рыночной ставки и срока окупаемости (дюрации)

Слайд 48 Риск ликвидности – риск, связанный с возможностью потерь

при реализации объекта инвестирования из-за изменения оценки его качества,

например какого-либо товара, недвижимости (земля, строение), ценной бумаги и т.д.Риск ликвидности появляется когда: все участники предпринимают одинаковые действия в одном секторе рынка, возникает новый вид риска – риск ликвидности. Риск в данном случае проявляется в том, что невозможно быстро закрыть позицию, существенно не изменив цену актива.

РИСК ЛИКВИДНОСТИ

Слайд 49 Анализ и соблюдение нормативов ликвидности и финансовой устойчивости

как метод управления рисками предприятия

Слайд 51

контроль исполнения обязательных нормативов банковской деятельности.

Инструменты применяются в

целях регулирования (ограничения) принимаемых банками рисков путем введения числовых

значений и методики расчета обязательных нормативов коммерческих банковВ частности, устанавливаются числовые значения и методика расчета таких обязательных нормативов банков:

– достаточность собственных средств (капитала) (Н1);

– мгновенная ликвидность (Н2);

– текущая ликвидность (Н3);

– долгосрочная ликвидность (Н4);

– максимальный размер риска на одного заемщика или группу связанных заемщиков (Н6);

– максимальный размер крупных кредитных рисков (Н7);

– максимальный размер кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам) (Н9.1);

– совокупная величина риска по инсайдерам банка (Н10.1);

– использование собственных средств (капитала) банков для приобретения акций (долей) других юридических лиц (Н12).

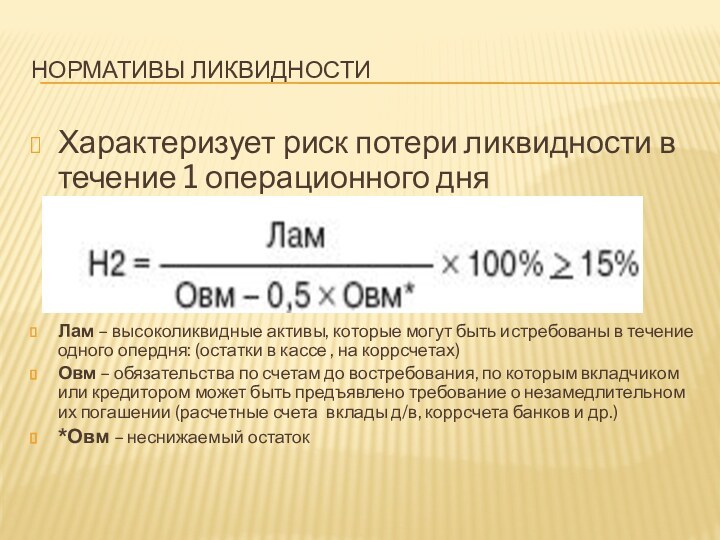

Слайд 53

Нормативы ликвидности

Характеризует риск потери ликвидности в течение 1

операционного дня

Лам – высоколиквидные активы, которые могут быть истребованы

в течение одного опердня: (остатки в кассе , на коррсчетах)Овм – обязательства по счетам до востребования, по которым вкладчиком или кредитором может быть предъявлено требование о незамедлительном их погашении (расчетные счета вклады д/в, коррсчета банков и др.)

*Овм – неснижаемый остаток

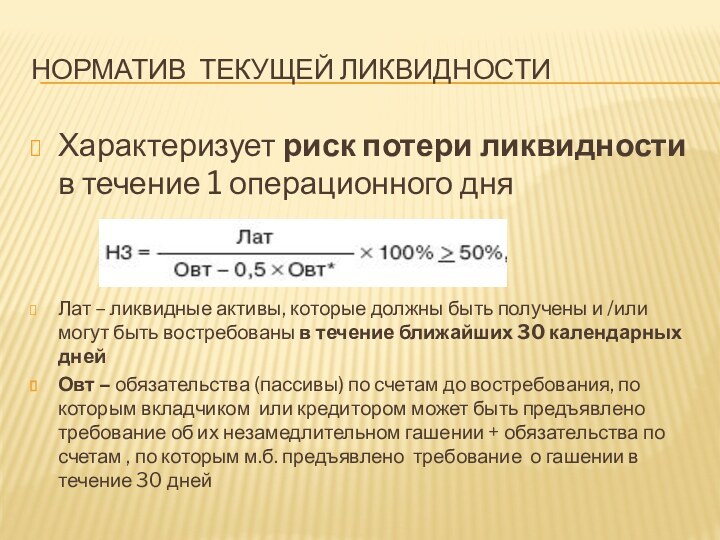

Слайд 54

Норматив текущей ликвидности

Характеризует риск потери ликвидности в течение

1 операционного дня

Лат – ликвидные активы, которые должны быть

получены и /или могут быть востребованы в течение ближайших 30 календарных днейОвт – обязательства (пассивы) по счетам до востребования, по которым вкладчиком или кредитором может быть предъявлено требование об их незамедлительном гашении + обязательства по счетам , по которым м.б. предъявлено требование о гашении в течение 30 дней

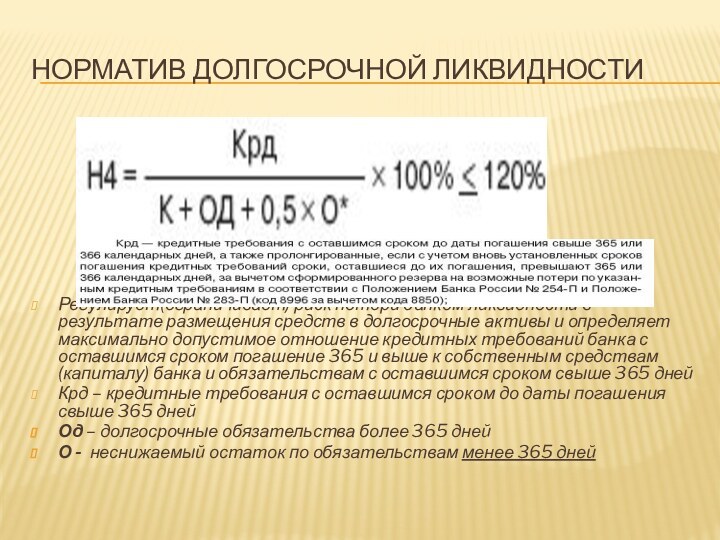

Слайд 55

Норматив долгосрочной ликвидности

Регулирует(ограничивает) риск потери банком ликвидности в

результате размещения средств в долгосрочные активы и определяет максимально

допустимое отношение кредитных требований банка с оставшимся сроком погашение 365 и выше к собственным средствам(капиталу) банка и обязательствам с оставшимся сроком свыше 365 днейКрд – кредитные требования с оставшимся сроком до даты погашения свыше 365 дней

Од – долгосрочные обязательства более 365 дней

О - неснижаемый остаток по обязательствам менее 365 дней

Слайд 57

Максимальный размер крупных кредитных рисков

Максимальный размер крупных кредитных

рисков (Н7) устанавливается как процентное соотношение совокупной величины крупных

кредитных рисков и собственных средств банка. Крупным кредитным риском является превышение величины Крз, а также величин Кра и Кри, величины 5% собственных средств банка.

Слайд 58

Максимальный размер кредитного риска на одного акционера (участника)

где

Кра - значение показателя совокупной величины кредитных требований в

отношении тех акционеров (участников), вклад которых в уставный капитал банка превышает 5% от его зарегистрированной Банком России величины.

Слайд 60

Кредитные риски возникают:

На финансовых рынках, риску подвергаются Банки,

страховые организации, промышленные предприятия, госструктуры

Слайд 61

Банковский акцепт

1)согласие банка на оплату платежных документов и

определенная форма гарантии их оплаты. Оформляется в виде соответствующей

надписи на документах банка-акцептанта Должник обычно переводит сумму долга при наступлении срока оплаты в банк, который и проводит платеж В случае неплатежеспособности должника оплата осуществляется за счет банка-акцептанта Б а широко используется во внешнеторговых операциях, например, при расчетах по документарным аккредитивам. Акцептованный банком вексель может быть учтен в другом банке и затем переучтен в центральном банке Акцептованные надежными банками векселя учитываются в банках по более низкой стоимости, 2) векселя, гарантированные (акцептованные) банком или небанковской кредитной организацией со сроком оплаты от одного до шести месяцев Используются для предоставления капитала производителям и экспортерам с целью обеспечения работы в период между изготовлением (либо экспортом) и поступлением платежей от покупателей.Слайд 63 Секьюритизация стала применяться как способ финансовых организаций и

корпораций изыскивать новые источники финансирования путем перевода активов со

своих балансов или заимствования под эти активы для рефинансирования первоначального кредита по справедливой рыночной ставке. Она сокращала их расходы на заимствование и в случае банков снижала нормативные требования в отношении минимального размера капитала.

Слайд 65

Показатели кредитного риска (с т.з. кредитора)

Номинальная стоимость

Взвешенная по

риску сумма актива

Внешний и внутренний кредитный рейтинг

Величина вероятных потерь,

рассчитанная с помощью внутренней модели оценки кредитного риска для портфелей ссудПервоначально кредитный риск оценивался так:

номинальная стоимость актива (вложения)*коэффициент, задающий необходимый уровень капитала на покрытие данного риска.

Недостаток этого метода заключался в том, что он не учитывает различия в вероятности дефолта

Внешний рейтинг – это рейтинг кредитных агенств: Moodys P&P, Fitch

Слайд 68

Шкалы кредитрных рейтингов не примере агенства fitch

Высокая кредитоспособность:

ААА

Рейтинг

инвестиционной категории. Наивысший уровень кредитоспособности. Рейтинги уровня "AAA" обозначают

самые низкие ожидания по кредитным рискам. Рейтинги данного уровня присваиваются только в случае исключительно высокой способности своевременно погашать финансовые обязательства. Вероятность негативного влияния на эту способность со стороны предсказуемых обстоятельств очень низка.AA+

Рейтинг инвестиционной категории. Очень высокая кредитоспособность. Рейтинги уровня "AA" обозначают очень низкие ожидания по кредитным рискам и очень высокую способность своевременно погашать финансовые обязательства. Подверженность этой способности влиянию предсказуемых обстоятельств незначительна.

AA

Рейтинг инвестиционной категории. Очень высокая кредитоспособность. Рейтинги уровня "AA" обозначают очень низкие ожидания по кредитным рискам и очень высокую способность своевременно погашать финансовые обязательства. Подверженность этой способности влиянию предсказуемых обстоятельств незначительна.

AA-

Рейтинг инвестиционной категории. Очень высокая кредитоспособность. Рейтинги уровня "AA" обозначают очень низкие ожидания по кредитным рискам и очень высокую способность своевременно погашать финансовые обязательства. Подверженность этой способности влиянию предсказуемых обстоятельств незначительна.

A+

Рейтинг инвестиционной категории. Высокая кредитоспособность. Рейтинги уровня "A" обозначают низкие ожидания по кредитным рискам. Способность своевременно погашать финансовые обязательства оценивается как высокая. Тем не менее, данная способность может быть более подвержена влиянию изменений обстоятельств или экономической конъюнктуры, чем в случае более высоких уровней рейтинга.

Слайд 69

Рейтинги хорошей кредитоспособности. Возможность дефолта отсутствует

BBB+

Рейтинг инвестиционной категории.

Хорошая кредитоспособность. Рейтинги уровня "BBB" обозначают низкие на данный

момент ожидания по кредитным рискам. Способность своевременно погашать финансовые обязательства оценивается как адекватная, однако негативные изменения обстоятельств и экономической конъюнктуры с большей вероятностью могут понизить данную способность. Данный уровень рейтинга является самым низким среди рейтингов инвестиционной категории.BBB

Рейтинг инвестиционной категории. Хорошая кредитоспособность. Рейтинги уровня "BBB" обозначают низкие на данный момент ожидания по кредитным рискам. Способность своевременно погашать финансовые обязательства оценивается как адекватная, однако негативные изменения обстоятельств и экономической конъюнктуры с большей вероятностью могут понизить данную способность. Данный уровень рейтинга является самым низким среди рейтингов инвестиционной категории.

BBB-

Рейтинг инвестиционной категории. Хорошая кредитоспособность. Рейтинги уровня "BBB" обозначают низкие на данный момент ожидания по кредитным рискам. Способность своевременно погашать финансовые обязательства оценивается как адекватная, однако негативные изменения обстоятельств и экономической конъюнктуры с большей вероятностью могут понизить данную способность. Данный уровень рейтинга является самым низким среди рейтингов инвестиционной категории.

BB+

Спекулятивный рейтинг. Рейтинг уровня "BB" обозначает, что существует возможность развития кредитных рисков, особенно в результате негативных экономических изменений, которые могут произойти со временем. Однако при этом компаниям могут быть доступны альтернативные ресурсы в сфере бизнеса или финансов, которые позволят им выполнить свои финансовые обязательства. Ценные бумаги, которым присвоены рейтинги данного уровня, не являются ценными бумагами инвестиционной категории.

BB

Спекулятивный рейтинг. Рейтинг уровня "BB" обозначает, что существует возможность развития кредитных рисков, особенно в результате негативных экономических изменений, которые могут произойти со временем. Однако при этом компаниям могут быть доступны альтернативные ресурсы в сфере бизнеса или финансов, которые позволят им выполнить свои финансовые обязательства. Ценные бумаги, которым присвоены рейтинги данного уровня, не являются ценными бумагами инвестиционной категории.

Спекулятивный рейтинг. Рейтинг уровня "BB" обозначает, что существует возможность развития кредитных рисков, особенно в результате негативных экономических изменений, которые могут произойти со временем. Однако при этом компаниям могут быть доступны альтернативные ресурсы в сфере бизнеса или финансов, которые позволят им выполнить свои финансовые обязательства. Ценные бумаги, которым присвоены рейтинги данного уровня, не являются ценными бумагами инвестиционной категории.

B+

В значительной степени спекулятивный рейтинг. В отношении эмитентов и ценных бумаг, обязательства по которым выполняются, рейтинги уровня "B" обозначают наличие значительных кредитных рисков, однако при этом остается ограниченная "подушка безопасности". На данный момент финансовые обязательства выполняются, однако способность продолжать выплаты зависит от устойчивой и благоприятной деловой и экономической конъюнктуры.

B

В значительной степени спекулятивный рейтинг. В отношении эмитентов и ценных бумаг, обязательства по которым выполняются, рейтинги уровня "B" обозначают наличие значительных кредитных рисков, однако при этом остается ограниченная "подушка безопасности". На данный момент финансовые обязательства выполняются, однако способность продолжать выплаты зависит от устойчивой и благоприятной деловой и экономической конъюнктуры.

B-

В значительной степени спекулятивный рейтинг. В отношении эмитентов и ценных бумаг, обязательства по которым выполняются, рейтинги уровня "B" обозначают наличие значительных кредитных рисков, однако при этом остается ограниченная "подушка безопасности". На данный момент финансовые обязательства выполняются, однако способность продолжать выплаты зависит от устойчивой и благоприятной деловой и экономической конъюнктуры

Слайд 70 Рейтинги с реальной возможностью дефолта (не спекулятивные и

не инвеститционные)

ССС+

В отношении эмитентов и ценных бумаг, обязательства по

которым выполняются, дефолт представляется реальной возможностью. Способность выполнять финансовые обязательства целиком зависит от устойчивой и благоприятной деловой или экономической конъюнктуры.CCC

В отношении эмитентов и ценных бумаг, обязательства по которым выполняются, дефолт представляется реальной возможностью. Способность выполнять финансовые обязательства целиком зависит от устойчивой и благоприятной деловой или экономической конъюнктуры.

CCC-

В отношении эмитентов и ценных бумаг, обязательства по которым выполняются, дефолт представляется реальной возможностью. Способность выполнять финансовые обязательства целиком зависит от устойчивой и благоприятной деловой или экономической конъюнктуры.

CC

В отношении эмитентов и ценных бумаг, обязательства по которым выполняются, дефолт представляется вероятным.

C

В отношении эмитентов и ценных бумаг, обязательства по которым выполняются, дефолт представляется неизбежным.

RD

Данный уровень рейтинга обозначает, что эмитент не провел своевременные платежи (с учетом применимого льготного периода) по некоторой, но не всей основной части обязательств, и продолжает проводить выплаты по другим видам обязательств.

D

Рейтинг этого уровня присваивается эмитенту или государству, объявившему дефолт по всем своим финансовым обязательствам. Эмитенту присваивается рейтинг "D" по факту наступления дефолта. Обязательства, по которым объявлен дефолт или по которым возникли сложности с платежами, как правило, имеют рейтинг в диапазоне от "C" до "B", в зависимости от перспектив возвратности средств по таким бумагам и других характеристик.

отозван

Слайд 71 Структура первичных размещений корпоративных облигаций на Московской Бирже

по рейтингам эмитентов

Слайд 74

Операционный риск

Операционный риск -это риск прямых или косвенных

потерь, вызванных ошибками или несовершенством процессов, систем в организации,

ошибками или недостаточной квалификацией персонала организации или неблагоприятными внешними событиями нефинансовой природы (например, мошенничество или стихийное бедствие).

Слайд 78

Страхование рыночных рисков

Компания планирует взять через 6 месяцев

кредит в банке размером 1 000 000 USD сроком

на 3 месяца по ставке LIBOR+3%. На данный момент ставка LIBOR составляет 1,19 %. Данная процентная ставка может возрасти, что повлечет за собой увеличение стоимости обслуживания кредита. За период с 7 мая по 7 октября ставка трехмесячного кредита Libor на USD увеличилась почти в два раза (с 1,19 % до 2,2075 %). Возникнет процентный риск. Компания понесет доолнительные расходы:1 000 000*(1,19%-2,075%)*91/365 = -2536$

Необходимо застраховаться от роста % ставки LIBOR, т.к. произойдет удорожание кредита

Слайд 79 Производные фин. Инструменты как инструмент управления риском и

страхования

Отличие фъючерса от форварда

Фьючерс торгуется только на бирже

Заключение форвардного

контракта не требует от контрагентов каких-либо предварительных расходов и взносов, как это предусмотрено, например, опционами и фьючерсами, только может возникнуть необходимость оплаты комиссионных и накладных расходов, связанных с оформлением сделки.

Слайд 80

Решение

заключаем фьючерсный контракт на бирже.

Открываем короткую

позицию: продает фьючерс на трехмесячный евродолларовый депозит со сроком

исполнения через 6 месяцев. (Фьючерсная цена, в данном случае, основывается на индексе, который определяется как 100-LIBOR, т.е 100%-1,19%.). Наша прибыль по этой операции будет заключаться в том, что на тот момент рыночная ставка уже будет 2,075, но бы должны будем выплатить 1,19%:Поэтому доход на биржевом счете составит:

(100-(100-2,2075)-(100-(100-1,19))) * 0,01 * 1 000 000 $ * 91/365 =2 536,78 $

Полученный доход на биржевом счете полностью компенсирует потери, вызванные увеличением ставки по кредиту.

Про покупателя фьючерсных контрактов говорят, что он открыл и имеет длинную позицию, про продавца - что он имеет короткую позицию

Слайд 81 Пример хеджирования валютного риска. Хеджирование валютного риска –

это аналог фьючерса на биржевые товары

Компания-импортер планирует закупить в

Европе через 3 месяца оборудование на сумму 1 млн EUR. При текущем курсе 1,3USD за Евро стоимость контракта для компании 1,3 млн. USD.По прогнозам через три месяца курс поднимется до 1,45 USD за евро, поэтому компания, покупая евро по этой цене, понесет дополнительные расходы в размере 150 000 USD (1 млн х (1,45-1,3)).

Если же курс понизится до 1,25 USD за евро, то компания, наоборот, сэкономит 50 000 USD.

Компания фиксирует курс EUR/USD по рыночной цене 1,3, открывая «длинную» позицию в 1 000 000 EUR (имеет право купить евро по сегодняшней цене), и закрывает сделку к моменту расчета с поставщиком. Для осуществления этой сделки компании понадобится всего лишь 5 000 EUR в качестве гарантийного депозита (маржи).

Рассмотрим какие возможны варианты на момент расчета с поставщиком:

Слайд 82 Представляют собой более гибкие инструменты управления. Один из

них связан с распределением риска между стратегическими партнерами. В

качестве партнеров могут выступать как другие предприятия, так и физические лица. Здесь могут создаваться акционерные общества, финансово – промышленные группы. Предприятия могут вступать в консорциумы, ассоциации, концерны.Объединение предприятий в одно либо в группу носит название интеграции.

Методы диссипации (рассеивания) риска

Слайд 83

Выделяют четыре основных вида интеграции риска:

Обратная интеграция -

предполагает объединение с поставщиками;

Прямая интеграция - подразумевает объединение с

посредниками, образующими дистрибьюторскую сеть по сбыту продукции предприятия;

Слайд 84

Интеграции (продолжение)

горизонтальная интеграция - предполагает объединение с конкурентами;

обычно такие ассоциации создаются с целью согласования ценовой политики,

разграничению зон хозяйствования, каких-либо совместных действий;Вертикальная (круговая) интеграция – это объединение организаций, осуществляющих разные виды деятельности для достижения совместных стратегических целей.

Слайд 85 подразумевает увеличение разнообразия видов деятельности, рынков сбыта или

каналов поставок.

Диверсификация закупок – это увеличение количества поставщиков, что

позволяет ослабить зависимость предприятия от конкретного поставщика. (нарушение графика, форс – мажор, банкротство и др.)Диверсификация рынка сбыта (развитие рынка) - предполагает распределение готовой продукции предприятия между несколькими рынками или контрагентами. В этом случае провал на одном рынке будет компенсирован успехами на других.

Другая разновидность методов диссипации риска – это диверсификация.

Слайд 86

Диверсификация видов хозяйственной деятельности - подразумевает

расширение ассортимента выпускаемой

продукции, оказываемых услуг, спектра используемых технологий. При возникновении проблем

с реализацией одного вида продукции, организация сможет компенсировать потери при помощи других сфер хозяйствования либо вообще перейти в другую отрасль

Слайд 87

Диссипация риска при формировании инвестиционного портфеля

предполагает реализацию одновременно

нескольких проектов, характеризующихся небольшой капиталоемкостью. Это можно назвать диверсификацией

инвестиций.

Слайд 88

Методы компенсации риска

Данная группа методов относится к

упреждающим методам управления

(управление по изменениям).

стратегическое планирование

особенно эффективно,

еслиразработка стратегии проходит через

все сферы внутри предприятия.

Слайд 89 Заключается в периодической разработке сценариев развития внешней среды

предприятия, в прогнозировании поведения возможных партнеров или действий конкурентов,

изменений в секторах и сегментах рынка.2. Прогнозирование внешней экономической обстановки.

Слайд 90

3. Активный целенаправленный маркетинг.

Он подразумевает использование маркетинговых инструментов

для интенсивного формирования спроса на продукцию предприятия.

Рекламные акции

Позиционирование товараДифференциация продукции

Фокусирование на определенные группы потребителей.

Слайд 91 4. Мониторинг социально – экономической и нормативно –

правовой среды

Интенсивное формирование спроса на свою продукцию.

Используются

методы:Сегментация рынка и оценка его емкости;

Организация рекламной компании;

Анализ поведения конкурентов;

Выработка конкурентных стратегий.

Слайд 92

При

использовании этого метода на предприятии создаются страховые запасы сырья,

материалов, денежных средств, создаются планы их мобилизации в условиях кризиса. В некоторых случаях создание резервных фондов является обязательным.5. Создание системы резервов.

Слайд 93

Основными формами этого направления являются:

формирование резервного фонда предприятия,

который создается в соответствии с требованиями законодательства и устава

предприятия;формирование целевых резервных фондов.

Примером такого формирования служит фонд страхования ценового риска (на период временного ухудшения конъюнктуры рынка);

Слайд 94

Стабилизационном фонде РФ (пример на государственном уровне)

Стабилизационный фонд

РФ (далее - «Фонд»), основанный 1 января 2004 года,

является частью федерального бюджета. Фонд призван обеспечивать сбалансированность федерального бюджета при снижении цены на нефть ниже базовой (установлена с 1 января 2006 года на уровне 27 долларов США за баррель сорта Юралс).Фонд способствует стабильности экономического развития страны, является одним из основных инструментов связывания излишней ликвидности, уменьшает инфляционное давление, снижает зависимость национальной экономики от неблагоприятных колебаний поступлений от экспорта сырьевых товаров.

Слайд 95

Нераспределенный остаток прибыли, полученной в отчетном периоде.

До его

распределения он может рассматриваться как резерв финансовых ресурсов, направляемых

в необходимом случае на ликвидацию негативных последствий отдельных рисков.

Слайд 96

6. Привлечение внешних ресурсов.

В случае когда фирма не

в состоянии покрыть все потери внутренних ресурсов, часть из

них можно покрыть с использованием кредитных ресурсов. Однако в данном случае доступность кредитных ресурсов имеет существенные ограничения. И главное из них — перспектива будущей прибыльности.

Слайд 97

Снижение предпринимательских рисков.

Американские предприниматели часто практикуют правила пяти «C»

– модели для проверки кредитоспособности партнера:личность заемщика (character) – его репутацию, степень ответственности;

финансовые возможности (capacity) – способность погасить взятую ссуду за счет текущих поступлений или средств от реализации активов;

Для снижения внутренних предпринимательских рисков предприятие должно проверять потенциальных партнеров по бизнесу и тщательно подбирать кадры.

Слайд 98

имущество (capital) – величина и структура акционерного капитала;

обеспечение

(collateral) – вид и стоимость активов, предлагаемых в качестве

залога;общие условия (conditions) – общее экономическое состояние и другие факторы.

Правила пяти «C» – модели (продолжение)