Слайд 2

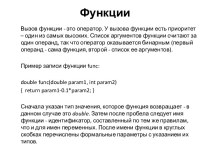

1. Определение заработной платы

Заработная плата (ст. 129

ТК РФ) - вознаграждение за труд в зависимости от

квалификации работника, сложности, количества, качества и условий выполняемой работы, а также компенсационные выплаты (доплаты и надбавки компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера) и стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты).

ЗАРПЛАТА

Оклад (тариф)

Компенсации, надбавки, РК

Премии

Слайд 3

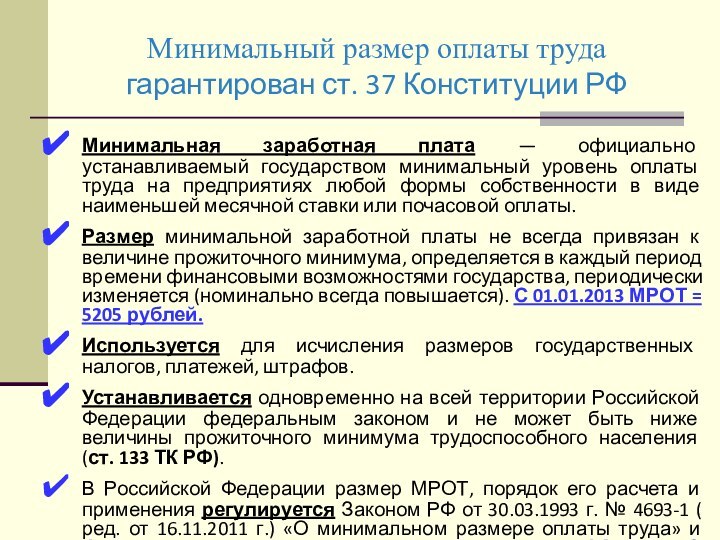

Минимальный размер оплаты труда гарантирован ст. 37 Конституции

РФ

Минимальная заработная плата — официально устанавливаемый государством минимальный уровень

оплаты труда на предприятиях любой формы собственности в виде наименьшей месячной ставки или почасовой оплаты.

Размер минимальной заработной платы не всегда привязан к величине прожиточного минимума, определяется в каждый период времени финансовыми возможностями государства, периодически изменяется (номинально всегда повышается). С 01.01.2013 МРОТ = 5205 рублей.

Используется для исчисления размеров государственных налогов, платежей, штрафов.

Устанавливается одновременно на всей территории Российской Федерации федеральным законом и не может быть ниже величины прожиточного минимума трудоспособного населения (ст. 133 ТК РФ).

В Российской Федерации размер МРОТ, порядок его расчета и применения регулируется Законом РФ от 30.03.1993 г. № 4693-1 ( ред. от 16.11.2011 г.) «О минимальном размере оплаты труда» и Федеральным законом от 19 июня 2000 года N 82-ФЗ «О минимальном размере оплаты труда»

Слайд 4

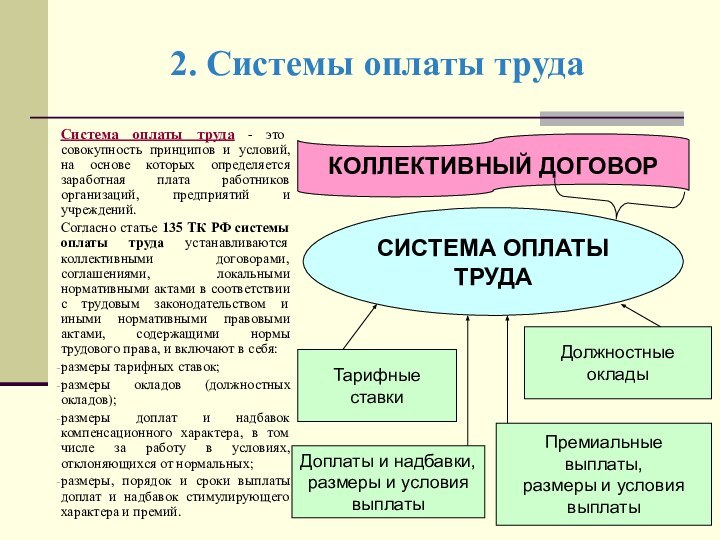

2. Системы оплаты труда

Система оплаты труда - это

совокупность принципов и условий, на основе которых определяется заработная

плата работников организаций, предприятий и учреждений.

Согласно статье 135 ТК РФ системы оплаты труда устанавливаются коллективными договорами, соглашениями, локальными нормативными актами в соответствии с трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, и включают в себя:

размеры тарифных ставок;

размеры окладов (должностных окладов);

размеры доплат и надбавок компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных;

размеры, порядок и сроки выплаты доплат и надбавок стимулирующего характера и премий.

СИСТЕМА ОПЛАТЫ ТРУДА

Тарифные ставки

Должностные оклады

Премиальные выплаты,

размеры и условия

выплаты

Доплаты и надбавки,

размеры и условия

выплаты

КОЛЛЕКТИВНЫЙ ДОГОВОР

Слайд 5

2.1. Существующие системы оплаты труда

СИСТЕМЫ ОПЛАТЫ ТРУДА

Тарифные

Бестарифные

Смешанные

Сдельная

Повременная

Контрактная

Комиссионная

Диллерская

Плавающие оклады

Зарплата

составляет

% от выручки

Зарплата работника

зависит от его

КТУ

в ФОТ

Слайд 6

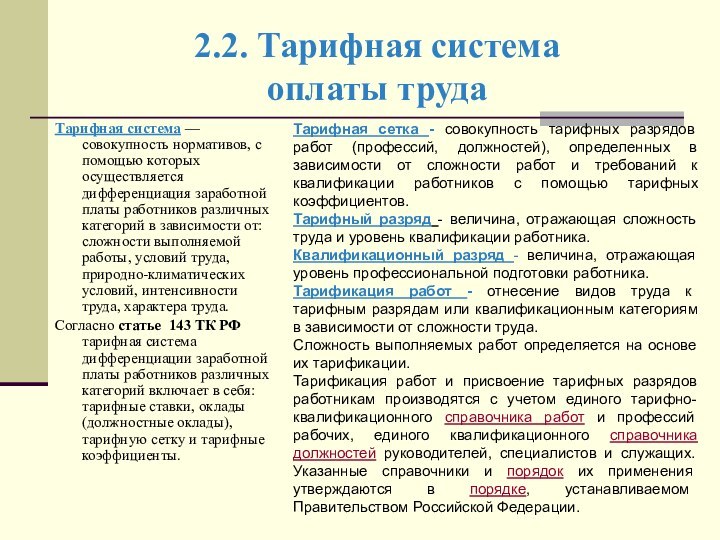

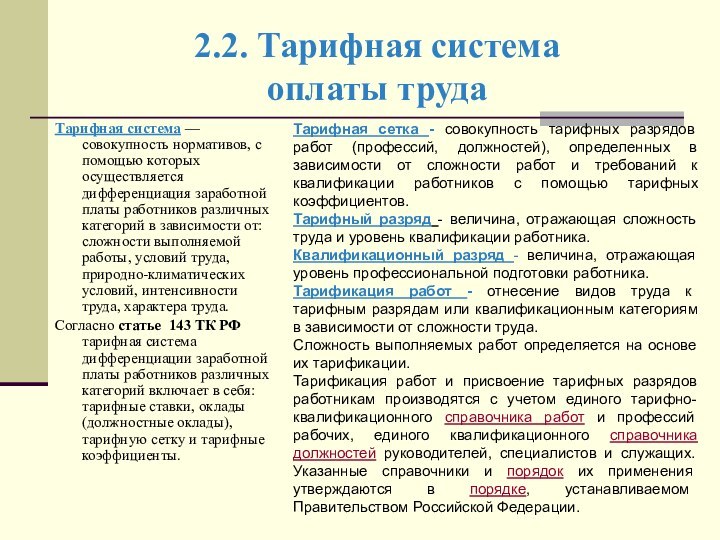

2.2. Тарифная система

оплаты труда

Тарифная система — совокупность

нормативов, с помощью которых осуществляется дифференциация заработной платы работников

различных категорий в зависимости от: сложности выполняемой работы, условий труда, природно-климатических условий, интенсивности труда, характера труда.

Согласно статье 143 ТК РФ тарифная система дифференциации заработной платы работников различных категорий включает в себя: тарифные ставки, оклады (должностные оклады), тарифную сетку и тарифные коэффициенты.

Тарифная сетка - совокупность тарифных разрядов работ (профессий, должностей), определенных в зависимости от сложности работ и требований к квалификации работников с помощью тарифных коэффициентов.

Тарифный разряд - величина, отражающая сложность труда и уровень квалификации работника.

Квалификационный разряд - величина, отражающая уровень профессиональной подготовки работника.

Тарификация работ - отнесение видов труда к тарифным разрядам или квалификационным категориям в зависимости от сложности труда.

Сложность выполняемых работ определяется на основе их тарификации.

Тарификация работ и присвоение тарифных разрядов работникам производятся с учетом единого тарифно-квалификационного справочника работ и профессий рабочих, единого квалификационного справочника должностей руководителей, специалистов и служащих. Указанные справочники и порядок их применения утверждаются в порядке, устанавливаемом Правительством Российской Федерации.

Слайд 7

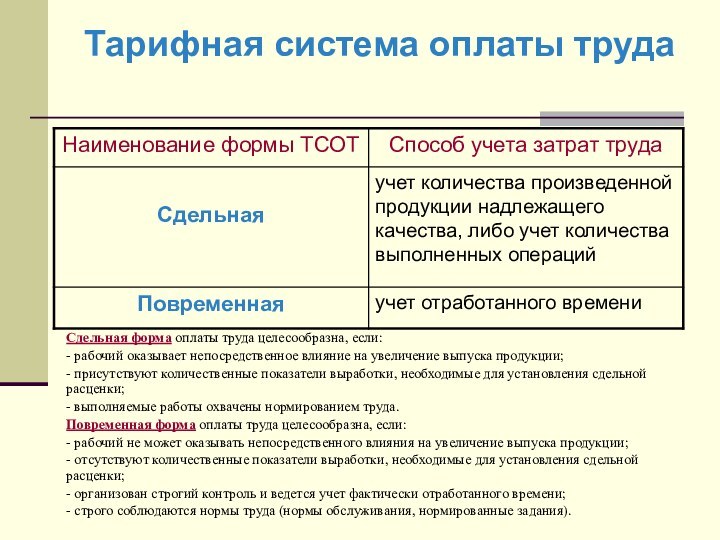

Тарифная система оплаты труда

Сдельная форма оплаты труда целесообразна,

если:

- рабочий оказывает непосредственное влияние на увеличение выпуска продукции;

-

присутствуют количественные показатели выработки, необходимые для установления сдельной расценки;

- выполняемые работы охвачены нормированием труда.

Повременная форма оплаты труда целесообразна, если:

- рабочий не может оказывать непосредственного влияния на увеличение выпуска продукции;

- отсутствуют количественные показатели выработки, необходимые для установления сдельной расценки;

- организован строгий контроль и ведется учет фактически отработанного времени;

- строго соблюдаются нормы труда (нормы обслуживания, нормированные задания).

Слайд 8

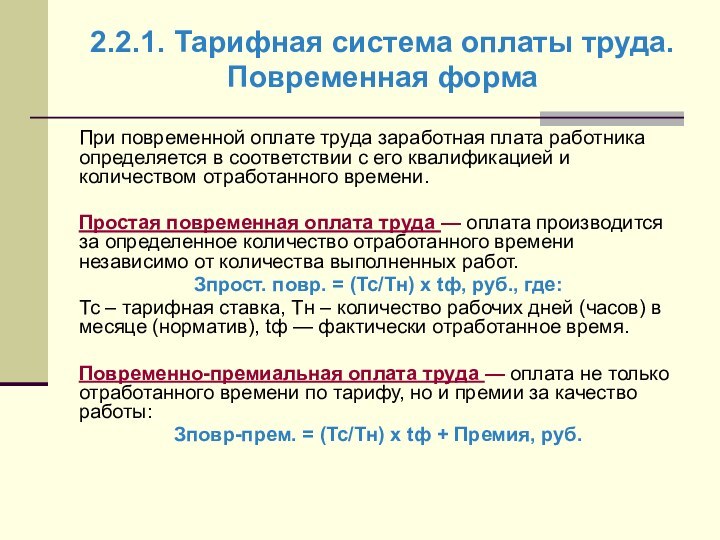

При повременной оплате труда заработная плата работника определяется

в соответствии с его квалификацией и количеством отработанного времени.

Простая повременная оплата труда — оплата производится за определенное количество отработанного времени независимо от количества выполненных работ.

Зпрост. повр. = (Тс/Тн) х tф, руб., где:

Тс – тарифная ставка, Тн – количество рабочих дней (часов) в месяце (норматив), tф — фактически отработанное время.

Повременно-премиальная оплата труда — оплата не только отработанного времени по тарифу, но и премии за качество работы:

Зповр-прем. = (Тс/Тн) х tф + Премия, руб.

2.2.1. Тарифная система оплаты труда.

Повременная форма

Слайд 9

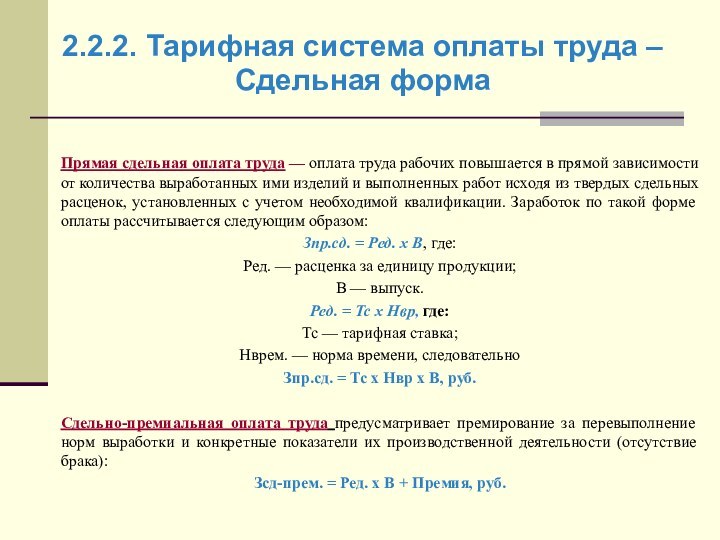

2.2.2. Тарифная система оплаты труда –

Сдельная форма

Прямая сдельная

оплата труда — оплата труда рабочих повышается в прямой

зависимости от количества выработанных ими изделий и выполненных работ исходя из твердых сдельных расценок, установленных с учетом необходимой квалификации. Заработок по такой форме оплаты рассчитывается следующим образом:

Зпр.сд. = Ред. х В, где:

Ред. — расценка за единицу продукции;

В — выпуск.

Ред. = Тс х Нвр, где:

Тс — тарифная ставка;

Нврем. — норма времени, следовательно

Зпр.сд. = Тс х Нвр х В, руб.

Сдельно-премиальная оплата труда предусматривает премирование за перевыполнение норм выработки и конкретные показатели их производственной деятельности (отсутствие брака):

Зсд-прем. = Ред. х В + Премия, руб.

Слайд 10

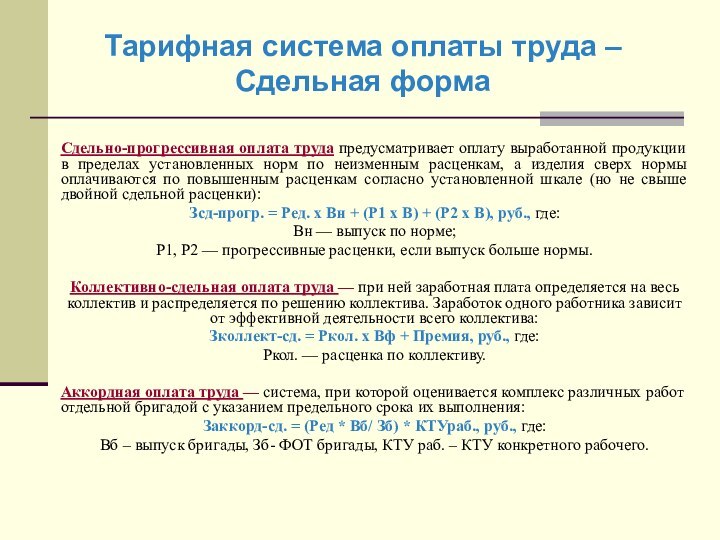

Тарифная система оплаты труда –

Сдельная форма

Сдельно-прогрессивная оплата труда

предусматривает оплату выработанной продукции в пределах установленных норм по

неизменным расценкам, а изделия сверх нормы оплачиваются по повышенным расценкам согласно установленной шкале (но не свыше двойной сдельной расценки):

Зсд-прогр. = Ред. х Вн + (Р1 х В) + (Р2 х В), руб., где:

Вн — выпуск по норме;

Р1, Р2 — прогрессивные расценки, если выпуск больше нормы.

Коллективно-сдельная оплата труда — при ней заработная плата определяется на весь коллектив и распределяется по решению коллектива. Заработок одного работника зависит от эффективной деятельности всего коллектива:

Зколлект-сд. = Ркол. х Вф + Премия, руб., где:

Ркол. — расценка по коллективу.

Аккордная оплата труда — система, при которой оценивается комплекс различных работ отдельной бригадой с указанием предельного срока их выполнения:

Заккорд-сд. = (Ред * Вб/ Зб) * КТУраб., руб., где:

Вб – выпуск бригады, Зб- ФОТ бригады, КТУ раб. – КТУ конкретного рабочего.

Слайд 11

2.3. Бестарифная система оплаты труда

Заработок работника зависит от

конечных результатов работы предприятия в целом, его структурного подразделения,

в котором он работает, и от объема средств, направляемых работодателем на оплату труда.

Характеризуется следующими признаками: тесной связью уровня оплаты труда с фондом заработной платы, определяемым по конкретным результатам работы коллектива; установлением каждому работнику постоянного коэффициента квалификационного уровня и коэффициента трудового участия в текущих результатах деятельности.

Индивидуальная заработная плата каждого работника представляет собой его долю в заработанном всем коллективом фонде заработной платы:

Збестар. = ФОТ * Доля работника, руб.

Контрактная оплата труда — зарплата оговаривается условиями контракта, может не привязываться к фактически отработанному времени:

Зконтр. = ∑ по контракту х tф, руб.

Слайд 12

2.4. Смешанная система

оплаты труда

Имеет признаки и тарифной,

и бестарифной систем

Система плавающих окладов строится на том, что

при условии выполнения задания по выпуску продукции в зависимости от результатов труда работников происходит периодическая корректировка тарифной ставки (оклада).

Комиссионная форма оплаты труда применяется для работников отдела сбыта, внешнеэкономической службы предприятия, рекламных агентств и т.п:

Зкомис. = Прр х % комиссионный, руб., где:

Прр — прибыль от реализации продукции (товаров, услуг) данным работником.

Оплата труда в процентах от выручки — заработок зависит от объема реализации продукции организацией либо ее отдельным подразделением:

З% выр. = Объем реализации х % платы, руб.

Дилерский механизм заключается в том, что работник за свой счет закупает часть продукции предприятия, которую затем сам же и реализует. Разница между фактической ценой реализации и ценой, по которой работник рассчитывается с предприятием, представляет собой его заработную плату:

Здилерск. = Прр — Цена, руб.

Слайд 13

3. Учет рабочего времени

Рабочее время (РВ) - это

время, в течение которого работник в соответствии с правилами

внутреннего трудового распорядка и условиями трудового договора должен исполнять трудовые обязанности, а также иные периоды времени, которые в соответствии ТК РФ, другими федеральными законами и иными нормативными правовыми актами Российской Федерации относятся к рабочему времени (ст. 91 ТК РФ ).

Учет фактически отработанного времени работниками –

обязанность работодателя

(ч. 4 ст. 91 ТК РФ)

Слайд 14

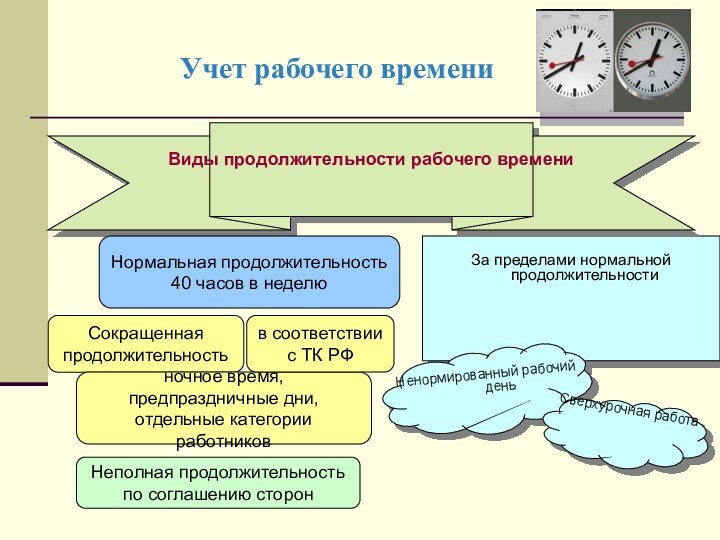

Учет рабочего времени

За пределами нормальной продолжительности

Виды продолжительности рабочего

времени

Сокращенная

продолжительность

Неполная продолжительность

по соглашению сторон

Нормальная продолжительность

40

часов в неделю

ночное время,

предпраздничные дни,

отдельные категории работников

в соответствии

с ТК РФ

Ненормированный рабочий день

Сверхурочная работа

Слайд 15

Учет рабочего времени

Порядок исчисления нормы рабочего времени на

определенные календарные периоды времени (месяц, квартал, год) в зависимости

от установленной продолжительности рабочего времени в неделю (далее – Порядок), утвержден Приказом Минздравсоцразвития РФ от 13.08.2009 № 588н.

Согласно п. 1 Порядка норма рабочего времени конкретного месяца рассчитывается следующим образом: продолжительность рабочей недели (40, 39, 36, 30, 24 и т. д. часов) делится на 5, умножается на количество рабочих дней по календарю пятидневной рабочей недели конкретного месяца, из полученного количества часов вычитается количество часов в данном месяце, на которое производится сокращение рабочего времени накануне нерабочих праздничных дней.

Применяются следующие виды учета:

- поденный (учетный период составляет день);

- недельный (учетный период составляет неделю, на протяжении которой соблюдается установленная законом максимальная продолжительность рабочего времени, но может меняться время работы в разные дни (смены);

- суммированный (учетный период составляет месяц, квартал, но не более года). Может вводиться в связи с особым характером работы. Допускается увеличение ежедневной работы (смены) или продолжительности рабочего времени за неделю, но соблюдается предельно допустимая норма рабочего времени за учетный период.

Слайд 16

Учет рабочего времени –

суммированный учет

При суммированном учете рабочего

времени учетным периодом может признаваться любой отрезок времени (месяц,

квартал, год), но не более года (ст. 104 ТК РФ)

Допускается отклонение продолжительности рабочего времени в сутки и в неделю от установленной для данной категории работников

Переработка в один день (неделю) может погашаться недоработкой в другие дни (недели), чтобы в пределах учетного периода общая продолжительность рабочего времени не превышала нормального числа рабочих часов для этого периода (ст. 104 ТК РФ)

Выполнение нормы труда – отработка нормированного числа рабочих часов – обеспечивается не за неделю, а за более длительный срок (месяц, квартал, год).

Слайд 17

Учет рабочего времени –

суммированный учет: ВАХТА

Вахтой считается общий период,

включающий время выполнения работ на объекте и время междусменного

отдыха.

Продолжительность вахты не должна превышать одного месяца. В исключительных случаях на отдельных объектах продолжительность вахты может быть увеличена работодателем до трех месяцев с учетом мнения выборного органа первичной профсоюзной организации (ст. 299 ТК РФ)

При вахтовом методе работы устанавливается суммированный учет рабочего времени за месяц, квартал или иной более длительный период, но не более чем за один год.

Учетный период охватывает все рабочее время, время в пути от места нахождения работодателя или от пункта сбора до места выполнения работы и обратно, а также время отдыха, приходящееся на данный календарный отрезок времени (ст.300 ТК РФ).

Дни нахождения в пути к месту работы и обратно в рабочее время не включаются и могут приходиться на дни междувахтового отдыха (ст. 301 ТК РФ).

Часы переработки рабочего времени в пределах графика работы на вахте, не кратные целому рабочему дню, могут накапливаться в течение календарного года и суммироваться до целых рабочих дней с последующим предоставлением дополнительных дней междувахтового отдыха.

Слайд 18

4. Начисление и выплата заработной платы, надбавок, премий,

компенсаций и прочих поощрений

Коллективный договор

Положение о системе оплаты

труда

Положения о выплате надбавок и компенсаций

Положение о премировании работников

Заявление о приеме (переводе, отпуске)

Трудовой договор

Приказ (распоряжение) о приеме работника на работу (форма № Т-1) (переводе, предоставлении отпуска)

Личная карточка работника (форма № Т-2)

Лицевой счет (форма № Т-54)

Табель учета рабочего времени (формы №№ Т – 12, Т - 13)

Приказы на премирование и на выплаты поощрительного характера за проф.мастерство

Приказы на выплаты за расширение зон обслуживания

Приказы на выплаты за сверхурочные работы

Приказы на прочие выплаты

Расчетная ведомость (форма № Т-51)

Платежная ведомость (форма № Т-53)

Расчетный листок

Первичные учетные документы:

Слайд 19

4.1. Начисление выплат, связанных

с условиями труда,

отклоняющихся

от нормальных

4.1.1. Режим работы и оплата труда совместителей.

Продолжительность работы

по совместительству не должна превышать четырех часов в день. В течение месяца (иного учетного периода) такая работа не должна превышать половины месячной нормы (нормы за иной учетный период) рабочего времени, установленной для соответствующей категории работников (ст. 284 ТК РФ). Предпраздничное рабочее время сокращается на 1 час.

Заработная плата совместителей рассчитывается одним из следующих способов (ст. 285 ТК РФ):

1) пропорционально отработанному времени

Если при такой системе оплаты труда работнику-совместителю устанавливаются нормированные задания, заработная плата рассчитывается исходя из конечных результатов за фактически выполненный объем работ (ч. 2 ст. 285 ТК РФ)

2) в зависимости от выработки

При таком варианте заработная плата совместителя рассчитывается исходя из сдельных расценок и показателя выработки (количества произведенной продукции, объема выполненных работ или услуг)

3) на других условиях, определенных трудовым договором.

Слайд 20

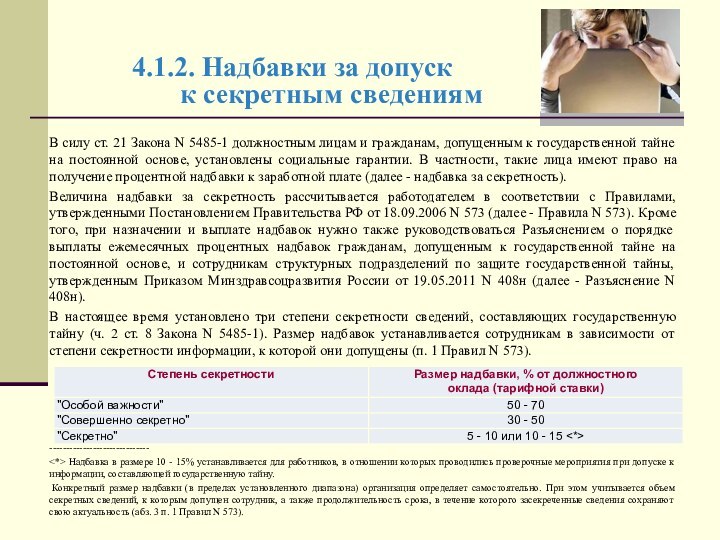

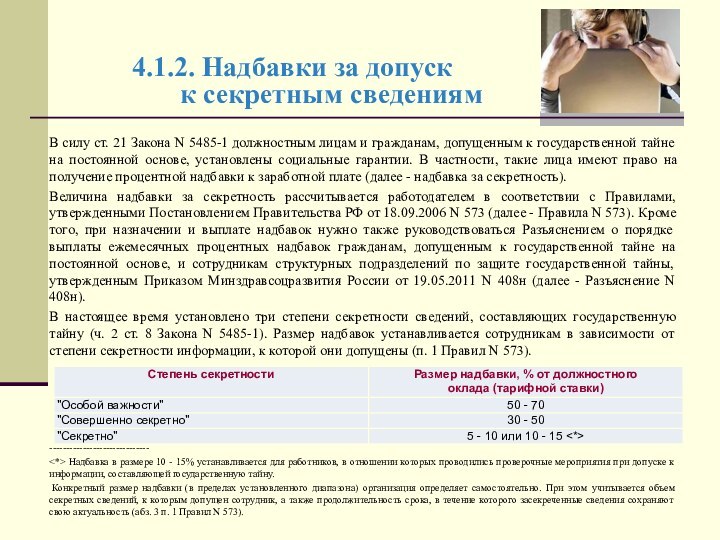

4.1.2. Надбавки за допуск

к секретным сведениям

В силу

ст. 21 Закона N 5485-1 должностным лицам и гражданам,

допущенным к государственной тайне на постоянной основе, установлены социальные гарантии. В частности, такие лица имеют право на получение процентной надбавки к заработной плате (далее - надбавка за секретность).

Величина надбавки за секретность рассчитывается работодателем в соответствии с Правилами, утвержденными Постановлением Правительства РФ от 18.09.2006 N 573 (далее - Правила N 573). Кроме того, при назначении и выплате надбавок нужно также руководствоваться Разъяснением о порядке выплаты ежемесячных процентных надбавок гражданам, допущенным к государственной тайне на постоянной основе, и сотрудникам структурных подразделений по защите государственной тайны, утвержденным Приказом Минздравсоцразвития России от 19.05.2011 N 408н (далее - Разъяснение N 408н).

В настоящее время установлено три степени секретности сведений, составляющих государственную тайну (ч. 2 ст. 8 Закона N 5485-1). Размер надбавок устанавливается сотрудникам в зависимости от степени секретности информации, к которой они допущены (п. 1 Правил N 573).

------------------------------

<*> Надбавка в размере 10 - 15% устанавливается для работников, в отношении которых проводились проверочные мероприятия при допуске к информации, составляющей государственную тайну.

Конкретный размер надбавки (в пределах установленного диапазона) организация определяет самостоятельно. При этом учитывается объем секретных сведений, к которым допущен сотрудник, а также продолжительность срока, в течение которого засекреченные сведения сохраняют свою актуальность (абз. 3 п. 1 Правил N 573).

Слайд 21

Надбавки за допуск

к секретным сведениям

Если организация выплачивает

надбавки в размере меньше установленного минимума, она может быть

привлечена к административной ответственности за нарушение трудового законодательства (абз. 10 ч. 1 ст. 165 ТК РФ, ст. 5.27 КоАП РФ).

В качестве санкции за совершение этого правонарушения предусмотрен штраф в размере от 30 000 до 50 000 руб. или приостановление деятельности на срок до 90 суток.

Согласно абз. 7 ч. 3 ст. 21 Закона N 5485-1, п. 3 Разъяснения N 408н надбавка выплачивается на основании приказа (распоряжения, указания) о работе сотрудника с засекреченными сведениями на постоянной основе. В таком приказе отражаются следующие сведения: должность, Ф.И.О. работника, дата оформления и номер его допуска к сведениям, составляющим государственную тайну, размер установленной надбавки.

В силу п. 3 Разъяснения N 408н данный приказ необходимо издавать не реже чем один раз в год, а также:

- при внесении изменений в штатное расписание;

- при внесении изменений в номенклатуру должностей работников, подлежащих оформлению на допуск к государственной тайне;

- в случае изменения формы допуска граждан к государственной тайне;

- при приеме граждан на работу и их увольнении.

Слайд 22

4.1.3. Надбавка за вахтовый

метод работы

За каждый день

нахождения в пути от места нахождения работодателя (пункта сбора)

до места выполнения работы и обратно, предусмотренные графиком работы на вахте, а также за дни задержки в пути по метеорологическим условиям или вине транспортных организаций работнику выплачивается дневная тарифная ставка, часть оклада за день работы (дневная ставка).

При вахтовом методе работы работодатели помимо заработной платы обязаны выплачивать сотрудникам надбавку.

Такие выплаты производятся вместо суточных за календарные дни (ч. 1 ст. 302 ТК РФ):

- пребывания на вахте, предусмотренные графиком работ;

- нахождения в пути до места выполнения работ и обратно.

Для работников организаций, финансируемых из бюджетов различных уровней, размер надбавки и порядок ее выплаты устанавливаются органами государственной власти соответствующего уровня или органами местного самоуправления (ч. 2, 3 ст. 302 ТК РФ). В частности, для организаций, финансируемых из федерального бюджета, установлены следующие нормативы (ч. 2 ст. 302 ТК РФ, Постановление Правительства РФ от 03.02.2005 N 51):

- при работе в районах Крайнего Севера и приравненных к ним местностях - 75% тарифной ставки (оклада);

- при работе в районах Сибири и Дальнего Востока - 50% тарифной ставки (оклада);

- при работе в остальных районах - 30% тарифной ставки (оклада).

Слайд 23

Надбавка за вахтовый

метод работы

Организации, не относящиеся к

бюджетной сфере, определяют размер и порядок выплаты надбавки в

трудовом, коллективном договорах или ином локальном нормативном акте, принятом с учетом мнения выборного органа профсоюзной организации (ч. 4 ст. 302 ТК РФ).

Для расчета суммы надбавки, установленной в процентном отношении к месячному окладу (тарифной ставке) работника, может использоваться следующая формула (ч. 1 ст. 302 ТК РФ, п. 2 Постановления Правительства РФ от 03.02.2005 N 51):

Нв = Ом / Дм x Дв x Нп, руб.,

где Нв - размер подлежащей выплате надбавки;

Ом - величина месячного оклада сотрудника;

Дм - количество календарных дней месяца, в котором проводятся вахтовые работы;

Дв - количество календарных дней пребывания в местах проведения работ в период вахты и дней нахождения в пути до места работ и обратно;

Нп - размер утвержденной организацией надбавки в процентах к окладу.

Слайд 24

Надбавка за вахтовый

метод работы

Вместо процентной надбавки

внебюджетная организация может установить фиксированный размер надбавок за

дни вахты и дни нахождения в пути. Порядок их расчета работодатель определяет самостоятельно (ч. 4 ст. 302 ТК РФ).

В этом случае размер надбавки рассчитывается по формуле:

Нв = Дв x Нс,

где Нв - размер подлежащей выплате надбавки;

Дв - количество календарных дней пребывания в местах проведения работ в период вахты и дней нахождения в пути до места работ и обратно;

Нс - размер утвержденной организацией суточной надбавки в фиксированной сумме.

Надбавка за вахтовый метод учитывается в расходах на оплату труда в полном объеме (установленном в организации) на основании п. 3 ст. 255 НК РФ как выплата компенсационного характера, связанная с режимом работы и условиями труда.

Если работники отправляются на вахтовые работы в районы Крайнего Севера и приравненные к ним местности из других районов, то работодатель обязан предоставить им дополнительные компенсации (ч. 5 ст. 302 ТК РФ). В частности, он должен установить к их заработной плате соответствующий районный коэффициент и процентную надбавку, которые предусмотрены для лиц, постоянно работающих в данных местностях (абз. 2 ч. 5 ст. 302 ТК РФ).

Слайд 25

4.1.4. НДФЛ и начисления

за вахтовый

метод работы

Минфин

РФ в своем письме № 03-03-06/1/384 от 30.06.2011 разъясняет порядок удержания

НДФЛ с выплат работниками при использовании вахтового метода работы.

Ведомство отмечает, что компенсационные выплаты, предусмотренные статьей 302 ТК РФ, произведенные лицам, выполняющим работы вахтовым методом, в размере, установленном локальным нормативным актом организации, не подлежат обложению НДФЛ.

В тоже время оплата организацией проезда для работников общественным транспортом либо возмещение работникам стоимости проезда от места жительства до места сбора или от места жительства до места выполнения работ и обратно признается доходом работников, полученным в натуральной форме.

Соответственно стоимость указанной оплаты подлежит обложению налогом на доходы физических лиц в установленном порядке.

Кроме того, Трудовым кодексом обязанность работодателя по обеспечению работников питанием не предусмотрена.

Таким образом, предоставление организацией питания своим работникам является их доходом, полученным в натуральной форме, и на этом основании стоимость указанного питания подлежит обложению налогом на доходы физических лиц в установленном порядке.

Слайд 26

4.1.5. Надбавки за тяжелые, вредные

и (или) опасные

условия труда.

В некоторых организациях в силу производственной необходимости, специфики

отрасли или территориального местонахождения работники вынуждены выполнять трудовые функции в особых, неблагоприятных условиях. В частности, это могут быть (ст. ст. 146, 147 ТК РФ):

тяжелые работы;

работы с вредными условиями труда;

работы с опасными условиями труда.

Слайд 27

Надбавки за тяжелые, вредные

и (или) опасные условия

труда

Труд лиц, занятых на таких работах, оплачивается в повышенном

размере. При этом минимальный размер доплаты составляет 4% тарифной ставки (оклада), установленной для различных видов работ с нормальными условиями труда (ч. 2 ст. 147 ТК РФ, п. 1 Постановления Правительства РФ от 20.11.2008 N 870).

Конкретные размеры повышения оплаты труда работодатель устанавливает в трудовом, коллективном договорах или локальном акте (с учетом мнения представительного органа работников) (ст. 147, абз. 13 ч. 1, ч. 2, ч. 3 ст. 219, ст. 372 ТК РФ).

Основанием для назначения надбавки служат результаты аттестации рабочих мест. Она осуществляется работодателем совместно с аккредитованной аттестующей организацией в соответствии с Порядком проведения аттестации рабочих мест по условиям труда, утвержденным Приказом Минздравсоцразвития России от 26.04.2011 N 342н (далее - Порядок аттестации рабочих мест) (ч. 2 ст. 147 ТК РФ, п. 1 Постановления Правительства РФ от 20.11.2008 N 870, п. п. 3, 6 Порядка аттестации рабочих мест).

Примечание

Данный Приказ применяется с 1 сентября 2011 г. (п. 2 Приказа). До этой даты при проведении аттестации следовало руководствоваться Приказом Минздравсоцразвития России от 31.08.2007 N 569.

Слайд 28

Надбавки за тяжелые, вредные

и (или) опасные условия

труда

Цель аттестации - выявление вредных и (или) опасных производственных

факторов. Проводить ее должны все организации-работодатели без исключения в отношении всех рабочих мест (п. п. 1, 4 Порядка аттестации рабочих мест). Каждое рабочее место должно проходить аттестацию не реже одного раза в пять лет (п. 8 Порядка аттестации рабочих мест). Кроме того, в ряде случаев, предусмотренных п. п. 47, 48 Порядка аттестации рабочих мест, организации необходимо проводить также внеплановые аттестации.

Следовательно, для назначения надбавки налогоплательщик должен располагать результатами аттестации рабочих мест, подтверждающими, что работник трудится в опасных и (или) вредных производственных условиях. Результаты аттестации оформляются отчетом, к которому прилагается ряд обязательных документов. В частности, это карты аттестации рабочих мест, в которых указывается необходимость установления компенсации или отсутствие такой необходимости (п. 44 Порядка аттестации рабочих мест). В этом случае налогоплательщик имеет право учесть суммы надбавок в составе расходов на оплату труда на основании п. 3 ст. 255 НК РФ.

Если по результатам аттестации будет подтверждено, что работникам обеспечены безопасные условия труда, компенсации не устанавливаются - ч. 4 ст. 219 ТК РФ.

В случае если аттестация не проводилась (отсутствуют ее результаты), а надбавки выплачены по инициативе работодателя, учет таких сумм в составе расходов на оплату труда, вероятно, вызовет претензии со стороны контролирующих органов (см., например, Письмо ФНС России от 06.09.2011 N ЕД-4-3/14453@ (п. 2)

Слайд 29

Надбавки за тяжелые, вредные

и (или) опасные условия

труда

Минтруд РФ своим приказом № 590н от 12.12.2012 внес изменения в

Порядок проведения аттестации рабочих мест по условиям труда, утвержденный приказом Минздравсоцразвития РФ от 26 апреля 2011 г. № 342н.

Согласно документу, аттестация вновь организованных рабочих мест в соответствии с проектами строительства, реконструкции, технического перевооружения производственных объектов, производства и внедрения новой техники, внедрения новых технологий должна быть проведена после достижения показателей и характеристик, предусмотренных указанными проектами, но не позднее одного года с момента создания новых рабочих мест.

Сроки проведения повторной аттестации на рабочих местах, где по результатам предыдущей аттестации установлены вредные и (или) опасные условия труда, а также на рабочих местах с наличием производственных факторов и работ, при выполнении которых обязательно проведение предварительных и периодических медицинских осмотров (обследований), аттестация проводится не реже одного раза в пять лет.

При этом на рабочих местах, где по результатам предыдущей аттестации условия труда признаны безопасными (оптимальными или допустимыми), аттестация не проводится, за исключением случаев проведения внеплановой аттестации.

Исключены из списка подлежащих аттестации рабочие места, где сотрудники пользуются только компьютерами, ксероксами (для нужд организации) и другой офисной оргтехникой

Слайд 30

Надбавки за тяжелые, вредные

и (или) опасные условия

труда

Выдержка из Письма Минтруда и соцзащиты РФ от 8

апреля 2013 года № 15-1-859 «Об аттестации рабочих мест, оборудованных компьютерами»

На рабочих местах, где по результатам предыдущей аттестации установлены вредные и (или) опасные условия труда, а также на рабочих местах с наличием производственных факторов и работ, при выполнении которых обязательно проведение предварительных и периодических медицинских осмотров (обследований), аттестация проводится не реже одного раза в пять лет.

Согласно пункту 3.2.2.4 Приказа Минздравсоцразвития России № 302н от 12 апреля 2011 года «Об утверждении перечней вредных и (или) опасных производственных факторов и работ, при выполнении которых проводятся обязательные предварительные и периодические медицинские осмотры (обследования), и порядка проведения обязательных предварительных и периодических медицинских осмотров (обследований) работников, занятых на тяжелых работах и на работах с вредными и (или) опасными условиями труда» проведение медосмотров обязательно для работников, занятых на работе с ПЭВМ более 50% рабочего времени.

Таким образом, если работник занят на работе с ПЭВМ более 50% рабочего времени, то такое рабочее место должно аттестовываться.

Слайд 31

Надбавки за тяжелые, вредные

и (или) опасные условия

труда

Выдержка из Постановления Правительства РФ от 20 ноября 2008

г. N 870

«Об установлении сокращенной продолжительности рабочего времени, ежегодного дополнительного оплачиваемого отпуска, повышенной оплаты труда работникам, занятым на тяжелых работах, работах с вредными и (или) опасными

и иными особыми условиями труда»

В соответствии с Трудовым кодексом Российской Федерации Правительство Российской Федерации постановляет:

1. Установить работникам, занятым на тяжелых работах, работах с вредными и (или) опасными и иными особыми условиями труда, по результатам аттестации рабочих мест следующие компенсации:

сокращенная продолжительность рабочего времени - не более 36 часов в неделю в соответствии со статьей 92 Трудового кодекса Российской Федерации;

ежегодный дополнительный оплачиваемый отпуск - не менее 7 календарных дней;

повышение оплаты труда - не менее 4 процентов тарифной ставки (оклада), установленной для различных видов работ с нормальными условиями труда.

2. Министерству здравоохранения и социального развития Российской Федерации в 6-месячный срок после вступления в силу настоящего постановления установить в зависимости от класса условий труда и с учетом мнения Российской трехсторонней комиссии по регулированию социально-трудовых отношений работникам, занятым на тяжелых работах, работах с вредными и (или) опасными и иными особыми условиями труда, сокращенную продолжительность рабочего времени, минимальную продолжительность ежегодного дополнительного оплачиваемого отпуска, минимальный размер повышения оплаты труда, а также условия предоставления указанных компенсаций.

Слайд 32

Надбавки за тяжелые, вредные

и (или) опасные условия

труда

Выдержка из Разъяснений Минтруда России от 13 февраля 2013

г.

Разъяснение о порядке предоставления работникам, занятым на работах с вредными и (или) опасными условиями труда, сокращенной продолжительности рабочего времени, ежегодного дополнительного оплачиваемого отпуска, повышенной оплаты труда в соответствии с пунктом 1 постановления Правительства Российской Федерации от 20 ноября 2008 г. № 870

До реализации поручения, указанного в пункте 2 постановления Правительства Российской Федерации от 20 ноября 2008 г. № 870, работодатель, руководствуясь статьями 92, 117, 147 и 219 Трудового кодекса Российской Федерации, может самостоятельно по результатам аттестации рабочих мест по условиям труда устанавливать одну или несколько компенсаций, повышенные или дополнительные компенсации за работу на тяжелых работах, работах с вредными и (или) опасными условиями труда. Виды, размеры и порядок предоставления соответствующих компенсаций устанавливаются коллективным договором, локальным нормативным актом с учетом финансово-экономического положения работодателя.

При этом в соответствии со статьей 219 Трудового кодекса Российской Федерации в случае обеспечения на рабочих местах безопасных условий труда, подтвержденных результатами аттестации рабочих мест по условиям труда, компенсации работникам не устанавливаются.

В настоящее время Министерство труда и социальной защиты Российской Федерации проводит работу по реализации пункта 2 постановления Правительства Российской Федерации от 20 ноября 2008 г. № 870. Указанные в данном пункте нормативные правовые акты будут утверждены после согласования со сторонами социального партнерства.

Слайд 33

Как считать дополнительные пенсионные взносы по работникам, частично

занятым

на вредных условиях труда

В письме от 30 апреля

2013 г. N 17-4/727 Минтруд напомнил о том, что с 1 января 2013 года в отношении работников, занятых на работах с вредными и опасными условиями труда, организации обязаны уплачивать взносы в ПФ еще и по дополнительным тарифам.

Перечень таких работ присутствует в законе от 17.12.2001 N 173-ФЗ "О трудовых пенсиях в Российской Федерации". Для работ, указанных в подпункте 1 пункта 1 статьи 27 этого закона установлены одни ставки, для указанных подпунктах со 2-го по 18 того же пункта 1 статьи 27 - другие. Ставки установлены законом 212-ФЗ.

Слайд 34

Как считать дополнительные пенсионные взносы по работникам, частично

занятым

на вредных условиях труда

Если работник часть рабочего времени

в течение месяца был занят на работах, указанных в перечне, а часть - нет, то страховые взносы по доптарифам исчисляются исходя из всех выплат и вознаграждений (включая премию) в пользу данного работника в этом месяце "пропорционально количеству фактически отработанных дней на соответствующих видах работ с вредными, тяжелыми и опасными условиями труда".

Этот же принцип применяется, если часть времени работник был занят на работах, указанных в подпункте 1, а часть - на работах, указанных в подпунктах 2 - 18.

Кроме того, Минтруд указал, что применение того или иного дополнительного тарифа взносов зависит от момента начисления выплаты и не зависит от периода, за который она выплачивается.

Если премия по результатам работы за отчетный период (месяц отчетного периода), в котором работник был занят на вредных работах (любых - согласно подпунктам с 1 по 18), начисляется в пользу такого работника в текущем месяце следующего отчетного периода, в котором работник занят на работах, поименованных в подпункте 1, то такая премия в текущем отчетном периоде (периоде начисления) включается в облагаемую базу для исчисления страховых взносов по дополнительным тарифам, указанным в части 1 ст. 58.3 закона N 212-ФЗ (то есть, как за работы, указанные в подпункте 1 п.1 ст.27 закона 173-ФЗ, в 2013 году это 4%).

Слайд 35

4.1.6. Оплата труда за работу

в ночное время

Каждый

час работы в ночное время подлежит повышенной оплате по

сравнению с работой в нормальных условиях, но не ниже установленных трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, размеров (ч. 1 ст. 154 ТК РФ). Постановлением Правительства РФ от 22.07.2008 N 554 "О минимальном размере повышения оплаты труда за работу в ночное время" предусмотрен единый для всех работников минимальный размер доплаты за работу в ночное время, а именно 20-процентная доплата за каждый час работы.

Доплата исчисляется исходя из часовой тарифной ставки (оклада, рассчитанного за час работы). Следовательно, при установлении доплаты за работу в ночное время другие доплаты и (или) надбавки не учитываются.

Согласно ч. 1 ст. 96 ТК РФ ночным считается время с 22 до 6 часов. Трудовое законодательство обязывает сокращать продолжительность работы в ночное время на один час без последующей отработки (ч. 2 ст. 96 ТК РФ). Исключение составляют случаи, предусмотренные ч. 3, 4 ст. 96 ТК РФ: Кроме работников, принятых специально для работы в ночное время, и у которых сокращенный рабочий день.

В настоящее время в ряде отраслей действуют соглашения об установлении доплат, в т.ч. за работу в ночное время. Например, Отраслевое тарифное соглашение в жилищно-коммунальном хозяйстве Российской Федерации на 2008 - 2010 годы (действие продлено до 01.01.2014 Соглашением от 19.02.2010) предусматривает доплату за работу в ночное время в размере 40 процентов часовой ставки. Если размеры доплаты за работу в ночное время установлены и нормативным правовым актом, и соглашением, то применяются наиболее благоприятные для работника положения.

Слайд 36

Оплата труда за работу

в ночное время

Вопрос: Наша

организация работает круглосуточно. У работников суммированный учет рабочего времени.

Оплата производится по часовой тарифной ставке. За работу в нерабочий праздничный день мы выплачиваем за каждый час двойную часовую тарифную ставку. При этом ночные часы в праздничные дни дополнительно не оплачиваем. Но некоторые работники требуют еще и доплаты за ночные «праздничные» часы в двойном размере. Нужно ли это делать?

Ответ: Необходимо доплачивать работникам в праздники за каждый ночной час (с 22 до 6 ч) не менее 20% часовой тарифной ставки или часовой части оклада.

Доплаты за праздничные дни и ночные часы производятся по двум разным основаниям и каждая по своим правилам.

Слайд 37

4.1.7. Оплата за работу

в выходные и праздничные

дни

Выходными являются дни еженедельно предоставляемого непрерывного отдыха

Порядок предоставления

выходных дней определен в ст. 111 ТК РФ.

Перечень праздничных

нерабочих дней

(ч. 1 ст. 112 ТК РФ):

1, 2, 3, 4, 5, 6 и 8 января - Новогодние каникулы

7 января - Рождество Христово

23 февраля - День защитника Отечества

8 марта - Международный

Женский день

1 мая - Праздник Весны и Труда

9 мая - День Победы

12 июня - День России

4 ноября - День народного единства

Слайд 38

Оплата за работу

в выходные и праздничные дни

За привлечение к работе в эти дни работнику

следует произвести доплату в соответствии со ст. 153 ТК РФ. Работа в режиме неполной рабочей недели или неполного рабочего дня не влияет на порядок оплаты труда таких работников в выходные или праздничные дни.

Наличие в календарном месяце нерабочих праздничных дней не является основанием для снижения заработной платы работникам, получающим оклад (должностной оклад) (ч. 4 ст. 112 ТК РФ).

Частью 1 ст. 95 ТК РФ установлено общее правило об уменьшении продолжительности рабочего дня или смены, непосредственно предшествующих нерабочему праздничному дню, которое распространяется на всех работников и является обязательным для работодателей. Размер заработной платы при этом не снижается.

Минимальный размер доплаты за работу в выходные и праздничные дни установлен ч. 1 ст. 153 ТК РФ:

- сдельщикам - не менее чем по двойным сдельным расценкам;

- работникам, труд которых оплачивается по дневным и часовым тарифным ставкам, - в размере не менее двойной дневной или часовой тарифной ставки;

- работникам, получающим оклад, - в размере не менее одинарной дневной или часовой ставки (части оклада за день или час работы) сверх оклада, если работа в выходной или нерабочий праздничный день производилась в пределах месячной нормы рабочего времени, и в размере не менее двойной дневной или часовой ставки (части оклада за день или час работы) сверх оклада, если работа производилась сверх месячной нормы рабочего времени.

По желанию работника, работавшего в выходной или нерабочий праздничный день, ему может быть предоставлен другой день отдыха. В этом случае работа в выходной или нерабочий праздничный день оплачивается в одинарном размере, а день отдыха оплате не подлежит.

Слайд 39

Оплата за работу

в выходные и праздничные дни

Часовая тарифная ставка работника, труд которого оплачивается по

дневным тарифным ставкам, определяется путем деления дневной тарифной ставки на количество часов ежедневной работы.

Определить часовую ставку работников, которые получают месячный оклад, можно следующим образом:

1) разделить размер месячного оклада на нормальное число рабочих часов в данном месяце;

2) разделить размер месячного оклада на среднемесячное число рабочих часов в календарном году. Среднемесячное число рабочих часов определяется делением нормального количества рабочих часов в году на 12;

3) разделить размер месячного оклада на среднемесячное число рабочих часов в учетном периоде. Среднемесячное число рабочих часов определяется делением нормального количества рабочих часов в учетном периоде на число месяцев в этом периоде.

Если трудовым договором установлен режим рабочего времени, предусматривающий работу в праздничные дни (например, сменный график работы), то и в этом случае часы, отработанные в праздничные дни, оплачиваются не менее чем в двойном размере.

Слайд 40

4.1.8. Оплата за работу

в дополнительные дни отдыха

Помимо

выходных дней, установленных в соответствии с режимом работы, Трудовым

кодексом РФ предусмотрены и дополнительные дни отдыха (например, ч. 4 ст. 186 ТК РФ установлен дополнительный день отдыха донорам). Однако привлечение к работе в такой день не может рассматриваться как работа в выходные дни, и заработная плата за этот день начисляется в одинарном размере.

В соответствии со статьей186 ТК РФ в день сдачи крови и ее компонентов, а также в день связанного с этим медицинского обследования работник освобождается от работы.

Если по соглашению с работодателем сотрудник в день сдачи крови и ее компонентов вышел на работу (за исключением тяжелых работ и работ с вредными и (или) опасными условиями труда, когда выход работника на работу в этот день невозможен), ему предоставляется по его желанию другой день отдыха.

В случае сдачи крови и ее компонентов в период ежегодного оплачиваемого отпуска, в выходной или нерабочий праздничный день работнику по его желанию предоставляется другой день отдыха.

После каждого дня сдачи крови и ее компонентов работнику предоставляется дополнительный день отдыха.

При сдаче крови и ее компонентов работодатель сохраняет за работником его средний заработок за дни сдачи и предоставленные в связи с этим дни отдыха.

Если сотрудник трудится по сменному графику работы, продолжительность дополнительного дня отдыха должна соответствовать установленной ежедневной норме рабочего времени 8 часов.

Слайд 41

Согласно ч. 1 ст. 99 ТК РФ сверхурочной

является работа, выполняемая по инициативе работодателя за пределами установленной

для работника продолжительности рабочего времени, т.е. за пределами ежедневной работы (смены), а в отношении работников, которым установлен суммированный учет рабочего времени, - сверх нормального числа рабочих часов за учетный период.

Не признается сверхурочной работа за пределами установленной продолжительности рабочего времени, если работник работает на условиях ненормированного рабочего дня (ст. 97 ТК РФ).

Положениями ст. 152 ТК РФ установлено, что сверхурочная работа оплачивается за первые два часа работы не менее чем в полуторном размере, за последующие часы - не менее чем в двойном размере:

1) работникам, получающим месячный оклад:

- за первые два часа - в размере полуторной часовой ставки (части оклада за день или час работы) сверх оклада;

- за последующие часы - в размере двойной часовой ставки (части оклада за день или час работы) сверх оклада;

2) работникам, труд которых оплачивается по дневным или часовым тарифным ставкам, - в размере полуторной дневной или часовой ставки за первые два часа и двойной дневной или часовой ставки за последующие часы;

3) сдельщикам первые два часа оплачиваются не менее чем по полуторным сдельным расценкам, последующие часы - не менее чем по двойным сдельным расценкам.

4.1.9. Оплата сверхурочной работы

Слайд 42

Трудовым, коллективным договором или локальным нормативным актом доплата

за сверхурочную работу может быть установлена в большем размере.

Порядок исчисления полуторного или двойного размера оплаты сверхурочной работы Трудовым кодексом РФ не предусмотрен, однако по аналогии в этой ситуации можно воспользоваться правилами ч. 1 ст. 153 ТК РФ об оплате работы в выходные и нерабочие праздничные дни.

Поскольку применение правил ст. 153 ТК РФ при определении повышенного размера оплаты сверхурочной работы прямо не предусмотрено, между работодателем и работником может возникнуть спор о необходимости учитывать при оплате сверхурочной работы различные компенсационные и стимулирующие выплаты, установленные системой оплаты труда.

Из решения Верховного Суда РФ от 21.06.2007 N ГКПИ07-516 следует, что при оплате сверхурочной работы не учитываются иные выплаты, кроме оклада.

Если по желанию работника ему вместо доплаты предоставляется дополнительное время отдыха, то сверхурочная работа оплачивается в размере часовой ставки.

Оплата сверхурочной работы

Слайд 43

При суммированном учете рабочего времени сверхурочной признается работа

сверх нормального числа рабочих часов за учетный период. Следовательно,

подсчет количества часов, отработанных работником сверхурочно и осуществление соответствующей доплаты возможны только по окончании учетного периода.

Необходимо отличать сверхурочную работу от работы в выходной день. Если работа производится сверхурочно в праздничные дни, то она не должна учитываться как сверхурочная, поскольку уже оплачена в двойном размере. Это следует из п. 4 разъяснения от 08.08.1966 N 13/П-21 (утв. Постановлением Государственного комитета Совета Министров СССР по вопросам труда и заработной платы и Президиума ВЦСПС от 8 августа 1966 г. N 465/П-21). Вместо повышенной оплаты по желанию работника за сверхурочную работу может предоставляться дополнительное время отдыха, продолжительность которого определяется по соглашению сторон и не может быть менее отработанного сверхурочно времени (ст. 152 ТК РФ). В этом случае часы, отработанные сверхурочно, оплачиваются в одинарном размере с учетом компенсационных и стимулирующих выплат.

Верховный суд РФ об оплате работы в праздник

В решении Верховного суда РФ от 30.11.2005 № ГКПИ05-1341 говорится, что

правовая природа сверхурочной работы и работы в выходные и нерабочие

праздничные дни едина. Оплата в повышенном размере как на основании статьи

152 ТК РФ, так и статьи 153 ТК РФ будет являться необоснованной и

чрезмерной. То есть при определении, к какой категории рабочего времени

относятся часы переработки, в первую очередь следует установить, не

относятся ли они к нерабочим праздничным дням.

И лишь в том случае, если не относятся, классифицировать их как сверхурочные.

Оплата сверхурочной работы

Слайд 44

При совмещении профессий (должностей), расширении зон обслуживания, увеличении

объема работы или исполнении обязанностей временно отсутствующего работника без

освобождения от работы, определенной трудовым договором, оплата труда работника производится с учетом положений ст. 151 ТК РФ.

Размер доплаты в указанных случаях устанавливается по соглашению между работником и работодателем с учетом содержания и характера дополнительной работы (ч. 2 ст. 151 ТК РФ).

Трудовой кодекс РФ не определяет ни минимального, ни максимального размера доплаты. Доплата может быть установлена как в твердой денежной сумме, так и в процентах к тарифной ставке (окладу) или заработной плате работника. Однако работодатель должен учитывать положение ст. 22 ТК РФ, которое обязывает его обеспечить одинаковую оплату за труд равной ценности.

4.1.10. Доплаты за расширение зоны обслуживания

Исполнение обязанностей временно отсутствующего работника имеет место, когда отсутствующий работник не выполняет трудовую функцию, предусмотренную трудовым договором, но за ним сохраняется его место работы (например, на время командировки), а замещающий его работник выполняет и свои обязанности, и работу временно отсутствующего работника. Обязанности отсутствующего работника работодатель может возложить как на одного работника, так и распределить между несколькими работниками. При этом необходимо иметь в виду, что если исполняющий данные обязанности работник освобождается от основной работы, то это является временным переводом на другую работу (ч. 1 ст. 72.2 ТК РФ), а не выполнением дополнительной работы. Если же работник исполняет обязанности по вакантной должности без освобождения от основной работы, то в данном случае следует говорить о совмещении профессий (должностей), либо расширении зон обслуживания, увеличении объема работ.

Слайд 45

В соответствии с частью 2 статьи 146, статьей

148 Трудового кодекса РФ труд работников, занятых на работах

в местностях с особыми климатическими условиями, оплачивается в повышенном размере; оплата труда на работах в таких местностях производится в порядке и размерах не ниже установленных законами и иными нормативными правовыми актами.

Статьями 315 - 317 ТК РФ для лиц, работающих в районах Крайнего Севера и приравненных к ним местностях, предусмотрено применение районных коэффициентов и процентных надбавок к заработной плате, размер которых устанавливается Правительством РФ. Аналогичные нормы предусмотрены статьями 10 и 11 Закона РФ от 19.02.1993 N 4520-1 "О государственных гарантиях и компенсациях для лиц, работающих и проживающих в районах Крайнего Севера и приравненных к ним местностях".

До настоящего времени акты, предусмотренные вышеназванными нормами, не изданы, в связи с чем на основании части 1 статьи 423 Трудового кодекса РФ применяются ранее изданные правовые акты федеральных органов государственной власти РФ или органов государственной власти бывшего СССР.

Также по данному вопросу были даны разъяснения Письмами Минздравсоцразвития от 21.08.2009 N 1171-13, ФНС от 22.10.2009 N 3-2-09/223@.

4.1.11. Районный коэффициент

Слайд 46

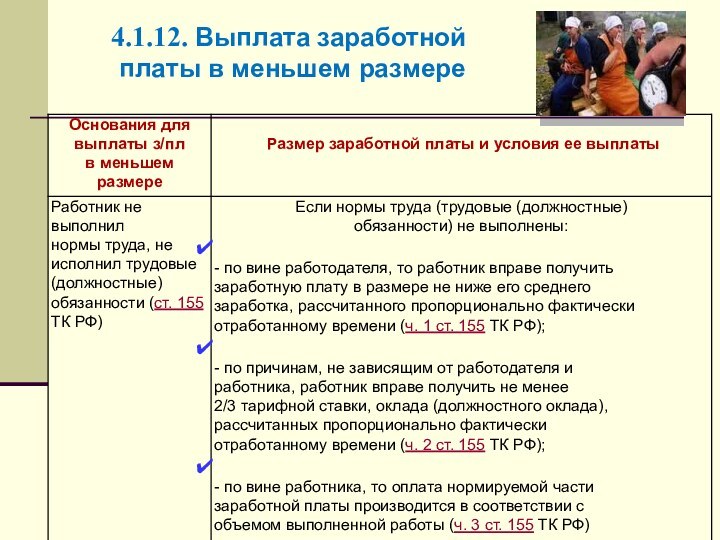

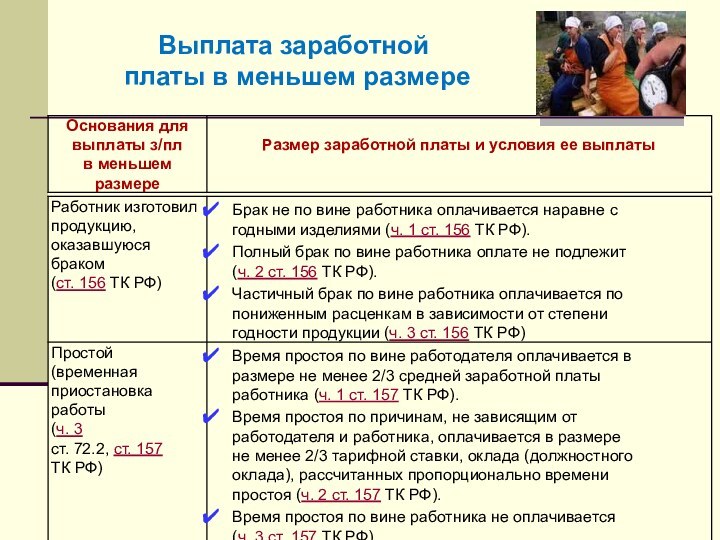

4.1.12. Выплата заработной

платы в меньшем размере

Слайд 47

Выплата заработной

платы в меньшем размере

Слайд 48

4.2. Премирование

по результатам труда

Выдавать сотрудникам премии –

это право работодателя, но не обязанность (ст. 191 ТК

РФ).

Премия - одна из форм поощрения работников, добросовестно исполняющих трудовые обязанности. В соответствии со ст. 191 Трудового кодекса Российской Федерации (ТК РФ) работодатель поощряет работников в следующих формах:

- объявляет благодарность;

- выдает премию;

- награждает ценным подарком;

- награждает почетной грамотой;

- представляет к званию лучшего по профессии.

Слайд 49

Премирование

по результатам труда

Кроме того, согласно ч. 2

указанной статьи работодатель имеет право за особые трудовые заслуги

представлять работников к государственным наградам. Перечень этот открытый. Работодатель может установить и другие виды поощрений в коллективном договоре или в правилах внутреннего трудового распорядка, в уставах или положениях о дисциплине.

В отличие от компенсационных выплат, установленных ст. 129 ТК РФ, поощрительные выплаты не связаны с оплатой труда в определенных условиях и не ограничены законодательно минимальным или максимальным размером. Именно поэтому основания для выплаты премий, порядок начисления и их размеры определяет сам работодатель.

Периоды, в которые выдаются поощрительные выплаты в виде премий, могут быть тоже разные: за месяц, за квартал, за год или за иную продолжительность времени. При недостижении показателей, указанных в положении об оплате труда (о премировании), премия может не начисляться или начисляться в меньшем размере (см. Определение Московского городского суда от 13.07.2010 по делу N 33-16401).

Положение о премировании. Для того чтобы правильно оформить премию, в первую очередь необходимо иметь положение о премировании. Минфин России в своем Письме от 22.09.2010 N 03-03-06/1/606 указывает, что "...расходы по выплате премий работникам могут быть учтены для целей налогообложения прибыли на основании положения о премировании работников при условии, что в трудовых договорах, заключенных с работниками, дается отсылка на это положение и данные выплаты соответствуют положениям п. 1 ст. 252 НК РФ".

Кроме того, смысл данного положения состоит в том, чтобы документально зафиксировать на локальном уровне (в конкретной организации) круг работников, которым могут выплачиваться премии, а также условия, на которых эти премии выплачиваются, и в каких размерах. Все это нужно описать более подробно, в частности рекомендуется указать основания, при которых работники лишаются премии, и порядок этой процедуры (от кого исходит инициатива, каким документом она должна оформляться и в какие сроки, кто принимает окончательное решение и т.д.).

Слайд 50

Премирование

по результатам труда

Премии сотрудникам к юбилейным датам

или за то, что им присвоены почетные звания, учитывать

при расчете налога на прибыль опасно. Даже если такие поощрения предусмотрены внутренними локальными актами компании.

Также не получится списать расходы на годовые премии сотрудникам, если компания заявила убыток. А при этом в коллективном договоре и других внутренних положениях прописано, что основание для выплаты – прибыль.

Доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты учитываются в качестве стимулирующих выплат (устанавливаются трудовыми или коллективными договорами). Как правило, руководитель организации принимает решение о начислении премии сотрудникам. На его основании издается приказ о премировании. Основная цель такого приказа - документальное обоснование премий в расходах на оплату труда в базе по налогу на прибыль.

Слайд 51

4.3. Удержания из заработной платы

Удержания из заработной платы

работника могут производиться только в случаях, предусмотренных Трудовым кодексом

РФ и иными федеральными законами (ч. 1 ст. 137 ТК РФ). Согласно ч. 2 ст. 137 ТК РФ удержания из з/пл работника в счет погашения его задолженности работодателю производятся:

- для возмещения неотработанного аванса, выданного работнику в счет заработной платы;

- для погашения неизрасходованного и своевременно не возвращенного аванса, выданного в связи со служебной командировкой или переводом на другую работу в другую местность, а также в других случаях;

- для возврата сумм, излишне выплаченных работнику вследствие счетных ошибок, а также в случае признания органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда (ч. 3 ст. 155 ТК РФ) или простое (ч. 3 ст. 157 ТК РФ);

- при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, за неотработанные дни отпуска. Удержания за эти дни не производятся, если работник увольняется по п. 8 ч. 1 ст. 77 или п. п. 1, 2 или 4 ч. 1 ст. 81, п. п. 1, 2, 5, 6 и 7 ч. 1 ст. 83 ТК РФ.

В ст. 138 ТК РФ установлен предельный размер удержаний в зависимости от их оснований.

По общему правилу размер всех удержаний при каждой выплате заработной платы не может превышать 20 процентов суммы. В случаях, предусмотренных федеральными законами, предельный размер может составлять до 50 процентов выплаты (например, при удержании по нескольким исполнительным документам). Однако за работником должно быть сохранено 50 процентов причитающейся ему суммы после вычета НДФЛ (п. 4 ст. 226 НК РФ).

Общее правило не распространяется на удержания из заработной платы:

- при отбывании исправительных работ;

- при взыскании алиментов на несовершеннолетних детей;

- при возмещении вреда, причиненного работником здоровью другого лица;

- при возмещении вреда лицам, понесшим ущерб в связи со смертью кормильца;

- при возмещении ущерба, причиненного преступлением.

Слайд 52

Удержания из заработной платы

Данный перечень содержится в ч.

3 ст. 138 ТК РФ и является закрытым. Размер

удержаний из заработной платы в этих случаях не может превышать 70 процентов.

Порядок удержания по исполнительным листам установлен Федеральным законом от 02.10.2007 N 229-ФЗ "Об исполнительном производстве". В п. 1 ст. 99 данного Закона указано, что размер удержаний из заработной платы исчисляется из суммы, оставшейся после вычета налогов. Таким образом, после вычета налогов можно удержать сумму для погашения задолженности работника перед работодателем, если общий размер удержаний не превысит 20 процентов заработной платы.

Удержание возможно при условии, что работник не оспаривает его оснований и размеров (ч. 3 ст. 137 ТК РФ).

Удержанием является любое уменьшение денежных сумм, которые должны быть выплачены работнику в качестве заработной платы.

Для удержания из заработной платы работодатель должен получить письменное согласие работника (письмо Роструда от 09.08.2007 N 3044-6-0). При отсутствии согласия на удержание вопрос о спорных суммах может быть разрешен только в судебном порядке (см. Постановление президиума Санкт-Петербургского городского суда от 30.05.2007 N 44г-360).

Понятие «счетная ошибка» трудовое законодательство не раскрывает. Логично предположить, что счетной является ошибка, допущенная при проведении арифметических подсчетов, когда были неправильно применены математические действия (умножение, сложение и пр.). Обычно под счетной ошибкой понимается арифметическая ошибка или описка. Описка представляет собой неверное отражение правильно исчисленных денежных сумм в документах, на основании которых производятся выплаты.

Технические ошибки работодателя, например, повторная выплата заработной платы за один период, не признаются счетными ошибками (Определение Верховного Суда РФ от 20.01.2012 N 59-В11-17).

Слайд 53

4.4. Исчисление средней

заработной платы

При исчислении средней зарплаты

работодатель должен руководствоваться ст. 139 ТК РФ и Положением

об особенностях порядка исчисления средней заработной платы, утвержденным Постановлением Правительства РФ от 24.12.2007 N 922 (далее - Положение о среднем заработке). И ст. 139 ТК РФ, и упомянутое Положение определяют правила исчисления среднего заработка, сохраняемого за работниками, независимо от организационно-правовых форм и форм собственности работодателя (бюджетное учреждение, коммерческая организация, индивидуальный предприниматель и т.п.) в случаях:

- пребывания работника в ежегодном очередном отпуске, в том числе дополнительном; в учебном отпуске;

- выплаты компенсации за неиспользованный отпуск при увольнении; выходного пособия при увольнении и последующих выплат на период трудоустройства; за вынужденный прогул незаконно уволенному и восстановленному судом работнику;

- нахождения в медицинском учреждении на обследовании, если работник обязан проходить такое обследование;

- при переводе на другую работу и в ряде других случаев, когда законодательством предусмотрено сохранение за работником среднего заработка (например, гарантии при вызове в суд в соответствии с ГПК РФ).

Для расчета средней зарплаты учитываются все предусмотренные системой оплаты труда виды выплат, применяемые в соответствующей организации независимо от источников этих выплат (ст. 139 ТК РФ).

Пункт 15 предусматривает учет следующих премий и вознаграждений по временному фактору:

- ежемесячные - начисляются по итогам работы организации, структурного подразделения или конкретного работника за отработанный месяц;

- за период работы, превышающий один месяц (но не больше расчетного периода), - как правило, это квартальное премирование, а также за выполнение определенного объема работ в течение нескольких месяцев (до года);

- за период работы, превышающий, как правило, 12 календарных месяцев, - начисляются по окончании длительного цикла выполнения работ, например завершение строительства, пусконаладочных работ и т.п.;

- годовые - начисляются по итогам работы за предшествующий календарный год, часто зависят от эффективности труда работника и его стажа работы на данном предприятии или общего рабочего стажа.

При исчислении среднего заработка все эти виды премий могут быть учтены одновременно.

Слайд 54

Исчисление средней

заработной платы

При исчислении среднего заработка, сохраняемого

на период отпусков, в первую очередь необходимо правильно определить

расчетный период. Статья 139 ТК РФ устанавливает одинаковую продолжительность расчетных периодов для всех случаев расчетов среднего заработка независимо от того, связаны они с отпусками или нет: 12 календарных месяцев, предшествующих периоду, в течение которого за работником сохраняется средняя зарплата.

Расчетный период определяется просто. Например, работнику с 23 апреля 2012 г. предоставляется ежегодный отпуск. В расчетный период в этом случае войдет время с 1 апреля 2011 г. по 31 марта 2012 г.

В коллективном договоре, ЛНА могут быть предусмотрены и иные периоды для расчета средней зарплаты, если это не ухудшает положение работников (ч. 6 ст. 139 ТК РФ). То есть эта норма дает возможность работодателям устанавливать наиболее удобный расчетный период в зависимости от специфики работы. Но установление расчетного периода, отличного от 12 календарных месяцев, не облегчит участь бухгалтера, а только усложнит ее, так как придется дважды рассчитывать средний заработок, сохраняемый на период отпуска, и сопоставлять полученные результаты, чтобы не ухудшить положение работника.

Если работник увольняется в последний рабочий день месяца, он войдет в расчетный период при исчислении размера компенсации за неиспользованный отпуск, так как день увольнения является последним днем работы и, следовательно, этот рабочий месяц отработан полностью.

Слайд 55

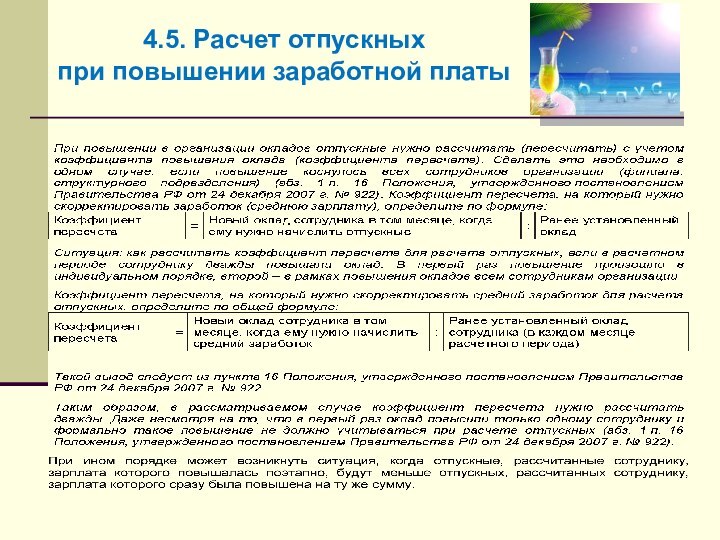

4.5. Расчет отпускных

при повышении заработной платы

Слайд 58

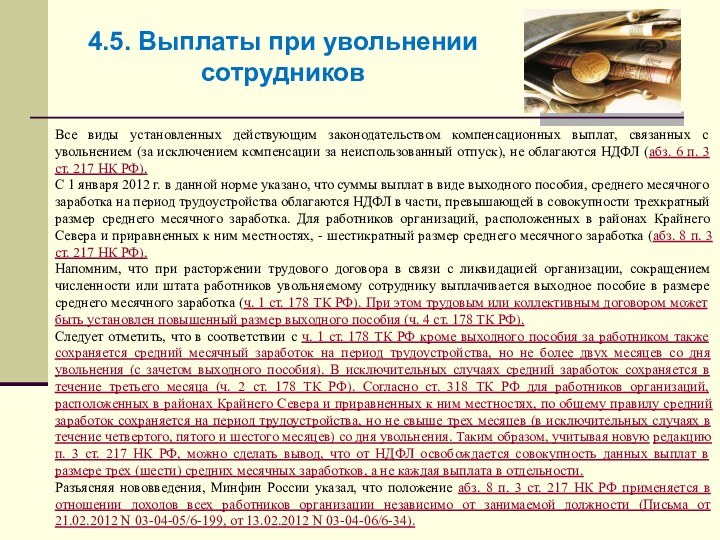

4.5. Выплаты при увольнении

сотрудников

Все виды установленных действующим законодательством

компенсационных выплат, связанных с увольнением (за исключением компенсации за

неиспользованный отпуск), не облагаются НДФЛ (абз. 6 п. 3 ст. 217 НК РФ).

С 1 января 2012 г. в данной норме указано, что суммы выплат в виде выходного пособия, среднего месячного заработка на период трудоустройства облагаются НДФЛ в части, превышающей в совокупности трехкратный размер среднего месячного заработка. Для работников организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, - шестикратный размер среднего месячного заработка (абз. 8 п. 3 ст. 217 НК РФ).

Напомним, что при расторжении трудового договора в связи с ликвидацией организации, сокращением численности или штата работников увольняемому сотруднику выплачивается выходное пособие в размере среднего месячного заработка (ч. 1 ст. 178 ТК РФ). При этом трудовым или коллективным договором может быть установлен повышенный размер выходного пособия (ч. 4 ст. 178 ТК РФ).

Следует отметить, что в соответствии с ч. 1 ст. 178 ТК РФ кроме выходного пособия за работником также сохраняется средний месячный заработок на период трудоустройства, но не более двух месяцев со дня увольнения (с зачетом выходного пособия). В исключительных случаях средний заработок сохраняется в течение третьего месяца (ч. 2 ст. 178 ТК РФ). Согласно ст. 318 ТК РФ для работников организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, по общему правилу средний заработок сохраняется на период трудоустройства, но не свыше трех месяцев (в исключительных случаях в течение четвертого, пятого и шестого месяцев) со дня увольнения. Таким образом, учитывая новую редакцию п. 3 ст. 217 НК РФ, можно сделать вывод, что от НДФЛ освобождается совокупность данных выплат в размере трех (шести) средних месячных заработков, а не каждая выплата в отдельности.

Разъясняя нововведения, Минфин России указал, что положение абз. 8 п. 3 ст. 217 НК РФ применяется в отношении доходов всех работников организации независимо от занимаемой должности (Письма от 21.02.2012 N 03-04-05/6-199, от 13.02.2012 N 03-04-06/6-34).

Слайд 61

5.1. НДФЛ излишне перечислен:

Возврат или зачет?

Вопрос: Ошибочно дважды

уплатили НДФЛ за уволившегося работника - в день его

расчета и при выплате общей зарплаты всем сотрудникам в том же месяце. Можно ли в следующем налоговом периоде перечислить в бюджет меньшую сумму НДФЛ, тем самым ликвидировав переплату?

Ответ: НЕТ, поскольку повторно перечисленная сумма, по сути, является собственными средствами компании, а не налогом, удержанным из доходов бывшего сотрудника. Исправить ситуацию можно другим способом - подав в инспекцию заявление о возврате ошибочно уплаченных денежных средств.

Слайд 62

5.2. НДФЛ с суточных за один день командировки

Трудовой

кодекс РФ обязывает работодателя возмещать работнику расходы, связанные со

служебными командировками (ст. 168).

Ранее в п. 15 Инструкции Минфина СССР, Госкомтруда СССР и ВЦСПС от 07.04.1988 N 62 было указано, что при командировках в такую местность, откуда командированный имеет возможность ежедневно возвращаться к месту своего постоянного жительства, суточные (надбавки взамен суточных) не выплачиваются.

Данное положение было признано соответствующим трудовому законодательству Решением Верховного Суда РФ от 04.03.2005 N ГКПИ05-147 (оставлено в силе Определением Верховного Суда РФ от 26.04.2005 N КАС05-151). Суд указал, что условия выплаты суточных определены ст. 168 ТК РФ и связаны с проживанием работника вне места постоянного жительства в течение суток. Если командированный имеет возможность ежедневно возвращаться к месту постоянного жительства, Трудовой кодекс РФ не предусматривает выплату работнику суточных.

Аналогичное положение в настоящее время предусмотрено п. 11 Положения об особенностях направления работников в служебные командировки, утвержденного Постановлением Правительства РФ от 13.10.2008 N 749.

В соответствии с п. 3 ст. 217 НК РФ суточные освобождаются от обложения НДФЛ в пределах 700 руб. за каждый день командировки на территории РФ.

Президиум ВАС РФ в Постановлении от 11.09.2012 N 4357/12 указал, что суммы, выплачиваемые работникам, направляемым в однодневные командировки, не признаются суточными в значении, используемом трудовым законодательством. Они являются возмещением иных расходов работника, связанных со служебной командировкой, и, следовательно, не образуют дохода (экономической выгоды) сотрудника. Ссылаясь на п. 3 ст. 217 НК РФ, суд пришел к выводу, что размер выплачиваемого работодателем при однодневных командировках возмещения, не включаемого в подлежащий налогообложению доход, также ограничен суммой 700 руб.

Согласно официальной позиции Минфина России выплаты за однодневную командировку не облагаются НДФЛ в полном размере, если расходы, произведенные за счет указанных средств, документально подтверждены. При отсутствии документального подтверждения расходов указанные денежные средства освобождаются от налогообложения в пределах 700 руб. за командировку на территории РФ.

Слайд 63

6. Трудовые отношения с

иностранными работниками

Федеральная служба по

труду и занятости распространила инструкции для тех, кто использует иностранную рабочую

силу. Соответствующую публикацию подготовили специалисты Гострудинспекции в Новосибирской области. Они разъяснили, как правильно оформлять трудовые отношения с работниками из-за рубежа. Речь зашла и о том, что следует указывать в трудовой книжке при прекращении договора из-за истекшего срока разрешения на работу. Специалисты напомнили об ответственности за нарушение требований законодательства. Особое внимание в инспекции обратили на ограничения для трудовых мигрантов из-за границы. В некоторых сферах деятельности их присутствие должно быть сведено к нулю:

"...на 2012 год установлена допустимая доля иностранных работников, используемых хозяйствующими субъектами, осуществляющими на территории Российской Федерации следующие виды деятельности в сфере розничной торговли и в области спорта:

б) розничная торговля фармацевтическими товарами (код 52.31) — в размере 0 процентов общей численности работников, используемых указанными хозяйствующими субъектами;

в) розничная торговля в палатках и на рынках (код 52.62) — в размере 0 процентов общей численности работников, используемых указанными хозяйствующими субъектами;

г) прочая розничная торговля вне магазинов (код 52.63) — в размере 0 процентов общей численности работников, используемых указанными хозяйствующими субъектами;

д) прочая деятельность в области спорта (код 92.62) — в размере 25 процентов общей численности работников, используемых указанными хозяйствующими субъектами (постановление Правительства Российской Федерации от 22 декабря 2011г. №1086 «Об установлении на 2012 год допустимой доли иностранных работников, используемых хозяйствующими субъектами, осуществляющими деятельность в сфере розничной торговли и в области спорта на территории Российской Федерации»).

а) розничная торговля алкогольными напитками, включая пиво (код 52.25.1) — в размере 0 процентов общей численности работников, используемых указанными хозяйствующими субъектами;Приказом Минздравсоцразвития от 1 февраля 2012 года № 71н утверждено разъяснение о применении вышеназванного постановления".

Слайд 64

Согласно разъяснению, постановление Правительства Российской Федерации от 22.12.2011

г. № 1086 распространяется на всех иностранных работников — иностранных

граждан, временно пребывающих в России и осуществляющих трудовую деятельность. На иностранных граждан временно и постоянно проживающих в России данное постановление не распространяется.

Инспекция напомнила об обязательных требованиях к оформлению трудовых отношений с зарубежными гражданами. Это наличие трудового договора, издание приказа о приеме на работу и оформление личной карточки формы Т-2. В бухгалтерии следует открыть лицевой счет работника. Запись о приеме на работу вносится в трудовую книжку российского образца. Согласно установленным требованиям, трудовой договор оформляется на неопределенный срок. Но при истечении срока разрешения на работу договор прекращается. Запись об увольнении делается со ссылкой на п. 9 ч. 1 статьи 83 Трудового кодекса.

Серьёзные проблемы могут возникнуть у работодателя при отсутствии разрешительных документов. Имеются в виду разрешение на привлечение и использование иностранного работника, разрешение на работу. Роструд подчеркнул, что виновным грозит ответственность по статье 18.15 КоАП РФ. Она наказывает за незаконное привлечение к трудовой деятельности иностранного гражданина или лица без гражданства. Возможны штрафы до 800 тысяч рублей или приостановление деятельности на срок до 90 суток.

Отметим, нарушение законодательства о труде и об охране труда влечет наложение штрафа по статье 5.27 КоАП РФ. Для должностных лиц и ИП он составляет от 1 до 5 тысяч рублей, для юридических лиц — от 30 до 50 тысяч. Индивидуальных предпринимателей и организации также может ожидать приостановление деятельности на срок до 90 суток.

Трудовые отношения с

иностранными работниками

Слайд 65

7. Резервы на отпуска

Бухгалтерский учет.

Применение ПБУ 8/2010,

утвержденного Приказом Минфина России от 13.12.2010 N 167н (далее

- ПБУ 8/2010), обязательно для всех организаций, кроме субъектов малого предпринимательства, с 2011 г. (п. 3 Приказа Минфина России от 13.12.2010, ст. 5 Федерального закона от 21.11.1996 N 129-ФЗ, ст. ст. 8, 30 Федерального закона от 06.12.2011 N 402-ФЗ).

Исходя из сути п. 15 ПБУ 8/2010, оценка резерва на оплату отпусков в бухгалтерском учете производится исходя из величины отпускных, которые бы организация начислила и выплатила сотрудникам, если бы они все на отчетную дату ушли в отпуск. При расчете причитающихся отпускных организации следует исходить из того количества дней очередного оплачиваемого отпуска, которое работник организации уже заработал на отчетную дату, т.к. создание резерва в соответствии с п. 5 ПБУ 8/2010 осуществляется исходя из прошлых событий хозяйственной деятельности организации. Кроме того, сумму резерва необходимо увеличить на сумму страховых взносов с отпускных, которые организация обязана будет начислить и уплатить в соответствии с Федеральным законом от 24.07.2009 N 212-ФЗ. Иного порядка создания резерва на оплату отпусков в бухгалтерском учете действующим законодательством не предусмотрено.

Проверка и корректировка стоимости резерва должны производиться в соответствии с п. 23 ПБУ 8/2010 на конец отчетного года. Корректировка резерва может быть также произведена в течение года при наступлении новых событий, связанных с созданием резерва (например, таким событием можно считать увеличение штата организации).

При недостаточности созданного резерва для списания фактических расходов на оплату отпусков разница учитывается в расходах в общем порядке (п. 21 ПБУ 8/2010).

Таким образом, в бухгалтерском учете создание резерва на оплату отпусков - обязанность организации. Резерв на оплату отпусков оценивается исходя из количества дней отпуска, заработанного работником на отчетную дату. Сумма резерва увеличивается на страховые взносы с отпускных. Корректировка резерва может производиться и в течение года при наступлении обстоятельств, влияющих на оценку резерва. Если резерва недостаточно для списания фактических расходов, то разница учитывается в расходах в общем порядке.

Слайд 66

Резервы на отпуска

Налоговый учет.

В отличие от

бухгалтерского учета, в налоговом учете создание резерва на оплату

отпусков - право организации, а не обязанность (абз. 1 п. 1 ст. 324.1 НК РФ). Цель создания такого резерва в налоговом учете - равномерный учет расходов на оплату отпусков для целей налогообложения.

В налоговом учете для создания резерва рассчитывается предельный размер ежемесячных отчислений. Их размер определяется исходя из суммы расходов на оплату труда текущего месяца (плюс страховые взносы), умноженной на долю сметных годовых расходов на отпускные в сметном годовом фонде оплаты труда (абз. 2 п. 2 ст. 324.1 НК РФ). Если размера созданного резерва в течение года не хватило для списания расходов на отпускные, то разницу можно будет включить в расходы для целей налогообложения только в конце года по результатам инвентаризации (п. 3 ст. 324.1 НК РФ).

Уравняются суммы созданного резерва в бухгалтерском и налоговом учете только на конец года, когда в налоговом учете должна быть произведена корректировка суммы резерва, исходя из фактических остатков неотгулянного работниками отпуска на конец года (п. 4 ст. 324.1 НК РФ).