Слайд 2

PODSTAWY PRAWNE PODEJMOWANIA DZIAŁALNOŚCI GOSPODARCZEJ

Podstawowym aktem prawnym

regulującym status prawny, uprawnienia i obowiązki przedsiębiorców w Polsce

jest

Ustawa z dnia 2 lipca 2004 r. o swobodzie działalności gospodarczej (Dz.U. z 2004 r. Nr 173, poz.1807).

Reguluje ona podejmowanie, wykonywanie i zakończenie działalności gospodarczej oraz zadania organów administracji publicznej w tym zakresie.

Слайд 3

FORMY PROWADZENIA DZIAŁALNOŚCI

Jednoosobowa działalność gospodarcza;

Spółki osobowe:

Spółka

jawna;

Spółka partnerska;

Spółka komandytowa;

Spółka komandytowo-akcyjna;

Spółki kapitałowe:

Spółka z ograniczoną odpowiedzialnością;

Spółka

akcyjna;

Слайд 4

JEDNOOSOBOWA DZIAŁALNOŚĆ GOSPODARCZA

Może być założona przez osoby

fizyczne, które ukończyły 18 rok życia i posiadają zdolność

do czynności prawnych;

Mogą ją prowadzić również osoby fizyczne nie posiadające obywatelstwa polskiego.

Wady i zalety

Zalety:

niski wkład finansowy i łatwa rejestracja;

najprostsza forma prowadzenia działalności pod względem prawnym;

możliwość korzystania z prostych form rozliczeń finansowo-księgowych;

samodzielność w podejmowaniu decyzji;

Wady:

odpowiedzialność całym swoim majątkiem i majątkiem firmy za decyzje podejmowane w imieniu firmy;

płynność finansowa jest uzależniona od finansowego wkładu początkowego;

cała odpowiedzialność za organizację firmy spoczywa na barkach właściciela;

Слайд 5

SPÓŁKA JAWNA

Wymagany kapitał zakładowy: Brak

Kto może

być wspólnikiem: osoba fizyczna lub osoba prawna.

Odpowiedzialność za

zobowiązania spółki: wspólnicy solidarnie ze spółką odpowiadają bez ograniczeń całym swoim majątkiem.

Forma prowadzenia księgowości: książka przychodów i rozchodów, ryczałt ewidencjonowany lub prowadzenie pełnej księgowości (obowiązkowe gdy przychody netto przekroczą 5 293 440 zł).

Forma opodatkowania: podatnikami są wyłącznie poszczególni wspólnicy spółki jawnej, a zatem obowiązuje ich podatek dochodowy od osób fizycznych (proporcjonalny do przychodów lub liniowy); spółka w tym przypadku nie jest podatnikiem.

Слайд 6

SPÓŁKA JAWNA C.D.

Wady i zalety

Zalety:

spółka może być reprezentowana

przez każdego wspólnika natomiast istnieje możliwość wyłączenia wspólnika z

reprezentacji spółki w umowie;

ryzyko finansowe rozłożone jest na wszystkich wspólników;

treść umowy spółki może być swobodnie formułowana.

Wady:

spółka jawna nie posiada osobowości prawnej, co wiąże się z odpowiedzialnością wspólników za zobowiązania spółki;

odpowiedzialność cywilna wspólników wobec osób trzecich obejmuje cały majątek wspólników i ich rodzin;

ograniczenie finansowania do wkładów wspólników;

obowiązek sporządzania co roku sprawozdania finansowego i składania go do KRS-u co wiąże się z dodatkowymi opłatami;

obowiązek posiadania kasy fiskalnej przy obrotach rocznych większych niż 20.000 zł dla podatników rozpoczynających działalność w danym roku podatkowym lub przekraczających 40.000zł dla podmiotów kontynuujących działalność.

Слайд 7

SPÓŁKA PARTNERSKA

Wymagany kapitał zakładowy: Brak.

Kto może

być wspólnikiem: osoba fizyczna uprawniona do wykonywania wolnego zawodu.

Odpowiedzialność za zobowiązania spółki: każdy z wspólników jest odpowiedzialny za swoje czyny i nie ponosi odpowiedzialności za zobowiązania spółki powstałe w związku z wykonywaniem wolnego zawodu przez pozostałych partnerów oraz za zobowiązania powstałe w wyniku działań lub zaniedbań osób zatrudnionych przez spółkę a podlegających kierownictwu innego partnera.

Forma prowadzenia księgowości: książka przychodów i rozchodów, ryczałt ewidencjonowany lub prowadzenie pełnej księgowości (obowiązkowe gdy przychody netto przekroczą 5 293 440 zł).

Forma opodatkowania: podatnikami są wyłącznie poszczególni wspólnicy spółki, a zatem obowiązuje ich podatek dochodowy od osób fizycznych (proporcjonalny do przychodów lub liniowy); spółka w tym przypadku nie jest podatnikiem.

Слайд 8

SPÓŁKA PARTNERSKA C.D.

Wady i zalety

Zalety:

możliwe jest ograniczenie

odpowiedzialności wspólnika do zakresu własnych czynów;

możliwość złączenia pomysłów

i kapitału wielu osób;

ochrona nazwy spółki partnerskiej;

istnieje możliwość prowadzenia przedsiębiorstwa w wymiarze większym niż przewidziany dla spółki cywilnej, którą to należy przekształcić w spółkę jawną poprzez zgłoszenie do sądu rejestrowego przez wszystkich wspólników, jeżeli przychody netto spółki cywilnej w każdym z dwóch ostatnich lat obrotowych osiągnęły wartość 5 293 440 zł.

Wady:

spółkę mogą założyć wyłącznie osoby wykonujące wolne zawody takie jak: adwokata, aptekarza, architekta, biegłego rewidenta, brokera ubezpieczeniowego, doradcy podatkowego, księgowego, lekarza, lekarza stomatologa, lekarza weterynarza, notariusza, pielęgniarki, położnej, radcy prawnego, rzecznika patentowego, rzeczoznawcy majątkowego i tłumacza przysięgłego;

umowa spółki w formie aktu notarialnego (koszt według taksy notarialnej), wpis do rejestru handlowego i jego ogłoszenie;

niekiedy niekorzystne opodatkowanie osób fizycznych.

Слайд 9

SPÓŁKA KOMANDYTOWA

Wymagany kapitał zakładowy: brak, obecna jest

jedynie suma komandytowa, której wysokość ogranicza odpowiedzialność komandytariusza nie

jest ona jednak traktowana jako realnie istniejący kapitał zakładowy.

Kto może być wspólnikiem: osoba fizyczna lub osoba prawna z zastrzeżeniem, że muszą być przynajmniej dwie osoby z których jedna będzie komandytariuszem a druga komplementariuszem.

Odpowiedzialność za zobowiązania spółki: za zobowiązania spółki wobec wierzycieli co najmniej jeden wspólnik odpowiada bez ograniczeń (komplementariusz), a odpowiedzialność co najmniej jednego wspólnika (komandytariusza) jest ograniczona.

Forma prowadzenia księgowości: obowiązek prowadzenia pełnej księgowości.

Forma opodatkowania: podatnikami są wspólnicy a nie spółka, a zatem obowiązuje podatek dochodowy od osób fizycznych.

Слайд 10

SPÓŁKA KOMANDYTOWA C.D.

Wady i zalety

Zalety:

istnieje możliwość ograniczenia odpowiedzialności

niektórych wspólników;

zarówno komplementariusz, jak i komandytariusz rozlicza się z

fiskusem PIT-em. W odniesieniu do podatku VAT podatnikiem jest spółka;

skala działalności spółki komandytowej nie jest ograniczona ilościowo;

istnieje możliwość ustanowienia komplementariuszem spółki z o.o. w celu optymalizacji podatkowej;

korzystną formą prowadzenia działalności gospodarczej dla wspólników o zróżnicowanym potencjale kapitałowym.

Wady:

pełna, solidarna choć subsydiarna odpowiedzialność niektórych wspólników za zobowiązania spółki;

koszty aktu notarialnego (koszty według taksy notarialnej) oraz wpisu do rejestru handlowego i ogłoszenia w MSiG;

wymóg prowadzenia pełnej księgowości;

odmienność praw i obowiązków komplementariuszy oraz komandytariuszy i jej konsekwencje.

Слайд 11

SPÓŁKA KOMANDYTOWO-AKCYJNA

Wymagany kapitał zakładowy: 50 000zł.

Kto

może być wspólnikiem: osoba fizyczna lub osoba prawna pod

warunkiem, że jest ich minimum dwóch, z których co najmniej jeden jest komplementariuszem, a co najmniej jeden akcjonariuszem.

Odpowiedzialność za zobowiązania spółki: komplementariusz – za zobowiązania spółki wobec wierzycieli odpowiada bez ograniczeń, a akcjonariusz – nie odpowiada za zobowiązania spółki. Ponadto akcjonariusz może reprezentować spółkę jedynie jako pełnomocnik lub prokurent.

Forma prowadzenia księgowości: obowiązek prowadzenia pełnej księgowości.

Forma opodatkowania: sama spółka nie jest podatnikiem podatku dochodowego, status podatnika mają jej wspólnicy, którzy podlegają opodatkowaniu na zasadach ogólnych.

Слайд 12

SPÓŁKA KOMANDYTOWO-AKCYJNA C.D.

Wspólnik spółki komandytowo-akcyjnej, będący osobą

prawną, powinien do swoich przychodów opodatkowanych na zasadach ogólnych

doliczać przychody z udziału w spółce.

Natomiast w przypadku gdy jednym ze wspólników spółki komandytowo-akcyjnej jest osoba fizyczna to stosuje się wobec niej zasady ustawy o podatku dochodowym od osób fizycznych.

Ciekawostką jest, że aktualnie wg przepisów przychodem przychód (dochód) spółki kapitałowej będącej akcjonariuszem spółki komandytowo-akcyjnej podlega opodatkowaniu w dniu otrzymania dywidendy. Tym samym opodatkowaniu nie podlega dochód przypadający na akcjonariusza w trakcie roku obrotowego. Pozwala to spółce kapitałowej na odroczenie opodatkowania dochodu do momentu jego wypłaty na rzecz akcjonariusza.

Organy spółki: rada nadzorcza i walne zgromadzenie, z tym że powołanie rady nadzorczej, sprawującej stały nadzór nad działalnością spółki, jest wymagane w spółkach, w których liczba akcjonariuszy przekracza 25 osób.

Слайд 13

SPÓŁKA KOMANDYTOWO-AKCYJNA C.D.

Wady i zalety

Zalety:

dla akcjonariusza - wyłączenie

odpowiedzialności za zobowiązania spółki;

możliwość pozyskiwania kapitału poprzez emisję akcji

- możliwość rozwoju;

dla komplementariuszy - decydujący wpływ na działania spółki bez konieczności uczestniczenia w pokryciu kapitału zakładowego;

możliwość sfinansowania kapitałochłonnych pomysłów, na realizację których pomysłodawca nie ma środków i zaprasza do finansowania grupę osób (akcjonariuszy).

Wady:

wysoki wymagany minimalny kapitał zakładowy 50.000zł;

wymóg prowadzenia pełnej księgowości;

akcjonariusze działają w imieniu spółki wyłącznie jako pełnomocnicy;

koszty aktu notarialnego (opłata taksa notarialna), wpisu do rejestru handlowego) i jego ogłoszenia w MSiG (od statutu należy zapłacić podatek od czynności cywilno-prawnych 0,5% wartości kapitału zakładowego).

Слайд 14

SPÓŁKA Z OGRANICZONA ODPOWIEDZIALNOŚCIĄ

Wymagany kapitał zakładowy: minimalny

wynosi 5 000zł.

Kto może być wspólnikiem: jedna lub

więcej osób, z wyłączeniem zawiązana jej wyłącznie przez inną jednoosobową spółkę z ograniczoną odpowiedzialnością.

Odpowiedzialność za zobowiązania spółki: wspólnicy nie odpowiadają za zobowiązania spółki, natomiast jeżeli egzekucja przeciwko spółce okazałaby się bezskuteczna, za jej zobowiązania odpowiadają członkowie zarządu solidarnie całym swoim majątkiem.

Forma prowadzenia księgowości: obowiązek prowadzenia pełnej księgowości.

Forma opodatkowania: podatek dochodowy od osób prawnych.

Organy spółki: Zarząd (powołani do niego mogą być wspólnicy lub osoby spoza ich grona), którego zadaniem jest prowadzenie spraw spółki i jej reprezentowanie. W spółkach, których kapitał zakładowy przewyższa kwotę 500 000 złotych, a wspólników jest więcej niż dwudziestu pięciu istnieje obowiązek powołania Rady Nadzorczej lub Komisji Rewizyjnej.

Слайд 15

SPÓŁKA Z OGRANICZONA ODPOWIEDZIALNOŚCIĄ C.D.

Wady i zalety

Zalety:

wyłączenie odpowiedzialności

wspólnika za zobowiązania spółki;

istnieje możliwość pozyskania kapitału poprzez pozyskanie

nowego wspólnika;

istnieje możliwość pokrycia udziału w kapitale aportem rzeczowym (maszyny, urządzenia).

Wady:

wymagany kapitał zakładowy, który jednak w ostatnich latach uległ dużemu obniżeniu (5.000zł);

wrak możliwości zawierania umów o pracę z członkami zarządu będącymi jednocześnie wspólnikami bez powołania pełnomocnika lub rady nadzorczej;

ograniczona możliwość zbycia udziałów.

Слайд 16

SPÓŁKA AKCYJNA

Wymagany kapitał zakładowy: Kapitał zakładowy spółki

powinien wynosić co najmniej 100 000 złotych. Wartość nominalna

akcji nie może być niższa niż 1 grosz.

Kto może być wspólnikiem: jedna lub więcej osób z wyłączeniem jednoosobowej spółki z ograniczoną odpowiedzialnością.

Odpowiedzialność za zobowiązania spółki: spółka odpowiada całym swoim majątkiem, akcjonariusze są wyłączeni z odpowiedzialności i nie odpowiadają za zobowiązania spółki.

Forma prowadzenia księgowości: obowiązek prowadzenia pełnej księgowości.

Forma opodatkowania: podatek dochodowy od osób prawnych.

Organy spółki: Stały nadzór nad działalnością spółki sprawuje rada nadzorcza. Powołuje ona również zarząd spółki, którego zadaniem jest reprezentacja spółki oraz prowadzenie jej spraw. Najistotniejszym organem spółki akcyjnej jest walne zgromadzenie akcjonariuszy (WZA), podejmujące najważniejsze decyzje dotyczące spółki i powołujące radę nadzorczą.

Слайд 17

SPÓŁKA AKCYJNA C.D.

Wady i zalety

Zalety:

istnieje możliwość pozyskiwania kapitału

na rynku kapitałowym poprzez emisję akcji czy obligacji;

brak odpowiedzialności

akcjonariuszy za zobowiązania spółki;

możliwość prowadzenia działalności na dużą skalę;

posiadanie osobowości prawej - wspólnicy nie odpowiadają za zobowiązania spółki, tylko sama spółka swoim majątkiem;

wiarygodność spółki i łatwe jej sprawdzenie przez potencjalnych kontrahentów i akcjonariuszy;

możliwość założenia spółki akcyjnej przez obcokrajowców.

Wady:

wymagany wysoki nominalny kapitał zakładowy;

brak wpływu na działalność spółki przez mniejszych akcjonariuszy;

konieczność występowania rady nadzorczej, niezależnie od ilości akcjonariuszy;

konieczność prowadzenia pełnej księgowości;

zwykle konieczność zatrudniania specjalistycznej obsługi prawnej, finansowej i zarządczej.

Слайд 18

REJESTRACJA JEDNOOSOBOWEJ DZIAŁALNOŚCI GOSPODARCZEJ

1. Wniosek o wpis do

Centralnej Ewidencji i Informacji o Działalności Gospodarczej (CEIDG)

elektroniczne złożenie

wniosku za pośrednictwem strony www.ceidg.gov.pl (niezbędny podpis elektroniczny)

odpłatny podpis elektroniczny można wykupić od upoważnionych do jego sprzedaży przez Ministerstwo Finansów Firm (np. Polska Wytwórnia Papierów Wartościowych). Koszt roczny około 350-400 zł;

nieodpłatny profil zaufany (e-PUAP), w celu jego założenia należy założyć konto na epuap.gov.pl, złożyć wniosek o założeniu profilu zaufanego i potwierdzić swoją tożsamość w ciągu 14 dni w jednym z punktów potwierdzających (np. Urzędzie Skarbowym lub ZUSie).

osobiście w Urzędzie Gminy lub Urzędzie Miasta.

Слайд 19

REJESTRACJA JEDNOOSOBOWEJ DZIAŁALNOŚCI GOSPODARCZEJ C.D.

Wniosek o wpis

do CEIDG umożliwia również wnioskodawcy żądanie:

o wpis do Krajowego

Rejestru Urzędowego Podmiotów Gospodarki Narodowej (REGON) lub jego zmianę;

o zgłoszenie płatnika składek ZUS lub jego zmiany;

wyboru formy opodatkowania: podatek dochodowy od osób fizycznych, karta podatkowa, ryczałt od dochodów ewidencjonowanych;

o zgłoszenie rejestracyjne lub jego aktualizację w zakresie podatku od towarów i usług (VAT-R opłata 170 zł).

2. Zgłoszenie do ubezpieczeń (ZUS)

3. Numer REGON załatwiamy w Urzędzie Statystycznym;

4. Numer identyfikacji podatkowej (NIP) załatwiamy w Urzędzie Skarbowym;

5. Otwarcie rachunku bankowego;

6. Wyrobienie pieczątki;

7. Zezwolenia i koncesje (jeżeli są niezbędne przy rejestrowanej działalności gospodarczej)

Слайд 20

REJESTRACJA SPÓŁKI

Rejestracji spółki dokonuje się w odpowiednim

wydziale gospodarczego sądu rejonowego, w okręgu którego znajduje się

siedziba spółki;

Spółki osobowe należy zarejestrować w Krajowym Rejestrze Sądowym w ciągu 7 dni od podpisania umowy (komandytowa, jawna, partnerska) bądź ustanowienia statutu spółki (komandytowo-akcyjna).

Spółki kapitałowe mają wydłużony czas na rejestrację spółki, wynosi on 6 miesięcy od podpisania umowy spółki (sp. z o. o.) lub sporządzenia statutu (spółka akcyjna).

Слайд 21

REJESTRACJA SPÓŁKI OSOBOWEJ

Rejestracja w Krajowym Rejestrze Sądowym

dokonuje się na odpowiednich formularzach dostępnych na stronie internetowej:

KRS W01 Wniosek o rejestrację podmiotu w rejestrze przedsiębiorców - spółka jawna, spółka partnerska, spółka komandytowa;

KRS W02 Wniosek o rejestrację podmiotu w rejestrze przedsiębiorców - spółka komandytowo - akcyjna;

KRS W03 Wniosek o rejestrację podmiotu w rejestrze przedsiębiorców - spółka z ograniczoną odpowiedzialnością;

KRS W04 Wniosek o rejestrację podmiotu w rejestrze przedsiębiorców - spółka akcyjna.

+ niezbędne dodatkowe formularze w zależności od rodzaju działalności i formy spółki (np. KRS-ZN Sprawozdania finansowe i inne dokumenty

Слайд 22

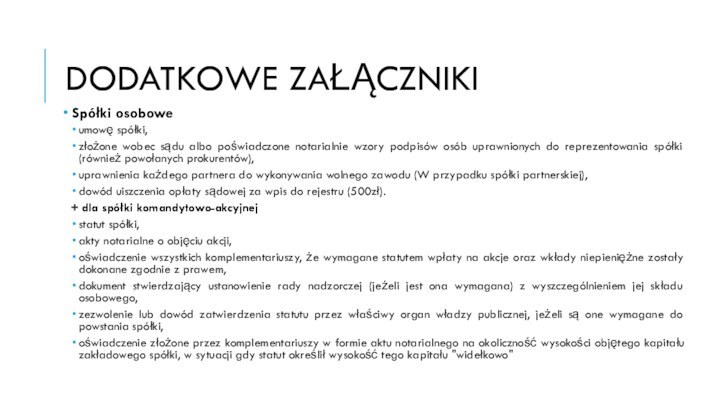

DODATKOWE ZAŁĄCZNIKI

Spółki osobowe

umowę spółki,

złożone wobec sądu albo

poświadczone notarialnie wzory podpisów osób uprawnionych do reprezentowania spółki

(również powołanych prokurentów),

uprawnienia każdego partnera do wykonywania wolnego zawodu (W przypadku spółki partnerskiej),

dowód uiszczenia opłaty sądowej za wpis do rejestru (500zł).

+ dla spółki komandytowo-akcyjnej

statut spółki,

akty notarialne o objęciu akcji,

oświadczenie wszystkich komplementariuszy, że wymagane statutem wpłaty na akcje oraz wkłady niepieniężne zostały dokonane zgodnie z prawem,

dokument stwierdzający ustanowienie rady nadzorczej (jeżeli jest ona wymagana) z wyszczególnieniem jej składu osobowego,

zezwolenie lub dowód zatwierdzenia statutu przez właściwy organ władzy publicznej, jeżeli są one wymagane do powstania spółki,

oświadczenie złożone przez komplementariuszy w formie aktu notarialnego na okoliczność wysokości objętego kapitału zakładowego spółki, w sytuacji gdy statut określił wysokość tego kapitału "widełkowo"

Слайд 23

DODATKOWE ZAŁĄCZNIKI C.D.

Spółki kapitałowe

umowę spółki w formie

aktu notarialnego (2 egzemplarze - może być oryginał i

kopia) (sp. z o.o.);

statut spółki (akcyjna);

wzory notarialne podpisów członków zarządu lub złożone wobec sądu; potwierdzenie uiszczenia opłaty sądowej;

umowę najmu lub użyczenia, na podstawie której wskazana jest siedziba spółki;

NIP 2 - zgłoszenie do Urzędu Skarbowego;

RG 1 - zgłoszenie do Urzędu Statystycznego (jeśli zakres PKD nie zmieści się nam na jednym formularzu dodatkowo RG-RD);

ZUS ZPA (zgłoszenie do ZUS) lub oświadczenie o niezatrudnianiu pracowników; oświadczenie zarządu o wniesieniu kapitału;

listę wspólników;

nazwiska, imiona i adresy członków zarządu;

dokument stwierdzający ustanowienie organów spółki z wyszczególnieniem ich składu osobowego.

Слайд 24

DODATKOWE ZAŁĄCZNIKI C.D.

+ dla spółki akcyjnej

akty notarialne o

zawiązaniu spółki i objęciu akcji,

potwierdzony przez bank lub dom

maklerski dowód wpłaty na akcje, dokonanej na rachunek spółki w organizacji,

zezwolenie lub dowód zatwierdzenia statutu przez właściwy organ władzy publicznej (jeśli są one wymagane do powstania spółki).