Слайд 3

Заработная плата – это вознаграждение, которое получает работник

компании в обмен на свой труд.

При расчете заработной

платы принимается во внимание порядок вознаграждения, установленный на предприятии, а также дополнительные поощрения и компенсации.

Они могут быть установлены законодательно, например, компенсации за работу во вредных условиях труда, или приняты организацией самостоятельно (доплаты за выслугу лет, премии за выполнения финансовых показателей и др.). Также при расчете учитываются различные взыскания, удержания из зарплаты и налоговые вычеты

Слайд 4

Встречаются две системы

расчета заработной платы:

Повременная

Сдельная

Слайд 5

Повременная

В этом случае при расчете учитываются фактически отработанные

сотрудником дни или часы в месяце и его оклада

(тарифной ставки).

Ежемесячный должностной оклад устанавливается сотруднику, согласно штатному расписанию.

Обычно такая форма вознаграждения бывает у специалистов и руководителей.

Помимо простой формы, есть повременно-премиальная оплата труда. Дополнительно к основному заработку выплачивается премия. Размер премии составляет некоторый процент от оклада (тарифной ставки).

Слайд 6

Сдельная

Используется с целью увеличения производительности труда работников,

как правило, применяется в производственной сфере.

Существует несколько разновидностей

этой системы:

Прямая. В данном случае денежное вознаграждение определяется, исходя из количества произведенной продукции и сдельных расценок за единицу продукции. Сдельные расценки разрабатывает организация, на основании норм выработки и установленных часовых ставок;

Сдельно-премиальная;

Сдельно-прогрессивная. Расценки увеличиваются при выработке выше установленного норматива;

Косвенная. Она рассчитывается следующим образом: зарплата одной категории сотрудников, обычно это обслуживающий персонал, зависит от размера вознаграждения работников основного производства.

Слайд 7

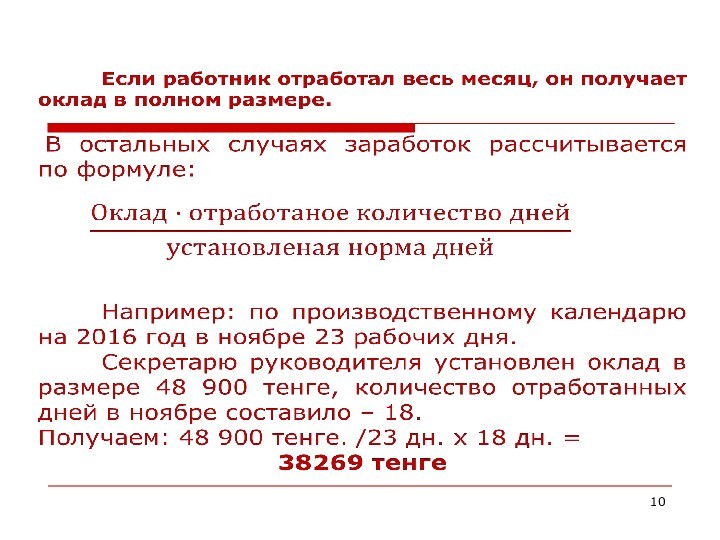

Основной документ для расчета повременного заработка – табель учета

рабочего времени, в котором устанавливается ежемесячная норма в днях

и часах и отмечается фактически отработанное время отдельно по каждому сотруднику компании.

Слайд 9

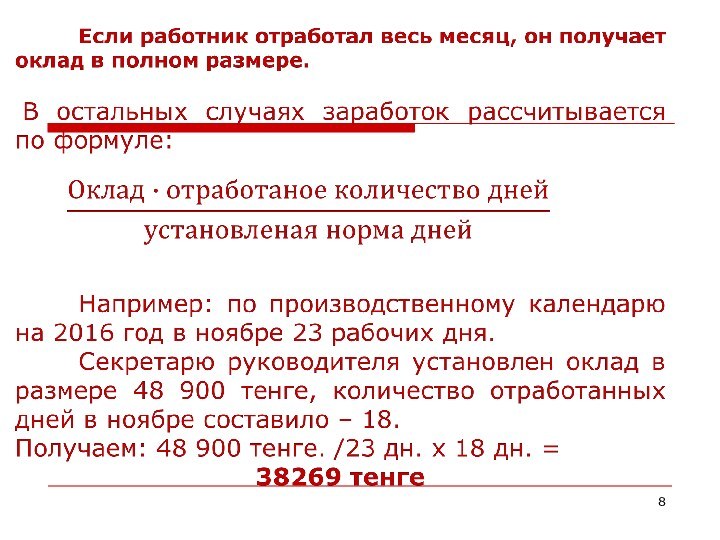

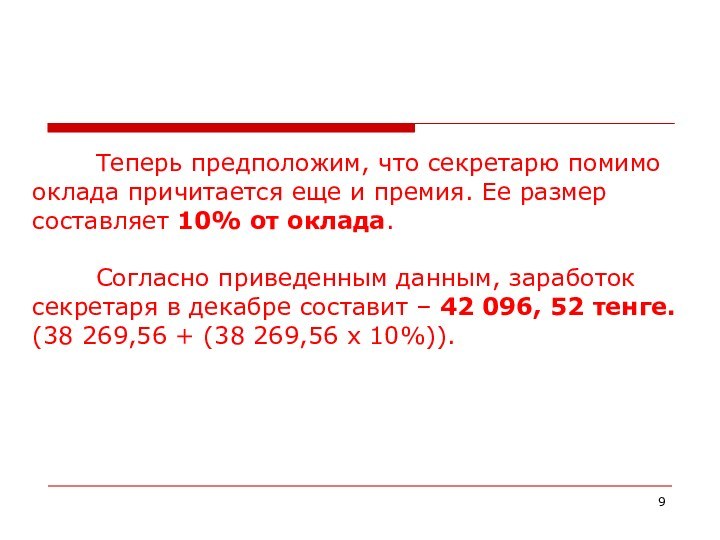

Теперь предположим, что секретарю помимо оклада причитается еще

и премия. Ее размер составляет 10% от оклада.

Согласно

приведенным данным, заработок секретаря в декабре составит – 42 096, 52 тенге. (38 269,56 + (38 269,56 х 10%)).

Слайд 11

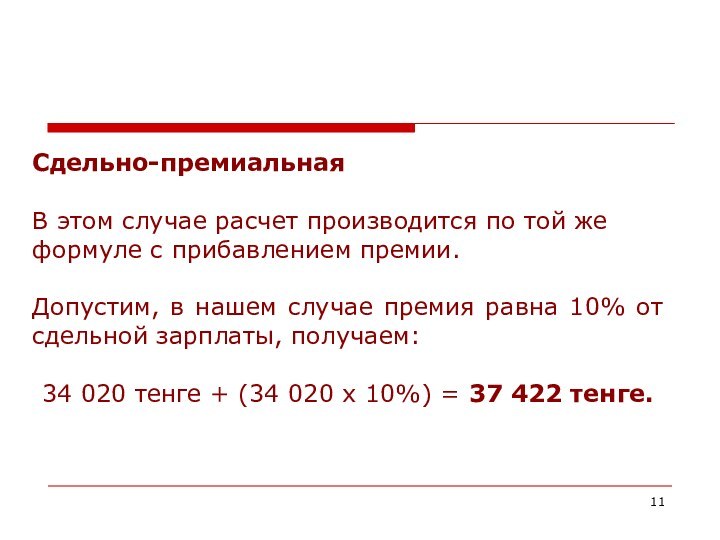

Сдельно-премиальная

В этом случае расчет производится по той же

формуле с прибавлением премии.

Допустим, в нашем случае премия

равна 10% от сдельной зарплаты, получаем:

34 020 тенге + (34 020 х 10%) = 37 422 тенге.

Слайд 12

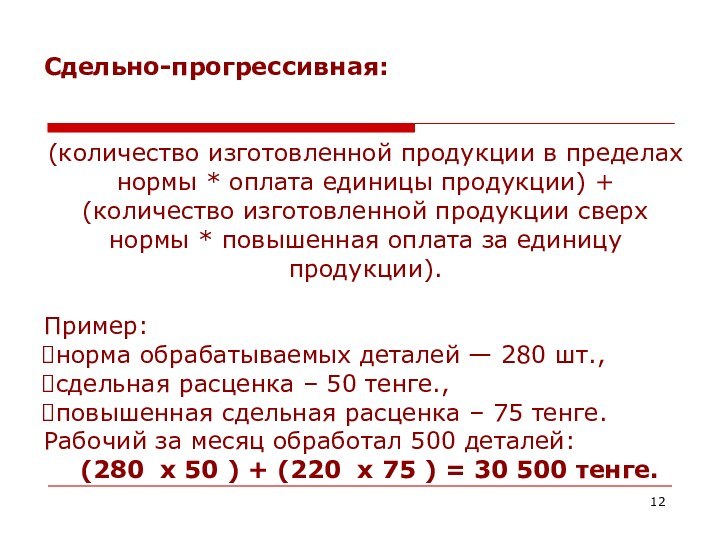

Сдельно-прогрессивная:

(количество изготовленной продукции в пределах нормы *

оплата единицы продукции) + (количество изготовленной продукции сверх нормы

* повышенная оплата за единицу продукции).

Пример:

норма обрабатываемых деталей — 280 шт.,

сдельная расценка – 50 тенге.,

повышенная сдельная расценка – 75 тенге.

Рабочий за месяц обработал 500 деталей:

(280 х 50 ) + (220 х 75 ) = 30 500 тенге.

Слайд 13

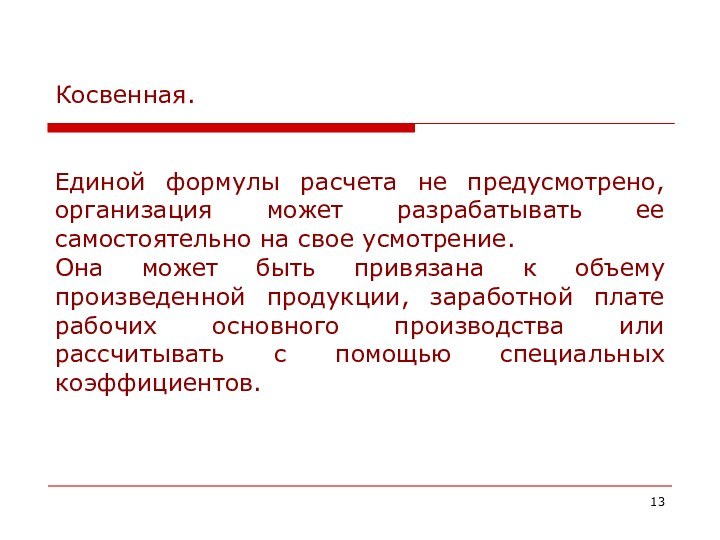

Косвенная.

Единой формулы расчета не предусмотрено, организация может

разрабатывать ее самостоятельно на свое усмотрение.

Она может быть

привязана к объему произведенной продукции, заработной плате рабочих основного производства или рассчитывать с помощью специальных коэффициентов.

Слайд 15

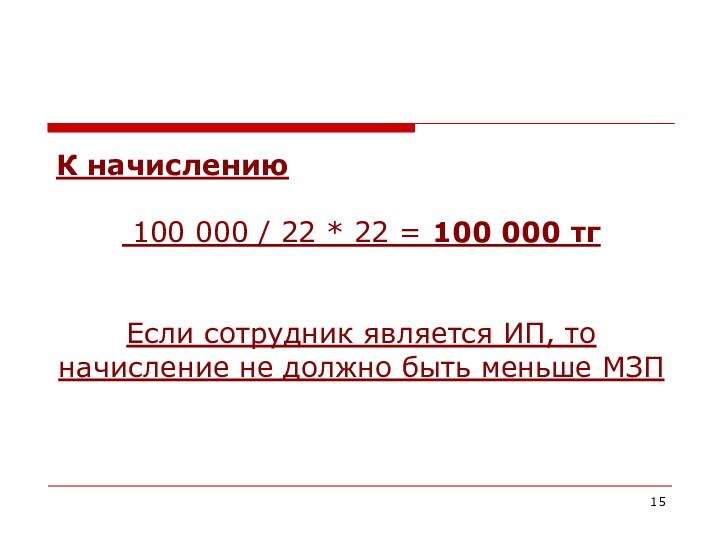

К начислению

100 000 / 22 * 22

= 100 000 тг

Если сотрудник является ИП, то начисление не

должно быть меньше МЗП

Слайд 16

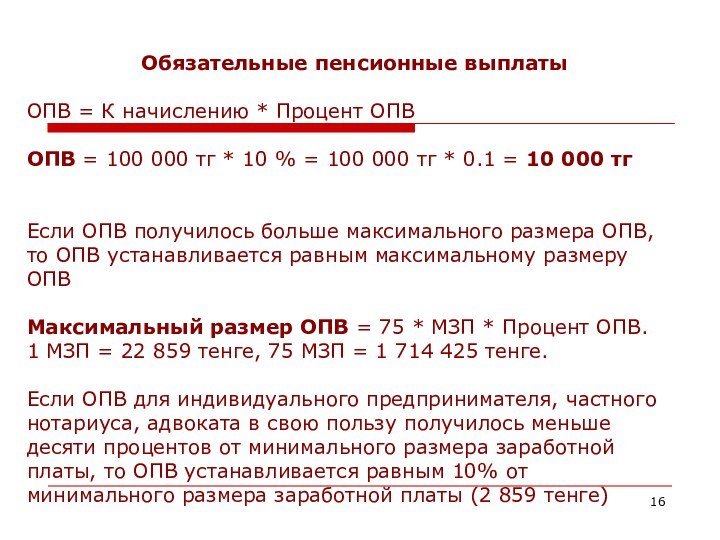

Обязательные пенсионные выплаты

ОПВ = К начислению * Процент

ОПВ

ОПВ = 100 000 тг * 10 % = 100

000 тг * 0.1 = 10 000 тг

Если ОПВ получилось больше максимального размера ОПВ, то ОПВ устанавливается равным максимальному размеру ОПВ

Максимальный размер ОПВ = 75 * МЗП * Процент ОПВ.

1 МЗП = 22 859 тенге, 75 МЗП = 1 714 425 тенге.

Если ОПВ для индивидуального предпринимателя, частного нотариуса, адвоката в свою пользу получилось меньше десяти процентов от минимального размера заработной платы, то ОПВ устанавливается равным 10% от минимального размера заработной платы (2 859 тенге)

Слайд 17

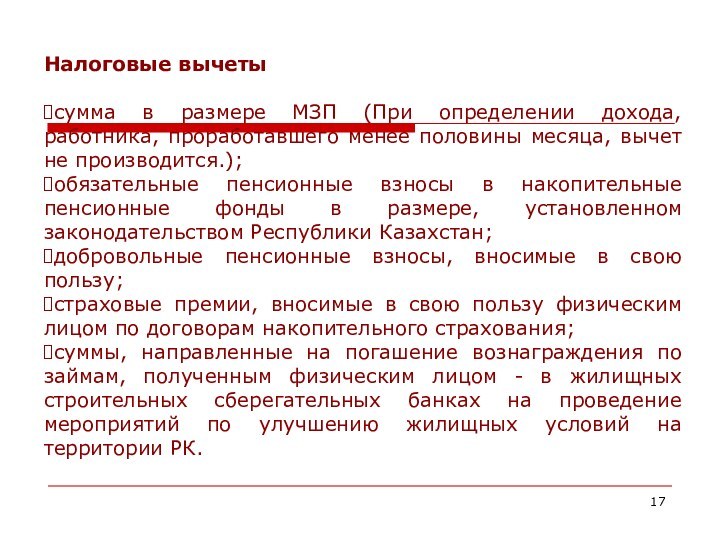

Налоговые вычеты в

в себя+

сумма в размере МЗП (При

определении дохода, работника, проработавшего менее половины месяца, вычет не

производится.);

обязательные пенсионные взносы в накопительные пенсионные фонды в размере, установленном законодательством Республики Казахстан;

добровольные пенсионные взносы, вносимые в свою пользу;

страховые премии, вносимые в свою пользу физическим лицом по договорам накопительного страхования;

суммы, направленные на погашение вознаграждения по займам, полученным физическим лицом - в жилищных строительных сберегательных банках на проведение мероприятий по улучшению жилищных условий на территории РК.

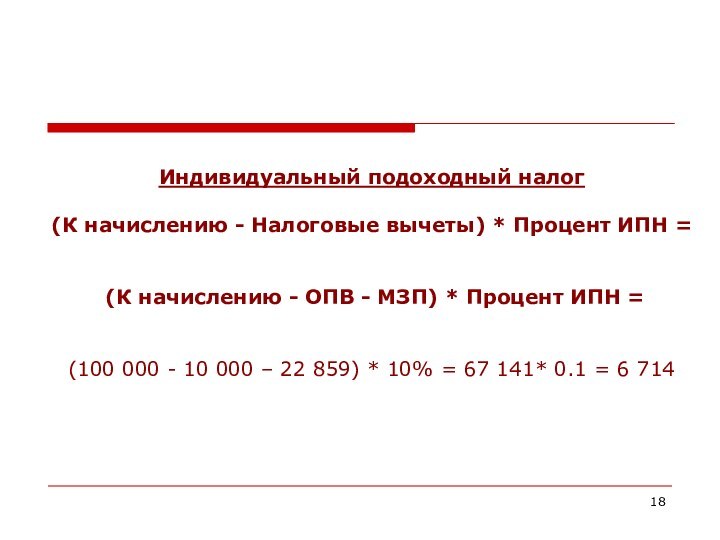

Слайд 18

Индивидуальный подоходный налог

(К начислению - Налоговые вычеты)

* Процент ИПН =

(К начислению - ОПВ -

МЗП) * Процент ИПН =

(100 000 - 10 000 – 22 859) * 10% = 67 141* 0.1 = 6 714

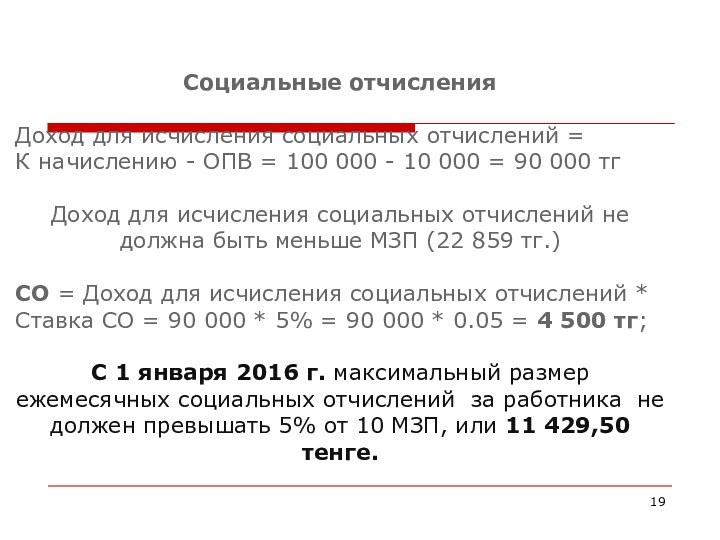

Слайд 19

Социальные отчисления

Доход для исчисления социальных отчислений =

К начислению

- ОПВ = 100 000 - 10 000 =

90 000 тг

Доход для исчисления социальных отчислений не должна быть меньше МЗП (22 859 тг.)

СО = Доход для исчисления социальных отчислений * Ставка СО = 90 000 * 5% = 90 000 * 0.05 = 4 500 тг;

С 1 января 2016 г. максимальный размер ежемесячных социальных отчислений за работника не должен превышать 5% от 10 МЗП, или 11 429,50 тенге.

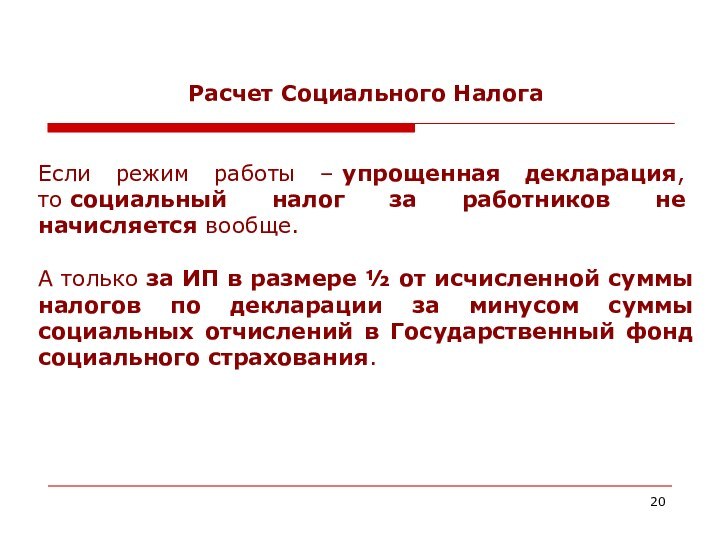

Слайд 20

Расчет Социального Налога

Если режим работы – упрощенная декларация, то социальный

налог за работников не начисляется вообще.

А только за ИП в размере

½ от исчисленной суммы налогов по декларации за минусом суммы социальных отчислений в Государственный фонд социального страхования.

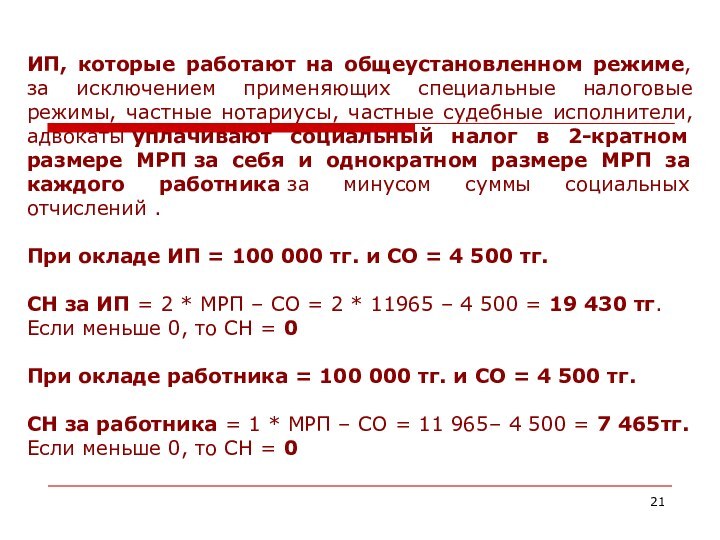

Слайд 21

ИП, которые работают на общеустановленном режиме, за исключением

применяющих специальные налоговые режимы, частные нотариусы, частные судебные исполнители,

адвокаты уплачивают социальный налог в 2-кратном размере МРП за себя и однократном размере МРП за каждого работника за минусом суммы социальных отчислений .

При окладе ИП = 100 000 тг. и СО = 4 500 тг.

СН за ИП = 2 * МРП – СО = 2 * 11965 – 4 500 = 19 430 тг.

Если меньше 0, то СН = 0

При окладе работника = 100 000 тг. и СО = 4 500 тг.

СН за работника = 1 * МРП – СО = 11 965– 4 500 = 7 465тг.

Если меньше 0, то СН = 0

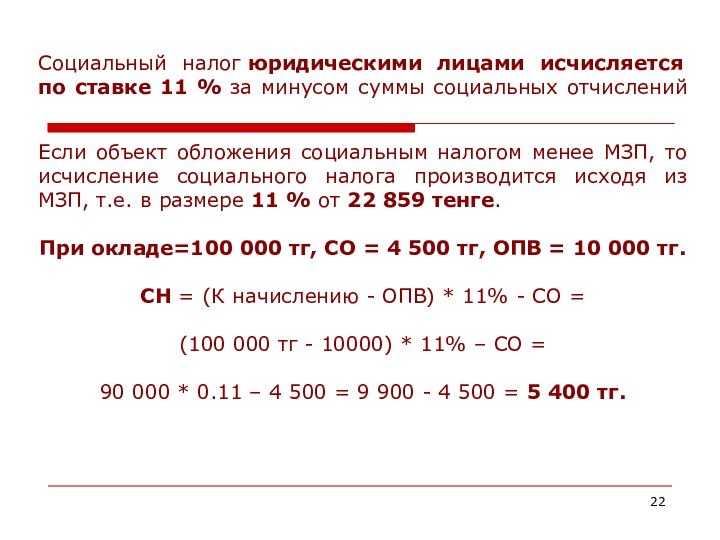

Слайд 22

Социальный налог юридическими лицами исчисляется по ставке 11 % за

минусом суммы социальных отчислений

Если объект обложения социальным налогом менее

МЗП, то исчисление социального налога производится исходя из МЗП, т.е. в размере 11 % от 22 859 тенге.

При окладе=100 000 тг, СО = 4 500 тг, ОПВ = 10 000 тг.

СН = (К начислению - ОПВ) * 11% - СО =

(100 000 тг - 10000) * 11% – СО =

90 000 * 0.11 – 4 500 = 9 900 - 4 500 = 5 400 тг.