- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

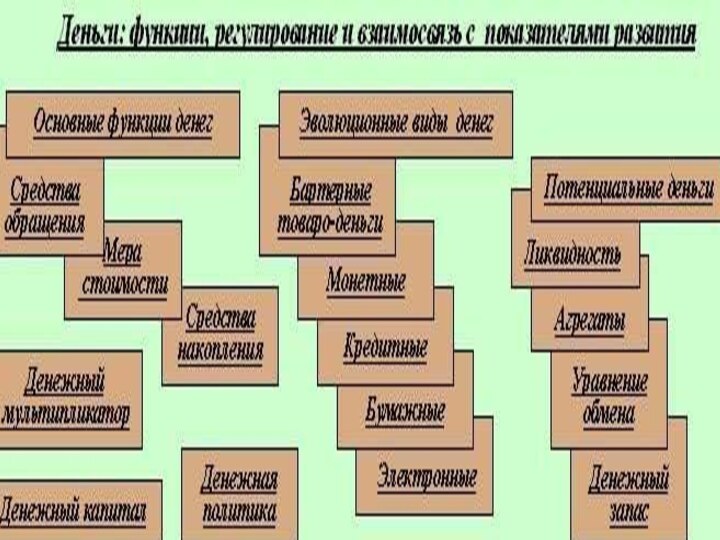

Презентация на тему Деньги: функции и условия реализации, учет и регулирование

Содержание

- 2. Виды, формы, функции денег;Денежные агрегаты;Денежный рынок и его регулирование.

- 3. Деньги - это способ общественного выражения экономической ценности блага. Деньги выполняют пять функций:

- 4. Функции денег: Средство обращения (используется при

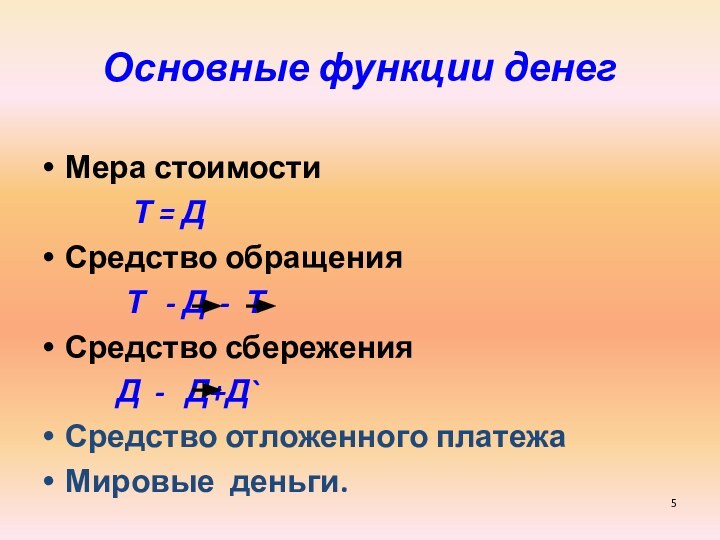

- 5. Основные функции денегМера стоимости

- 6. Средство обращенияСредство обращения - главная функция денег,

- 7. Мера стоимости Мера стоимости - одна из основных

- 8. Средства накопленияСредства накопления (сбережение денег) - функция

- 9. Виды денегНатуральные СимволическиеДеньги, в роли которых выступает

- 10. Формы денег:А) наличные;Б) безналичные;В)(?) электронные.

- 11. Потенциальные деньгиПотенциальными деньгами являются все ценности, которые

- 13. В историческом развитии деньги эволюционировали, пройдя несколько

- 14. Товаро-деньгиТоваро-деньги [бартерные (товарные) деньги] - древнейшая форма

- 15. Первые монеты были выпущены в VII

- 16. Особенность товарных денегВысокая ликвидностьПортативностьИзносостойкостьЭкономическая делимостьОтносительная редкостьИх ценность в качестве денег и в качестве товара одинакова

- 17. Монетные деньгиМонетные деньги - представляют собой слиток

- 18. Кредитные (торговые) деньгиКредитные (торговые) деньги представляют собой

- 19. Бумажные деньги (банкноты)Бумажные деньги (банкноты) появились с

- 20. Электронные деньгиЭлектронные деньги появились в виде электронных

- 21. Преимущества электронных денег превосходная делимость и объединяемость.

- 22. Особенность символических денегИх ценность в качестве денег выше их ценности в качестве товара

- 23. Ликвидный рынокЛиквидный рынок - это кредитный или

- 24. Денежные агрегатыДенежные агрегаты –группировка ликвидных активов,которые могут служить альтернативными измерителями денежной массы.

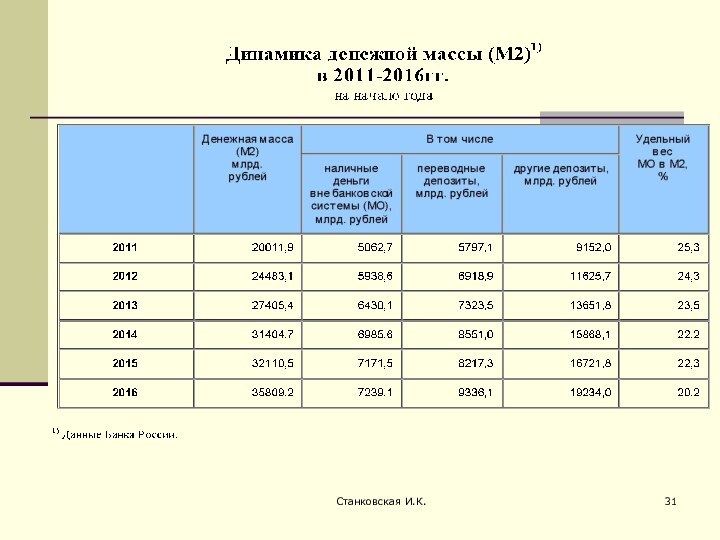

- 25. Предложение денег и денежные агрегаты Денежная масса

- 26. 46,6 %*53,4 %** По данным ЦБ на декабрь 2006 года

- 27. Денежная база российской экономики(на конец года, в млрд. руб.) Источник: www.cbr.ru - ЦБ России

- 28. Денежные агрегаты (М0, М1, М2, М3) измерители

- 29. Денежные агрегаты (М0, М1, М2) А.

- 30. Денежные агрегаты (М2х, М3) В. Расширенное

- 31. Станковская И.К.

- 32. Денежный оборотДенежный оборот - поток денег в

- 33. Денежная политика Денежная политика - система правительственных мер,

- 34. Компоненты национальной системы денежного обращения национальная денежная

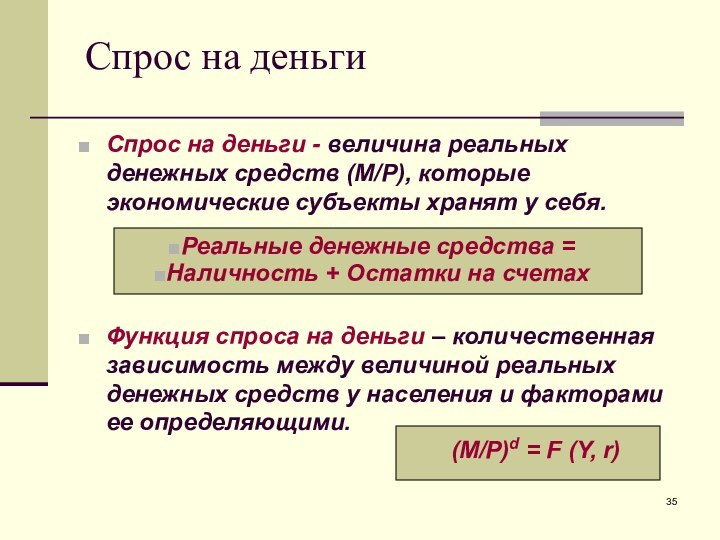

- 35. Спрос на деньги Спрос на деньги -

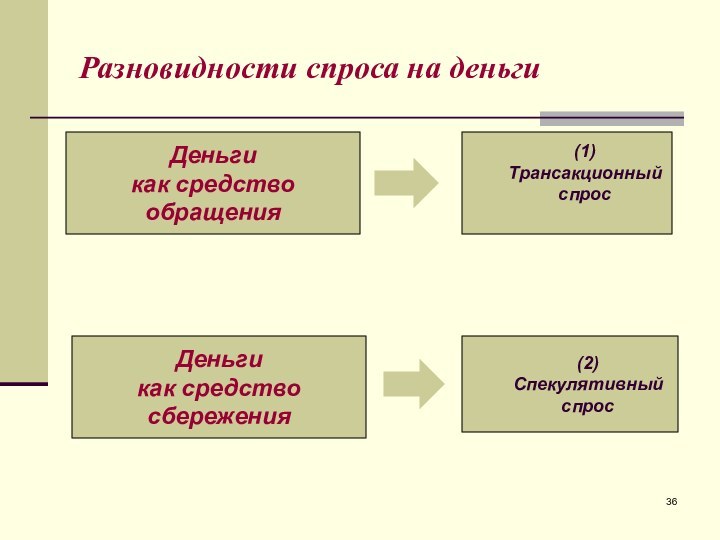

- 36. Разновидности спроса на деньги

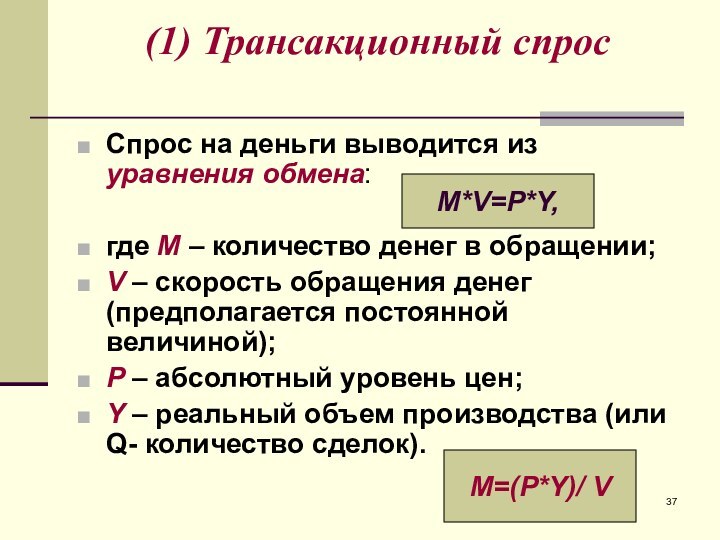

- 37. (1) Трансакционный спрос Спрос

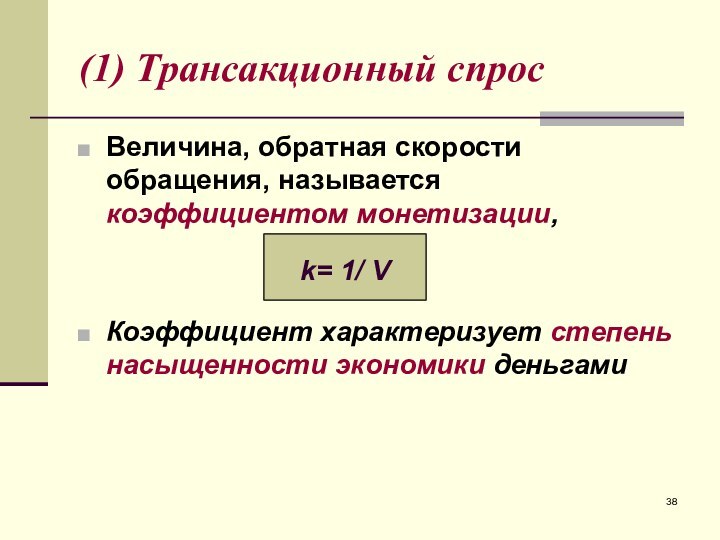

- 38. (1) Трансакционный спросВеличина, обратная скорости обращения, называется

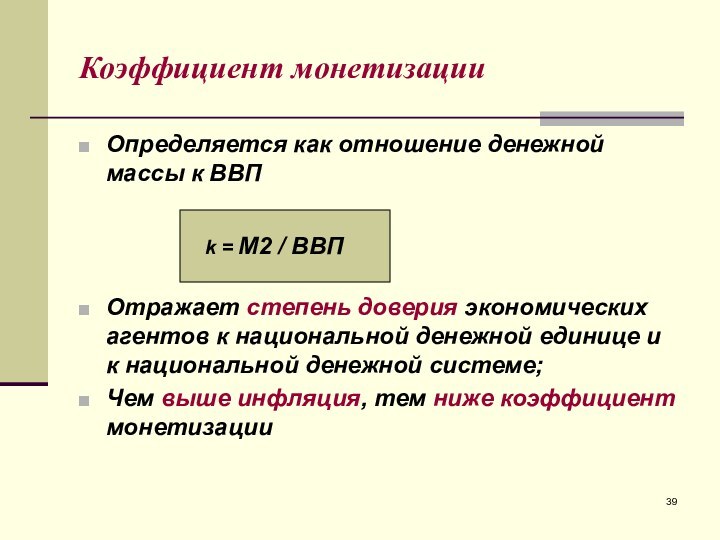

- 39. Коэффициент монетизацииОпределяется как отношение денежной массы к

- 40. Коэффициент монетизации в российской экономике(на конец года, в млрд. руб.) Источник: ЦБ, Тройка Диалог

- 41. Коэффициент монетизации и скорость обращения денег в российской экономике

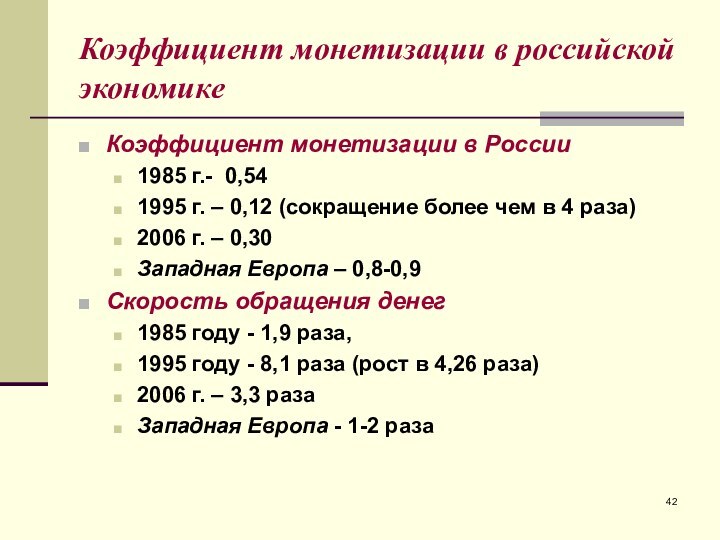

- 42. Коэффициент монетизации в российской экономикеКоэффициент монетизации в

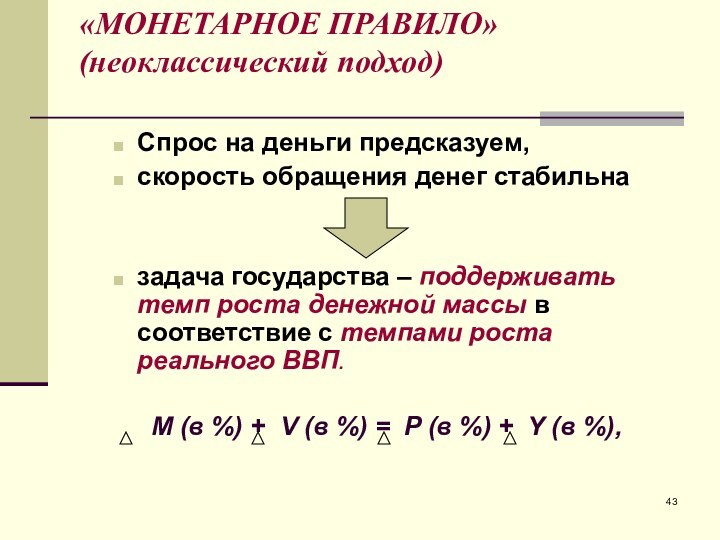

- 43. «МОНЕТАРНОЕ ПРАВИЛО» (неоклассический подход) Спрос на деньги

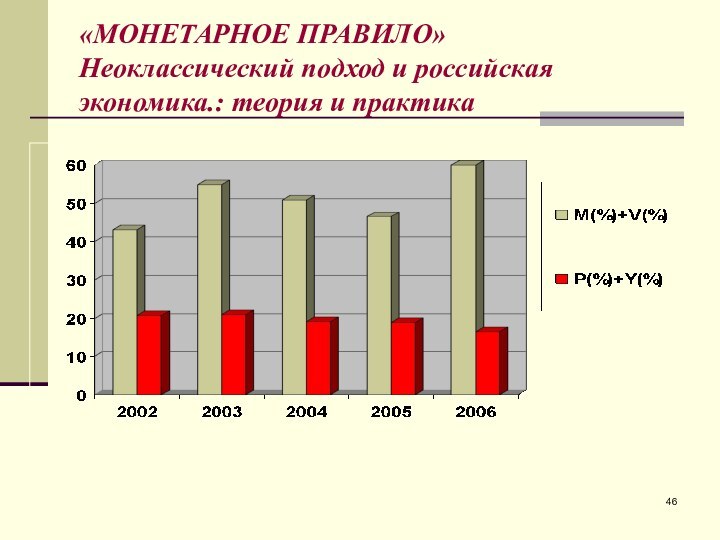

- 44. «МОНЕТАРНОЕ ПРАВИЛО» Неоклассический подход и российская экономика: теория и практикаИсточник: ФСГС, Тройка-Диалог, ЦБ

- 45. «МОНЕТАРНОЕ ПРАВИЛО» Неоклассический подход и российская экономика:

- 46. «МОНЕТАРНОЕ ПРАВИЛО» Неоклассический подход и российская экономика.: теория и практика

- 47. (2) Спекулятивный спросЭкономические субъекты могут хранить сбережения в различных формах (проблема портфельного выбора).

- 48. (2) Спекулятивный спрос……определяется величиной реальной ставки процента

- 49. 8.4 Модель равновесия на рынке денег

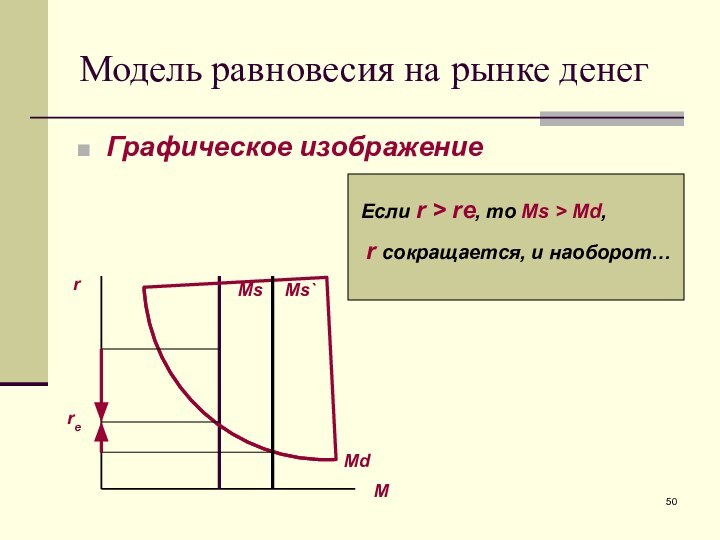

- 50. Модель равновесия на рынке денегГрафическое изображениеЕсли r

- 51. Модель денежного рынка. Два подходаНЕОКЛАССИЧЕСКИЙРавновесие носит устойчивый

- 52. Предложение денег и денежный мультипликаторДепозитный (банковский )

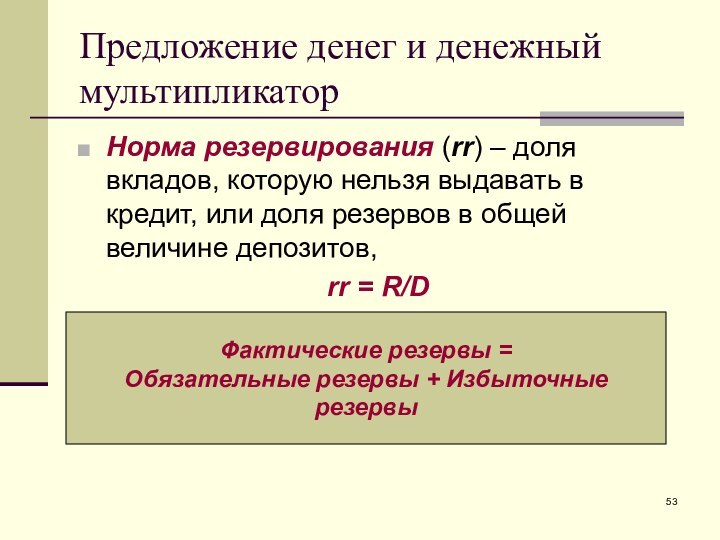

- 53. Предложение денег и денежный мультипликаторНорма резервирования (rr)

- 54. Схема 1. Процесс депозитного расширения (rr=10%)

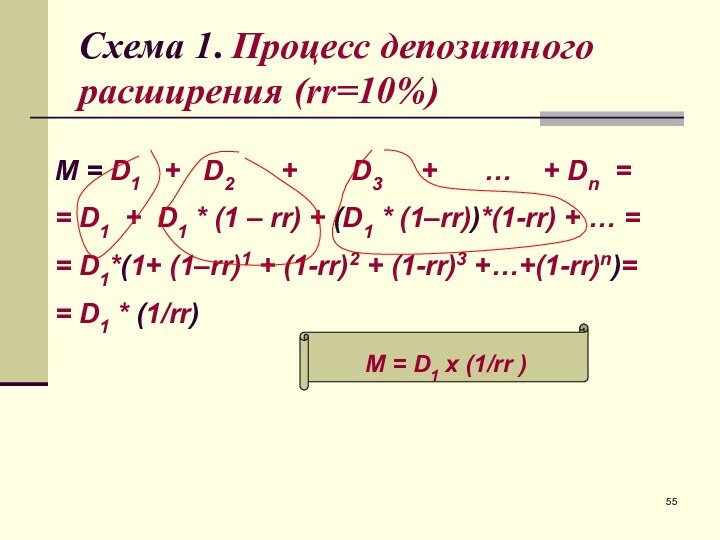

- 55. Схема 1. Процесс депозитного расширения (rr=10%)M =

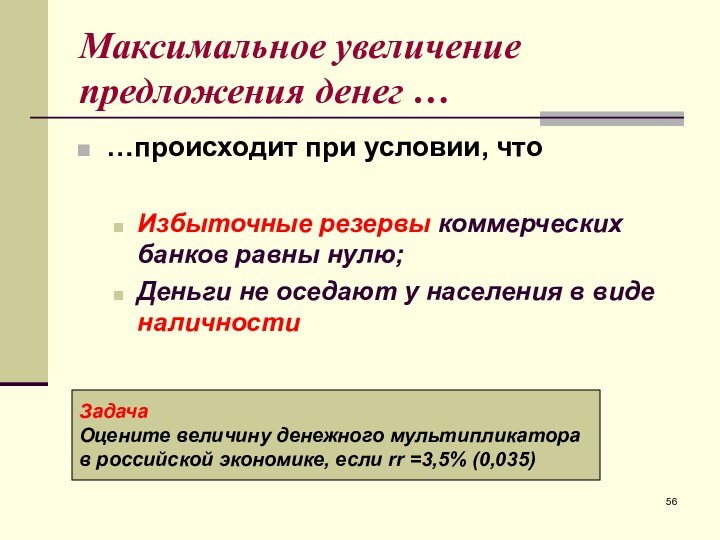

- 56. Максимальное увеличение предложения денег ……происходит при условии,

- 57. Денежный мультипликатор в российской экономике(на конец года, в млрд. руб.) Источник: www.cbr.ru – ЦБ России

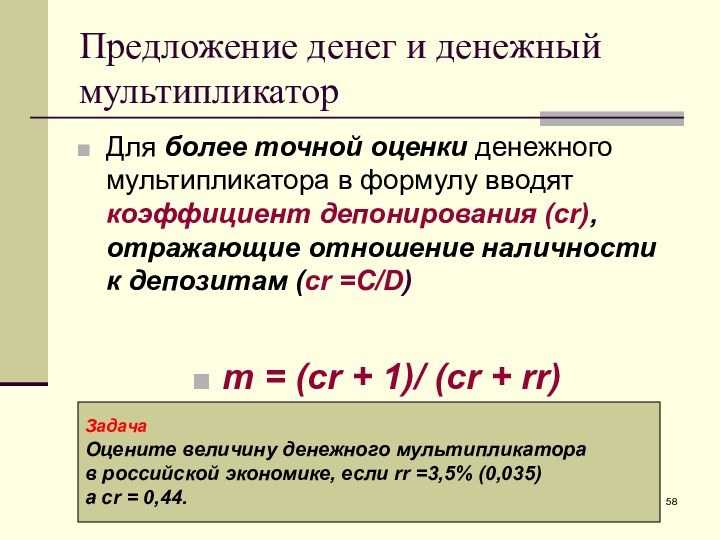

- 58. Предложение денег и денежный мультипликаторДля более точной

- 59. 8.6 Кредитно-денежная (монетарная) политика ЦЕНТРАЛЬНЫЙ БАНК

- 60. Кредитно-денежная (монетарная) политикаКредитно-денежная политика – совокупность финансовых

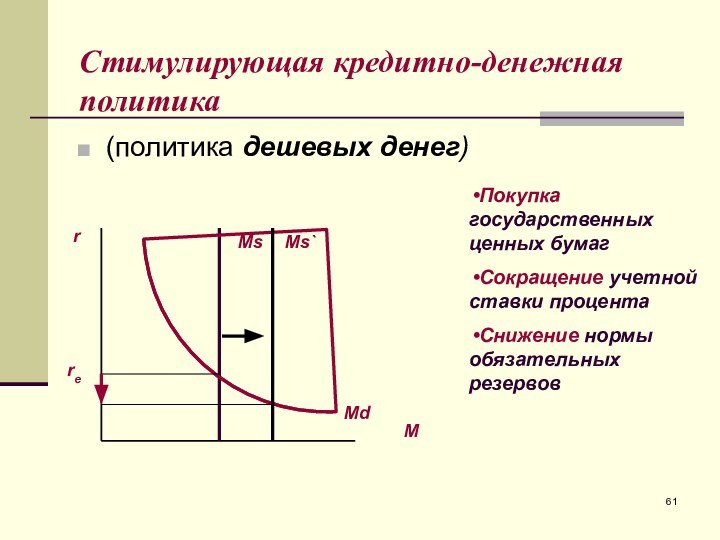

- 61. Стимулирующая кредитно-денежная политика(политика дешевых денег) МПокупка государственных ценных бумагСокращение учетной ставки процентаСнижение нормы обязательных резервов

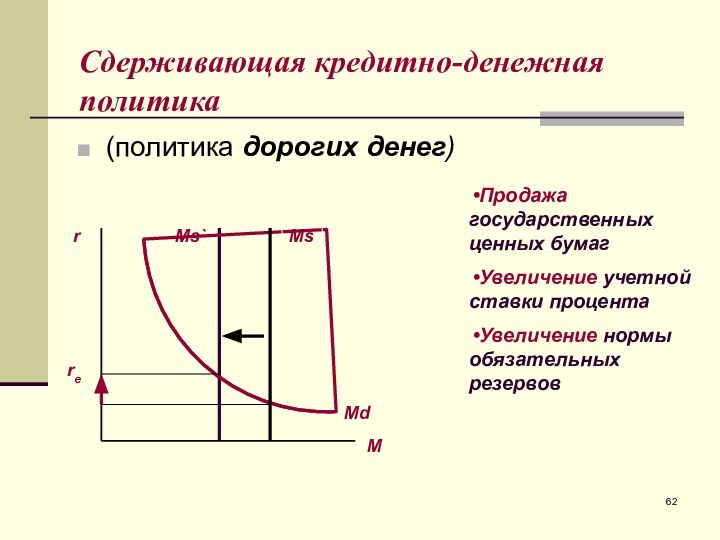

- 62. Сдерживающая кредитно-денежная политика(политика дорогих денег) Продажа государственных ценных бумагУвеличение учетной ставки процентаУвеличение нормы обязательных резервов

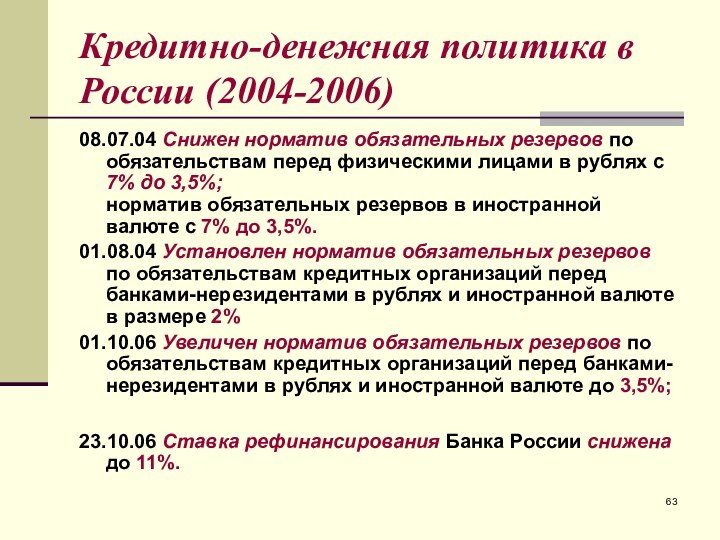

- 63. Кредитно-денежная политика в России (2004-2006)08.07.04 Снижен норматив

- 64. Основными правительственными инструментами данной политики являются: покупка

- 65. Денежный доходДенежный доход - сумма денег, поступающих

- 66. Денежный капитал Денежный капитал - объем денежных активов,

- 67. Денежный мультипликаторДенежный мультипликатор - показатель потенциального прироста

- 68. Денежный рынок Денежный рынок – рынок,на котором

- 69. Скачать презентацию

- 70. Похожие презентации

![Деньги: функции и условия реализации, учет и регулирование В историческом развитии деньги эволюционировали, пройдя несколько этапов: Товаро-деньги [бартерные (товарные) деньги]](/img/tmb/15/1461430/c2a1e5444a2936084256c8bf8512b597-720x.jpg)

![Деньги: функции и условия реализации, учет и регулирование Товаро-деньгиТоваро-деньги [бартерные (товарные) деньги] - древнейшая форма денег, когда средством обмена являлся](/img/tmb/15/1461430/f2939eaecf48f9460650f04e646623b7-720x.jpg)

Слайд 3

Деньги - это способ общественного выражения экономической ценности

блага. Деньги выполняют пять функций:

Слайд 4

Функции денег:

Средство обращения (используется при купле-продаже);

Мера

стоимости (выражение стоимости товаров и услуг);

Средство накопления (хранение богатства);

Средство

отложенного платежа (кредитные деньги);Мировые деньги.

Б) по К.Марксу:

Мера стоимости;

Средство обращения;

Средство накопления;

Средство платежа (неналичные деньги для купли - продажи в кредит, при уплаты налогов и т.д.);

Мировые деньги (слитки благородных металлов, принимаемые по весу)

Слайд 5

Основные функции денег

Мера стоимости

Т = Д

Средство обращения

Т - Д - ТСредство сбережения

Д - Д+Д`

Средство отложенного платежа

Мировые деньги.

Слайд 6

Средство обращения

Средство обращения - главная функция денег, успешная

реализация которой предполагает:

приемлемость (удобство) применяемой системы денежных знаков

отсутствие

товарного дефицита, стимулирующего товарообменные (бартерные) операции; отсутствие высокого уровня инфляции.

Слайд 7

Мера стоимости

Мера стоимости - одна из основных функций

денег;

Поскольку цены в рыночной экономике являются динамичными, то

для измерения стоимости блага принято использовать понятия "номинальной" и "реальной" цены.

Слайд 8

Средства накопления

Средства накопления (сбережение денег) - функция денег,

жизненно необходимая для рыночной экономики, поскольку без этого невозможен

экономический рост.

Слайд 9

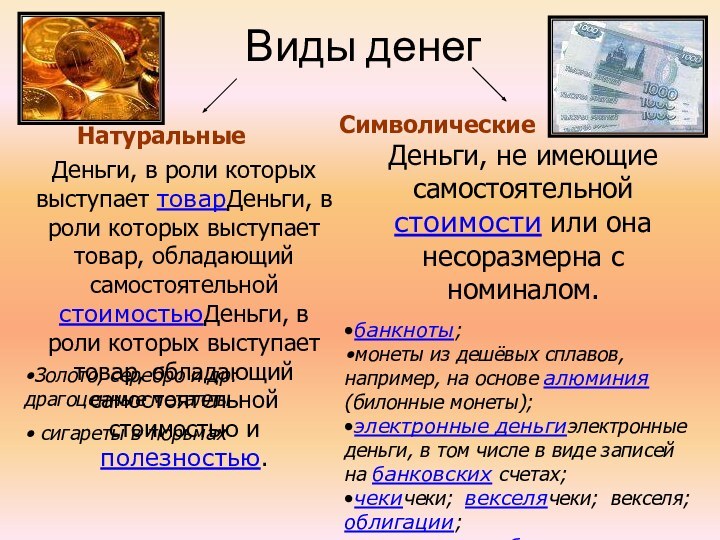

Виды денег

Натуральные

Символические

Деньги, в роли которых выступает товарДеньги,

в роли которых выступает товар, обладающий самостоятельной стоимостьюДеньги, в

роли которых выступает товар, обладающий самостоятельной стоимостью и полезностью.Деньги, не имеющие самостоятельной стоимости или она несоразмерна с номиналом.

банкноты;

монеты из дешёвых сплавов, например, на основе алюминия (билонные монеты);

электронные деньгиэлектронные деньги, в том числе в виде записей на банковских счетах;

чекичеки; векселячеки; векселя; облигации;

другие ценные бумаги.

Золото, серебро и др. драгоценные металлы

сигареты в тюрьмах

Слайд 11

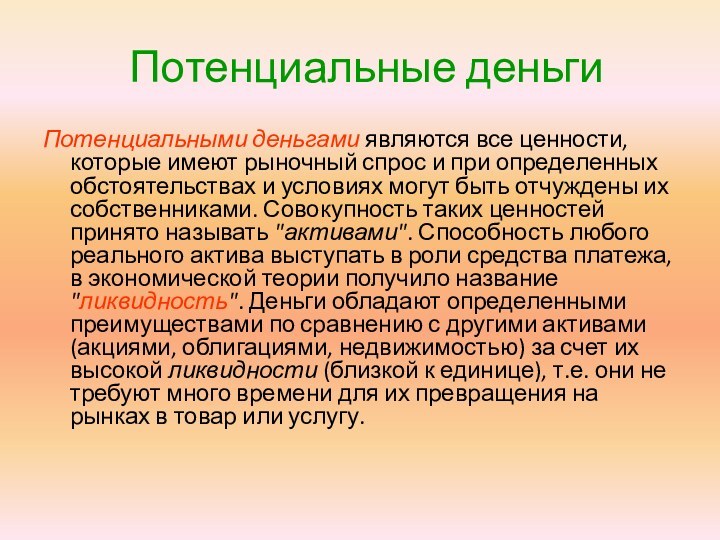

Потенциальные деньги

Потенциальными деньгами являются все ценности, которые имеют

рыночный спрос и при определенных обстоятельствах и условиях могут

быть отчуждены их собственниками. Совокупность таких ценностей принято называть "активами". Способность любого реального актива выступать в роли средства платежа, в экономической теории получило название "ликвидность". Деньги обладают определенными преимуществами по сравнению с другими активами (акциями, облигациями, недвижимостью) за счет их высокой ликвидности (близкой к единице), т.е. они не требуют много времени для их превращения на рынках в товар или услугу.Слайд 13 В историческом развитии деньги эволюционировали, пройдя несколько этапов:

Товаро-деньги [бартерные (товарные) деньги]

Монетные деньги

Кредитные (торговые) деньги

Бумажные деньги (банкноты)

Электронные деньги

Слайд 14

Товаро-деньги

Товаро-деньги [бартерные (товарные) деньги] - древнейшая форма денег,

когда средством обмена являлся ходовой товар в определенном регионе

(рис, соль, меха и т.д.);постепенно из всех товаро-денег главенствующее место занял слиток - архаичная форма металлических денег, которая просуществовала до VII в. до н.э.

Начиная с VIII в. до н.э. стали появляться слитки с отличительными знаками, которые гарантировали их вес и состав. Кроме того, для облегчения деления слитка на части на них стали заранее наносить зарубки. По этим зарубкам рубился слиток на части в соответствии с величиной покупки. Постепенно "рубленые" части слитков превратились в монеты.

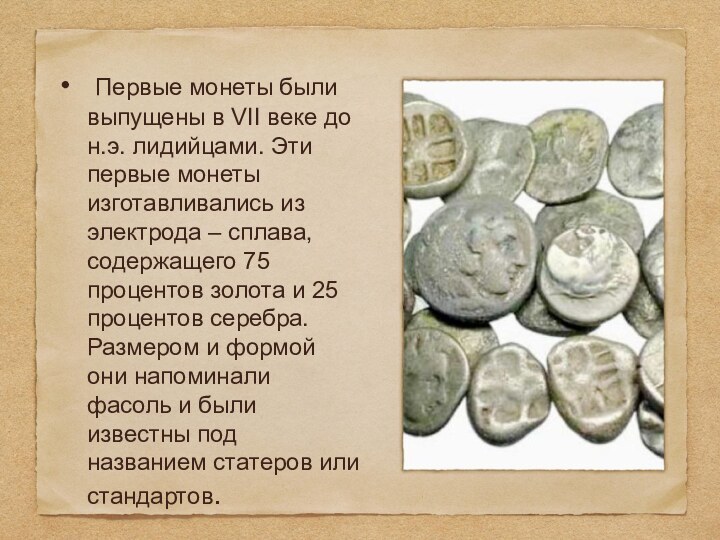

Слайд 15 Первые монеты были выпущены в VII веке

до н.э. лидийцами. Эти первые монеты изготавливались из электрода

– сплава, содержащего 75 процентов золота и 25 процентов серебра. Размером и формой они напоминали фасоль и были известны под названием статеров или стандартов.

Слайд 16

Особенность товарных денег

Высокая ликвидность

Портативность

Износостойкость

Экономическая делимость

Относительная редкость

Их ценность в

качестве денег и

в качестве товара одинакова

Слайд 17

Монетные деньги

Монетные деньги - представляют собой слиток металла

определенной формы, веса и достоинства, который служит узаконенным средством

платежа. Монетные деньги первоначально чеканились из драгоценных металлов: золота и серебра. Они обладают рядом достоинств: однородность, делимость, портативность и сохраняемость. С появлением разменных монет с завышенной стоимостью монетного материала, обладающие кредитным характером постепенно начинают формироваться основы для появления бумажных кредитных билетов - бумажных денег.

Слайд 18

Кредитные (торговые) деньги

Кредитные (торговые) деньги представляют собой ценные

бумаги, удостоверяющие право собственности на определенное количество товара в

виде золотого эквивалента. Впервые появились в Китае в VIII в., а наибольшее распространение в Европе получили в ХVI - ХIХ вв. К этому виду денег относятся векселя (долговые обязательства в виде расписки), банковские билеты (банковские векселя), чеки.

Слайд 19

Бумажные деньги (банкноты)

Бумажные деньги (банкноты) появились с ХIХ

в. как средство денежного эквивалента национальной валюты; первоначально обмену

на золото подлежали классические банкноты.К 1914 году – стали единственным видом денежных знаков. Недостатками бумажных денег является зависимость от инфляции и некоторые сложности в использовании для межнационального экономического сотрудничества.

Слайд 20

Электронные деньги

Электронные деньги появились в виде электронных кредитных

карточек с середины ХХ века. Это новый "сверхскоростной" вид

чека в форме пластиковой "кредитной" карточки кардинально изменил представление о деньгах. Это явление сводит понятие денег к информационным потокам.

Слайд 21

Преимущества электронных денег

превосходная делимость и объединяемость.

высокая портативность;

очень низкая стоимость эмиссии электронных денег;

проще,

чем в случае с наличными деньгами, организовать физическую охрану электронных денег;момент платежа фиксируется электронными системами;

идеальная сохраняемость.

Слайд 22

Особенность символических денег

Их ценность в качестве денег выше

их ценности в качестве товара

Слайд 23

Ликвидный рынок

Ликвидный рынок - это кредитный или валютный

рынки, рынок ценных бумаг или недвижимости, на которых имеется

постоянный спрос и предложения на финансовые активы.На практике любой актив, на который существует на рынке платежеспособный спрос, может выступать в качестве средства платежа.

Слайд 24

Денежные агрегаты

Денежные агрегаты –группировка ликвидных активов,которые могут служить

альтернативными измерителями денежной массы.

Слайд 25

Предложение денег и денежные агрегаты

Денежная масса (М)

совокупность всех

денежных средств, находящихся в хозяйстве в наличной и безналичной

формах, обеспечивающая обращение товаров и услуг в народном хозяйствеМ=С+D

В России денежная масса на конец 2014 г. - 9 233 591,1, в т.ч. 26,5% (2 450 654,6 ) - наличные деньги в обращении.

Источник: www.cbr.ru (ЦБ России)

Слайд 27

Денежная база

российской экономики

(на конец года, в млрд. руб.)

Источник: www.cbr.ru - ЦБ России

Слайд 28

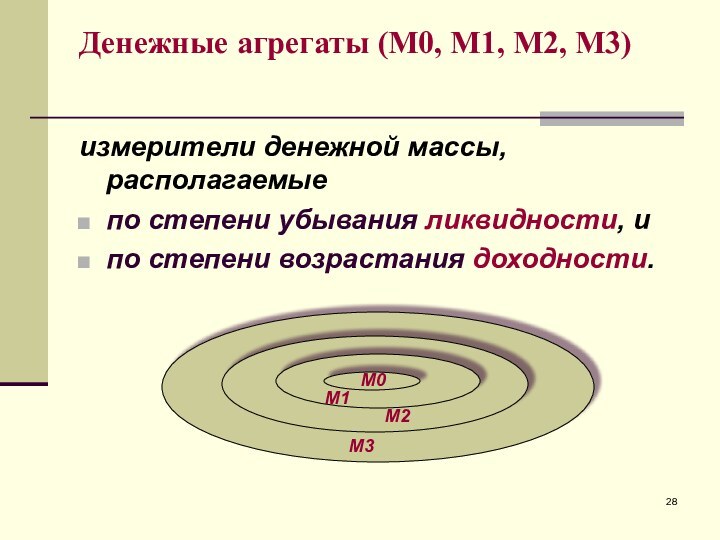

Денежные агрегаты (М0, М1, М2, М3)

измерители денежной массы,

располагаемые

по степени убывания ликвидности, и

по степени возрастания

доходности.

Слайд 29

Денежные агрегаты (М0, М1, М2)

А. Национальное определение

М0

= наличные деньги в обращении;

М1 = М0 + деньги

на текущих счетах (деньги в узком смысле слова, или «деньги для сделок»);М2 = М1 + деньги на срочных и сберегательных счетах коммерческих банков, депозиты в специализированных финансовых институтах (деньги в широком смысле слова);

Слайд 30

Денежные агрегаты (М2х, М3)

В. Расширенное определение

М2х включает

дополнительно депозиты в иностранной валюте;

М3 = М2 + депозитные

сертификаты, облигации государственного займа, другие ценные бумаги государства и коммерческих банков.

Слайд 32

Денежный оборот

Денежный оборот - поток денег в наличной

и безналичной формах между финансовыми и нефинансовыми агентами, во

внутреннем и внешнем экономических оборотах.

Слайд 33

Денежная политика

Денежная политика - система правительственных мер, регулирующая

величину денежного предложения в определенной экономической ситуации с целью

достижения неинфляционного производства в условиях полной занятости.Выделяют политику "дорогих" и "дешевых денег". Политика "дешевых денег" предполагает увеличение массы денег в обращении и соответственное их "удешевление".

Слайд 34

Компоненты национальной системы денежного обращения

национальная денежная единица;

система

банкнот и монет;

порядок эмиссии;

система институтов, занимающихся вопросами денежного обращения.

Слайд 35

Спрос на деньги

Спрос на деньги - величина реальных

денежных средств (М/Р), которые экономические субъекты хранят у себя.

Функция

спроса на деньги – количественная зависимость между величиной реальных денежных средств у населения и факторами ее определяющими.

Реальные денежные средства =

Наличность + Остатки на счетах

(M/P)d = F (Y, r)

Слайд 37

(1) Трансакционный спрос

Спрос на деньги выводится из

уравнения обмена:

где М – количество денег в

обращении;V – скорость обращения денег (предполагается постоянной величиной);

P – абсолютный уровень цен;

Y – реальный объем производства (или Q- количество сделок).

M*V=P*Y,

M=(P*Y)/ V

Слайд 38

(1) Трансакционный спрос

Величина, обратная скорости обращения, называется коэффициентом

монетизации,

Коэффициент характеризует степень насыщенности экономики деньгами

k= 1/ V

k= 1/

V

Слайд 39

Коэффициент монетизации

Определяется как отношение денежной массы к ВВП

Отражает

степень доверия экономических агентов к национальной денежной единице и

к национальной денежной системе;Чем выше инфляция, тем ниже коэффициент монетизации

k = М2 / ВВП

Слайд 40

Коэффициент монетизации в российской экономике

(на конец года, в

млрд. руб.)

Источник: ЦБ, Тройка Диалог

Слайд 42

Коэффициент монетизации в российской экономике

Коэффициент монетизации в России

1985

г.- 0,54

1995 г. – 0,12 (сокращение более чем в

4 раза)2006 г. – 0,30

Западная Европа – 0,8-0,9

Скорость обращения денег

1985 году - 1,9 раза,

1995 году - 8,1 раза (рост в 4,26 раза)

2006 г. – 3,3 раза

Западная Европа - 1-2 раза

Слайд 43

«МОНЕТАРНОЕ ПРАВИЛО»

(неоклассический подход)

Спрос на деньги предсказуем,

скорость обращения

денег стабильна

задача государства – поддерживать темп роста денежной

массы в соответствие с темпами роста реального ВВП.M (в %) + V (в %) = P (в %) + Y (в %),

Слайд 44 «МОНЕТАРНОЕ ПРАВИЛО» Неоклассический подход и российская экономика: теория и

практика

Источник: ФСГС, Тройка-Диалог, ЦБ

Слайд 45 «МОНЕТАРНОЕ ПРАВИЛО» Неоклассический подход и российская экономика: теория и

практика

Источник: ФСГС, Тройка-Диалог, ЦБ

M (%) + V (%) >

P (%) + Y (%)

Слайд 47

(2) Спекулятивный спрос

Экономические субъекты могут хранить сбережения

в различных формах (проблема портфельного выбора).

Слайд 48

(2) Спекулятивный спрос…

…определяется величиной реальной ставки процента (r),

где

В условиях рыночной неопределенности, чем ниже ставка – тем

больше спрос на высоколиквидные активы и наоборот…r = i - пе

Слайд 49

8.4 Модель равновесия на рынке денег

Денежный рынок (несколько

определений)

1. составная часть финансового рынка,

2. рынок краткосрочных высоколиквидных

активов;3. рынок, на котором спрос на деньги и их предложение определяют уровень процентной ставки, "цену" денег;

4. сеть институтов, обеспечивающих взаимодействие спроса и предложения денег.

Слайд 50

Модель равновесия на рынке денег

Графическое изображение

Если r >

re, то Ms > Md,

r сокращается, и

наоборот…

Слайд 51

Модель денежного рынка. Два подхода

НЕОКЛАССИЧЕСКИЙ

Равновесие носит устойчивый и

предсказуемый характер, т.к. предсказуем спрос на деньги.

Задача государства

-поддержание темпов роста денежной массы в соответствие с темпами реального ВВП. «МОНЕТАРНОЕ ПРАВИЛО» КЕЙНСИАНСКИЙ

Равновесие носит неустойчивый и предсказуемый характер, т.к. спекулятивный спрос на деньги трудно прогнозируем.

Возможно возникновение «ЛОВУШКИ ЛИКВИДНОСТИ», осложняющей монетарную политику государства.

Слайд 52

Предложение денег и денежный мультипликатор

Депозитный (банковский ) мультипликатор

Показывает общую сумму депозитов, которую может создать банковская система

из каждой денежной единицы, вложенной на счет в коммерческий банк,m=1/rr = M/D

где

rr - норма обязательных резервов,

D – депозиты

М – денежная масса

Слайд 53

Предложение денег и денежный мультипликатор

Норма резервирования (rr) –

доля вкладов, которую нельзя выдавать в кредит, или доля

резервов в общей величине депозитов,rr = R/D

Фактические резервы =

Обязательные резервы + Избыточные резервы

Слайд 55

Схема 1. Процесс депозитного расширения (rr=10%)

M = D1

+ D2 +

D3 + … + Dn == D1 + D1 * (1 – rr) + (D1 * (1–rr))*(1-rr) + … =

= D1*(1+ (1–rr)1 + (1-rr)2 + (1-rr)3 +…+(1-rr)n)=

= D1 * (1/rr)

M = D1 x (1/rr )

Слайд 56

Максимальное увеличение предложения денег …

…происходит при условии, что

Избыточные

резервы коммерческих банков равны нулю;

Деньги не оседают у населения

в виде наличностиЗадача

Оцените величину денежного мультипликатора

в российской экономике, если rr =3,5% (0,035)

Слайд 57

Денежный мультипликатор в российской экономике

(на конец года, в

млрд. руб.)

Источник: www.cbr.ru – ЦБ России

Слайд 58

Предложение денег и денежный мультипликатор

Для более точной оценки

денежного мультипликатора в формулу вводят коэффициент депонирования (cr), отражающие

отношение наличности к депозитам (сr =C/D)m = (cr + 1)/ (cr + rr)

Задача

Оцените величину денежного мультипликатора

в российской экономике, если rr =3,5% (0,035)

а cr = 0,44.

Слайд 59

8.6 Кредитно-денежная (монетарная) политика

ЦЕНТРАЛЬНЫЙ БАНК (функции)

1. Упорядочение

деятельности банков и оздоровление банковской системы

2. Контроль над количеством

денег в экономике, или предложением денег

Слайд 60

Кредитно-денежная (монетарная) политика

Кредитно-денежная политика – совокупность финансовых мероприятий

Центрального банка по регулированию предложения денег.

ОПЕРАЦИИ НА ОТКРЫТОМ

РЫНКЕУСТАНОВЛЕНИЕ НОРМЫ ОБЯЗАТЕЛЬНЫХ РЕЗЕРВОВ

УЧЕТНАЯ СТАВКА

Слайд 61

Стимулирующая кредитно-денежная политика

(политика дешевых денег)

М

Покупка государственных ценных бумаг

Сокращение

учетной ставки процента

Снижение нормы обязательных резервов

Слайд 62

Сдерживающая кредитно-денежная политика

(политика дорогих денег)

Продажа государственных ценных бумаг

Увеличение

учетной ставки процента

Увеличение нормы обязательных резервов

Слайд 63

Кредитно-денежная политика в России (2004-2006)

08.07.04 Снижен норматив обязательных

резервов по обязательствам перед физическими лицами в рублях с

7% до 3,5%; норматив обязательных резервов в иностранной валюте с 7% до 3,5%.01.08.04 Установлен норматив обязательных резервов по обязательствам кредитных организаций перед банками-нерезидентами в рублях и иностранной валюте в размере 2%

01.10.06 Увеличен норматив обязательных резервов по обязательствам кредитных организаций перед банками-нерезидентами в рублях и иностранной валюте до 3,5%;

23.10.06 Ставка рефинансирования Банка России снижена до 11%.

Слайд 64

Основными правительственными инструментами данной политики являются:

покупка на

открытом рынке государственных ценных бумаг

снижение учетной ставки, по которой

выдаются кредиты коммерческим банкамуменьшение нормы обязательных резервов.

Политика "дорогих денег" предполагает уменьшение денежного предложения

Для этого используются монетарные инструменты противоположного действия:

продажа государственных ценных бумаг

рост учетной ставки

рост нормативов обязательного резервирования.

Слайд 65

Денежный доход

Денежный доход - сумма денег, поступающих в

распоряжение экономического субъекта за определенный период; в этом случае

денежный доход существует номинально.Реальный же денежный доход образует то количество товаров и услуг, которое возможно приобрести на величину номинального дохода.