Слайд 2

Оценка ценных бумаг

Результат оценки ценных бумаг – это

СУММА

ДЕНЕЖНЫХ СРЕДСТВ,

которую ожидает получить инвестор

в обмен на имеющиеся у него

ЦЕННЫЕ БУМАГИ

Слайд 3

Виды ценных бумаг –

государственная облигация, облигация, вексель,

чек, депозитный и сберегательный сертификаты, банковская сберегательная книжка на

предъявителя, коносамент, акция, приватизационные ценные бумаги, простое и двойное складское свидетельство жилищный сертификат, закладная, инвестиционный пай, опционные свидетельства на акции и облигации.

Слайд 4

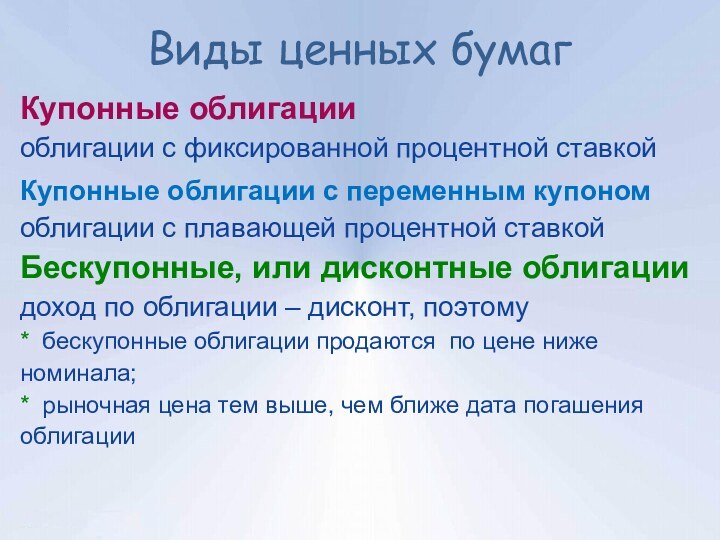

Виды ценных бумаг

Облигация (от лат. obligatio - обязательство)

- эмиссионная ценная бумага, содержащая обязательство эмитента (заемщика) выплатить

ее владельцу (кредитору) номинальную стоимость по окончании установленного срока.

Слайд 5

Купонные облигации

облигации с фиксированной процентной ставкой

Купонные облигации с

переменным купоном

облигации с плавающей процентной ставкой

Бескупонные, или дисконтные облигации

доход

по облигации – дисконт, поэтому

* бескупонные облигации продаются по цене ниже номинала;

* рыночная цена тем выше, чем ближе дата погашения облигации

Виды ценных бумаг

Слайд 6

Бескупонная (дисконтная) облигация

Бескупонная облигация:

В процессе эмиссии продается со

скидкой (дисконтом)

имеет срок погашения от 1 года до 3

лет

имеет номинальную стоимость, которая выплачивается в момент погашения облигации

Слайд 7

Облигация характеризуется:

датой погашения – время обращения облигации с

момента выпуска;

сроком погашения – текущая дата;

номинальной стоимостью – сумма

денег, выплачиваемая владельцу облигации на дату погашения;

выкупная стоимость (если отличается от номинальной);

купонный доход – постоянные платежи, которые выплачиваются владельцу ежегодно по купонной ставке (норме дохода).

Слайд 8

Акция

Акция — вид долевой ценной бумаги, дающий владельцу

право на получение части чистого дохода от деятельности акционерного

общества в виде дивидендов, а также на часть имущества компании в случае ее ликвидации.

Акции бывают

Обыкновенные - дают владельцам право не только получить часть прибыли компании, но и участвовать в управлении акционерным обществом. При этом одна акция соответствует одному голосу на общем собрании акционеров.

Привилегированные - позволяют владельцам получать долю в прибыли (как правило, большую, чем по обыкновенным акциям), но при этом не дают права голоса на собрании акционеров.

Слайд 9

Вексель

Вексель — это ценная бумага, выпуск и обращение

которой осуществляется в соответствии с особым законодательством, называемым вексельным

правом. Данная ценная бумага удостоверяет долг одного лица (должника) другому лицу (кредитору), выраженный в денежной форме, права на который могут передаваться любому другому лицу путем приказа владельца векселя без согласия того, кто выписал его.

Слайд 10

Вексель

Отличие векселя от акции состоит в том, что

последняя есть долевая ценная бумага, а вексель — долговая.

Их единство исходит из того, что в основе любой ценной бумаги лежит ссудный капитал, а не товарная или производительная его формы.

Отличие векселя от облигации основывается на различиях, проистекающих из их конкретных форм существования как ценных бумаг:

облигация — по своей сути эмиссионная бумага, а вексель имеет более индивидуальный характер (хотя на рынке можно встретить и выпуски векселей крупными партиями);

эмиссия облигаций подлежит обязательной регистрации со стороны государства, а векселей — нет;

вексель может использоваться как платежно-расчетное средство, а расчеты с помощью облигаций не разрешаются;

облигация продается по договору купли-продажи, а вексель передается по приказу его владельца и т. д.

В отличие от акций и облигаций вексель может существовать только в документарной (бумажной) форме.

Слайд 11

Вексель

Вексель существует в двух формах: простой вексель и

переводной.

Простой вексель (соло-вексель) — это ничем не обусловленное (безусловное)

обязательство должника уплатить денежный долг кредитору в размере и на условиях, обозначенных в векселе и только в нем. Простой вексель выписывает сам плательщик, и по существу является его долговой распиской.

Основа простого векселя. Простой вексель появляется обычно в результате товарной сделки, когда покупатель товара не имеет в момент поставки необходимых денежных средств и вместо денег выписывает данный вексель, по которому он обязуется заплатить продавцу требуемую им сумму денег через какой-то промежуток времени в будущем. По прошествии этого времени векселедержатель предъявляет вексель покупателю (т. е. должнику по данному векселю), который платит указанную сумму денег и в обмен получает вексель («гасит» его). Простой вексель обычно выписывает должник на имя своего кредитора и передает его последнему.

Слайд 12

Вексель

Переводной вексель (тратта) — это безусловный приказ лица,

выдавшего вексель (векселедателя), своему должнику (плательщику) уплатить указанную в

векселе денежную сумму в соответствии с условиями данного векселя третьему лицу (векселедержателю).Переводной вексель — это письменный документ, содержащий безусловный приказ векселедателя плательщику об уплате указанной в векселе денежной суммы третьему лицу или его приказу.

Основа переводного векселя. Переводной вексель связан с «переводом» долга с одного лица на другое. Обычно тот, кто выписывает переводной вексель (векселедатель), является одновременно кредитором одного лица и должником другого лица. В переводном векселе векселедатель требует, чтобы тот, кто ему должен, заплатил бы не ему самому непосредственно, а напрямую его кредитору.

Слайд 13

Виды оценок финансовых вложений:

Слайд 14

Оценка стоимости облигаций

Сущность оценки:

в течение срока существования

облигации

владелец должен получить ту же сумму,

которую он вложил

в облигацию при покупке

Особенность оценки:

совокупность платежей, которые получит владелец

растянута во времени; следовательно,

будущие денежные потоки следует дисконтировать

относительно того момента времени,

для которого производится оценка стоимости облигации.

Слайд 15

Оценка стоимости облигаций

Приведенная стоимость облигации

– это приведенная

к настоящему времени

совокупность денежных средств,

которая будет обеспечивать облигацию

владельцу

в течение всего срока ее существования

Слайд 16

Оценка стоимости облигаций

Математическая модель

оценки денежной стоимости облигаций

основана

на дисконтировании денежных потоков,

выплачиваемых на протяжении всего срока

до погашения.

Стоимость облигации

в настоящий момент времени

равна дисконтированной сумме

всех связанных с ней денежных потоков

Слайд 17

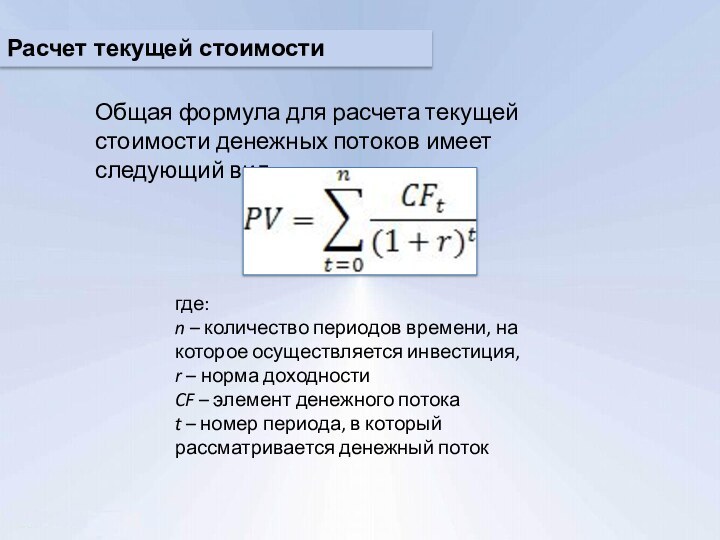

Расчет текущей стоимости

Общая формула для расчета текущей стоимости

денежных потоков имеет следующий вид:

где:

n – количество периодов времени,

на которое осуществляется инвестиция,

r – норма доходности

CF – элемент денежного потока

t – номер периода, в который рассматривается денежный поток

Слайд 18

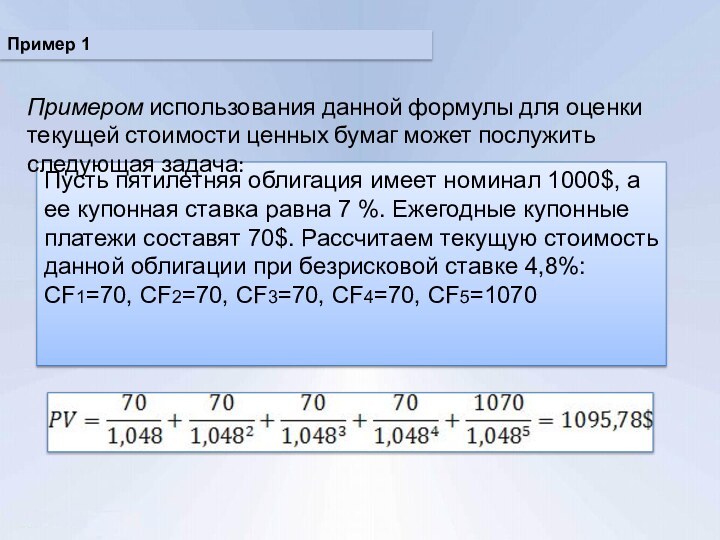

Пример 1

Пусть пятилетняя облигация имеет номинал 1000$, а

ее купонная ставка равна 7 %. Ежегодные купонные платежи

составят 70$. Рассчитаем текущую стоимость данной облигации при безрисковой ставке 4,8%:

CF1=70, CF2=70, CF3=70, CF4=70, CF5=1070

Примером использования данной формулы для оценки текущей стоимости ценных бумаг может послужить следующая задача:

Слайд 19

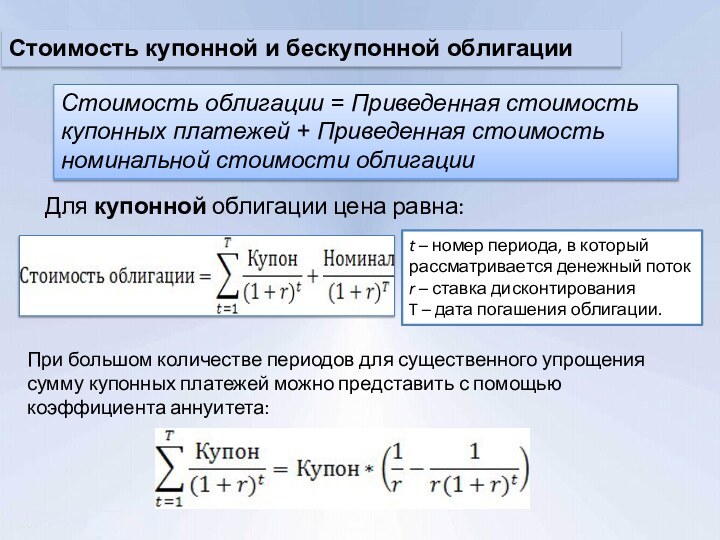

Стоимость купонной и бескупонной облигации

Стоимость облигации = Приведенная

стоимость купонных платежей + Приведенная стоимость номинальной стоимости облигации

Для

купонной облигации цена равна:

При большом количестве периодов для существенного упрощения сумму купонных платежей можно представить с помощью коэффициента аннуитета:

t – номер периода, в который рассматривается денежный поток

r – ставка дисконтирования

T – дата погашения облигации.

Слайд 20

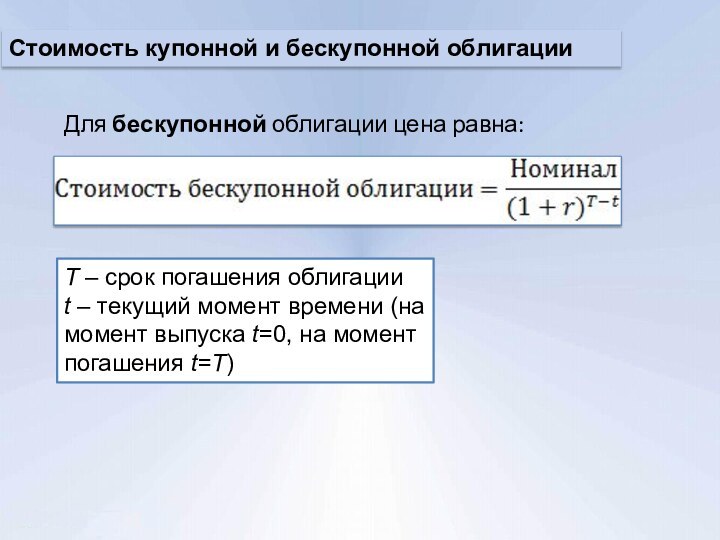

Для бескупонной облигации цена равна:

T – срок погашения

облигации

t – текущий момент времени (на момент выпуска t=0,

на момент погашения t=T)

Стоимость купонной и бескупонной облигации

Слайд 21

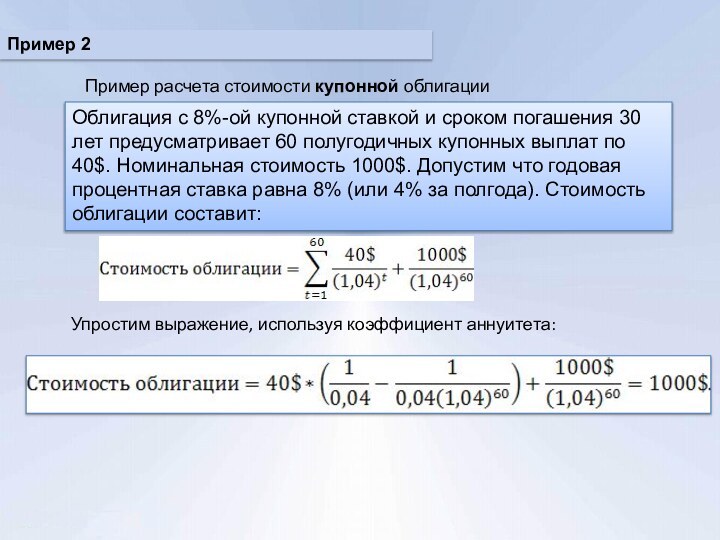

Пример 2

Облигация с 8%-ой купонной ставкой и сроком

погашения 30 лет предусматривает 60 полугодичных купонных выплат по

40$. Номинальная стоимость 1000$. Допустим что годовая процентная ставка равна 8% (или 4% за полгода). Стоимость облигации составит:

Пример расчета стоимости купонной облигации

Упростим выражение, используя коэффициент аннуитета:

Слайд 22

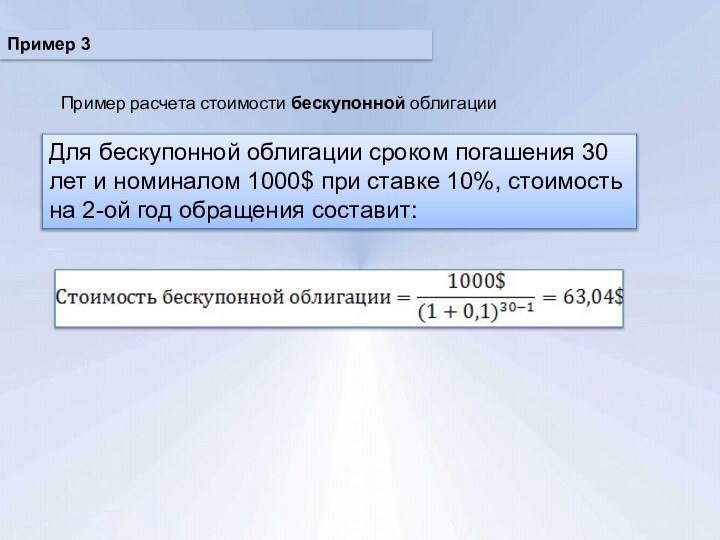

Пример 3

Пример расчета стоимости бескупонной облигации

Для бескупонной облигации

сроком погашения 30 лет и номиналом 1000$ при ставке

10%, стоимость на 2-ой год обращения составит:

Слайд 23

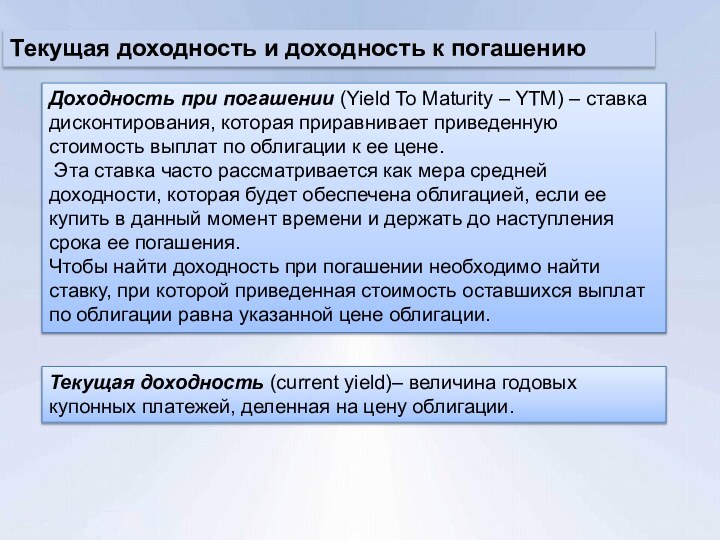

Текущая доходность и доходность к погашению

Доходность при погашении

(Yield To Maturity – YTM) – ставка дисконтирования, которая

приравнивает приведенную стоимость выплат по облигации к ее цене.

Эта ставка часто рассматривается как мера средней доходности, которая будет обеспечена облигацией, если ее купить в данный момент времени и держать до наступления срока ее погашения.

Чтобы найти доходность при погашении необходимо найти ставку, при которой приведенная стоимость оставшихся выплат по облигации равна указанной цене облигации.

Текущая доходность (current yield)– величина годовых купонных платежей, деленная на цену облигации.

Слайд 24

Понятие и измерение доходности финансового актива

Доходность актива

d =

D / I

цена приобретения финансового актива (в начале

рассматриваемого периода)

цена финансового актива в конце периода (ожидаемая величина)

регулярные выплаты в предстоящем периоде (ожидаемая величина)

общий доход в предстоящем периоде

текущая доходность

(в приложении к акциям она называется также дивидендной)

капитализированная доходность

Слайд 25

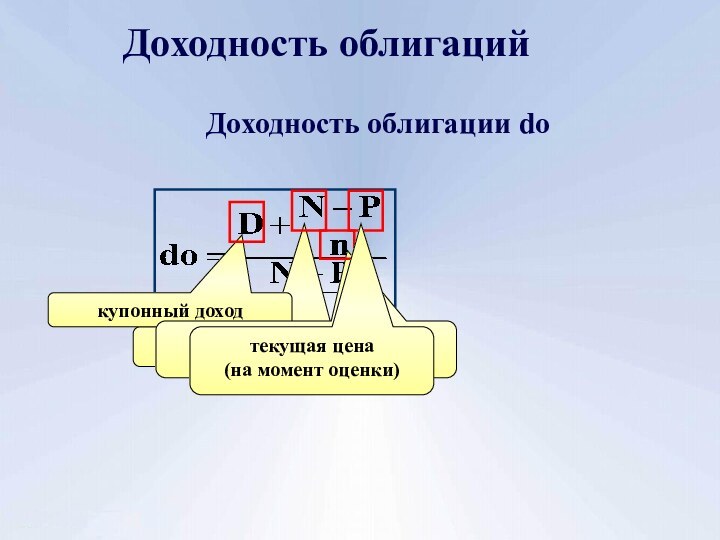

Доходность облигации do

номинал облигации

купонный доход

число лет, оставшихся до

погашения облигации

Доходность облигаций

текущая цена

(на момент оценки)

Слайд 26

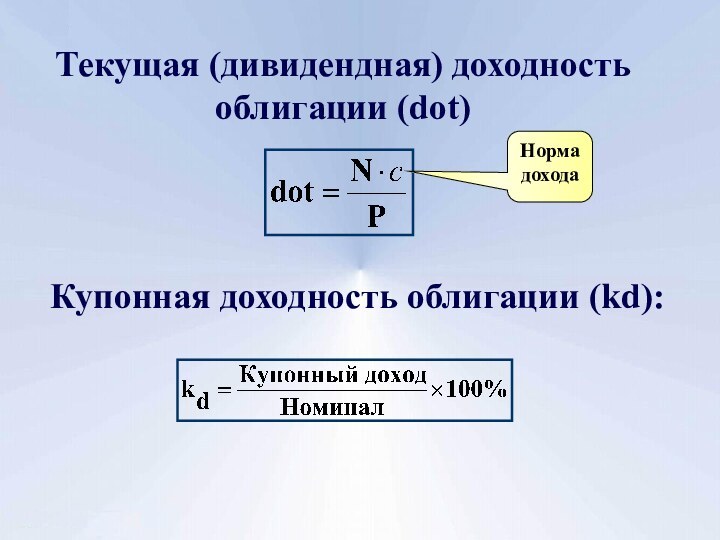

Текущая (дивидендная) доходность облигации (dot)

Купонная доходность облигации (kd):

Норма

дохода

Слайд 27

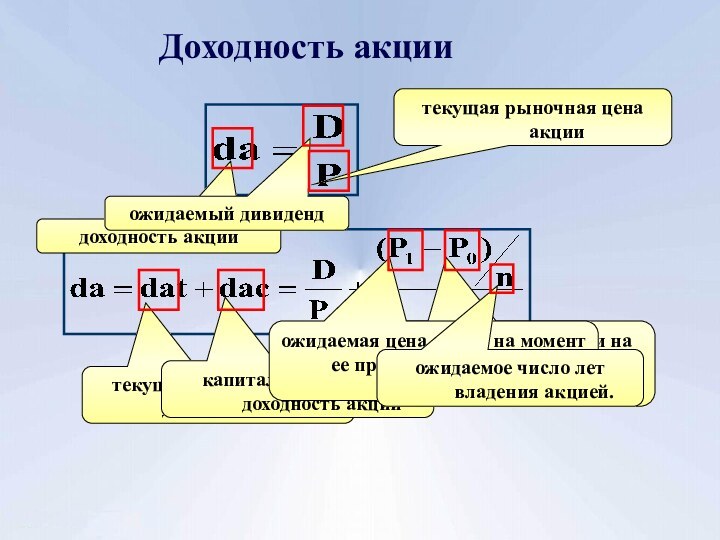

Доходность акции

доходность акции

ожидаемый дивиденд

текущая рыночная цена акции

текущая

(дивидендная) доходность акции

капитализированная доходность акции

рыночная цена акции на момент

принятия решения о покупке

ожидаемая цена акции на момент ее предполагаемой продажи

ожидаемое число лет владения акцией.

Слайд 28

Доходность акции с равномерно возрастающими дивидендами

текущая (дивидендная)

доходность акции

капитализированная доходность акции

доходность акции

последний полученный к моменту оценки

дивиденд по акции

ожидаемый дивиденд

цена акции на момент оценки

темп прироста дивиденда.

Слайд 29

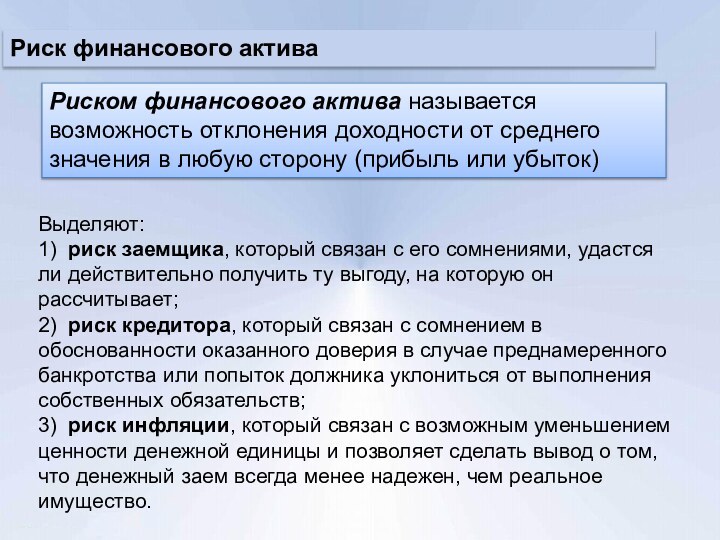

Риск финансового актива

Риском финансового актива называется возможность отклонения

доходности от среднего значения в любую сторону (прибыль или

убыток)

Выделяют:

1) риск заемщика, который связан с его сомнениями, удастся ли действительно получить ту выгоду, на которую он рассчитывает;

2) риск кредитора, который связан с сомнением в обоснованности оказанного доверия в случае преднамеренного банкротства или попыток должника уклониться от выполнения собственных обязательств;

3) риск инфляции, который связан с возможным уменьшением ценности денежной единицы и позволяет сделать вывод о том, что денежный заем всегда менее надежен, чем реальное имущество.

Слайд 30

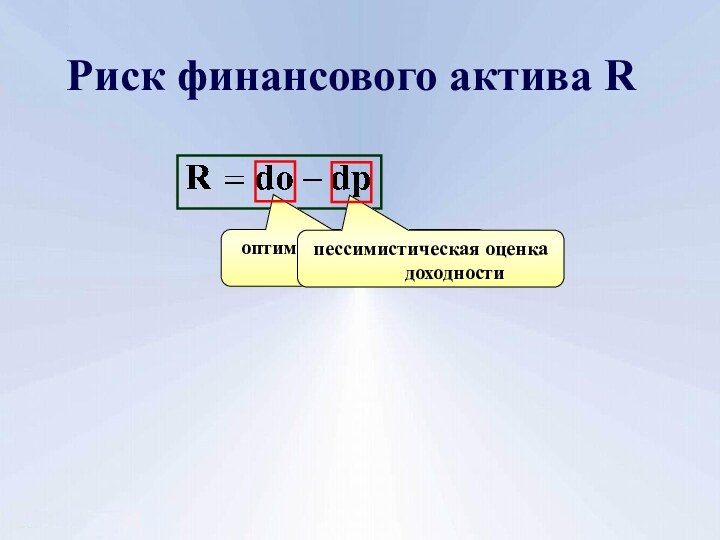

Риск финансового актива R

оптимистическая оценка доходности

пессимистическая оценка

доходности

Слайд 31

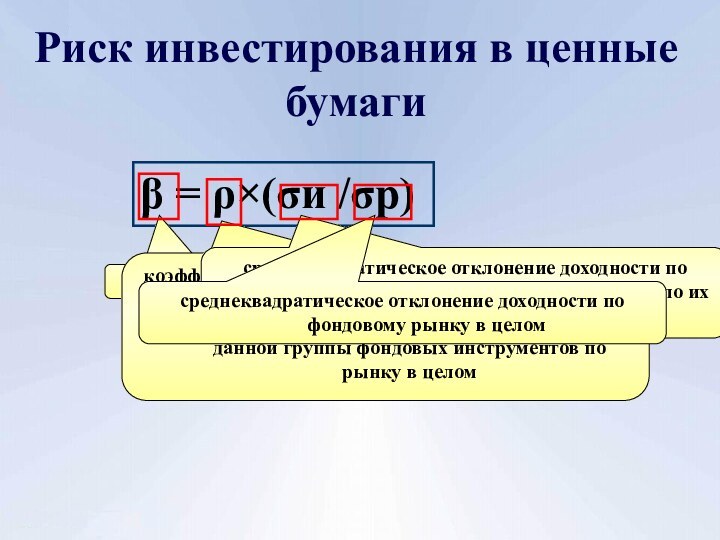

Риск инвестирования в ценные бумаги

β = ρ×(σи /σр)

бета-коэффициент

коэффициент

корреляции между уровнем доходности по индивидуальному виду ценных бумаг

(или по их портфелю) и средним уровнем доходности данной группы фондовых инструментов по рынку в целом

среднеквадратическое отклонение доходности по индивидуальному виду ценных бумаг (или по их портфелю в целом)

среднеквадратическое отклонение доходности по фондовому рынку в целом

Слайд 32

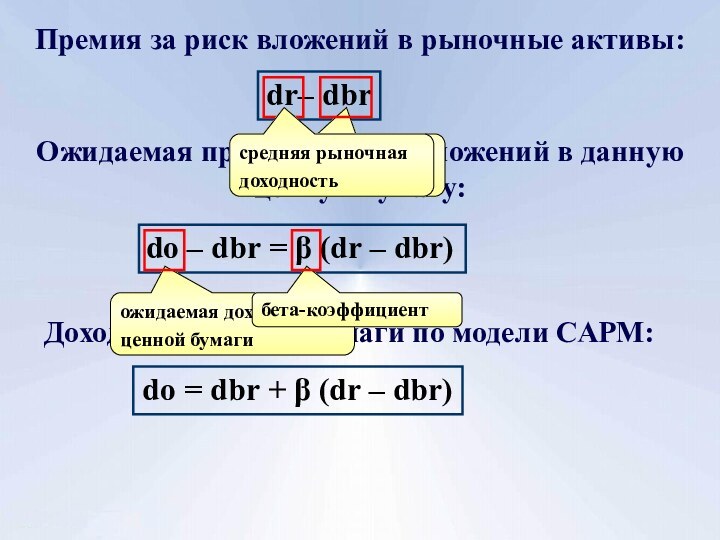

Премия за риск вложений в рыночные активы:

dr– dbr

Ожидаемая

премия за риск вложений в данную ценную бумагу:

do –

dbr = β (dr – dbr)

Доходность ценной бумаги по модели САРМ:

do = dbr + β (dr – dbr)

Безрисковая

доходность

ожидаемая доходность

ценной бумаги

бета-коэффициент

средняя рыночная

доходность