Слайд 2

1 ОСНОВНЫЕ ПРИНЦИПЫ НАЛОГООБЛОЖЕНИЯ В РЕСПУБЛИКЕ БЕЛАРУСЬ

Слайд 4

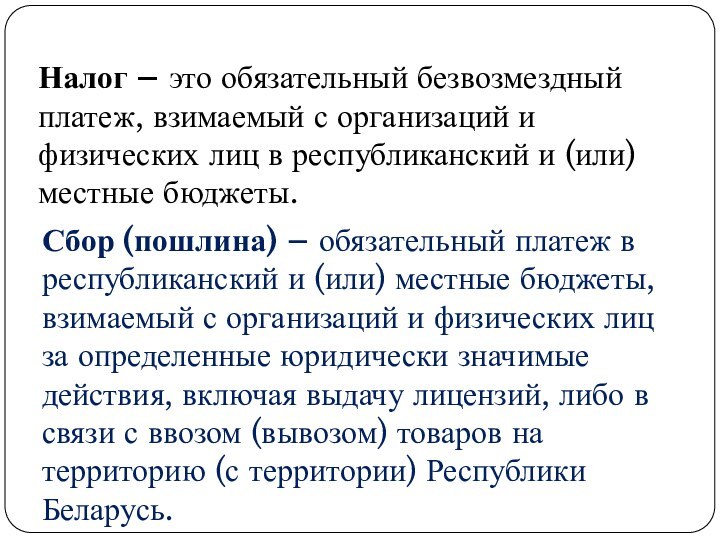

Налог – это обязательный безвозмездный платеж, взимаемый с

организаций и физических лиц в республиканский и (или) местные

бюджеты.

Сбор (пошлина) – обязательный платеж в республиканский и (или) местные бюджеты, взимаемый с организаций и физических лиц за определенные юридически значимые действия, включая выдачу лицензий, либо в связи с ввозом (вывозом) товаров на территорию (с территории) Республики Беларусь.

Слайд 6

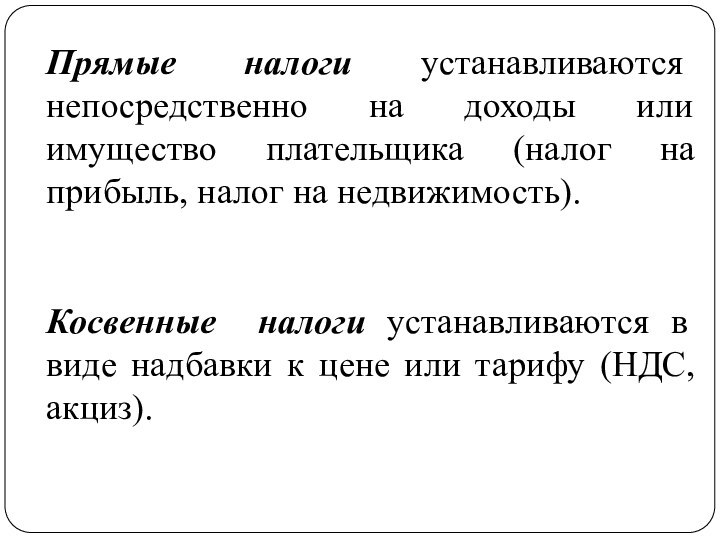

Прямые налоги устанавливаются непосредственно на доходы или имущество

плательщика (налог на прибыль, налог на недвижимость).

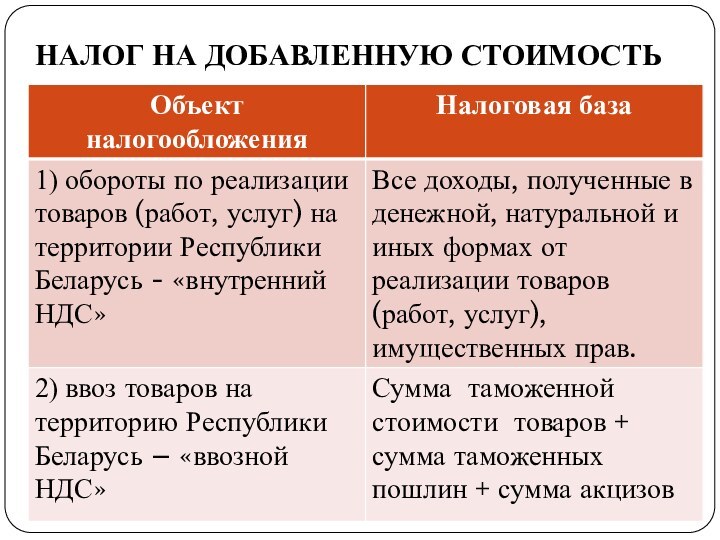

Косвенные налоги

устанавливаются в виде надбавки к цене или тарифу (НДС, акциз).

Слайд 8

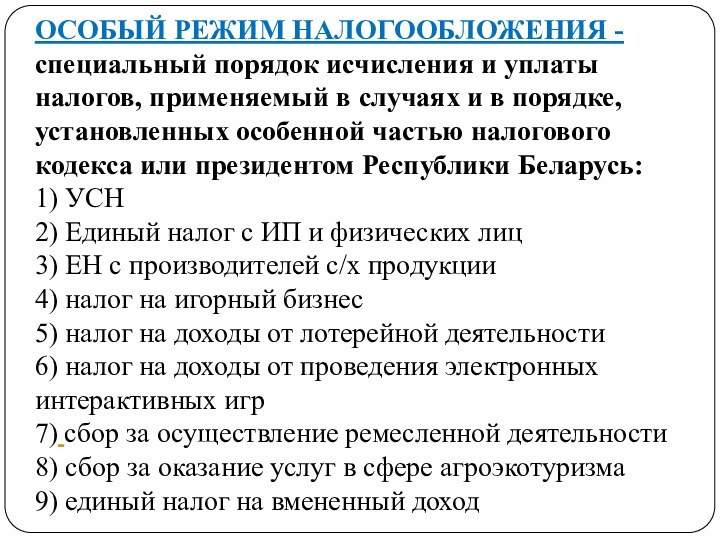

ОСОБЫЙ РЕЖИМ НАЛОГООБЛОЖЕНИЯ - специальный порядок исчисления и

уплаты налогов, применяемый в случаях и в порядке, установленных

особенной частью налогового кодекса или президентом Республики Беларусь:

1) УСН

2) Единый налог с ИП и физических лиц

3) ЕН с производителей с/х продукции

4) налог на игорный бизнес

5) налог на доходы от лотерейной деятельности

6) налог на доходы от проведения электронных интерактивных игр

7) сбор за осуществление ремесленной деятельности

8) сбор за оказание услуг в сфере агроэкотуризма

9) единый налог на вмененный доход

Слайд 9

2 НАЛОГИ И СБОРЫ, УПЛАЧИВАЕМЫЕ

ИЗ ВЫРУЧКИ

Слайд 18

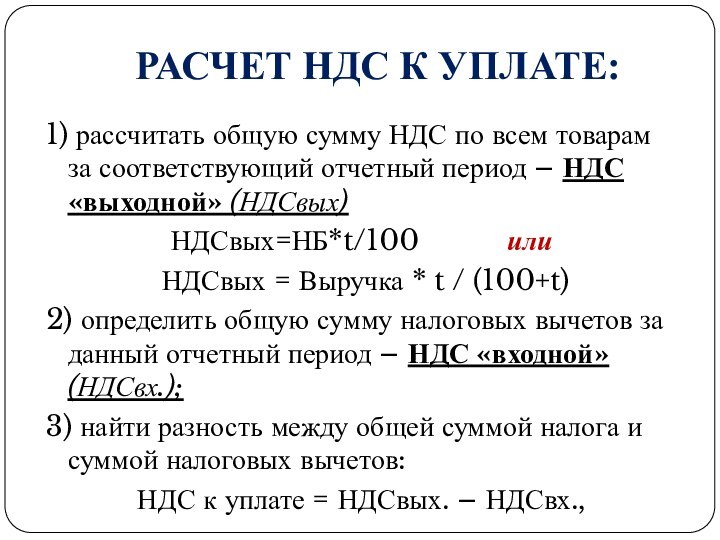

РАСЧЕТ НДС К УПЛАТЕ:

1) рассчитать общую сумму НДС

по всем товарам за соответствующий отчетный период – НДС

«выходной» (НДСвых)

НДСвых=НБ*t/100 или

НДСвых = Выручка * t / (100+t)

2) определить общую сумму налоговых вычетов за данный отчетный период – НДС «входной» (НДСвх.);

3) найти разность между общей суммой налога и суммой налоговых вычетов:

НДС к уплате = НДСвых. – НДСвх.,

Слайд 19

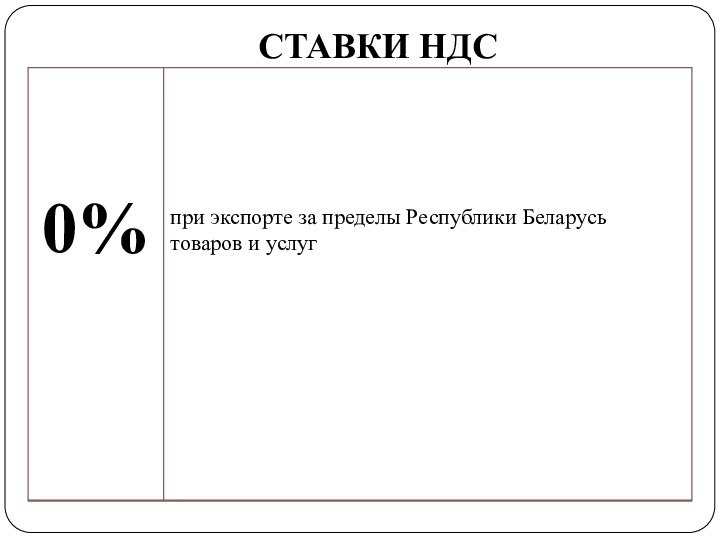

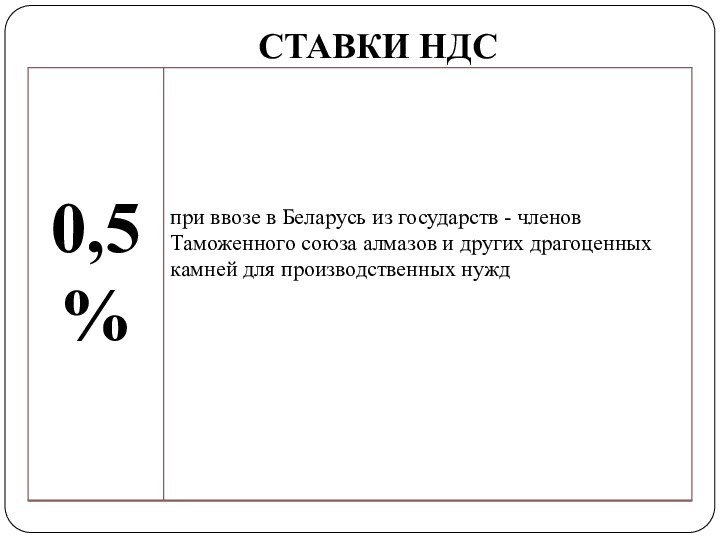

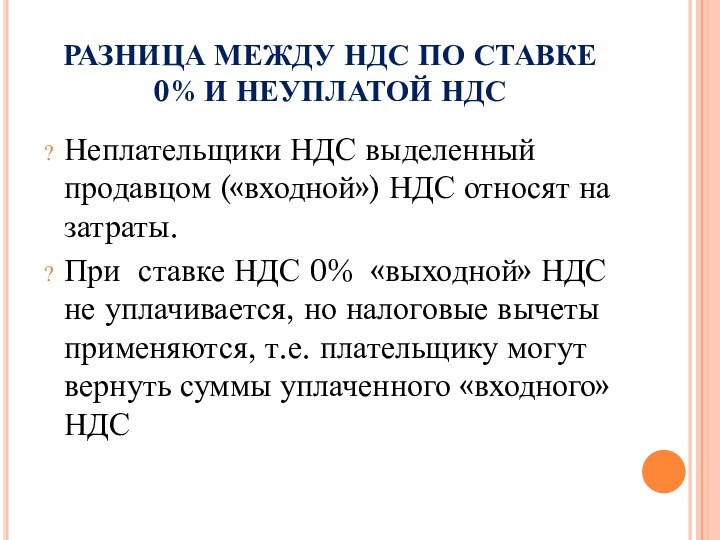

РАЗНИЦА МЕЖДУ НДС ПО СТАВКЕ 0% И НЕУПЛАТОЙ

НДС

Неплательщики НДС выделенный продавцом («входной») НДС относят на затраты.

При ставке НДС 0% «выходной» НДС не уплачивается, но налоговые вычеты применяются, т.е. плательщику могут вернуть суммы уплаченного «входного» НДС

Слайд 20

акцизы

Подакцизные товары:

спирт;

алкогольная, слабоалкогольная продукция;

пиво, сидр;

табачные

изделия;

автомобильные бензины, дизельное топливо и газ;

масло для

дизельных и (или) карбюраторных (инжекторных) двигателей;

и т.п.

Слайд 21

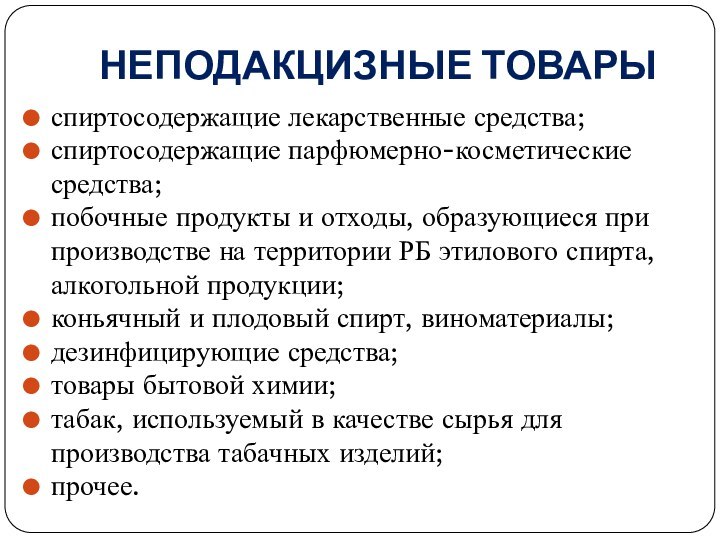

НЕПОДАКЦИЗНЫЕ ТОВАРЫ

спиртосодержащие лекарственные средства;

спиртосодержащие парфюмерно-косметические средства;

побочные продукты и

отходы, образующиеся при производстве на территории РБ этилового спирта,

алкогольной продукции;

коньячный и плодовый спирт, виноматериалы;

дезинфицирующие средства;

товары бытовой химии;

табак, используемый в качестве сырья для производства табачных изделий;

прочее.

Слайд 23

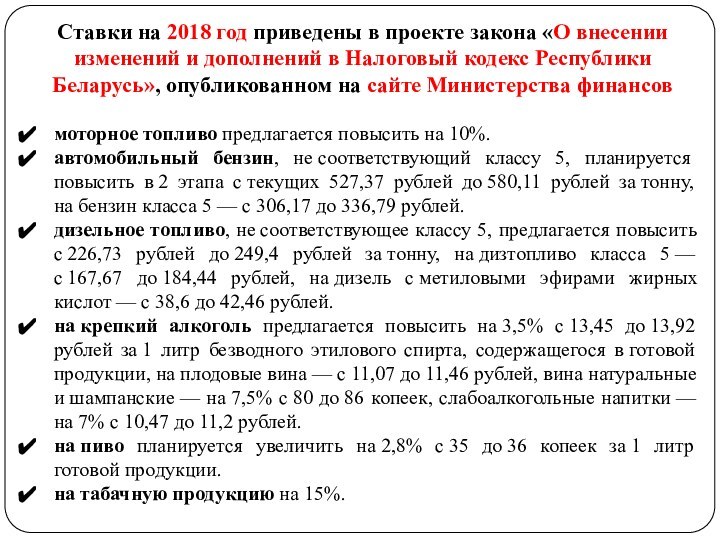

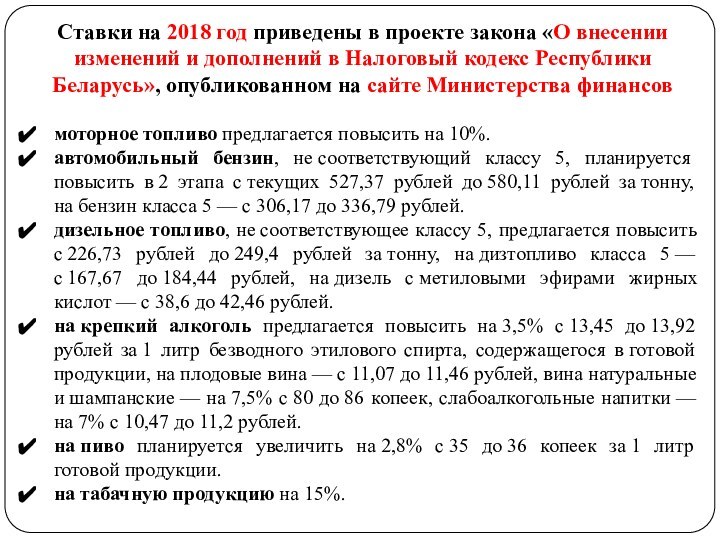

Ставки на 2018 год приведены в проекте закона «О внесении

изменений и дополнений в Налоговый кодекс Республики Беларусь», опубликованном на сайте Министерства финансов

моторное

топливо предлагается повысить на 10%.

автомобильный бензин, не соответствующий классу 5, планируется повысить в 2 этапа с текущих 527,37 рублей до 580,11 рублей за тонну, на бензин класса 5 — с 306,17 до 336,79 рублей.

дизельное топливо, не соответствующее классу 5, предлагается повысить с 226,73 рублей до 249,4 рублей за тонну, на дизтопливо класса 5 — с 167,67 до 184,44 рублей, на дизель с метиловыми эфирами жирных кислот — с 38,6 до 42,46 рублей.

на крепкий алкоголь предлагается повысить на 3,5% с 13,45 до 13,92 рублей за 1 литр безводного этилового спирта, содержащегося в готовой продукции, на плодовые вина — с 11,07 до 11,46 рублей, вина натуральные и шампанские — на 7,5% с 80 до 86 копеек, слабоалкогольные напитки — на 7% с 10,47 до 11,2 рублей.

на пиво планируется увеличить на 2,8% с 35 до 36 копеек за 1 литр готовой продукции.

на табачную продукцию на 15%.

Слайд 24

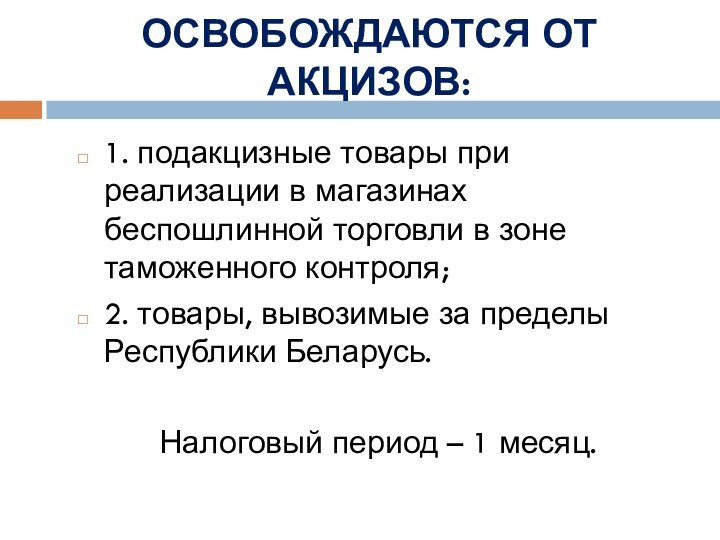

ОСВОБОЖДАЮТСЯ ОТ АКЦИЗОВ:

1. подакцизные товары при реализации в

магазинах беспошлинной торговли в зоне таможенного контроля;

2. товары, вывозимые

за пределы Республики Беларусь.

Налоговый период – 1 месяц.

Слайд 25

3 НАЛОГИ И СБОРЫ, ОТНОСИМЫЕ

НА СЕБЕСТОИМОСТЬ

Слайд 26

НАЛОГИ И СБОРЫ, ОТНОСИМЫЕ НА СЕБЕСТОИМОСТЬ:

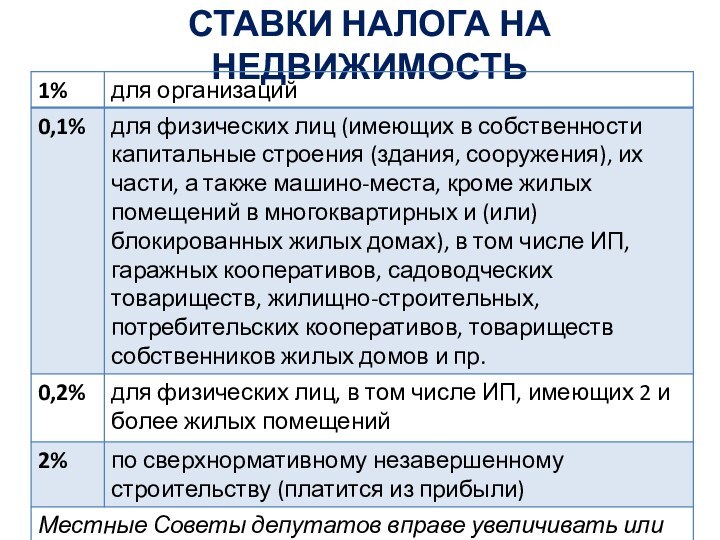

Налог на недвижимость;

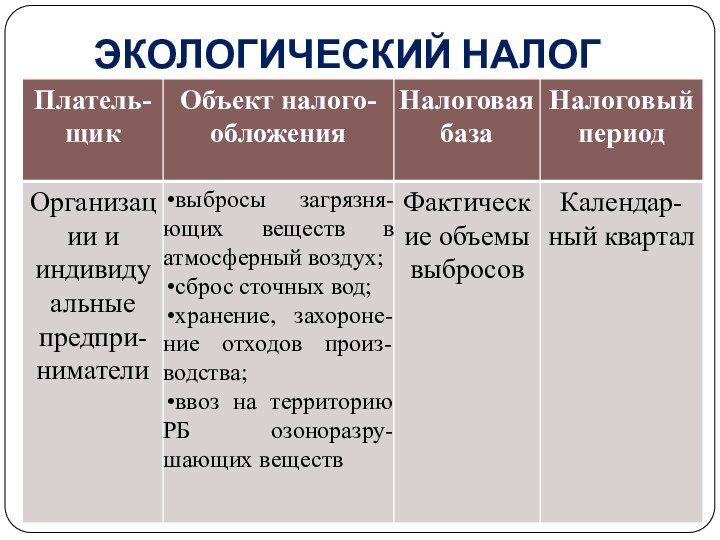

Экологический

налог;

Налог за добычу (изъятие) природных ресурсов;

Отчисления в государственный фонд

социальной защиты населения;

Отчисления в Белгосстрах;

Земельный налог;

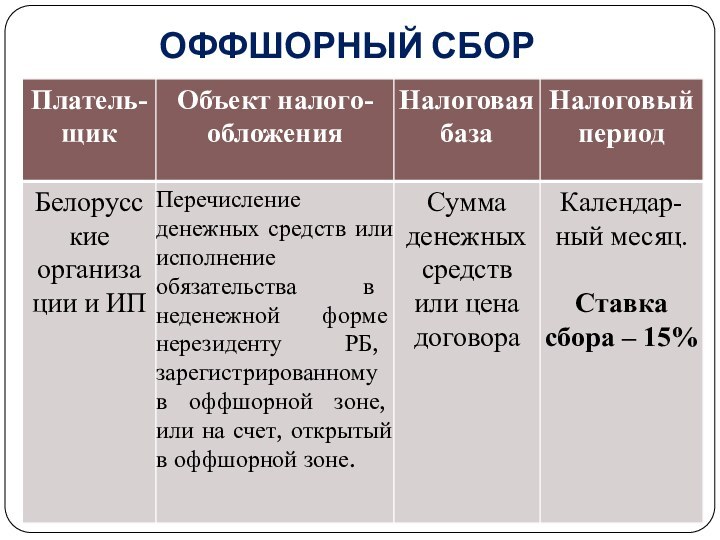

Оффшорный сбор;

Гербовый сбор

Слайд 30

СТАВКИ ЭКОЛОГИЧЕСКОГО НАЛОГА, РУБ.

Слайд 31

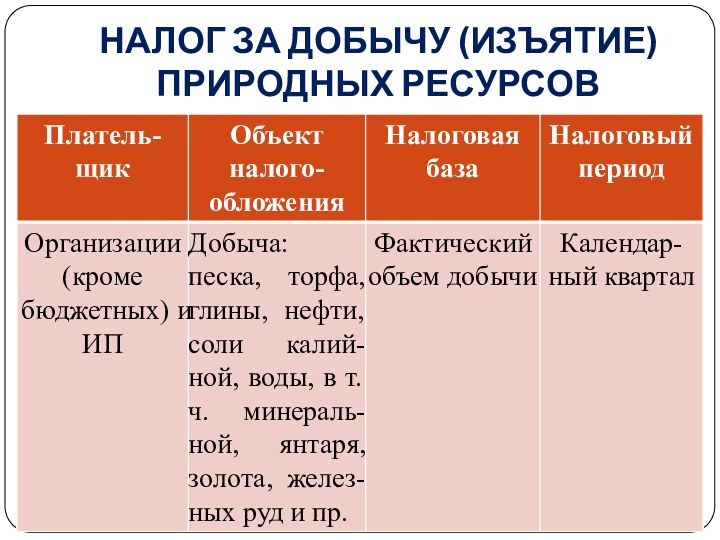

НАЛОГ ЗА ДОБЫЧУ (ИЗЪЯТИЕ) ПРИРОДНЫХ РЕСУРСОВ

Слайд 32

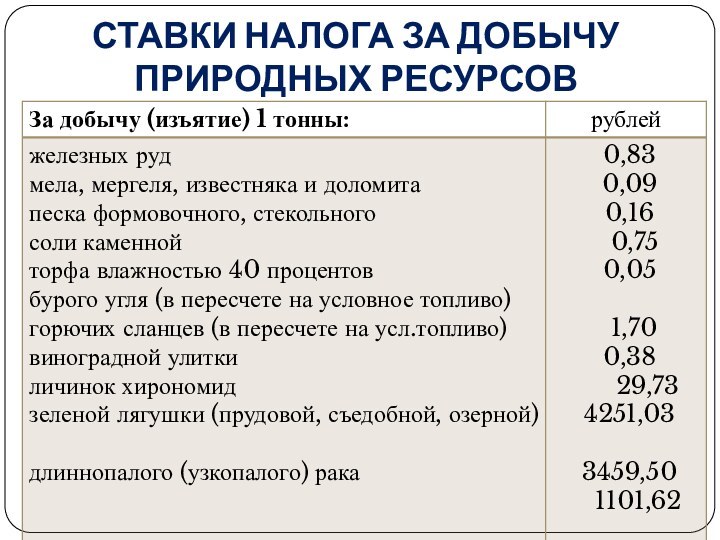

СТАВКИ НАЛОГА ЗА ДОБЫЧУ ПРИРОДНЫХ РЕСУРСОВ

Слайд 36

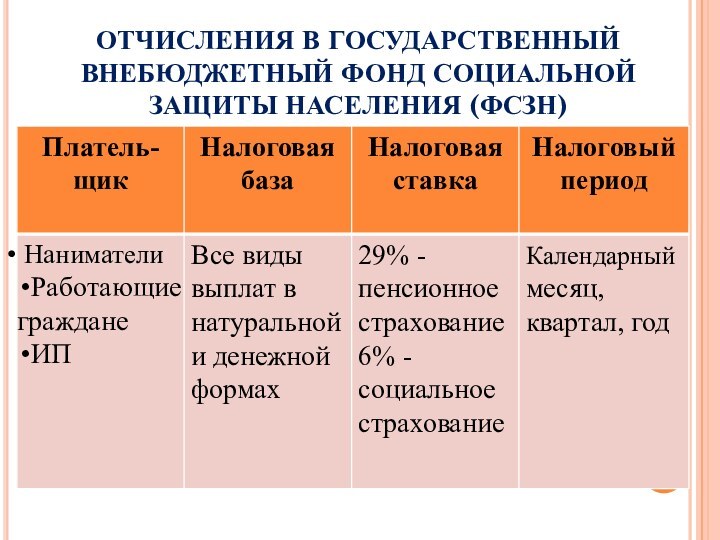

ОТЧИСЛЕНИЯ В ГОСУДАРСТВЕННЫЙ ВНЕБЮДЖЕТНЫЙ ФОНД СОЦИАЛЬНОЙ ЗАЩИТЫ НАСЕЛЕНИЯ

(ФСЗН)

Слайд 37

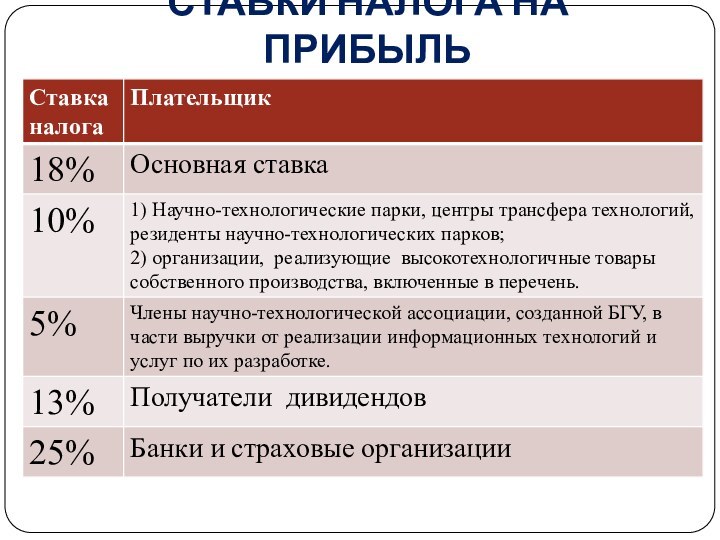

4 НАЛОГИ И СБОРЫ, УПЛАЧИВАЕМЫЕ

ИЗ ПРИБЫЛИ

Слайд 39

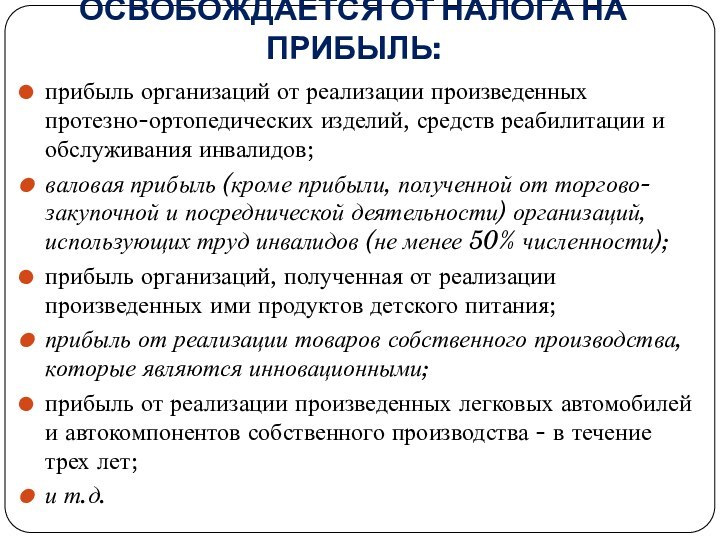

ОСВОБОЖДАЕТСЯ ОТ НАЛОГА НА ПРИБЫЛЬ:

прибыль организаций от реализации

произведенных протезно-ортопедических изделий, средств реабилитации и обслуживания инвалидов;

валовая прибыль

(кроме прибыли, полученной от торгово-закупочной и посреднической деятельности) организаций, использующих труд инвалидов (не менее 50% численности);

прибыль организаций, полученная от реализации произведенных ими продуктов детского питания;

прибыль от реализации товаров собственного производства, которые являются инновационными;

прибыль от реализации произведенных легковых автомобилей и автокомпонентов собственного производства - в течение трех лет;

и т.д.

Слайд 43

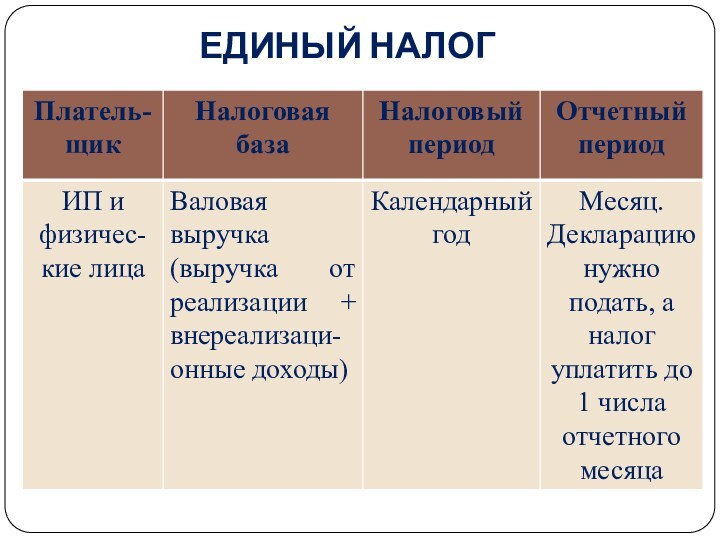

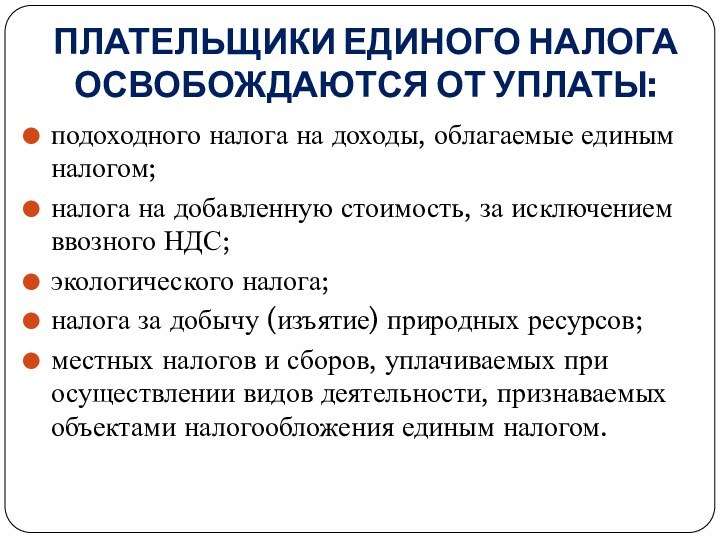

ПЛАТЕЛЬЩИКИ ЕДИНОГО НАЛОГА ОСВОБОЖДАЮТСЯ ОТ УПЛАТЫ:

подоходного налога на

доходы, облагаемые единым налогом;

налога на добавленную стоимость, за исключением

ввозного НДС;

экологического налога;

налога за добычу (изъятие) природных ресурсов;

местных налогов и сборов, уплачиваемых при осуществлении видов деятельности, признаваемых объектами налогообложения единым налогом.

Слайд 44

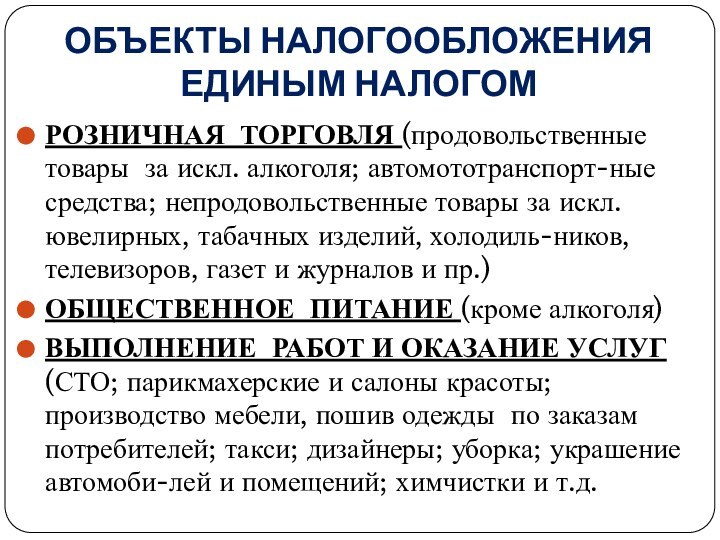

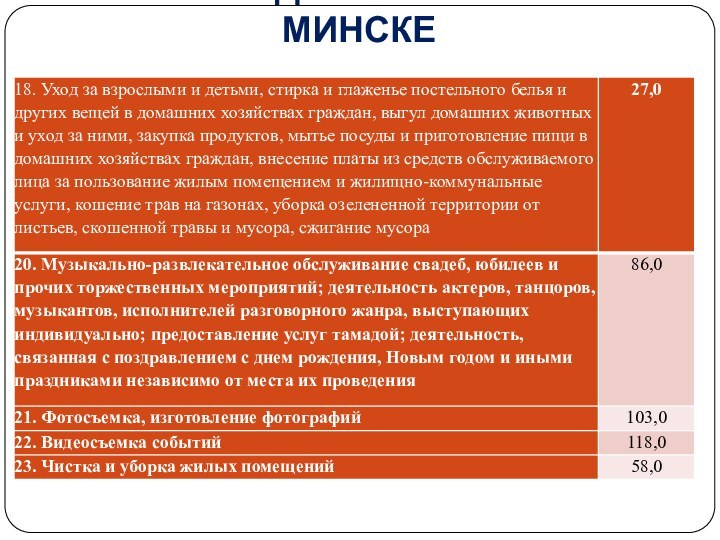

ОБЪЕКТЫ НАЛОГООБЛОЖЕНИЯ ЕДИНЫМ НАЛОГОМ

РОЗНИЧНАЯ ТОРГОВЛЯ (продовольственные товары за

искл. алкоголя; автомототранспорт-ные средства; непродовольственные товары за искл. ювелирных,

табачных изделий, холодиль-ников, телевизоров, газет и журналов и пр.)

ОБЩЕСТВЕННОЕ ПИТАНИЕ (кроме алкоголя)

ВЫПОЛНЕНИЕ РАБОТ И ОКАЗАНИЕ УСЛУГ (СТО; парикмахерские и салоны красоты; производство мебели, пошив одежды по заказам потребителей; такси; дизайнеры; уборка; украшение автомоби-лей и помещений; химчистки и т.д.

Слайд 47

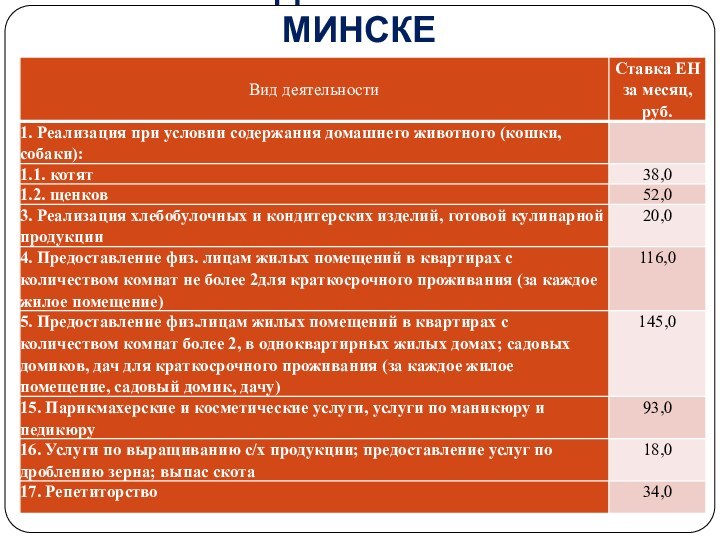

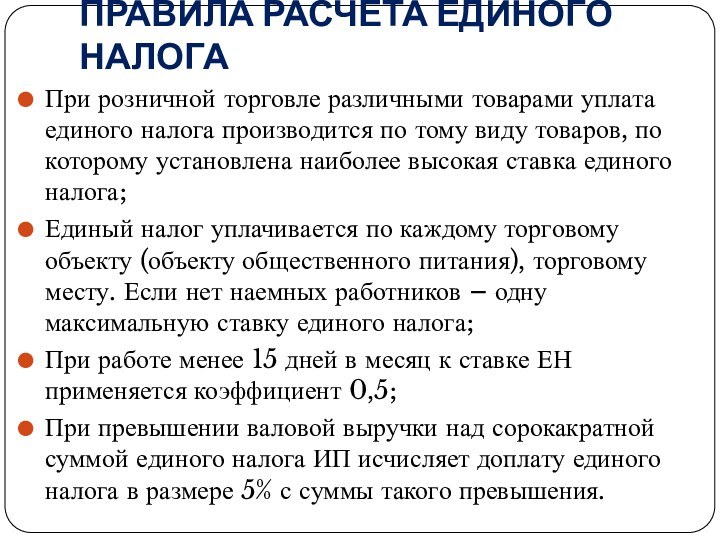

ПРАВИЛА РАСЧЕТА ЕДИНОГО НАЛОГА

При розничной торговле различными товарами

уплата единого налога производится по тому виду товаров, по

которому установлена наиболее высокая ставка единого налога;

Единый налог уплачивается по каждому торговому объекту (объекту общественного питания), торговому месту. Если нет наемных работников – одну максимальную ставку единого налога;

При работе менее 15 дней в месяц к ставке ЕН применяется коэффициент 0,5;

При превышении валовой выручки над сорокакратной суммой единого налога ИП исчисляет доплату единого налога в размере 5% с суммы такого превышения.

Слайд 48

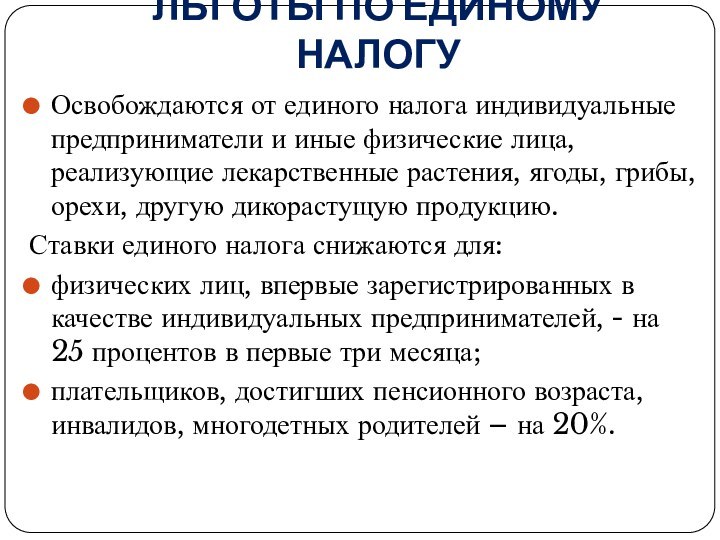

ЛЬГОТЫ ПО ЕДИНОМУ НАЛОГУ

Освобождаются от единого налога индивидуальные

предприниматели и иные физические лица, реализующие лекарственные растения, ягоды,

грибы, орехи, другую дикорастущую продукцию.

Ставки единого налога снижаются для:

физических лиц, впервые зарегистрированных в качестве индивидуальных предпринимателей, - на 25 процентов в первые три месяца;

плательщиков, достигших пенсионного возраста, инвалидов, многодетных родителей – на 20%.

Слайд 49

6 УПРОЩЁННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ

Слайд 50

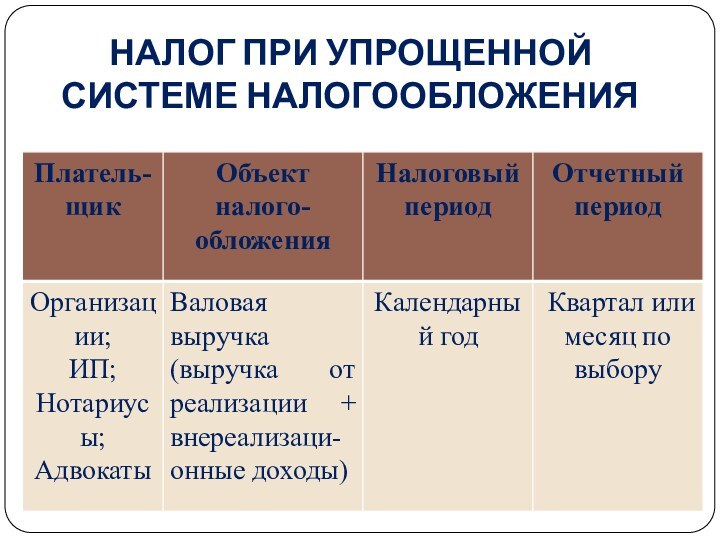

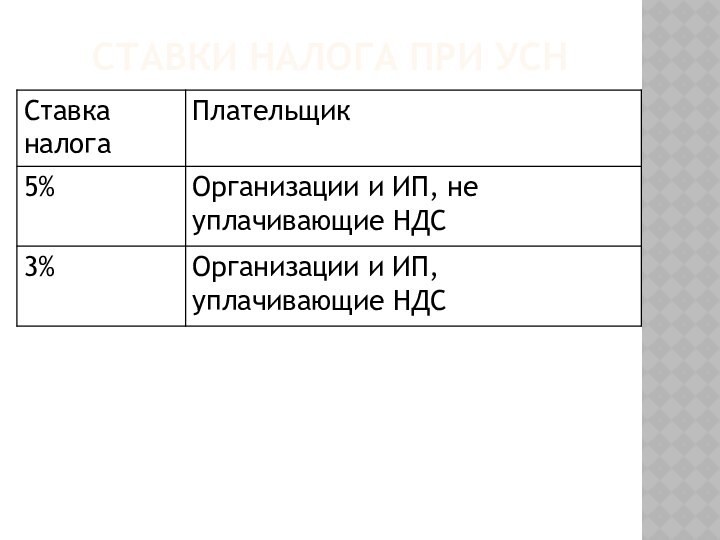

НАЛОГ ПРИ УПРОЩЕННОЙ СИСТЕМЕ НАЛОГООБЛОЖЕНИЯ

Слайд 51

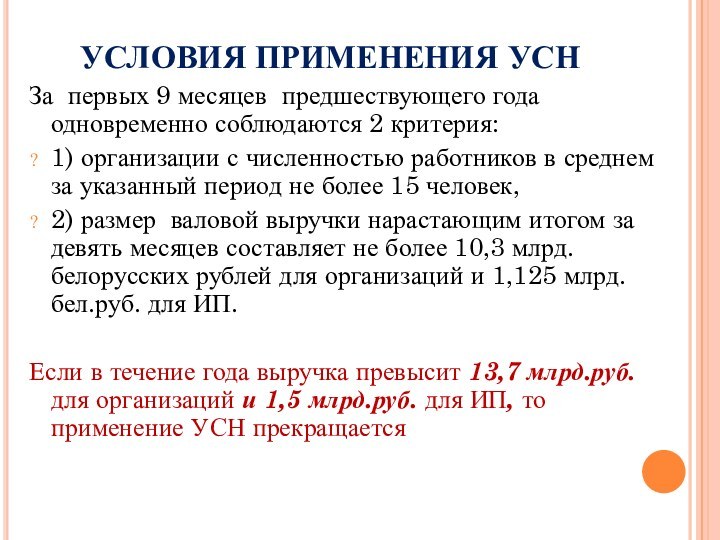

УСЛОВИЯ ПРИМЕНЕНИЯ УСН

За первых 9 месяцев предшествующего года

одновременно соблюдаются 2 критерия:

1) организации с численностью работников в

среднем за указанный период не более 15 человек,

2) размер валовой выручки нарастающим итогом за девять месяцев составляет не более 10,3 млрд. белорусских рублей для организаций и 1,125 млрд.бел.руб. для ИП.

Если в течение года выручка превысит 13,7 млрд.руб. для организаций и 1,5 млрд.руб. для ИП, то применение УСН прекращается

Слайд 52

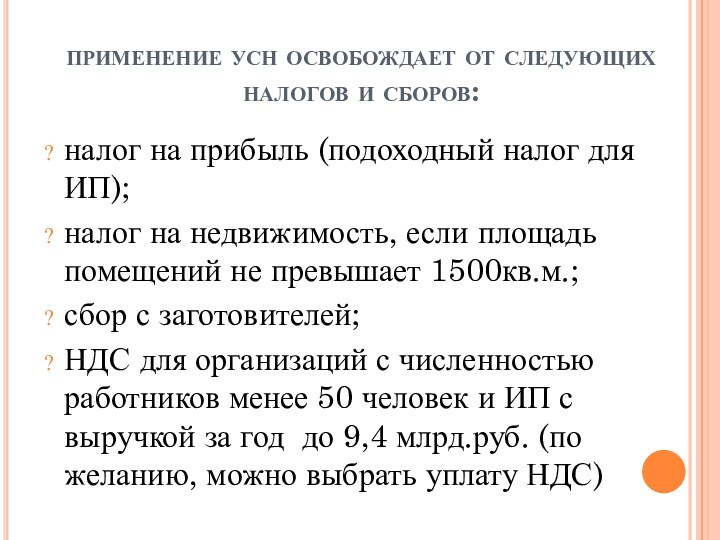

применение усн освобождает от следующих налогов и сборов:

налог

на прибыль (подоходный налог для ИП);

налог на недвижимость, если

площадь помещений не превышает 1500кв.м.;

сбор с заготовителей;

НДС для организаций с численностью работников менее 50 человек и ИП с выручкой за год до 9,4 млрд.руб. (по желанию, можно выбрать уплату НДС)

Слайд 53

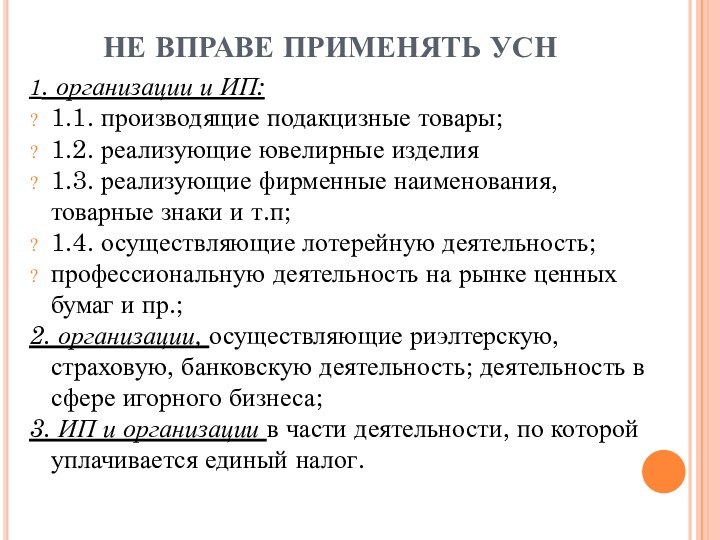

НЕ ВПРАВЕ ПРИМЕНЯТЬ УСН

1. организации и ИП:

1.1. производящие

подакцизные товары;

1.2. реализующие ювелирные изделия

1.3. реализующие фирменные наименования, товарные

знаки и т.п;

1.4. осуществляющие лотерейную деятельность;

профессиональную деятельность на рынке ценных бумаг и пр.;

2. организации, осуществляющие риэлтерскую, страховую, банковскую деятельность; деятельность в сфере игорного бизнеса;

3. ИП и организации в части деятельности, по которой уплачивается единый налог.

Слайд 56

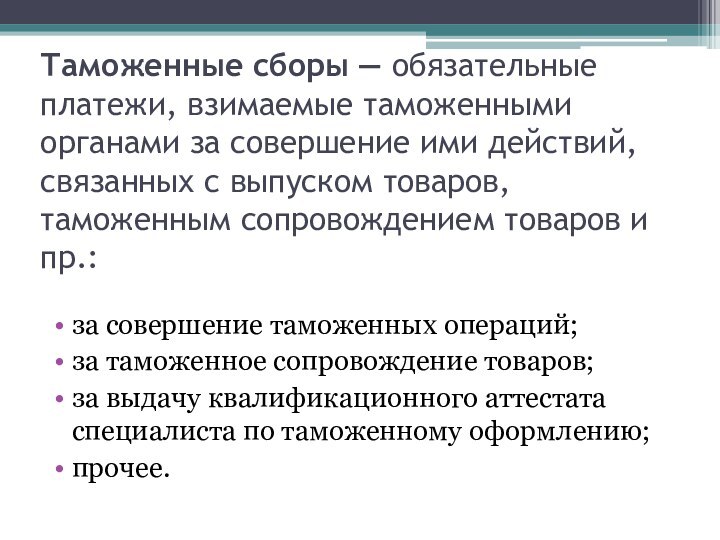

ТАМОЖЕННЫЕ ПЛАТЕЖИ (устанавливаются

в Таможенном кодексе Таможенного союза):

1)

ввозная таможенная пошлина;

2) вывозная таможенная пошлина;

3) налог на добавленную

стоимость (ввозной), взимаемый при ввозе товаров на таможенную территорию Таможенного союза;

4) акцизы;

5) таможенные сборы.

Слайд 57

Объектом обложения таможенными пошлинами, налогами являются товары, перемещаемые

через таможенную границу.

Базой для исчисления таможенных пошлин является:

- таможенная

стоимость товаров и (или)

- их физическая характеристика в натуральном выражении.

Слайд 58

ВИДЫ СТАВОК ТАМОЖЕННЫХ ПОШЛИН:

1) адвалорные – устанавливаются в

процентах к таможенной стоимости облагаемых товаров;

2) специфические – устанавливаются

в зависимости от физических характеристик в натуральном выражении (количества, массы, объема или иных характеристик);

3) комбинированные – сочетающие виды, указанные в подпунктах 1) и 2).

Слайд 59

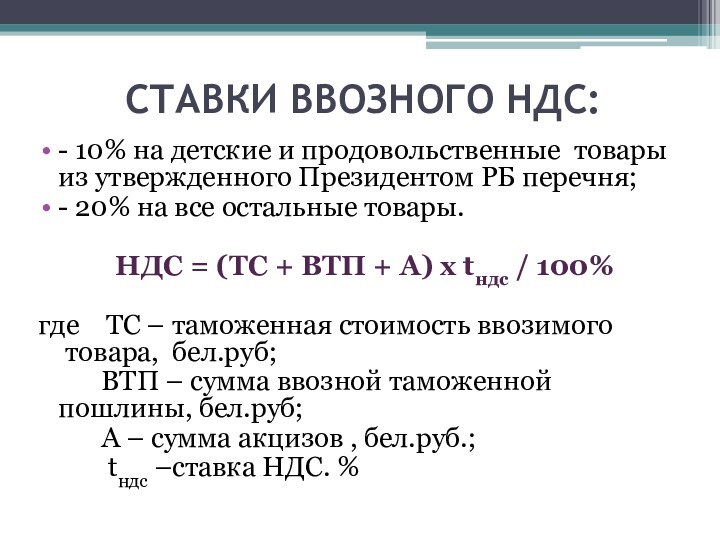

СТАВКИ ВВОЗНОГО НДС:

- 10% на детские и продовольственные

товары из утвержденного Президентом РБ перечня;

- 20% на

все остальные товары.

НДС = (ТС + ВТП + А) x tндс / 100%

где ТС – таможенная стоимость ввозимого товара, бел.руб;

ВТП – сумма ввозной таможенной пошлины, бел.руб;

А – сумма акцизов , бел.руб.;

tндс –ставка НДС. %

Слайд 60

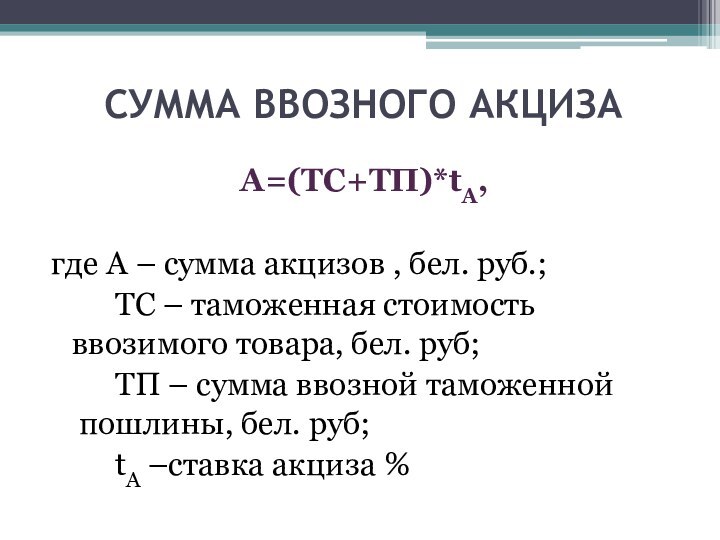

СУММА ВВОЗНОГО АКЦИЗА

А=(ТС+ТП)*tА,

где А – сумма акцизов

, бел. руб.;

ТС – таможенная стоимость ввозимого товара,

бел. руб;

ТП – сумма ввозной таможенной пошлины, бел. руб;

tА –ставка акциза %