- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Республиканские и местные налоги и сборы

Содержание

- 2. Плательщики экологического налога (ст.204 НК):организации;индивидуальные предприниматели.Плательщиками не

- 3. Объекты налогообложения экологическим налогом (ст.205 НК):выбросы загрязняющих

- 4. Объектами налогообложения экологическим налогом не признаются (ст.205

- 5. Налоговая база экологического налога (ст.206 НК):Налоговая база

- 6. Ставки экологического налога (ст. 207 НК):устанавливаются в

- 7. К ставкам экологического налога применяются следующие

- 8. Налоговый период экологического налога. Порядок исчисления (ст.208

- 9. Сроки представления налоговых деклараций (расчетов) и уплаты

- 10. Суммы экологического налога за выбросы загрязняющих веществ

- 11. Плательщики налога за добычу (изъятие) природных ресурсов (ст. 210 НК):организации; индивидуальные предприниматели.Плательщиками не признаются бюджетные организации.

- 12. Объектом налогообложения налогом за добычу (изъятие) природных

- 13. Объектом налогообложения налогом за добычу (изъятие) природных

- 14. Налоговая база налога за добычу (изъятие) природных

- 15. Ставки налога за добычу (изъятие) природных ресурсов

- 16. Налоговый период налога за добычу (изъятие) природных

- 17. Порядок исчисления, сроки представления налоговых деклараций (расчетов)

- 18. Суммы налога за добычу (изъятие) природных ресурсов

- 19. Плательщики земельного налога (ст.192 НК):организации физические лица.За

- 20. Объекты налогообложения земельным налогом (ст.193 НК):Объектами налогообложения

- 21. Объектами налогообложения земельным налогом не признаются:земли общего

- 22. Освобождаются от земельного налога (ст.194 НК):опытные поля,

- 23. Налоговая база земельного налога (ст.195 НК)Налоговая база

- 24. Ставки земельного налога устанавливаются:на земли сельскохозяйственного назначения

- 25. Местные Советы депутатов имеют право увеличивать (уменьшать)

- 26. Налоговый период земельного налога (ст.202 НК)Налоговым периодом земельного налога признается календарный год.

- 27. Порядок исчисления (ст.202 НК)Сумма земельного налога исчисляется

- 28. Сроки представления налоговых деклараций (расчетов) и уплаты

- 29. Скачать презентацию

- 30. Похожие презентации

Плательщики экологического налога (ст.204 НК):организации;индивидуальные предприниматели.Плательщиками не признаются бюджетные организации, за исключением бюджетных организаций, которые признаются плательщиками за захоронение отходов производства на объектах захоронения отходов производства в случае приобретения ими права собственности на отходы производства на

Слайд 2

Плательщики экологического налога (ст.204 НК):

организации;

индивидуальные предприниматели.

Плательщиками не признаются

Слайд 3

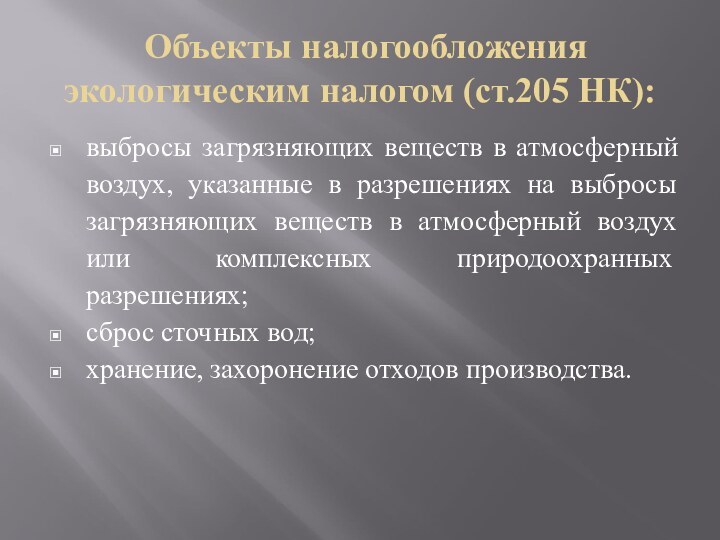

Объекты налогообложения экологическим налогом (ст.205 НК):

выбросы загрязняющих веществ

в атмосферный воздух, указанные в разрешениях на выбросы загрязняющих

веществ в атмосферный воздух или комплексных природоохранных разрешениях;сброс сточных вод;

хранение, захоронение отходов производства.

Слайд 4

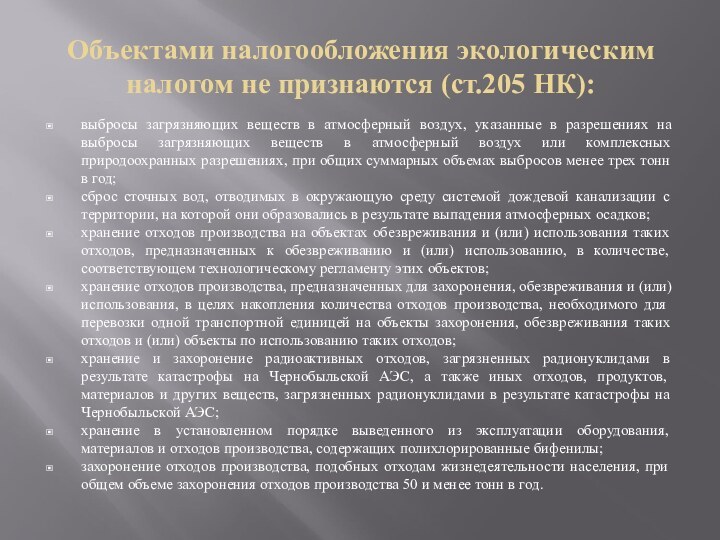

Объектами налогообложения экологическим налогом не признаются (ст.205 НК):

выбросы

загрязняющих веществ в атмосферный воздух, указанные в разрешениях на

выбросы загрязняющих веществ в атмосферный воздух или комплексных природоохранных разрешениях, при общих суммарных объемах выбросов менее трех тонн в год;сброс сточных вод, отводимых в окружающую среду системой дождевой канализации с территории, на которой они образовались в результате выпадения атмосферных осадков;

хранение отходов производства на объектах обезвреживания и (или) использования таких отходов, предназначенных к обезвреживанию и (или) использованию, в количестве, соответствующем технологическому регламенту этих объектов;

хранение отходов производства, предназначенных для захоронения, обезвреживания и (или) использования, в целях накопления количества отходов производства, необходимого для перевозки одной транспортной единицей на объекты захоронения, обезвреживания таких отходов и (или) объекты по использованию таких отходов;

хранение и захоронение радиоактивных отходов, загрязненных радионуклидами в результате катастрофы на Чернобыльской АЭС, а также иных отходов, продуктов, материалов и других веществ, загрязненных радионуклидами в результате катастрофы на Чернобыльской АЭС;

хранение в установленном порядке выведенного из эксплуатации оборудования, материалов и отходов производства, содержащих полихлорированные бифенилы;

захоронение отходов производства, подобных отходам жизнедеятельности населения, при общем объеме захоронения отходов производства 50 и менее тонн в год.

Слайд 5

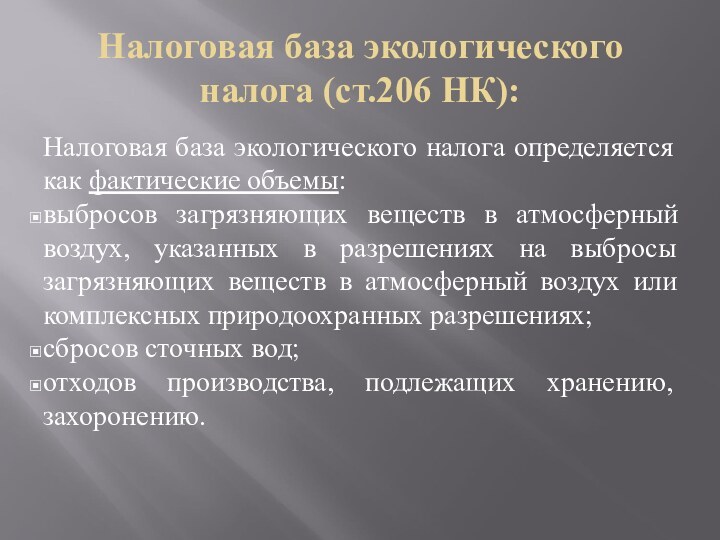

Налоговая база экологического налога (ст.206 НК):

Налоговая база экологического

налога определяется как фактические объемы:

выбросов загрязняющих веществ в атмосферный

воздух, указанных в разрешениях на выбросы загрязняющих веществ в атмосферный воздух или комплексных природоохранных разрешениях;сбросов сточных вод;

отходов производства, подлежащих хранению, захоронению.

Слайд 6

Ставки экологического налога (ст. 207 НК):

устанавливаются в размерах

согласно приложениям 6–8 к НК.

Например, за 1 тонну загрязняющих

веществ, за 1 куб. метр сточных вод в бел. руб.

Слайд 7

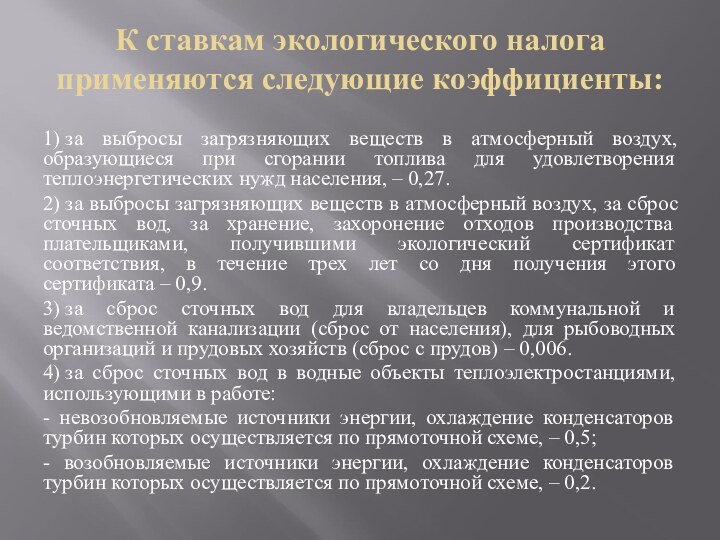

К ставкам экологического налога применяются следующие коэффициенты:

1) за выбросы

загрязняющих веществ в атмосферный воздух, образующиеся при сгорании топлива

для удовлетворения теплоэнергетических нужд населения, – 0,27.2) за выбросы загрязняющих веществ в атмосферный воздух, за сброс сточных вод, за хранение, захоронение отходов производства плательщиками, получившими экологический сертификат соответствия, в течение трех лет со дня получения этого сертификата – 0,9.

3) за сброс сточных вод для владельцев коммунальной и ведомственной канализации (сброс от населения), для рыбоводных организаций и прудовых хозяйств (сброс с прудов) – 0,006.

4) за сброс сточных вод в водные объекты теплоэлектростанциями, использующими в работе:

- невозобновляемые источники энергии, охлаждение конденсаторов турбин которых осуществляется по прямоточной схеме, – 0,5;

- возобновляемые источники энергии, охлаждение конденсаторов турбин которых осуществляется по прямоточной схеме, – 0,2.

Слайд 8

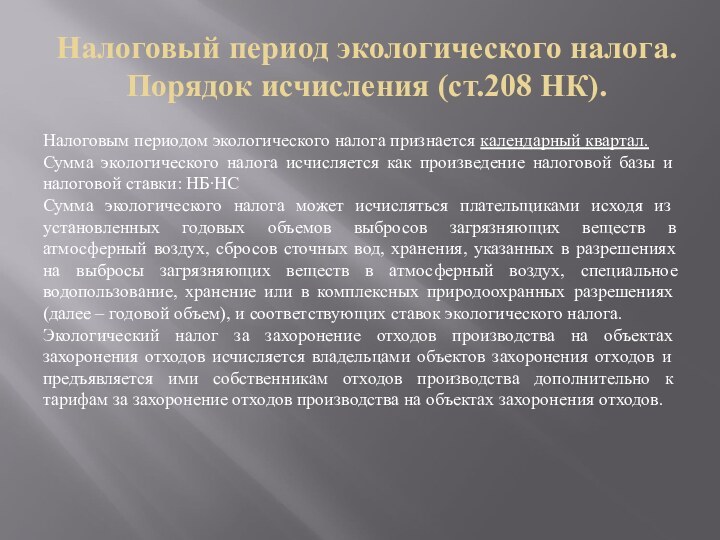

Налоговый период экологического налога. Порядок исчисления (ст.208 НК).

Налоговым

периодом экологического налога признается календарный квартал.

Сумма экологического налога исчисляется

как произведение налоговой базы и налоговой ставки: НБ∙НССумма экологического налога может исчисляться плательщиками исходя из установленных годовых объемов выбросов загрязняющих веществ в атмосферный воздух, сбросов сточных вод, хранения, указанных в разрешениях на выбросы загрязняющих веществ в атмосферный воздух, специальное водопользование, хранение или в комплексных природоохранных разрешениях (далее – годовой объем), и соответствующих ставок экологического налога.

Экологический налог за захоронение отходов производства на объектах захоронения отходов исчисляется владельцами объектов захоронения отходов и предъявляется ими собственникам отходов производства дополнительно к тарифам за захоронение отходов производства на объектах захоронения отходов.

Слайд 9 Сроки представления налоговых деклараций (расчетов) и уплаты экологического

налога (ст.208 НК)

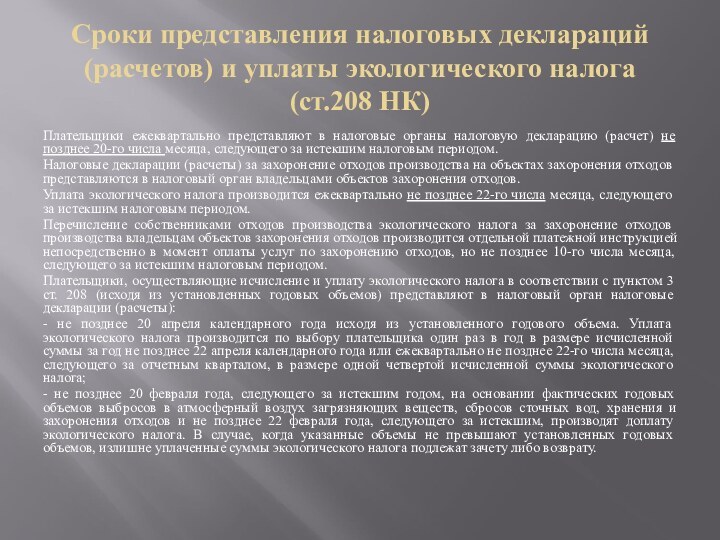

Плательщики ежеквартально представляют в налоговые органы налоговую

декларацию (расчет) не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.Налоговые декларации (расчеты) за захоронение отходов производства на объектах захоронения отходов представляются в налоговый орган владельцами объектов захоронения отходов.

Уплата экологического налога производится ежеквартально не позднее 22-го числа месяца, следующего за истекшим налоговым периодом.

Перечисление собственниками отходов производства экологического налога за захоронение отходов производства владельцам объектов захоронения отходов производится отдельной платежной инструкцией непосредственно в момент оплаты услуг по захоронению отходов, но не позднее 10-го числа месяца, следующего за истекшим налоговым периодом.

Плательщики, осуществляющие исчисление и уплату экологического налога в соответствии с пунктом 3 ст. 208 (исходя из установленных годовых объемов) представляют в налоговый орган налоговые декларации (расчеты):

- не позднее 20 апреля календарного года исходя из установленного годового объема. Уплата экологического налога производится по выбору плательщика один раз в год в размере исчисленной суммы за год не позднее 22 апреля календарного года или ежеквартально не позднее 22-го числа месяца, следующего за отчетным кварталом, в размере одной четвертой исчисленной суммы экологического налога;

- не позднее 20 февраля года, следующего за истекшим годом, на основании фактических годовых объемов выбросов в атмосферный воздух загрязняющих веществ, сбросов сточных вод, хранения и захоронения отходов и не позднее 22 февраля года, следующего за истекшим, производят доплату экологического налога. В случае, когда указанные объемы не превышают установленных годовых объемов, излишне уплаченные суммы экологического налога подлежат зачету либо возврату.

Слайд 10

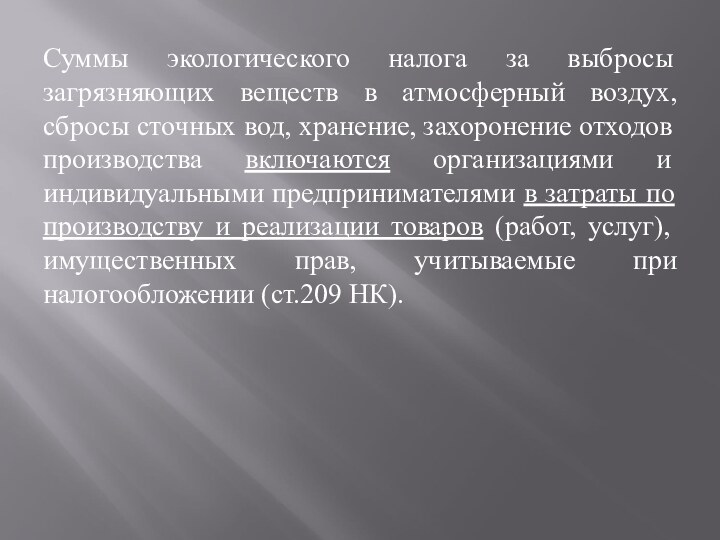

Суммы экологического налога за выбросы загрязняющих веществ в

атмосферный воздух, сбросы сточных вод, хранение, захоронение отходов производства

включаются организациями и индивидуальными предпринимателями в затраты по производству и реализации товаров (работ, услуг), имущественных прав, учитываемые при налогообложении (ст.209 НК).Слайд 11 Плательщики налога за добычу (изъятие) природных ресурсов (ст.

210 НК):

организации;

индивидуальные предприниматели.

Плательщиками не признаются бюджетные организации.

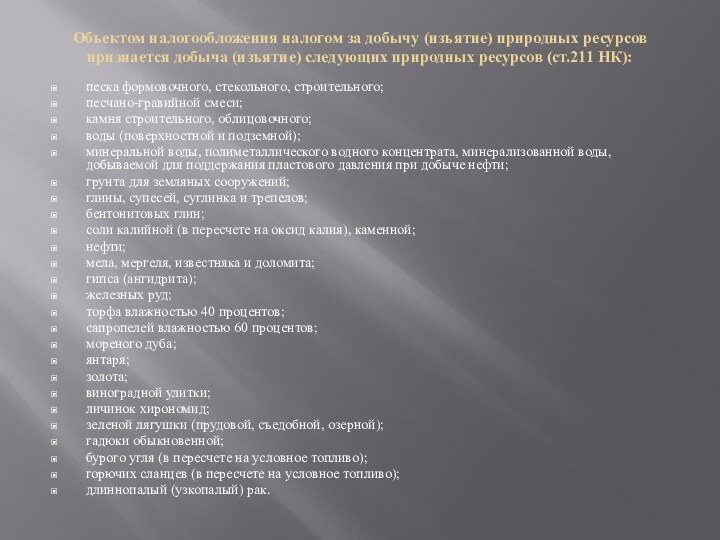

Слайд 12 Объектом налогообложения налогом за добычу (изъятие) природных ресурсов

признается добыча (изъятие) следующих природных ресурсов (ст.211 НК):

песка формовочного,

стекольного, строительного;песчано-гравийной смеси;

камня строительного, облицовочного;

воды (поверхностной и подземной);

минеральной воды, полиметаллического водного концентрата, минерализованной воды, добываемой для поддержания пластового давления при добыче нефти;

грунта для земляных сооружений;

глины, супесей, суглинка и трепелов;

бентонитовых глин;

соли калийной (в пересчете на оксид калия), каменной;

нефти;

мела, мергеля, известняка и доломита;

гипса (ангидрита);

железных руд;

торфа влажностью 40 процентов;

сапропелей влажностью 60 процентов;

мореного дуба;

янтаря;

золота;

виноградной улитки;

личинок хирономид;

зеленой лягушки (прудовой, съедобной, озерной);

гадюки обыкновенной;

бурого угля (в пересчете на условное топливо);

горючих сланцев (в пересчете на условное топливо);

длиннопалый (узкопалый) рак.

Слайд 13 Объектом налогообложения налогом за добычу (изъятие) природных ресурсов

не признаются:

добыча нефтяного попутного газа;

добыча полезных ископаемых, остающихся во

вскрышных, вмещающих (разубоживающих) породах, в отвалах или отходах перерабатывающих производств, а также составляющих нормативные потери полезных ископаемых;изъятие полезных ископаемых из недр при строительстве подземных частей наземных капитальных строений (зданий, сооружений) и иных объектов строительства, не связанное с добычей полезных ископаемых, в том числе их изъятие со дна водоемов при производстве дноуглубительных работ;

добыча грунта, песка и песчано-гравийной смеси, используемых для производства работ по преодолению последствий аварии на Чернобыльской АЭС;

добыча попутных и дренажных подземных вод, извлекаемых при разработке месторождений полезных ископаемых;

добыча подземных и поверхностных вод для противопожарного водоснабжения;

добыча подземных вод из контрольных и резервных скважин при проведении планового контроля за их эксплуатацией, из скважин заградительного дренажа, предназначенных для защиты подземных вод от загрязнения в районе расположения мест хранения крупнотоннажных отходов;

добыча подземных вод, используемых для получения геотермальной энергии.

Слайд 14 Налоговая база налога за добычу (изъятие) природных ресурсов

(ст.212 НК):

Налоговая база налога за добычу (изъятие) природных ресурсов,

за исключением соли калийной, определяется как фактический объем добываемых (изымаемых) природных ресурсов.Налоговая база налога за добычу (изъятие) природных ресурсов в отношении соли калийной определяется:

как фактический объем добываемой (изымаемой) соли калийной (в целях применения ставки налога, установленной в твердой сумме);

как произведение фактического объема реализации калийных удобрений и средневзвешенной цены реализации 1 тонны калийных удобрений за пределы Республики Беларусь (в целях применения ставки налога, установленной в процентном отношении).

Слайд 15 Ставки налога за добычу (изъятие) природных ресурсов (ст.

213 НК):

устанавливаются в размерах согласно приложению 10 к НК.

Например, за добычу 1 г золота 1,38 руб.в отношении нефти устанавливаются исходя из среднего за истекший налоговый период уровня цен на нефть сорта «Юралс» на мировых рынках нефтяного сырья согласно приложению 101 к НК.

в отношении соли калийной устанавливаются в следующих размерах:

- 4,79 белорусского рубля за добычу (изъятие) 1 тонны соли калийной (в пересчете на оксид калия) (специфическая ставка);

- 12 процентов (адвалорная ставка) от средневзвешенной цены калийных удобрений на внутреннем рынке и при экспорте (средневзвешенная цена).

Слайд 16 Налоговый период налога за добычу (изъятие) природных ресурсов

(ст.214 НК)

Налоговым периодом налога за добычу (изъятие) природных ресурсов,

за исключением налога за добычу (изъятие) природных ресурсов в отношении нефти и налога за добычу (изъятие) природных ресурсов в отношении соли калийной, признается календарный квартал.Налоговым периодом налога за добычу (изъятие) природных ресурсов в отношении нефти и налога за добычу (изъятие) природных ресурсов в отношении соли калийной признается календарный месяц.

Слайд 17 Порядок исчисления, сроки представления налоговых деклараций (расчетов) и

уплаты налога за добычу (изъятие) природных ресурсов (ст.214 НК)

Сумма

налога за добычу (изъятие) природных ресурсов исчисляется как произведение налоговой базы и налоговой ставки: НБ∙НС.Сумма налога за добычу (изъятие) природных ресурсов, за исключением налога за добычу (изъятие) природных ресурсов в отношении нефти и соли калийной, может исчисляться плательщиками исходя из объемов добычи (изъятия) природных ресурсов, указанных в документах, на основании которых осуществляется их добыча (изъятие), и соответствующих ставок налога за добычу (изъятие) природных ресурсов.

Плательщики по истечении налогового периода представляют в налоговые органы налоговую декларацию (расчет) не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

Уплата налога за добычу (изъятие) природных ресурсов производится по истечении налогового периода не позднее 22-го числа месяца, следующего за истекшим налоговым периодом.

Плательщики, осуществляющие исчисление и уплату налога за добычу (изъятие) природных ресурсов в соответствии с пунктом 3 ст.214 (исходя из объемов добычи (изъятия) природных ресурсов, указанных в документах), представляют в налоговый орган налоговые декларации (расчеты):

- не позднее 20 апреля календарного года исходя из объемов добычи (изъятия) природных ресурсов, указанных в документах, на основании которых осуществляется их добыча (изъятие). Уплата налога за добычу (изъятие) природных ресурсов производится ежеквартально не позднее 22-го числа месяца, следующего за отчетным кварталом, в размере одной четвертой исчисленной суммы налога за добычу (изъятие) природных ресурсов;

- не позднее 20 февраля года, следующего за истекшим годом, на основании фактических годовых объемов добычи (изъятия) природных ресурсов и не позднее 22 февраля года, следующего за истекшим, производят доплату налога за добычу (изъятие) природных ресурсов. Излишне уплаченные суммы налога за добычу (изъятие) природных ресурсов подлежат зачету либо возврату плательщикам.

Слайд 18

Суммы налога за добычу (изъятие) природных ресурсов включаются

организациями и индивидуальными предпринимателями в затраты по производству и

реализации товаров (работ, услуг), имущественных прав, учитываемые при налогообложении (ст. 215 НК).

Слайд 19

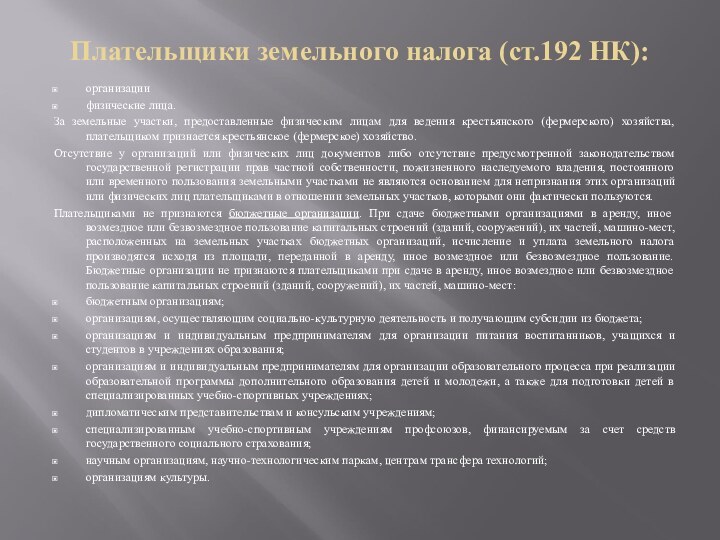

Плательщики земельного налога (ст.192 НК):

организации

физические лица.

За земельные

участки, предоставленные физическим лицам для ведения крестьянского (фермерского) хозяйства,

плательщиком признается крестьянское (фермерское) хозяйство.Отсутствие у организаций или физических лиц документов либо отсутствие предусмотренной законодательством государственной регистрации прав частной собственности, пожизненного наследуемого владения, постоянного или временного пользования земельными участками не являются основанием для непризнания этих организаций или физических лиц плательщиками в отношении земельных участков, которыми они фактически пользуются.

Плательщиками не признаются бюджетные организации. При сдаче бюджетными организациями в аренду, иное возмездное или безвозмездное пользование капитальных строений (зданий, сооружений), их частей, машино-мест, расположенных на земельных участках бюджетных организаций, исчисление и уплата земельного налога производятся исходя из площади, переданной в аренду, иное возмездное или безвозмездное пользование. Бюджетные организации не признаются плательщиками при сдаче в аренду, иное возмездное или безвозмездное пользование капитальных строений (зданий, сооружений), их частей, машино-мест:

бюджетным организациям;

организациям, осуществляющим социально-культурную деятельность и получающим субсидии из бюджета;

организациям и индивидуальным предпринимателям для организации питания воспитанников, учащихся и студентов в учреждениях образования;

организациям и индивидуальным предпринимателям для организации образовательного процесса при реализации образовательной программы дополнительного образования детей и молодежи, а также для подготовки детей в специализированных учебно-спортивных учреждениях;

дипломатическим представительствам и консульским учреждениям;

специализированным учебно-спортивным учреждениям профсоюзов, финансируемым за счет средств государственного социального страхования;

научным организациям, научно-технологическим паркам, центрам трансфера технологий;

организациям культуры.

Слайд 20

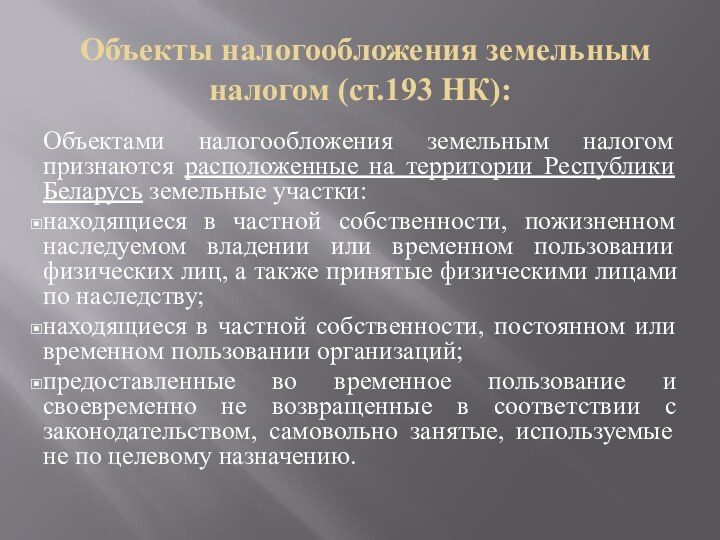

Объекты налогообложения земельным налогом (ст.193 НК):

Объектами налогообложения земельным

налогом признаются расположенные на территории Республики Беларусь земельные участки:

находящиеся

в частной собственности, пожизненном наследуемом владении или временном пользовании физических лиц, а также принятые физическими лицами по наследству;находящиеся в частной собственности, постоянном или временном пользовании организаций;

предоставленные во временное пользование и своевременно не возвращенные в соответствии с законодательством, самовольно занятые, используемые не по целевому назначению.

Слайд 21

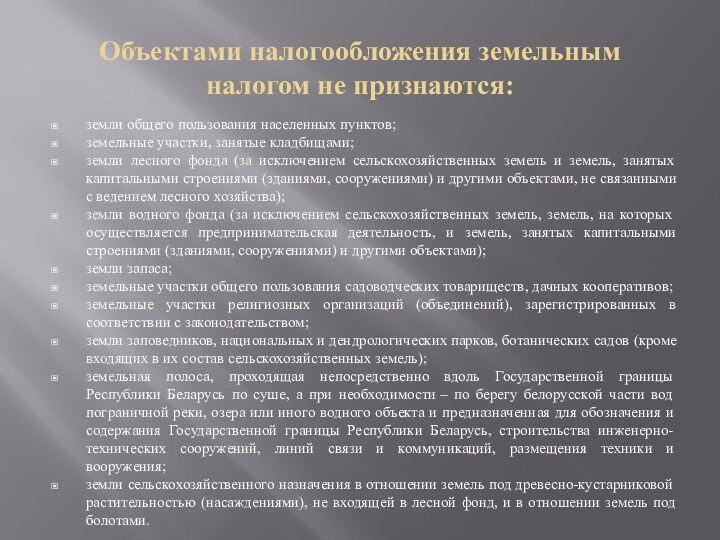

Объектами налогообложения земельным налогом не признаются:

земли общего пользования

населенных пунктов;

земельные участки, занятые кладбищами;

земли лесного фонда (за исключением

сельскохозяйственных земель и земель, занятых капитальными строениями (зданиями, сооружениями) и другими объектами, не связанными с ведением лесного хозяйства);земли водного фонда (за исключением сельскохозяйственных земель, земель, на которых осуществляется предпринимательская деятельность, и земель, занятых капитальными строениями (зданиями, сооружениями) и другими объектами);

земли запаса;

земельные участки общего пользования садоводческих товариществ, дачных кооперативов;

земельные участки религиозных организаций (объединений), зарегистрированных в соответствии с законодательством;

земли заповедников, национальных и дендрологических парков, ботанических садов (кроме входящих в их состав сельскохозяйственных земель);

земельная полоса, проходящая непосредственно вдоль Государственной границы Республики Беларусь по суше, а при необходимости – по берегу белорусской части вод пограничной реки, озера или иного водного объекта и предназначенная для обозначения и содержания Государственной границы Республики Беларусь, строительства инженерно-технических сооружений, линий связи и коммуникаций, размещения техники и вооружения;

земли сельскохозяйственного назначения в отношении земель под древесно-кустарниковой растительностью (насаждениями), не входящей в лесной фонд, и в отношении земель под болотами.

Слайд 22

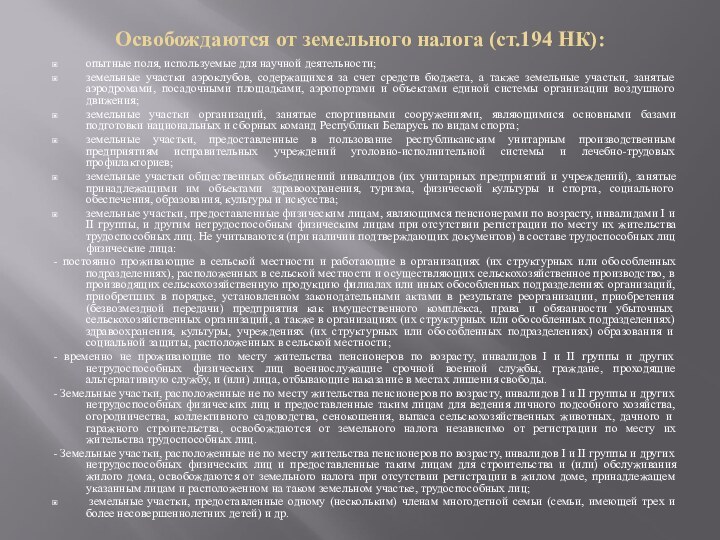

Освобождаются от земельного налога (ст.194 НК):

опытные поля, используемые

для научной деятельности;

земельные участки аэроклубов, содержащихся за счет средств

бюджета, а также земельные участки, занятые аэродромами, посадочными площадками, аэропортами и объектами единой системы организации воздушного движения;земельные участки организаций, занятые спортивными сооружениями, являющимися основными базами подготовки национальных и сборных команд Республики Беларусь по видам спорта;

земельные участки, предоставленные в пользование республиканским унитарным производственным предприятиям исправительных учреждений уголовно-исполнительной системы и лечебно-трудовых профилакториев;

земельные участки общественных объединений инвалидов (их унитарных предприятий и учреждений), занятые принадлежащими им объектами здравоохранения, туризма, физической культуры и спорта, социального обеспечения, образования, культуры и искусства;

земельные участки, предоставленные физическим лицам, являющимся пенсионерами по возрасту, инвалидами I и II группы, и другим нетрудоспособным физическим лицам при отсутствии регистрации по месту их жительства трудоспособных лиц. Не учитываются (при наличии подтверждающих документов) в составе трудоспособных лиц физические лица:

- постоянно проживающие в сельской местности и работающие в организациях (их структурных или обособленных подразделениях), расположенных в сельской местности и осуществляющих сельскохозяйственное производство, в производящих сельскохозяйственную продукцию филиалах или иных обособленных подразделениях организаций, приобретших в порядке, установленном законодательными актами в результате реорганизации, приобретения (безвозмездной передачи) предприятия как имущественного комплекса, права и обязанности убыточных сельскохозяйственных организаций, а также в организациях (их структурных или обособленных подразделениях) здравоохранения, культуры, учреждениях (их структурных или обособленных подразделениях) образования и социальной защиты, расположенных в сельской местности;

- временно не проживающие по месту жительства пенсионеров по возрасту, инвалидов I и II группы и других нетрудоспособных физических лиц военнослужащие срочной военной службы, граждане, проходящие альтернативную службу, и (или) лица, отбывающие наказание в местах лишения свободы.

- Земельные участки, расположенные не по месту жительства пенсионеров по возрасту, инвалидов I и II группы и других нетрудоспособных физических лиц и предоставленные таким лицам для ведения личного подсобного хозяйства, огородничества, коллективного садоводства, сенокошения, выпаса сельскохозяйственных животных, дачного и гаражного строительства, освобождаются от земельного налога независимо от регистрации по месту их жительства трудоспособных лиц.

- Земельные участки, расположенные не по месту жительства пенсионеров по возрасту, инвалидов I и II группы и других нетрудоспособных физических лиц и предоставленные таким лицам для строительства и (или) обслуживания жилого дома, освобождаются от земельного налога при отсутствии регистрации в жилом доме, принадлежащем указанным лицам и расположенном на таком земельном участке, трудоспособных лиц;

земельные участки, предоставленные одному (нескольким) членам многодетной семьи (семьи, имеющей трех и более несовершеннолетних детей) и др.

Слайд 23

Налоговая база земельного налога (ст.195 НК)

Налоговая база земельного

налога определяется в размере кадастровой стоимости земельного участка.

Налоговая база

земельного налога определяется в белорусских рублях на 1 января календарного года, за который производится исчисление налога, в отношении:1. земельного участка, предоставленного для одной цели, – в размере его кадастровой стоимости;

2. земельного участка, предоставленного для нескольких целей, для которых предусмотрены разные ставки земельного налога, – в размере суммы кадастровой стоимости, определенной исходя из площадей, приходящихся на соответствующее функциональное использование земельного участка;

3. земельного участка, предоставленного для нескольких целей, которые соответствуют разным видам функционального использования земельных участков и в отношении которых предусмотрены разные ставки земельного налога, – в размере суммы кадастровой стоимости, определенной исходя из площадей, приходящихся на соответствующее функциональное использование земельного участка;

4. доли в праве на земельный участок, предоставленный для одной цели, – в размере кадастровой стоимости земельного участка, соответствующей доле в праве на земельный участок.

Слайд 24

Ставки земельного налога устанавливаются:

на земли сельскохозяйственного назначения (ст.196

НК+приложение 2 к НК)

на земли населенных пунктов (ст.197 НК)

на

земли промышленности, транспорта, связи, энергетики, обороны и иного назначения, расположенные за пределами населенных пунктов, земли садоводческих товариществ и дачных кооперативов (ст.198 НК)на земли лесного фонда (ст.199 НК)

на земли водного фонда (ст.200 НК)

на земли природоохранного, оздоровительного, рекреационного и историко-культурного назначения (ст.201 НК)

Слайд 25

Местные Советы депутатов имеют право увеличивать (уменьшать) (но

не более чем в два с половиной раза) ставки

земельного налога отдельным категориям плательщиков.Областные (Минский городской) Советы депутатов имеют право увеличивать (но не более чем в десять раз) ставки земельного налога на земельные участки (части земельного участка), занятые капитальными строениями (зданиями, сооружениями), их частями, включенными в перечень неиспользуемого (неэффективно используемого) имущества.

Слайд 26

Налоговый период земельного налога (ст.202 НК)

Налоговым периодом земельного

налога признается календарный год.

Слайд 27

Порядок исчисления (ст.202 НК)

Сумма земельного налога исчисляется как

произведение налоговой базы и соответствующих ставок земельного налога: НБ∙НС.

Исчисление

земельного налога плательщикам – физическим лицам производится налоговыми органами на 1 января каждого налогового периода.Физические лица уплачивают земельный налог на основании извещения налогового органа, ежегодно вручаемого до 1 августа текущего налогового периода.

Земельный налог исчисляется начиная с 1-го числа месяца, следующего за месяцем:

принятия уполномоченным государственным органом решения, являющегося основанием для возникновения или перехода права на земельный участок;

перехода права на земельный участок в случае, если в соответствии с законодательством такое решение не требуется.

Земельный налог за земельный участок, принятый по наследству, а также за земельный участок, на котором расположено недвижимое имущество, принятое по наследству, исчисляется с 1-го числа месяца, следующего за месяцем открытия наследства.

Слайд 28 Сроки представления налоговых деклараций (расчетов) и уплаты земельного

налога (ст. 202 НК)

Плательщики-организации представляют в налоговые органы налоговые

декларации (расчеты) по земельному налогу ежегодно не позднее 20 февраля текущего года. Уплата земельного налога производится:

1. организациями (за исключением садоводческих товариществ):

по их выбору без изменения в течение налогового периода один раз в год в размере исчисленной суммы за год – не позднее 22 февраля текущего года или ежеквартально не позднее 22-го числа второго месяца каждого квартала – в размере одной четвертой годовой суммы земельного налога;

за земли сельскохозяйственного назначения – по их выбору без изменения в течение налогового периода один раз в год в размере исчисленной суммы за год не позднее 15 апреля текущего года, или не позднее 15 апреля, 15 июля, 15 сентября, 15 ноября – в размере одной четвертой годовой суммы земельного налога, или в сроки, установленные абзацем вторым настоящей части;

2. садоводческими товариществами:

ежегодно не позднее 22 августа;

за земельные участки, предоставленные с (после) 1 августа, – не позднее 22 декабря;

3. физическими лицами:

ежегодно не позднее 15 ноября. В случае вручения налоговыми органами извещения по истечении указанного срока земельный налог уплачивается физическими лицами не позднее тридцати дней со дня вручения им извещения;

за земельные участки, предоставленные во временное пользование и своевременно не возвращенные в соответствии с законодательством, самовольно занятые, используемые не по целевому назначению, – не позднее тридцати дней со дня вручения им извещения.