- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему по организации безналичных расчетов в банке Формы безналичных расчетов

Содержание

- 2. Безналичные расчеты это платежи это платежи, осуществляемые без использования наличных денег, посредством

- 3. Форма расчетов - это урегулированный законодательством способ исполнения через банк денежных обязательств предприятий и организаций.

- 4. Формы безналичных расчетов: Расчеты платежными поручениями; Расчеты

- 5. Законодательные акты, регулирующие порядок осуществления перевода денежных

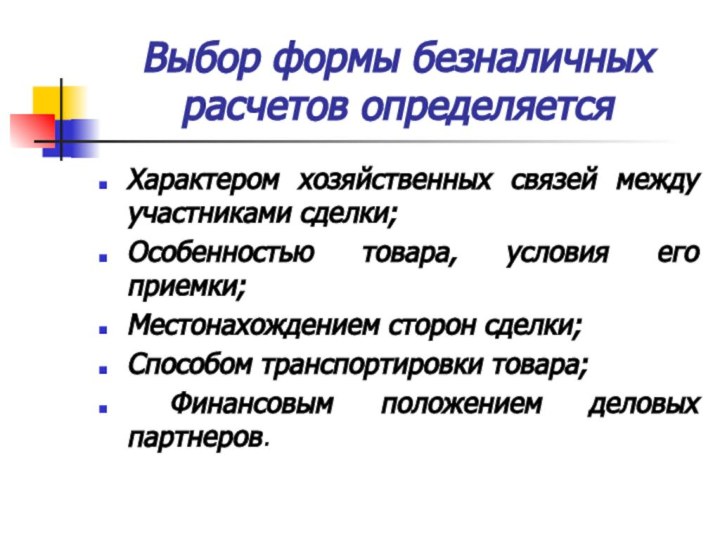

- 6. Выбор формы безналичных расчетов определяется Характером хозяйственных

- 7. Формы безналичных расчетов избираются плательщиками, получателями средств

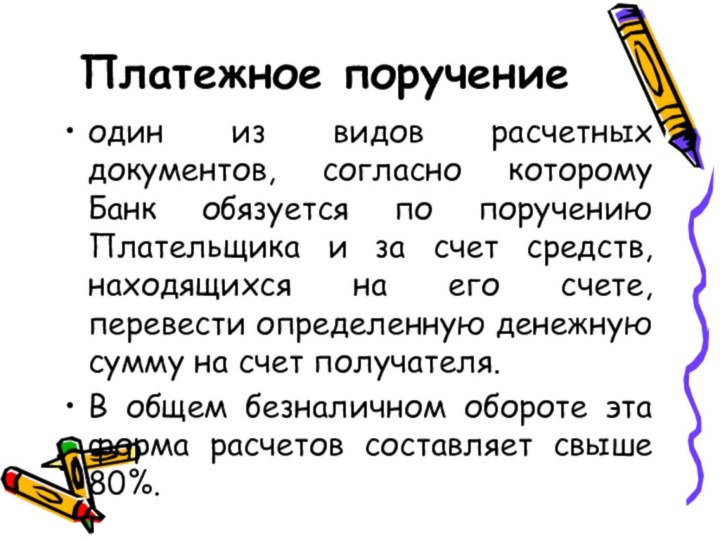

- 9. Платежное поручение один из видов расчетных документов,

- 10. Платежное поручение это распоряжение владельца счета (плательщика)

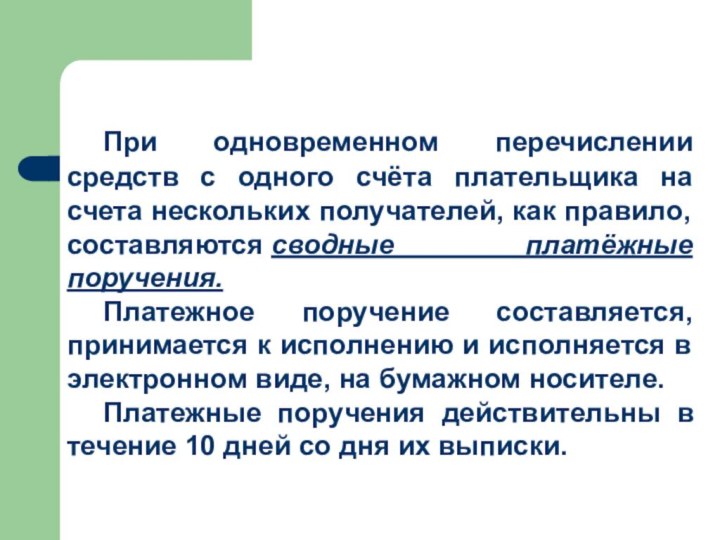

- 11. При одновременном перечислении средств с одного счёта

- 12. Условия перечисления денежных средств по назначениюправильно указаны

- 13. Преимущества расчетов платежными поручениями обеспечивают относительно простой

- 14. Расчеты по аккредитивуАккредитивная форма - одна из

- 15. Аккредити́в — условное денежное обязательство принимаемое банком по поручению приказодателя (плательщика по аккредитиву).

- 16. Аккредити́в-это обязательство Банка-плательщика осуществить платеж в Банк-получателя

- 17. Правила проведения аккредитивной формы расчетов: Продукция оплачивается

- 18. Виды аккредитивов

- 19. Покрытый (депонированный) аккредитивБанк-покупателя перечисляет в банк получателя

- 20. Непокрытый (гарантированный) аккредитив Выплата поставщику по аккредитиву

- 21. Отзывной аккредитив – это аккредитив, который может

- 22. Безотзывный аккредитив Не может быть изменён или

- 23. ДОСТОИНСТВАПоставщик получает дополнительные гарантии по своевременному получению

- 24. НеудобстваЗНАЧИТЕЛЬНЫЙ документооборот между банками и клиентами. Указанная

- 25. Существенный недостаток Аккредитивная форма расчетов является еще

- 26. Т.о. Аккредитивы применяются в в основном в

- 27. Расчеты чеками

- 28. Различают денежные, расчетные и дорожные чекиДенежные чеки

- 29. Расчетный чек – ценная бумага, содержащая ничем

- 31. Расчетные чеки Расчетные чеки — это чеки,

- 32. Расчетные чеки: схема документооборота Плательщик выдает

- 33. Различают также следующие виды чеков: именной —

- 34. Какую информацию должен содержать чек? наименование документа

- 35. При отсутствии хотя бы одного из необходимых пунктов, чек теряет свою изначальную ценность

- 36. Сроки действия чеков также установлены Центробанком: В

- 37. Преимущества чеков Оперативность и простота. Чек

- 38. Преимущества чековПри расчетах чеками поставщик полностью может

- 39. Недостатки чеков невозможность расчетов чеками по крупным

- 40. Дорожные чеки

- 41. Дорожный чек Дорожный чек представляет собой платежный документ,

- 42. Наиболее востребованными считаются American Express. Они принадлежат

- 44. Зачем они нужны? Бесплатное восстановление В случае

- 45. Удобство в обращении Дорожные чеки American Express

- 46. Негативные моменты использованияСреди негативных моментов использования дорожных

- 47. Если говорить в целом о чеках, то

- 48. Инкассовое поручение – расчетный документ, на основании

- 49. Случаи применения инкассовых поручений: в случаях, когда

- 50. ИП составляется, предъявляется, принимается к исполнению и

- 51. Расчеты в форме перевода денежных средств по требованию получателя средств (прямое дебетование)

- 52. Платежное требованиеПлатежное требование – используется в

- 53. Расчеты платежными требованиями могут осуществляться с акцептом

- 54. Платежное требование составляется, предъявляется, принимается к исполнению

- 55. Расчеты в форме перевода электронных денежных средств-

- 56. Частные электронные деньги на базе сетейКриптовалютыКриптовалюты: Bitcoin QIWI Яндекс.Деньги RBK Money WebMoneyЭлектронный кошелёк (Тройка , Стрелка)

- 57. Преимущества электронных денег очень низкая стоимость эмиссии

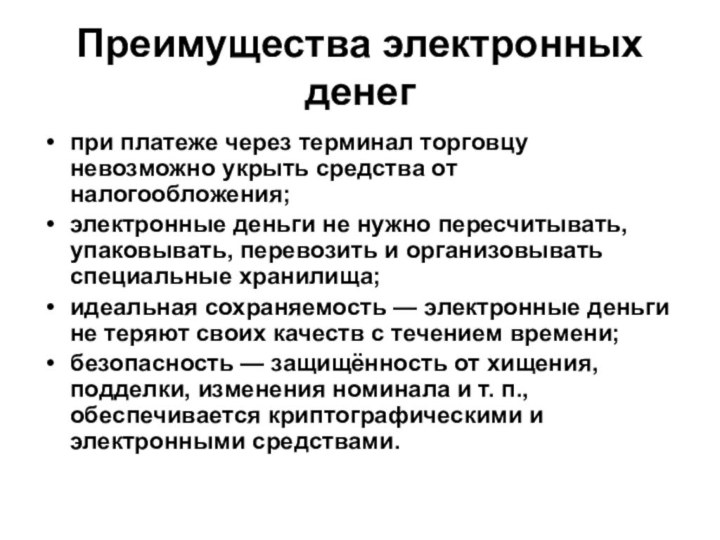

- 58. Преимущества электронных денегпри платеже через терминал торговцу

- 59. Недостатки электронных денег как и в случае

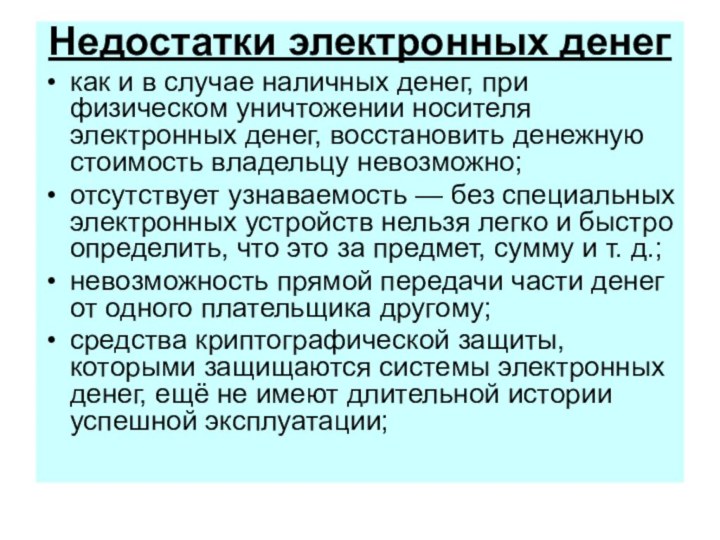

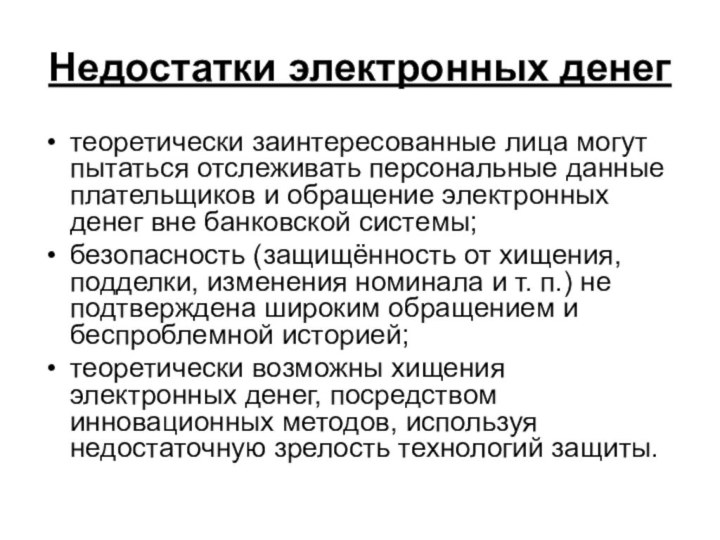

- 60. Недостатки электронных денегтеоретически заинтересованные лица могут пытаться

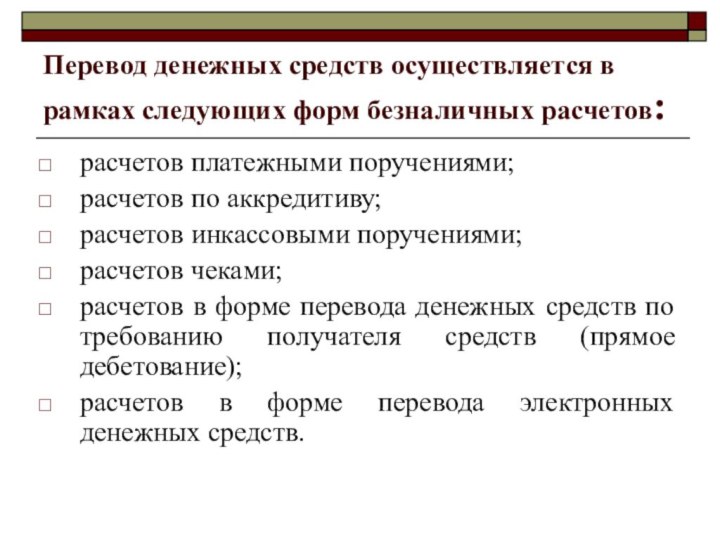

- 62. Перевод денежных средств осуществляется в рамках следующих

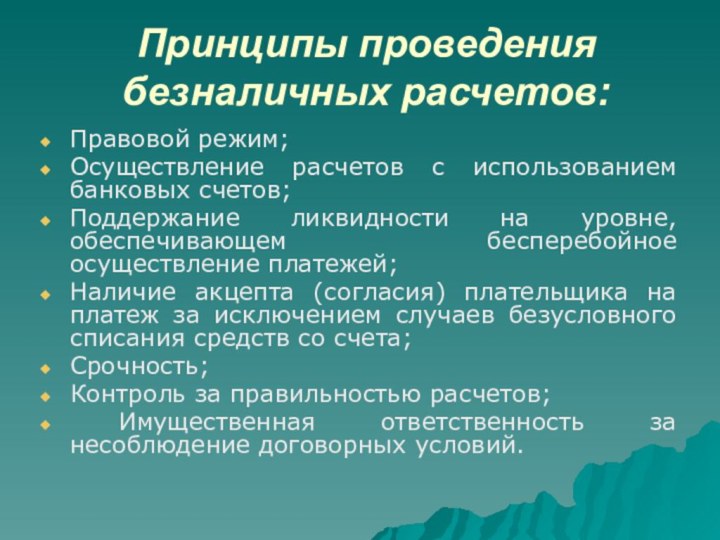

- 63. Принципы проведения безналичных расчетов:Правовой режим; Осуществление расчетов

- 64. Формы безналичных расчетов избираются плательщиками, получателями средств

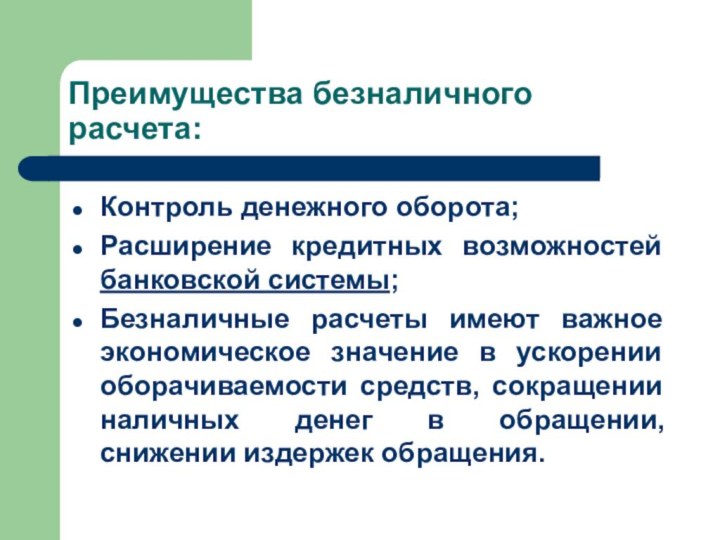

- 65. Преимущества безналичного расчета: Контроль денежного оборота; Расширение

- 66. Скачать презентацию

- 67. Похожие презентации

Безналичные расчеты это платежи это платежи, осуществляемые без использования наличных денег, посредством перечисления денежных средств по счетам клиентов в кредитных учреждениях и зачетов взаимных требований

Слайд 2

Безналичные расчеты

это платежи это платежи, осуществляемые без использования наличных денег, посредством перечисления

Слайд 3

Форма расчетов - это урегулированный законодательством способ исполнения через банк

денежных обязательств предприятий и организаций.

Слайд 4

Формы безналичных расчетов:

Расчеты платежными поручениями;

Расчеты по

Аккредитиву;

Расчеты чеками;

Расчеты инкассовыми поручениями;

Расчеты платежными требованиями;

Расчеты

в форме перевода электронных денежных средствСлайд 5 Законодательные акты, регулирующие порядок осуществления перевода денежных средств

на территории РФ

Положение Банка России N 383-П от 19

июня 2012 г. "О правилах осуществления перевода денежных средств"

Слайд 6

Выбор формы безналичных расчетов определяется

Характером хозяйственных связей

между участниками сделки;

Особенностью товара, условия его приемки;

Местонахождением

сторон сделки; Способом транспортировки товара;

Финансовым положением деловых партнеров.

Слайд 7 Формы безналичных расчетов избираются плательщиками, получателями средств самостоятельно

и могут предусматриваться договорами, заключаемыми ими со своими контрагентами

Слайд 9

Платежное поручение

один из видов расчетных документов, согласно

которому Банк обязуется по поручению Плательщика и за счет

средств, находящихся на его счете, перевести определенную денежную сумму на счет получателя.В общем безналичном обороте эта форма расчетов составляет свыше 80%.

Слайд 10

Платежное поручение

это распоряжение владельца счета (плательщика) обслуживающему

его банку, оформленное расчетным документом, перевести определенную сумму на

счет получателя средств.Слайд 11 При одновременном перечислении средств с одного счёта плательщика

на счета нескольких получателей, как правило, составляются сводные платёжные поручения.

Платежное

поручение составляется, принимается к исполнению и исполняется в электронном виде, на бумажном носителе.Платежные поручения действительны в течение 10 дней со дня их выписки.

Слайд 12

Условия перечисления денежных средств по назначению

правильно указаны реквизиты

плательщика, получателя денежных средств

наличие на расчетном счете денежных

средств, достаточных для исполнения принятого документа

Слайд 13

Преимущества расчетов платежными поручениями

обеспечивают относительно простой и

быстрый документооборот;

максимальное сближение моментов получения покупателями товаров и

совершения платежа; возможность для плательщика предварительной проверки качества оплачиваемых товаров или услуг.

Слайд 14

Расчеты по аккредитиву

Аккредитивная форма - одна из основных

в международных расчётах.

По отдельным оценкам, в России аккредитивами

обслуживается не более 10% товарооборота по импорту и примерно 40-50% по экспорту.Слайд 15 Аккредити́в — условное денежное обязательство принимаемое банком по поручению приказодателя

(плательщика по аккредитиву).

Слайд 16 Аккредити́в-это обязательство Банка-плательщика осуществить платеж в Банк-получателя только

после того, как получатель платежа предоставит в свой банк

определенные документы, предусмотренные условиями открытия А.Аккредити́в относят к т.н. документарным операциям банка, т.е. операциям, основу которых составляет документооборот.

(схема)

Слайд 17

Правила проведения аккредитивной формы расчетов:

Продукция оплачивается после

отгрузки;

Оплата производится с согласия плательщика;

Плательщик имеет право

отказаться от платежей при нарушении условий контракта или условий аккредитива; Аккредитив открывается за счет средств покупателя.

Слайд 19

Покрытый (депонированный) аккредитив

Банк-покупателя перечисляет в банк получателя соответствующую

сумму со счета плательщика или за счет средств предоставленного

ему кредита.Необходимые денежные средства списываются со счета плательщика еще до момента исполнения поставщиком обязательств по договору.

Слайд 20

Непокрытый (гарантированный) аккредитив

Выплата поставщику по аккредитиву производится

за счет средств на корреспондентском счете банка покупателя в

банке поставщика.В этом случае сроки расчетов между контрагентами сокращаются.

Слайд 21

Отзывной аккредитив

– это аккредитив, который может быть

отозван (аннулирован) плательщиком или банком, выписавшим его.

Все распоряжения

об изменении условий отзывного аккредитива плательщик может давать поставщику только через банк-эмитент, который извещает об этом исполняющий банк, а последний - поставщика.

Слайд 22

Безотзывный аккредитив

Не может быть изменён или аннулирован

без согласия поставщика, в пользу которого он открыт.

Обеспечивает

твёрдое обязательство банка осуществлять выплаты по аккредитиву при выполнении всех его условий.

Слайд 23

ДОСТОИНСТВА

Поставщик получает дополнительные гарантии по своевременному получению оплаты

от покупателя, так как отгрузка товара или выполнение каких-либо

работ поставщиком производится уже после получения извещения об открытии аккредитиваБанк контролирует действия поставщика. Несмотря на то, что соответствующие денежные средства забронированы, поставщик сможет получить их только при условии добросовестного исполнения договора в полном объеме и в соответствующие сроки.

Слайд 24

Неудобства

ЗНАЧИТЕЛЬНЫЙ документооборот между банками и клиентами. Указанная форма

расчетов не позволяет в короткие сроки произвести оплату и

поэтому для обеспечения текущей хозяйственной жизни предприятия не используется.

Слайд 25

Существенный недостаток

Аккредитивная форма расчетов является еще и

самой дорогостоящей из возможных форм безналичных расчетов, поскольку за

свои услуги по контролю за соблюдением условий контракта банк взимает комиссионное вознаграждение.Слайд 26 Т.о. Аккредитивы применяются в в основном в международных

расчетах по крупным контрактам, связанным с движением значительных сумм,

либо с реализацией уникального и дорогостоящего оборудования, когда контрагентам необходимы твердые гарантии исполнения взаимных обязательств.

Слайд 28

Различают денежные, расчетные и дорожные чеки

Денежные чеки применяются

для выплаты держателю чека наличных денег в банке, например,

на заработную плату, хозяйственные нужды, командировочные расходы, закупки сельхозпродуктов и т. д.Слайд 29 Расчетный чек – ценная бумага, содержащая ничем не

обусловленное распоряжение чекодателя банку о выплате указанной в нем

суммы чекодержателю.Чекодатель – банковский клиент, имеющий денежные средства в банке (владелец счета). Чекодержатель - лицо, в пользу которого выдан чек (получатель средств).

Слайд 31

Расчетные чеки

Расчетные чеки — это чеки, используемые

для безналичных расчетов.

Расчетный чек, как и платежное поручение,

оформляется плательщиком, но в отличие от платежного поручения чек передается плательщиком получателю платежа в момент совершения хозяйственной операции, который и предъявляет чек в банк для оплаты.

Слайд 32

Расчетные чеки:

схема документооборота

Плательщик выдает держателю чек.

Внутри

расчетного счета происходит списание денег.

Сумма отправляется на счет

держателя ценной бумаги в другое кредитное учреждение. Обе стороны извещаются, что транзакция была произведена успешно.

Слайд 33

Различают также следующие виды чеков:

именной — выписан

на определенное лицо;

предъявительский — выписан на предъявителя;

ордерный — выписывается

в пользу определенного лица или по его приказу, т. е. чекодатель может передать его новому владельцу с помощью передаточной надписи.

Слайд 34

Какую информацию должен содержать чек?

наименование документа (разновидность

чека);

сумма к оплате;

сведения о плательщике с указанием

номера его счета (именно с него в дальнейшем и будет выполнен платеж); валюта для оплаты;

место, где был составлен чек и дату его заполнения;

подпись чекодателя.

Слайд 36

Сроки действия чеков также установлены Центробанком:

В пределах

России чек можно реализовать за 10 дней.

По СНГ

чек действителен 20 дней. Если чек выписан в другом государстве, он остается действительным 70 дней.

Важно заметить, что чекодатель не имеет права аннулировать чек, после того как выдал его.

Слайд 37

Преимущества чеков

Оперативность и простота. Чек может быть

выписан в любое время и в любом месте.

Обеспечение

полной анонимности платежа в том смысле, что в нем не указывается, по какому поводу чекодатель выписывает чек, равно как и по какому поводу выплачиваются деньги чекодержателю. Для поставщика : - относительная быстрота расчетов; - большая скорость поступления денег на счет чекодержателя и соответственно ускорение оборота и сокращения дебиторской задолженности.

Слайд 38

Преимущества чеков

При расчетах чеками поставщик полностью может обезопасить

себя от сомнений по поводу сроков расчета с покупателем

и ускорения оплаты.Чек удобен также при расчетах во всех случаях, когда изначально не известен продавец.

Чековая форма расчетов имеет и определенные преимущества для покупателя - это высокая степень гарантии получения товара, т. к. чек выписывается или передается в момент получения товара, выполнения работ и предоставления услуг.

Слайд 39

Недостатки чеков

невозможность расчетов чеками по крупным суммам

платежей;

недостаточная гарантия платежей из-за недостаточности средств у

чекодателя, т. е. стоимость полученных товарно-материальных ценностей или услуг должна совпадать с суммой чека; возможность подделки.

Слайд 41

Дорожный чек

Дорожный чек представляет собой платежный документ, который

используется в качестве средства обеспечения валютой туристов.

Иными словами,

это обязательство выпустившей его компании, по которому она обязуется оплатить его номинал (сумму чека) по предъявлению чека. Наиболее распространенными видами дорожных чеков являются дорожные чеки American Express, Thomas Cook и Visa.

Слайд 42

Наиболее востребованными считаются American Express.

Они принадлежат самой

известной компании эмитенту, и выпускается для следующего вида иностранной

валюты:австралийского и американского доллара;

саудовского реала;

фунта стерлингов;

китайского юаня;

канадского доллара;

евро;

японской йены и т. д.

Слайд 44

Зачем они нужны?

Бесплатное восстановление

В случае потери,

кражи или повреждения дорожные чеки могут быть восстановлены в

той стране, где вы находитесь. Для возвращения платежных документов вам достаточно лишь предъявить квитанцию об оплате или указать номера утерянных платежных порученийБезопасность

Образец личной подписи, проставляемой на дорожном чеке в момент покупки, а также целый комплекс мер безопасности гарантируют сохранность денежных средств во время путешествий.

Слайд 45 Удобство в обращении Дорожные чеки American Express выпускаются

различными номиналами в евро (50, 100, 200, 500) и

долларах США (50, 100, 500).Неограниченный срок действия Уже приобретенные дорожные чеки не обязательно использовать за одну поездку — их можно сколько угодно хранить дома до следующего путешествия, так как срок действия дорожных чеков неограничен.

Практичность в использовании Дорожные чеки American Express широко используются во всем мире . Обменять их на наличные в местной валюте можно во многих банках и обменных пунктах. В ряде стран магазины, рестораны и гостиницы принимают к оплате сами чеки. В любом случае необходимо иметь с собой паспорт.

Отсутствие ограничений при вывозе Согласно законодательству Таможенного союза России, Казахстана и Беларуси разрешается вывозить за рубеж любую сумму в дорожных чеках. При этом важно письменно задекларировать их, если общая сумма в дорожных чеках и наличных в эквиваленте превысит 10 000 долларов США.

Слайд 46

Негативные моменты использования

Среди негативных моментов использования дорожных чеков

можно выделить тот факт, что в любом случае придется

иметь дело с наличными деньгами. Именно их вы получите в качестве сдачи после совершенной вами покупки. А наличие наличных денег за границей всегда связано с определенными рисками, например, утерей или кражей. И, конечно, если вам понадобится обменять ваши документы на местную валюту, придется поискать банки, выполняющие такие операции.Слайд 47 Если говорить в целом о чеках, то их

удобство очевидно. Они позволяют упростить процесс получения товара или

услуги, но в то же время связаны с определенными нюансами.В частности, в России придется еще побегать в поисках торговых точек, их принимающих.

Слайд 48 Инкассовое поручение – расчетный документ, на основании которого

денежные средства списываются со счетов плательщика в бесспорном порядке

(например, по решению суда).расчеты с использованием ИП применяются в основном для принудительного взыскания денежных средств соответствующими государственными контролирующими органами.

Слайд 49

Случаи применения инкассовых поручений:

в случаях, когда бесспорный

порядок взыскания установлен законодательно;

при взыскании по исполнительным листам.

Инкассовые

поручения могут применяться и при расчетах между коммерческими организациями, если условия основного договора, а также договоров банковского счета содержат такую возможность.Слайд 50 ИП составляется, предъявляется, принимается к исполнению и исполняется

в электронном виде, на бумажном носителе.

ИП действительно для

представления в банк получателя средств в течение 10 календарных дней со дня, следующего за днем его составления.

Слайд 51

Расчеты в форме перевода денежных средств по требованию

получателя средств

(прямое дебетование)

Слайд 52

Платежное

требование

Платежное требование – используется в коммерческом обороте

и представляет собой расчетный документ, который содержит требование кредитора

к должнику об уплате определенной суммы через банк.Слайд 53 Расчеты платежными требованиями могут осуществляться с акцептом или

без акцепта плательщика.

Без акцепта плательщика расчеты платежными требованиями

осуществляется в случаях: установленных законодательством, а так же если данное условие установлено основным договором контрагентами, а также при наличии в договоре банковского счета между плательщиком и своим банком условия о возможности безакцептного списания денежных средств. В хозяйственной практике между коммерческими организациями расчеты платежными поручениями без акцепта используются достаточно редко.

Слайд 54 Платежное требование составляется, предъявляется, принимается к исполнению и

исполняется в электронном виде, на бумажном носителе.

Платежное требование может

быть предъявлено в банк плательщика через банк получателя средств.Платежное требование действительно для представления в банк получателя средств в течение 10 календарных дней со дня, следующего за днем его составления.

Слайд 55

Расчеты в форме перевода электронных денежных средств

- депозитные

деньги -- различные механизмы доступа к банковскому счету с

помощью банковских карт, безналичных банковских переводов и интернет-банкинга (способа управления собственным счетом в банке через мобильный телефон или веб-сайт на основе специальных программных приложений и договоров, заключенных между банком и его клиентом);- электронные деньги - платежные средства, представленные и обращаемые в электронном виде, хранящиеся в виде записей в специализированных системах электронных платежей и находящихся в распоряжении покупателя.

Слайд 56

Частные электронные деньги на базе сетей

КриптовалютыКриптовалюты: Bitcoin

QIWI

Яндекс.Деньги

RBK Money

WebMoney

Электронный кошелёк (Тройка , Стрелка)

Слайд 57

Преимущества электронных денег

очень низкая стоимость эмиссии электронных денег —

не надо чеканить монеты и печатать банкноты, использовать металлы,

бумагу, краски и т. д.;не нужно физически пересчитывать деньги, эта функция переносится на инструмент хранения или платёжный инструмент;

проще, чем в случае с наличными деньгами, организовать физическую охрану электронных денег;

момент платежа фиксируется электронными системами, воздействие человеческого фактора снижается;

Слайд 58

Преимущества электронных денег

при платеже через терминал торговцу невозможно

укрыть средства от налогообложения;

электронные деньги не нужно пересчитывать,

упаковывать, перевозить и организовывать специальные хранилища; идеальная сохраняемость — электронные деньги не теряют своих качеств с течением времени;

безопасность — защищённость от хищения, подделки, изменения номинала и т. п., обеспечивается криптографическими и электронными средствами.

Слайд 59

Недостатки электронных денег

как и в случае наличных денег,

при физическом уничтожении носителя электронных денег, восстановить денежную стоимость

владельцу невозможно;отсутствует узнаваемость — без специальных электронных устройств нельзя легко и быстро определить, что это за предмет, сумму и т. д.;

невозможность прямой передачи части денег от одного плательщика другому;

средства криптографической защиты, которыми защищаются системы электронных денег, ещё не имеют длительной истории успешной эксплуатации;

Слайд 60

Недостатки электронных денег

теоретически заинтересованные лица могут пытаться отслеживать

персональные данные плательщиков и обращение электронных денег вне банковской

системы;безопасность (защищённость от хищения, подделки, изменения номинала и т. п.) не подтверждена широким обращением и беспроблемной историей;

теоретически возможны хищения электронных денег, посредством инновационных методов, используя недостаточную зрелость технологий защиты.

Слайд 62 Перевод денежных средств осуществляется в рамках следующих форм

безналичных расчетов:

расчетов платежными поручениями;

расчетов по аккредитиву;

расчетов инкассовыми поручениями;

расчетов

чеками;расчетов в форме перевода денежных средств по требованию получателя средств (прямое дебетование);

расчетов в форме перевода электронных денежных средств.

Слайд 63

Принципы проведения безналичных расчетов:

Правовой режим;

Осуществление расчетов с

использованием банковых счетов;

Поддержание ликвидности на уровне, обеспечивающем бесперебойное

осуществление платежей; Наличие акцепта (согласия) плательщика на платеж за исключением случаев безусловного списания средств со счета;

Срочность;

Контроль за правильностью расчетов;

Имущественная ответственность за несоблюдение договорных условий.

Слайд 64 Формы безналичных расчетов избираются плательщиками, получателями средств самостоятельно

и могут предусматриваться договорами, заключаемыми ими со своими контрагентами

Количество экземпляров распоряжений на бумажных носителях устанавливается банком.