Слайд 2

Деньги, их функции и виды

Деньги представляют собой

финансовый актив, который служит для совершения сделок (для покупки

товаров и услуг).

Активы делятся на:

Реальные активы – это вещественные (материальные) ценности (оборудование, здания, мебель, бытовая техника и т.п.).

Финансовые активы - это ценные бумаги.

Слайд 3

Финансовые активы разделяют на:

денежные (собственно деньги или краткосрочные

долговые обязательства)

неденежные (доходные ценные бумаги - акции и облигации,

которые представляют собой долгосрочные долговые обязательства).

Деньги – это финансовый актив, только деньги могут обслуживать сделки и являются платежным средством обращения.

Слайд 4

Деньги выполняют функции:

средства обращения;

единицы счета;

средство платежа

проявляется в использовании их при оплате отложенных платежей (уплате

налогов, выплате долгов, получении доходов).

запаса ценности (средства накопления).

Слайд 5

Наиболее важной является первая функция денег – функция

средства обращения, поскольку она отличает денежные финансовые активы от

неденежных. Однако все функции денег взаимосвязаны и взаимообусловлены. Деньги используются для совершения сделок, поскольку они служат единицей счета и измеряют ценность всех товаров, что возможно, так как деньги сами обладают ценностью, являясь финансовым активом, а поскольку они сохраняют свою ценность во времени, то могут использовать как мера отложенных платежей.

Слайд 6

Свойство денег быстро и без издержек обмениваться на

любой другой актив, реальный или финансовый, получило название абсолютной

ликвидности – от английского слова «liquid», что означает «жидкий, текучий».

Слайд 7

Виды денег

Основными видами денег являются товарные и символические

деньги.

Отличительной чертой товарных денег является то, что их ценность

как денег и ценность как товаров одинаковы.

По мере развития обмена роль денег закрепилась за одним товаром – благородными металлами (золотом и серебром).

Слайд 8

Этому способствовали их физические и химические свойства, такие

как:

портативность (в небольшом весе заключена большая ценность –

в отличие, например, от соли);

транспортабельность (удобство перевозок – в отличие от чая);

делимость (разделение слитка золота на две части не приводит к потере ценности – в отличие от скота);

сравнимость (два слитка золота одинакового веса имеют одинаковую ценность – в отличие от пушнины);

узнаваемость (золото и серебро легко отличить от других металлов);

относительная редкость (что обеспечивает благородным металлам достаточно большую ценность);

износостойкость (благородные металлы не подвергаются коррозии и не теряют своей ценности с течением времени – в отличие от мехов, кожи, ракушек).

Слайд 9

В разных странах существовали разные денежные системы:

монометаллизм (если

в качестве денег использовался только один металл – либо

золото, либо серебро)

биметаллизм (если в качестве денег использовались оба металла).

Слайд 10

Бумажные и металлические деньги – это символические деньги.

Их особенность в том, что их ценность как товаров

не совпадает (гораздо ниже) с их ценностью как денег.

Для того, чтобы бумажные и металлические деньги стали законным платежным средством, они должны быть декретными деньгами, т.е. узаконенными государством и утвержденными в качестве всеобщего платежного средства.

Слайд 11

В современных условиях декретные деньги дополняются кредитными деньгами,

которые называются «IOY- money» (I owe you-money), что в

переводе означает: «Я должен вам деньги»).

Деньги представляют собой долговое обязательство. Это может быть долговое обязательство Центрального банка (наличные деньги) или долговое обязательство частного экономического агента. Поэтому бумажные деньги – это кредитные деньги.

Слайд 12

Различают три формы кредитных денег:

Вексель - это

долговое обязательство одного экономического агента выплатить другому экономическому агенту

определенную сумму, взятую взаймы, в определенный срок и с определенным вознаграждением (процентом).

Банкнота – это вексель (долговое обязательство) банка.

Чек – это распоряжение владельца банковского вклада выдать определенную сумму с этого вклада ему самому или другому лицу.

Слайд 13

Пластиковые карточки делятся на кредитные и дебетные, но

ни те, ни другие не являются деньгами. Во-первых, они

не выполняют всех функций денег, и прежде всего не являются средством обращения. Во-вторых, что касается кредитных карточек, то это не деньги, а форма краткосрочного банковского кредита.

Дебетные карточки не относятся к деньгам, поскольку предполагают возможность снимать деньги с банковского счета в пределах суммы, ранее на него положенной, и поэтому уже включены в качестве компонента денежной массы в общую сумму средств на банковских счетах.

Слайд 14

Понятие и типы денежных систем

Денежное обращение – это

движение денег, отражающее оборот товаров и услуг. Оно обслуживает

реализацию товаров, а также движение финансового рынка.

К важнейшим компонентам денежной системы относятся:

1) национальная денежная единица, в которой выражаются цены товаров и услуг;

2) система кредитных и бумажных денег, разменных монет, которые являются законными платежными средствами в наличном обороте;

3) система эмиссии денег, т.е. законодательно закрепленный порядок выпуска денег в обращение;

4) государственные органы, ведающие вопросами регулирования денежного обращения.

Слайд 15

В зависимости от вида обращаемых денег выделяется два

основных типа систем денежного обращения:

1) системы обращения металлических денег,

когда в обращении находятся полноценные золотые и (или) серебряные монеты, которые выполняют все функции денег, а кредитные деньги могут свободно обмениваться на денежный металл (в монетах или слитках);

2) система обращения кредитных или бумажных денег, которые не могут быть обменены на золото, т.е. золото не участвует в обращении.

Слайд 16

Денежная масса – это совокупность наличных и безналичных

покупательных и платежных средств, обеспечивающих обращение товаров и услуг,

которыми располагают частные лица, предприятия (фирмы), организации и государство.

В структуре денежной массы выделяются:

Активная часть, к которой относятся денежные средства, реально обслуживающие хозяйственный оборот.

Пассивная часть, включающая денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами.

Слайд 17

«Квази-деньги" (от латинского quasi – как будто, почти)

– это денежные средства на срочных счетах, сберегательных вкладах

в коммерческих банках и других кредитно-финансовых учреждениях, депозитные сертификаты, акции инвестиционных фондов, которые вкладывают средства только в краткосрочные денежные обязательства и т.п.

Слайд 18

Под ликвидностью какого-либо имущества или активов понимается их

легкореализуемость.

Абсолютной ликвидность обладают только деньги.

К высоколиквидным видам имущества относятся:

золото, другие драгоценные металлы, драгоценные камни, нефть, произведения искусства.

Меньшей ликвидностью обладают здания, оборудование (бизнесмены называют их "замороженными" средствами).

Слайд 19

В структуре денежной массы выделяют совокупные компоненты, которые

называются денежные агрегаты.

Центральный банк России (ЦБР) выделяет четыре

агрегата денежной массы :

М0 – наличные деньги

М1 = М0 + чековые вклады (депозиты до востребования) + дорожные чеки

М2 = М1 + сберегательные депозиты + мелкие срочные депозиты.

М3 = М2 + крупные срочные депозиты + депозитные сертификаты

Слайд 20

Ликвидность денежных агрегатов увеличивается снизу вверх (от М3

до М0), а доходность – сверху вниз (от М0

до М3).

М1 = С + D

С - наличные деньги, являющиеся обязательствами Центрального банка и обладающие абсолютной ликвидностью и нулевой доходностью;

D - средства на текущих счетах коммерческих банков, являющиеся обязательствами этих банков.

Слайд 21

Денежный мультипликатор

Независимо от эмиссионной деятельности государственного банка (выпуск

новых наличных денег), размер денежной массы возрастает за счет

расширения кредитов коммерческих банков.

Слайд 22

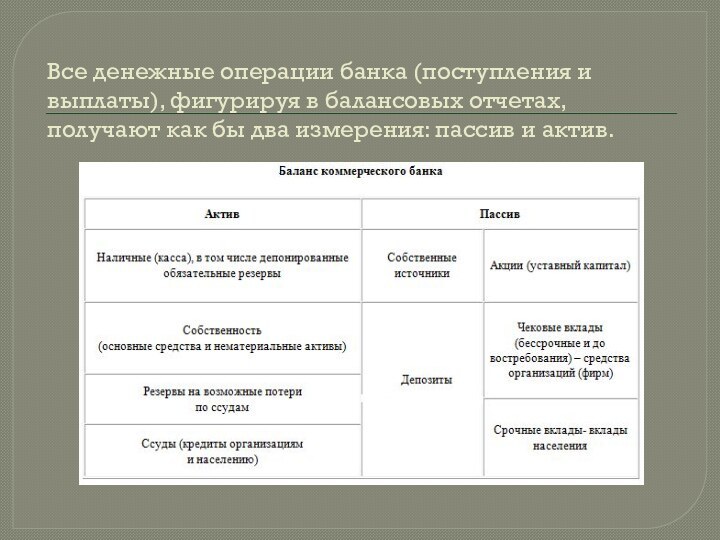

Все денежные операции банка (поступления и выплаты), фигурируя

в балансовых отчетах, получают как бы два измерения: пассив

и актив.

Слайд 23

Обязательные резервы – это часть суммы вкладов, которую

каждый коммерческий банк должен зачислить на счет отделения Центрального

банка.

По разные вкладам (до востребования, срочным и т.д.) устанавливается своя резервная норма – процент от суммы депозитов. Минимальные размеры резервного фонда устанавливаются законодательно (доля резерва в активах банка колеблется от 3 до 20%) и являются инструментом регулирования количества денег в стране.

Слайд 24

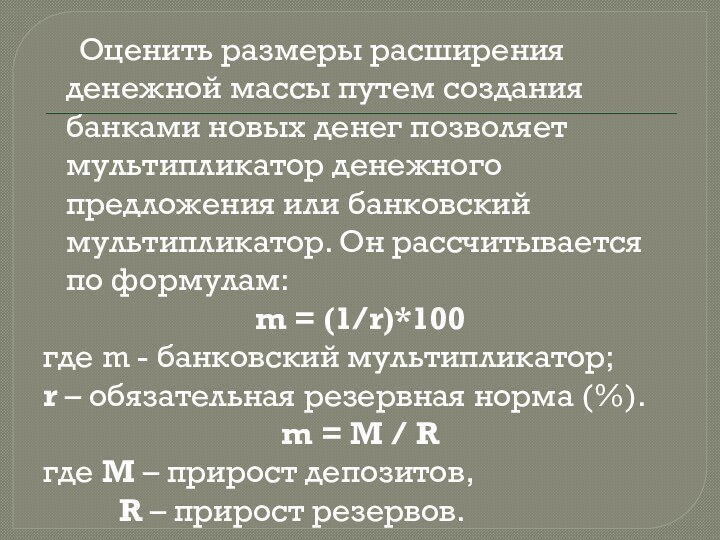

Оценить размеры расширения денежной массы путем создания банками

новых денег позволяет мультипликатор денежного предложения или банковский мультипликатор.

Он рассчитывается по формулам:

m = (1/r)*100

где m - банковский мультипликатор;

r – обязательная резервная норма (%).

m = M / R

где М – прирост депозитов,

R – прирост резервов.

Слайд 25

Величина мультипликатора находится в обратной зависимости от обязательных

резервных требований.

В случае изъятия денег из резервов банков

мультипликационный эффект работал бы в противоположном направлении.

Слайд 26

Спрос на деньги и их предложение

Спрос на деньги

определяется величиной денежных средств, которые хранят хозяйственные агенты.

Номинальный

спрос на деньги – это то количество денег, которое люди или фирмы хотели бы иметь.

Спрос на деньги – это спрос на реальные денежные остатки или, другими словами, величина денежных остатков, исчисленная с учетом их покупательной способности.

Слайд 27

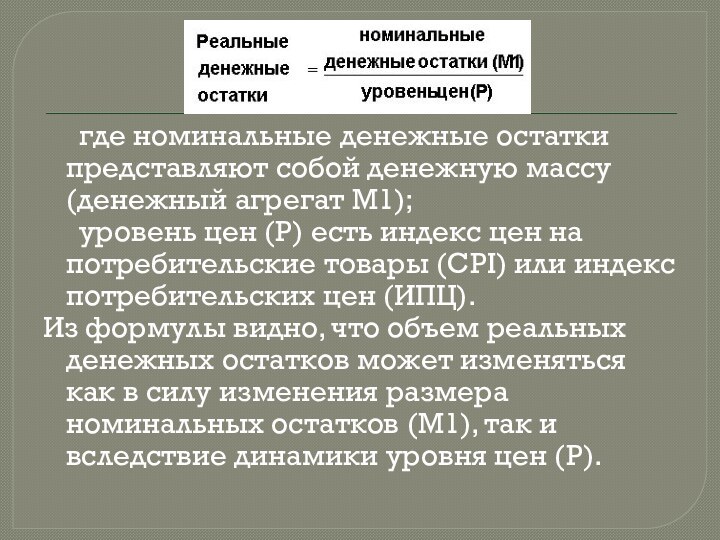

где номинальные денежные остатки представляют собой денежную массу

(денежный агрегат M1);

уровень цен (Р) есть индекс цен

на потребительские товары (CPI) или индекс потребительских цен (ИПЦ).

Из формулы видно, что объем реальных денежных остатков может изменяться как в силу изменения размера номинальных остатков (М1), так и вследствие динамики уровня цен (Р).

Слайд 28

Анализ спроса на деньги и изучение условий равновесия

на денежном рынке привели к возникновению двух базисных макроэкономических

школ: монетаристской (количественной) и кейнсианской.

В основе количественной теории денег лежит следующее суждение: абсолютный уровень цен определяется предложением номинальных денежных остатков.

Эта зависимость описывается так называемым кембриджским уравнением:

М = k PY ,

где М – номинальное количество денег (М1);

k –коэффициентом ликвидности или степенью монетизации ВНП;

Р – абсолютный уровень цен (дефлятор ВНП);

Y – реальный доход (реальный ВНП).

Слайд 29

Таким образом, макроэкономическая модель денежного рынка в представлении

неоклассиков (монетаристов) основывается на том, что спрос на деньги

– это функция уровня номинального дохода (РY), а предложение денег является экзогенно фиксированной величиной (устанавливается независимо от спроса на деньги).

Слайд 30

В кейнсианской терминологии спрос на деньги – это

предпочтение ликвидности.

Дж. М. Кейнсом выдвинуты три психологических мотива:

(трансакционный, спекулятивный и предосторожности), побуждающие людей хранить сбережения в денежной (ликвидной) форме.

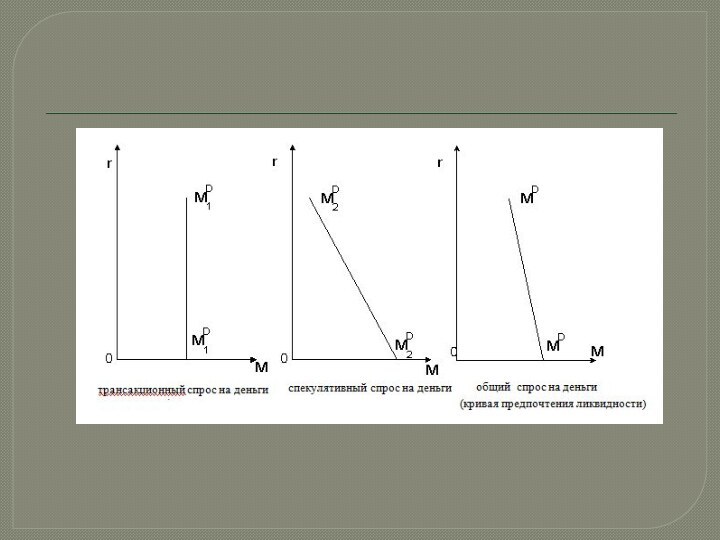

Слайд 31

Трансакционные остатки денежных средств хранятся в целях осуществления

сделок, связанных с поддержанием заданного уровня денежного дохода. Получение

дохода и его расходование разделены определенным временным интервалом, который надо заполнить.

Мотив предосторожности связан с риском потери капитала.

Спекулятивному мотиву уделял ключевое значение, спрос на деньги в значительной степени зависит от уровня дохода по облигациям.

Слайд 33

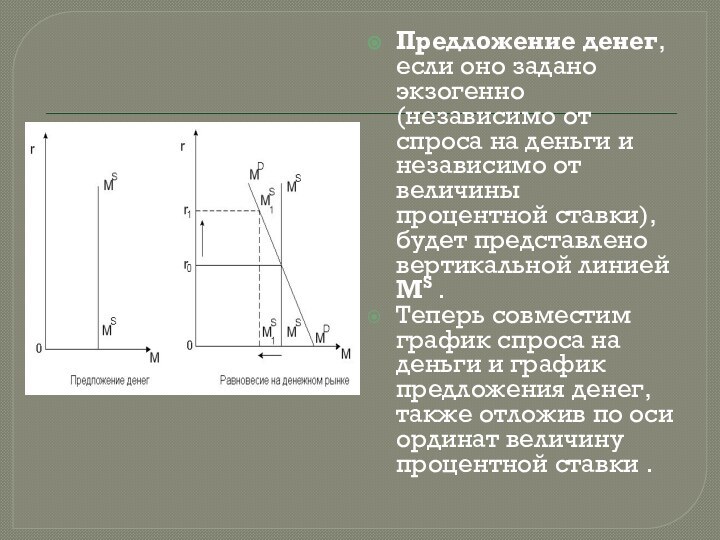

Предложение денег, если оно задано экзогенно (независимо от

спроса на деньги и независимо от величины процентной ставки),

будет представлено вертикальной линией МS .

Теперь совместим график спроса на деньги и график предложения денег, также отложив по оси ординат величину процентной ставки .

Слайд 34

Структура современной кредитно-денежной системы

Кредитная система представляет собой комплекс

валютно-финансовых учреждений, используемых государством в целях регулирования экономики. Кредитная

система служит мощным фактором концентрации и централизации капитала, способствующим быстрой мобилизации свободных денежных средств и их использованию в экономике.

Слайд 35

Фискальная политика заключается в государственном регулировании совокупного спроса

путем изменений государственных расходов и налогов.

Денежная (монетарная) политика представляет

собой комплекс взаимосвязанных мероприятий, предпринимаемых центральным банком в целях регулирования совокупного спроса путем воздействия на состояние кредита и денежного обращения.

Слайд 36

Проводя монетарную политику, Центральный банк стремится обеспечить благоприятные

условия экономического роста и преследует следующие цели:

регулирования темпов

экономического роста;

смягчения циклических колебаний на рынках товаров, капитала и рабочей силы;

сдерживания инфляции;

достижения сбалансированности платежного баланса страны.

Слайд 37

Важнейшими инструментами кредитно-денежной политики Центрального банка являются:

операции

на открытом рынке;

учетно-процентная дисконтная политика;

изменение нормы обязательных

резервов для банковских учреждении.

Слайд 38

Главным направлением кредитно-денежной политики Центрального банка являются операции

на открытом рынке. Суть этих операций – покупка и

продажа государственных облигаций.

Продавая государственные облигации инвестиционным дилерам-брокерам, которые затем перепродают их коммерческим банкам, корпорациям и финансовым учреждениям, Центральный банк стремится добиться снижения банковских резервов, что ведет к сокращению депозитов.

Покупая государственные облигации, Центральный банк добивается обратного эффекта.

Слайд 39

Центральный банк во многих странах имеет возможность непосредственно

воздействовать на величину банковских резервов путем единовременного изменения нормы

обязательных резервов для всех банковских учреждений.

Учетно-процентная (дисконтная) политика состоит в регулировании размеров процентной ставки (дисконта), по которой коммерческие банки могут заимствовать резервы у Центрального банка. Если Центральный банк поднимает ставку по кредитам, коммерческие банки вынуждены сократить объем заимствований, что в свою очередь ведет к повышению процентных ставок и сокращению кредитных операций.

Слайд 40

Структура современной банковской системы

Банковская система в рыночной экономике

является обычно двухуровневой и включает Центральный банк (эмиссионный) и

коммерческие (депозитные) банки различных видов.

Основные функции:

аккумуляция временно свободных денежных средств;

предоставление свободных денежных средств во временное распоряжение;

создание кредитных денег;

кредитное регулирование;

денежная эмиссия;

эмитирование ценных бумаг.

Слайд 41

Перед центральным банком стоят пять задач:

эмиссионный центр страны

– монопольно выпускает национальные банкноты;

банк банков – хранит резервы

коммерческих банков, выдает им ссуды (является кредитором последней инстанции), осуществляет надзор за их деятельностью;

банкир правительства – размещает государственные ценные бумаги, выполняет расчетные операции для правительства, ведет счета казначейства, хранит официальные золотовалютные резервы;

выполняет роль посредника между банками при осуществлении безналичных расчетов;

орган регулирования экономики посредством монетарной политики.

Слайд 42

Функции коммерческих банков:

Расчетно-кассовое обслуживание юридических и физических лиц;

Кредитование

юридических и физических лиц;

Привлечение вкладов (депозитов);

Купля-продажа ценных бумаг и

др.

Слайд 43

«Определенный процент» обязательств по вкладам, который коммерческий банк

должен держать в резерве, известен под названием резервной нормы

(резервного отношения).

Избыточные резервы – величина, на которую фактические резервы превышают обязательные резервы. Эти деньги могут выдаваться банками в виде ссуд.

Слайд 44

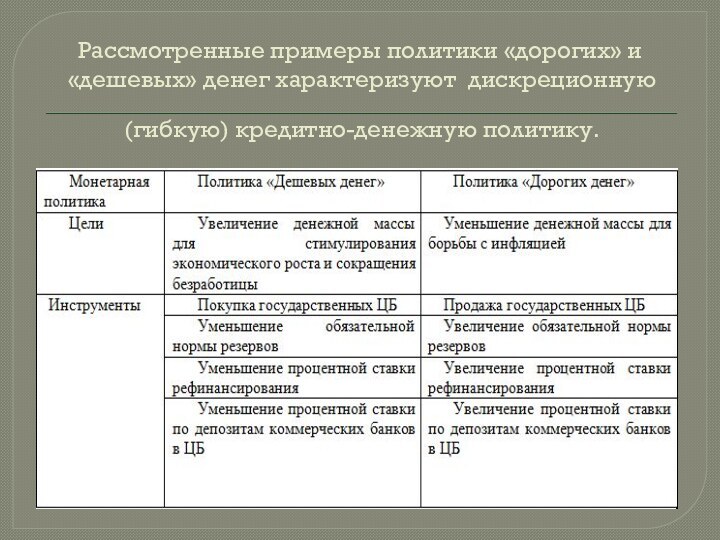

Виды кредитно-денежной политики

Политика дешевых денег (политика финансовой экспансии)

Если

в экономике спад и безработица, то задача государства простимулировать

совокупный спрос посредством увеличения денежной массы в обращении, и с этой целью средствами кредитно-денежной политики осуществляется следующее:

государственные ценные бумаги покупаются ЦБ;

учетная ставка снижается;

резервная ставка снижается.

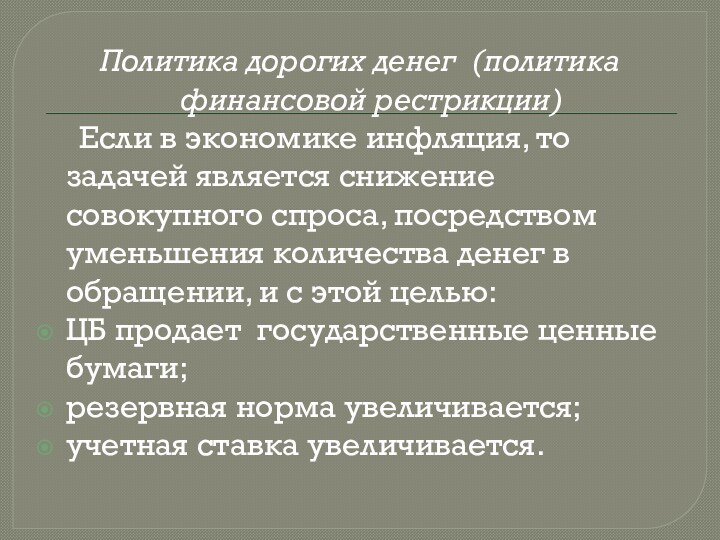

Слайд 45

Политика дорогих денег (политика финансовой рестрикции)

Если в экономике

инфляция, то задачей является снижение совокупного спроса, посредством уменьшения

количества денег в обращении, и с этой целью:

ЦБ продает государственные ценные бумаги;

резервная норма увеличивается;

учетная ставка увеличивается.