Слайд 2

СОДЕРЖАНИЕ

Раздел I . Деньги

Раздел II. Финансы

Раздел III.

Кредит и банки

Раздел IV. Эволюция денежного обращения и банковской

системы России

Раздел V. Ценные бумаги и фондовый рынок

Раздел VI. Специализированные кредитно-финансовые институты

Слайд 3

Тема 1.1.Деньги: сущность, эволюция, виды и функции. Денежная

система

Деньги – это всеобщий эквивалент, выражающий стоимость всех рядовых

товаров. Деньги – это общепризнанное средство обращения.

Деньги – это бумажные знаки, замещающие в процессе купли-продажи золото; они выпускаются государством по «принудительному курсу», т.е. официально устанавливается государством «золотое содержание» бумажной денежной единицы.

Слайд 4

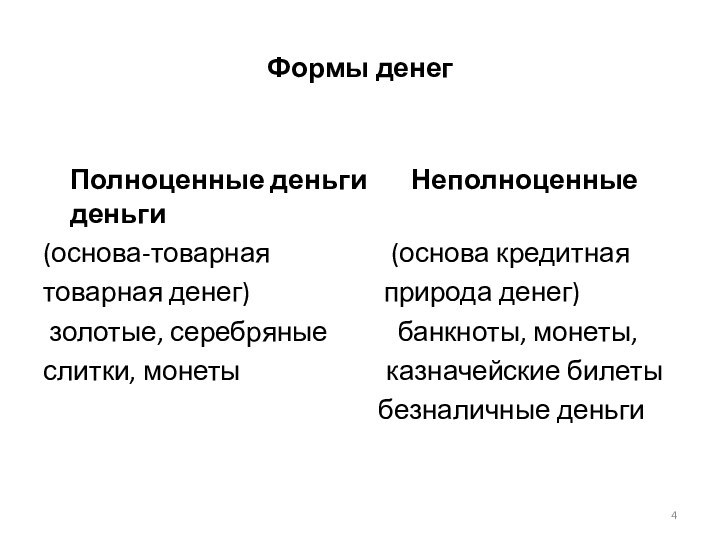

Формы денег

Полноценные деньги Неполноценные деньги

(основа-товарная

(основа кредитная

товарная денег) природа денег)

золотые, серебряные банкноты, монеты,

слитки, монеты казначейские билеты

безналичные деньги

Слайд 5

Необходимость денег

деньги являются всеобщим средством учета, планирования и

контроля за производством и распределением материальных благ;

деньги необходимы

для осуществления товарного обращения между товаропроизводителями различных форм собственности;

деньги необходимы для соизмерения различных видов затрат труда, для ведения учета и оплаты труда работников;

деньги необходимы для осуществления международной торговли между странами;

деньги обеспечивают функционирование государства, т.к. с помощью денег создаются общегосударственные денежные фонды – бюджетный фонд, внебюджетные фонды;

с помощью денег происходит ценообразование, устанавливаются цены на товары.

Слайд 6

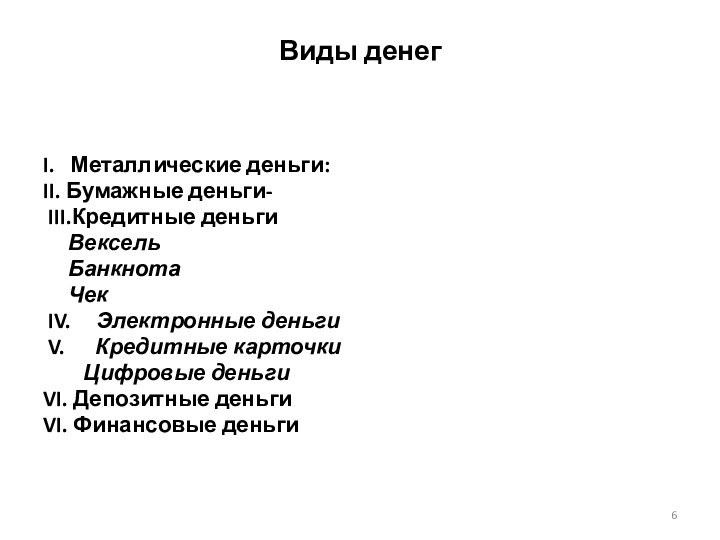

Виды денег

I. Металлические деньги:

II. Бумажные деньги-

III.Кредитные деньги

Вексель

Банкнота

Чек

IV. Электронные деньги

V. Кредитные карточки

Цифровые деньги

VI. Депозитные деньги

VI. Финансовые деньги

Слайд 7

ФУНКЦИИ ДЕНЕГ

функция денег как мера стоимости;

функция денег как

средство обращения;

функция денег как средство платежа;

функция средства накопления;

функция мировых

денег

Слайд 8

Типы денежных систем

Денежная система — это

устройство денежного обращения в стране, сложившееся исторически и закрепленное

национальным законодательством.

Система металлического обращения:

- Биметаллизм

- Монометаллизм:

Золотомонетный стандарт

Золотослитковый стандарт

Золотодевизный стандарт

Система бумажно-кредитного обращения

Слайд 9

Денежные системы золотого стандарта

золотомонетный стандарт – это обращение

золотых монет;

непосредственное выполнение золотом всех функций денег:

свободная

чеканка золотых монет с фиксированным золотым содержанием;

свободный размен денежных знаков на золотые монеты по нарицательной стоимости;

допускалось свободное перемещение золота внутри страны и между странами.

Слайд 10

Золотослитковый стандарт - сохраняя за золотом роль

денежного товара, ограничивал его использование в обращении.

В обращении

находились неразменные на золото банкноты.

Запрещалось свободное перемещение золота из одной страны в другую.

При золотослитковом стандарте банкноты обменивались на золото в слитках только при предъявлении их на сумму не меньше установленной законом.

Золотодевизный стандарт означал свободный размен банкнот на иностранную валюту (девизы), размениваемую на золото.

Слайд 11

Бумажно-кредитная денежная система

Бумажно-кредитная система

характеризуется следующими особенностями:

■ отменой официального золотого содержания национальных

валют;

■ отказом от размена кредитных денег на золото;

■ переходом к обращению неразменных на золото кредитных денег, которые по своей природе сближаются с бумажными;

■ выпуском денег в обращение в порядке кредитования хозяйства, для покрытия дефицита государственного бюджета в виде эмиссии бумажных денег или выпуска ценных бумаг;

■ преобладанием безналичного денежного оборота;

■ усилением государственно регулирования денежного оборота.

Слайд 12

Элементы денежной системы

наименование денежной единицы как единицы денежного

счета, необходимого для выражения цены товара;

масштаб цен;

эмиссионный механизм и

порядок обеспечения денежных знаков ;

структура денежной массы находящейся в обращении – это виды денег и денежных знаков, находящихся в обращении и являющихся законным платежным средством;

порядок прогнозного планирования денежного оборота;

механизм государственного денежно-кредитного регулирования;

порядок установления валютного курса;

порядок кассовой дисциплины.

Слайд 13

Методы проведения денежных реформ

Денежная реформа

– это полное или частичное преобразование денежной системы страны,

проводимое государством для укрепления денежного обращения.

Методы проведения денежных реформ:

Девальвация – уменьшение золотого содержания национальной денежной единицы или резкое падение курса национальной денежной единицы по отношению к иностранной валюте.

Ревальвация – это повышение золотого содержания национальной денежной единицы.

Дефляция – это метод стабилизации денежного обращения путем изъятия избыточных бумажных денег, при этом повышаются цены, налоги, уменьшаются государственные расходы, уменьшаются кредиты.

Нуллификация – это аннулирование государством обесценившихся бумажных денег, применяется когда покупательная способность денег сводится к нулю.

Деноминация – это обмен обесценившихся денег прежних выпусков на новые, соответственно пересчитываются цены, тарифы, зарплата.

Слайд 14

Тема 1.2. Денежное

обращение и характеристика совокупного денежного оборота

Слайд 15

Понятие денежного оборота

Денежный оборот –

это совокупность всех денежных расчетов в процессе производства и

реализации товаров, распределении и перераспределении национального дохода.

Материальной основой денежного оборота является общественное разделение труда и развитие товарного производства. Весь денежный оборот можно классифицировать по двум признакам.

По функциям денег:

а) платежный оборот (деньги выполняют функцию средства платежа);

б) розничный товарный оборот (деньги выполняют функцию средства обращения).

По способу ведения расчетов:

а) наличный денежный оборот;

б) безналичный денежный оборот.

Слайд 16

Налично-денежное обращение

Налично-денежное обращение — это движение наличных

денег в сфере обращения и выполнения ими функций

средства платежа и средства обращения.

Налично- денежное обращение обслуживается банкнотами, разменной монетой и бумажными деньгами (казначейскими билетами).

Сфера использования наличных денег в основном связана с формированием доходов и осуществлением расходов населением:

Слайд 17

- расчеты населения с предприятиями розничной торговли и

общественного питания;

- оплата труда предприятиями и организациями, выплата других

денежных доходов;

- внесение денег населением во вклады и получение по вкладам;

- выплата пенсий, пособий и стипендий, страховых возмещений по дорогам страхования;

- выдача кредитными организациями потребительского кредита;

- оплата ценных бумаг и выплата по ним дохода;

- платежи населения за жилищные и коммунальные услуги, при подписке на периодическую печать;

- уплата населением налогов в бюджет и др.

Слайд 18

Принципы организации денежного обращения

1. Монопольное

обращение денежных знаков в рублях на территории РФ, т.е.

рубль – это законное платежное и расчетное средство.

2. Принцип единства кассы – это значит, что все предприятия независимо от форм собственности и имеющие денежную выручку обязаны сдавать и хранить наличные деньги на расчетном счете в банке.

3. Соблюдение правил ведения кассовых операций – это означает соблюдение кассовой дисциплины.

Слайд 19

4. Планирование денежного обращения страны

– это значит, государство должно планировать и регулировать денежную

массу, находящуюся в обращении.

5. Должна соблюдаться эмиссионная дисциплина и купюрный состав при выпуске наличных денежных знаков в обращение.

6. Установление определенного курса рубля по отношению к иностранным валютам.

Слайд 20

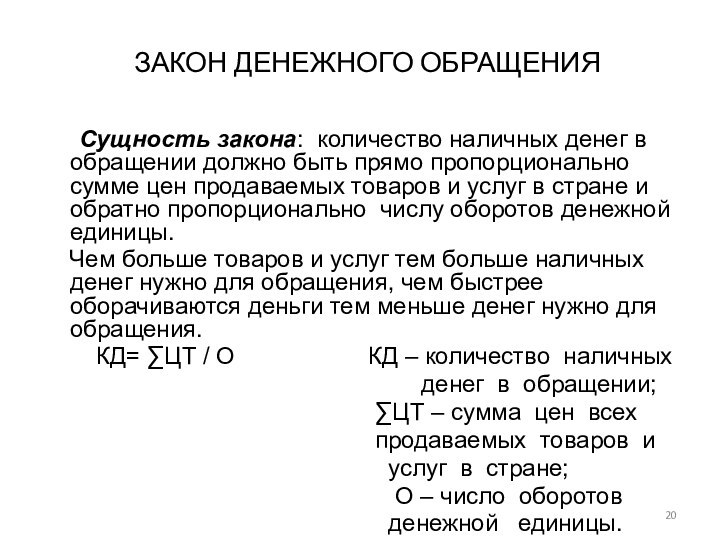

ЗАКОН ДЕНЕЖНОГО ОБРАЩЕНИЯ

Сущность закона: количество наличных денег

в обращении должно быть прямо пропорционально сумме цен продаваемых

товаров и услуг в стране и обратно пропорционально числу оборотов денежной единицы.

Чем больше товаров и услуг тем больше наличных денег нужно для обращения, чем быстрее оборачиваются деньги тем меньше денег нужно для обращения.

КД= ЦТ / О КД – количество наличных

денег в обращении;

ЦТ – сумма цен всех

продаваемых товаров и

услуг в стране;

О – число оборотов

денежной единицы.

Слайд 21

Число оборотов денежной единицы или скорость оборота определяется

путем деления всей суммы денег, поступивших в банк, на

среднюю массу наличных денег в обращении за предыдущий расчетный период.

На скорость оборота денежной единицы влияют следующие факторы:

периодичность выплат денег населению;

структура покупательского спроса, т.е. должны быть и дорогие, и недорогие товары;

методы хранения сбережений населением.

Слайд 22

Устойчивость денег

Устойчивость бумажных денег – это

стабильность или повышение покупательной способности денежной единицы.

На устойчивость денег влияют следующие факторы:

выпуск в обращение товаров и услуг, что повышает устойчивость денег;

соблюдение закона денежного обращения;

уровень цен на товары и услуги; если цены стабильные или снижаются, то устойчивость денег повышается;

наличие золотого запаса в стране, который является резервом увеличения товарной массы;

стабильность валютного курса рубля, что способствует повышению устойчивости денег.

Слайд 23

Характеристика показателей денежного обращения

Денежная масса – это

сумма наличных и безналичных денежных средств, а также других

средств платежа. Денежная масса в обращении характеризуется величиной денежных агрегатов.

Денежный агрегат – это показатель, измеряющий объем определенных составляющих денежной массы. Денежные агрегаты отличаются друг от друга по степени ликвидности, т.е. по возможности быстрой конвертации актива в наличность без каких - либо потерь его стоимости.

Слайд 24

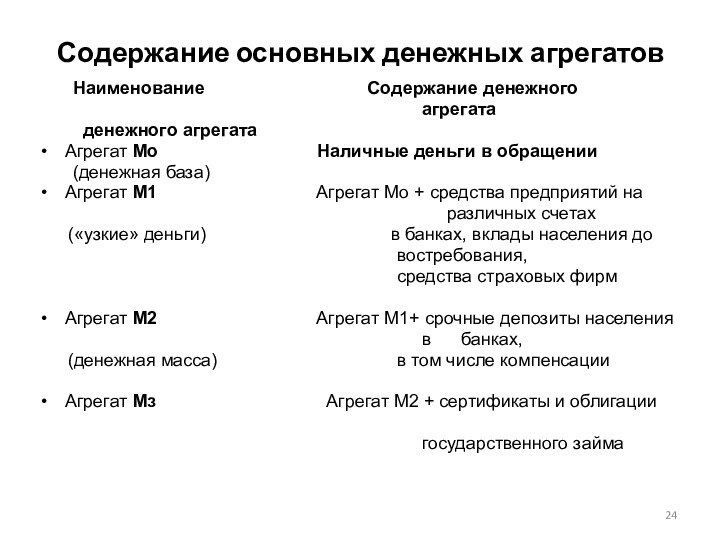

Содержание основных денежных агрегатов

Наименование

Содержание денежного

агрегата

денежного агрегата

Агрегат Мо Наличные деньги в обращении

(денежная база)

Агрегат M1 Агрегат Мо + средства предприятий на

различных счетах

(«узкие» деньги) в банках, вклады населения до

востребования,

средства страховых фирм

Агрегат М2 Агрегат М1+ срочные депозиты населения

в банках,

(денежная масса) в том числе компенсации

Агрегат Мз Агрегат М2 + сертификаты и облигации

государственного займа

Слайд 25

Денежная база

Денежная

база включает:

выпущенные в обращение Банком

России наличные деньги,

остатки на счетах обязательных резервов, депонируемые

кредитными организациями в Банке России,

средства на корреспондентских и депозитных счетах кредитных организаций,

вложения кредитных организаций в Банке России,

средства резервирования по валютным операциям, внесенные в Банк России,

а также иные обязательства Банка России по операциям с кредитными организациями в валюте Российской Федерации.

Слайд 26

Безналичный денежный оборот

Безналичный оборот представляет собой часть

совокупного денежного оборота с использованием безналичных расчетов путем записей

на счетах в банках или зачетов встречных требований хозяйствующих субъектов.

Система безналичных расчетов состоит из следующих элементов:

виды расчетных документов;

порядок документооборота;

принципы организации безналичных расчетов;

способы платежа;

формы безналичных расчетов.

Слайд 27

Расчетные документы:

платежные поручения;

аккредитивы;

чеки;

платежные требования;

инкассовые поручения.

Порядок безналичных расчетов

в народном хозяйстве определен Положением о правилах перевода

денежных средств, утвержденного Центральным Банком РФ 19.06.2012г. № 383 - П

Слайд 28

Принципы организации безналичных расчетов.

1. Правовой режим осуществления

расчетов и платежей. Главный регулирующий орган платежной системы —

Банк России.

2. Осуществление расчетов по банковским счетам.

3.Поддержание ликвидности на уровне, обеспечивающем бесперебойное осуществление платежей.

4.Наличие акцепта (согласия) плательщика на платеж.

5.Срочности платежа.

6. Контроль всех участников за правильностью совершения расчетов.

7. Имущественная ответственность за соблюдение договорных условий.

Слайд 29

Формы и методы организации безналичных расчетов

1.

Расчеты платежными поручениями

2. Расчеты платежными требованиями

3. Расчеты аккредитивами

4. Расчеты чеками

5. Расчеты пластиковыми карточками

6. Расчеты в порядке плановых платежей

7. Расчеты на основе зачета взаимных требований сторон

8. Межбанковские расчеты

9. Инкассовая форма расчета

Слайд 30

Инфляция

Инфляция – это денежное явление, обесценивание денег, происходящее

вследствие того, что наличных денег становится больше, чем нужно.

Деньги во время инфляции не могут выполнять свои функции, не могут осуществлять платежные операции, не могут обслуживать обращение товаров и не могут выполнять функцию накопления.

Слайд 31

Признаки инфляции:

постоянный рост цен,

увеличение денежной массы в обращении,

равновесие

на рынке нарушается в сторону спроса,

нестабильность курса рубля по

отношению к другим валютам.

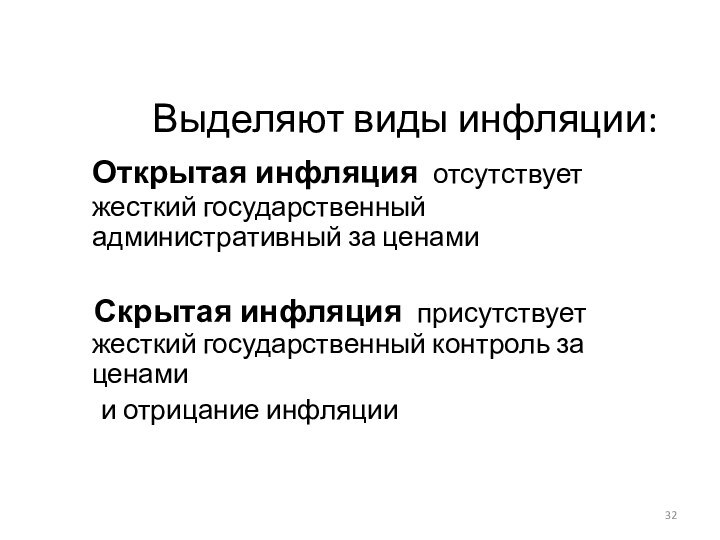

инфляции:

Открытая инфляция отсутствует жесткий государственный административный

за ценами

Скрытая инфляция присутствует жесткий государственный контроль за ценами

и отрицание инфляции