- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Хеджирование и Биржевая спекуляция

Содержание

- 2. Вопросы для рассмотрения: Часть 1. Хеджирование

- 3. Часть 1. Хеджирование как инструмент управления финансовыми

- 4. Часть 2. Биржевая спекуляцияТюльпаны как символ биржевой

- 5. ГЛАВА 1. Хеджирование как инструмент управления финансовыми

- 6. Представьте себя на месте фермера в древней

- 7. 2 Основные понятия хеджирования Из истории выше

- 8. Хеджирование - это биржевое страхование от неблагоприятного

- 9. Как происходит хеджирование: примеры Как правило, для

- 10. Пример 1 К примеру, вы являетесь акционером

- 11. Предположим, что компания-потребитель сельскохозяйственной продукции, к примеру,

- 12. Виды рисков Кредитный рискПроцентный рискВалютный рискРиск ликвидностиРиск

- 13. риск того, что заемщик не уплатит по

- 14. Процентный (рыночный, курсовой) риск :риск того, что

- 15. Реинвестиционный риск - неопределенность доходности актива с

- 16. Валютный риск — опасность валютных потерь в

- 17. Риск ликвидности:вероятность того, что средства, необходимые для

- 18. Риск адекватности капитала - предполагается, что возможна

- 19. Политический риск — это возможность возникновения убытков

- 20. Риск клиента - риск того, что

- 21. Инфляционный риск - вероятность того, что повышение

- 22. 4. Виды хеджирования

- 23. 4.1 Хеджирование продажейХеджирование продажей — это использование

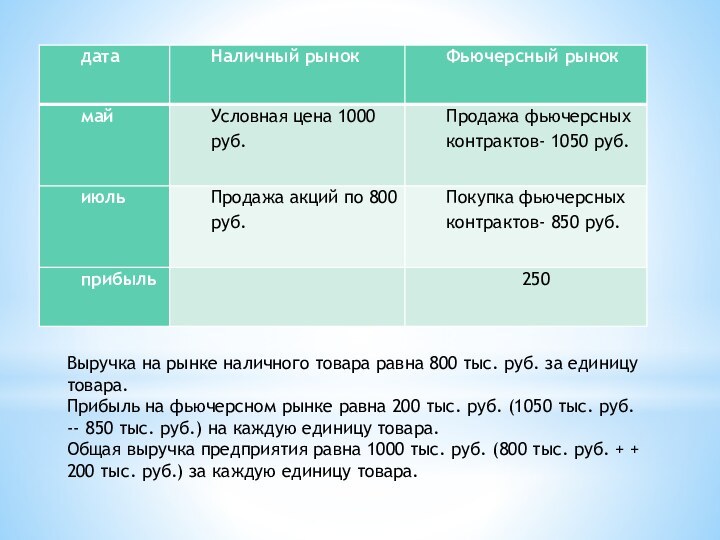

- 24. Выручка на рынке наличного товара равна 800

- 25. Вывод. Несмотря на снижение рыночной цены на

- 26. Эта операция представляет собой покупку фьючерсного контракта

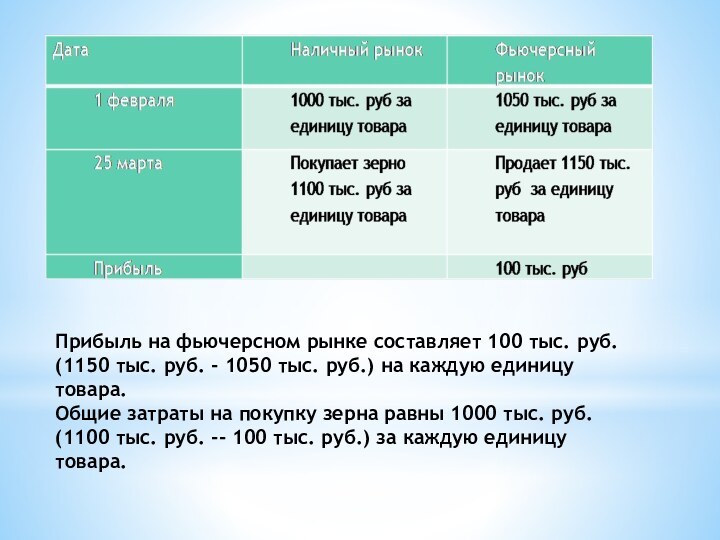

- 27. Прибыль на фьючерсном рынке составляет 100 тыс.

- 28. Вывод. Несмотря на увеличение рыночной цены на

- 29. 5. Хеджирование вариационной маржиМАРЖА:разница между указываемой в

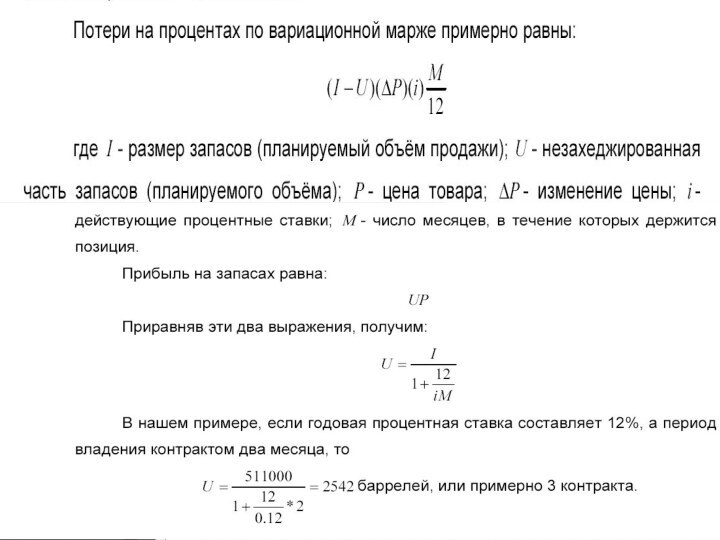

- 30. ПРИМЕР – нефтедобывающая компания,имеющая короткую позицию в

- 31. Для повышения эффективности хеджирования опытные

- 33. 6. Стратегии хеджированияСтратегия хеджирования - это совокупность

- 34. В последнее время получили распространение такие операции,

- 35. При необходимости хеджировать долгосрочные сделки (более 1

- 36. Например, чтобы прохеджировать себя на срок 3

- 37. 7. Преимущества и недостатки хеджирования Основные недостатки:Базисный

- 38. 4. Существует и разница в качестве. Могут

- 39. К числу основных преимуществ хеджирования относятся: Уменьшение

- 40. 8. Практические шаги Для того, чтобы воспользоваться

- 41. Часть 2. Биржевая спекуляция В Голландии первые экземпляры

- 42. За редкие экземпляры этого цветка платили от

- 43. Цены устанавливались на харлемской бирже , где

- 44. Для сделок часто использовались фьючерсные контракты

- 45. 2. Биржевая спекуляции, её сущность и основные

- 46. Биржевая спекуляция– это получение прибыли в результате

- 47. Ажиотаж - спекулятивные операции на бирже, состоящие в

- 48. На фьючерсных рынках спекулянты представлены двумя основными видами: игроки на понижение (медведи)игроки на повышение (быки).

- 49. Бык (Bull) - инвестор или трейдер, который полагает,

- 50. Медведь (Bear) же, напротив, прогнозирует падение стоимости

- 51. спекулянты и по методам ведения своих операций

- 52. позиционные спекулянты— могут быть как профессионалами, так

- 53. СКАЛПЕРЫ — ведут торговлю в зале исключительно

- 54. ОДНОДНЕВНЫЕ СПЕКУЛЯНТЫ -удерживают позицию в течение

- 55. спредеры— используют разницу цен на разные, но

- 57. Основные функции, которые ежедневно выполняют биржевые спекулянты:повышение ликвидности рынкасглаживание ценовых колебаний

- 58. 3.Чистые и спекулятивные риски природно-естественный рисксоциально-политический рискЭкологиче-ский рисктранспортный рисккоммерческий рискчистый риск

- 59. Спекулятивный рискриск, связанный с покупательной способностью денегриск, связанный с вложением капитала (собственно инвестиционные риски)

- 60. 4. Стратегия и тактика спекулятивных операций.

- 61. Правило 1. Спекулировать только теми средствами, которые

- 62. 5.Аксиомы биржевого спекулянта Аксиома №1: О риске

- 63. Аксиома №2: О жадностиУмейте вовремя остановиться и забрать свою прибыль.

- 64. Аксиома №3: О надежде Когда судно начинает

- 65. Аксиома №5: О моделяхХаос не опасен до

- 66. Аксиома №7: Об интуиции Догадке можно доверять, если у нее есть серьезное обоснование.

- 67. Аксиома №8: О религии и оккультизмеМаловероятно, что

- 68. Аксиома №9: Об оптимизме и пессимизмеОптимизм ожидает

- 69. Аксиома №10: О консенсусеИгнорируйте мнение большинства. Скорее

- 70. Аксиома №12: О планировании Долгосрочные планы порождают

- 71. Исходя из проделанной работы можно сделать следующие

- 72. В политико-экономическом смысле и хеджирование, и биржевая

- 73. Скачать презентацию

- 74. Похожие презентации

Слайд 2 Вопросы для рассмотрения: Часть 1. Хеджирование как инструмент управления

финансовыми рисками

Часть 2. Биржевая спекуляция

Слайд 3

Часть 1. Хеджирование как инструмент управления финансовыми рисками

История

хеджирования

Основные понятия хеджирования

Виды рисков

Виды хеджирования

4.1 Хеджирование

продажей4.2 Хеджирование покупкой

5. Хеджирование вариационной маржи

6. Стратегии хеджирования

7. Преимущества и недостатки хеджирования

8. Практические шаги

Слайд 4

Часть 2. Биржевая спекуляция

Тюльпаны как символ биржевой спекуляции

Биржевая спекуляции, её сущность

Чистые и спекулятивные риски

Стратегия и тактика

спекулятивных операций. Правила биржевого спекулянтаАксиомы биржевого спекулянта

Слайд 5 ГЛАВА 1. Хеджирование как инструмент управления финансовыми рисками 1

История хеджирования

В сельскохозяйственном обществе древней Японии практически все аспекты

жизни зависели от погоды. От погоды зависел и урожай, а от урожая зависела цена на продовольствие, и, естественно, на рис.Фермеры, которые выращивали рис, хотели стабильности и уверенности в завтрашнем дне.

Невозможность предсказать с какой-либо вероятностью финансовое будущее хозяйства и бизнеса не устраивала мудрых японцев, и они придумали способ застраховаться.

Слайд 6 Представьте себя на месте фермера в древней Японии:

если урожай будет хороший, то цена на рис во

время сбора урожая упадет; а если урожай будет скудный, то рыночная цена на рис возрастет.Таким образом, независимо от того, каков будет исход в будущем, во время сбора урожая фермер и клиент осуществят сделку по заранее оговоренной цене.

И вот пришло время урожая. Есть 3 варианта исхода:

рыночная цена выше оговоренной: фермер не рад, но обязан продать клиенту свой рис, а клиент рад, что покупает рис дешевле, чем везде.

рыночная цена на рис ниже заранее оговоренной: фермер счастлив, что продает дороже, а клиент мог бы купить на рынке, но дал слово, что купит у фермера и платит дороже

рыночная цена не отличается от оговоренной: все при своих

Примерно так возникли первые фьючерсы и первое хеджирование.

Слайд 7

2 Основные понятия хеджирования

Из истории выше нам понятно,

что с помощью хеджирования мы страхуемся от рисков колебаний

цен. Но будет логичным заключить, что уменьшая риск, мы уменьшаем потенциальную прибыль. Вспомним главное правило инвестирования: чем больше риск, тем больше прибыль и наоборот.Т.е. хеджируясь, мы экономим на потенциальной прибыли, защищаясь от потенциальных убытков. Поэтому важно понимать, что хеджирование нацелено скорее на сокращение убытков, чем на увеличение прибыли.

Слайд 8 Хеджирование - это биржевое страхование от неблагоприятного изменения

цены, основывающееся на различиях в динамике цен реальных товаров

и цен фьючерсных контрактов на этот же товар или цен на «физическом» и фьючерсном рынках.Хеджер (англ. hedger) — категория, разновидность участника биржевой торговли, имеющего целью совершения операций на бирже защиту от риска изменения цены. Совершает на бирже операции хеджирования

Слайд 9

Как происходит хеджирование: примеры

Как правило, для хеджирования трейдеры

используют такие договоры (контракты) как опционы и фьючерсы.

Напомним, что

опционы (англ. options) — контракты, которые дают право, но не обязательство купить или продать товар/ЦБ в будущем по оговоренной сейчас цене. А фьючерсы или фьючерсные контракты (англ. futures) — контракты, которые обязуют обе стороны совершить сделку по купле-продаже в будущем по заранее оговоренной цене.

Слайд 10

Пример 1

К примеру, вы являетесь акционером ГазПрома,

и ожидаете, что в долгосрочном периоде акция будет расти.

Но опасаясь краткосрочного снижения цены, вы страхуетесь, т.е. хеджируетесь, против падения. Для этого вы покупаете опцион с правом на продажу (англ. put option) акции ГазПрома по определенной цене. Если вдруг ваши опасения станут реальностью и рыночная цена акции опуститься ниже оговоренной в опционе цены (англ. strike price), то вы просто продадите акцию по этой оговоренной в опционе цене.

Слайд 11 Предположим, что компания-потребитель сельскохозяйственной продукции, к примеру, ячменя

для производства пива, хочет застраховаться от непредвиденного роста цен

на этот товар. Такая компания может хеджироваться и купить фьючерсный контракт, который обозначит цену, по которой пивоварня купит ячмень в будущем. Если цена взлетит, это не повлияет на застраховавшуюся пивоварню. Но если цена упадет, то ей придется переплатить, что и будет ценой за отсутствие риска.

Слайд 12

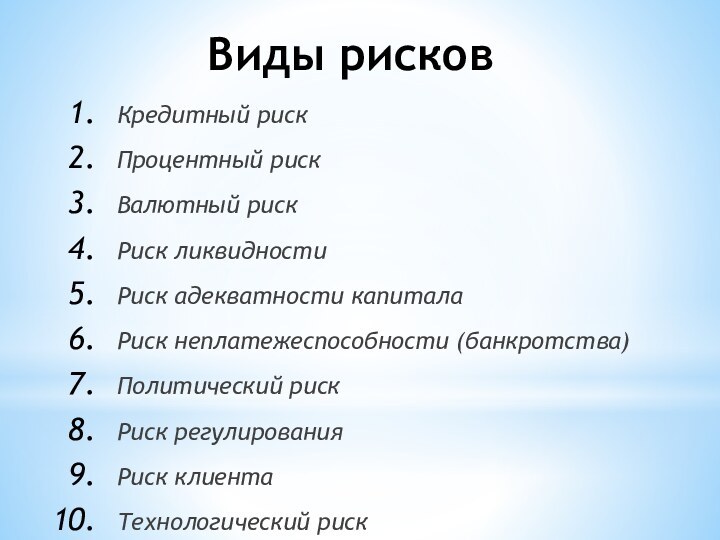

Виды рисков

Кредитный риск

Процентный риск

Валютный риск

Риск ликвидности

Риск адекватности капитала

Риск

неплатежеспособности (банкротства)

Политический риск

Риск регулирования

Риск клиента

Технологический риск

Инфляционный риск

Слайд 13

риск того, что заемщик не уплатит по ссуде;

вероятность того, что стоимость части активов фирмы, а особенно

кредитов, уменьшится или сведется к нулю или фактическая доходность по данной части активов окажется значительно ниже ожидаемого уровня;вероятность не возврата кредитов;

вероятность значительных убытков по кредитам и другим активам вследствие невыполнения заемщиком своих обязательств.

Кредитный риск:

Слайд 14

Процентный (рыночный, курсовой) риск :

риск того, что цена

активов упадет из-за роста нормы процента;

вероятность того, что

изменение процентных ставок уменьшит чистую процентную маржу банка; неблагоприятные изменения стоимости активов и пассивов вследствие изменения процентных ставок;

вероятность сокращения спрэда банка между процентными доходами и процентными расходами вследствие изменения процентных ставок;

неопределенность дохода от ценной бумаги с фиксированным доходом, возникающая вследствие неожиданных колебаний стоимости актива из-за изменений процентной ставки.

Слайд 15 Реинвестиционный риск - неопределенность доходности актива с фиксированным

доходом, порождаемая непредсказуемостью процентной ставки, по которой доходы от

актива могут быть реинвестированы.Слайд 16 Валютный риск — опасность валютных потерь в результате

изменения курса валюты цены к валюте платежа в период

между подписанием контракта и проведением по нему платежа.

Слайд 17

Риск ликвидности:

вероятность того, что средства, необходимые для покрытия

изымаемых депозитов и удовлетворения спроса на кредиты, окажутся в

нужный момент недоступны, что приведет к неожиданным убыткам для банка;вероятность появления дефицита наличных средств в момент, когда в них ощущается потребность.

Слайд 18 Риск адекватности капитала - предполагается, что возможна учитывающая

риск оценка капитала, и тогда этот риск рассматривается как

вероятность того, что капитал фирмы сократится (потеряет ликвидность). Если все риски подрывают способность фирмы приносить прибыль, тогда в конце концов, при прочих равных условиях, капитал фирмы иссякнет.Риск неплатежеспособности (банкротства) - вероятность того, что банк обанкротится; характеризуются вероятностью того, что капитал банка сможет покрыть убытки от деятельности (вероятность неадекватности капитала банковским рискам).

Слайд 19 Политический риск — это возможность возникновения убытков или

сокращения размеров прибыли, являющихся следствием государственной политики.

Риск регулирования -

риск того, что непредвиденные действия или бездействия регулирующих органов уменьшат капитал фирмы и ее способность получать прибыль. Слайд 20 Риск клиента - риск того, что конкуренты

перехватят рынки и клиентов фирмы и тем самым подорвут

ее капитал и способность приносить прибыль. Этот риск можно также обозначить как деловой или конкурентный.Технологический риск - риск того, что в результате технологических изменений существующие системы производства и сбыта устареют и, тем самым, уменьшатся капитал фирмы и ее способность получать прибыль.

Слайд 21 Инфляционный риск - вероятность того, что повышение цен

на товары и услуги (инфляция) неожиданно сведет к нулю

покупательную способность прибыли банка и его выплат акционерам.Риск покупательной способности - риск инвестирования финансовые активы вследствие неопределенности, связанной с влиянием инфляции на величину реальной доходности этих активов.

Ценовой риск:

риск изменения цены из-за роста или падения

уровня текущих процентных ставок.

риск, связанный с непредвиденным неблагоприятным

изменением рыночных цен.

Слайд 23

4.1 Хеджирование продажей

Хеджирование продажей — это использование короткой

позиции на фьючерсном рынке тем, кто имеет длинную позицию

на наличном рынке.ПРИМЕР

Хеджирование продажей фьючерсного контракта («короткий хедж»)

Предприятие производит товар (например, алюминий) и продает его. Текущая цена на наличном рынке удовлетворяет предприятие, но предполагается, что через 3 месяца цена может снизиться и тогда товар станет убыточным. Чтобы застраховаться от возможного падения цены, предприятие продает трехмесячный фьючерсный контракт на поставку алюминия. Предположим, что прогноз оправдался. Цены на наличном и фьючерсном рынке снизились.

Через 3 месяца предприятие продает свой товар на наличном рынке и выкупает свой фьючерсный контракт на бирже.

Слайд 24 Выручка на рынке наличного товара равна 800 тыс.

руб. за единицу товара.

Прибыль на фьючерсном рынке равна 200

тыс. руб. (1050 тыс. руб. -- 850 тыс. руб.) на каждую единицу товара.Общая выручка предприятия равна 1000 тыс. руб. (800 тыс. руб. + + 200 тыс. руб.) за каждую единицу товара.

Слайд 25 Вывод. Несмотря на снижение рыночной цены на товар,

предприятие, осуществив хеджирование на биржевом фьючерсном рынке, выручило за

каждую единицу товара по 1000 тыс. руб., т. е. получило цену, которая устраивает предприятие.Таким образом, ХЕДЖИРОВАНИЕ ПРОДАЖЕЙ— хеджевая операция, проводимая на фьючерсном рынке путем продажи фьючерсного контракта лицом, покупающим реальный товар на рынке. Если цена на покупаемый реальный товар повысится, то обусловленные этим потери окупятся выгодой от продажи фьючерсного контракта.

Слайд 26 Эта операция представляет собой покупку фьючерсного контракта кем-либо,

имеющим короткую позицию на наличном рынке. Результатом длинного хеджа

является фиксация цены закупки товара.ПРИМЕР

Мукомольное предприятие покупает зерно и производит из него муку. Текущая цена на наличном рынке зерна удовлетворяет мукомольное предприятие, но предполагается, что через 3 месяца цена на зерно может повыситься и тогда производство муки станет убыточным. Чтобы застраховаться от возможного увеличения цены на зерно, предприятие покупает трехмесячный фьючерсный контракт на зерно. Предположим, что прогноз оправдался. Цены на наличном и фьючерсном рынках повысились. Через 3 месяца предприятие покупает зерно на наличном рынке по новой цене и продает свой фьючерсный контракт.

4.2.ХЕДЖИРОВАНИЕ ПОКУПКОЙ

Слайд 27 Прибыль на фьючерсном рынке составляет 100 тыс. руб.

(1150 тыс. руб. - 1050 тыс. руб.) на каждую

единицу товара.Общие затраты на покупку зерна равны 1000 тыс. руб. (1100 тыс. руб. -- 100 тыс. руб.) за каждую единицу товара.

Слайд 28 Вывод. Несмотря на увеличение рыночной цены на зерно,

мукомольное предприятие, осуществив хеджирование на биржевом фьючерсном рынке, затратило

на каждую единицу товара по 1000 тыс. руб., т.е. обеспечило себе нормативный уровень затрат.Таким образом, ХЕДЖИРОВАНИЕ ПОКУПКОЙ, длинное хеджирование — хеджевая операция, проводимая на фьючерсном рынке путем покупки фьючерсного контракта лицом, продающим реальный товар на рынке.

Слайд 29

5. Хеджирование вариационной маржи

МАРЖА:

разница между указываемой в биржевом

бюллетене ценой продажи и покупки биржевого товара, от уровня

которой зависит прибыль, получаемая фирмами, покупающими и продающими эти товары;2) в более широком смысле в банковской, биржевой, торговой, страховой практике под маржой понимают разницу между процентными ставками, курсами ценных бумаг, ценами товаров и другими аналогичными, однородными показателями, имеющую место в одно и то же время в разных условиях продажи, покупки, кредитования.

Слайд 30 ПРИМЕР – нефтедобывающая компания,имеющая короткую позицию в 511

фьючерсных контрактов, после резкого роста цен, скажем с 20

долл./баррель до 30 долл./баррель должна внести наличными огромные средства.На них не платятся проценты, а захеджированный товар не даёт притока наличных, хотя его стоимость и возросла с ростом цен. В этом случае затраты на маржу составят примерно 766 500 долл. (при марже равной 5%). Доход на эти наличные был бы 91 980 долл. в год, если компания получит 12% на свой капитал.

Слайд 31 Для повышения эффективности хеджирования опытные хеджеры

используют практику, известную под названием хеджирование вариационной маржи. Если

короткая позиция на фьючерсном рынке немного меньше, чем запасы (планируемый объём продажи), то эта прибыль будет близко соответствовать потерям процентов на вариационной марже в повышающемся рынке. В падающем рынке проценты, полученные на притоке вариационной маржи, будут покрывать убыток в стоимости незахеджированной части запасов.

Слайд 33

6. Стратегии хеджирования

Стратегия хеджирования - это совокупность конкретных

инструментов хеджирования и способов их применения для уменьшения ценовых

рисков.Хеджирование используется с разными целями, но оно также весьма разнообразно и по технике осуществления.

Слайд 34 В последнее время получили распространение такие операции, как

долгосрочное хеджирование, т. е. операции, покрывающие временной период на

2—3 года вперед.Техника такого хеджирования несколько иная.

Слайд 35 При необходимости хеджировать долгосрочные сделки (более 1 года),

обычно не удается подобрать срочный контракт с соответствующим сроком

исполнения и обладающий достаточной ликвидностью. В этом случае прибегают к практике, получившей название “перекат”. Она заключается в том, что сначала открывается позиция по более близкому контракту (например, со сроком исполнения через 6 месяцев), а по мере улучшения ликвидности по более дальним срокам поставки, позиции по ближним месяцам закрываются, и открываются позиции по далеким.Слайд 36 Например, чтобы прохеджировать себя на срок 3 года

для покрытия рисков при продаже 250 т меди в

месяц, компании придется продать на ЛБМ (Лондонская биржи металлов) 360 фьючерсных контрактов на медь (по 25 т каждый) с разными сроками поставки. В идеале сроки истечения фьючерсных контрактов должны быть как можно ближе к срокам физических поставок. Но на практике фьючерс на медь сроком свыше одного года является низколиквидным. Поэтому компании выгодно применить тактику "перекатки" контрактов, т. е. покрыть свои физические поставки меди в течение первого и второго годов, продав 240 контрактов на год вперед, затем при приближении сроков поставки откупить их и тут же продать еще 240 контрактов сроками до одного года, а потом в конце второго года провести еще раз такую же операцию, но уже со 120-ю контрактами.

Слайд 37

7. Преимущества и недостатки хеджирования

Основные недостатки:

Базисный риск. Из-за

изменений базиса фьючерсные контракты могут не обеспечить полной защиты

от ценовых колебаний наличного рынка.Издержки. Любая фьючерсная сделка имеет операционные расходы и расходы на клиринг, а также издержки, связанные с процентами на маржевые суммы.

Несовместимость наличного и фьючерсного рынков. Поскольку фьючерсные контракты являются стандартными, они не всегда совпадают с особыми условиями обязательств наличного рынка. Количество может быть больше или меньше, чем единица фьючерсного контракта.

Слайд 38 4. Существует и разница в качестве. Могут быть

различия во временных рамках форвардной сделки наличного рынка и

месяца поставки фьючерсного контракта.5. Лимиты цен. Поскольку фьючерсная торговля может быть ограничена дневными колебаниями цен, может сложиться невозможность для хеджеров открыть или ликвидировать позицию в определенные дни из-за искажения соотношения цен реального рынка и фьючерсных котировок. Эта вероятность очень мала, но она может создать значительные неудобства.

6. И, наконец, если хеджер осуществляет свои операции на нескольких биржах, то ему необходимо тщательно изучить все правила каждой конкретной биржи, на которой он ведет дела, так как при всей общности организации биржевой торговли каждая биржа сама определяет особенности своих правил и регламента.

Слайд 39

К числу основных преимуществ хеджирования относятся:

Уменьшение величины ценового

риска.

Большая стабильность и гибкость в планировании деятельности.

Упрощение

финансирования. Расширение возможностей участия в торговле реальным товаром.

Разделение рисков, связанных с распределением/поставкой (основных рисков, связанных с принятием реальной поставки) и ценовых рисков

Слайд 40

8. Практические шаги

Для того, чтобы воспользоваться срочными инструментами

для хеджирования ценового риска, компания должна выполнить следующие шаги:

Выбрать торговую площадку и торгуемый на ней срочный контракт, наиболее полно соответствующий ее потребностям.

Выбрать клиринговую компанию, аккредитованную на соответствующей бирже, а также биржевого брокера, который будет выполнять торговые приказы.

Заполнить стандартные формы и подписать договоры на обслуживание.

Открыть счет в клиринговой компании и перечислить на него определенную сумму средств, используемую в качестве обеспечения выполнения обязательств по открытым позициям

Последний шаг - разработать стратегию хеджирования.

Слайд 41

Часть 2. Биржевая спекуляция

В Голландии первые экземпляры тюльпанов появились

в 1570 году, когда Эклюз по приглашению приехал работать в

Голландиию и вместе с другими растениями захватил луковицы тюльпанов. Это послужило началом безумного увлечения тюльпанами целого народа, известного под именем тюльпаномании.1. Тюльпан как символ биржевой спекуляции

Слайд 42 За редкие экземпляры этого цветка платили от 2

000 до 4 000 флоринов

Флорин (итал. fiorino) — название золотых монет, которые впервые

начали чеканить во Флоренции (лат. Florentia) в 1252 году (отсюда и название монеты) и позже стали выпускать в других странах.Слайд 43 Цены устанавливались на харлемской бирже , где тюльпаны

стали предметом спекуляциии .В начале XVII века в течение трёх

лет совершено было сделок на тюльпаны более чем на 10 млн флоринов. Многие промышленники бросали своё производство и брались за разведение тюльпанов.Слайд 44 Для сделок часто использовались фьючерсные контракты (покупатели

платили деньги за поставку луковиц в будущем), которые получили

образное название «торговля ветром».Для сделок использовались также опционы (покупатель получал право на покупку или продажу луковиц по заранее определенной цене в будущем).

Слайд 45 2. Биржевая спекуляции, её сущность и основные спекулятивные

сделки, совершаемые на бирже

По американской терминологии speculator в буквальном

переводе означает «человек, занимающий выжидательную позицию» (ожидающий прибыль от роста или падения цены).СПЕКУЛЯНТ –это юридическое или физическое лицо, заключающее сделки в целях получения прибыли только от изменения цен на биржах, употребляется также в значении, противоположном хеджеру.

Слайд 46 Биржевая спекуляция– это получение прибыли в результате спекулятивных

сделок с ценными бумагами или товарами на биржевых рынках.

Предметом

спекулятивных сделок является торговля отсроченным правом на осуществление и принятие поставки по контракту с целью извлечь «ценовую разницу» в связи с меняющимися условиями хозяйственной деятельности. Объектом биржевых спекуляций стали не только акции, но и облигации частных компаний и корпораций.

Основные спекулятивные инструменты - акции, облигации, фьючерсы и опционы

Слайд 47 Ажиотаж - спекулятивные операции на бирже, состоящие в искусственном

повышении цен на ценные бумаги, товары или услуги

Скальпирование - спекулирование

с небольшой прибылью, быстрое (в течение дня, часа или минут) открытие и ликвидацию позиций.Слайд 48 На фьючерсных рынках спекулянты представлены двумя основными видами:

игроки на понижение (медведи)

игроки на повышение (быки).

Слайд 49 Бык (Bull) - инвестор или трейдер, который полагает, что

цена определенного финансового инструмента или весь рынок будет расти

и открывает длинную позицию. Подобно тому, как бык поднимает врага на рога и подбрасывает его вверх, бык-трейдер покупает, способствуя увеличению спроса и подъему цен.Слайд 50 Медведь (Bear) же, напротив, прогнозирует падение стоимости актива

или рынка в целом и занимает короткую позицию. Аналогично тому,

как медведь наваливается на свою жертву и давит ее вниз к земле, медведь-трейдер продает, вызывая рост предложения и снижение цен.Слайд 52 позиционные спекулянты— могут быть как профессионалами, так и

непрофессионалами. Обычно удерживают свою позицию в течение ряда дней,

недель или даже месяцев, пока не произойдет необходимое им существенное изменение цен.Их прогноз базируется, как правило, на долгосрочной динамике цен, а краткосрочные колебания не принимаются во внимание.

Слайд 53 СКАЛПЕРЫ — ведут торговлю в зале исключительно в

своих интересах. Используют малейшие колебания цен. В течение дня

продают и покупают большое число контрактов, к концу дня их закрывают.Слайд 54 ОДНОДНЕВНЫЕ СПЕКУЛЯНТЫ -удерживают позицию в течение одного

дня торгов, ожидая существенного движения цен в течение дня,

и очень редко переносят позицию на следующий день.Многие из них являются членами биржи и осуществляют свои сделки в зале.

Слайд 55 спредеры— используют разницу цен на разные, но взаимосвязанные

фьючерсные контракты. Прибыль спредера может возникать при использовании определенного

соотношения цен на контракты по одному товару с разными сроками, либо по разным товарам с одним сроком.

Слайд 57

Основные функции, которые ежедневно выполняют биржевые спекулянты:

повышение ликвидности

рынка

сглаживание ценовых колебаний

Слайд 58

3.Чистые и спекулятивные риски

природно-естественный риск

социально-политический риск

Экологиче-ский риск

транспортный риск

коммерческий

риск

чистый риск

Слайд 59

Спекулятивный риск

риск, связанный с покупательной способностью денег

риск, связанный

с вложением капитала (собственно инвестиционные риски)

Слайд 60 4. Стратегия и тактика спекулятивных операций. Правила биржевого

спекулянта

Успешные операции требуют двух условий :

анализ и прогноз цен умения эффективно управлять выделенным для операции капиталом.

Слайд 61 Правило 1. Спекулировать только теми средствами, которые игрок

может позволить себе потерять.

Правило 2. До начала каждой операции следует

установить уровни риска и желаемой прибыли.Правило 3. Целью биржевых спекуляций должно быть получение больших прибылей и малых убытков.

Правило 4. По каждой сделке можно рисковать не более чем 5% спекулятивного капитала.

Правило 5. Следует убедиться, что средняя прибыль, по крайней мере, в 10-15 раз больше издержек по сделке.

Правила биржевых спекулянтов

Слайд 62

5.Аксиомы биржевого спекулянта

Аксиома №1: О риске

Беспокойство -

это не болезнь, а признак здоровья.

Если вы не волнуетесь,

значит, вы недостаточно серьезно рискуете.

Слайд 64

Аксиома №3: О надежде

Когда судно начинает тонуть,

не молитесь. Прыгайте!

Аксиома №4: О прогнозах

Человеческое поведение непредсказуемо. Не

верьте тому, кто утверждает, что предвидел будущее.

Слайд 65

Аксиома №5: О моделях

Хаос не опасен до тех

пор, пока не начинает выглядеть упорядоченным

Аксиома №6: О мобильности

Избегайте

"пускать корни". Они препятствуют движению.

Слайд 67

Аксиома №8: О религии и оккультизме

Маловероятно, что в

планы Бога по обустройству вселенной входит сделать вас богатым.

Слайд 68

Аксиома №9: Об оптимизме и пессимизме

Оптимизм ожидает лучшего,

но уверенность нам дает лишь знание того, как поступить

в худшем случае. Никогда не принимайте финансовые решения просто на основе оптимистичных настроений.

Слайд 69

Аксиома №10: О консенсусе

Игнорируйте мнение большинства. Скорее всего,

оно неправильное.

Аксиома №11: Об упорстве

Если актив не приносит прибыли

с первой попытки, забудьте о нем.

Слайд 70

Аксиома №12: О планировании

Долгосрочные планы порождают опасную

веру в то, что будущее находится под контролем. Никогда

не следует воспринимать свои или чужие долгосрочные планы слишком серьезно.

Слайд 71

Исходя из проделанной работы можно сделать следующие выводы:

В

практике биржевой торговли разделяют хеджирование и спекуляцию.

Хеджирование -

это биржевое страхование от неблагоприятного изменения цены, основывающееся на различиях в динамике цен реальных товаров и цен фьючерсных контрактов на этот же товар или цен на «физическом» и фьючерсном рынках.Биржевая спекуляция - это способ получения прибыли в процессе биржевой фьючерсной торговли, базирующийся на различиях в динамике цен фьючерсных контрактов во времени, пространстве и на разные виды товаров.

Слайд 72 В политико-экономическом смысле и хеджирование, и биржевая спекуляция

представляют собой просто спекуляцию, т.е. способ получения прибыли, основывающийся

не на производстве, а на разнице в ценах. Хеджирование и биржевая спекуляция - две формы спекуляции на бирже, сосуществующие и дополняющие друг друга, но в то же время и отличающиеся между собой. Это две стороны одной медали. Хеджирование невозможно без биржевой спекуляции и наоборот.Хеджирование на бирже осуществляют, как правило, предприятия, организации, частные лица, которые одновременно являются участниками рынка реальных товаров: производители, переработчики, торговцы.

Биржевой спекуляцией обычно занимаются члены биржи и те, кто желает (обычно частные лица) сыграть на разнице в динамике цен фьючерсных контрактов.

На практике нет строгого разграничения между субъектами, занимающимися хеджированием, и субъектами, деятельность которых связана с биржевой спекуляцией, так как участники рынка реальных товаров тоже занимаются биржевыми спекуляциями, ибо в рыночной хозяйстве главное - это получение прибыли независимо от того, за счет каких биржевых операций эта цель достигается.