она выражает экономические отношения, а, следовательно, и интересы участников

инвестиционного процесса по поводу использования ограниченных ресурсов.При этом инвестиции выступают как основной ограниченный ресурс.

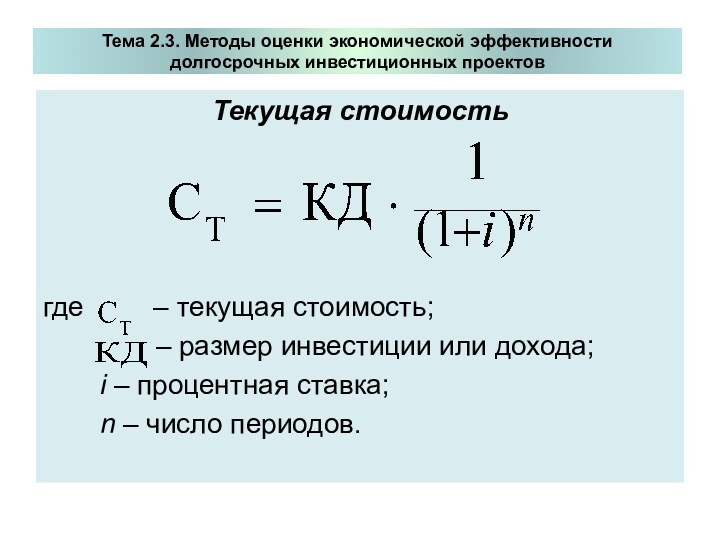

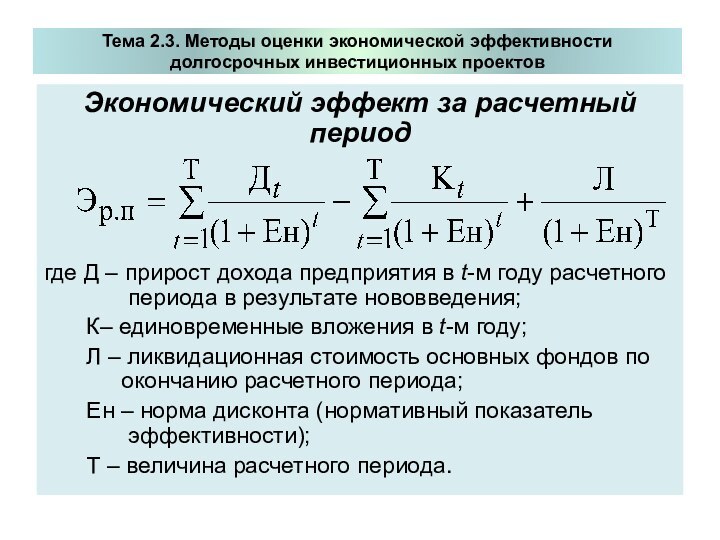

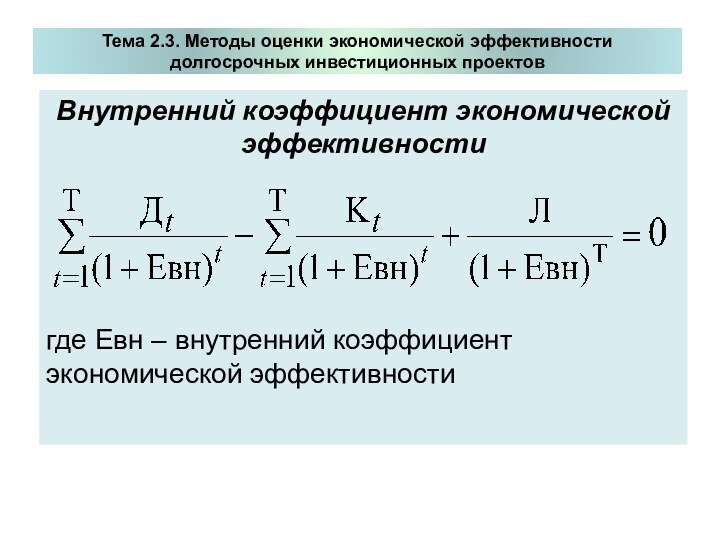

Процесс инвестирования обуславливает необходимость сравнения результатов от реализации проекта и затрат на его осуществление.

Тема 2.1. Понятия эффективности инвестиционных проектов