- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Налоги в экономической системе общества

Содержание

- 2. Вопрос 1изъятие государством в пользу общества определенной части стоимости внутреннего продукта в виде обязательного взносаСущность налогов

- 3. Взносы осуществляют:работники, создающие своим трудом материальные и

- 4. Налоги представляют собой обязательные платежи, взимаемые центральными

- 5. НАЛОГИс юридической точки зрения налоговые отношенияпредставляют собой

- 6. Виды налоговых платежей :налог (систематический взнос, который

- 7. Вопрос 2Функция налога – это проявлениеего сущности

- 8. Выделяют следующие функции налогов:фискальная – способствует аккумуляции

- 9. Элементы налогаСущественные: 1. Субъект налогообложения,Объект налогообложения,

- 10. Налоговая льгота полное или частичноеосвобождение от налога

- 11. ВИДЫ ЛЬГОТ:необлагаемый минимум объекта налога;изъятие из обложения

- 12. Вопрос 3ПРИНЦИПЫ НАЛОГООБЛОЖЕНЯ ПОА.СМИТУРавномерность -

- 13. Современные принципы налогообложения всеобщность – охват

- 14. Дополнительные принципы, определенные НК РФ однократность обложения;налоги

- 15. Группировка принципов:экономические (соразмерность, справедливость

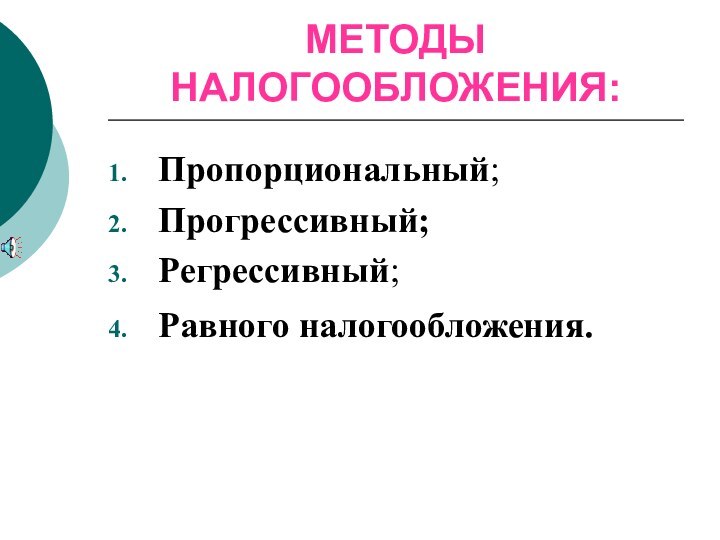

- 16. Вопрос 4 СПОСОБЫ ВЗИМАНИЯ НАЛОГОВ:Кадастровый (использование кадастра

- 17. Скачать презентацию

- 18. Похожие презентации

Вопрос 1изъятие государством в пользу общества определенной части стоимости внутреннего продукта в виде обязательного взносаСущность налогов

Слайд 2

Вопрос 1

изъятие государством в пользу общества определенной части

стоимости внутреннего продукта в виде обязательного взноса

Слайд 3

Взносы осуществляют:

работники, создающие своим трудом материальные и нематериальные

блага и получающие определенный доход;

хозяйствующие субъекты, владельцы капитала, действующие

в сфере предпринимательства. Слайд 4 Налоги представляют собой обязательные платежи, взимаемые центральными и

местными органами государственной власти с юридических и физических лиц

и поступающие в бюджеты различных уровней

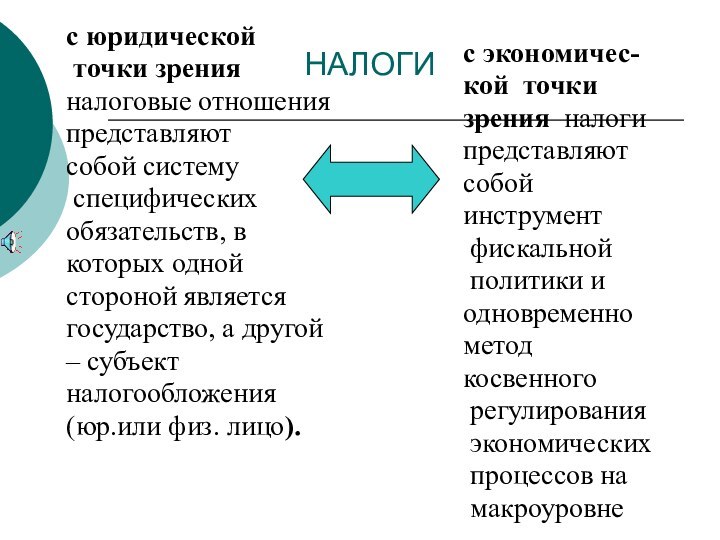

Слайд 5

НАЛОГИ

с юридической

точки зрения

налоговые отношения

представляют

собой систему

специфических

обязательств, в

которых одной

стороной является

государство, а

другой – субъект

налогообложения

(юр.или физ. лицо).

с экономичес-

кой точки

зрения налоги

представляют

собой

инструмент

фискальной

политики и

одновременно

метод

косвенного

регулирования

экономических

процессов на

макроуровне

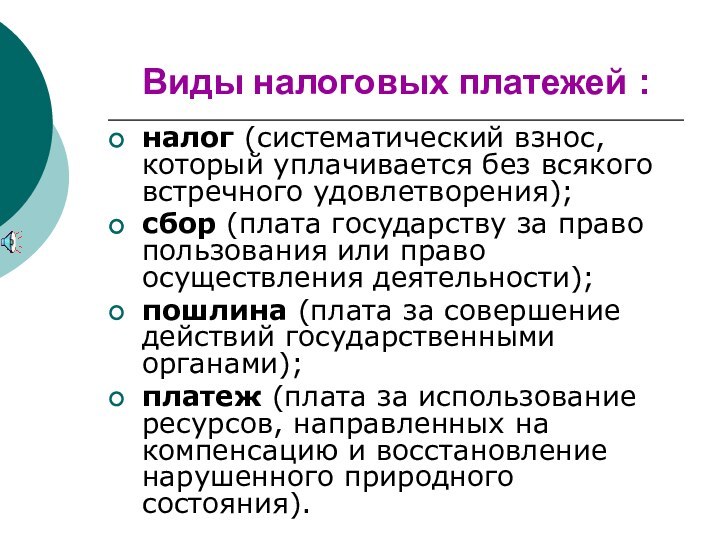

Слайд 6

Виды налоговых платежей :

налог (систематический взнос, который уплачивается

без всякого встречного удовлетворения);

сбор (плата государству за право пользования

или право осуществления деятельности);пошлина (плата за совершение действий государственными органами);

платеж (плата за использование ресурсов, направленных на компенсацию и восстановление нарушенного природного состояния).

Слайд 7

Вопрос 2

Функция налога – это проявление

его сущности в

действии, способ

выражения его свойств.

Функция показывает, каким образом

реализуется общественное

назначе-ние налога.

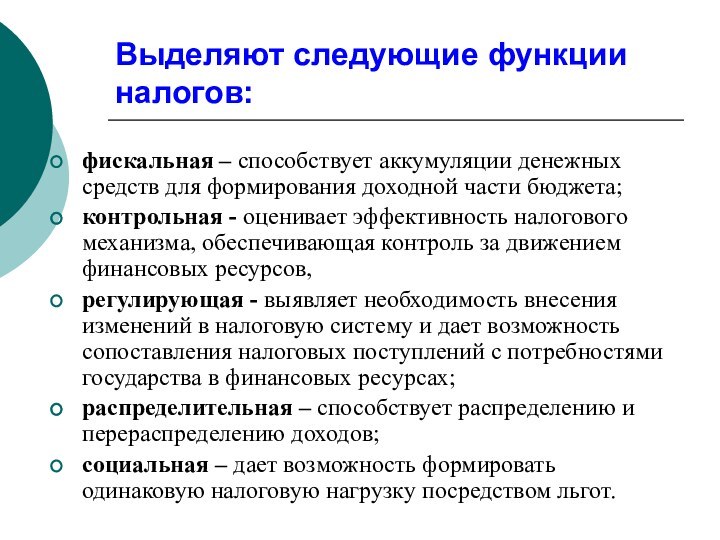

Слайд 8

Выделяют следующие функции налогов:

фискальная – способствует аккумуляции денежных

средств для формирования доходной части бюджета;

контрольная - оценивает эффективность

налогового механизма, обеспечивающая контроль за движением финансовых ресурсов, регулирующая - выявляет необходимость внесения изменений в налоговую систему и дает возможность сопоставления налоговых поступлений с потребностями государства в финансовых ресурсах;

распределительная – способствует распределению и перераспределению доходов;

социальная – дает возможность формировать одинаковую налоговую нагрузку посредством льгот.

Слайд 9

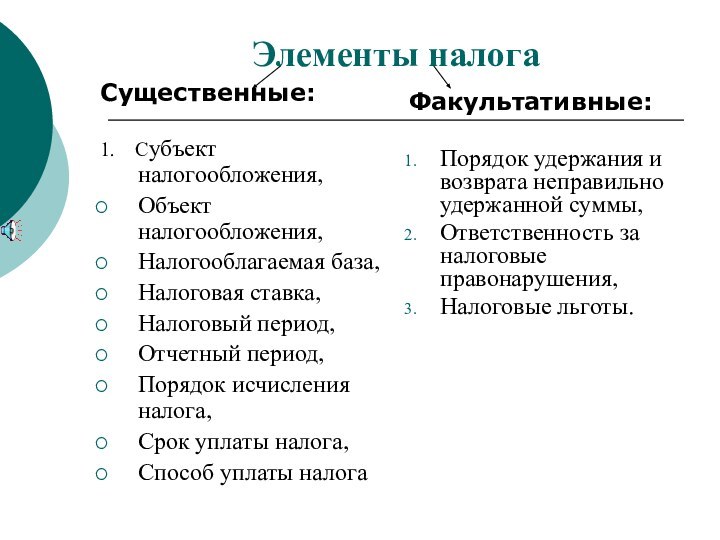

Элементы налога

Существенные:

1. Субъект налогообложения,

Объект налогообложения,

Налогооблагаемая

база,

Налоговая ставка,

Налоговый период,

Отчетный период,

Порядок исчисления налога,

Срок

уплаты налога, Способ уплаты налога

Факультативные:

Порядок удержания и возврата неправильно удержанной суммы,

Ответственность за налоговые правонарушения,

Налоговые льготы.

Слайд 11

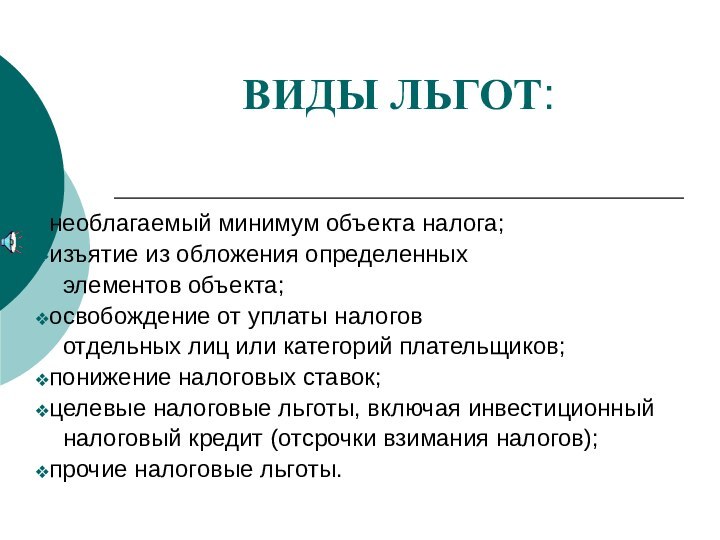

ВИДЫ ЛЬГОТ:

необлагаемый минимум объекта налога;

изъятие из обложения определенных

элементов объекта;

освобождение от уплаты налогов

отдельных лиц или категорий

плательщиков;понижение налоговых ставок;

целевые налоговые льготы, включая инвестиционный

налоговый кредит (отсрочки взимания налогов);

прочие налоговые льготы.

Слайд 12

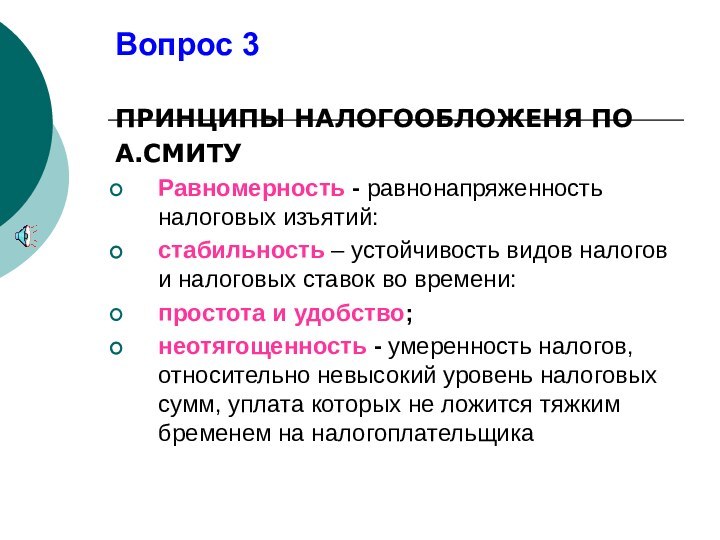

Вопрос 3

ПРИНЦИПЫ НАЛОГООБЛОЖЕНЯ ПО

А.СМИТУ

Равномерность - равнонапряженность налоговых изъятий:

стабильность

– устойчивость видов налогов и налоговых ставок во времени:

простота

и удобство;неотягощенность - умеренность налогов, относительно невысокий уровень налоговых сумм, уплата которых не ложится тяжким бременем на налогоплательщика

Слайд 13

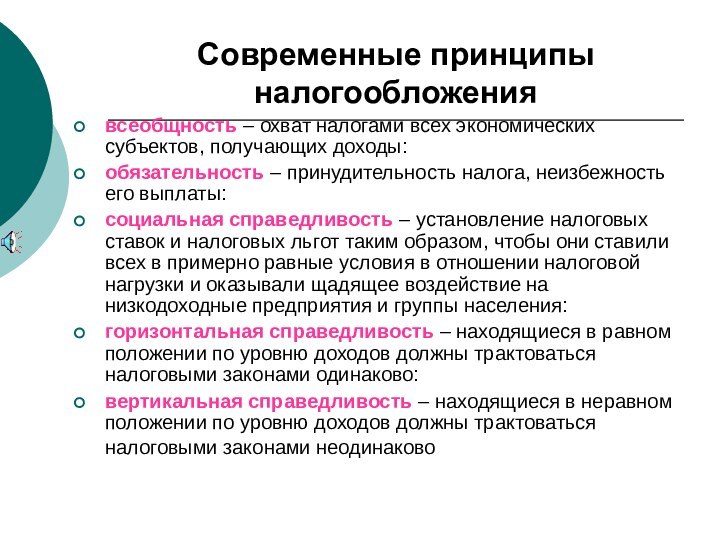

Современные принципы налогообложения

всеобщность – охват налогами всех

экономических субъектов, получающих доходы:

обязательность – принудительность налога, неизбежность его

выплаты:социальная справедливость – установление налоговых ставок и налоговых льгот таким образом, чтобы они ставили всех в примерно равные условия в отношении налоговой нагрузки и оказывали щадящее воздействие на низкодоходные предприятия и группы населения:

горизонтальная справедливость – находящиеся в равном положении по уровню доходов должны трактоваться налоговыми законами одинаково:

вертикальная справедливость – находящиеся в неравном положении по уровню доходов должны трактоваться налоговыми законами неодинаково

Слайд 14

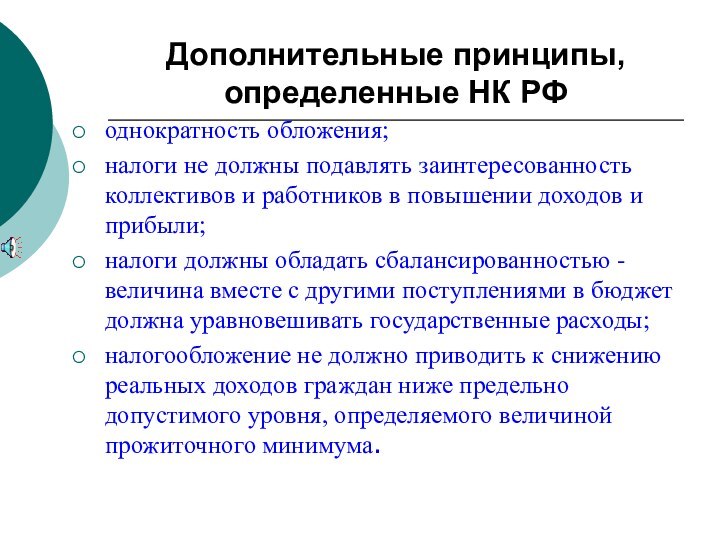

Дополнительные принципы, определенные НК РФ

однократность обложения;

налоги не

должны подавлять заинтересованность коллективов и работников в повышении доходов

и прибыли;налоги должны обладать сбалансированностью - величина вместе с другими поступлениями в бюджет должна уравновешивать государственные расходы;

налогообложение не должно приводить к снижению реальных доходов граждан ниже предельно допустимого уровня, определяемого величиной прожиточного минимума.

Слайд 15

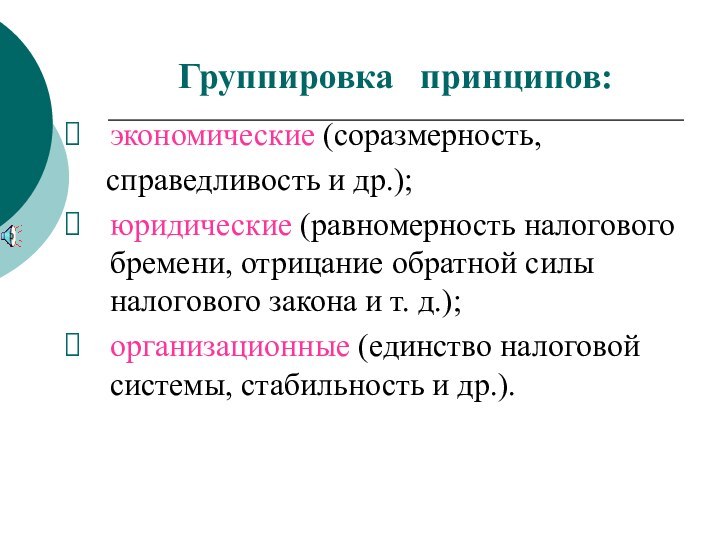

Группировка принципов:

экономические (соразмерность,

справедливость и

др.);

юридические (равномерность налогового бремени, отрицание обратной силы налогового закона

и т. д.); организационные (единство налоговой системы, стабильность и др.).

Слайд 16

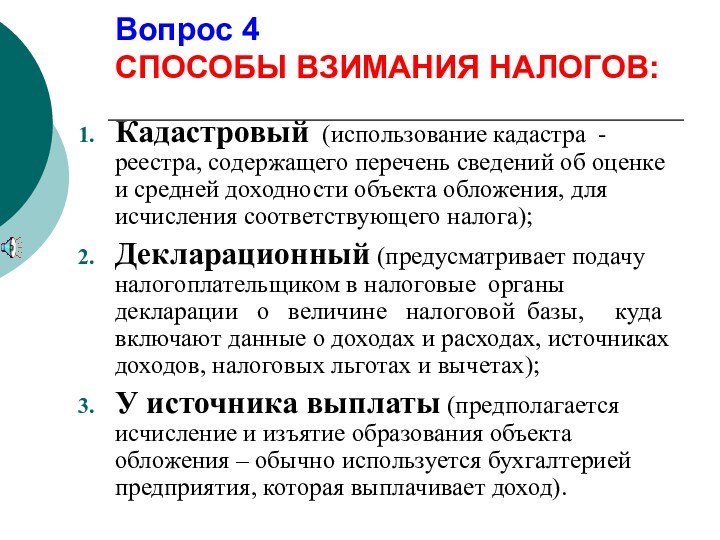

Вопрос 4

СПОСОБЫ ВЗИМАНИЯ НАЛОГОВ:

Кадастровый (использование кадастра - реестра,

содержащего перечень сведений об оценке и средней доходности объекта

обложения, для исчисления соответствующего налога);Декларационный (предусматривает подачу налогоплательщиком в налоговые органы декларации о величине налоговой базы, куда включают данные о доходах и расходах, источниках доходов, налоговых льготах и вычетах);

У источника выплаты (предполагается исчисление и изъятие образования объекта обложения – обычно используется бухгалтерией предприятия, которая выплачивает доход).