Слайд 2

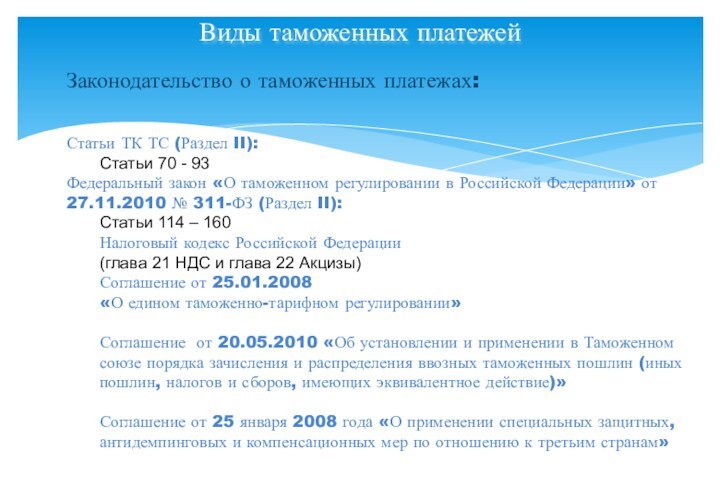

Виды таможенных платежей

Законодательство о таможенных платежах:

Статьи ТК ТС

(Раздел II):

Статьи 70 - 93

Федеральный закон «О таможенном регулировании

в Российской Федерации» от 27.11.2010 № 311-ФЗ (Раздел II):

Статьи 114 – 160

Налоговый кодекс Российской Федерации

(глава 21 НДС и глава 22 Акцизы)

Соглашение от 25.01.2008

«О едином таможенно-тарифном регулировании»

Соглашение от 20.05.2010 «Об установлении и применении в Таможенном союзе порядка зачисления и распределения ввозных таможенных пошлин (иных пошлин, налогов и сборов, имеющих эквивалентное действие)»

Соглашение от 25 января 2008 года «О применении специальных защитных, антидемпинговых и компенсационных мер по отношению к третьим странам»

Слайд 4

Виды таможенных платежей

Статья 70. Таможенные платежи

1. К таможенным

платежам относятся:

1) ввозная таможенная пошлина;

2) вывозная таможенная пошлина;

3) налог

на добавленную стоимость, взимаемый при ввозе товаров на таможенную территорию таможенного союза;

4) акциз (акцизы), взимаемый (взимаемые) при ввозе товаров на таможенную территорию таможенного союза;

5) таможенные сборы.

2. Специальные, антидемпинговые и компенсационные пошлины устанавливаются в соответствии с международными договорами государств - членов таможенного союза и (или) законодательством государств - членов таможенного союза и взимаются в порядке, предусмотренном настоящим Кодексом для взимания ввозной таможенной пошлины, если иное не установлено настоящим Кодексом.

3. В отношении товаров для личного пользования настоящий раздел применяется с учетом особенностей, установленных главой 49 настоящего Кодекса и международным договором государств - членов таможенного союза.

Слайд 5

Виды таможенных платежей

Таможенные платежи

при Импорте

1. Таможенные сборы

2. Ввозные

таможенные пошлины

3. Акцизы

4. Налог на добавленную стоимость

5. Специальные,

антидемпинговые, компенсационные пошлины

Таможенные платежи при Экспорте

Таможенные сборы

2. Вывозные таможенные пошлины

Слайд 6

Таможенные сборы

Таможенные сборы – обязательные платежи, взимаемые

таможенными органами за совершение ими действий, связанных с выпуском

товаров, таможенным сопровождением товаров, а также за совершение иных действий, установленных Кодексом и (или) законодательством государств - членов таможенного союза.

Статья 72 Таможенный кодекс ТС

Слайд 7

Таможенные сборы

Законодательство

о таможенных сборах:

Статья ТК ТС:

Статья

72

Статьи 311-фз

от 27.11.2010:

Статьи 123 - 131

Подзаконные акты:

Постановление Правительства

РФ

от 28.12.2004 № 863

Слайд 8

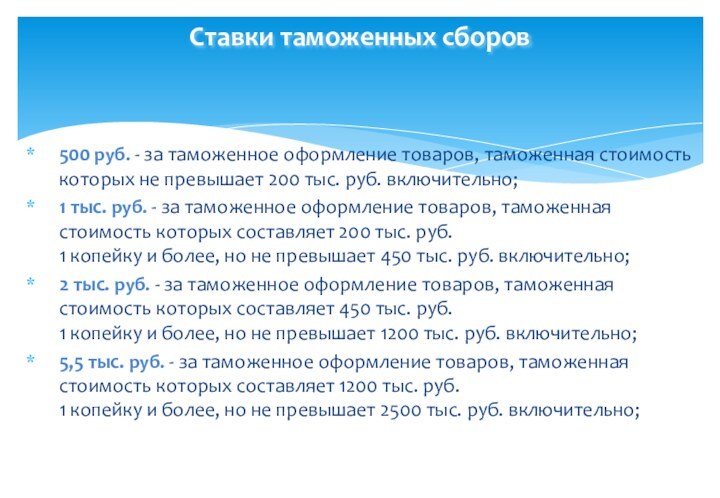

Ставки таможенных сборов

500 руб. - за таможенное

оформление товаров, таможенная стоимость которых не превышает 200 тыс.

руб. включительно;

1 тыс. руб. - за таможенное оформление товаров, таможенная стоимость которых составляет 200 тыс. руб.

1 копейку и более, но не превышает 450 тыс. руб. включительно;

2 тыс. руб. - за таможенное оформление товаров, таможенная стоимость которых составляет 450 тыс. руб.

1 копейку и более, но не превышает 1200 тыс. руб. включительно;

5,5 тыс. руб. - за таможенное оформление товаров, таможенная стоимость которых составляет 1200 тыс. руб.

1 копейку и более, но не превышает 2500 тыс. руб. включительно;

Слайд 9

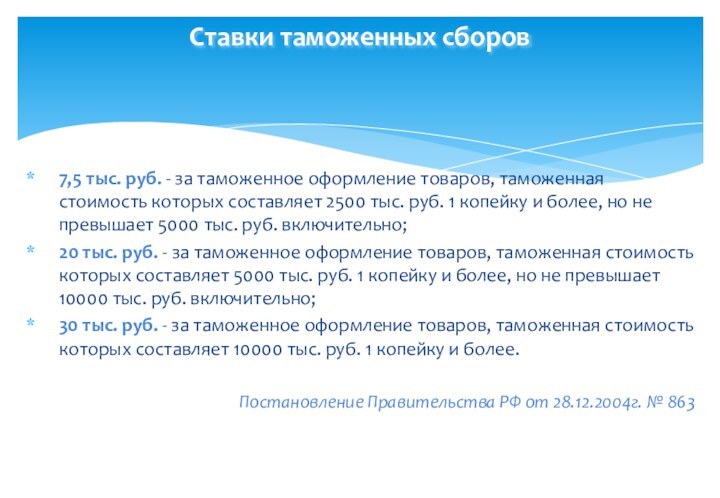

Ставки таможенных сборов

7,5 тыс. руб. - за

таможенное оформление товаров, таможенная стоимость которых составляет 2500 тыс.

руб. 1 копейку и более, но не превышает 5000 тыс. руб. включительно;

20 тыс. руб. - за таможенное оформление товаров, таможенная стоимость которых составляет 5000 тыс. руб. 1 копейку и более, но не превышает 10000 тыс. руб. включительно;

30 тыс. руб. - за таможенное оформление товаров, таможенная стоимость которых составляет 10000 тыс. руб. 1 копейку и более.

Постановление Правительства РФ от 28.12.2004г. № 863

Слайд 10

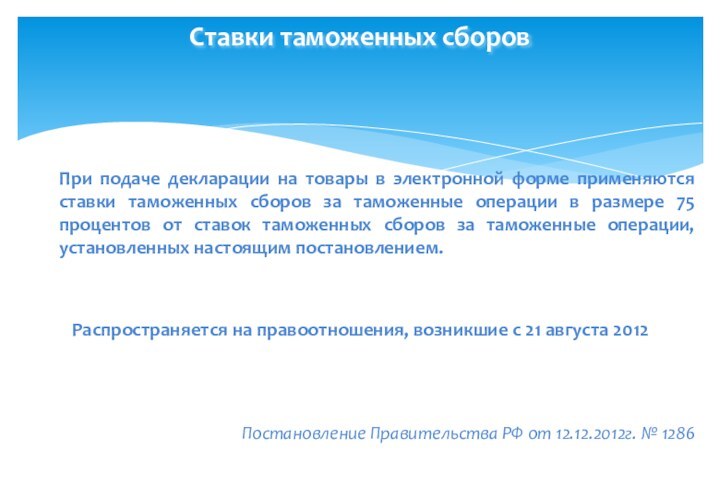

Ставки таможенных сборов

При подаче декларации на товары

в электронной форме применяются ставки таможенных сборов за таможенные

операции в размере 75 процентов от ставок таможенных сборов за таможенные операции, установленных настоящим постановлением.

Распространяется на правоотношения, возникшие с 21 августа 2012

Постановление Правительства РФ от 12.12.2012г. № 1286

Слайд 11

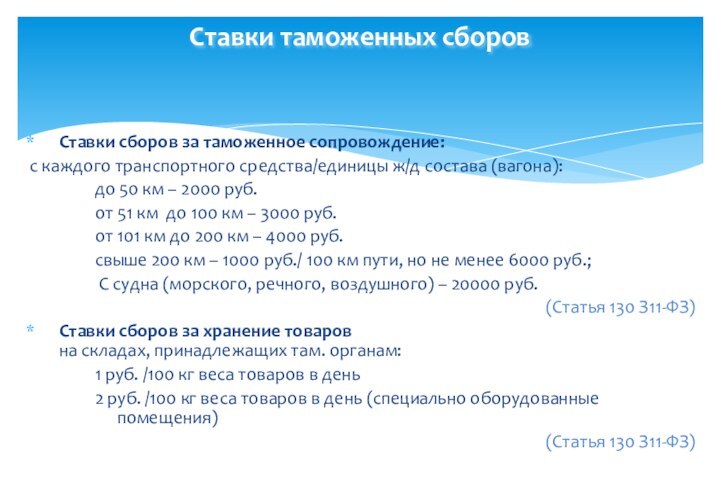

Ставки таможенных сборов

Ставки сборов за таможенное сопровождение:

с каждого транспортного средства/единицы ж/д состава (вагона):

до 50 км

– 2000 руб.

от 51 км до 100 км – 3000 руб.

от 101 км до 200 км – 4000 руб.

свыше 200 км – 1000 руб./ 100 км пути, но не менее 6000 руб.;

С судна (морского, речного, воздушного) – 20000 руб.

(Статья 130 З11-ФЗ)

Ставки сборов за хранение товаров

на складах, принадлежащих там. органам:

1 руб. /100 кг веса товаров в день

2 руб. /100 кг веса товаров в день (специально оборудованные помещения)

(Статья 130 З11-ФЗ)

Слайд 12

Сборы за таможенные операции

Освобождение от уплаты

таможенных сборов

- безвозмездная помощь (содействие);

товары, дипломатических, консульских представительств…;

культурных ценностей (музеями, архивами, библиотеками…);

для демонстрации на выставках, авиационно-космических салонах…;

наличной валюты РФ перемещаемая ЦБ РФ;

Товары, стоимость не более 200 евро;

бланки книжек МДП, перемещаемых АСМАП;

акцизные марки;

товары физических лиц, освобожденные от там. платежей;

товаров, пересылаемых в МПО;

товары в режиме перемещения припасов;

уничтожены, безвозвратно утеряны/повреждены товары;

(Статья 131 З11-ФЗ)

Слайд 13

Таможенные пошлины

Виды таможенных пошлин

Исчисление таможенных пошлин

Виды ставок таможенных

пошлин

Льготы по уплате таможенных пошлин

Слайд 14

Таможенные пошлины

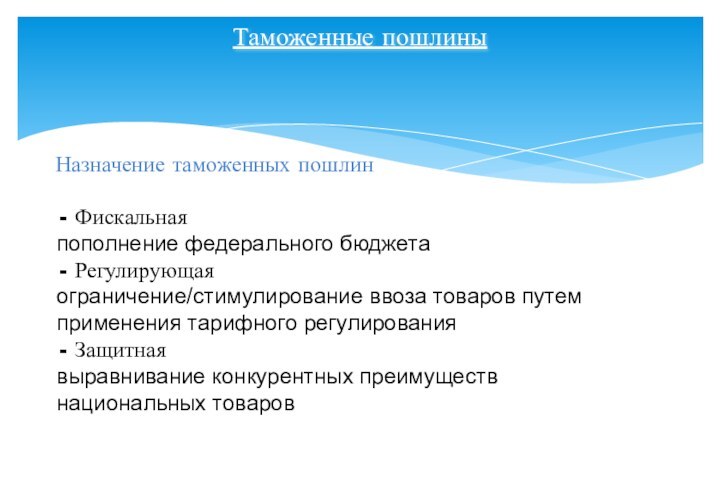

Назначение таможенных пошлин

Фискальная

пополнение федерального бюджета

Регулирующая

ограничение/стимулирование ввоза товаров путем применения тарифного регулирования

Защитная

выравнивание конкурентных

преимуществ национальных товаров

Слайд 15

Таможенные пошлины

Таможенная пошлина – обязательный платеж, взимаемый таможенными

органами в связи с перемещением товаров через таможенную границу

(Статья

4 ТК ТС)

Слайд 16

Таможенные пошлины

Ввозная таможенная пошлина – обязательный платеж, взимаемый

таможенными органами при ввозе товаров на единую таможенную территорию

государств Сторон Соглашение от 25.01.2008 «О едином таможенно-тарифном регулировании»

Слайд 17

Таможенные пошлины

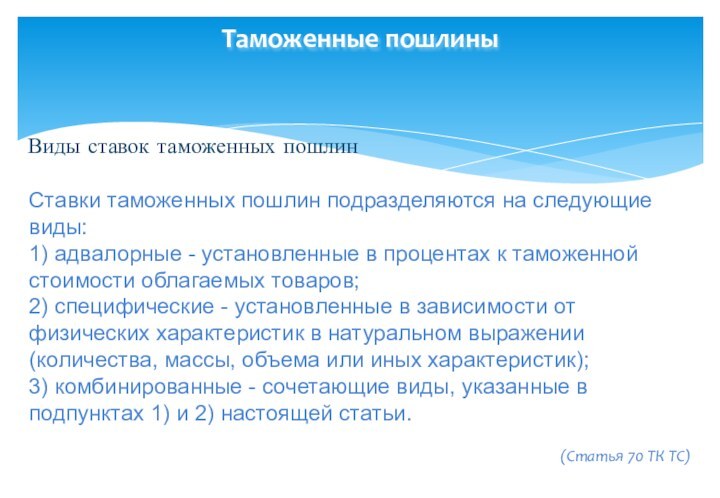

Виды ставок таможенных пошлин

Ставки таможенных пошлин подразделяются

на следующие виды:

1) адвалорные - установленные в процентах к

таможенной стоимости облагаемых товаров;

2) специфические - установленные в зависимости от физических характеристик в натуральном выражении (количества, массы, объема или иных характеристик);

3) комбинированные - сочетающие виды, указанные в подпунктах 1) и 2) настоящей статьи.

(Статья 70 ТК ТС)

Слайд 18

Виды ставок таможенных пошлин

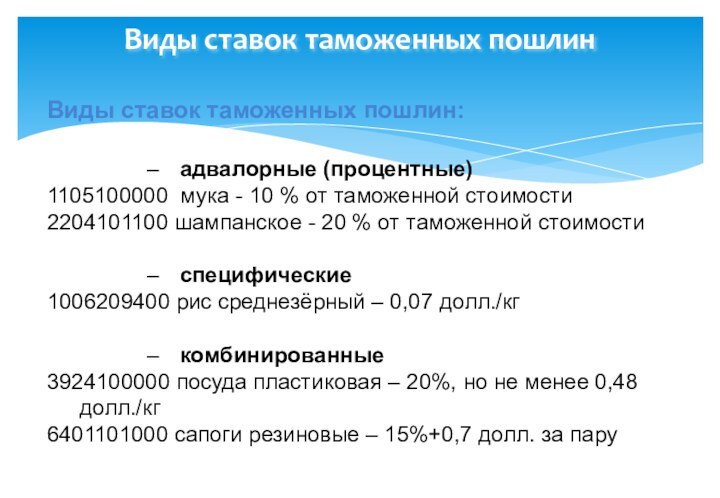

Виды ставок таможенных пошлин:

– адвалорные (процентные)

1105100000

мука - 10 % от таможенной стоимости

2204101100 шампанское -

20 % от таможенной стоимости

– специфические

1006209400 рис среднезёрный – 0,07 долл./кг

– комбинированные

3924100000 посуда пластиковая – 20%, но не менее 0,48 долл./кг

6401101000 сапоги резиновые – 15%+0,7 долл. за пару

Слайд 19

Таможенные пошлины

Исчисление таможенных пошлин

Основа начисления

- таможенная стоимость

товаров (графа 45 ДТ)

- физический объем товаров (графа

38 ДТ)

- физический объем товаров (графа 31 ДТ)

Применение ставок (Статья 75 ТК ТС)

Таможенные документы (расчет)

Декларация на товары(графа 47, В)

Таможенный приходный ордер (графа 8, 8.1.)

Слайд 20

Виды таможенных пошлин

ВВОЗНАЯ - Для целей исчисления ввозных

таможенных пошлин применяются ставки, установленные Единым таможенным тарифом таможенного

союза

ВЫВОЗНАЯ - Для целей исчисления вывозных таможенных пошлин применяются ставки, установленные законодательством государств - членов таможенного союза в отношении товаров, включенных в сводный перечень товаров, формируемый Комиссией таможенного союза в соответствии с международными договорами государств - членов таможенного союза, регулирующими вопросы применения вывозных таможенных пошлин в отношении третьих стран

Слайд 21

Льготы по уплате таможенных пошлин

Тарифная льгота (определение)

Тарифная преференция

(льгота по стране происхождения)

Слайд 22

Льготы по уплате таможенных пошлин

Тарифная льгота - освобождение

от уплаты ввозной таможенной пошлины или снижение ставки ввозной

таможенной пошлины.

Тарифные льготы не могут носить индивидуальный характер.

Допускается предоставление тарифных льгот в отношении товаров:

ввозимых под таможенным контролем в рамках соответствующих таможенных режимов, установленных таможенным законодательством

2) ввозимых в качестве вклада иностранного учредителя в уставный (складочный) капитал в пределах сроков, установленных учредительными документами для формирования этого капитала

3) ввозимых в рамках международного сотрудничества государств Сторон в области исследования и использования космического пространства, а также соглашений об услугах по запуску космических аппаратов, по перечню, утверждаемому Комиссией.

Слайд 23

Льготы по уплате таможенных пошлин

Решение Комиссии Таможенного союза

от 27.11.2009 N 130

«О едином таможенно-тарифном регулировании таможенного союза

Республики Беларусь, Республики Казахстан и Российской Федерации»:

Предоставляются льготы по уплате таможенных пошлин, установленные международными договорами государств - участников таможенного союза, подписанными до 1 января 2010 года, до унификации и/или прекращения действия этих международных договоров в соответствии с их заключительными положениями

Слайд 24

Льготы по уплате таможенных пошлин

товары, ввозимые в качестве

гуманитарной помощи и (или) в целях ликвидации последствий аварий

и катастроф, стихийных бедствий;

товары, кроме подакцизных (за исключением легковых автомобилей, специально предназначенных для медицинских целей), ввозимые в качестве безвозмездной помощи (содействия), а также в благотворительных целях по линии третьих стран, международных организаций, правительств, в том числе для оказания технической помощи (содействия);

товары, стоимостью не более 200 евро.

Слайд 25

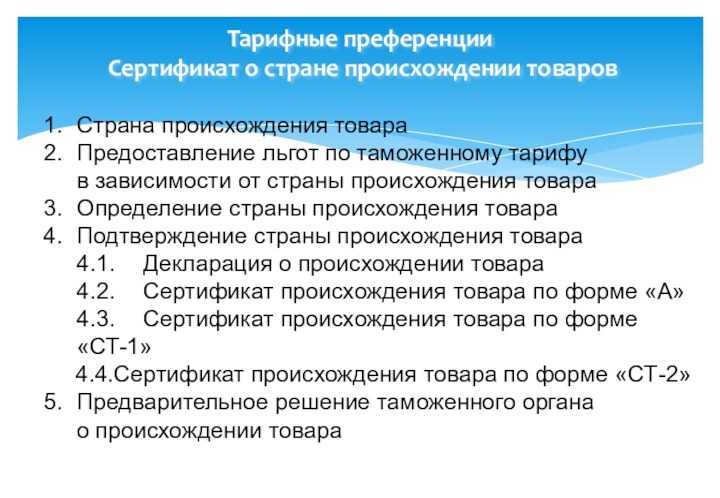

Страна происхождения товаров

Ставка=0%, для стран наименее развитых из

развивающихся стран

(форма А, товары по списку,

прямая поставка)

Ставка=75%, для стран с развивающейся

экономикой (форма А, товары по списку,

прямая поставка)

Ставка =100%, перечень стран РНБ

Ставка = 0%, из республик СНГ

(форма СТ-1)

По двустороннему соглашению

(Сербия, форма «СТ-2»)

Тарифная преференция

Слайд 26

Особые виды пошлин, подразделяются на: :

- антидемпинговые пошлины,

устанавливаются для противодействия демпинговому импорту, то есть импорту товаров

по цене ниже нормальной стоимости такого товара;

- компенсационные пошлины, применяются для нейтрализации воздействия специфической субсидии иностранного государства (союза иностранных государств) на отрасль национальной экономики;

- специальные пошлины, вводятся в качестве защитной меры, если будет установлено, что товар импортируется в таких возросших количествах, которые способны нанести ущерб отрасли национального производства, выпускающей подобные или аналогичные конкурирующие товары.

Специальные, антидемпинговые, компенсационные пошлины

Слайд 27

Специальные, антидемпинговые и компенсационные пошлины устанавливаются в соответствии

с международными договорами государств - членов таможенного союза (Решение

Коллегии Евразийской экономической комиссии (Решение Комиссии Таможенного союза) и (или) законодательством государств - членов Таможенного союза (постановление Правительства Российской Федерации).

В отличие от таможенной пошлины особые виды пошлин не имеют универсального характера, то есть не могут применяться ко всем внешнеторговым операциям, а используются только применительно к конкретным торговым отношениям и устанавливаются на определенный период времени (то есть имеют временный характер). Обязательным условием введения специальной, антидемпинговой или компенсационной пошлины является проведение специального расследования, в ходе которого доказывается наличие оснований для введения данных защитных мер.

Специальные, антидемпинговые, компенсационные пошлины

Слайд 28

Налог на добавленную стоимость

Порядок начисления и уплаты

налога

на добавленную стоимость при ввозе товаров

на таможенную

территорию РФ

Виды ставок налога на добавленную стоимость

Льготы по уплате налога на добавленную стоимость

Слайд 29

Порядок начисления

и уплаты НДС при ввозе товаров

Основа исчисления

НДС = таможенная стоимость товара + ввозная таможенная пошлина

+ акциз

Слайд 31

Виды ставок обложения НДС (10%)

Продовольственные товары, по перечню

групп

ТНВЭД России

Товары для детей

Лекарственные средства

Очки и сырье для

их производства (по решению Минздрава и ГТК о целевом использовании)

Изделия медицинского назначения

Шприцы медицинские

Периодические печатные издания и книжная продукция, связанная с образованием, наукой

и культурой (из групп 4901, 4902, 4903, 4904, 4905, 4910, 4911)

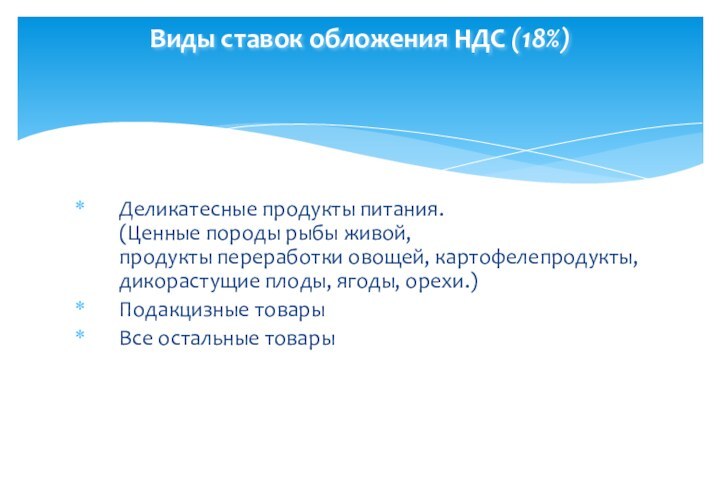

Слайд 32

Деликатесные продукты питания.

(Ценные породы рыбы живой,

продукты

переработки овощей, картофелепродукты, дикорастущие плоды, ягоды, орехи.)

Подакцизные товары

Все остальные

товары

Виды ставок обложения НДС (18%)

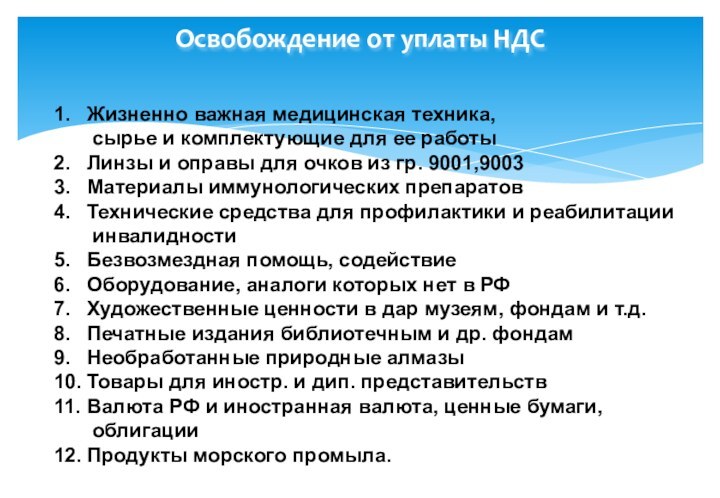

Слайд 33

Освобождение от уплаты НДС

1. Жизненно важная медицинская техника,

сырье

и комплектующие для ее работы

2. Линзы и оправы для очков

из гр. 9001,9003

3. Материалы иммунологических препаратов

4. Технические средства для профилактики и реабилитации инвалидности

5. Безвозмездная помощь, содействие

6. Оборудование, аналоги которых нет в РФ

7. Художественные ценности в дар музеям, фондам и т.д.

8. Печатные издания библиотечным и др. фондам

9. Необработанные природные алмазы

10. Товары для иностр. и дип. представительств

11. Валюта РФ и иностранная валюта, ценные бумаги, облигации

12. Продукты морского промыла.

Слайд 34

Акциз

Подакцизные товары

Виды ставок акцизов

(специфические, комбинированные)

Исчисление

акцизов

Слайд 35

Акциз

Подакцизные товары

1) этиловый спирт, произведенный из пищевого или

непищевого сырья, в том числе денатурированный этиловый спирт, спирт-сырец,

дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый (далее также в настоящей главе - этиловый спирт);

2) спиртосодержащая продукция (растворы, эмульсии, суспензии и другие виды продукции в жидком виде) с объемной долей этилового спирта более 9 процентов, за исключением алкогольной продукции, указанной в "подпункте 3" настоящего пункта.

3) алкогольная продукция (водка, ликероводочные изделия, коньяки, вино, фруктовое вино, ликерное вино, игристое вино (шампанское), винные напитки, сидр, пуаре, медовуха, пиво, напитки, изготавливаемые на основе пива, иные напитки с объемной долей этилового спирта более 0,5 процента, за исключением пищевой продукции в соответствии с "перечнем", установленным Правительством Российской Федерации;

5) табачная продукция;

6) автомобили легковые;

6.1) мотоциклы с мощностью двигателя свыше

112,5 кВт (150 л.с.);

Слайд 36

Акциз

Подакцизные товары

7) автомобильный бензин;

8) дизельное топливо;

9) моторные масла

для дизельных и (или) карбюраторных (инжекторных) двигателей;

10) прямогонный

бензин. Для целей настоящей главы под прямогонным бензином понимаются бензиновые фракции, полученные в результате переработки нефти, газового конденсата, попутного нефтяного газа, природного газа, горючих сланцев, угля и другого сырья, а также продуктов их переработки, за исключением бензина автомобильного и продукции нефтехимии. Для целей настоящей статьи бензиновой фракцией является смесь углеводородов, кипящих в интервале температур от 30 до 215 град. С при атмосферном давлении 760 миллиметров ртутного столба;

11) топливо печное бытовое, вырабатываемое из дизельных фракций прямой перегонки и (или) вторичного происхождения, кипящих в интервале температур от 280 до 360 градусов Цельсия.

Слайд 37

Акциз

Виды ставок акциза

Адвалорные

Специфические

Слайд 38

Акциз

Основа исчисления Акциза = (таможенная стоимость товара +

таможенная пошлина)

* адвалорная ставка

Слайд 39

Акциз

Основа исчисления Акциза = количество товара

* специфическая

ставка

Слайд 40

Акциз

Виды ставок акциза

Условия:

2308 спиртосодержащая продукция

– 162

руб. за 1 л 100% спирта

1000 бут. по 750

мл, 25 % спирта

Расчет:

Объем спирта в партии = 750 мл х 1000 х 0,25 = 187,5 л

Акциз с партии = 187,5 х 162 = 30 375 руб.

Слайд 41

Акциз

Виды подакцизных товаров:

– подлежащие маркировке акцизными марками (алкоголь, табак)

– не

подлежащие маркировке акцизными марками

(легковые автомобили, мотоциклы

мощностью более 150 л.с., автомобильный бензин, дизельное топливо, моторные масла, прямогонный бензин)