- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Теоретические основы финансового менеджмента

Содержание

- 2. Теоретические основы финансового менеджментаМодуль 1. Теоретические основы

- 3. Цели и задачи дисциплиныформирование современного представления о

- 4. Междисциплинарные связиСтатистикаФинансы организацийНалоги и налогообложениеФинансовый менеджментБюджетированиеКФПДФП

- 5. Умения и навыкиОбобщать и анализировать положения базовых

- 6. Виды контроля по модулямТестированиеРешение практических заданийДокладыКурсовая работаЭкзамен

- 7. Основная литератураБасовский Л.Е. Финансовый менеджмент.-М.: ИНФРА-М, 2006.Бланк

- 8. Модуль 1. Теоретические основы финансового менеджмента в

- 9. Становление финансового менеджментаВ странах с рыночной экономикой

- 10. Становление финансового менеджментаГ.Марковиц (1927г.р.)США1952 г.- работы Г.Марковица в области современной теории портфеля (статья «Выбор портфеля»)

- 11. Становление финансового менеджментаФ.Модельяни (1918),Теории структуры капитала и

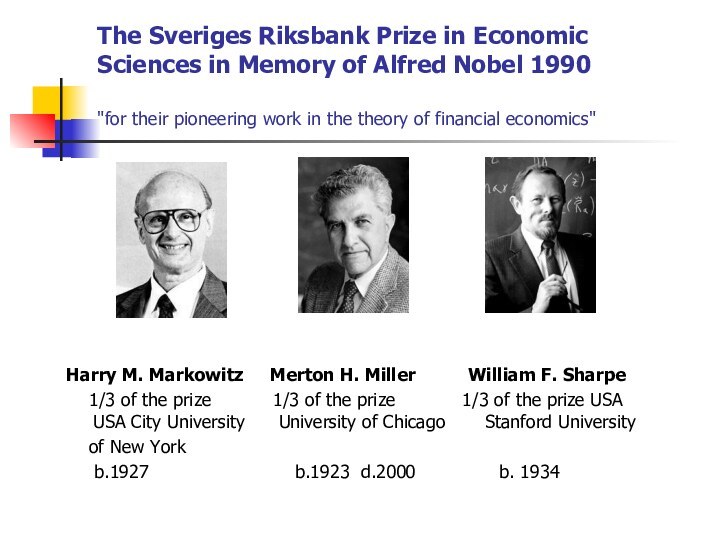

- 12. The Sveriges Riksbank Prize in Economic Sciences

- 13. Этапы развития финансового менеджмента в России

- 14. Финансовый менеджмент изучает движение денежных потоков хозяйствующих

- 15. Финансовый менеджмент представляет собой систему принципов и

- 16. Функции финансового менеджмента подразделяются на две основные

- 17. Функции финансового менеджмента как управляющей системы:Разработка финансовой

- 18. Функции финансового менеджмента как управляющей системы:4. Осуществление

- 19. Функции финансового менеджмента как специальной области управления

- 20. Функции финансового менеджмента как специальной области управления

- 21. Основные принципы финансового менеджмента

- 22. Финансовый механизм Механизм финансового менеджмента представляет

- 24. Внешние факторы при принятии решений финансовым менеджеромПолитические

- 25. Инвестиционные решения Выбор инвестиционной политики компании и

- 26. Финансовые решенияФинансовый анализ и планирование потребности в

- 27. Роль финансового менеджмента в капитализации компанииКомпания(реальные активы:

- 28. Управление потоками денежных средств между финансовыми рынками

- 29. Цели управления финансами в компанияхВ соответствии с

- 30. Функции финансового менеджмента в компанииДолгосрочное и краткосрочное

- 31. Сравнение функций финансового менеджмента и бухгалтерского учетаФинансовый

- 32. Система информационного обеспечения финансового менеджмента. Информационная система финансового

- 33. Требования, предъявляемые к финансовой информации:достоверность, своевременность, необходимая достаточность, достаточная точность.

- 34. В информативном плане для финансового менеджмента наиболее

- 35. Противоречие приоритетов норм бухгалтерского учета с управленческими

- 36. Налоговый учет В последние десятилетия в развитых странах

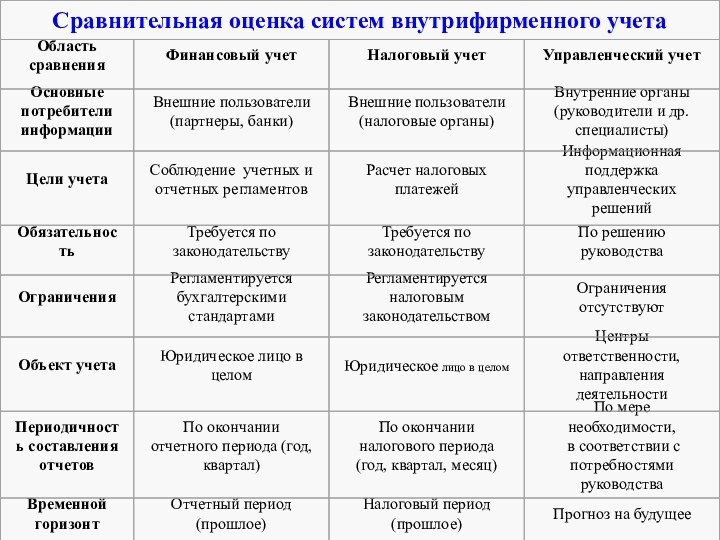

- 37. Таким образом, на протяжении прошлого столетия в

- 39. Внешняя информация:сведения регулятивно-правового характера: (законы, постановления и

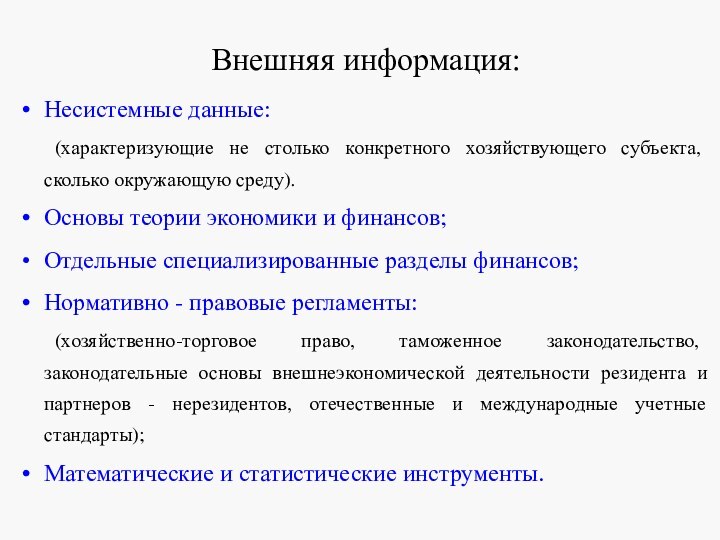

- 40. Внешняя информация:Несистемные данные: (характеризующие не столько конкретного хозяйствующего

- 41. Особенности применения методов и инструментов финансового менеджмента

- 42. В своем развитии любая организация проходит несколько

- 43. 1 фаза – рост – рост производства

- 44. 2 фаза – стабилизация производственного процесса и

- 45. Скачать презентацию

- 46. Похожие презентации

Теоретические основы финансового менеджментаМодуль 1. Теоретические основы финансового менеджмента в современной компанииМодуль 2. Основные концепции и теории финансового менеджмента

Слайд 2

Теоретические основы финансового менеджмента

Модуль 1. Теоретические основы финансового

менеджмента

в современной компании

менеджмента

Слайд 3

Цели и задачи дисциплины

формирование современного представления о теоретических

основах финансового менеджмента

изучение важнейших концепций, теорий и моделей финансового

менеджментаизучение мнений ученых и экономистов по основным проблемам финансового менеджмента

изучение принципов построения финансового менеджмента на предприятии

Слайд 4

Междисциплинарные связи

Статистика

Финансы организаций

Налоги и налогообложение

Финансовый менеджмент

Бюджетирование

КФП

ДФП

Слайд 5

Умения и навыки

Обобщать и анализировать положения базовых теорий

финансового менеджмента

Формировать принципы построения финансового менеджмента на предприятии

Производить оценку

и анализ показателей основных моделей финансового менеджмента

Слайд 6

Виды контроля по модулям

Тестирование

Решение практических заданий

Доклады

Курсовая работа

Экзамен

Слайд 7

Основная литература

Басовский Л.Е. Финансовый менеджмент.-М.: ИНФРА-М, 2006.

Бланк И.А.

Основы финансового менеджмента. - Киев: Ника-Центр, 1999.

Бригхем Ю., Гапенски

Л. Финансовый менеджмент. Т. 1. - СПб.: Экономическая школа, 1997. Ковалев В.В. Введение в финансовый менеджмент. - М.: Финансы и статистика, 1999

Поляк Г.Б. Финансовый менеджмент.-М, 1999 .

Стоянова Е.С. Финансовый менеджмент. - М.: Изд-во "Перспектива", 2002.

Слайд 8

Модуль 1. Теоретические основы финансового

менеджмента в современной компании

План

Становление

финансового менеджмента

Сущность и функции финансового менеджмента

Механизм финансового менеджмента

Роль

финансового менеджмента в капитализации компанииСистема информационного обеспечения финансового менеджмента

Внешние факторы при принятии решений финансовым менеджером

Отличие инвестиционных и финансовых решений

Сравнение функций финансового менеджмента и бухгалтерского учета

Слайд 9

Становление финансового менеджмента

В странах с рыночной экономикой принципы

и методы управления финансами формировались еще на рубеже ХIХ-ХХ

веков.1938 г. – работы Дж.Вильямса по оценке стоимости финансового актива

1952 г.- работы Г.Марковица (статья «Выбор портфеля»)

Во второй пол. 50-x годов - работы Ф.Модельяни и М.Миллера (Теория структуры капитала)

В 60-x годах – работы У.Шарпа, Дж.Моссина, Дж. Литнера (САРМ)

Работы Ф.Блэка и М. Шоулза (Теория ценообразования опционов) и другие.

Слайд 10

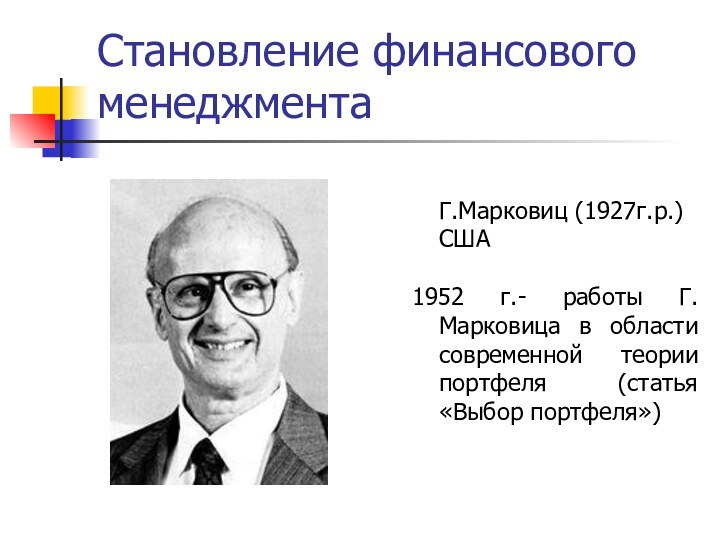

Становление финансового менеджмента

Г.Марковиц (1927г.р.)

США

1952 г.- работы Г.Марковица в

области современной теории портфеля (статья «Выбор портфеля»)

Слайд 11

Становление финансового менеджмента

Ф.Модельяни (1918),

Теории структуры капитала и дивидендной

политики (1958г.)

М.Миллер (1923-2000),

Теории структуры капитала и дивидендной политики

(1958г.)Слайд 12 The Sveriges Riksbank Prize in Economic Sciences in

Memory of Alfred Nobel 1990 "for their pioneering work in

the theory of financial economics"Harry M. Markowitz Merton H. Miller William F. Sharpe

1/3 of the prize 1/3 of the prize 1/3 of the prize USA USA City University University of Chicago Stanford University

of New York

b.1927 b.1923 d.2000 b. 1934

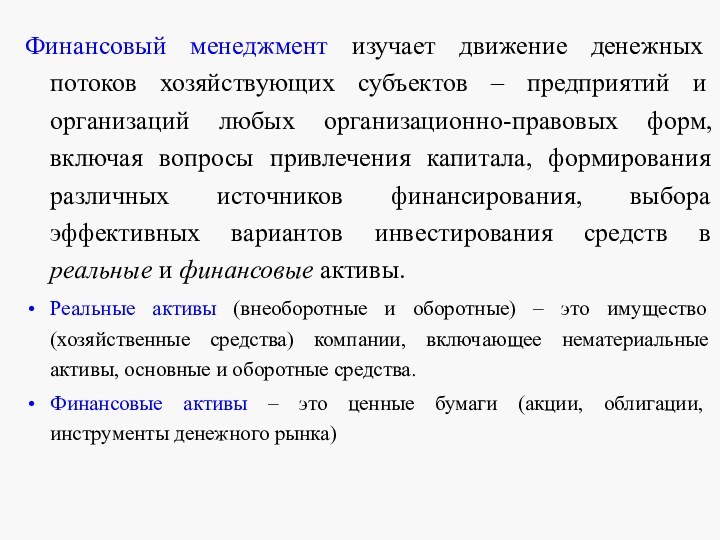

Слайд 14 Финансовый менеджмент изучает движение денежных потоков хозяйствующих субъектов

– предприятий и организаций любых организационно-правовых форм, включая вопросы

привлечения капитала, формирования различных источников финансирования, выбора эффективных вариантов инвестирования средств в реальные и финансовые активы.Реальные активы (внеоборотные и оборотные) – это имущество (хозяйственные средства) компании, включающее нематериальные активы, основные и оборотные средства.

Финансовые активы – это ценные бумаги (акции, облигации, инструменты денежного рынка)

Слайд 15

Финансовый менеджмент представляет собой систему принципов и методов

разработки и реализации управленческих решений, связанных с формированием, распределением

и использованием финансовых ресурсов предприятия и организацией оборота его денежных средств.

Слайд 16

Функции финансового менеджмента подразделяются на две основные группы:

функции

финансового менеджмента как управляющей системы (состав этих функций в

целом характерен для любого вида менеджмента, хотя и должен учитывать его специфику);функции финансового менеджмента как специальной области управления предприятием (состав этих функций определяется конкретным объектом финансового менеджмента).

Слайд 17

Функции финансового менеджмента как управляющей системы:

Разработка финансовой стратегии

предприятия. Финансовая стратегия предприятия рассматривается как неотъемлемая составная часть

общей стратегии его экономического развития.2. Формирование эффективных информационных систем. В процессе реализации этой функции должны быть определены объемы и содержание информационных потребностей финансового менеджмента; сформированы внешние и внутренние источники информации, удовлетворяющие эти потребности; организован постоянный мониторинг финансового состояния предприятия и конъюнктуры финансового рынка.

3. Осуществление анализа различных аспектов финансовой деятельности предприятия.

Слайд 18

Функции финансового менеджмента как управляющей системы:

4. Осуществление планирования

финансовой деятельности предприятия по основным ее направлениям.

Основой такого

планирования является разработанная финансовая стратегия предприятия, требующая конкретизации на каждом этапе его развития.5. Разработка действенной системы стимулирования реализации принятых управленческих решений.

Формируется система поощрения и санкций в разрезе руководителей и менеджеров отдельных структурных подразделений предприятия.

6. Осуществление эффективного контроля за реализацией принятых управленческих решений в области финансовой деятельности.

Слайд 19

Функции финансового менеджмента как специальной области управления предприятием:

1.Управление

активами

(выявление реальной потребности в отдельных видах активов исходя из

предусматриваемых объемов операционной деятельности предприятия и определение их суммы в целом, оптимизация состава активов с позиций эффективности комплексного их использования, обеспечение ликвидности отдельных видов оборотных активов и ускорение цикла их оборота, выбор эффективных форм и источников их финансирования).2. Управление капиталом.

(определяется общая потребность в капитале для финансирования формируемых активов предприятия; оптимизируется структура капитала в целях обеспечения наиболее эффективного его использования.

3. Управление инвестициями.

Слайд 20

Функции финансового менеджмента как специальной области управления предприятием:

4.

Управление денежными потоками.

(формирование входящих и выходящих потоков денежных

средств предприятия, их синхронизация по объему и во времени по отдельным предстоящим периодам, эффективное использование остатка временно свободных денежных активов).5. Управление финансовыми рисками.

(выявляется состав основных финансовых рисков; осуществляется оценка уровня этих рисков; формируется система мероприятий по профилактике и минимизации отдельных финансовых рисков, а также их страхованию.

6. Антикризисное финансовое управление при угрозе банкротства.

Слайд 22

Финансовый механизм

Механизм финансового менеджмента представляет собой систему

основных элементов, регулирующих процесс разработки и реализации управленческих решений

в области финансовой деятельности предприятия.

Слайд 24

Внешние факторы при принятии решений финансовым менеджером

Политические условия

в стране, развитость правовой системы (степень юридической защищенности интересов

собственников, менеджеров, кредиторов, поставщиков, покупателей, степень развитости контрактной системы)Степень вовлеченности страны в мировую экономику (участие отечественных компаний в функционировании мировых товарных и фондовых рынков)

Степень развитости отечественного финансового рынка и финансовой инфраструктуры (действующие системы учета, отчетности, аудита)

Денежно-кредитная и валютная политика государства, включая налоговую систему

Структура собственности компании (степень распыленности капитала, соотношение внешних и внутренних собственников, соотношение владельцев собственного и заемного капитала)

Система расчетов между компаниями

Слайд 25

Инвестиционные решения

Выбор инвестиционной политики компании и объектов вложения

денежных средств (реальные или финансовые активы, включая активы других

компаний)Анализ потенциальных инвестиционных проектов или финансового рынка (рынка ценных бумаг)

Выбор наилучшей инвестиционной программы (выбор реального инвестиционного проекта или формирование портфеля ценных бумаг)

Оценка эффективности: реализации инвестиционного проекта или портфеля ценных бумаг

Корректировка инвестиционного проекта или пересмотр портфеля ценных бумаг

Слайд 26

Финансовые решения

Финансовый анализ и планирование потребности в денежных

средствах

Решения по структуре капитала компании (выбор соотношения между собственными

и заемными средствами, определение формы привлечения внешних источников финансирования)Управление наличными денежными средствами, дебиторской задолженностью и товарно-материальными запасами

Выработка дивидендной политики компании и выбор пропорции между распределяемой и реинвестируемой прибылью

Слайд 27

Роль финансового менеджмента в капитализации компании

Компания

(реальные активы: нематериальные,

внеоборотные, оборотные)

Финансовые рынки (рынки ценных бумаг) -

институциональные и индивидуальные

инвесторы,покупающие финансовые активы

Финансовые

менеджеры

(посредники)

1

4б

4а

2

3

Слайд 28 Управление потоками денежных средств между финансовыми рынками и

компанией:

1 – денежные средства поступают в компанию за счет

продажи инвесторам финансовых активов компании;2 – денежные средства инвестируются в реальные активы компании для проведения хозяйственных операций;

3 – операции компании приносят доход (денежные средства);

4а – денежные средства реинвестируются в операции компании;

4б – денежные средства возвращаются инвесторам.

Слайд 29

Цели управления финансами в компаниях

В соответствии с англо-американской

концепцией управления финансами в современной компании для финансового менеджера:

первичная

цель – максимальное увеличение состояния (богатства) владельцев компании (для АО – увеличение рыночной стоимости акций), максимальная рыночная капитализация компании с учетом выбранного уровня риска;вторичные цели:

максимизация прибыли компании при данном уровне риска;

минимизация издержек, максимизация объема продаж;

оптимизация вознаграждения работников компании;

достижение социальных целей;

поведенческие цели (моральное стимулирование работников компании).

Слайд 30

Функции финансового менеджмента в компании

Долгосрочное и краткосрочное планирование

движения денежных средств, оценка его влияния на финансовое состояние

компании, составление бюджета компанииМобилизация финансовых ресурсов на наивыгоднейших условиях (получение краткосрочных и долгосрочных кредитов, использование внутренних резервов компании)

Управление фондами, движением капитала в рамках компании, его распределением, анализ инвестиционных проектов

Страхование имущества компании

Реализация налоговой политики компании

Слайд 31

Сравнение функций финансового менеджмента и бухгалтерского учета

Финансовый менеджер

(функции

привлечения и управления)

Привлечение источников финансирования

Управление наличностью

Выплата дивидендов

Формирование кредитной политики

Осуществление

связей с банкамиСтрахование

Управление пенсионными программами компании

Бухгалтер

(функции контроля и учета)

Бухгалтерский учет

Подготовка финансовых отчетов

Выплата зарплаты

Составление смет

Уплата налогов

Внутренний аудит

Слайд 32

Система информационного обеспечения финансового менеджмента.

Информационная система финансового менеджмента

представляет собой процесс непрерывного целенаправленного сбора соответствующих информативных показателей,

необходимых для осуществления анализа, планирования и подготовки эффективных оперативных управленческих решений по всем аспектам финансовой деятельности предприятия.

Слайд 33

Требования, предъявляемые к финансовой информации:

достоверность,

своевременность,

необходимая достаточность,

достаточная точность.

Слайд 34 В информативном плане для финансового менеджмента наиболее соответствующими

указанным требованиям являются данные, генерируемые в системе бухгалтерского учета.

Именно

эти данные, сформированные в конце отчетного периода в соответствии с правилами бухгалтерского учета, в обобщенном виде выносятся в финансовую отчетность организации.Слайд 35 Противоречие приоритетов норм бухгалтерского учета с управленческими приоритетами.

Для целей информационной поддержки управления в целом и управления

затратами в частности недостаточно правильного, с позиции бухгалтерского учета, отражения хозяйственных операций.С позиции внутрифирменного менеджмента важно:

∙ ведение учета;

∙ привлечение внимания к проблемам;

∙ разрешение проблем.

Слайд 36

Налоговый учет

В последние десятилетия в развитых странах наблюдается

все более активное косвенное регулирование внутрифирменных систем учета посредством

налогового законодательства.Воздействие налогового права на системы внутрифирменного учета приводит к обособлению налогового учета в самостоятельную информационную базу.

Слайд 37 Таким образом, на протяжении прошлого столетия в развитых

странах с рыночной экономикой произошло расслоение информационной базы управления

затратами.В настоящее время на одном поле хозяйственных операций формируются три информационные системы учета:

финансовый учет (для акционеров, банков, партнеров);

налоговый учет (для фискальных органов);

управленческий учет (для внутрифирменного менеджмента).

Слайд 39

Внешняя информация:

сведения регулятивно-правового характера:

(законы, постановления и другие

нормативные акты, положения и документы, определяющие правовую основу финансовых

институтов, рынка ценных бумаг и т.п.);финансовые сведения нормативно-справочного характера: (нормативные документы государственных органов Минфина, Банка России и т.д., содержащие требования, рекомендации и количественные нормативы в области финансов; не все из этих документов являются обязательными для исполнения, например, нормативы в отношении признания структуры баланса удовлетворительной)

статистические данные финансового характера:

(публикуемые органами государственной статистики, биржами и специализированными информационно-аналитическими агентствами);

Слайд 40

Внешняя информация:

Несистемные данные:

(характеризующие не столько конкретного хозяйствующего субъекта,

сколько окружающую среду).

Основы теории экономики и финансов;

Отдельные специализированные разделы

финансов;Нормативно - правовые регламенты:

(хозяйственно-торговое право, таможенное законодательство, законодательные основы внешнеэкономической деятельности резидента и партнеров - нерезидентов, отечественные и международные учетные стандарты);

Математические и статистические инструменты.

Слайд 41 Особенности применения методов и инструментов финансового менеджмента по

фазам жизненного цикла организации.

Предприятию необходимо учитывать волнообразность своего

экономического развития и приспосабливаться к изменению условий и фазы цикла внешней среды.

Слайд 42

В своем развитии любая организация проходит несколько фаз:

0

фаза – регистрация, становление нового продукта, новой технологии, новых

основных фондов, нового персонала, новой системы управления.С точки зрения экономических показателей эта фаза характеризуется большими издержками и низкой отдачей капитала, т.е. возможна отрицательная рентабельность.

Цель фазы – выживаемость организации в условиях конкурентной борьбы, осуществление нововведений.

В финансовых подцелях она реализуется как оптимизация риска при осуществлении нововведений.

Слайд 43

1 фаза – рост – рост производства продукции,

выручки, прибыли – рост производства продукции, выручки, прибыли, рост

– рост производства продукции, выручки, прибыли, рост самой организации (реорганизация – рост производства продукции, выручки, прибыли, рост самой организации (реорганизация), увеличение численности управленческого персонала, расширение их функций, происходит децентрализация полномочий.Организация закрепляется на рынке и увеличивает долю рынка.

Цель этой фазы – увеличение объема выручки, рост прибыли для выплаты дивидендов и осуществления будущих нововведений.

Финансовые подцели – оптимизация – оптимизация прибыли, организация финансового контроля.

Слайд 44 2 фаза – стабилизация производственного процесса и процесса

управления. Замедляется и постепенно прекращается рост производственного процесса и

процесса управления. Замедляется и постепенно прекращается рост выручки и прибыли при слабоизменяющихся объемах производства. Сохраняются большие поступления средств, но, не имея возможности наращивать объемы сбыта, организацияСохраняются большие поступления средств, но, не имея возможности наращивать объемы сбыта, организация не инвестирует в расширение существующего производства, следовательно, имеет положительный денежный поток, что дает возможность увеличить выплату дивидендов. Организация ищет варианты диверсификации и нововведений, выделяются центры финансовой устойчивости, устанавливаются корпоративные отношения.Цель фазы – сокращение текущих издержек, поддержание приемлемых объемов продаж для загрузки оборудования.

Финансовые подцели – организация финансового контроля, обеспечение финансовой гибкости.