Слайд 2

Определение ценных бумаг

Ценная бумага – это документ, удостоверяющий

с соблюдением установленной формы и обязательных реквизитов имущественные права,

осуществление или передача которых возможны только при его предъявлении

1. Определение и особенности ценных бумаг

Слайд 3

Качества ценных бумаг

Предъявляемость : ценная бумага является документом,

предъявление которого, подтверждает заключение сделки

Обращаемость : способность ценной бумаги

быть объектом купли-продажи на рынке

Доступность : способность ценной бумаги быть объектом других гражданских отношений, включая отношения займа, дарения, хранения, наследования и др.

Стандартность: наличие некоторого типового набора реквизитов

Регулируемость и признание государством : государство признает ценные бумаги и задает и некоторые общие правила операций с ними

Ликвидность : рыночность ценной бумаги

Риск : любые операции с ценными бумагами не являются безрисковыми, т. е. ожидаемый доход не может быть предопределенным

1. Определение и особенности ценных бумаг

Слайд 5

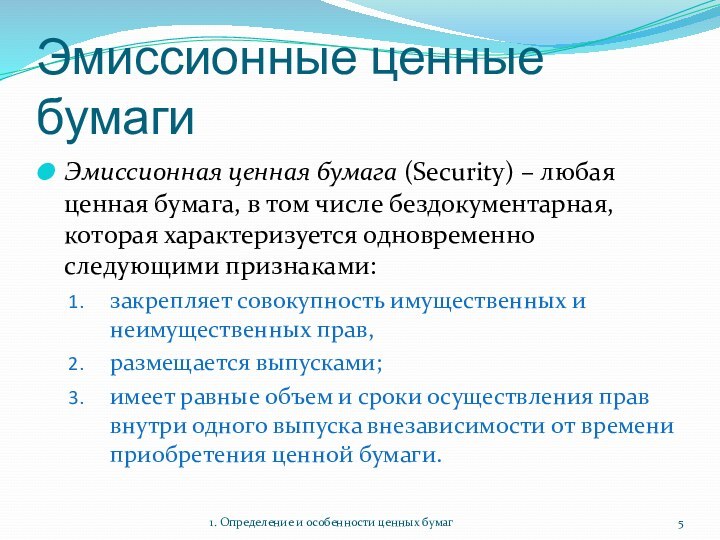

Эмиссионные ценные бумаги

Эмиссионная ценная бумага (Security) – любая

ценная бумага, в том числе бездокументарная, которая характеризуется одновременно

следующими признаками:

закрепляет совокупность имущественных и неимущественных прав,

размещается выпусками;

имеет равные объем и сроки осуществления прав внутри одного выпуска внезависимости от времени приобретения ценной бумаги.

1. Определение и особенности ценных бумаг

Слайд 7

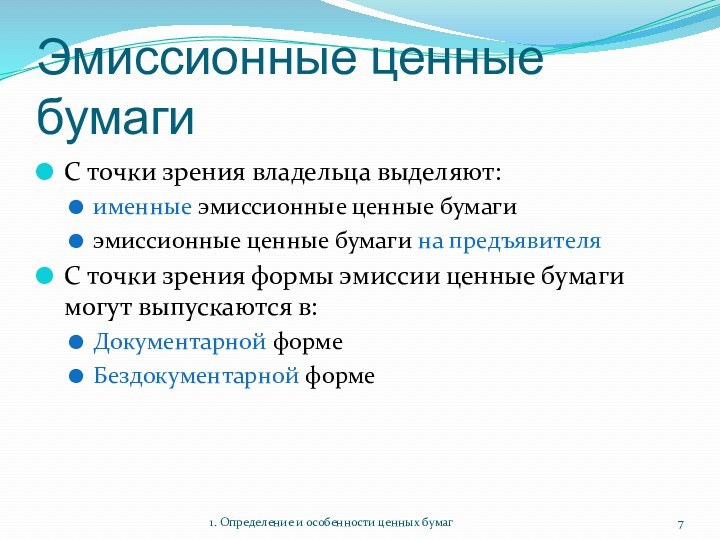

Эмиссионные ценные бумаги

С точки зрения владельца выделяют:

именные эмиссионные

ценные бумаги

эмиссионные ценные бумаги на предъявителя

С точки зрения формы

эмиссии ценные бумаги могут выпускаются в:

Документарной форме

Бездокументарной форме

1. Определение и особенности ценных бумаг

Слайд 8

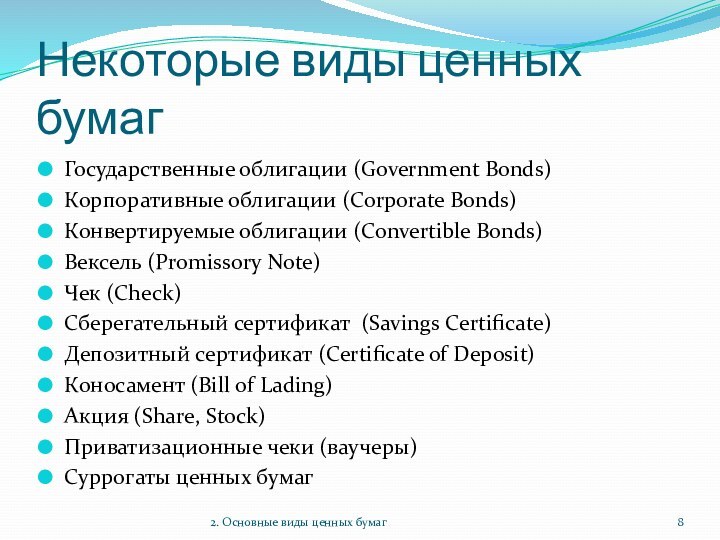

Некоторые виды ценных бумаг

Государственные облигации (Government Bonds)

Корпоративные облигации

(Corporate Bonds)

Конвертируемые облигации (Convertible Bonds)

Вексель (Promissory Note)

Чек

(Check)

Сберегательный сертификат (Savings Certificate)

Депозитный сертификат (Certificate of Deposit)

Коносамент (Bill of Lading)

Акция (Share, Stock)

Приватизационные чеки (ваучеры)

Суррогаты ценных бумаг

2. Основные виды ценных бумаг

Слайд 9

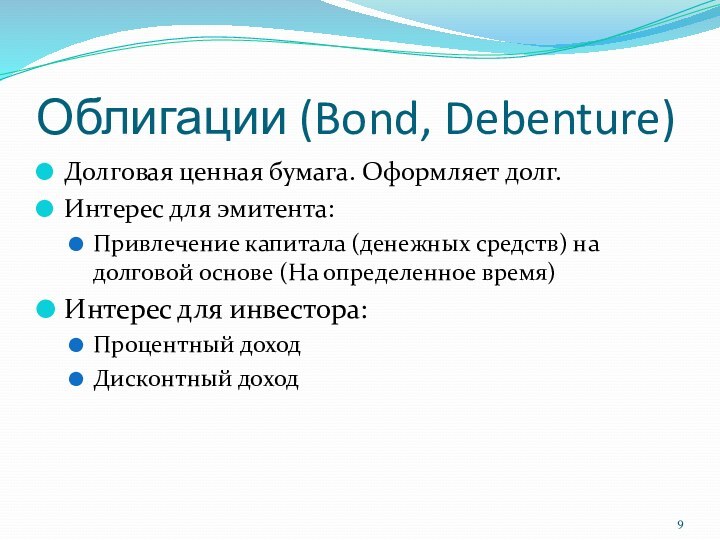

Облигации (Bond, Debenture)

Долговая ценная бумага. Оформляет долг.

Интерес для

эмитента:

Привлечение капитала (денежных средств) на долговой основе (На определенное

время)

Интерес для инвестора:

Процентный доход

Дисконтный доход

Слайд 11

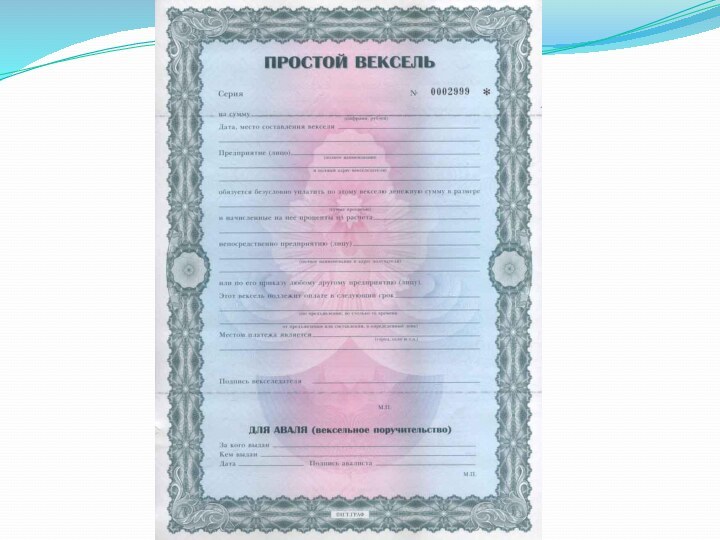

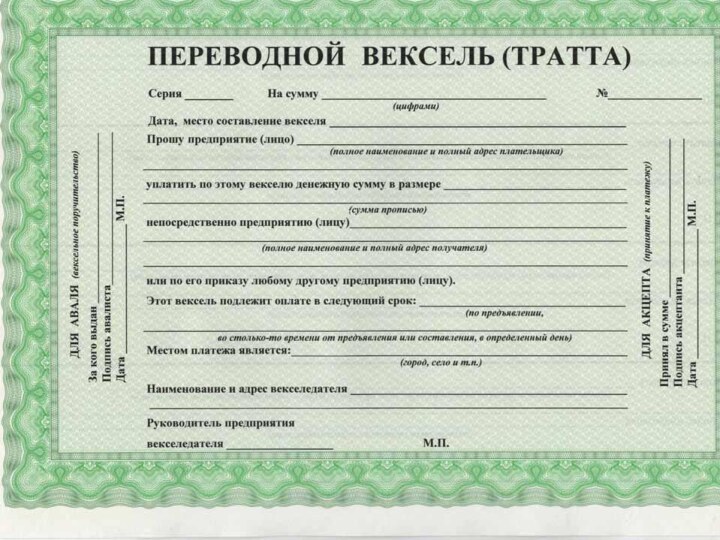

Вексель (Promissory Note)

Что это?

Долговая расписка (способ кредитования)

Платежное средство

(денежный суррогат)

Слайд 18

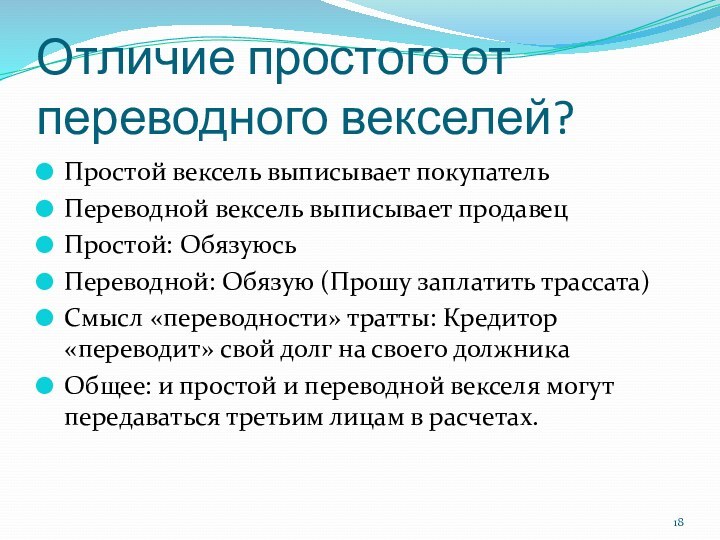

Отличие простого от переводного векселей?

Простой вексель выписывает покупатель

Переводной

вексель выписывает продавец

Простой: Обязуюсь

Переводной: Обязую (Прошу заплатить трассата)

Смысл «переводности»

тратты: Кредитор «переводит» свой долг на своего должника

Общее: и простой и переводной векселя могут передаваться третьим лицам в расчетах.

Слайд 19

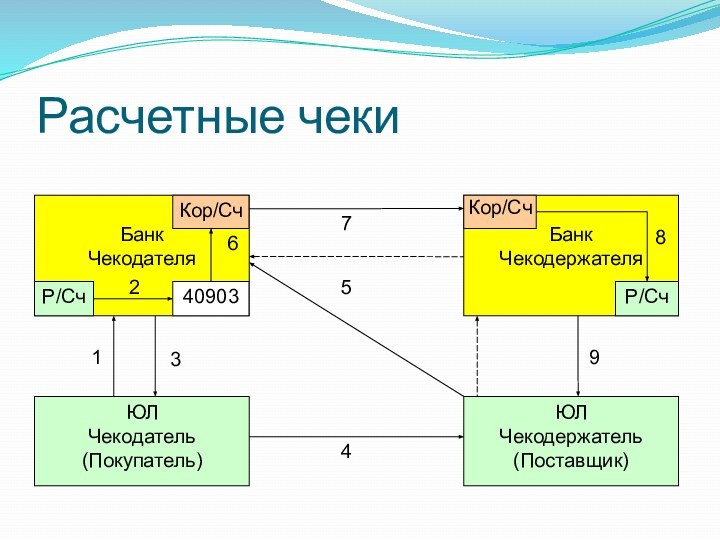

Чек

Что это?

Денежный суррогат

Приказ банку

Слайд 23

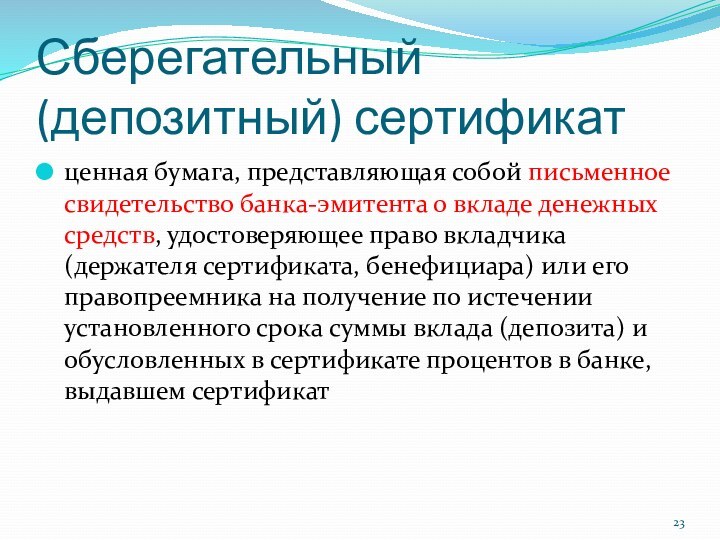

Сберегательный (депозитный) сертификат

ценная бумага, представляющая собой письменное свидетельство

банка-эмитента о вкладе денежных средств, удостоверяющее право вкладчика (держателя

сертификата, бенефициара) или его правопреемника на получение по истечении установленного срока суммы вклада (депозита) и обусловленных в сертификате процентов в банке, выдавшем сертификат

Слайд 24

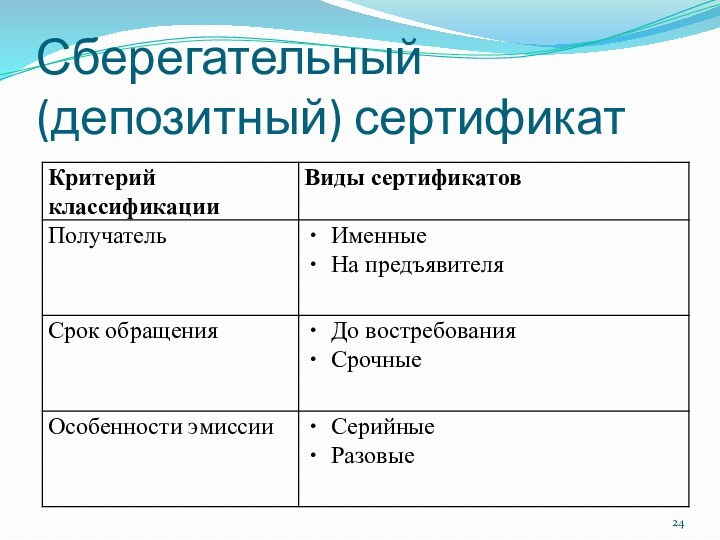

Сберегательный (депозитный) сертификат

Слайд 27

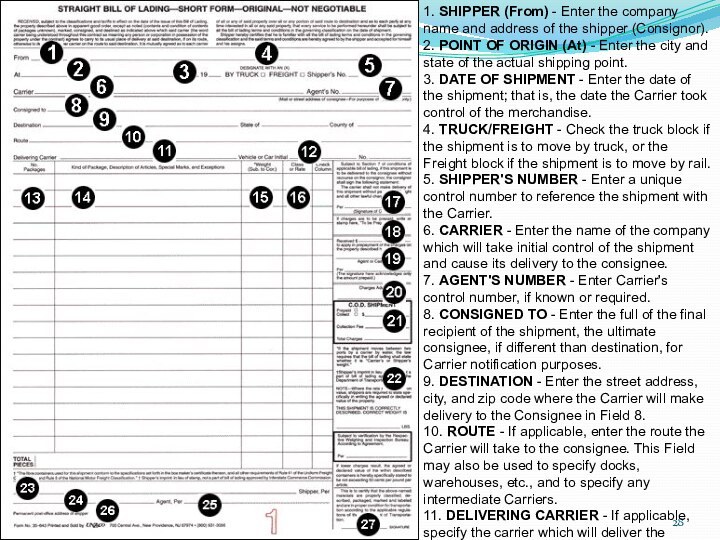

Коносамент (Bill of Lading)

документ, выдаваемый перевозчиком груза грузовладельцу.

Коносамент удостоверяет право собственности на отгруженный товар.

Слайд 28

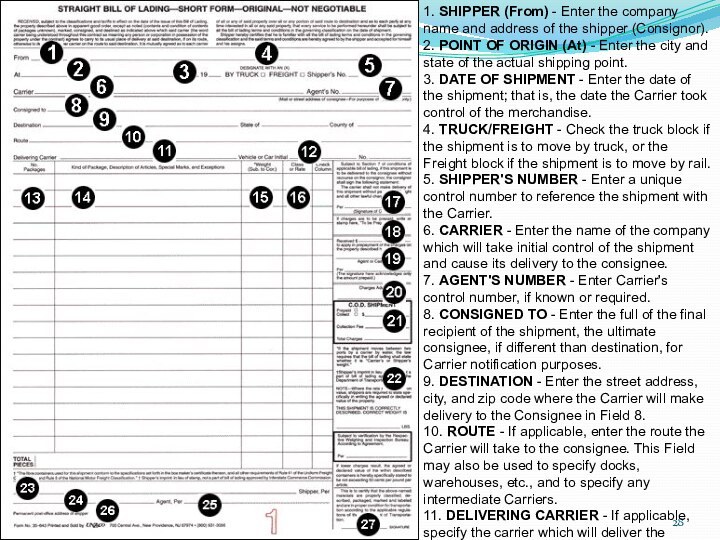

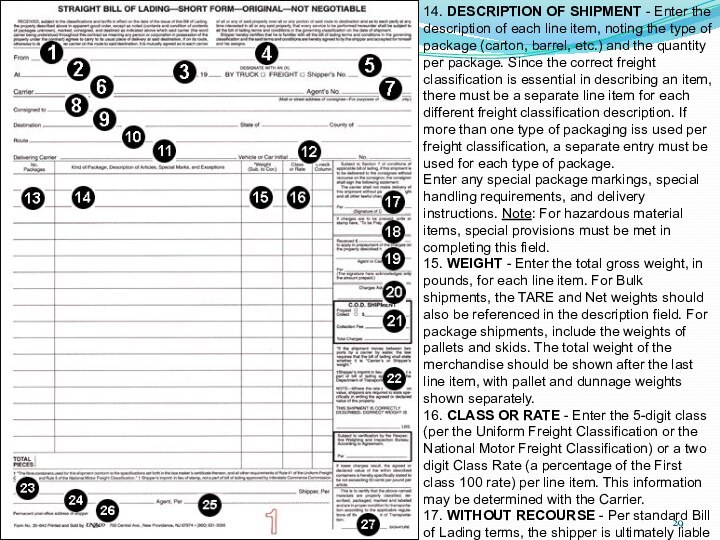

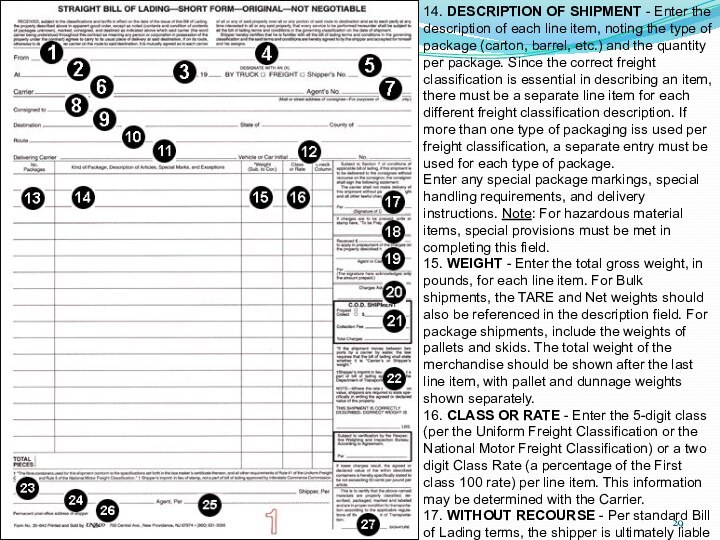

1. SHIPPER (From) - Enter the company name and address

of the shipper (Consignor).

2. POINT OF ORIGIN (At) - Enter the

city and state of the actual shipping point.

3. DATE OF SHIPMENT - Enter the date of the shipment; that is, the date the Carrier took control of the merchandise.

4. TRUCK/FREIGHT - Check the truck block if the shipment is to move by truck, or the Freight block if the shipment is to move by rail.

5. SHIPPER'S NUMBER - Enter a unique control number to reference the shipment with the Carrier.

6. CARRIER - Enter the name of the company which will take initial control of the shipment and cause its delivery to the consignee.

7. AGENT'S NUMBER - Enter Carrier's control number, if known or required.

8. CONSIGNED TO - Enter the full of the final recipient of the shipment, the ultimate consignee, if different than destination, for Carrier notification purposes.

9. DESTINATION - Enter the street address, city, and zip code where the Carrier will make delivery to the Consignee in Field 8.

10. ROUTE - If applicable, enter the route the Carrier will take to the consignee. This Field may also be used to specify docks, warehouses, etc., and to specify any intermediate Carriers.

11. DELIVERING CARRIER - If applicable, specify the carrier which will deliver the shipment to the ultimate consignee at the Destination, but only if different than the Carrier entered in Field 6.

Слайд 29

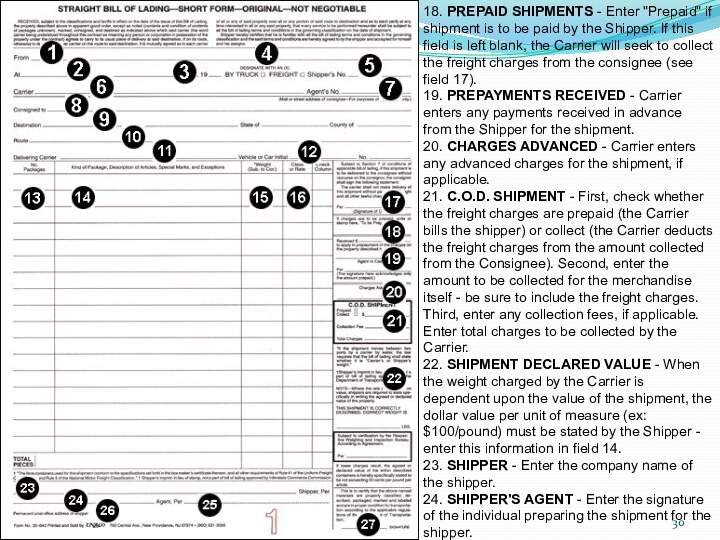

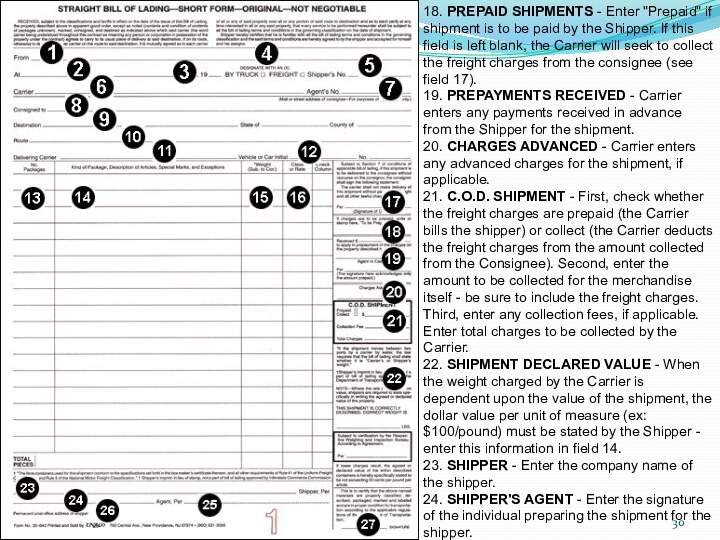

14. DESCRIPTION OF SHIPMENT - Enter the description of each

line item, noting the type of package (carton, barrel,

etc.) and the quantity per package. Since the correct freight classification is essential in describing an item, there must be a separate line item for each different freight classification description. If more than one type of packaging iss used per freight classification, a separate entry must be used for each type of package.

Enter any special package markings, special handling requirements, and delivery instructions. Note: For hazardous material items, special provisions must be met in completing this field.

15. WEIGHT - Enter the total gross weight, in pounds, for each line item. For Bulk shipments, the TARE and Net weights should also be referenced in the description field. For package shipments, include the weights of pallets and skids. The total weight of the merchandise should be shown after the last line item, with pallet and dunnage weights shown separately.

16. CLASS OR RATE - Enter the 5-digit class (per the Uniform Freight Classification or the National Motor Freight Classification) or a two digit Class Rate (a percentage of the First class 100 rate) per line item. This information may be determined with the Carrier.

17. WITHOUT RECOURSE - Per standard Bill of Lading terms, the shipper is ultimately liable for freight charges, even when the shipment is sent on a collect basis to the consignee. By signing this statement, the shipper is released from the liability of freight charges for collect shipments delivered by the Carrier to the consignee without the Carrier's collecting the freight charges. For prepaid shipments, leave blank.

shipments of hazardous material.

Слайд 30

18. PREPAID SHIPMENTS - Enter "Prepaid" if shipment is to

be paid by the Shipper. If this field is

left blank, the Carrier will seek to collect the freight charges from the consignee (see field 17).

19. PREPAYMENTS RECEIVED - Carrier enters any payments received in advance from the Shipper for the shipment.

20. CHARGES ADVANCED - Carrier enters any advanced charges for the shipment, if applicable.

21. C.O.D. SHIPMENT - First, check whether the freight charges are prepaid (the Carrier bills the shipper) or collect (the Carrier deducts the freight charges from the amount collected from the Consignee). Second, enter the amount to be collected for the merchandise itself - be sure to include the freight charges. Third, enter any collection fees, if applicable. Enter total charges to be collected by the Carrier.

22. SHIPMENT DECLARED VALUE - When the weight charged by the Carrier is dependent upon the value of the shipment, the dollar value per unit of measure (ex: $100/pound) must be stated by the Shipper - enter this information in field 14.

23. SHIPPER - Enter the company name of the shipper.

24. SHIPPER'S AGENT - Enter the signature of the individual preparing the shipment for the shipper.

25. CARRIER'S AGENT - The Carrier's agent will sign here prior to taking control of the shipment.

26. PERMANENT ADDRESS - Enter the permanent (business) address of the shipper. This may be the same as for field 1.

27. CERTIFICATION - A signature is required by the Department of Transportation after this statement for all

Слайд 31

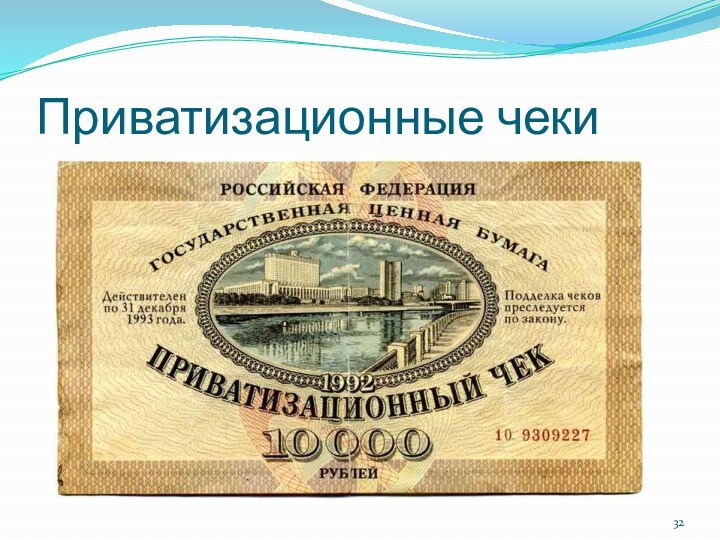

Приватизационные чеки

Приватизационный чек — государственная ценная бумага, предназначенная

для обмена на активы государственных предприятий, передаваемых в частные

руки в процессе приватизации[1]. Получил неофициальное название «ваучер»[2]. Использовался в бывшем Советском союзе как инструмент разгосударствления и передачи государственных и муниципальных предприятий в частную собственность.

В 1992—1994 гг. в РФ были выпущены, распространены среди населения и принимались в обмен на активы государственных и муниципальных предприятий приватизационные чеки, имевшие номинал 10000 рублей. Приватизационные чеки имели ограниченный срок действия в течение которого они принимались в уплату за приватизируемые предприятия. По окончании срока действия приватизационные чеки теряли свою ценность.

Слайд 37

Виды информации о ценных бумагах

статистическая (курсовая стоимость, объем

сделок, размер дивидендов, доходность и др.);

аналитическая (аналитические обзоры и

оценки, рекомендации инвесторам, судебные прецеденты и т. п.);

нормативная (законодательные и нормативные акты, регулирующие выпуски обращение ценных бумаг).

2. Основные виды ценных бумаг

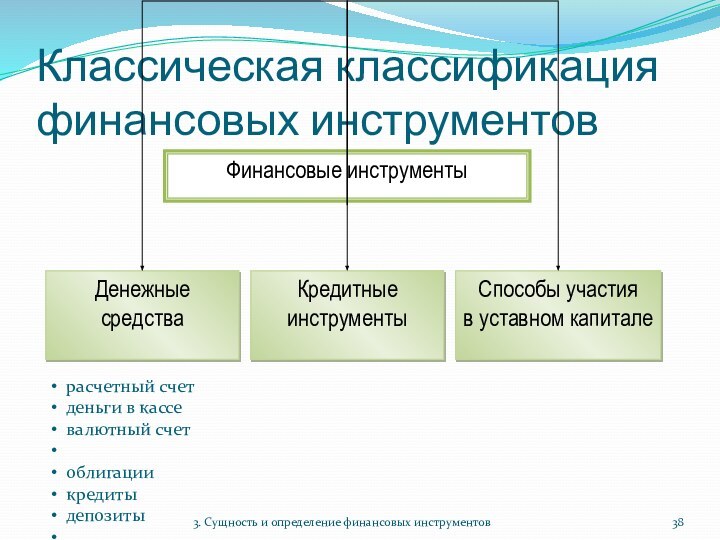

Слайд 38

Классическая классификация финансовых инструментов

расчетный счет

деньги в

кассе

валютный счет

облигации

кредиты

депозиты

акции

паи

3. Сущность и определение финансовых инструментов

Слайд 39

Финансовый инжиниринг

Финансовый инжиниринг – включает проектирование, разработку и

приложение инновационных финансовых инструментов и процессов, а также творческий

поиск новых подходов к решению проблем в области финансов

Когда стал развиваться? в середине 1980-х.гг.

Кто стал развивать? Лондонские банкиры

С какой целью?

снижение риска,

спекуляция,

мобилизация источников финансирования

3. Сущность и определение финансовых инструментов

Слайд 40

Финансовый инструмент (МСФО 32)

Финансовый инструмент - любой договор,

в результате которого одновременно возникают финансовый актив у одной

компании и финансовое обязательство или долевой инструмент – у другой.

3. Сущность и определение финансовых инструментов

Слайд 41

Финансовый инструмент (МСФО 32)

Договор – соглашение двух или

нескольких лиц об установлении, изменении или прекращении гражданских прав

и обязанностей.

Обязательства возникают по одному из трех оснований:

закон,

договор,

деликт

В бизнес-отношениях могут иметь место все основания, однако доминанта принадлежит Договору

3. Сущность и определение финансовых инструментов

Слайд 42

Финансовый инструмент (МСФО 32)

Финансовый Актив:

денежные средства (в кассе,

на расчетном и валютном счетах)

право требования денежных средств или

другого финансового актива от другой компании (дебиторская задолженность)

право на обмен финансовых инструментов с другой компанией на потенциально выгодных условиях (опцион для его держателя)

долевой инструмент другой компании (акции, паи)

3. Сущность и определение финансовых инструментов

Слайд 43

Финансовый инструмент (МСФО 32)

Финансовое обязательство – любая обязанность

по договору :

предоставить денежные средства или иной финансовый

актив другой компании (кредиторская задолженность)

обменять финансовые инструменты с другой компанией на потенциально невыгодных условиях (опцион для его эмитента)

Долевой инструмент - способ участия в капитале (устав ном фонде) хозяйствующего субъекта.

3. Сущность и определение финансовых инструментов

Слайд 44

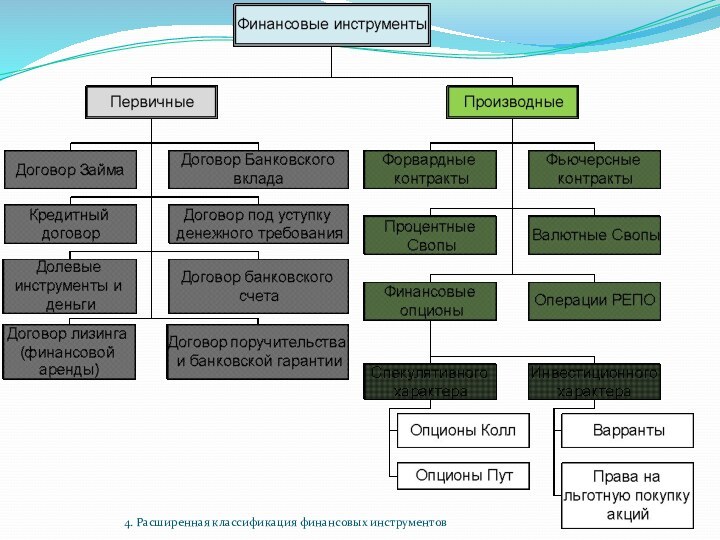

4. Расширенная классификация финансовых инструментов

Слайд 45

Первичные финансовые инструменты

финансовые инструменты, с определенностью предусматривающие покупку-продажу

или поставку-получение некоторого финансового актива, в результате чего возникают

взаимные финансовые требования.

5. Первичные финаносвые инструменты

Слайд 46

Первичные финансовые инструменты

Договор Займа

Кредитный договор

Договор банковского вклада

Договор банковского

счета

Факторинг

Лизинг

Поручительства и Гарантии

Долевые инструменты и деньги

5. Первичные финаносвые инструменты

Слайд 47

Факторинг

Факторинг – это покупка банком или факторинговой компанией

платежных требований поставщика к покупателю

Типы факторинга:

покупка банком счетов поставщика

со скидкой;

осуществление банком-фактором всех операций по учету продаж предприятия, ведения счетов его дебиторов, подготовкой отчетов о движении средств по счетам, инкассацией долга;

предоставление банком или факторинговой компанией гарантии полной оплаты товара, даже если покупатель просрочит или не погасит долг (факторинг без права регрессного требования к поставщику).

Слайд 48

Виды факторинга

факторинг поставщика;

банк или факторинговая компания финансирует дебиторскую

задолженность поставщика;

факторинг покупателя (реверсивный факторинг)

банк или факторинговая компания берет

на себя обязательство своевременно оплачивать кредиторскую задолженность покупателя;

факторинг с правом регресса

при неоплате платежного требования покупателем банк требует возврата денег, переданных поставщику;

факторинг без права регресса

переданные поставщику деньги не подлежат возврату, даже если покупатель просрочит или не оплатит долг.

Слайд 49

Факторинг поставщика

Поставщик

Покупатель

(Банк)

Фактор

1. Договор

3. ДЗ

4. Аванс

6. Ост – Д

2.

Товар

5. Расчет

Заключение договора факторинга

Поставка товара

Уступка права требования (продажа ДЗ)

Авансированный

платеж

Расчет покупателя за товар

Перевод остаточного платежа за вычетом дисконта банка

Слайд 50

Факторинг покупателя (реверсивный)

Поставщик

Покупатель

(Банк)

Фактор

1. Договор

4. Пл + %

2. Товар

3.

Расчет 100%

Заключение 3х стороннего договора факторинга (предварительно анализируется платежеспособность

покупателя и определяется лимит финансирования поставок)

Поставка товара

Фактор производит расчет при наступлении срока платежа за товар.

Покупатель оплачивает товар

+ комиссию банка за факторинг

Слайд 52

Производные финансовые инструменты

финансовые инструменты, предусматривающие возможность покупки-продажи права

на приобретение-поставку базисного актива или получение-выплату дохода, связанного с

изменением некоторой характеристики этого актива.

6. Производные финансовые инструменты

Слайд 53

Производные финансовые инструменты

Отличия производных ФИ от первичных ФИ

дериватив не подразумевает предопределенной операции непосредственно с базисным активом.

Эта операция лишь возможна, причем она будет иметь место только при стечении определенных обстоятельств

С помощью деривативов продаются не собственно активы, а права на операции с ними или получение соответствующего дохода.

Признаки производности

в основе производного ФИ всегда лежит некий базисный актив – товар, акция, облигация, вексель, валюта, фондовый индекс и др.

цена дериватива, зависит от цены базисного актива. Поскольку базисный актив – это некоторый рыночный товар или характеристика рынка, цена производного финансового инструмента постоянно варьирует.

6. Производные финансовые инструменты

Слайд 54

Производные финансовые инструменты

Причины возникновения и развития?

Спекулирование (Speculation).

Представляет собой вложение средств в высокорисковые финансовые активы, когда

высок риск потери, но вместе с тем существует устраивающая инвестора вероятность получения сверхдоходности.

Хеджирование. Это операция купли-продажи специальных финансовых инструментов, с помощью которой полностью или частично компенсируют потери от изменения стоимости хеджируемого объекта (актива, обязательства, сделки) или олицетворяемого с ним денежного потока.

Цель: перенос риска изменения цены с одного лица на другое

Причины участия сторон в этой операции:

хеджер – страхуется от риска повышения (понижения) цены на базисный актив

спекулянт – рассчитывает получить доход от прогнозируемого им изменения цен

6. Производные финансовые инструменты

Слайд 56

Производные финансовые инструменты

(1) Форвардный контракт (Forward Contract) –

соглашение о купле-продаже товара или финансового инструмента с поставкой

и расчетом в будущем.

Характеристики

Стандаризованность по количеству и качеству товара.

Определенность времени и места поставки.

Обязательство уплатить оговоренную цену.

6. Производные финансовые инструменты

Слайд 57

Производные финансовые инструменты

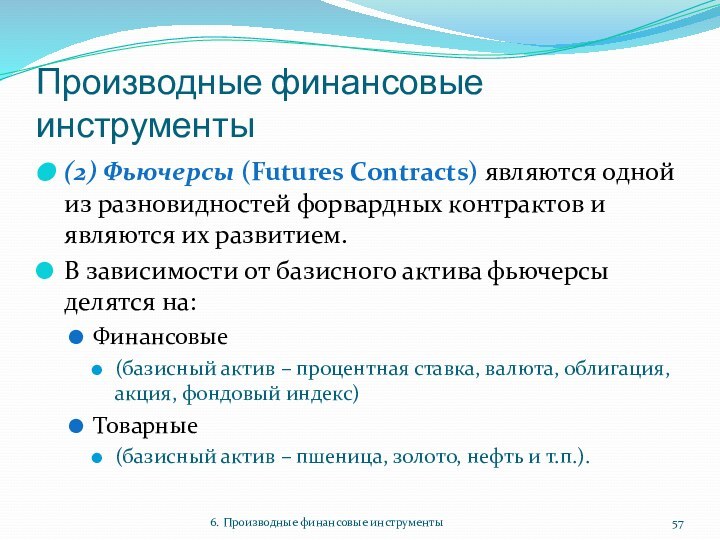

(2) Фьючерсы (Futures Contracts) являются одной

из разновидностей форвардных контрактов и являются их развитием.

В зависимости

от базисного актива фьючерсы делятся на:

Финансовые

(базисный актив – процентная ставка, валюта, облигация, акция, фондовый индекс)

Товарные

(базисный актив – пшеница, золото, нефть и т.п.).

6. Производные финансовые инструменты

Слайд 58

Производные финансовые инструменты

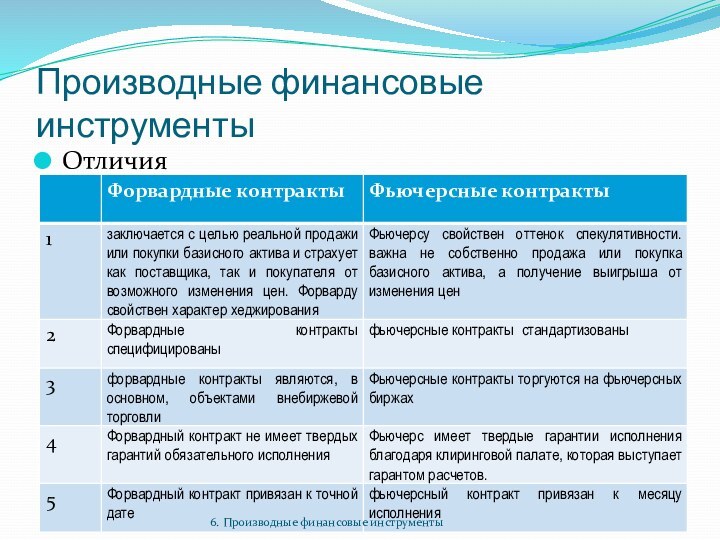

Отличия

6. Производные финансовые инструменты

Слайд 59

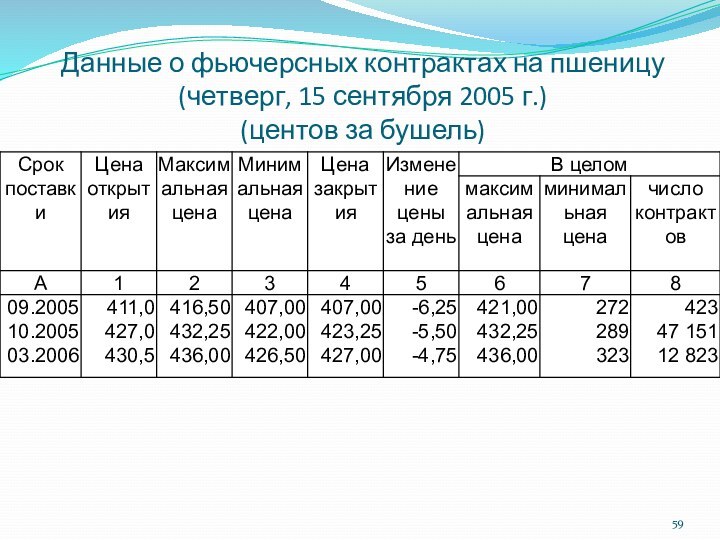

Данные о фьючерсных контрактах на пшеницу

(четверг, 15 сентября

2005 г.)

(центов за бушель)

Слайд 60

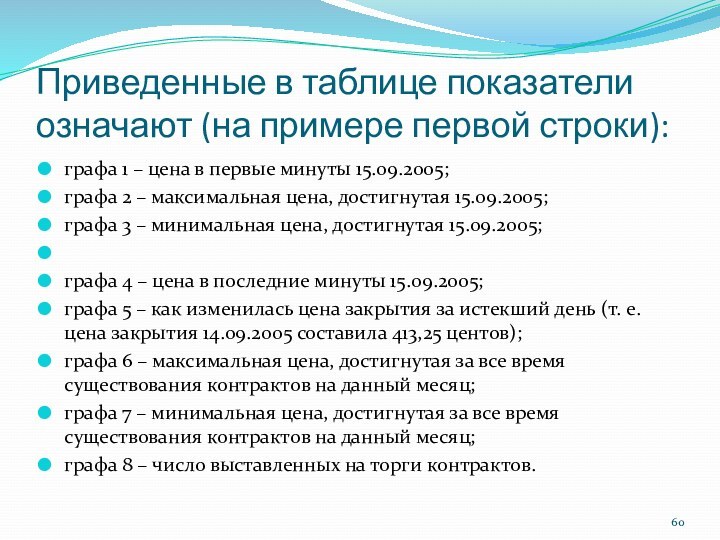

Приведенные в таблице показатели означают (на примере первой

строки):

графа 1 – цена в первые минуты 15.09.2005;

графа 2 – максимальная цена, достигнутая 15.09.2005;

графа 3 – минимальная цена, достигнутая 15.09.2005;

графа 4 – цена в последние минуты 15.09.2005;

графа 5 – как изменилась цена закрытия за истекший день (т. е. цена закрытия 14.09.2005 составила 413,25 центов);

графа 6 – максимальная цена, достигнутая за все время существования контрактов на данный месяц;

графа 7 – минимальная цена, достигнутая за все время существования контрактов на данный месяц;

графа 8 – число выставленных на торги контрактов.

Слайд 61

Пример по таблице

Покупатель и продавец заключили сделку по

цене закрытия 15.09.2005 г. Клиринговая палата уведомила 19.09.2005 г.

о поставке товара, которая будет иметь место по цене закрытия этого дня. Пусть цена закрытия менялась следующим образом (в долл. за бушель):

Четверг, 15.09,2005 = 4.07;

Пятница, 16.09.2005 = 4.04;

Понедельник, 19.09.2005 = 4.14.

Слайд 62

Тогда действия покупателя по дням будут следующими:

15.09.2005 –

покупка фьючерсного контракта по цене 4,07 долл. за бушель;

16.09.2005

– платеж в клиринговую палату исходя из расчета 0,03 долл. за бушель;

17.09.2005 – получение денег от клиринговой палаты из расчета 0,10 долл. за бушель;

19.09.2005 – (День поставки) – платеж поставщику за пшеницу из расчета 4,14 долл. за бушель и получение товара.

Слайд 63

Действия продавца (поставщика) по дням:

15.09.2005 – продажа фьючерсного

контракта по цене 4,07 долл. за бушель;

16.09.2005 – получение

денег от клиринговой палаты из расчета 0,03 долл. за бушель;

17.09.2005 – платеж в клиринговую палату исходя из расчета 0,10 долл. за бушель;

19.09.2005 – получение денег от покупателя из расчета 4,14 долл. за бушель и поставка товара.

Слайд 64

Итог

Все платежи должны быть выполнены в течение одного

рабочего дня.

Легко видеть, что несмотря на множественные денежные

потоки, результатный платеж: выполняется по цене, указанной во фьючерсном контракте:

покупатель -0,03 + 0,10 - 4,14 = -4,07;

продавец +0,03 - 0,10 + 4,14 = +4,07.

Слайд 65

Производные финансовые инструменты

(3) Опцион (Option) – это договор,

предусматривающий право купить или продать оговоренный актив по фиксированной

цене в оговоренный момент (промежуток) времени.

Отличие опциона от фьючерсных и форвардных контрактов:

Опцион не предусматривает обязательности продажи или покупки базисного актива

Основное назначение:

инструмент игры на рынке с целью получения спекулятивной прибыли

6. Производные финансовые инструменты

Слайд 66

Производные финансовые инструменты

Опционы: Ключевые термины

Покупатель (держатель) опциона

– Лицо, приобретающее права

Продавец (эмитент) опциона – лицо, принимающее

на себя соответствующие обязательства

Колл Опцион (call option) - дающий право купить

Пут Опцион (put option) – дающий право продать

Цена Опциона (option price) – Сумма, уплачиваемая покупателем опциона продавцу (не возвращается – независимо от того, воспользуется покупатель приобретенным правом или нет)

Цена Исполнения (exercise, или striking, price) - Цена базисного актива, указанная в опционном контракте, по которой его владелец может продать (купить) актив

6. Производные финансовые инструменты

Слайд 67

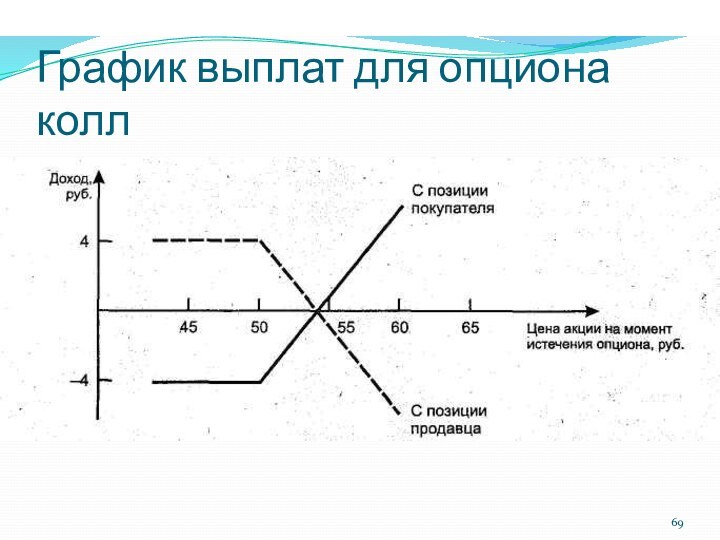

Пример 1 Опцион Колл

Компания «Альфа» приобрела трехмесячный опцион

колл у компании «Омега» на 100 акций с ценой

исполнения Ре = 50 руб.; цена акции в момент выписки опциона также равнялась 50 руб. Цена контракта – 4 руб. за акцию.

Очевидно, что. покупателю, для того чтобы по крайней мере не остаться в убытке, необходимо, чтобы за время, в течение которого действует данный контракт, цена на акции поднялась как минимум на 4 руб. (400 руб. / 100).

Если цена увеличится до 55 руб., доход покупателя составит:

(55 - 50) • 100 - 400 = 100 руб.

Слайд 68

Пример 1 Опцион Колл (продолжение)

Если курсовая цена составит

величину из интервала (50–54 руб.), покупка опциона в целом

принесет компании «Альфа» убыток. Оптимальным решением в этом случае будет покупка акций для того, чтобы уменьшить убыток, Так, если курсовая цена будет 52,5 руб., то убыток составит

400 - (52,5 - 50) • 100 = 150 руб.

Если курсовая цена будет меньше 50 руб., компания «Альфа» не будет исполнять контракт, т. е. покупать акции, а ее. убыток составит уплаченные при покупке опциона 400 руб.

Для наглядности приведем график выплат

Слайд 70

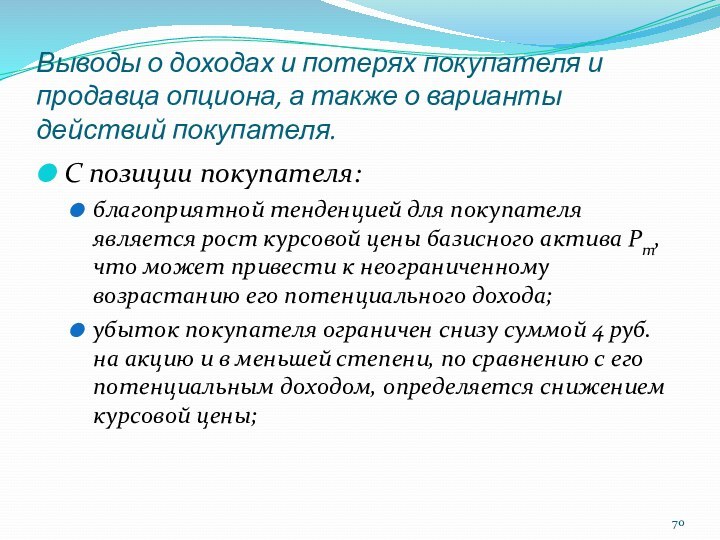

Выводы о доходах и потерях покупателя и продавца

опциона, а также о варианты действий покупателя.

С позиции покупателя:

благоприятной

тенденцией для покупателя является рост курсовой цены базисного актива Рт, что может привести к неограниченному возрастанию его потенциального дохода;

убыток покупателя ограничен снизу суммой 4 руб. на акцию и в меньшей степени, по сравнению с его потенциальным доходом, определяется снижением курсовой цены;

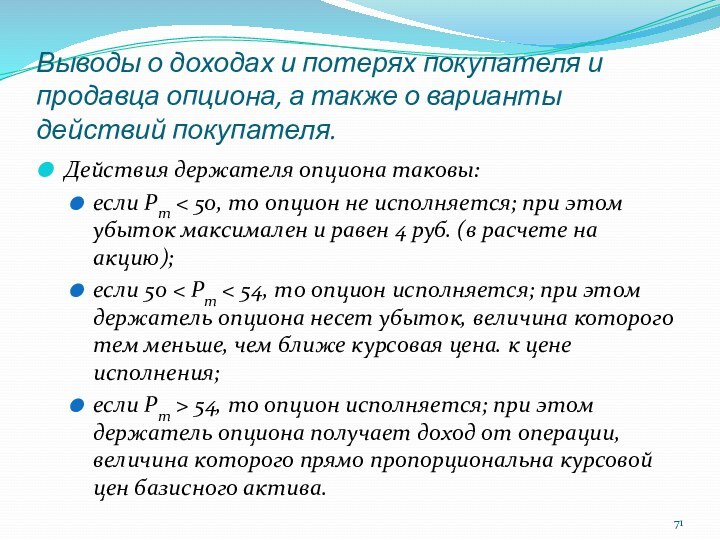

Слайд 71

Выводы о доходах и потерях покупателя и продавца

опциона, а также о варианты действий покупателя.

Действия держателя опциона

таковы:

если Рт < 50, то опцион не исполняется; при этом убыток максимален и равен 4 руб. (в расчете на акцию);

если 50 < Рт < 54, то опцион исполняется; при этом держатель опциона несет убыток, величина которого тем меньше, чем ближе курсовая цена. к цене исполнения;

если Рт > 54, то опцион исполняется; при этом держатель опциона получает доход от операции, величина которого прямо пропорциональна курсовой цен базисного актива.

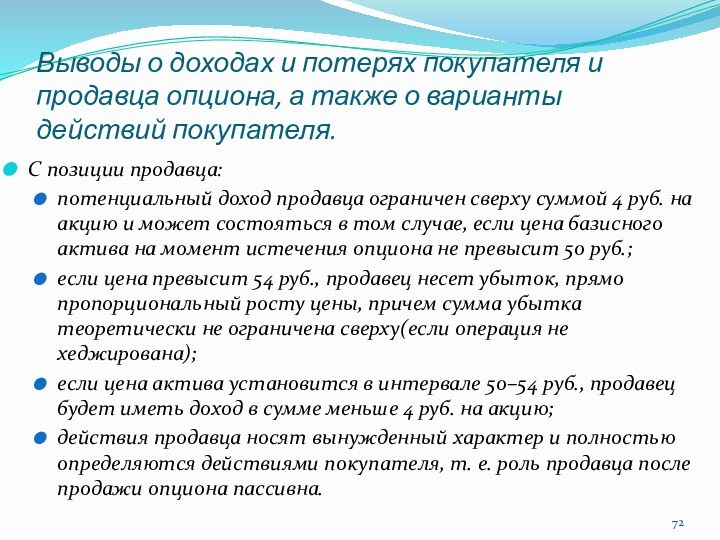

Слайд 72

Выводы о доходах и потерях покупателя и продавца

опциона, а также о варианты действий покупателя.

С позиции продавца:

потенциальный

доход продавца ограничен сверху суммой 4 руб. на акцию и может состояться в том случае, если цена базисного актива на момент истечения опциона не превысит 50 руб.;

если цена превысит 54 руб., продавец несет убыток, прямо пропорциональный росту цены, причем сумма убытка теоретически не ограничена сверху(если операция не хеджирована);

если цена актива установится в интервале 50–54 руб., продавец будет иметь доход в сумме меньше 4 руб. на акцию;

действия продавца носят вынужденный характер и полностью определяются действиями покупателя, т. е. роль продавца после продажи опциона пассивна.

Слайд 73

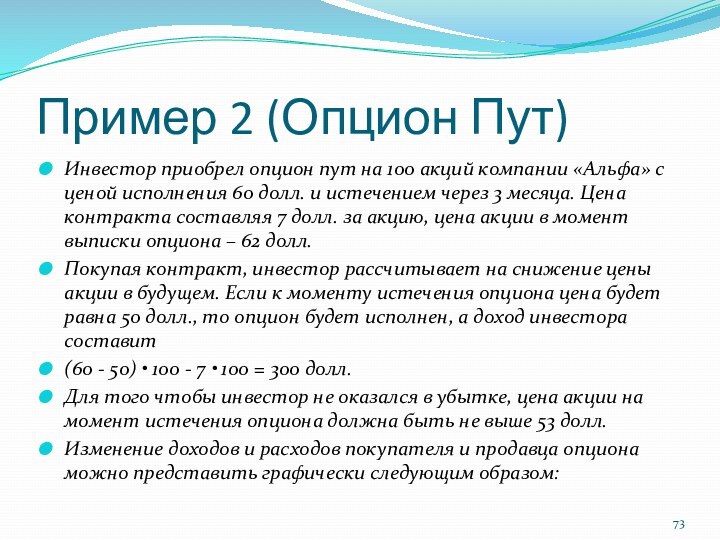

Пример 2 (Опцион Пут)

Инвестор приобрел опцион пут на

100 акций компании «Альфа» с ценой исполнения 60 долл.

и истечением через 3 месяца. Цена контракта составляя 7 долл. за акцию, цена акции в момент выписки опциона – 62 долл.

Покупая контракт, инвестор рассчитывает на снижение цены акции в будущем. Если к моменту истечения опциона цена будет равна 50 долл., то опцион будет исполнен, а доход инвестора составит

(60 - 50) • 100 - 7 • 100 = 300 долл.

Для того чтобы инвестор не оказался в убытке, цена акции на момент истечения опциона должна быть не выше 53 долл.

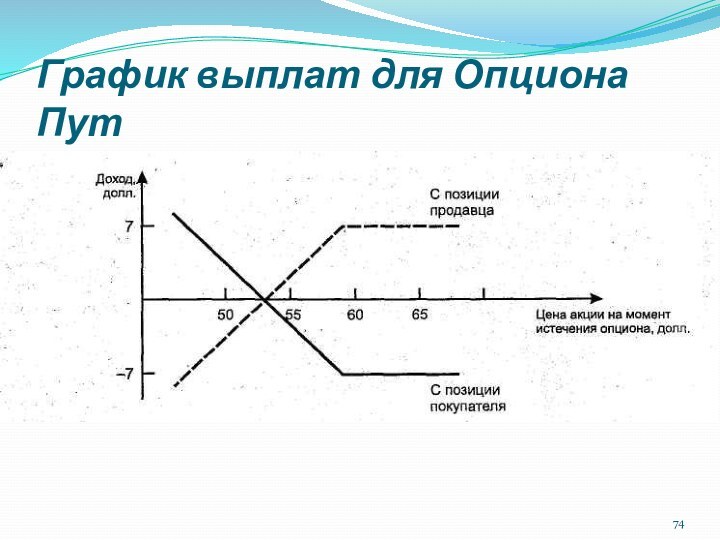

Изменение доходов и расходов покупателя и продавца опциона можно представить графически следующим образом:

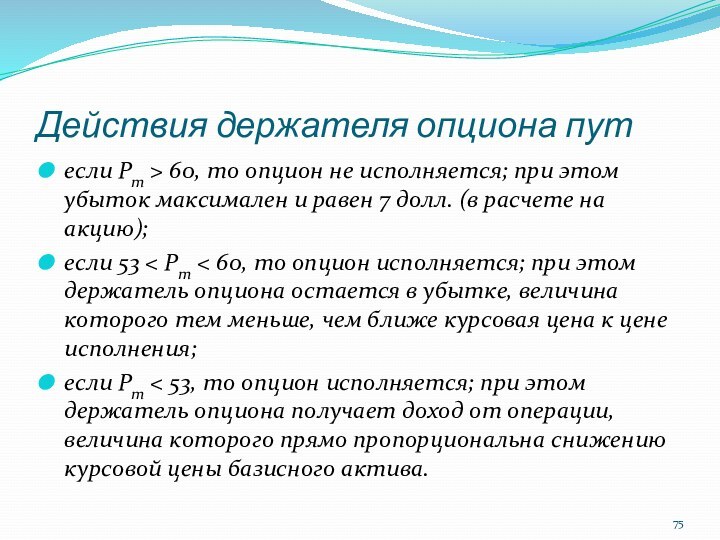

Слайд 75

Действия держателя опциона пут

если Рт > 60, то

опцион не исполняется; при этом убыток максимален и равен

7 долл. (в расчете на акцию);

если 53 < Рт < 60, то опцион исполняется; при этом держатель опциона остается в убытке, величина которого тем меньше, чем ближе курсовая цена к цене исполнения;

если Рт < 53, то опцион исполняется; при этом держатель опциона получает доход от операции, величина которого прямо пропорциональна снижению курсовой цены базисного актива.

Слайд 76

Производные финансовые инструменты

Опционы: типы

По намерению исполнить поставку базисного

актива:

С физической поставкой

С наличными расчетами

По срокам исполнения:

Европейский

Американский

По обеспечению

Покрытый (covered)

Непокрытый

(uncovered)

6. Производные финансовые инструменты

Слайд 77

Производные финансовые инструменты

(4) Опцион на акции (Rights Offering)

–специфический финансовый инструмент, дающий право его держателю приобрести определенное

количество акций по фиксированной цене – цене подписки.

Причина возникновения такого инструмента? желание акционеров избежать возможной потери контроля и снижения доли доходов ввиду появления новых акционеров при дополнительной эмиссии

6. Производные финансовые инструменты

Слайд 78

Производные финансовые инструменты

(5) Варрант (Warrant) в буквальном смысле

означает гарантирование какого-то события, например, продажи или покупки товара.

В финансовом менеджменте варрант представляет собой ценную бумагу, дающую право купить или продать фиксированную сумму финансовых инструментов в течение определенного периода.

Где чаще всего используется? При покупке акций

6. Производные финансовые инструменты

Слайд 79

Производные финансовые инструменты

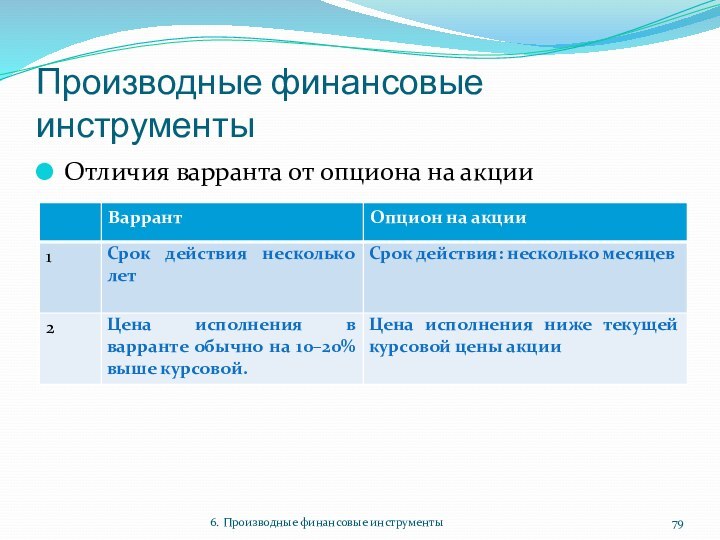

Отличия варранта от опциона на акции

6.

Производные финансовые инструменты

Слайд 80

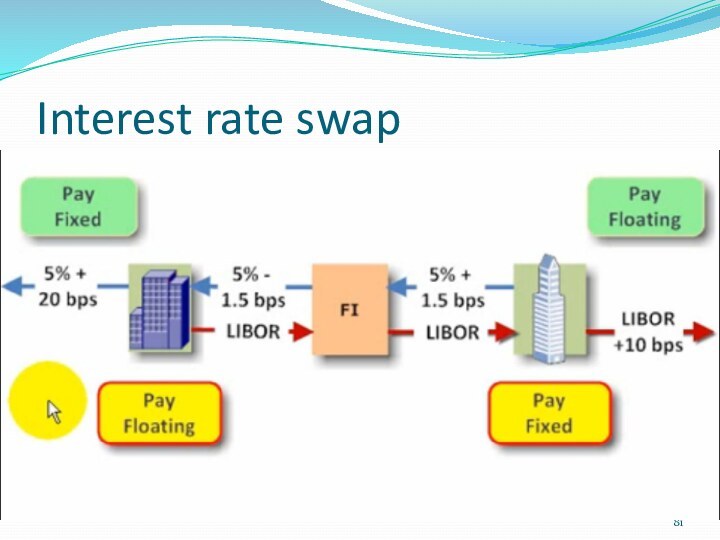

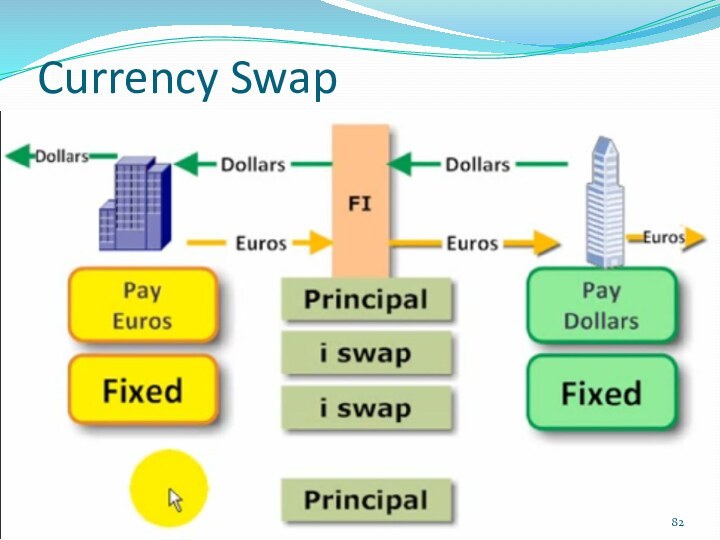

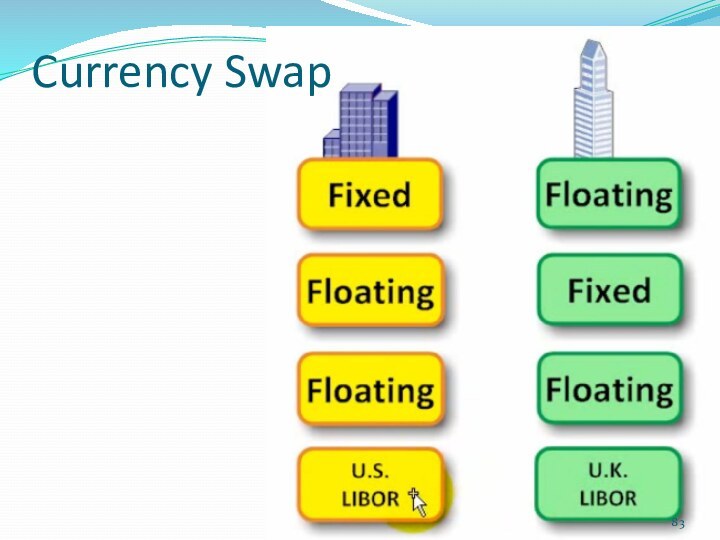

Производные финансовые инструменты

(6) Своп (обмен) (Swap) представляет собой

договор между двумя субъектами по обмену обязательствами или активами

с целью улучшения их структуры, снижения рисков и издержек по обслуживанию.

Своп состоит из двух частей:

первая часть — когда происходит первичный обмен,

вторая часть — когда происходит обратный обмен (закрытие свопа).

Виды Свопов:

Процентный Своп (interest rate swap)

Валютный Своп (currency swap)

Своп на акции (stock swap)

Своп на драгоценные металлы

6. Производные финансовые инструменты

Слайд 84

Производные финансовые инструменты

Сделка РЕПО (Repurchase Agreement) - сделка покупки

(продажи) эмиссионной ценной бумаги с обязательством обратной продажи (покупки) через определенный

срок по заранее определенной цене.

Виды сделок РЕПО

Сделка прямого РЕПО сделка продажи с обязательством обратной покупки

Сделка обратного РЕПО (reverse repo) сделка покупки с обязательством обратной продажи

Структура сделки РЕПО

1 часть: наличная (spot) сделка

2 часть: срочная (форвард — forward) сделка

Экономический смысл сделок РЕПО: Одна сторона получает необходимые ей в срочном порядке денежные ресурсы, вторая – восполняет временный недостаток в ценных бумагах, а также получает проценты за предоставленные денежные ресурсы

Основной базисный актив: Государственные ценные бумаги

6. Производные финансовые инструменты

Слайд 85

Производные финансовые инструменты

Депозитарная расписка (Depositary Receipt) - документ, удостоверяющий,

что ценные бумаги помещены на хранение в банке-кастодиане (custody) в

стране эмитента акций на имя банка-депозитария, и дающий право его владельцу пользоваться выгодами от этих ценных бумаг.

Цена

Меняется пункт в пункт с изменением цены на базовые ценные бумаги

За исключением разницы из-за изменения курса валюты

Виды

американские депозитарные расписки (ADR –American Depositary Receipt). Обращаются в США

глобальные депозитарные расписки (GDR – Global Depositary Receipt). Обращаются в Европе

«Российская депозитарная расписка» (РДР) . 2010 г. – первые РДР на акции РУСАЛ.

6. Производные финансовые инструменты

Слайд 86

Производные финансовые инструменты

Соглашение о будущей процентной ставке FRA

(англ. Forward

rate agreement или Futures rate agreement) –

это производный финансовый

инструмент, соглашение, согласно которому одна сторона условно занимает у второй стороны сумму под определённую процентную ставку на оговоренный срок.

Участники соглашения обязуются провести на дату исполнения (settlements day) компенсационные выплаты в случае отличия текущего значения от заранее оговоренной процентной ставки от указанной при заключении.

При заключении FRA маржевые взносы и гарантийное обеспечение организатору торгов не выплачивается, платежами стороны не обмениваются.

FRA – это внебиржевое соглашение, заключаемое напрямую между участниками сделки

6. Производные финансовые инструменты

Слайд 87

Резюме

С помощью финансовых инструментов достигаются четыре основные цели:

Хеджирование

Спекулирование

Мобилизация

источников финансирования

Содействие операциям текущего рутинного характера

В первых трех ситуациях

доминируют:

Производные финансовые инструменты,

в четвертой:

Первичные финансовые инструменты.