Слайд 2

Немного истории

Название «Факторы" (посредники) в XIX веке относится

к представителям английских текстильных фабрикантов в Северной Америке, которые

занимались импортом, продажей товаров, взысканием платежей и переводом платежей в Англию. В дальнейшем они занялись инкассацией и услугами по страхованию финансовых рисков.

Широкое развитие факторинга в начале XX века было вызвано усилением инфляции, что требовало ускорения реализации продукции и перевода активов из товарной формы в денежную. Именно эти причины привели к вытеснению коммерческого кредита в вексельной форме факторингом. Набольшее распространение факторинг получил в США в 40-50 годы XX века, в основном факторингом тогда занимались крупные банки – "Bank of America", "First National Bank of Boston". Первые операции были проведены в 1947 году "First National Bank of Boston". Официально эти операции были признаны в США в 1963 году, когда правительственный орган по контролю за денежным обращением признал факторинговые операции законным видом банковской деятельности.

В Европе подобные операции стали проводиться в 60-х годах и получили наибольшее распространение в конце 80-х годов XX века.

В настоящий момент факторинг является одним из наиболее активно развивающихся направлений в мировой экономике.

В России факторинг начал активно развиваться в 1996 году и все последующие годы имеет очень высокие темпы роста.

Итак, факторинг - комплекс финансовых услуг, оказываемых клиенту в обмен на уступку дебиторской задолженности. Комплекс финансовых услуг включает в себя финансирование поставок товаров, страхование кредитных рисков, учет состояния дебиторской задолженности и работу с дебиторами по своевременной оплате. Факторинг дает возможность покупателю отсрочить платежи, а поставщику получить основную часть оплаты за товар сразу после его поставки.

Слайд 4

Виды факторинга

Основные виды

Факторинг на внутреннем рынке [в

основном с правом регресса]

Экспортный факторинг [экспортные продажи, гарантия оплаты

по экспортным поставкам]

Импортный факторинг [управление задолженностью, коллекторские услуги]

Факторинг с регрессом — вид факторинга, при котором фактор приобретает у клиента право на все суммы, причитающиеся от должника. Однако в случае невозможности взыскания с должника сумм в полном объёме, клиент переуступивший долг, обязан возместить фактору недостающие денежные средства.

Факторинг без регресса — вид факторинга, при котором фактор приобретает у клиента право на все суммы, причитающиеся от должника. При невозможности взыскания с должника сумм в полном объёме факторинговая компания потерпит убытки (правда, в рамках выплаченного финансирования клиенту).

Слайд 6

Кому нужен факторинг

Факторинг в первую очередь нужен компаниям,

которые планируют:

- расширение ассортимента продукции,

- привлечение новых покупателей,

- предоставление

отсрочки платежа,

- увеличение срока отсрочки платежа.

Это компании, которые планируют активно расти.

Вы хотите развития и вынуждены взять кредит, но Вы опасаетесь, что Ваши сотрудники не справятся с поставленной задачей, а кредит нужно возвращать и платить по нему проценты?

При использовании факторинга у Вас не будет таких опасений.

Если нет отгрузки, то нет и финансирования, а раз нет финансирования, то и не надо платить за использование средств.

Таким образом за счет факторинга, Вы минимизируете проектный риск, связанный с Вашим активным ростом.

Слайд 8

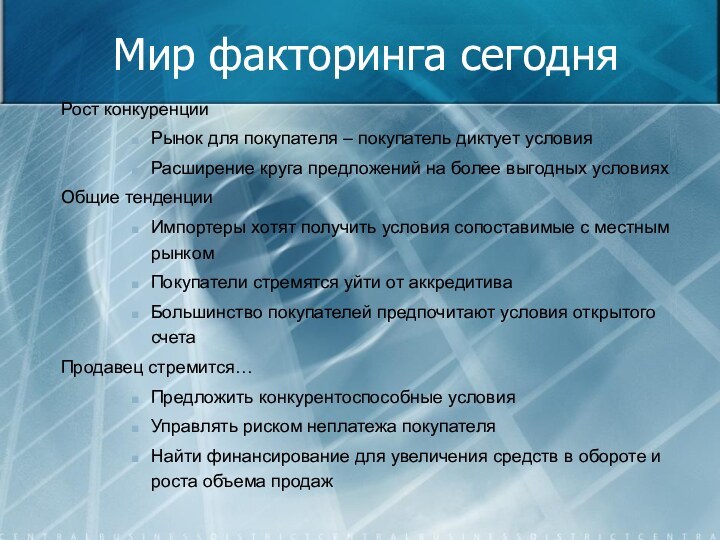

Мир факторинга сегодня

Рост конкуренции

Рынок для покупателя –

покупатель диктует условия

Расширение круга предложений на более выгодных условиях

Общие

тенденции

Импортеры хотят получить условия сопоставимые с местным рынком

Покупатели стремятся уйти от аккредитива

Большинство покупателей предпочитают условия открытого счета

Продавец стремится…

Предложить конкурентоспособные условия

Управлять риском неплатежа покупателя

Найти финансирование для увеличения средств в обороте и роста объема продаж

Слайд 9

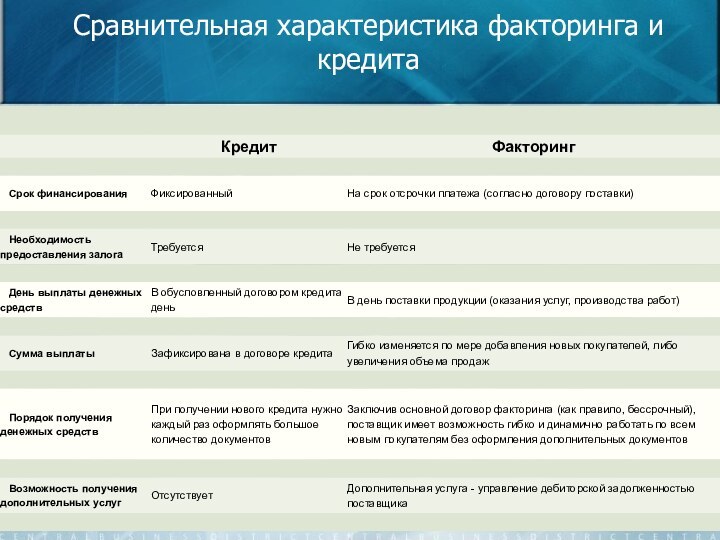

Сравнительная характеристика факторинга и кредита

Слайд 10

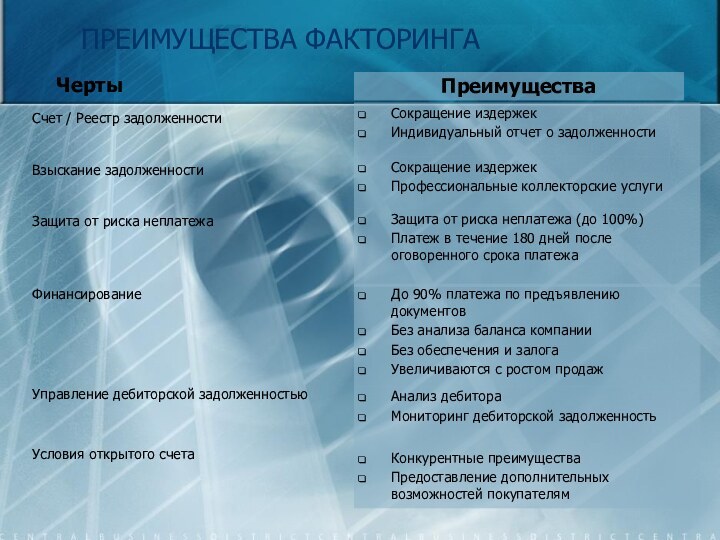

ПРЕИМУЩЕСТВА ФАКТОРИНГА

Преимущества

Слайд 11

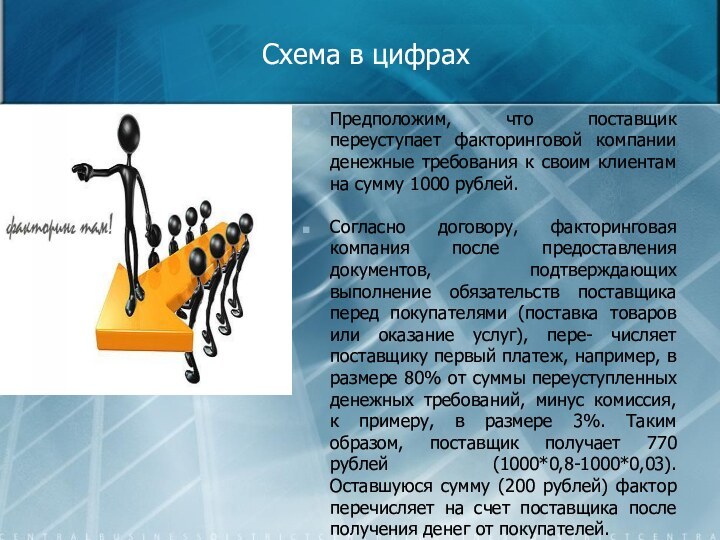

Схема в цифрах

Предположим, что поставщик переуступает факторинговой компании

денежные требования к своим клиентам на сумму 1000 рублей.

Согласно договору, факторинговая компания после предоставления документов, подтверждающих выполнение обязательств поставщика перед покупателями (поставка товаров или оказание услуг), пере- числяет поставщику первый платеж, например, в размере 80% от суммы переуступленных денежных требований, минус комиссия, к примеру, в размере 3%. Таким образом, поставщик получает 770 рублей (1000*0,8-1000*0,03). Оставшуюся сумму (200 рублей) фактор перечисляет на счет поставщика после получения денег от покупателей.

Слайд 12

Комиссия факторинговой компании

Комиссия, которую взимает факторинговая компания, обычно

включает в себя:

процент от оборота поставщика;

фиксированный сбор

за обработку документов по каждой поставке;

процент за пользование денежными ресурсами (полностью относится на себестоимость продукции);

помимо этого факторинговая компания может взимать и другие платежи, например, за каждый день просрочки платежа покупателями.

Слайд 13

Стоимость факторинга

Комиссии за услуги

Организационный взнос [разовый платеж]

Факторинговая комиссия

[в зависимости от оборота]

Проверка документов [за документ]

Анализ платежеспособности [ежегодно

за дебитора]

Другие [в случае необходимости]

Финансовые комиссии

Процент за пользование средствами [исходя из фактического количества дней]

Факторы, влияющие на стоимость

Объем товарооборота

Количество счетов

Количество дебиторов

Условия платежа

Слайд 14

Объем рынка в 2011 году

Объем рынка факторинга по

итогам 2011 года достиг рекордных 880 млрд рублей .

Темпы прироста в 2011-м относительно 2010 года составили 77% (что сопоставимо с ростом рынка в 1 полугодии

2008 года) . Высокие темпы прироста рынка в 1 полугодии 2011 года (80%) на фоне сжатия ликвидности и закрытия алкогольного рынка во 2 полугодии сократились до 74% .

Слайд 15

Рынок факторинга в 2011 году еще более четко

сегментировался на факторинг как замену кредита (то есть с

минимальной сервисной составляющей) и факторинг с полноценной сервисной составляющей.

Рост рынка пока обеспечивают преимущественно клиенты, которые видят в факторинге только источник пассивов, а не комплексную услугу, позволяющую экономить на расходах. В сегменте факторинга с минимальным сервисом сложилась жесткая конкуренция, поскольку большая часть Факторов ориентирована именно на него.

По мнению большинства Факторов, рост факторинговых ставок со второй половины 2011 года происходил медленнее, чем рост стоимости пассивов Факторов, поэтому маржинальность факторинга не выросла. Примечательно, что лидеры рынка не предоставили данные о размере факторингового вознаграждения, полученного ими в 2011 году, поэтому не представляется возможным привести динамику показателя.

В целом на рынке факторинга произошло снижение коэффициента резервирования (в результате роста портфелей, благодаря усилиям Факторов по урегулированию старых проблемных активов и за счет роста доли специализированных Факторов, которые обычно не создают резервы).

Слайд 16

Российский рынок факторинга в 2011 году

Слайд 17

Российский рынок факторинга в 2011 году

![Факторинг Виды факторингаОсновные виды Факторинг на внутреннем рынке [в основном с правом регресса]Экспортный](/img/tmb/14/1314277/d5337114a6bbaea0adf799e6c98d9345-720x.jpg)

![Факторинг Стоимость факторингаКомиссии за услугиОрганизационный взнос [разовый платеж]Факторинговая комиссия [в зависимости от оборота]Проверка](/img/tmb/14/1314277/0a3c80a380fb1833bb7030091786890e-720x.jpg)