Слайд 2

ПЛАН:

Распространенность банковских услуг.

Основная цель государственного регулирования банковского сектора.

Система

банковского регулирования.

Модели разделения функций между надзорными органами.

Агентство финансового надзора.

Цели

и задачи агентства финансового надзора.

Виды банковских операций.

Структура агентства финансового надзора.

Слайд 3

В современной финансовой системе одно из центральных мест

принадлежит банковской сфере. Банковские услуги охватывают почти все сферы экономики,

и возникновение кризисных ситуаций у банков может негативно отразиться на деятельности других финансовых институтов, а затем привести к разрушительным последствиям для всей экономической системы. Поэтому каждая страна заинтересована в регулировании деятельности своих банков, чтобы обеспечить эффективное распределение финансовых ресурсов и экономический рост.

Слайд 4

Основная цель, которую преследует государственное регулирование банковской деятельности

— обеспечение надежной и устойчивой банковской системы, способной противостоять

финансовым кризисам, ведущим к поражению всей платежной системы страны и системы распределения кредитов. Под устойчивостью понимается способность коммерческого банка выполнять свои обязательства перед клиентами, кредиторами и вкладчиками и обеспечивать потребности в краткосрочном и долгосрочном кредитовании в условиях взаимодействия изменяющихся внешних и внутренних факторов.

Слайд 5

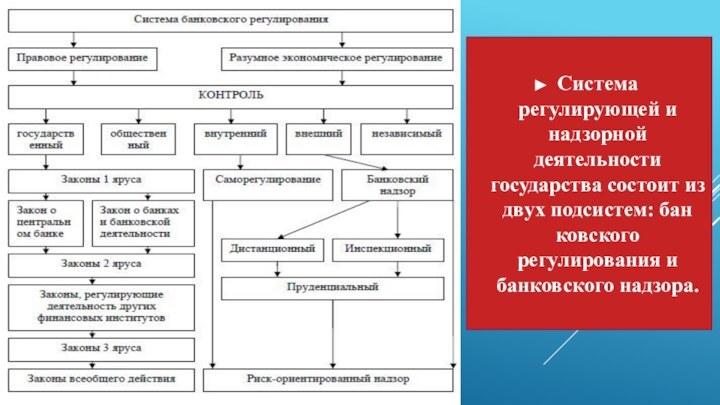

Система регулирующей и надзорной деятельности государства состоит из

двух подсистем: банковского регулирования и банковского надзора.

Слайд 6

Банковское регулирование предполагает целенаправленное воздействие государства на деятельность

банков посредством:

— создания законодательной и нормативной базы банковской деятельности;

—

разработки концепции развития банковской системы и программы ее реализации;

— формирования необходимых условий для развития рынка банковских услуг и прежде всего инфраструктуры банковского бизнеса;

— внедрения системы страхования банковских вкладов;

Слайд 7

Можно выделить несколько моделей разделения функций между надзорными

органами:

1) германская модель (агентство по надзору занимается только банками);

2)

американская модель (банковское регулирование разделяется по целевому принципу — Федеральная резервная система отвечает за системную стабильность, интересы вкладчиков отстаивает Федеральная корпорация страхования депозитов, т.е. смешанная система);

3) английская модель — за различными секторами финансового рынка следит единое агентство [5, 21].

В Казахстане регулирование банковской деятельности осуществляется по английской модели.

Слайд 8

Составной частью политики нашего государства в сфере регулирования

и надзора национального финансового рынка были приоритеты создания новой

системы государственного регулирования деятельности финансовых институтов, предусматривающей, с учётом положительной международной практики по этому вопросу, объединение всех надзорных и регуляторных функций в рамках одного специализированного органа. В конце 90-х годов в республике начали формироваться элементы новой системы государственного регулирования деятельности финансовых институтов, на основе практики и общей методологической базы надзора, сформированной Национальным Банком Республики Казахстан.

Слайд 9

В 2003 г. ключевую позицию в регулировании финансового

рынка страны занимал Национальный Банк. Такая концентрация регуляторных и

надзорных функций в центральном банке страны была промежуточным шагом к созданию самостоятельного государственного органа надзора, путем его выделения из Национального Банка Республики Казахстан.

Основной целью реформы государственного регулирования и надзора финансового рынка и финансовых организаций являлось создание эффективной и независимой системы консолидированного надзора в целях повышения уровня защиты интересов потребителей финансовых услуг и развития стабильной инфраструктуры отечественного финансового рынка [2]. Так, важным фактором разви- тия финансового сектора страны стало начало деятельности с 1 января 2004 г. Агентства Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций (АФН РК), которому были переданы соответствующие функции и полномочия от Национального Банка.

Слайд 10

Агентство финансового надзора является государственным органом, непосредственно подчиненным

и подотчетным Президенту. Свою деятельность оно осуществляет в соответствии

с Конституцией, законами Республики Казахстан, актами Президента и Правительства, иными нормативными правовыми актами, а также Положением об Агентстве. Финансирование и содержание Агентства осуществляется за счет средств бюджета Национального Банка Республики Казахстан.

Слайд 11

Целями Агентства являются:

1) обеспечение финансовой стабильности финансового рынка

и финансовых организаций и поддержание доверия к финансовой системе

в целом;

2) обеспечение надлежащего уровня защиты интересов потребителей финансовых услуг;

3) создание равноправных условий для деятельности финансовых организаций, направленных на поддержание добросовестной конкуренции на финансовом рынке.

Слайд 12

Задачами Агентства являются:

1)реализация мер по недопущению нарушений прав

и законных интересов потребителей финансовых услуг;

2) создание равных условий

для функционирования соответствующих видов финансовых организаций на принципах добросовестной конкуренции;

3) повышение уровня стандартов и методов регулирования и надзора за деятельностью финансовых организаций, использование мер по обеспечению своевременного и полного выполнения ими принятых обязательств;

4) установление стандартов деятельности финансовых организаций, создание стимулов для улучшения корпоративного управления финансовых организаций;

Слайд 13

Агентство в соответствии с возложенными на него задачами

выполняет основные функции по государственному регулированию и надзору, в

том числе на консолидированной основе в случаях, предусмотренных законодательными актами Республики Казахстан, за банковской, страховой деятельностью, деятельностью накопительных пенсионных фондов, инвестиционных фондов, кредитных бюро, а также за рынком ценных бумаг.

Слайд 14

В части осуществления регулирования и надзора за деятельностью

банков и организаций, осуществляющих отдельные виды банковских операций, АФН:

—

в установленном им порядке выдает либо отказывает в выдаче разрешения на открытие банков и их добровольную реорганизацию и ликвидацию, на создание и приобретение банками дочерней организации, разрешения на значительное участие банка в уставном капитале организаций, а также выдает согласие на приобретение статуса крупного участника банка и банковского холдинга;

— выдает (отзывает) согласие на назначение (избрание) руководящих работников банков;

— проводит согласование учредительных документов банков;

Слайд 15

—выдает лицензии на проведение отдельных видов банковских и

иных операций, предусмотренных банковским законодательством Республики Казахстан;

— издает обязательные

для исполнения всеми банками нормативные правовые акты по вопросам банковской деятельности и ликвидации банков, а также осуществляет надзор за их соблюдением;

— устанавливает порядок обязательного коллективного гарантирования вкладов;

— ведет реестр банков, организаций, осуществляющих отдельные виды банковских операций;

— требует представления учредительных документов и иной информации в целях выявления крупных участников и банковских холдингов, финансовой отчетности и иной информации аффилированными с банками лицами;

Слайд 16

— проверяет деятельность банков и получает от банков,

государственных органов, организаций и граждан такую информацию, которую оно

сочтет необходимой для осуществления своих контрольных и надзорных функций, а также требует разъяснения по полученной информации;

— определяет порядок и условия формирования провизии для обеспечения безнадежных и сомнительных активов;

— регулирует деятельность банковских конгломератов;

— устанавливает пруденциальные нормативы и иные обязательные к соблюдению нормы и лимиты для банков, банковских конгломератов, организаций, осуществляющих отдельные виды банковских операций;

Слайд 17

—в случае нарушения банками и их аффилированными лицами

требований законодательных и иных нормативных правовых актов Республики Казахстан

по вопросам, входящим в его компетенцию, применяет к ним ограниченные меры воздействия, санкции, принудительные меры;

— получает от банков финансовую и иную отчетность, другую информацию, необходимую для обеспечения своих контрольных и надзорных функций;

— определяет порядок составления отчета аудиторской организации, правомочной на проведение аудита банковской деятельности;

— направляет своего представителя для участия в общем собрании акционеров банка;

— в целях осуществления надзорных функций может иметь своего представителя в банках;

Слайд 18

Агентство представляет Национальному Банку отчетность и иную документацию,

связанную с финансированием деятельности Агентства, в порядке и сроки,

которые установлены Национальным Банком.

Структура агентства состоит из следующих подразделений: руководство, департамент стратегии и анализа, юридический департамент, департамент надзора за банками, департамент надзора за субъектами рынка ценных бумаг и накопительными пенсионными фондами, департамент надзора за субъектами страхового рынка и другими финансовыми организациями, департамент ликвидации финансовых организаций, департамент по обеспечению деятельности Агентства, бухгалтерия, управление лицензирования, управление защиты прав потребителей финансовых услуг, управление информационных технологий, управление региональных представителей, отдел координации — представительство (город Астана), отдел международных отношений и связей с общественностью.

Слайд 19

Список литературы

Папирян Г.А. Экономика и управление банковской сферой:

международный аспект — М.: ЗАО «Издательство “Экономика”», 2004. —

150 с.

Закон Республики Казахстан от 4 июля 2003 года № 474-II О государственном регулировании и надзоре финансового рынка и финансовых организаций. Электронный ресурс: afn.kz

Печникова А.,В.Совершенствование системы банковского регулирования и надзора в России // Банковские услуги. — 2006. — № 3. — С. 2.

Деньги и кредит, 2004. — № 8. — С. 80.

Тавасиев АМ, Акимов ОМ. Нужен ли независимый орган для надзора за банковским сектором? // Банковское дело. — 2004. — № 8. — С. 18-22.