Слайд 2

1. Валютні цінності та валютні операції.

Валютні операції визначаються

як операції, пов’язані з:

переходом права власності на валютні цінності,

за винятком операцій між резидентами України;

використанням валютних цінностей у міжнародному обігу як засобу платежу, з передаванням заборгованостей та інших зобов’язань, предметом яких є валютні цінності;

увезенням, переказуванням і пересиланням на територію України та вивезенням, пересиланням і переказуванням за її межі валютних цінностей.

Слайд 3

При цьому до валютних цінностей, згідно Положення про

валютний контроль, затвердженого Постановою Правління НБУ №49 від 08.02.2000

відносять:

1) валюту України – грошові знаки, що перебувають в обігу та є законним платіжним засобом на території України, кошти на рахунках у внесках у банківських та інших кредитно-фінансових установах на території України;

Слайд 4

2) платіжні документи та інші цінні папери, виражені

у валюті України (акції, облігації, векселі, боргові розписки, акредитиви,

чеки, депозитні сертифікати, ощадні книжки тощо);

3) іноземну валюту – іноземні грошові знаки, що перебувають в обігу та є законним платіжним засобом на території відповідної іноземної держави, а також кошти, що перебувають на рахунках або вносяться до банківських та інших кредитно-фінансових установ за межами України;

Слайд 5

4) платіжні документи та інші цінні папери, виражені

в іноземній валюти або монетарних металах;

5) монетарні (банківські) метали

– це золото і метали ірідієво-платинової групи у зливках і порошках, доведені (афіновані) до найвищих проб, відповідно до світових стандартів, а також дорогоцінні монети;

В порядку зростання вартості:

срібло(Ag)→паладій(Pd)→золото(Au)→платина(Pt)

Слайд 6

Згідно з положенням «Про порядок видачі банкам банківських

ліцензій, письмових дозволів та ліцензій на виконання окремих операцій»,

затвердженим постановою Правління НБУ від 17 липня 2001 р. №275, банки можуть отримати ліцензію на здійснення таких видів операцій з валютними цінностями:

1) неторговельні операції з валютними цінностями;

2) ведення рахунків клієнтів (резидентів та нерезидентів) в іноземній валюті та клієнтів-нерезидентів у грошовій одиниці України;

3) ведення кореспондентських рахунків банків (резидентів і нерезидентів) в іноземній валюті;

4) ведення кореспондентських рахунків банків-нерезидентів у грошовій одиниці України;

Слайд 7

5) відкриття кореспондентських рахунків в уповноважених банках України

в іноземній валюті та здійснення операцій з ними;

6) відкриття

кореспондентських рахунків у банках-нерезидентах в іноземній валюті та здійснення операцій з ними;

7) залучення та розміщення іноземної валюти на валютному ринку України;

8) залучення і розміщення іноземної валюти на міжнародних ринках;

9) операції з банківськими металами на валютному ринку України;

10) операції з банківськими металами на міжнародних ринках;

11) інші операції з валютними цінностями на міжнародних ринках.

Слайд 8

Операції на міжбанківському валютному ринку України дозволяється здійснювати

лише суб’єктам цього ринку, до яких належать:

- Нацбанк України;

-

уповноважені банки;

- уповноважені фінансові установи (що теж, як і банки, отримали відповідну ліцензію від НБУ).

Фізичні і юридичні особи-клієнти цих установ не є суб’єктами валютного ринку і не підлягають реєстрації.

Правове регулювання валютних операцій здійснюється на основі внутрішнього валютного законодавства, міжнародних договорів та міжнародних звичаїв.

Слайд 9

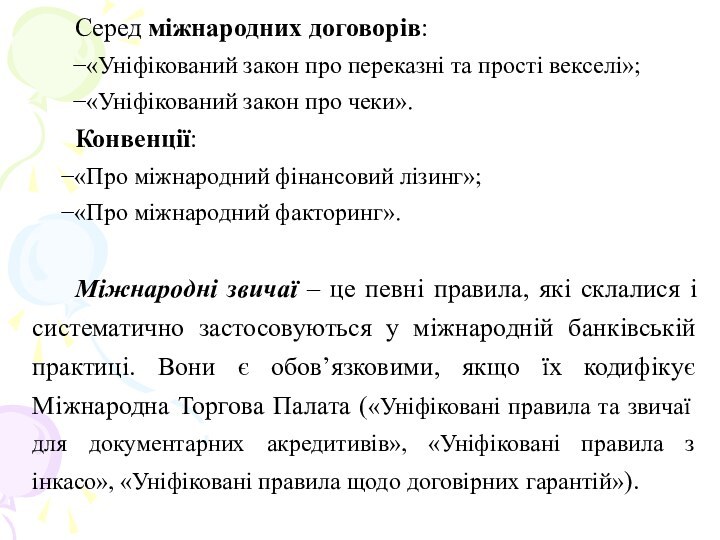

Серед міжнародних договорів:

«Уніфікований закон про переказні та прості

векселі»;

«Уніфікований закон про чеки».

Конвенції:

«Про міжнародний фінансовий лізинг»;

«Про міжнародний факторинг».

Міжнародні

звичаї – це певні правила, які склалися і систематично застосовуються у міжнародній банківській практиці. Вони є обов’язковими, якщо їх кодифікує Міжнародна Торгова Палата («Уніфіковані правила та звичаї для документарних акредитивів», «Уніфіковані правила з інкасо», «Уніфіковані правила щодо договірних гарантій»).

Слайд 10

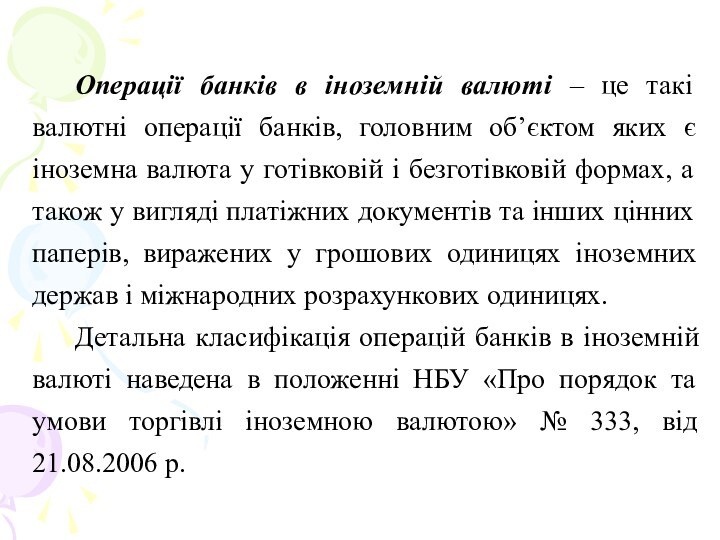

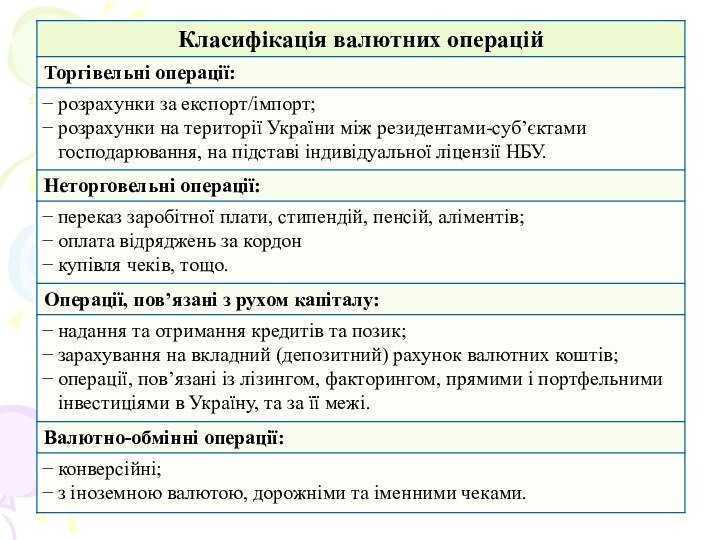

Операції банків в іноземній валюті – це такі

валютні операції банків, головним об’єктом яких є іноземна валюта

у готівковій і безготівковій формах, а також у вигляді платіжних документів та інших цінних паперів, виражених у грошових одиницях іноземних держав і міжнародних розрахункових одиницях.

Детальна класифікація операцій банків в іноземній валюті наведена в положенні НБУ «Про порядок та умови торгівлі іноземною валютою» № 333, від 21.08.2006 р.

Слайд 12

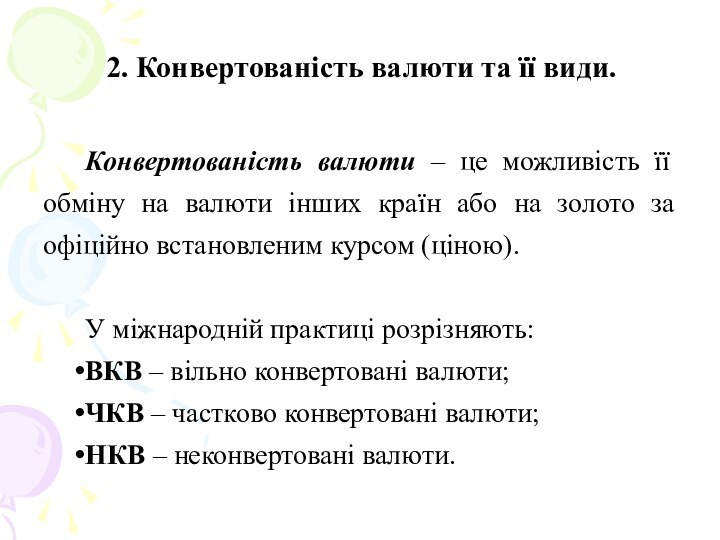

2. Конвертованість валюти та її види.

Конвертованість валюти –

це можливість її обміну на валюти інших країн або

на золото за офіційно встановленим курсом (ціною).

У міжнародній практиці розрізняють:

ВКВ – вільно конвертовані валюти;

ЧКВ – частково конвертовані валюти;

НКВ – неконвертовані валюти.

Слайд 13

Класифікатор іноземних валют та банківських металів

(Постанова Правління

НБУ №84 від 05.03.2003 р.)

Група 1. Вільно конвертовані валюти,

які широко використовуються для здійснення платежів за міжнародними операціями, та продаються на головних валютних ринках світу і дозволяються для здійснення інвестицій в Україну; та банківські метали.

Група 2. Вільно конвертовані валюти, які широко не використовуються для здійснення платежів за міжнародними операціями, та не продаються на головних валютних ринках світу.

Група 3. Неконвертовані валюти.

Офіційний курс гривні визначається згідно Положення про встановлення офіційного курсу гривні до іноземних валют та курсу банківських металів (Постанова Правління НБУ №496 від 12.11.2003).

Слайд 14

3. Банківська діяльність

на валютному ринку типу FX.

Валютний

ринок типу FX (Foreign Exchange Market) – це ринок

конверсійних валютних операцій.

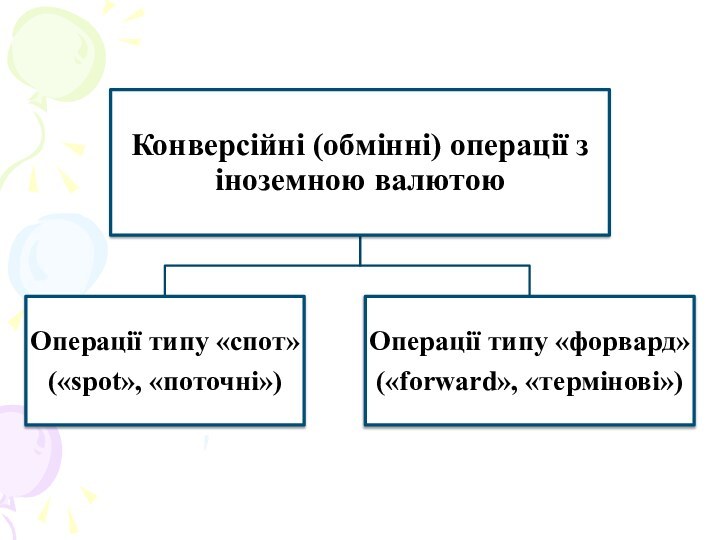

Конверсійні (обмінні) операції – це угоди агентів валютного ринку по обміну обумовлених сум грошової одиниці однієї країни на валюту іншої країни за узгодженим курсом на певну дату.

Слайд 16

Дата валютування – це календарне число, в яке

відбувається реальний обмін грошовими коштами між покупцем і продавцем

валюти.

Тривалість операцій в часі:

1) для операцій типу «спот» – це максимум 2 робочих банківських дні. Проміжні дати: «сьогодні» («tod»); «завтра» («tom»);

Дати валютування: «tod», «tom», «spot».

2) для операцій типу «форвард» – це більше 2-х робочих банківських дні. Стандартні терміни: 1, 2, 3, 6 місяців і 1 рік.

Дата валютування = 2 спот-робочих дні + термін форвардного контракту.

Слайд 17

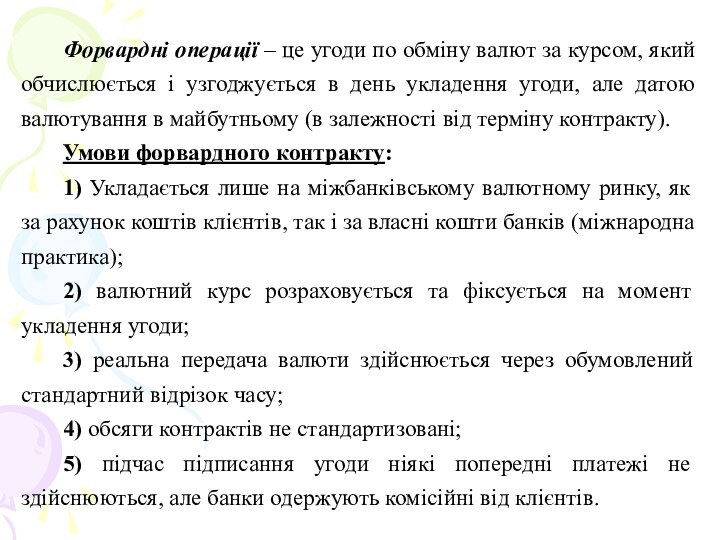

Форвардні операції – це угоди по обміну валют

за курсом, який обчислюється і узгоджується в день укладення

угоди, але датою валютування в майбутньому (в залежності від терміну контракту).

Умови форвардного контракту:

1) Укладається лише на міжбанківському валютному ринку, як за рахунок коштів клієнтів, так і за власні кошти банків (міжнародна практика);

2) валютний курс розраховується та фіксується на момент укладення угоди;

3) реальна передача валюти здійснюється через обумовлений стандартний відрізок часу;

4) обсяги контрактів не стандартизовані;

5) підчас підписання угоди ніякі попередні платежі не здійснюються, але банки одержують комісійні від клієнтів.

Слайд 18

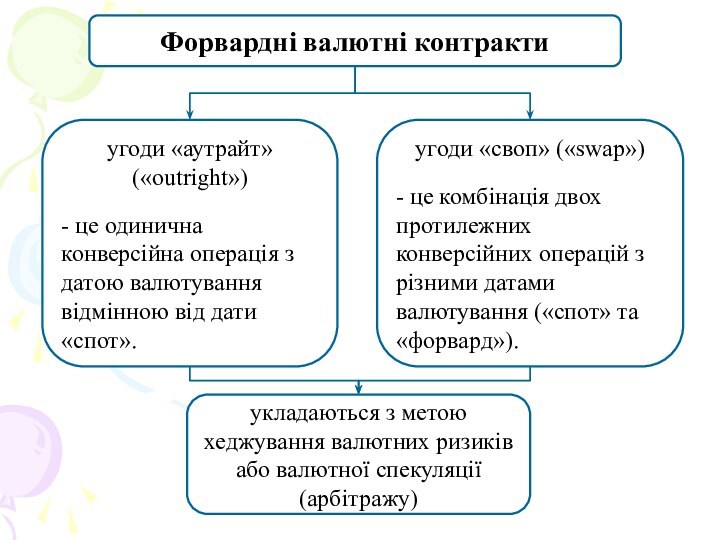

Форвардні валютні контракти

угоди «аутрайт» («outright»)

- це одинична конверсійна

операція з датою валютування відмінною від дати «спот».

угоди «своп»

(«swap»)

- це комбінація двох протилежних конверсійних операцій з різними датами валютування («спот» та «форвард»).

укладаються з метою хеджування валютних ризиків або валютної спекуляції (арбітражу)

Слайд 19

Форвардний курс – прогнозний валютний курс.

Можливість прогнозування валютного

курсу при укладенні угоди усуває ризик втрат від несприятливої

зміни курсу валют і тим самим дозволяє хеджувати валютний ризик.

Слайд 20

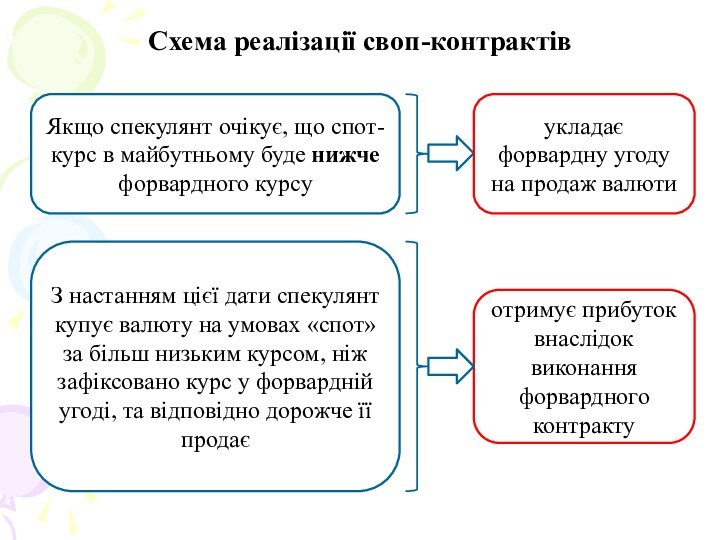

Схема реалізації своп-контрактів

Якщо спекулянт очікує, що спот-курс в

майбутньому буде нижче форвардного курсу

З настанням цієї дати спекулянт

купує валюту на умовах «спот» за більш низьким курсом, ніж зафіксовано курс у форвардній угоді, та відповідно дорожче її продає

укладає форвардну угоду на продаж валюти

отримує прибуток внаслідок виконання форвардного контракту

Слайд 21

Схема реалізації своп-контрактів

Якщо спекулянт очікує, що спот-курс в

майбутньому буде вище форвардного курсу

З настанням цієї дати спекулянт

купує валюту на умовах «форвард» за більш низьким курсом та дорожче її продає на спот-ринку

укладає форвардну угоду на купівлю валюти

отримує прибуток внаслідок виконання форвардного контракту

Слайд 22

3.1. Пряма (європейська) та непряма (американська) системи котирування

валюти.

Пряма (європейська) система котирування валюти – це система, в

якій за одиницю чи кратне число одиниць іноземної валюти приймається певна кількість національної валюти.

Непряма (американська) система котирування валюти – це система, в якій за одиницю чи кратне число одиниць національної валюти приймається певна кількість іноземної валюти.

Слайд 23

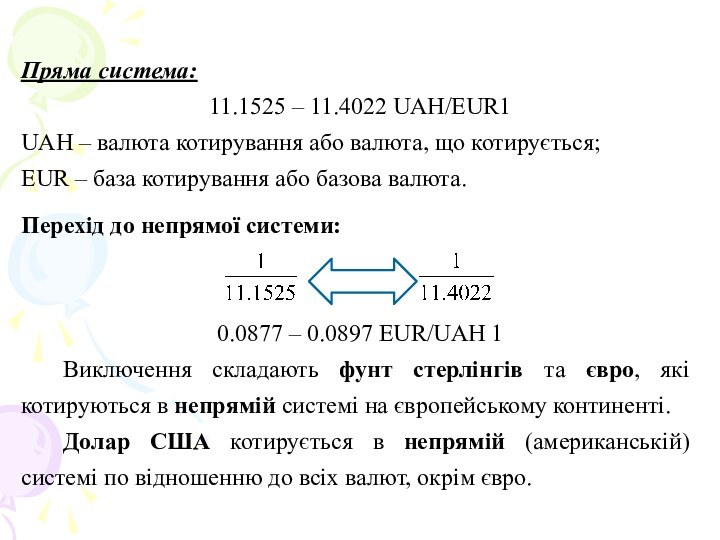

Пряма система:

11.1525 – 11.4022 UAH/EUR1

UAH – валюта котирування

або валюта, що котирується;

EUR – база котирування або базова

валюта.

Перехід до непрямої системи:

0.0877 – 0.0897 EUR/UAH 1

Виключення складають фунт стерлінгів та євро, які котируються в непрямій системі на європейському континенті.

Долар США котирується в непрямій (американській) системі по відношенню до всіх валют, окрім євро.

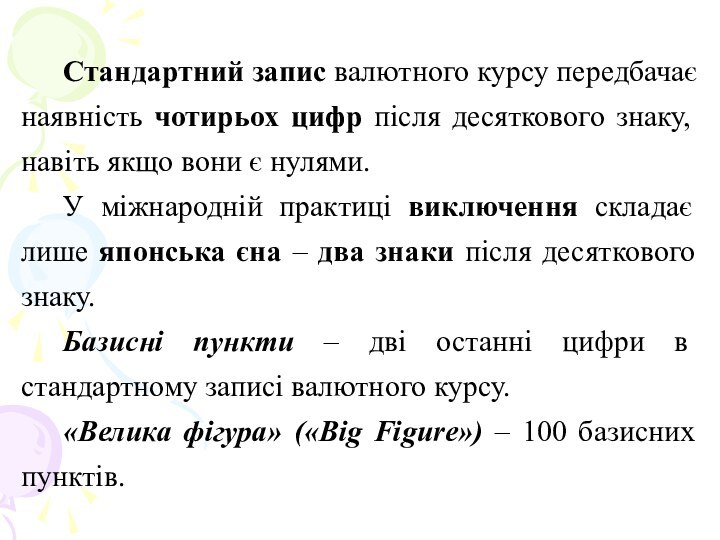

Слайд 24

Стандартний запис валютного курсу передбачає наявність чотирьох цифр

після десяткового знаку, навіть якщо вони є нулями.

У міжнародній

практиці виключення складає лише японська єна – два знаки після десяткового знаку.

Базисні пункти – дві останні цифри в стандартному записі валютного курсу.

«Велика фігура» («Big Figure») – 100 базисних пунктів.

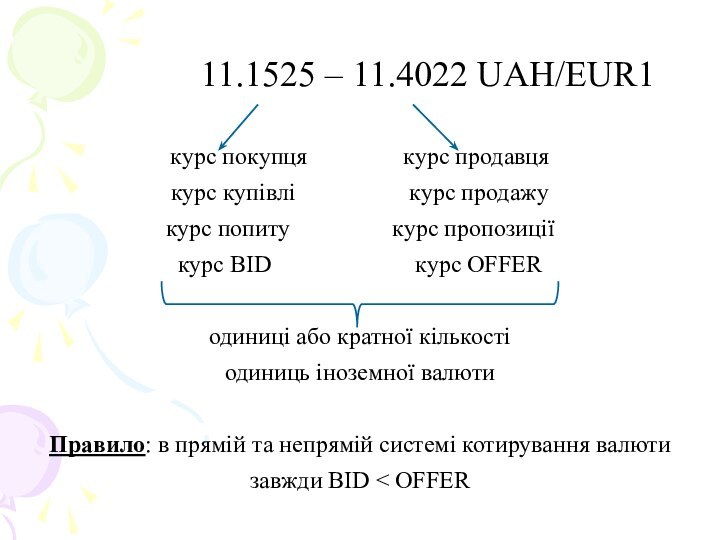

11.1525 – 11.4022 UAH/EUR1

курс покупця

курс продавця

курс купівлі курс продажу

курс попиту курс пропозиції

курс BID курс OFFER

одиниці або кратної кількості

одиниць іноземної валюти

Правило: в прямій та непрямій системі котирування валюти завжди BID < OFFER

Слайд 26

Спред (spread) або маржа (margin) – це різниця

між сторонами OFFER та BID.

Стандартний розмір маржі складає 5

базисних пунктів.

Основні фактори, що впливають на розмір маржі:

статус контрагента, який запитує у банку котировку;

ліквідність валюти і ринку (розмір маржі більше для менш використовуваних валют на менш ліквідних ринках);

характер відносин між контрагентами (банком і клієнтом);

обсяг конверсійної операції.

Слайд 27

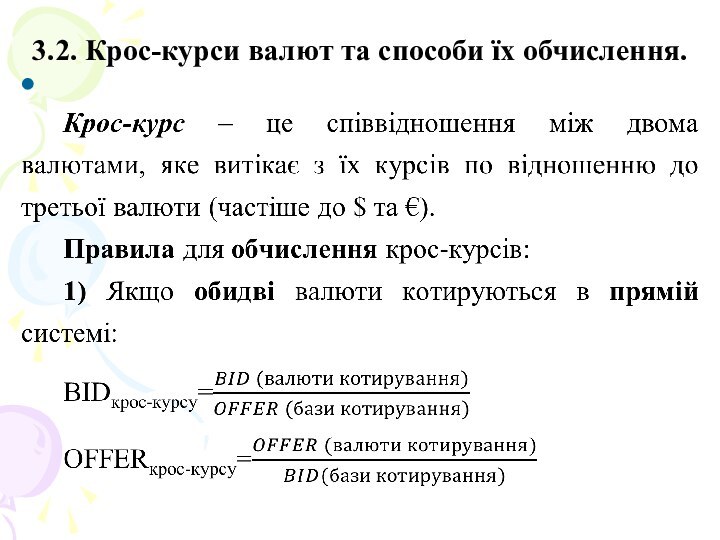

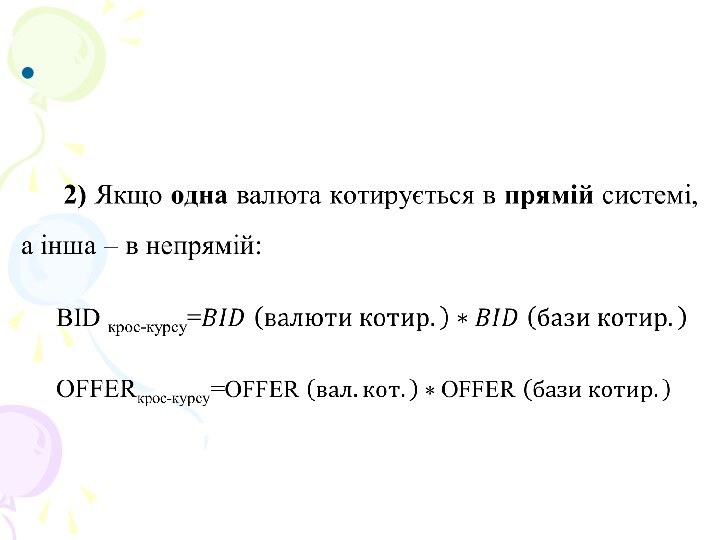

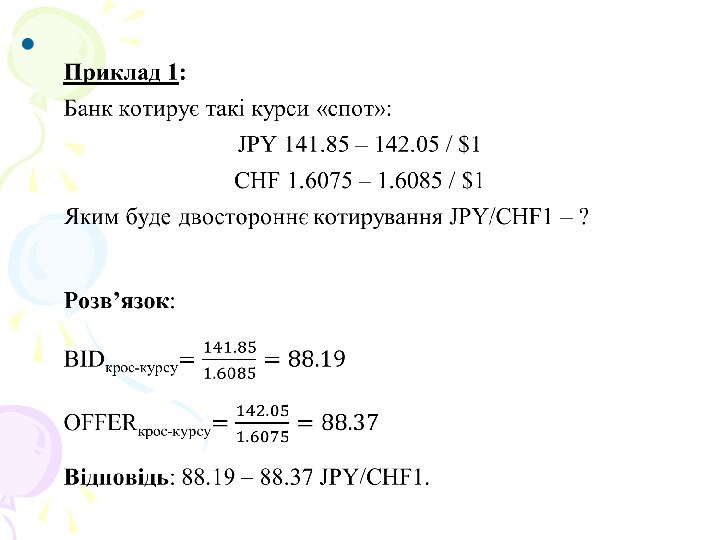

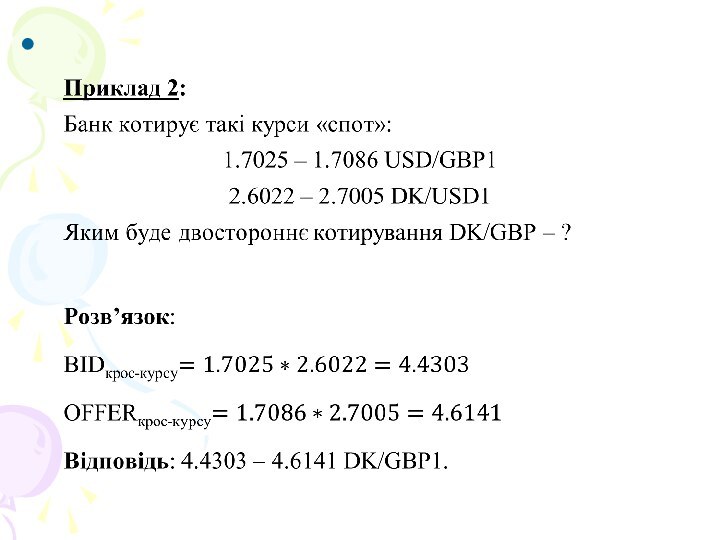

3.2. Крос-курси валют та способи їх обчислення.

Слайд 31

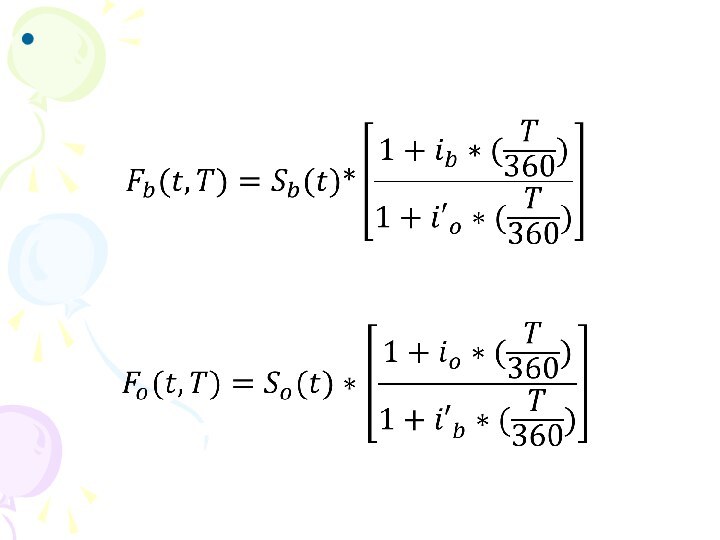

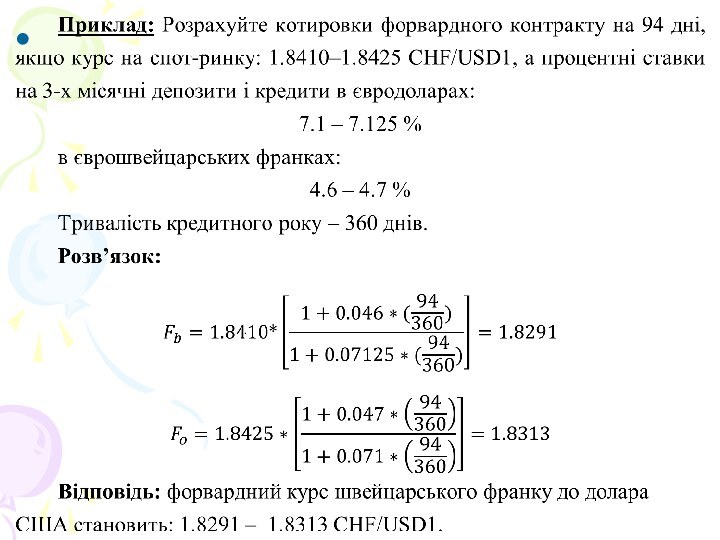

Методи обчислення форвардних курсів валют:

1) шляхом використання базових

формул;

2) шляхом використання премії та дисконту.

Головний чинник, який формує

динаміку та рівень форвардного курсу – це різниця відсоткових ставок за міжбанківськими депозитами і кредитами у відповідних на відповідний термін.

3.3. Методи обчислення форвардних курсів валюти.

Слайд 32

Значення форвардних пунктів

Форвардні пункти – це різниця між

відповідними сторонами форвардного і спот-курсу.

Форвардні пункти представляють собою абсолютні

значення пунктів (в одиницях валюти котирування), на які коректується спот-курс при проведенні форвардних операцій.

Форвардні пункти відображають різницю в процентних ставках за конкретні періоди між валютами, для яких обчислюється форвардний курс.

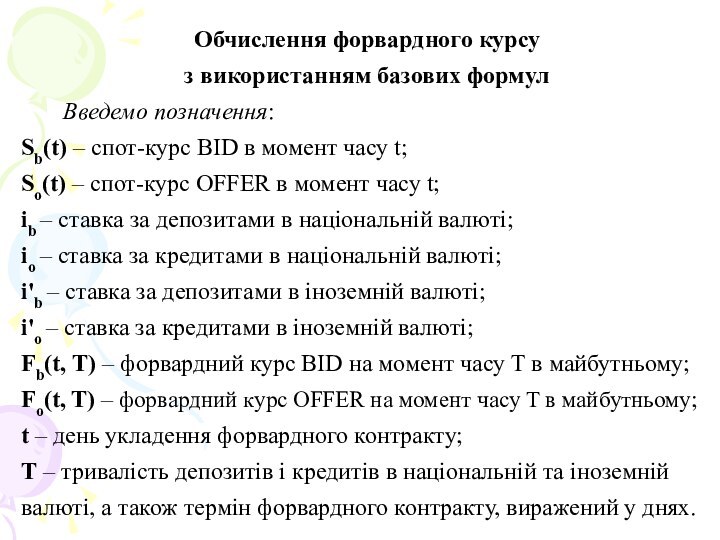

Слайд 33

Обчислення форвардного курсу

з використанням базових формул

Введемо позначення:

Sb(t)

– спот-курс BID в момент часу t;

So(t) – спот-курс

OFFER в момент часу t;

ib – ставка за депозитами в національній валюті;

io – ставка за кредитами в національній валюті;

i'b – ставка за депозитами в іноземній валюті;

i'o – ставка за кредитами в іноземній валюті;

Fb(t, T) – форвардний курс BID на момент часу T в майбутньому;

Fo(t, T) – форвардний курс OFFER на момент часу T в майбутньому;

t – день укладення форвардного контракту;

T – тривалість депозитів і кредитів в національній та іноземній валюті, а також термін форвардного контракту, виражений у днях.

Слайд 36

Загальне правило динаміки форвардного валютного курсу

Форвардний курс перевищує

спот-курс настільки, наскільки банківські депозитні і кредитні ставки з

валюти, котирування якої здійснюється (це базова валюта!) нижчі, ніж із контрагентної валюти.

1) Валюта з вищою відсотковою ставкою на форвардному ринку продаватиметься з дисконтом відносно валюти з нижчою відсотковою ставкою.

2) Валюта з нижчою відсотковою ставкою на форвардному ринку продаватиметься з премією відносно валюти з вищою відсотковою ставкою.

Слайд 37

Обчислення форвардного курсу методом премії чи дисконту

Професійні дилери

працюють лише зі значеннями форвардної маржі для курсу купівлі

і курсу продажу.

Головні причини котирування значень форвардної маржі (а не форвардних курсів) є такими:

1) форвардні спреди можуть тривалий час залишатися незмінними, на відміну від курсів «спот», які постійно змінюються;

2) форвардні угоди укладаються на різні терміни, а тому значно простіше користуватися спредами, ніж постійно визначати форвардні курси;

3) форвардні пункти є наслідком різниці у відсоткових ставках, але оскільки відсоткові ставки змінюються не так швидко, як спот-курси, доцільніше проводити котирування саме форвардних пунктів.

Слайд 38

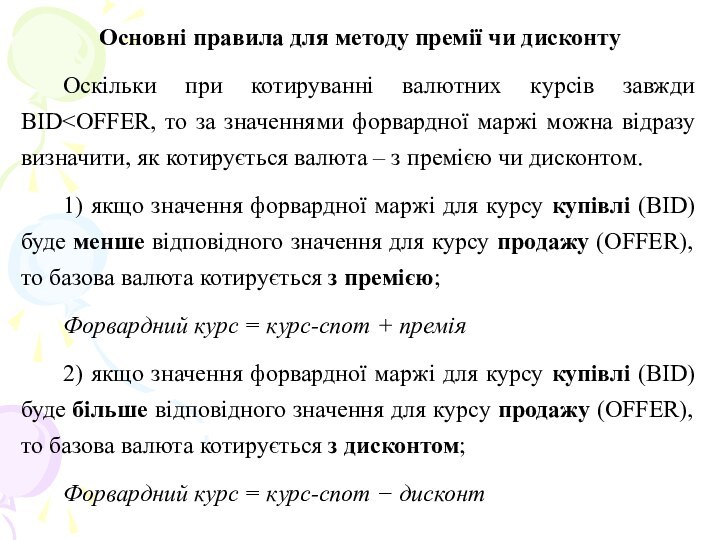

Основні правила для методу премії чи дисконту

Оскільки при

котируванні валютних курсів завжди BID

маржі можна відразу визначити, як котирується валюта – з премією чи дисконтом.

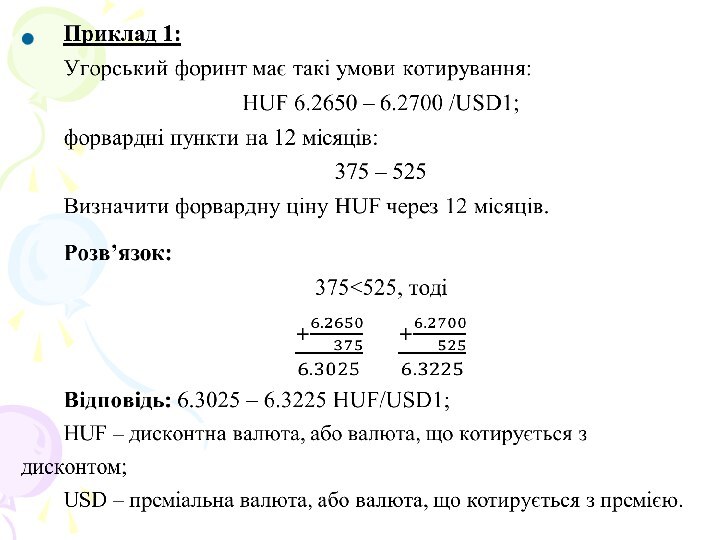

1) якщо значення форвардної маржі для курсу купівлі (BID) буде менше відповідного значення для курсу продажу (OFFER), то базова валюта котирується з премією;

Форвардний курс = курс-спот + премія

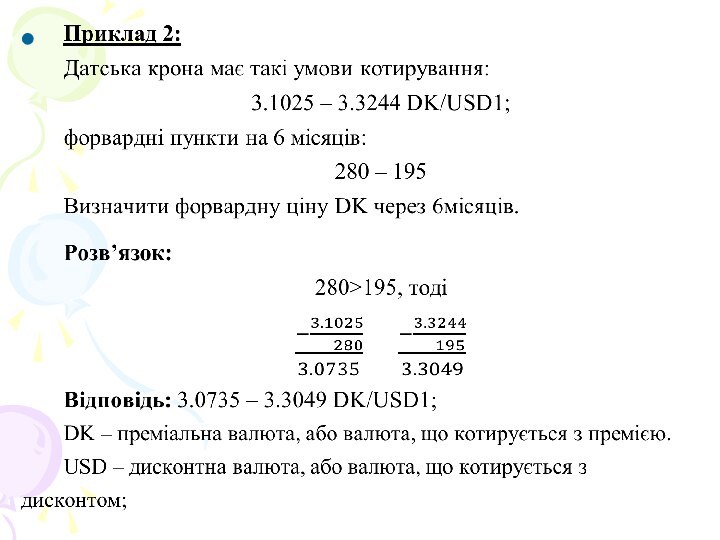

2) якщо значення форвардної маржі для курсу купівлі (BID) буде більше відповідного значення для курсу продажу (OFFER), то базова валюта котирується з дисконтом;

Форвардний курс = курс-спот − дисконт

Слайд 41

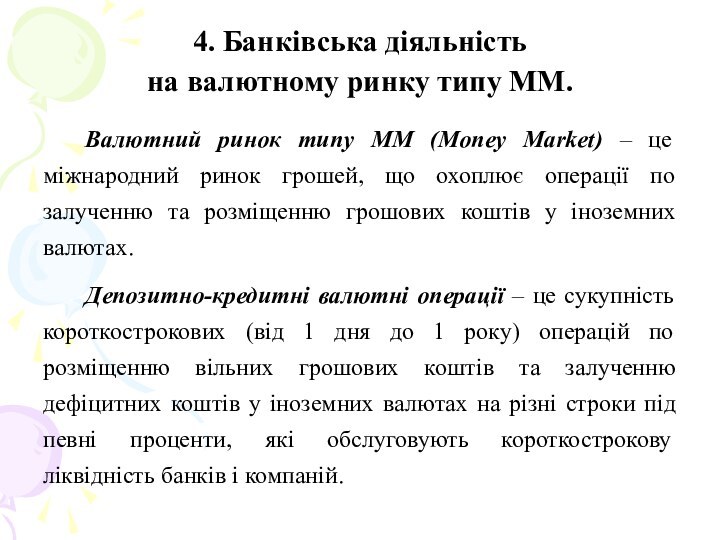

4. Банківська діяльність

на валютному ринку типу MM.

Валютний

ринок типу MM (Money Market) – це міжнародний ринок

грошей, що охоплює операції по залученню та розміщенню грошових коштів у іноземних валютах.

Депозитно-кредитні валютні операції – це сукупність короткострокових (від 1 дня до 1 року) операцій по розміщенню вільних грошових коштів та залученню дефіцитних коштів у іноземних валютах на різні строки під певні проценти, які обслуговують короткострокову ліквідність банків і компаній.

Слайд 42

В міжнародній банківській практиці для позичкових операцій грошового

ринку використовується один термін «депозити», які поділяються на: депозити

по залученню та депозити по розміщенню.

Дата валютування для депозитів – це дата надходження коштів на рахунок позичальника.

Дата закінчення депозиту – є дата повернення основної суми на рахунок кредитора.

Слайд 43

Міжнародні стандарти тривалості операцій грошового ринку «ММ»

Слайд 44

BID – ставка залучення депозитів;

OFFER – ставка розміщення

депозитів.

Стандартний крок зміни котировок процентних ставок складає 0,01% -

це процентний пункт.

Різниця між котировками BID і OFFER називається маржею (margin) або спредом (spread) та являється основою прибутку для банку, що котирує їх значення.

Чинники впливу на розмір ставок та маржі:

статус банку, який котирує відповідні значення;

потреба банку в залученні або розміщенні грошових коштів

«only BID at X»

«only OFFER at Y»

статус контрагента, що запитує котировку;

сума депозиту, для якого котирується ставка.

Слайд 45

Головними ціновими індикаторами на ринку типу «ММ» є

такі ставки:

LIBID та LIBOR (London InterBank Offered Rate);

FIBID та

FIBOR;

PIBID та PIBOR;

SIBID та SIBOR;

…

CHIBID та CHIBOR;

…

MIBID та MIBOR.

Міжнародні інформаційні системи: Reuters, Bloomberg, Telekurs.

Слайд 46

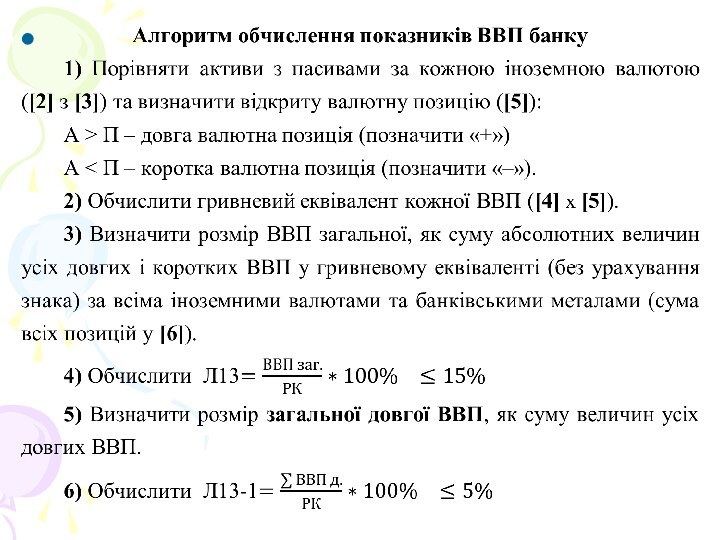

5. Відкрита валютна позиція банку: схема обчислення та

управління.

Валютна позиція – це співвідношення вимог (балансових і позабалансових)

та зобов’язань (балансових і позабалансових) банку в кожній іноземній валюті та в кожному банківському металі. При їх рівності позиція вважається закритою, при нерівності – відкритою.

ВВП є короткою, якщо обсяг зобов’язань за проданою валютою та банківськими металами перевищує обсяг вимог (П>А).

ВВП є довгою, якщо обсяг вимог за купленою валютою та банківськими металами перевищує обсяг зобов’язань (П>А).

Валютна позиція уповноваженого банку визначається щоденно, окремо щодо кожної іноземної валюти та кожного банківського металу.

Слайд 47

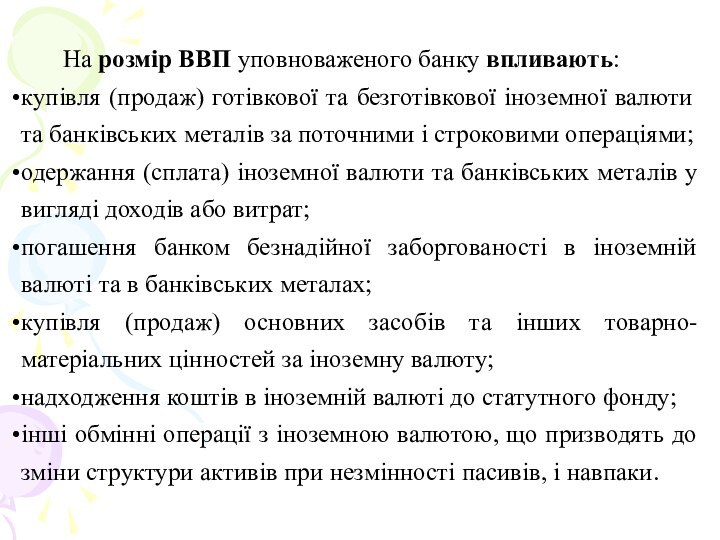

На розмір ВВП уповноваженого банку впливають:

купівля (продаж) готівкової

та безготівкової іноземної валюти та банківських металів за поточними

і строковими операціями;

одержання (сплата) іноземної валюти та банківських металів у вигляді доходів або витрат;

погашення банком безнадійної заборгованості в іноземній валюті та в банківських металах;

купівля (продаж) основних засобів та інших товарно-матеріальних цінностей за іноземну валюту;

надходження коштів в іноземній валюті до статутного фонду;

інші обмінні операції з іноземною валютою, що призводять до зміни структури активів при незмінності пасивів, і навпаки.

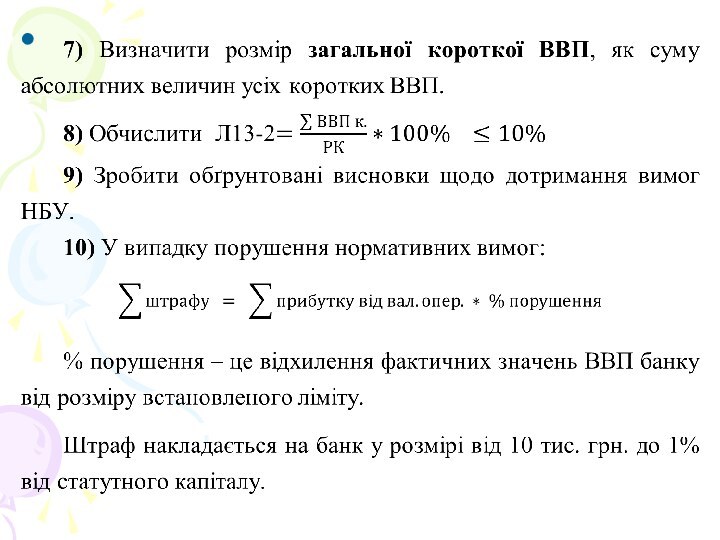

Слайд 48

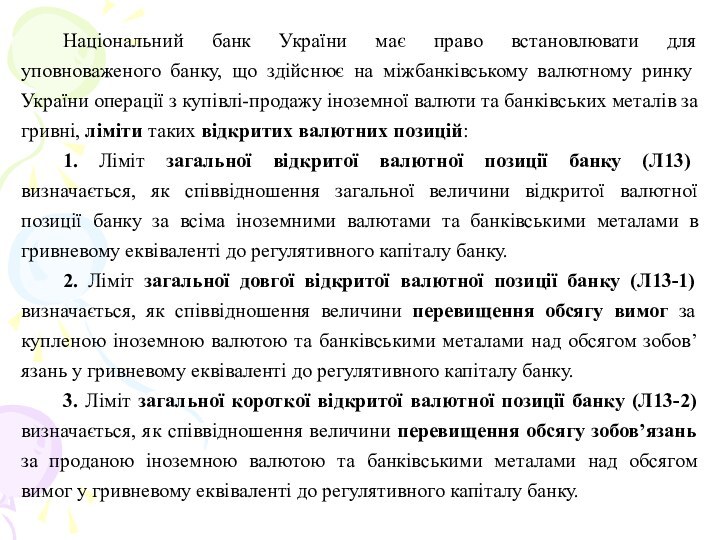

Національний банк України має право встановлювати для уповноваженого

банку, що здійснює на міжбанківському валютному ринку України операції

з купівлі-продажу іноземної валюти та банківських металів за гривні, ліміти таких відкритих валютних позицій:

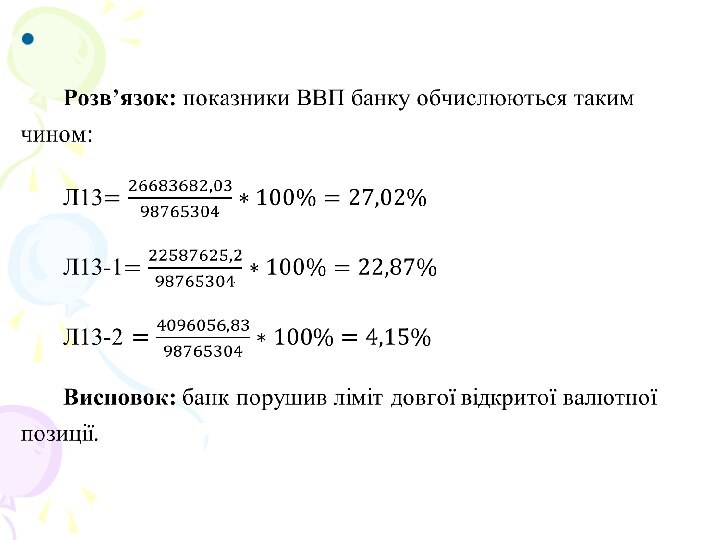

1. Ліміт загальної відкритої валютної позиції банку (Л13) визначається, як співвідношення загальної величини відкритої валютної позиції банку за всіма іноземними валютами та банківськими металами в гривневому еквіваленті до регулятивного капіталу банку.

2. Ліміт загальної довгої відкритої валютної позиції банку (Л13-1) визначається, як співвідношення величини перевищення обсягу вимог за купленою іноземною валютою та банківськими металами над обсягом зобов’язань у гривневому еквіваленті до регулятивного капіталу банку.

3. Ліміт загальної короткої відкритої валютної позиції банку (Л13-2) визначається, як співвідношення величини перевищення обсягу зобов’язань за проданою іноземною валютою та банківськими металами над обсягом вимог у гривневому еквіваленті до регулятивного капіталу банку.

Слайд 49

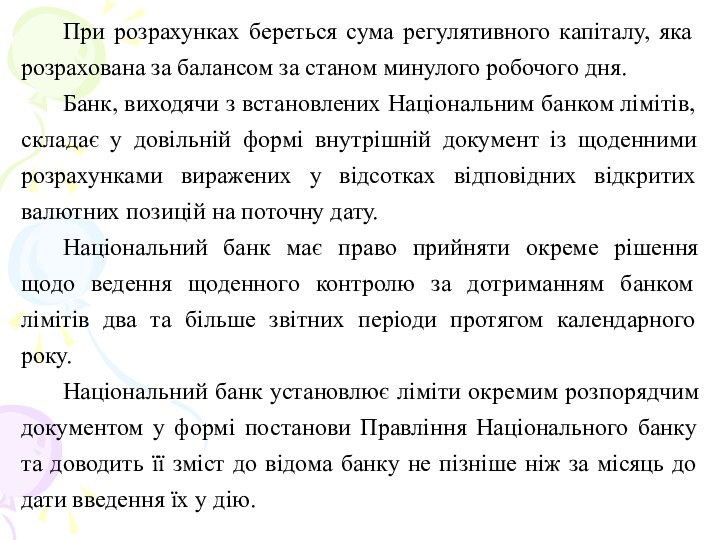

При розрахунках береться сума регулятивного капіталу, яка розрахована

за балансом за станом минулого робочого дня.

Банк, виходячи з

встановлених Національним банком лімітів, складає у довільній формі внутрішній документ із щоденними розрахунками виражених у відсотках відповідних відкритих валютних позицій на поточну дату.

Національний банк має право прийняти окреме рішення щодо ведення щоденного контролю за дотриманням банком лімітів два та більше звітних періоди протягом календарного року.

Національний банк установлює ліміти окремим розпорядчим документом у формі постанови Правління Національного банку та доводить її зміст до відома банку не пізніше ніж за місяць до дати введення їх у дію.

Слайд 52

Приклад обчислення ВВП банку

Капітал банку становить (РК): 98

765 304 грн.

Слайд 54

6. Аналіз та оцінка ефективності діяльності банків на

валютному ринку.

До пасивних валютних операцій належать операції з формування

статутного капіталу банку, шляхом внесення нерезидентами коштів у вільно конвертованій валюті та ресурсів банку у валютних цінностях.

Валютні пасиви:

кошти в іноземних валютах на кореспондентських рахунках типу «ЛОРО»:

валютні кредити, одержані від інших банків;

депозити, виражені в іноземній валюті;

кошти в іноземній валюті, залучені до статутного фонду банку.

Слайд 55

До активних валютних операцій належать операції з розміщення

іноземної валюти та банківських металів з метою отримання доходів.

До

валютних активів, як правило, відносять:

готівкову іноземну валюту;

банківські метали;

кошти у іноземній валюті на кореспондентських рахунках НОСТРО в НБУ та інших банках;

депозити та кредити, надані іншим банкам;

цінні папери в іноземній валюті;

валютні кредити, надані клієнтам банку;

інвестиції в іноземній валюті в асоційовані та дочірні компанії.

Слайд 56

Комплексний аналіз валютних операцій

Аналіз зовнішнього середовища

Внутрішньобанківський аналіз валютних

операцій

Аналіз правового регулювання валютно-банківських відносин

Аналіз стану валютних ринків, динаміки

обмінних курсів валют

Оцінка загальноекономічної ситуації

Аналіз організаційних аспектів проведення валютних операцій

Аналіз активних валютних операцій

Аналіз пасивних валютних операцій

Аналіз фінансових результатів

Аналіз валютних ризиків

Слайд 57

Під час аналізу як активних так і пасивних

операцій, їх доцільно згрупувати за певними ознаками:

економічним змістом

(розрахункові, кредитні, депозитні, обмінні тощо);

видами валютних цінностей (операції з іноземною вільно конвертованою валютою, неконвертованою валютою, цінними паперами в іноземній валюті, банківськими металами);

формами грошей (готівкові, безготівкові операції);

контрагентами, з якими проводяться операції (клієнтські, міжбанківські операції; з резидентами, з нерезидентами; фізичними, юридичними особами);

Слайд 58

метою проведення (операції з виконання доручень клієнтів,

операції з виконання власних зобов’язань банку, спекулятивні, хеджувальні);

джерелами

коштів (операції за власні кошти банку, за кошти клієнтів);

строками проведення (термінові, короткострокові, середньострокові, довгострокові операції);

впливом на валютну позицію банку (операції при яких валютна позиція залишається закритою; операції, що призводять до відкритої валютної позиції).

Слайд 59

Аналіз фінансових результатів діяльності банків на валютному ринку

проаналізуємо за схемою, яка налічує наступні етапи:

аналіз доходів, отриманих

від проведення валютних операцій;

аналіз усіх витрат пов’язаних з генеруванням доходів;

визначення фінансових результатів і дослідження їх залежності від прибутковості валютних операцій;

порівняння фінансових результатів певного банку з результатами інших банків;

оцінка виявлених резервів підвищення ефективності валютних операцій та розробка заходів щодо їх мобілізації.

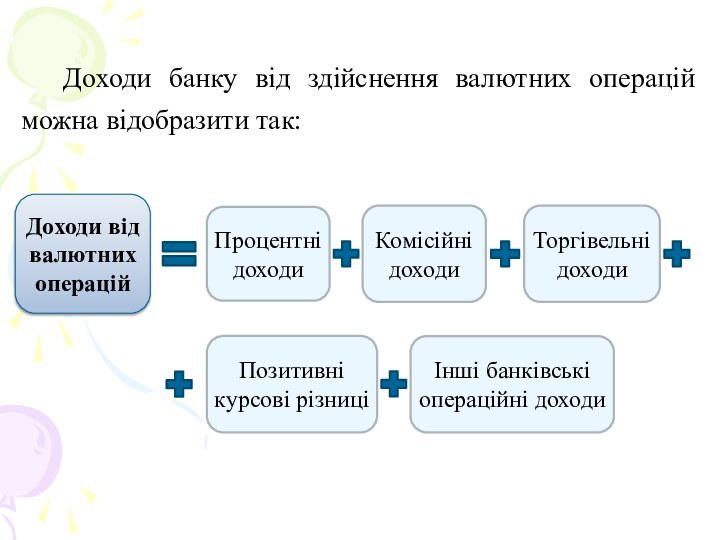

Слайд 60

Доходи банку від здійснення валютних операцій можна відобразити

так:

Слайд 61

До структури процентних доходів входять: доходи за валютними

коштами, розміщеними в інших банках, доходи за кредитами наданими

суб’єктам господарювання за експортно-імпортними операціями, за кредитами під платіжні картки, та за іншими кредитами в іноземній валюті, надані клієнтам; процентні доходи за позабалансовими валютними операціями; інші доходи, що визначаються пропорційно до часу та суми активу.

Слайд 62

До комісійних належать доходи від розрахунково-касового обслуговування контрагентів;

надання гарантій та інших зобов’язань. що передбачають їх виконання

в іноземній валюті; здійснення міжнародних розрахунків; здійснення операцій на валютних ринках.

Торгівельні доходи – це доходи, одержані від валюто обмінних операцій.

Позитивні курсові різниці – це нереалізовані доходи, що виникають в результаті переоцінки активів та зобов’язань в іноземній валюті та банківських металах, викликаної зміною валютних курсів.

До інших банківських операційних доходів належать штрафи, пені, одержані за валютними операціями, а також інші доходи, пов’язані з валютними операціями, які не входять у перераховані вище групи.

Слайд 63

Витрати, пов’язані з генеруванням доходів від валютних операцій,

можна відобразити так:

Слайд 64

До процентних витрат належать: витрати за валютними коштами,

отриманими від інших банків; за депозитами в іноземних валютах

юридичних та фізичних осіб; процентні витрати за позабалансовими валютними операціями; інші витрати за валютними операціями, що обчислюються пропорційно до часу та суми зобов’язання.

Слайд 65

До комісійних витрат належать витрати на розрахунково-касове, кредитне,

довірче обслуговування; витрати за операціями на валютних ринках та

іншими отриманими послугами.

Негативні курсові різниці – це нереалізовані витрати, що виникають в результаті переоцінки активів та зобов’язань в іноземних валютах та банківських металах, викликаної зміною валютних курсів.

Інші банківські операційні витрати включають штрафи, пені, сплачені за валютними операціями; інші витрати, пов’язані з валютними операціями, які не входять у перераховані вище групи.

До небанківських операційних витрат належать витрати на утримання працівників валютних департаментів (відділів); телекомунікаційні витрати, витрати на маркетинг та рекламу валютних операцій та послуг; інші витрати, пов’язані з забезпеченням діяльності банку у валютній сфері.

Відрахування у спеціальні резерви здійснюється під заборгованість за кредитами, наданими клієнтам у іноземних валютах, знецінення цінних паперів, виражених у них.

Слайд 66

Після аналізу впливу факторів на зміну доходів і

витрат рекомендується визначити фінансовий результат валютних операцій за його

складовими елементами.

У ході аналізу доцільно розраховувати систему показників ефективності діяльності банку у сфері валютних операцій, зокрема:

Слайд 67

Рентабельність валютних операцій – один з найважливіших вартісних

показників ефективності роботи уповноваженого банку на валютних ринках.

Перший показник

дає змогу визначити частку прибутку від валютних операцій у доходах. Водночас він не відображає економічної ефективності використання валютних ресурсів, оскільки не розкриває прямої залежності між одержаним прибутком та ресурсами, що використовуються.

Тому, поряд з цим показником слід визначати рентабельність витрат, пов’язаних з валютними операціями, що дає змогу з’ясувати розмір прибутку на одиницю витрат.

Слайд 68

Рентабельність валютних активів характеризує ефективність використання валютних ресурсів

банку. Вона змінюється під впливом динаміки абсолютної величини валютного

прибутку та валютних активів. Значення показника залежатиме від співвідношення темпів зростання активів і прибутку.

Слайд 69

Показник частки прибутку від валютних операцій у загальному

прибутку банку відображає вплив валютних операцій на загальний фінансовий

результат діяльності комерційного банку.

Слайд 70

За допомогою показника співвідношення доходу від валютних операцій

до середніх сукупних активів банку, оцінюється ступінь залежності діяльності

банку від валютних доходів.

Слайд 71

Чистий спред за валютними операціями – це різниця

між процентною ставкою за наданими валютними ресурсами та процентною

ставкою за залученими ресурсами. Цей показник характеризує ефективність процентної політики банку у сфері валютних операцій, а також гостроту конкуренції на ринку валютних кредитів та депозитів.

Слайд 72

Чиста процентна маржа відображає рентабельність чистого процентного доходу

за валютними операціями. Зменшення процентної маржі негативно характеризує діяльність

банку. Воно може бути спричинене зниженням процентних ставок за операціями з розміщення валютних ресурсів, подорожчанням залучених ресурсів, скороченням частки валютних активів, що дають дохід у загальному їх обсязі.