Слайд 2

Содержание

Мотивы принятия инвестиционных решений и виды инвестиций.

Оптимальный

запас капитала и принцип акселератора

в моделировании инвестиционного процесса.

Оптимизация поведения фирм при формировании автономных инвестиций.

Принятие инвестиционных решений в условиях неопределенности.

Реальные инвестиции и фондовый рынок. Q-теория инвестирования.

Слайд 3

В макроэкономической теории существуют несколько концепций принятия инвестиционных

решений, касающихся автономных инвестиций.

Согласно неоклассической теории фирма в условиях

совершенной конкуренции и состоянии равновесия доводит объем капитала до такой величины, когда предельный продукт капитала (МРК) будет равен реальным издержкам по использованию капитала.

Исходя из данных посылок, выделяются две группы фирм: 1) фирмы, выпускающие продукцию и берущие капитал в аренду; 2) фирмы, владеющие капиталом и сдающие его в аренду.

Слайд 4

Фирм, берущих капитал в аренду, будет интересовать: а)

арендная плата по использованию капитала (R); б) продажная цена

выпускаемой продукции (РТ), в) реальные издержки (RC) по пользованию арендой RC = R/PT.

Поскольку результат от использования дополнительной единицы капитала выражается в предельном продукте капитала, то фирма при принятии решений о расширении производства и максимизации прибыли сравнивает МРК и RC. Арендуемый капитал увеличивается, если

МРК > RC и прекращается инвестирование при МРК < RC.

Слайд 5

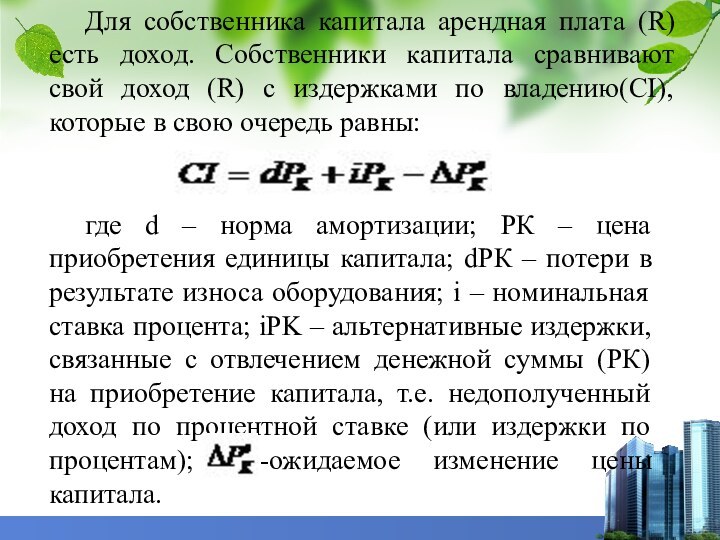

Для собственника капитала арендная плата (R) есть доход.

Собственники капитала сравнивают свой доход (R) с издержками по

владению(CI), которые в свою очередь равны:

где d – норма амортизации; РК – цена приобретения единицы капитала; dРК – потери в результате износа оборудования; i – номинальная ставка процента; iPK – альтернативные издержки, связанные с отвлечением денежной суммы (РК) на приобретение капитала, т.е. недополученный доход по процентной ставке (или издержки по процентам); -ожидаемое изменение цены капитала.

Слайд 6

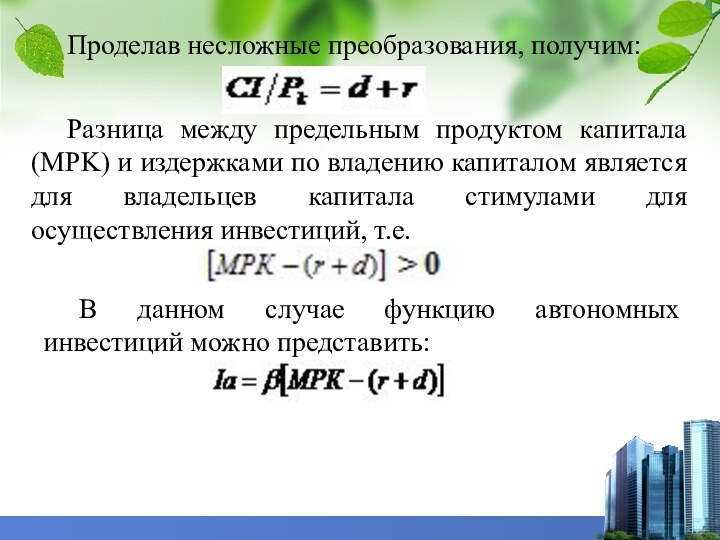

Проделав несложные преобразования, получим:

Разница между предельным продуктом капитала

(MPK) и издержками по владению капиталом является для владельцев

капитала стимулами для осуществления инвестиций, т.е.

В данном случае функцию автономных инвестиций можно представить:

Слайд 7

Где β - коэффициент, характеризующий чувствительность предпринимателей к

инвестиционным стимулам.

Другой теорией принятия инвестиционных решений является теория предельной

эффективности капитала, которая относится к кейнсианской школе.

Слайд 8

2. Принятие инвестиционных решений в условиях неопределенности (кейнсианская

теория формирования автономных инвестиций).

Кейнс вводит в экономическую теорию две

гипотезы: а) инвестиционный спрос не тождественен спросу на капитал; б) инвестиционный спрос определяется стимулами для инвестирования.

В соответствии с вышеизложенным, формирование автономных инвестиций определяется двумя основными показателями:

предельной эффективностью капитала;

ставкой процента.

Слайд 9

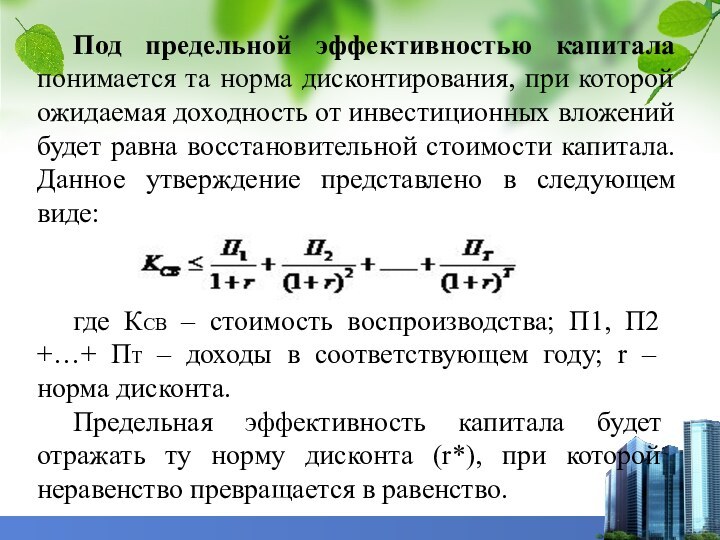

Под предельной эффективностью капитала понимается та норма дисконтирования,

при которой ожидаемая доходность от инвестиционных вложений будет равна

восстановительной стоимости капитала. Данное утверждение представлено в следующем виде:

где КСВ – стоимость воспроизводства; П1, П2 +…+ ПТ – доходы в соответствующем году; r – норма дисконта.

Предельная эффективность капитала будет отражать ту норму дисконта (r*), при которой неравенство превращается в равенство.

Слайд 10

Для принятия решений об инвестировании предприниматель сравнивает предельную

эффективность капитала со сложившейся на рынке процентной ставкой. Результат

сравнения служит руководством к принятию решений:

если ставка процента (i) больше предельной эффективности капитала (r*), то предпринимателю целесообразно продавать производственные мощности (отрицательные инвестиции);

если i < r*, то фирме выгодно делать инвестиции.

Разрыв между предельной эффективностью капитала и процентной ставкой образует стимулы к инвестированию. При этом функция инвестиций представлена:

Слайд 11

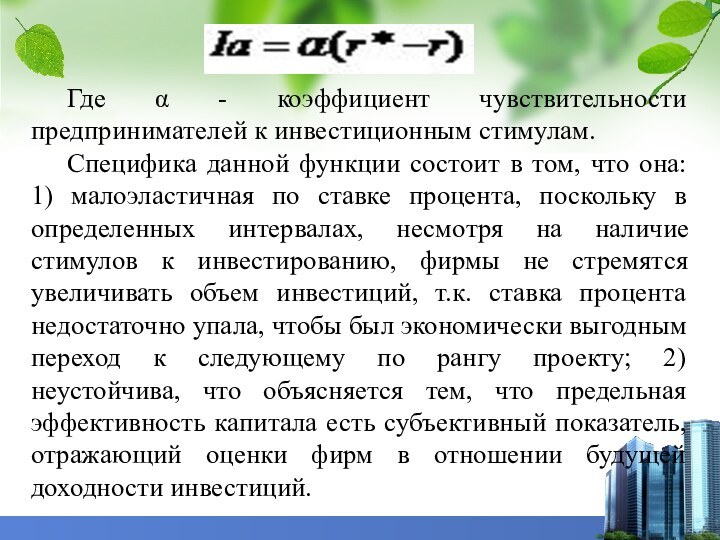

Где α - коэффициент чувствительности предпринимателей к инвестиционным

стимулам.

Специфика данной функции состоит в том, что она:

1) малоэластичная по ставке процента, поскольку в определенных интервалах, несмотря на наличие стимулов к инвестированию, фирмы не стремятся увеличивать объем инвестиций, т.к. ставка процента недостаточно упала, чтобы был экономически выгодным переход к следующему по рангу проекту; 2) неустойчива, что объясняется тем, что предельная эффективность капитала есть субъективный показатель, отражающий оценки фирм в отношении будущей доходности инвестиций.

Слайд 12

3. Оптимальный запас капитала и формирование индуцированных инвестиций.

Принцип акселератора.

Принимая решения об инвестировании, фирмы определяют, какой объем

выпуска может быть произведен на основе имеющихся ресурсов и какая производственная функция наиболее оптимально будет отражать зависимость между вложенным капиталом и ожидаемым объемом выпуска.

Варианты принятия решений фирмами зависят:

а) от первоначального запаса капитала;

б) определение его оптимального размера.

Слайд 13

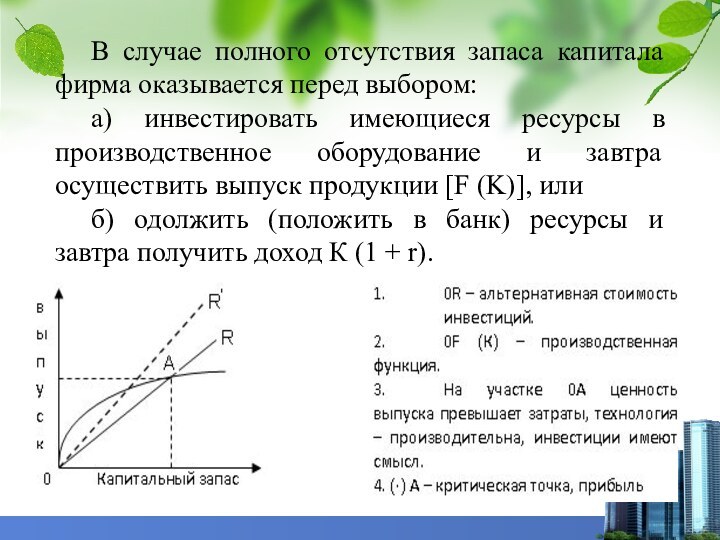

В случае полного отсутствия запаса капитала фирма оказывается

перед выбором:

а) инвестировать имеющиеся ресурсы в производственное оборудование

и завтра осуществить выпуск продукции [F (K)], или

б) одолжить (положить в банк) ресурсы и завтра получить доход К (1 + r).

Слайд 15

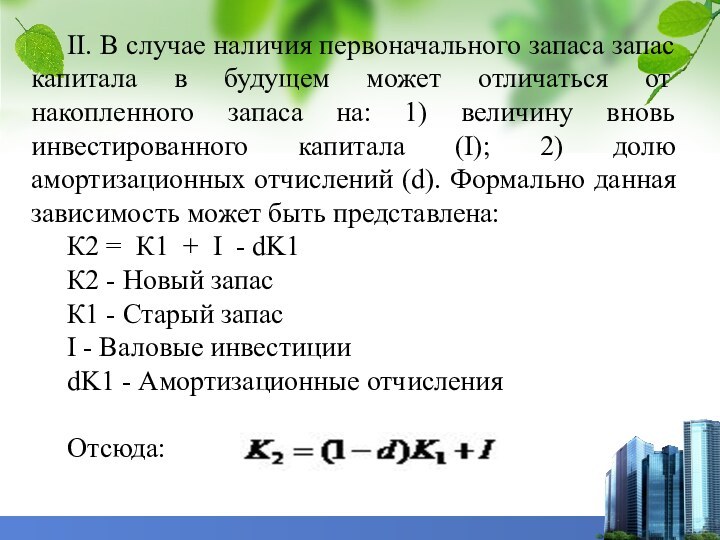

II. В случае наличия первоначального запаса запас капитала

в будущем может отличаться от накопленного запаса на: 1)

величину вновь инвестированного капитала (I); 2) долю амортизационных отчислений (d). Формально данная зависимость может быть представлена:

К2 = К1 + I - dK1

К2 - Новый запас

К1 - Старый запас

I - Валовые инвестиции

dK1 - Амортизационные отчисления

Отсюда:

Слайд 16

Оптимальным объемом капитала (К*) является объем, при котором

максимизируется прибыль в условиях, когда предельный продукт капитала (МРК)

равен предельным затратам.

При этом предельный продукт капитала представляет собой прирост выпуска при использовании в производстве дополнительной единицы капитала и задается наклоном производственной функции:

Слайд 17

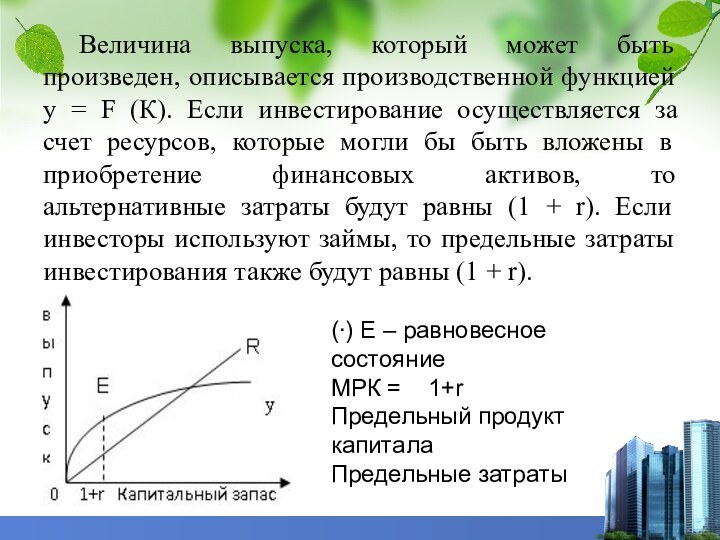

Величина выпуска, который может быть произведен, описывается производственной

функцией у = F (К). Если инвестирование осуществляется за

счет ресурсов, которые могли бы быть вложены в приобретение финансовых активов, то альтернативные затраты будут равны (1 + r). Если инвесторы используют займы, то предельные затраты инвестирования также будут равны (1 + r).

(∙) Е – равновесное состояние

МРК = 1+r

Предельный продукт капитала

Предельные затраты

Слайд 18

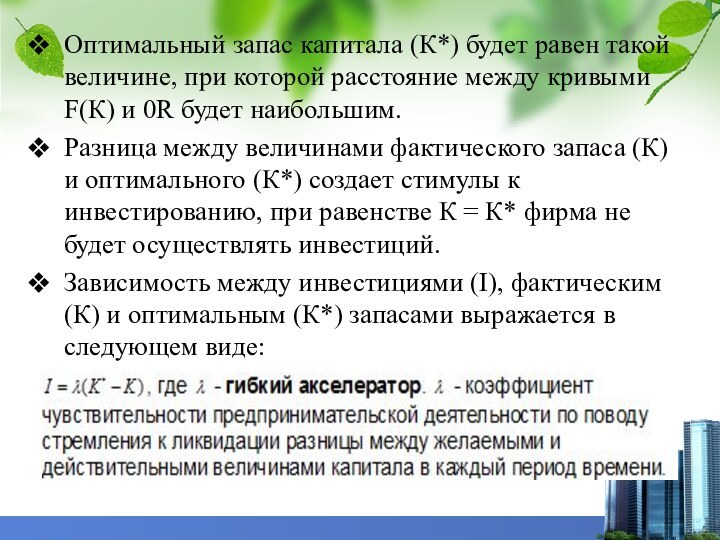

Оптимальный запас капитала (К*) будет равен такой величине,

при которой расстояние между кривыми F(К) и 0R будет

наибольшим.

Разница между величинами фактического запаса (К) и оптимального (К*) создает стимулы к инвестированию, при равенстве К = К* фирма не будет осуществлять инвестиций.

Зависимость между инвестициями (I), фактическим (К) и оптимальным (К*) запасами выражается в следующем виде:

Слайд 19

Этот показатель характеризует скорость корректировки капитала до

величины оптимального уровня.

При достижении оптимального запаса капитала инвестиции в

соответствии с принципом акселератора должны изменяться в той же пропорции, что и объем выпуска.

Этот показатель характеризует скорость корректировки капитала до величины оптимального уровня.

При достижении оптимального запаса капитала инвестиции в соответствии с принципом акселератора должны изменяться в той же пропорции, что и объем выпуска.

Слайд 20

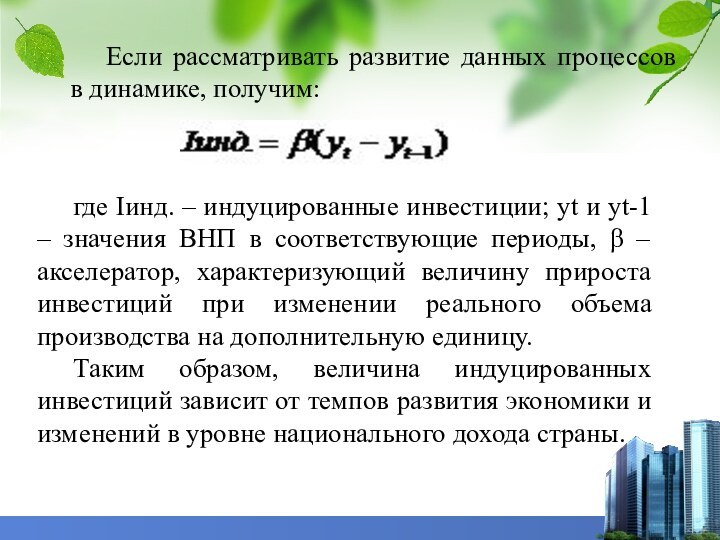

Если рассматривать развитие данных процессов в динамике, получим:

где

Iинд. – индуцированные инвестиции; yt и yt-1 – значения

ВНП в соответствующие периоды, β – акселератор, характеризующий величину прироста инвестиций при изменении реального объема производства на дополнительную единицу.

Таким образом, величина индуцированных инвестиций зависит от темпов развития экономики и изменений в уровне национального дохода страны.

Слайд 21

Задачи

Дана экономика, технологический процесс в которой описывается производственной

функцией вида: Y=K1\2 ×N 1\2. Численность занятых в экономике:

N=400, имеющийся начальный запас капитала К0 = 3600. Реальная ставка процента равна 8%, а норма амортизации составляет 2%. 1) Каков будет оптимальный объем капитала всего предпринимательского сектора экономики? 2) Каково будет значение величины валовых инвестиций в течение второго года, если известно, что ежегодно за счет инвестиций предприниматели ликвидируют 1\4 часть разрыва между оптимальным и фактическим запасом капитала, а прирост капитала в текущем году равен объему инвестиций предыдущего года?

Слайд 22

2. Предположим, что предприниматели имеют возможность осуществить три

инвестиционных проекта. Для реализации проекта «А» необходимо инвестировать 100

млн. руб. при предельной эффективности капиталовложений 10% годовых. Проект «Б» предполагает объем инвестирования 70 млн. руб. и предельную эффективность 12% годовых. Для проекта «В» эти показатели составляют соответственно 50 млн. руб. и 6% годовых.

Определите объем инвестиционного спроса предпринимателей, если известно, что ожидаемый темп инфляции составляет 4% годовых.

Слайд 23

3. Ожидается, что покупка станка стоимостью 50 тыс.

руб. обеспечит чистый доход 22 тыс. руб. после первого

года использования и 20 тыс. руб. – после второго. Затем станок может быть продан за 25 тыс. руб. Выгодно ли покупать станок, если процентная ставка равна 10%? Обоснуйте свой вывод расчетами.

Слайд 24

4. Допустим, ВВП производится 8 идентичными фирмами при

фактическом объеме капитала каждой фирмы, равном 8 ед. и

производственной функции Y=2K1/2N1/2. Численность занятых в экономике:N=25. Норма амортизации и номинальная ставка процента составляют соответственно 10% и 18% годовых, а ожидаемый темп инфляции равен 3%. Прирост капитала текущего года равен объему инвестиций предыдущего года. Величина гибкого акселератора: =0,5.

Чему будет равен спрос на чистые инвестиции каждой фирмы в течение третьего года инвестирования.

Слайд 25

5. Предположим, что предприниматели имеют возможность осуществить три

инвестиционных проекта. Для реализации проекта “А” необходимо инвестировать 100

млн. руб. при предельной эффективности капиталовложений 10% годовых. Проект “Б” предполагает объем инвестирования 70 млн. руб. и предельную эффективность 12% годовых. Для проекта “В” эти показатели составляют соответственно 50 млн. руб. и 6% годовых. Номинальная ставка процента равна 11% годовых.

Определите объем инвестиционного спроса предпринимателей, если известно, что ожидаемый что темп инфляции составляет 4% годовых.

Слайд 26

6. Предприниматели предполагают, что инвестиции в оборудование на

сумму 100 млн. руб. обеспечат им ежегодно одинаковый чистый

доход в течении трех лет. Какова должна быть величина ежегодного дохода, чтобы инвестиции были выгодными, если номинальная ставка процента и ожидаемый темп инфляции постоянны и составляют соответственно 12% и 2% годовых, а чистый доход от инвестиций поступает в конце года ?

Слайд 27

7. Процесс производства на макроуровне описывается производственной функцией:

Y=K1/2N1/2. Численность занятых в экономике составляет 729 ед. Объем

применяемого капитала равен 1225 ед. Инвестиционный спрос предпринимателей характеризуется зависимостью: I= 250(MPK-r). Реальная процентная ставка (r) постоянна и составляет 12% годовых. Как изменится спрос на инвестиции, если благодаря внедрению новых технологий производственная функция примет вид: Y=1,2K1/2N1/2, а все остальные условия функционирования экономики останутся неизменными?

Слайд 28

8. В экономике с полной занятостью и полным

использованием производственных мощностей ожидается устойчивый прирост реального национального дохода

на 8% в год. Функция автономных инвестиций имеет вид: Iа = 150025r. Объем реального национального дохода в текущем году равен 1000 ед., номинальная процентная ставка: i=14% годовых; ожидаемый темп инфляции: е = 2%; общий объем инвестиций: I= 1380. Определите значение акселератора в рассматриваемой экономической системе.

Слайд 29

9. Известно, что стоимость применяемого капитала в компаниях

страны составляет 32000 ед., а стоимость акций компаний равна

38400 ед. Функция чистых инвестиций имеет вид:

I = 1760[МРK - (r+d)]. Реальная процентная ставка: r = 5%; норма амортизации:d = 10%. Какой величины достигнет объем чистых инвестиций в компаниях данной страны, если между коэффициентом q-Тобина и издержками владения капиталом существует следующее соотношение: q = MPK/(r+d)?