Слайд 2

Наиболее распространенной классификацией налогов является их разделение на

ПРЯМЫЕ и КОСВЕННЫЕ. Такое деление налогов известно с глубокой

древности. (В Римской империи взима-лись и налог с наследства, и налог с оборота)

А.Смит к косвенным налогам относил все те налоги, которые связаны с расходами и перелагаются на потребителей товаров и услуг.

Слайд 3

Ключевым, определяющим разницу между прямыми и косвенными налогами,

критерием является то, что первые могут быть скорректи-рованы с

учетом индивидуальных характеристик налогоплательщика, в то время как последними облагаются трансакции (сделки, соглашения) вне зависимости от характеристик продавца и покупателя.

Отличительная черта косвенного налога состоит в том, что никакая личностная характеристика, за исключением покупаемого товара на определен-ном рынке, не влияет на сумму платежа.

Слайд 4

Само понятие «косвенный» заключается в том, что влияние

налога на доход конечного потребителя происходит через его расходы

в определенном части цены приобретения товара.

Косвенные налоги – это налоги на товары и услуги, устанавливаемые в виде надбавки к цене или тарифу и взимаемые в процессе потребления товаров и услуг.

При введении косвенных налогов производители (продавцы) товаров и услуг продают их по ценам и тарифам с учетом налоговой надбавки, которую затем передают государству. Таким образом, производители и продавцы выступают в роли сборщика налогов, уполномоченного на то государством, а покупатель становится плательщиком этого налога.

Слайд 5

К косвенным налогам относят:

НДС

акцизы

таможенные пошлины

Слайд 6

Таможенные пошлины — косвенные налоги (взносы, платежи) на

импортные, экспортные и транзитные товары, поступающие в доход государственного

бюджета; взимаются таможенными органами данной страны при ввозе товара на ее таможенную территорию или его вывозе с этой территории по ставкам, предусмотренным в таможенном тарифе, и являются неотъемлемым условием такого ввоза или вывоза.

Слайд 7

Функция взимания таможенных пошлин в Российской Федерации возложена

на государственный орган, уполномоченный в области таможенного дела —

Федеральную таможенную службу.

Ставки таможенных пошлин определяются в Таможенном тарифе Российской Федерации и зависят от вида товара (по классификации ТН ВЭД), страны происхождения, а также условий, определяющих применение специальных видов пошлин.

Слайд 8

В зависимости от направления облагаемых товаров

выделяют:

Импортные (ввозные) пошлины — наиболее распространенный как в мировой

практике, так и в России вид пошлин;

Экспортные (вывозные) пошлины — встречается значительно реже импортных, в России применяется в отношении сырьевых товаров (например, нефти). ВТО призывает к полной отмене таких пошлин;

Транзитные пошлины — в настоящее время в РФ установлены нулевые транзитные пошлины, в мире также почти не используются.

Слайд 9

В России действует дифференцированный таможенный тариф, при котором

ставки ввозных пошлин зависят от страны происхождения товара:

Базовые ставки

применяются к товарам, происходящим из стран, торгово-политические отношения которых с Россией предусматривают режим наибольшего благоприятствования (почти все страны, поддерживающие внешнюю торговлю с Россией) и составляют 100 % от указанных в Таможенном тарифе;

Если торгово-политические отношения не предусматривают такого режима, или страна происхождения товара не установлена, применяются максимальные ставки таможенных пошлин, составляющие 200 % от указанных в Таможенном тарифе;

Преференциальные ставки применяются по отношению к товарам, происходящим из стран, отнесенных к категории развивающихся. В настоящее время они составляют 75 % от базовых;

К товарам, происходящим из стран СНГ, применяются нулевые ставки таможенных пошлин.

Слайд 10

В зависимости от способа исчисления ставок

таможенные пошлины подразделяют на:

Адвалорные — (от латинского ad valorem

— от стоимости) — определяются в процентах от таможенной стоимости товаров. Применяются обычно к сырьевым и продовольственным товарам, например, 5 % от таможенной стоимости. Таможенная стоимость заявляется декларантом, а поданные им сведения должны основываться на достоверной, количественно определяемой информации.

Специфические — устанавливаются в виде конкретной денежной суммы за единицу (веса, объема, штуки и др.) товара. Применяются, как правило, к готовым изделиям, в России устанавливается в евро, например, 0,3 евро за килограмм;

Комбинированные — при исчислении используются оба вышеупомянутых вида ставок, при этом чаще всего уплате подлежит большая из исчисленных сумм. Например, 10 % от таможенной стоимости, но не менее 0,5 евро за килограмм.

Слайд 11

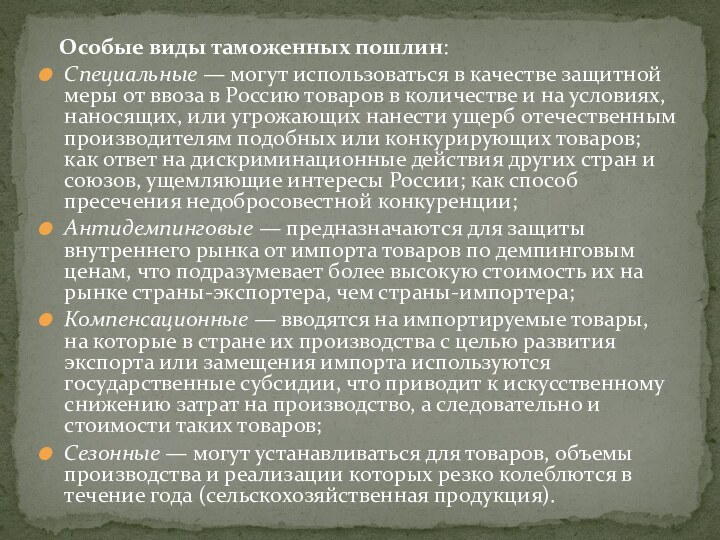

Особые виды таможенных пошлин:

Специальные — могут

использоваться в качестве защитной меры от ввоза в Россию

товаров в количестве и на условиях, наносящих, или угрожающих нанести ущерб отечественным производителям подобных или конкурирующих товаров; как ответ на дискриминационные действия других стран и союзов, ущемляющие интересы России; как способ пресечения недобросовестной конкуренции;

Антидемпинговые — предназначаются для защиты внутреннего рынка от импорта товаров по демпинговым ценам, что подразумевает более высокую стоимость их на рынке страны-экспортера, чем страны-импортера;

Компенсационные — вводятся на импортируемые товары, на которые в стране их производства с целью развития экспорта или замещения импорта используются государственные субсидии, что приводит к искусственному снижению затрат на производство, а следовательно и стоимости таких товаров;

Сезонные — могут устанавливаться для товаров, объемы производства и реализации которых резко колеблются в течение года (сельскохозяйственная продукция).

Слайд 12

Акциз – федеральный косвенный налог, выступающий в виде

надбавки к цене подакцизного товара.

Налогообложение акцизами осуществляется применительно к

каждому отдельному виду подакцизных товаров, т.е. имеют индивидуальный характер.

Взимание акциза в отношении конкретного товара производится только один раз на одной из стадий его продвижения. При перепродаже товар, по которому акциз был уже уплачен, вновь акцизом не облагается. Сумма акциза, изначально добавленная к отпускной цене товара, на всех последующих стадиях его продвижения становится составной частью цены.

Слайд 13

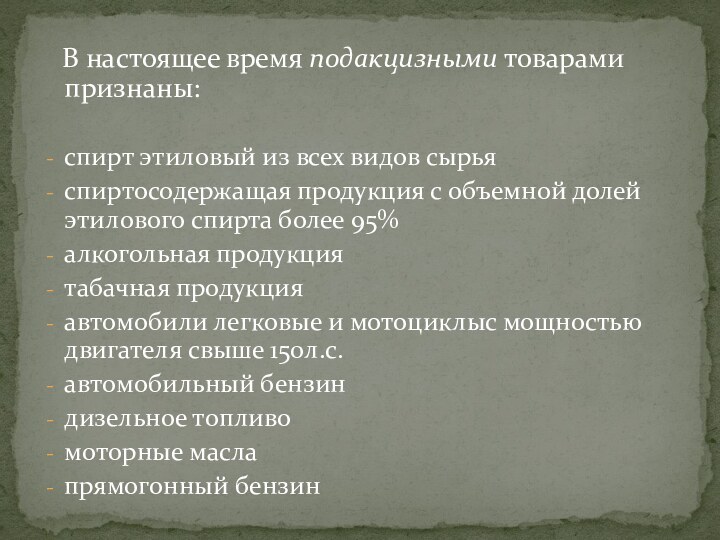

В настоящее время подакцизными товарами признаны:

спирт

этиловый из всех видов сырья

спиртосодержащая продукция с объемной долей

этилового спирта более 95%

алкогольная продукция

табачная продукция

автомобили легковые и мотоциклыс мощностью двигателя свыше 150л.с.

автомобильный бензин

дизельное топливо

моторные масла

прямогонный бензин

Слайд 14

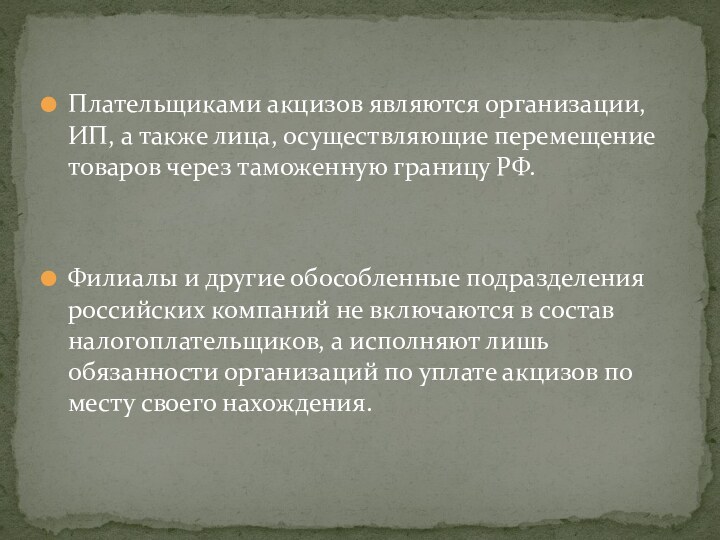

Плательщиками акцизов являются организации, ИП, а также лица,

осуществляющие перемещение товаров через таможенную границу РФ.

Филиалы и другие

обособленные подразделения российских компаний не включаются в состав налогоплательщиков, а исполняют лишь обязанности организаций по уплате акцизов по месту своего нахождения.

Слайд 15

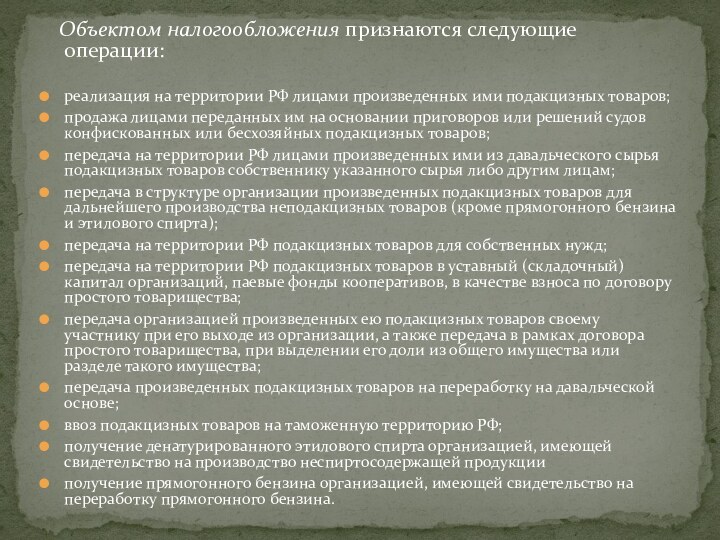

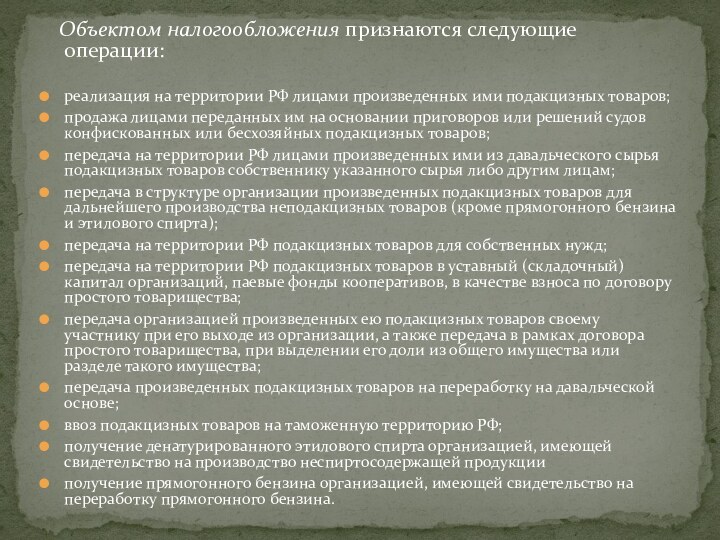

Объектом налогообложения признаются следующие операции:

реализация на

территории РФ лицами произведенных ими подакцизных товаров;

продажа лицами

переданных им на основании приговоров или решений судов конфискованных или бесхозяйных подакцизных товаров;

передача на территории РФ лицами произведенных ими из давальческого сырья подакцизных товаров собственнику указанного сырья либо другим лицам;

передача в структуре организации произведенных подакцизных товаров для дальнейшего производства неподакцизных товаров (кроме прямогонного бензина и этилового спирта);

передача на территории РФ подакцизных товаров для собственных нужд;

передача на территории РФ подакцизных товаров в уставный (складочный) капитал организаций, паевые фонды кооперативов, в качестве взноса по договору простого товарищества;

передача организацией произведенных ею подакцизных товаров своему участнику при его выходе из организации, а также передача в рамках договора простого товарищества, при выделении его доли из общего имущества или разделе такого имущества;

передача произведенных подакцизных товаров на переработку на давальческой основе;

ввоз подакцизных товаров на таможенную территорию РФ;

получение денатурированного этилового спирта организацией, имеющей свидетельство на производство неспиртосодержащей продукции

получение прямогонного бензина организацией, имеющей свидетельство на переработку прямогонного бензина.

Слайд 16

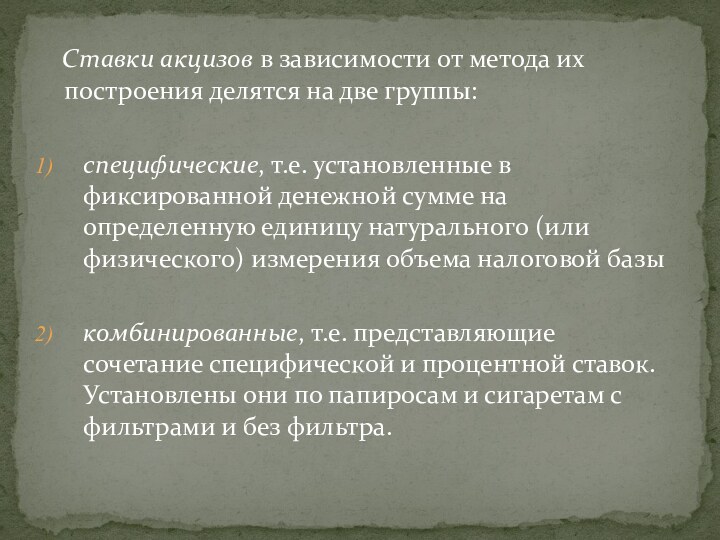

Ставки акцизов в зависимости от метода

их построения делятся на две группы:

специфические, т.е. установленные в

фиксированной денежной сумме на определенную единицу натурального (или физического) измерения объема налоговой базы

комбинированные, т.е. представляющие сочетание специфической и процентной ставок. Установлены они по папиросам и сигаретам с фильтрами и без фильтра.

Слайд 17

Налог на добавленную стоимость (НДС) — косвенный налог, форма

изъятия в бюджет части добавленной стоимости, которая создается на

всех стадиях процесса производства товаров, работ и услуг и вносится в бюджет по мере реализации.

Впервые НДС был введен 10 апреля 1954 года во Франции. Его изобретение принадлежит г-ну Морису Лоре (в 1954 году директор Дирекции по налогам, сборам и НДС Министерства экономики, финансов и промышленности Франции). Сейчас НДС взимают 135 стран. Из развитых стран НДС отсутствует в США, где вместо него действует налог с продаж по ставке от 2 % до 11 %.

Слайд 18

В России НДС действует с 1992 года. Порядок

исчисления налога и его уплаты первоначально был определён законом

«О налоге на добавленную стоимость», с 2001 года регулируется главой 21 Налогового кодекса РФ.

НДС – косвенный налог, влияющий на структуру потребления и процесс ценообразования.

Основная функция НДС – фискальная.

Слайд 19

Плательщиками НДС выступают все организации независимо

от форм собственности и ведомственной принадлежности, имеющие статус юридического

лица, согласно законодательству РФ, и осуществляющие производство и иную коммерческую деятельность, ИП, а также лица признаваемые таковыми в связи с перемещением товаров через таможенную границу РФ.

Слайд 20

Объекты налогообложения НДС:

операции по реализации товаров

(работ, услуг) на территории РФ (в т.ч. предметов залога

и передача по соглашению о предоставлении отступного или новации), передаче имущественных прав.

операции по передаче на территории РФ товаров (работ, услуг) для собственных нужд, расходы на которые не принимаются к вычету при исчислении налога на прибыль.

операции по выполнению строительно-монтажных работ для собственного потребления;

операции по ввозу товаров на таможенную территорию РФ.

Слайд 21

При применении различных налоговых ставок налоговая база определяется

отдельно по каждому виду товаров (работ, услуг), облагаемых по

разным ставкам.

При определении налоговой базы выручка определяется исходя из всех доходов, связанных с расчетами по оплате товаров (работ, услуг), имущественных прав, полученных в денежной и натуральной формах, включая оплату ценными бумагами.