- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Мировые финансовые центры

Содержание

- 2. Международный финансовый центр - это место сосредоточения

- 3. Отличие МФЦ от национальногоМеждународный финансовый центр (МФЦ)

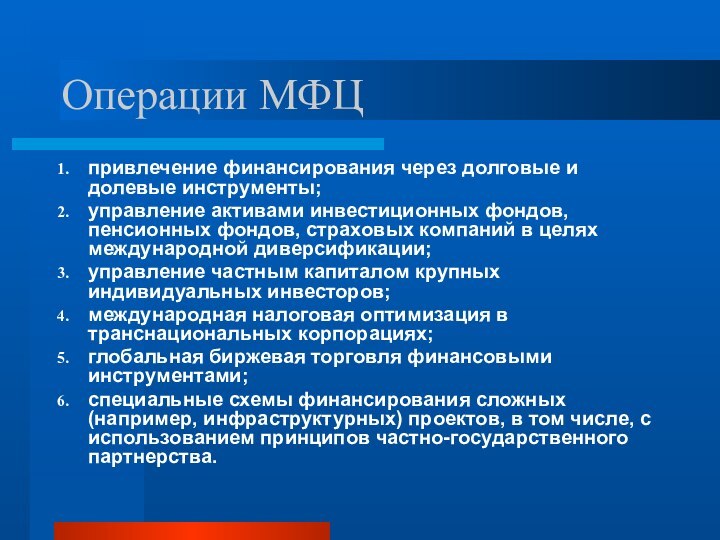

- 4. Операции МФЦпривлечение финансирования через долговые и долевые

- 5. Типы МФЦ ГлобальныеРегиональныеЛокальныеНишевые

- 6. Глобальные МФЦГлобальные МФЦ (Лондон, Нью-Йорк): предоставляют полный

- 7. Региональные МФЦРегиональные МФЦ (Гонконг, Сингапур, Дубай): оказывают

- 8. Локальные МФЦЛокальные МФЦ (Токио, Франкфурт, Париж): предоставляют

- 9. Нишевые МФЦНишевые (оффшорные) МФЦ (Цюрих, Женева, Каймановы

- 10. Приведённая классификация условна. Так, оба глобальных МФЦ,

- 11. Стадии развития МФЦпервая стадия - развитие местного

- 12. Факторы, влияющие на эффективность МФЦРегулирование финансовых рынков

- 13. Оценка эффективности МФЦКонкурентоспособность МФЦ может быть оценена

- 14. Согласно исследованию Индекса глобальных финансовых центров Лондонского

- 15. Лондон и Нью-Йорк опережают своих

- 16. Лондон, как МФЦЛондон - признанный международный финансовый

- 17. Этапы формированияВ 1215 г. английское правительство провозгласил

- 18. Особенности Лондона, как МФЦДоминирующие позиции на международном

- 19. Нью-Йорк как международный финансовый центр. Период формирования

- 20. Особенности Нью-Йорка, как МФЦразвитый национальный финансовый рынок,

- 21. НедостаткиОсновной недостаток американского МФЦ — это достаточно жёсткое

- 22. Токио как международный финансовый центр. Со времен

- 23. Благоприятные условия для Токио как международного финансового

- 24. Увеличение объемов выпуска иностранными заемщиками в Токио

- 25. Либерализацией иены и токийского рынка капитала в

- 26. после 1986 г. к работе на Токийской

- 27. 3. Оффшорные центрыОффшорный банковский (финансовый) центр -

- 28. Возникновение оффшорных финансовых центровОффшорные банковские центры возникли

- 29. Основные характеристики оффшорных ФЦпочти полное отсутствие регулирования

- 30. Преимущества оффшорных финансовых центров для инвестороввыполнение посреднических

- 31. Суммарная стоимость активов международного оффшорного рынка составляла

- 32. Классификация оффшорных финансовых центровБумажные центры - сохраняют

- 33. Типы ОФЦI тип - нью-йоркская модель -

- 34. II тип - лондонская модель. В Лондоне,

- 35. III тип - «налоговое убежище». К данному

- 36. Страны и территории, имеющие оффшоры, отличаются пониженными

- 37. Скачать презентацию

- 38. Похожие презентации

Международный финансовый центр - это место сосредоточения банков, специализированных кредитно-финансовых институтов, осуществляющих международные валютные, кредитные, финансовые операции, операции с ценными бумагами и золотом.

Слайд 3

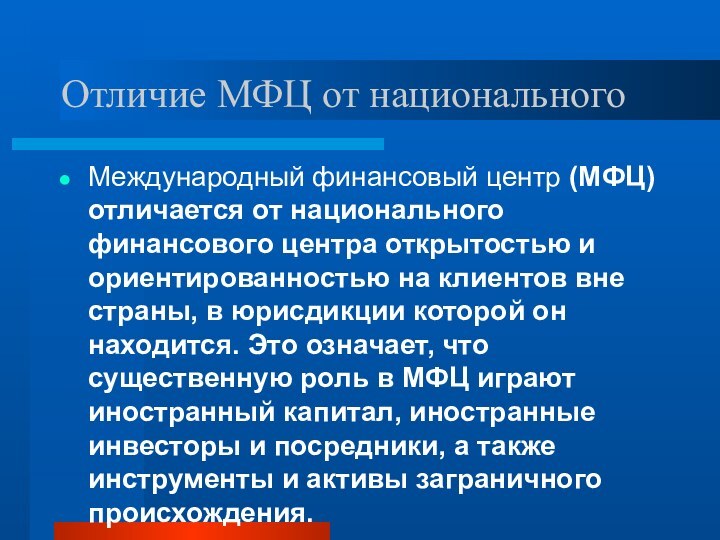

Отличие МФЦ от национального

Международный финансовый центр (МФЦ) отличается

от национального финансового центра открытостью и ориентированностью на клиентов

вне страны, в юрисдикции которой он находится. Это означает, что существенную роль в МФЦ играют иностранный капитал, иностранные инвесторы и посредники, а также инструменты и активы заграничного происхождения.

Слайд 4

Операции МФЦ

привлечение финансирования через долговые и долевые инструменты;

управление активами инвестиционных фондов, пенсионных фондов, страховых компаний в

целях международной диверсификации; управление частным капиталом крупных индивидуальных инвесторов;

международная налоговая оптимизация в транснациональных корпорациях;

глобальная биржевая торговля финансовыми инструментами;

специальные схемы финансирования сложных (например, инфраструктурных) проектов, в том числе, с использованием принципов частно-государственного партнерства.

Слайд 6

Глобальные МФЦ

Глобальные МФЦ (Лондон, Нью-Йорк): предоставляют полный спектр

финансовых услуг клиентам со всех концов мира. При этом

они опираются на развитый внутренний финансовый рынок и сильную экономику.

Слайд 7

Региональные МФЦ

Региональные МФЦ (Гонконг, Сингапур, Дубай): оказывают широкий

спектр международных финансовых услуг, но специализируются, в основном, на

операциях внутри определенного региона (Гонконг и Сингапур — Юго-Восточной и Восточной Азии, Дубай — Ближнего Востока и Южной Азии).

Слайд 8

Локальные МФЦ

Локальные МФЦ (Токио, Франкфурт, Париж): предоставляют ограниченный

выбор трансграничных операций и, в основном, ориентированы на обслуживание

национального рынка. Они опираются на развитые внутренние финансовые рынки и инфраструктуру, но по уровню развития отстают от глобальных МФЦ.

Слайд 9

Нишевые МФЦ

Нишевые (оффшорные) МФЦ (Цюрих, Женева, Каймановы острова,

Джерси и др.): используются для специальных финансовых операций с

нерезидентами, таких как управление частным капиталом (Цюрих, Женева) или налоговая оптимизация (Каймановы острова, Джерси). Многие из них отличаются мягким регулированием и привлекают портфельных менеджеров (например, хедж-фонды, страховые компании), эмитентов еврооблигаций и секьюритизированных продуктов.

Слайд 10

Приведённая классификация условна. Так, оба глобальных МФЦ, особенно

Нью-Йорк, осуществляют значительный объем операций с резидентами своей страны

(или региона — ЕС — в случае Лондона). В то же время, такие региональные МФЦ как Гонконг и Сингапур, привлекают все больше глобальных клиентов. Со временем наиболее динамично развивающиеся МФЦ, — Мумбаи и Шанхай, — также могут войти в число лидеров

Слайд 11

Стадии развития МФЦ

первая стадия - развитие местного рынка;

вторая

стадия - превращение в региональный финансовый центр;

третья стадия -

развитие регионального финансового центра в стадии международного финансового рынка.

Слайд 12

Факторы, влияющие на эффективность МФЦ

Регулирование финансовых рынков

Уровень

развития национального рынка

Интегрированность в глобальные рынки капитала

Наличие

квалифицированного персонала Социальная и бизнес-инфраструктура

Общая конкурентоспособность национальной экономики

Слайд 13

Оценка эффективности МФЦ

Конкурентоспособность МФЦ может быть оценена на

основе набора критериев, которые, в целом, соответствуют мировой практике

оценки МФЦ, в частности, факторам, которые используются для составления Индекса глобальных финансовых центров (GFCI) Лондонского СитиСлайд 14 Согласно исследованию Индекса глобальных финансовых центров Лондонского Сити

(GFCI ), десятка ведущих МФЦ в мире включает

Лондон

Нью-Йорк

Гонконг

Сингапур

Цюрих

Франкфурт

Женева

Чикаго

Токио

Сидней

Слайд 15

Лондон и Нью-Йорк опережают своих конкурентов

по всем критериям, на которых построен индекс.

Динамично

развивающиеся в последние годы Гонконг и Сингапур занимают лидирующие позиции в азиатском регионе и обгоняют локальные МФЦ: Франкфурт, Токио и Сидней. Высокий уровень конкурентоспособности имеют и швейцарские финансовые центры, которые специализируются на частном банковском обслуживании.

«Молодые» МФЦ, такие, как Дубай (24-е место), Шанхай (31-е) и Мумбаи (48-е), согласно опросам, обладают наибольшим потенциалом для роста

Слайд 16

Лондон, как МФЦ

Лондон - признанный международный финансовый центр.

Его особенность - способность к «вызова и ответа» на

любую новую ситуацию и финансовые инновации.

Слайд 17

Этапы формирования

В 1215 г. английское правительство провозгласил Великую

хартию вольностей, которая гарантировала индивидуальные права в Англии и

то, что Лондон является безопасным местом для отечественных и зарубежных торговцев.В 1690 г. был создан Английский банк и Королевская биржа, заложившие основы для лондонских финансовых рынков.

Промышленная революция XVIII в. обеспечила Великобритании устойчивую коммерческую, финансовую и экономическую базу. Лондон функционировал как единый мировой финансовый центр 200 лет, поскольку британский золотой стандарт был «краеугольным камнем» тогдашней мировой денежной системы, а капиталовложения в фунтах стерлингов за рубежом доминировали как в мировой торговле, так и в инвестициях и финансах до Первой мировой войны.

Период после Второй мировой войны характеризуется значительным дефицитом платежного баланса страны. В связи с этим для смягчения проблемы «бегства» капиталов в 1957 г. правительством Великобритании внедряется контроль капитала на валютном рынке.

Британское правительство в 1986 г. инициировало «большой шок» - полностью была изменена структура лондонских рынков ценных бумаг и была создана новая Международная фондовая биржа, оснащена компьютеризированной электронной системой котировок.

Слайд 18

Особенности Лондона, как МФЦ

Доминирующие позиции на международном евровалютном

рынке;

Огромный размер валютного рынка (до 300-500 млрд дол. за

сутки оборот валюты);международный листинг ценных бумаг;

отличная сети связи;

Высокая квалификация участников участников.

Слайд 19

Нью-Йорк как международный финансовый центр.

Период формирования его

как финансового центра приходится на 1914-1945 гг

Его становление

обусловлено развитием национальной экономики США. Когда экономика страны расположения центра испытывает подъем (рост ВНП, снижение уровня инфляции и краткосрочных ставок ссудного капитала), происходит и развитие финансового центра.

Слайд 20

Особенности Нью-Йорка, как МФЦ

развитый национальный финансовый рынок, опирающийся

на крупнейшую экономику в мире;

сильные институты — финансовые посредники

(инвестиционные банки, брокеры/дилеры и т. д.) и институциональные инвесторы (инвестиционные и пенсионные фонды, хедж-фонды, страховые компании и т. д.); лидерство в создании и внедрении финансовых инноваций (новых торговых платформ, деривативов, моделей оценки и т. п.), основанное на передовой системе бизнес-образования и научных исследований в области экономики и финансов.

Слайд 21

Недостатки

Основной недостаток американского МФЦ — это достаточно жёсткое (особенно

после событий сентября 2001 года) законодательство и сложная, сегментированная

система регулирования, которые препятствуют более динамичному развитию новых рынков, особенно с участием иностранных инвесторов. Консерватизм в законодательстве призван снизить риски «перегрева» и волатильности рынка вследствие действий спекулятивных инвесторов, но при недостаточно ответственной политике регулирования со стороны ФРС и SEC эти задачи не до конца выполняются, как показывают образование «пузыря» на фондовом рынке в 1990-х годах и начавшийся летом 2007 года ипотечный кризис

Слайд 22

Токио как международный финансовый центр.

Со времен Реставрации

Мэйдзи в 1868 г. и до Первой мировой войны

Япония занимала иностранный капитал и технологии преимущественно в Великобритании и западноевропейских стран, после Второй мировой войны - преимущественно в США для возрождения экономики. И хотя токийская фондовая биржа была основана в 1878 г., почти 100 лет Токио не считался международным финансовым центром

Слайд 23

Благоприятные условия для Токио как международного финансового центра

постепенно развивались и были подкреплены изменениями в национальном и

международном положении после 1970 г. «Нефтяной шок» 1974 г. заставил японское правительство увеличить совокупные расходы с целью вывода национальной экономики из состояния спада. Рост выпуска государственных облигаций стимулировало развитие вторичного рынка, а также рынка перепродажи облигаций.

Слайд 24

Увеличение объемов выпуска иностранными заемщиками в Токио облигаций

в иенах также стимулировало рост рынка международного капитала в

1970-е годы. Значительные финансовые резервы Японии, которые возникли в результате активного сальдо торгового баланса и высокой нормы персональных сбережений, позволили привлечь на национальный рынок иностранных заемщиков (например, корпорации США) и международные организации (Международный банк реконструкции и развития, Азиатский банк развития и др

Слайд 25

Либерализацией иены и токийского рынка капитала в 1980-е

годы японское правительство распахнул дверь иностранным банкам и фирмам

для торговли ценными бумагами. Для удовлетворения растущего внутреннего и международного спроса в 1983 г. на Токийской фондовой бирже была введена компьютеризированная система осуществления операций;

Слайд 26

после 1986 г. к работе на Токийской фондовой

бирже подключилась большое количество иностранных фирм; в том же

году было создано оффшорные банковские рынки; в 1987 г. началось заключение договоров на срок.

Слайд 27

3. Оффшорные центры

Оффшорный банковский (финансовый) центр - финансовый

центр, где можно проводить операции, не попадающие под национальное

регулирование и не считаются составляющей экономикиОсновная причина возникновения оффшорных финансовых центров (время их появления - после Второй мировой войны) прежде заключалась в существовании слишком высоких ставок налогов на доходы банков в развитых странах и развивающихся странах.

Слайд 28

Возникновение оффшорных финансовых центров

Оффшорные банковские центры возникли в

1960х на Багамских островах; в 1970х в Маниле, Бахрейне и

на Нормандских остовах; в 1980х – в Нью-Йорке, Токио, Тайбэе (Тайвань). Они располагаются там, где обеспечена политическая стабильность, имеются квалифицированные кадры и коммуникации.

Слайд 29

Основные характеристики оффшорных ФЦ

почти полное отсутствие регулирования движения

средств;

международная основа операций;

высокоэффективные средства связи и транспортная

инфраструктура; надежные взаимоотношения с финансовыми органами промышленно развитых стран,

внутренняя политическая стабильность,

обеспечение тайны соглашений;

эффективное функционирование центральных банков;

основной или альтернативный английский язык,

расположение в часовых поясах, находящихся между поясами основных рынков;

высококвалифицированная рабочая сила.

Слайд 30

Преимущества оффшорных финансовых центров для инвесторов

выполнение посреднических функций

для заемщиков и депонентов;

минимальное официальное регулирование;

практически отсутствуют налоги и

контроль за управлением портфельными инвестициями;деятельность иностранных банков на их территории способствует увеличению занятости местного населения;

повышение уровня жизни в оффшорных банковских центрах благодаря накоплению средств от выдачи лицензий, расходов банков и других платежей.

Слайд 31

Суммарная стоимость активов международного оффшорного рынка составляла в

начале XXI века. примерно 6 трлн. долл. В среднем

30% ВВП оффшорных финансовых центров приходится на финансовые услуги.По данным журнала Economist, на офшорные финансовые центры (их население составляет 1,2% мирового, а ВВП - 3%) приходится 26% финансовых активов мира и более 30% прибылей транснациональных компаний США.

Слайд 32

Классификация оффшорных финансовых центров

Бумажные центры - сохраняют документацию,

а банковские операции проводятся в незначительных размерах или не

проводят вовсе,Функциональные центры - осуществляют депозитные операции и предоставляют ссуды.

Слайд 33

Типы ОФЦ

I тип - нью-йоркская модель - предусматривает

специальные формально установленные договоренности с такими авторитетными финансовыми центрами,

как Нью-Йорк, Токио, Сингапур. На этих рынках устанавливаются специальные счета отдельно от внутренних, и эти счета свободны от ограничений, которые относятся к внутреннему рынку (например, резервные требования). Существует корпоративное налогообложение; местный гербовый сбор (на рынке Токио); может допускаться (Сингапур), а может не допускаться налогообложение долевых ценных бумаг (рынок Нью-Йорке, Токио);ФРС позволила американским банкам учреждать на территории своей страны международные банковские агентства, которые не могут совершать сделки с резидентами, а предназначены для работы с иностранными клиентами (что является их недостатком по сравнению с лондонской системой). К этим агентствам не применяются требования по резервам, депозитным страховым премиям, для них не устанавливается потолок процентных ставок, они освобождены от местных налогов и налогов штата. Долларовый депозит в таком агентстве не является евродолларовым, поскольку он находится на территории США, однако он имеет оффшорный статус, как если бы находился за границей. К преимуществам таких агентств относится то, что головной (материнский) банк контролирует другие кредитные институты, что позволяет лучше управлять ими; политическая стабильность и устойчивость США понижают риски иностранных депонентов.