Слайд 2

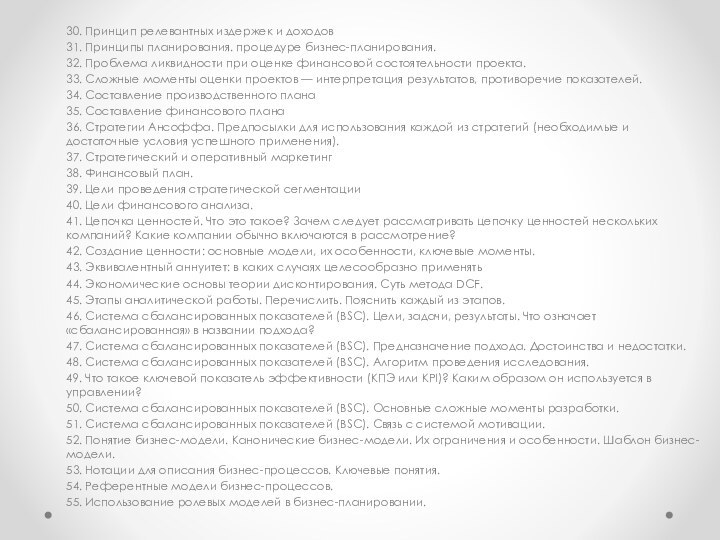

30. Принцип релевантных издержек и доходов

31. Принципы

планирования. процедуре бизнес-планирования.

32. Проблема ликвидности при оценке финансовой

состоятельности проекта.

33. Сложные моменты оценки проектов — интерпретация результатов, противоречие показателей.

34. Составление производственного плана

35. Составление финансового плана

36. Стратегии Ансоффа. Предпосылки для использования каждой из стратегий (необходимые и достаточные условия успешного применения).

37. Стратегический и оперативный маркетинг

38. Финансовый план.

39. Цели проведения стратегической сегментации

40. Цели финансового анализа.

41. Цепочка ценностей. Что это такое? Зачем следует рассматривать цепочку ценностей нескольких компаний? Какие компании обычно включаются в рассмотрение?

42. Создание ценности: основные модели, их особенности, ключевые моменты.

43. Эквивалентный аннуитет: в каких случаях целесообразно применять

44. Экономические основы теории дисконтирования. Суть метода DCF.

45. Этапы аналитической работы. Перечислить. Пояснить каждый из этапов.

46. Система сбалансированных показателей (BSC). Цели, задачи, результаты. Что означает «сбалансированная» в названии подхода?

47. Система сбалансированных показателей (BSC). Предназначение подхода. Достоинства и недостатки.

48. Система сбалансированных показателей (BSC). Алгоритм проведения исследования.

49. Что такое ключевой показатель эффективности (КПЭ или KPI)? Каким образом он используется в управлении?

50. Система сбалансированных показателей (BSC). Основные сложные моменты разработки.

51. Система сбалансированных показателей (BSC). Связь с системой мотивации.

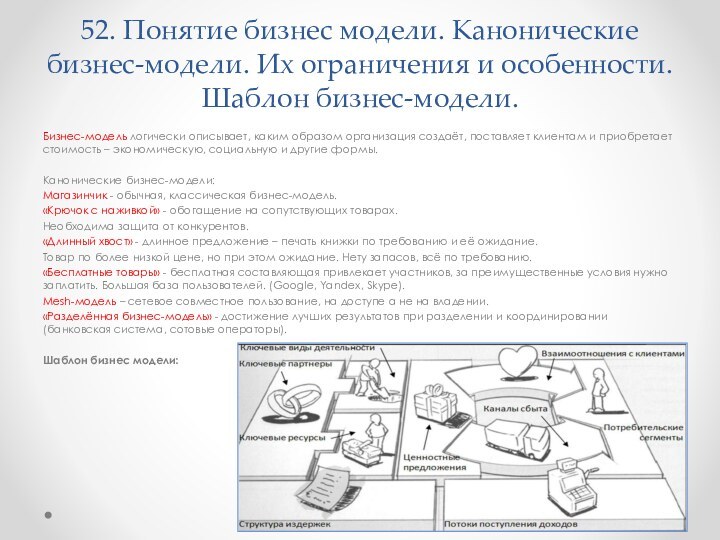

52. Понятие бизнес-модели. Канонические бизнес-модели. Их ограничения и особенности. Шаблон бизнес-модели.

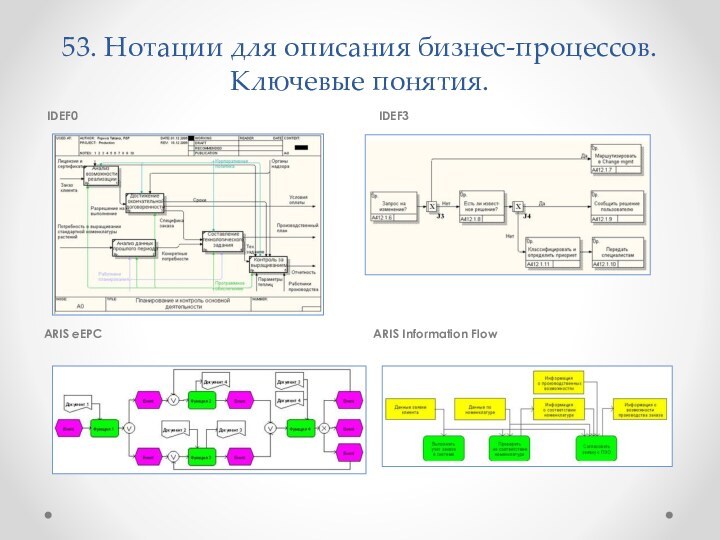

53. Нотации для описания бизнес-процессов. Ключевые понятия.

54. Референтные модели бизнес-процессов.

55. Использование ролевых моделей в бизнес-планировании.

Слайд 3

1. Бизнес-планирование: цели, задачи

Основной целью бизнес-планирования является планирование

деятельности на ближайший и отдаленные периоды в соответствии с

потребностями рынка и возможностями получения необходимых ресурсов.

Помогает предпринимателю решить следующие основные задачи:

• определить направления деятельности фирмы, целевые рынки

• долговременные и краткосрочные цели, стратегию и тактику;

• состав и показатели товаров и услуг;

• выявит соответствие кадров фирмы, условий мотивации;

• маркетинговые мероприятий по изучению рынка, рекламе, стимулированию продаж, ценообразованию, каналам сбыта и др.;

• оценить финансовое положение фирмы

• предусмотреть трудности, «подводные камни».

Слайд 4

2. Бизнес-план. Что это?

Бизнес-план – документ, позволяющий Лицу

Принимающему Решение быстро вынести правильное и обоснованное (взвешенное) суждение

по проблеме (принять решение).

Бизнес-план – краткое, точное, доступное и понятное описание предполагаемого бизнеса, важнейший инструмент при рассмотрении большого количества различных ситуаций, позволяющий выбрать наиболее перспективные решения и определить средства для их достижения.

Бизнес-план служит трем основным целям:

Он дает инвестору ответ на вопрос, стоит ли вкладывать средства в данный инвестиционный проект.

Служит источником информации для лиц реализующих проект.

Банк при принятии решения о выдаче кредита получает исчерпывающую информацию о существующем бизнесе заемщика и его развитии после получения кредита.

Слайд 5

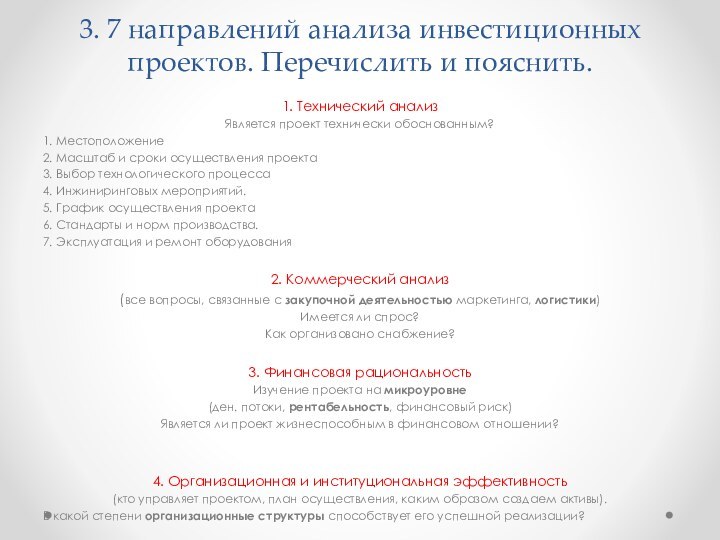

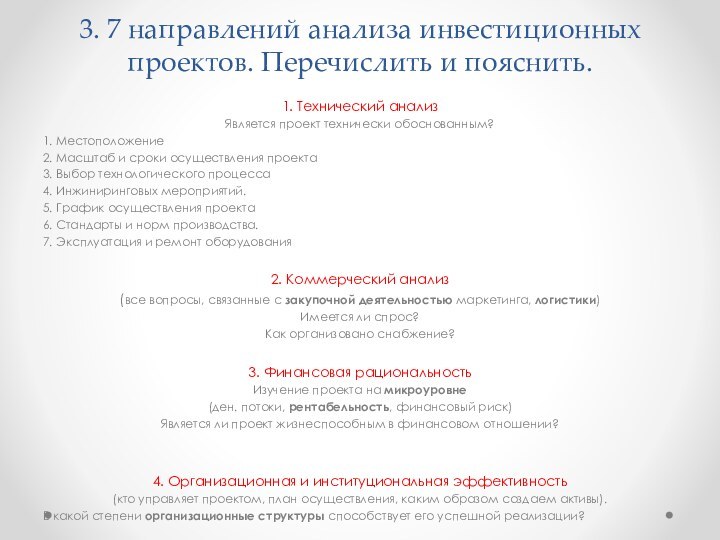

3. 7 направлений анализа инвестиционных проектов. Перечислить и

пояснить.

1. Технический анализ

Является проект технически обоснованным?

1. Местоположение

2.

Масштаб и сроки осуществления проекта

3. Выбор технологического процесса

4. Инжиниринговых мероприятий.

5. График осуществления проекта

6. Стандарты и норм производства.

7. Эксплуатация и ремонт оборудования

2. Коммерческий анализ

(все вопросы, связанные с закупочной деятельностью маркетинга, логистики)

Имеется ли спрос?

Как организовано снабжение?

3. Финансовая рациональность

Изучение проекта на микроуровне

(ден. потоки, рентабельность, финансовый риск)

Является ли проект жизнеспособным в финансовом отношении?

4. Организационная и институциональная эффективность

(кто управляет проектом, план осуществления, каким образом создаем активы).

В какой степени организационные структуры способствует его успешной реализации?

5. Социальный аспект

Отражается заинтересованность местного населения в проекте с точки зрения создания рабочих мест.

В какой степени проект направлен на решение социальных проблем? Не нарушает ли его реализация сложившихся социальных условий?

6. Экономический аспект

Изучение проекта на макроуровне

Проводится оценка привлечения проектом национальных или мировых ресурсов в условиях их ограниченности и конкуренции.

7. Экологический аспект

Какое влияние проект оказывает на окружающую среду?

Слайд 6

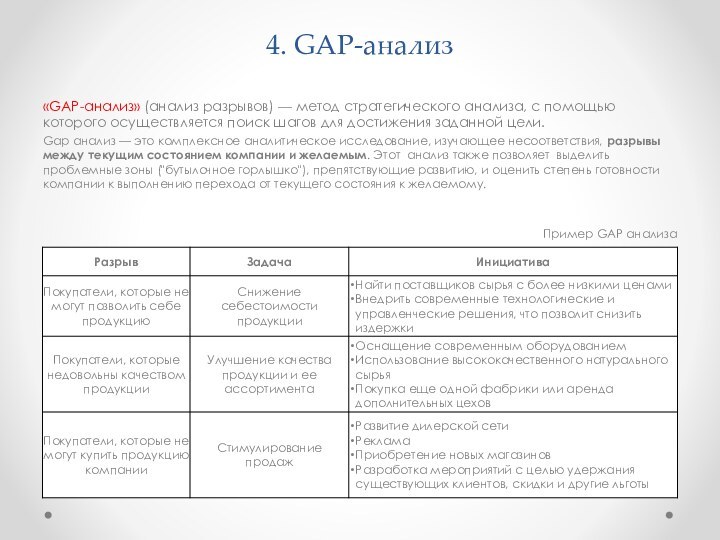

4. GAP-анализ

«GAP-анализ» (анализ разрывов) — метод стратегического

анализа, с помощью которого осуществляется поиск шагов для достижения

заданной цели.

Gap анализ — это комплексное аналитическое исследование, изучающее несоответствия, разрывы между текущим состоянием компании и желаемым. Этот анализ также позволяет выделить проблемные зоны ("бутылочное горлышко"), препятствующие развитию, и оценить степень готовности компании к выполнению перехода от текущего состояния к желаемому.

Пример GAP анализа

Слайд 7

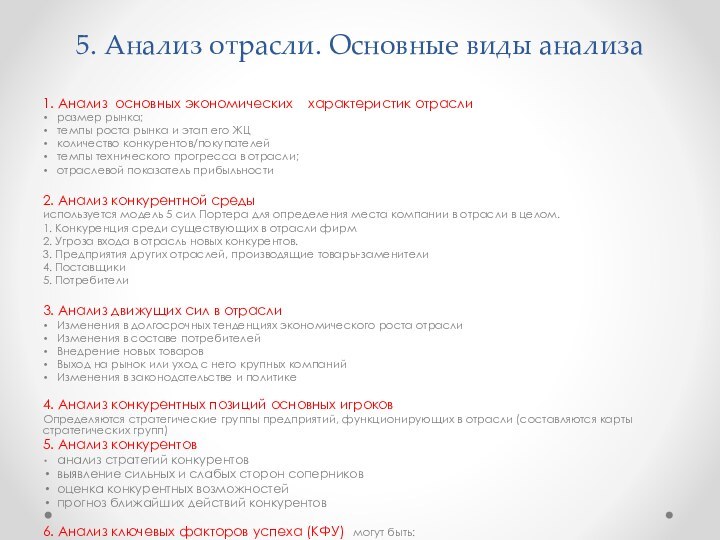

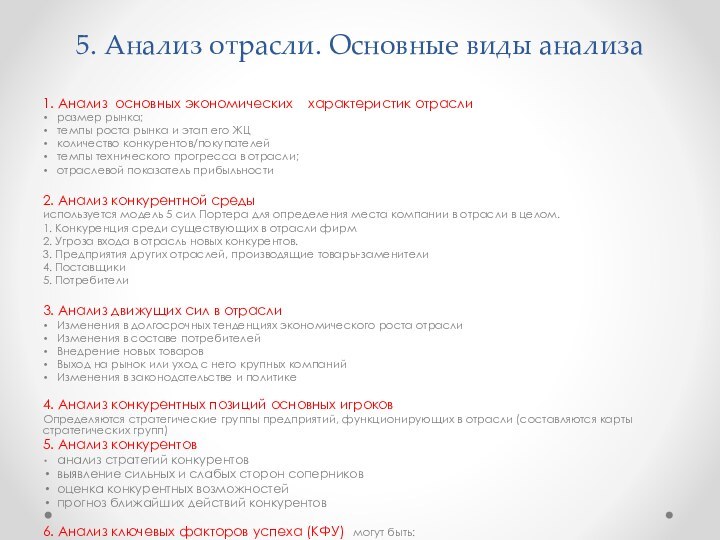

5. Анализ отрасли. Основные виды анализа

1. Анализ

основных экономических характеристик отрасли

размер рынка;

темпы роста рынка и

этап его ЖЦ

количество конкурентов/покупателей

темпы технического прогресса в отрасли;

отраслевой показатель прибыльности

2. Анализ конкурентной среды

используется модель 5 сил Портера для определения места компании в отрасли в целом.

1. Конкуренция среди существующих в отрасли фирм

2. Угроза входа в отрасль новых конкурентов.

3. Предприятия других отраслей, производящие товары-заменители

4. Поставщики

5. Потребители

3. Анализ движущих сил в отрасли

Изменения в долгосрочных тенденциях экономического роста отрасли

Изменения в составе потребителей

Внедрение новых товаров

Выход на рынок или уход с него крупных компаний

Изменения в законодательстве и политике

4. Анализ конкурентных позиций основных игроков

Определяются стратегические группы предприятий, функционирующих в отрасли (составляются карты стратегических групп)

5. Анализ конкурентов

анализ стратегий конкурентов

выявление сильных и слабых сторон соперников

оценка конкурентных возможностей

прогноз ближайших действий конкурентов

6. Анализ ключевых факторов успеха (КФУ) могут быть:

в технологиях (современные технологии, инновации)

в производстве (качество продукции, низкая себестоимость)

в сбыте (быстрая доставка, широкая сеть)

в маркетинге (высокий уровень обслуживания, привлекательный дизайн)

прочие КФУ (хороший имидж, выгодное расположение)

7. Анализ перспектив отрасли и ее привлекательности

факторы привлекательности

факторы непривлекательности

специфические проблемы отрасли

перспективы получения прибыли

Слайд 8

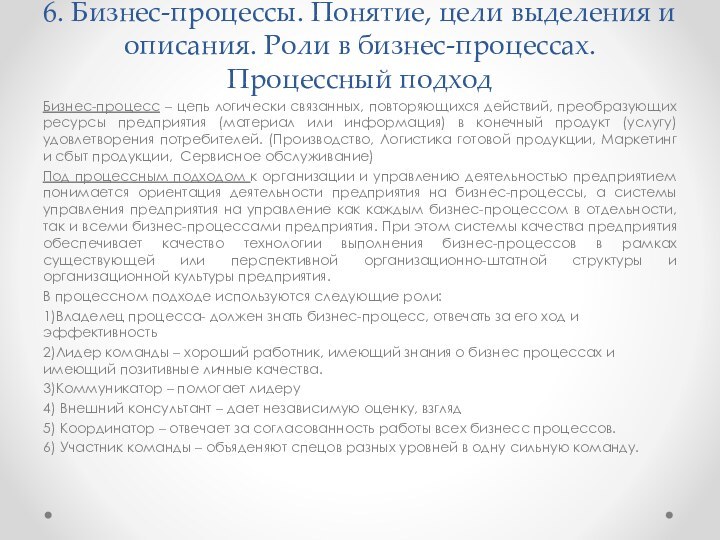

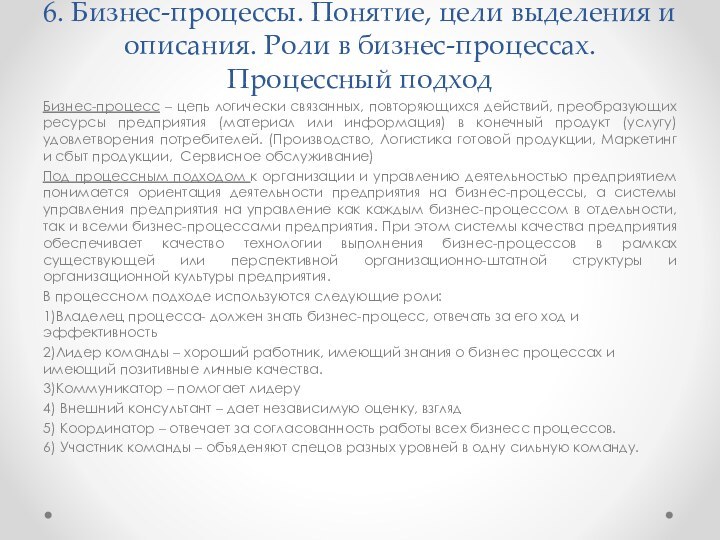

6. Бизнес-процессы. Понятие, цели выделения и описания. Роли

в бизнес-процессах. Процессный подход

Бизнес-процесс – цепь логически связанных, повторяющихся

действий, преобразующих ресурсы предприятия (материал или информация) в конечный продукт (услугу) удовлетворения потребителей. (Производство, Логистика готовой продукции, Маркетинг и сбыт продукции, Сервисное обслуживание)

Под процессным подходом к организации и управлению деятельностью предприятием понимается ориентация деятельности предприятия на бизнес-процессы, а системы управления предприятия на управление как каждым бизнес-процессом в отдельности, так и всеми бизнес-процессами предприятия. При этом системы качества предприятия обеспечивает качество технологии выполнения бизнес-процессов в рамках существующей или перспективной организационно-штатной структуры и организационной культуры предприятия.

В процессном подходе используются следующие роли:

1)Владелец процесса- должен знать бизнес-процесс, отвечать за его ход и эффективность

2)Лидер команды – хороший работник, имеющий знания о бизнес процессах и имеющий позитивные личные качества.

3)Коммуникатор – помогает лидеру

4) Внешний консультант – дает независимую оценку, взгляд

5) Координатор – отвечает за согласованность работы всех бизнесс процессов.

6) Участник команды – объяденяют спецов разных уровней в одну сильную команду.

Слайд 9

7. Взаимосвязь финансовых прогнозов.

Слайд 10

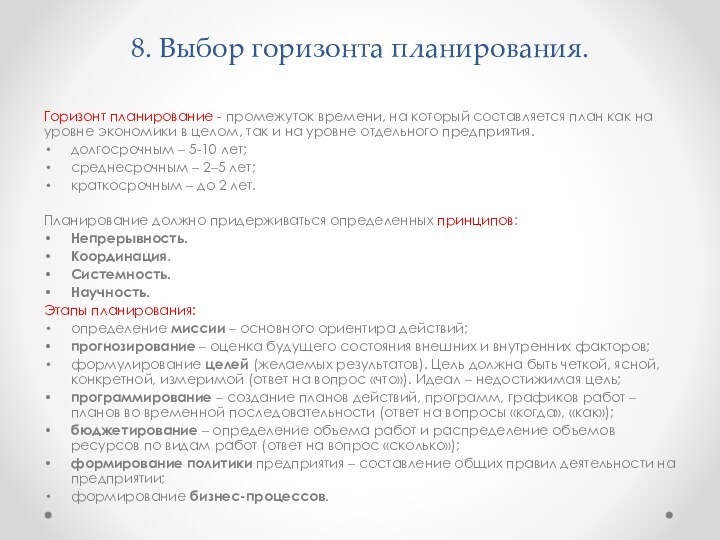

8. Выбор горизонта планирования.

Горизонт планирование - промежуток

времени, на который составляется план как на уровне экономики

в целом, так и на уровне отдельного предприятия.

долгосрочным – 5-10 лет;

среднесрочным – 2–5 лет;

краткосрочным – до 2 лет.

Планирование должно придерживаться определенных принципов:

Непрерывность.

Координация.

Системность.

Научность.

Этапы планирования:

определение миссии – основного ориентира действий;

прогнозирование – оценка будущего состояния внешних и внутренних факторов;

формулирование целей (желаемых результатов). Цель должна быть четкой, ясной, конкретной, измеримой (ответ на вопрос «что»). Идеал – недостижимая цель;

программирование – создание планов действий, программ, графиков работ – планов во временной последовательности (ответ на вопросы «когда», «как»);

бюджетирование – определение объема работ и распределение объемов ресурсов по видам работ (ответ на вопрос «сколько»);

формирование политики предприятия – составление общих правил деятельности на предприятии;

формирование бизнес-процессов.

Слайд 11

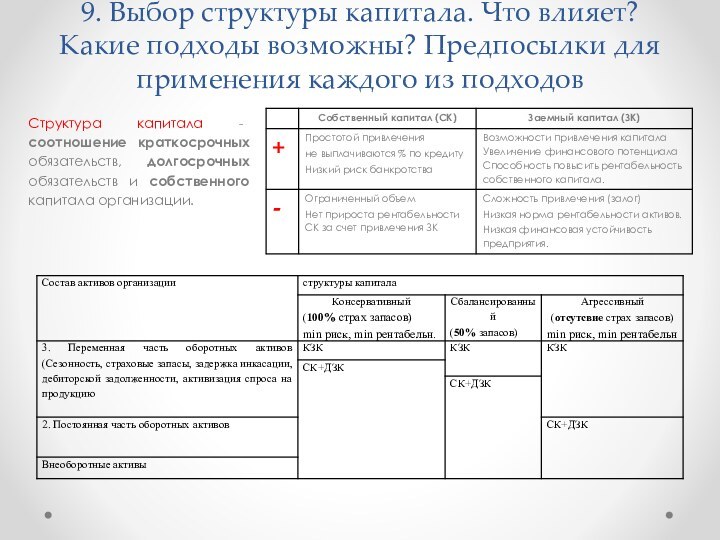

9. Выбор структуры капитала. Что влияет? Какие подходы

возможны? Предпосылки для применения каждого из подходов

Структура капитала -

соотношение краткосрочных обязательств, долгосрочных обязательств и собственного капитала организации.

Слайд 12

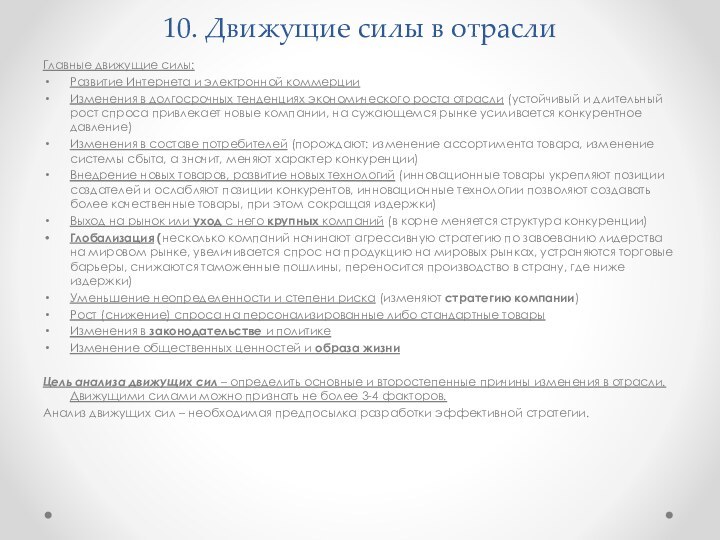

10. Движущие силы в отрасли

Главные движущие силы:

Развитие

Интернета и электронной коммерции

Изменения в долгосрочных тенденциях экономического роста

отрасли (устойчивый и длительный рост спроса привлекает новые компании, на сужающемся рынке усиливается конкурентное давление)

Изменения в составе потребителей (порождают: изменение ассортимента товара, изменение системы сбыта, а значит, меняют характер конкуренции)

Внедрение новых товаров, развитие новых технологий (инновационные товары укрепляют позиции создателей и ослабляют позиции конкурентов, инновационные технологии позволяют создавать более качественные товары, при этом сокращая издержки)

Выход на рынок или уход с него крупных компаний (в корне меняется структура конкуренции)

Глобализация (несколько компаний начинают агрессивную стратегию по завоеванию лидерства на мировом рынке, увеличивается спрос на продукцию на мировых рынках, устраняются торговые барьеры, снижаются таможенные пошлины, переносится производство в страну, где ниже издержки)

Уменьшение неопределенности и степени риска (изменяют стратегию компании)

Рост (снижение) спроса на персонализированные либо стандартные товары

Изменения в законодательстве и политике

Изменение общественных ценностей и образа жизни

Цель анализа движущих сил – определить основные и второстепенные причины изменения в отрасли. Движущими силами можно признать не более 3-4 факторов.

Анализ движущих сил – необходимая предпосылка разработки эффективной стратегии.

Слайд 13

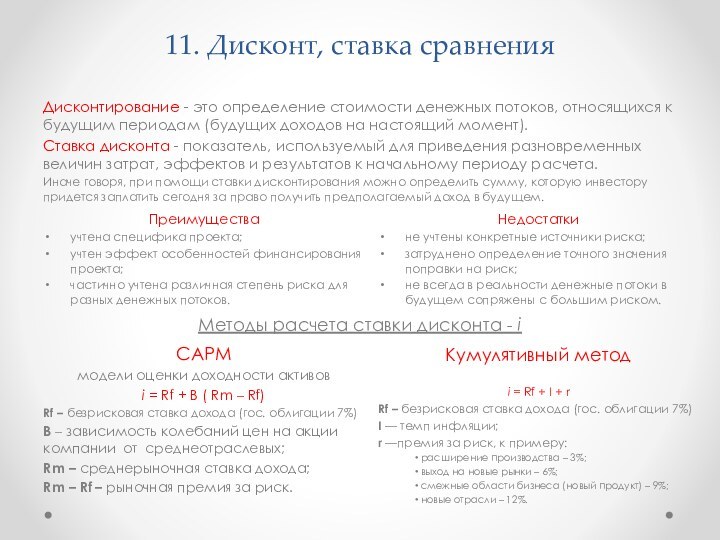

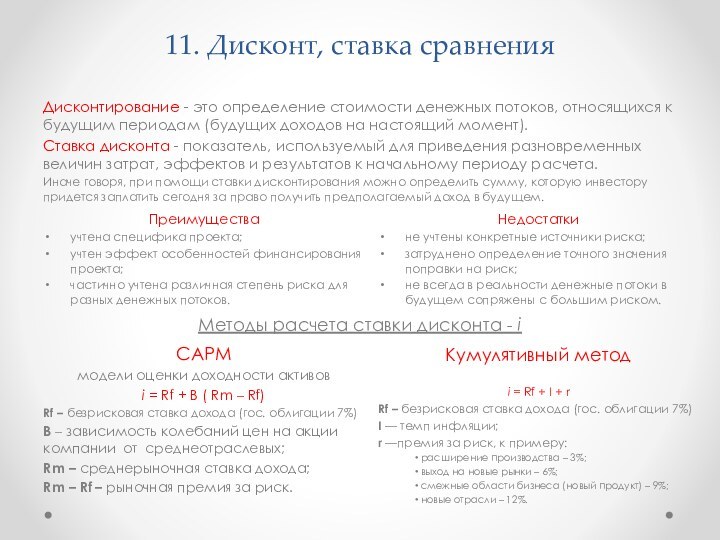

11. Дисконт, ставка сравнения

Дисконтирование - это определение стоимости

денежных потоков, относящихся к будущим периодам (будущих доходов на

настоящий момент).

Ставка дисконта - показатель, используемый для приведения разновременных величин затрат, эффектов и результатов к начальному периоду расчета.

Иначе говоря, при помощи ставки дисконтирования можно определить сумму, которую инвестору придется заплатить сегодня за право получить предполагаемый доход в будущем.

Методы расчета ставки дисконта - i

Преимущества

учтена специфика проекта;

учтен эффект особенностей финансирования проекта;

частично учтена различная степень риска для разных денежных потоков.

CAPM

модели оценки доходности активов

i = Rf + B ( Rm – Rf)

Rf – безрисковая ставка дохода (гос. облигации 7%)

В – зависимость колебаний цен на акции компании от среднеотраслевых;

Rm – среднерыночная ставка дохода;

Rm – Rf – рыночная премия за риск.

Недостатки

не учтены конкретные источники риска;

затруднено определение точного значения поправки на риск;

не всегда в реальности денежные потоки в будущем сопряжены с большим риском.

Кумулятивный метод

i = Rf + I + r

Rf – безрисковая ставка дохода (гос. облигации 7%)

I — темп инфляции;

r —премия за риск, к примеру:

расширение производства – 3%;

выход на новые рынки – 6%;

смежные области бизнеса (новый продукт) – 9%;

новые отрасли – 12%.

Слайд 14

12. Инвестиционный план. Его место и роль в

процедуре бизнес-планирования.

Инвестиционный план – план по приобретению/созданию активов, требуемых

для реализации проекта. В нём отражается потребность в инвестициях, а также указывается, за счет каких средств будет осуществлено финансирование проекта (собственные и/или заемные средства) и т.п.

Инвестиционный план содержит:

Описательная часть (активы и основные расходные программы, которые будут профинансированы)

Конкретный план и календарный график осуществления мероприятий и их финансирования (в форме сетевого графика)

Финансово-экономическая часть

Кредитора в основном, интересуют 1 и 3 части (частично 2 – гарантия денежных потоков). При расширении производства – 2 и 3, при новой деятельности (венчурное инвестирование) – 1 и 2.

Миссия и стратегия

Цели

План маркетинга

План производства

Требования к производству и исходные данные для производственной программы

Данные по политике ценообразования, продвижения и прочее

План приобретения/

создания активов (инвестиционный план)

План по персоналу, планы закупок, прочие планы

Инвестиционный план создается на основе плана маркетинга (данных по политике ценообразования, продвижения и т.д.) и плана производства.

Слайд 15

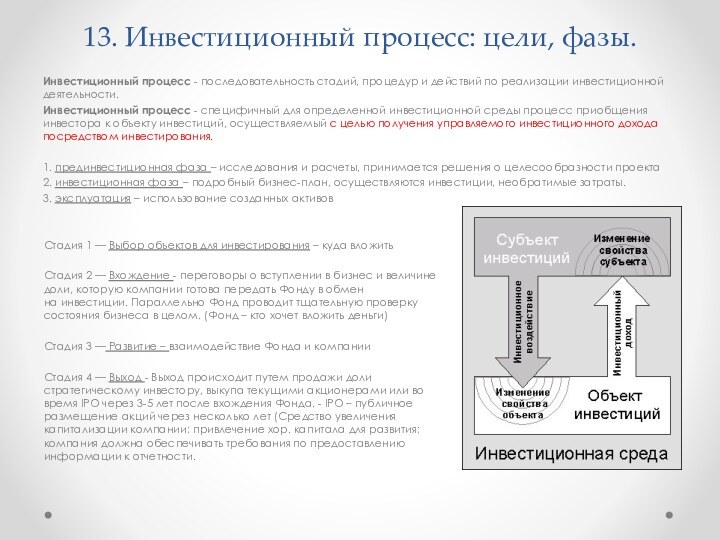

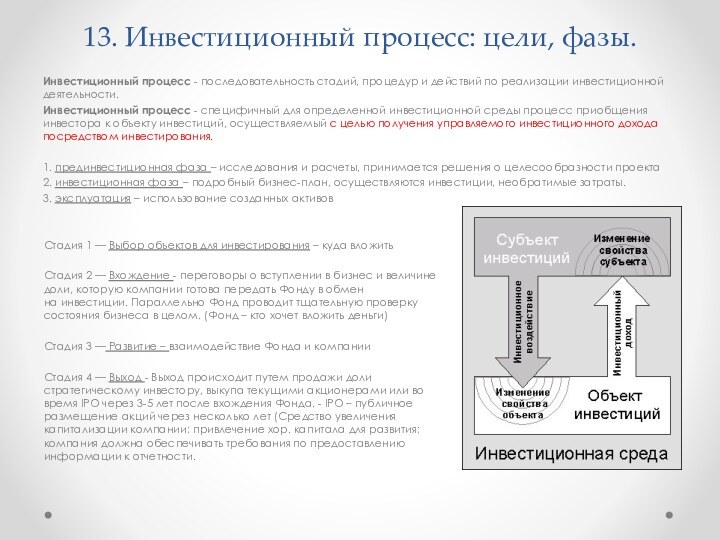

13. Инвестиционный процесс: цели, фазы.

Инвестиционный процесс -

последовательность стадий, процедур и действий по реализации инвестиционной деятельности.

Инвестиционный процесс - специфичный для определенной инвестиционной среды процесс приобщения инвестора к объекту инвестиций, осуществляемый с целью получения управляемого инвестиционного дохода посредством инвестирования.

1. прединвестиционная фаза – исследования и расчеты, принимается решения о целесообразности проекта

2. инвестиционная фаза – подробный бизнес-план, осуществляются инвестиции, необратимые затраты.

3. эксплуатация – использование созданных активов

Стадия 1 — Выбор объектов для инвестирования – куда вложить

Стадия 2 — Вхождение - переговоры о вступлении в бизнес и величине доли, которую компании готова передать Фонду в обмен на инвестиции. Параллельно Фонд проводит тщательную проверку состояния бизнеса в целом. (Фонд – кто хочет вложить деньги)

Стадия 3 — Развитие – взаимодействие Фонда и компании

Стадия 4 — Выход - Выход происходит путем продажи доли стратегическому инвестору, выкупа текущими акционерами или во время IPO через 3-5 лет после вхождения Фонда. - IPO – публичное размещение акций через несколько лет (Средство увеличения капитализации компании; привлечение хор. капитала для развития; компания должна обеспечивать требования по предоставлению информации к отчетности.

Слайд 16

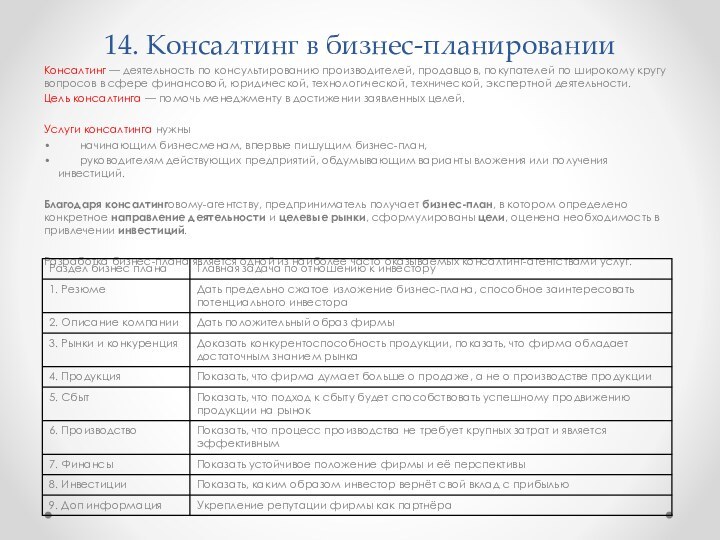

14. Консалтинг в бизнес-планировании

Консалтинг — деятельность по

консультированию производителей, продавцов, покупателей по широкому кругу вопросов в

сфере финансовой, юридической, технологической, технической, экспертной деятельности.

Цель консалтинга — помочь менеджменту в достижении заявленных целей.

Услуги консалтинга нужны

• начинающим бизнесменам, впервые пишущим бизнес-план,

• руководителям действующих предприятий, обдумывающим варианты вложения или получения инвестиций.

Благодаря консалтинговому-агентству, предприниматель получает бизнес-план, в котором определено конкретное направление деятельности и целевые рынки, сформулированы цели, оценена необходимость в привлечении инвестиций.

Разработка бизнес-плана является одной из наиболее часто оказываемых консалтинг-агентствами услуг.

Слайд 17

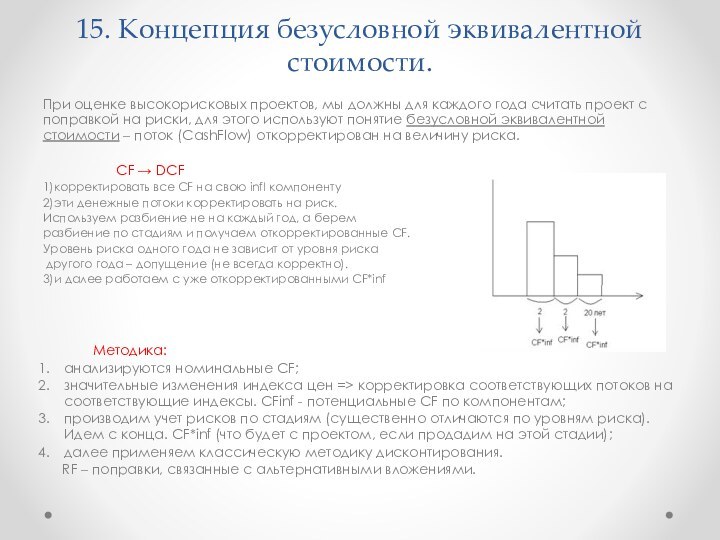

15. Концепция безусловной эквивалентной стоимости.

При оценке высокорисковых

проектов, мы должны для каждого года считать проект с

поправкой на риски, для этого используют понятие безусловной эквивалентной стоимости – поток (CashFlow) откорректирован на величину риска.

CF → DCF

1)корректировать все CF на свою infl компоненту

2)эти денежные потоки корректировать на риск.

Используем разбиение не на каждый год, а берем

разбиение по стадиям и получаем откорректированные CF.

Уровень риска одного года не зависит от уровня риска

другого года – допущение (не всегда корректно).

3)и далее работаем с уже откорректированными CF*inf

Методика:

анализируются номинальные CF;

значительные изменения индекса цен => корректировка соответствующих потоков на соответствующие индексы. CFinf - потенциальные CF по компонентам;

производим учет рисков по стадиям (существенно отличаются по уровням риска). Идем с конца. CF*inf (что будет с проектом, если продадим на этой стадии);

далее применяем классическую методику дисконтирования.

RF – поправки, связанные с альтернативными вложениями.

Слайд 18

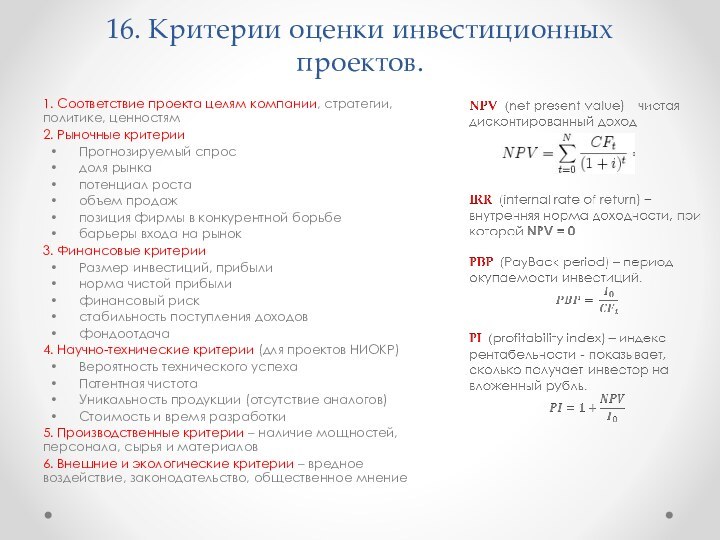

16. Критерии оценки инвестиционных проектов.

1. Соответствие проекта

целям компании, стратегии, политике, ценностям

2. Рыночные критерии

• Прогнозируемый спрос

• доля рынка

• потенциал

роста

• объем продаж

• позиция фирмы в конкурентной борьбе

• барьеры входа на рынок

3. Финансовые критерии

• Размер инвестиций, прибыли

• норма чистой прибыли

• финансовый риск

• стабильность поступления доходов

• фондоотдача

4. Научно-технические критерии (для проектов НИОКР)

• Вероятность технического успеха

• Патентная чистота

• Уникальность продукции (отсутствие аналогов)

• Стоимость и время разработки

5. Производственные критерии – наличие мощностей, персонала, сырья и материалов

6. Внешние и экологические критерии – вредное воздействие, законодательство, общественное мнение

Слайд 19

17. Матрица BCG — назначение, использование, достоинства и

недостатки

Матрица БKГ— инструмент для стратегического анализа и планирования в

маркетинге.

Отображает продукты компании в зависимости от роста рынка и занимаемой им доли.

Достоинства:

расстановка приоритетов для разных бизнесов компании

Простота

запрограммированные стратегии

Недостатки

В зонах примыкающих к границам, решение неоднозначно

Статичность, не отражает динамику

Упрощенность и шаблонность стратегий

4 клетки - мало для бизнесов со средними темпами роста

и средней относительной долей рынка

не отражаются куда лучше инвестировать между товарами

Слайд 20

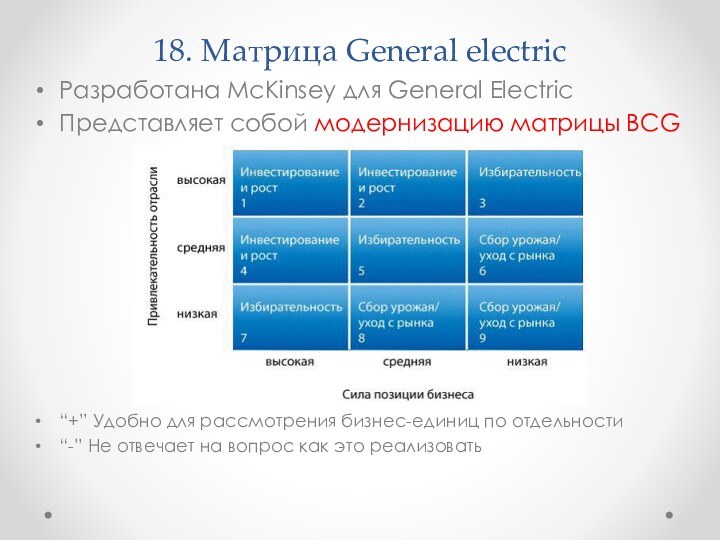

18. Матрица General electric

Разработана McKinsey для General Electric

Представляет

собой модернизацию матрицы BCG

“+” Удобно для рассмотрения бизнес-единиц по

отдельности

“-” Не отвечает на вопрос как это реализовать

Слайд 21

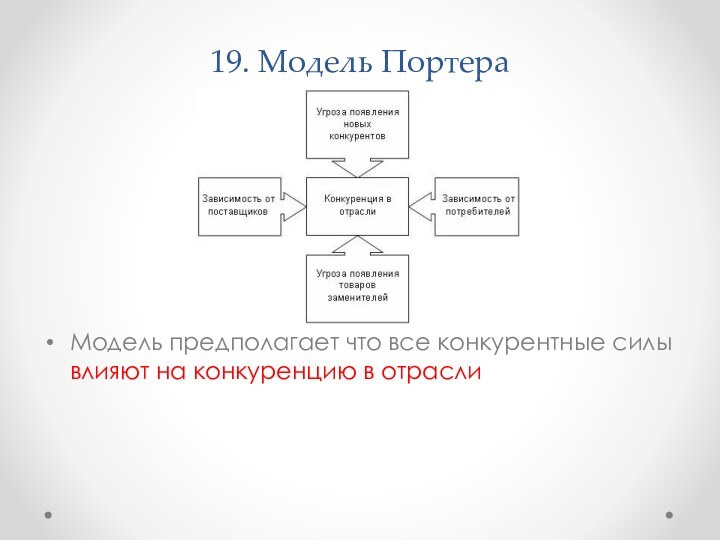

19. Модель Портера

Модель предполагает что все конкурентные силы

влияют на конкуренцию в отрасли

Слайд 22

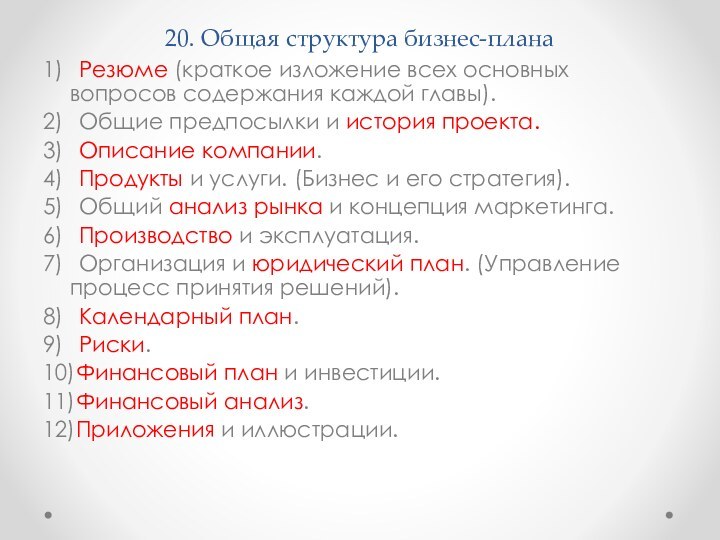

20. Общая структура бизнес-плана

1) Резюме (краткое изложение всех основных

вопросов содержания каждой главы).

2) Общие предпосылки и история проекта.

3) Описание компании.

4) Продукты

и услуги. (Бизнес и его стратегия).

5) Общий анализ рынка и концепция маркетинга.

6) Производство и эксплуатация.

7) Организация и юридический план. (Управление процесс принятия решений).

8) Календарный план.

9) Риски.

10)Финансовый план и инвестиции.

11)Финансовый анализ.

12)Приложения и иллюстрации.

Слайд 23

21. Основные бюджеты текущей деятельности.

Бюджет — план расходов

на основе ожидаемых затрат на выполнение различных управленческих функций

в компании.

Бюджет продаж (бюджет доходов)

Бюджет продаж формируется в натуральных и стоимостных показателях на плановый период и определяет план отгрузки продукции по заданным интервалам планирования (месяц, квартал).

Бюджет запасов (готовой продукции)

Запасы часто являются самостоятельным целевым показателем и планируются исходя из условий сбыта продукции. Определённый уровень запасов необходим для повышения ритмичности поставок.

Бюджет производства (план производства)

Рассчитывается производственная программа, определяется выпуск побочной продукции, планируются складские запасы, рассчитывается потребность в материальных ресурсах, определяется фонд заработной платы ОПР

Бюджет коммерческих расходов

Коммерческие расходы включают в себя все, что связано с реализацией продукции: транспортные услуги и экспедирование грузов; аренда складских помещений и транспортных средств; рекламные и маркетинговые мероприятия, направленные на увеличение продаж и завоевание рынков сбыта.

Бюджет управленческих расходов

Зарплата управленцам, содержание непроизводственного имущества, командировки, услуги связи, проценты за кредиты, налоги и т.д.

Бюджет закупок

Бюджет закупки формируется как план службы материально-технического снабжения и определяет потребность в приобретении сырья, материалов, комплектующих в планируемом периоде.

Бюджет оплаты труда (бюджет по персоналу)

Бюджет оплаты труда предназначен для расчета затрат на заработную плату по всем категориям персонала, а также отчислений от заработной платы.

Бюджеты прочих издержек

На основе информации, содержащейся в плане маркетинга, плане производства, инвестиционном плане и др. составляются прочие необходимые бюджеты

Слайд 24

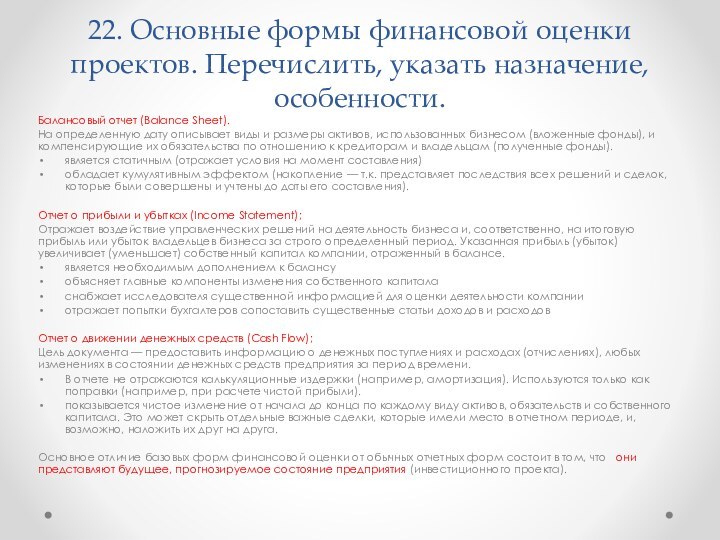

22. Основные формы финансовой оценки проектов. Перечислить, указать

назначение, особенности.

Балансовый отчет (Balance Sheet).

На определенную дату описывает

виды и размеры активов, использованных бизнесом (вложенные фонды), и компенсирующие их обязательства по отношению к кредиторам и владельцам (полученные фонды).

является статичным (отражает условия на момент составления)

обладает кумулятивным эффектом (накопление — т.к. представляет последствия всех решений и сделок, которые были совершены и учтены до даты его составления).

Отчет о прибыли и убытках (Income Statement);

Отражает воздействие управленческих решений на деятельность бизнеса и, соответственно, на итоговую прибыль или убыток владельцев бизнеса за строго определенный период. Указанная прибыль (убыток) увеличивает (уменьшает) собственный капитал компании, отраженный в балансе.

является необходимым дополнением к балансу

объясняет главные компоненты изменения собственного капитала

снабжает исследователя существенной информацией для оценки деятельности компании

отражает попытки бухгалтеров сопоставить существенные статьи доходов и расходов

Отчет о движении денежных средств (Cash Flow);

Цель документа — предоставить информацию о денежных поступлениях и расходах (отчислениях), любых изменениях в состоянии денежных средств предприятия за период времени.

В отчете не отражаются калькуляционные издержки (например, амортизация). Используются только как поправки (например, при расчете чистой прибыли).

показывается чистое изменение от начала до конца по каждому виду активов, обязательств и собственного капитала. Это может скрыть отдельные важные сделки, которые имели место в отчетном периоде, и, возможно, наложить их друг на друга.

Основное отличие базовых форм финансовой оценки от обычных отчетных форм состоит в том, что они представляют будущее, прогнозируемое состояние предприятия (инвестиционного проекта).

Слайд 25

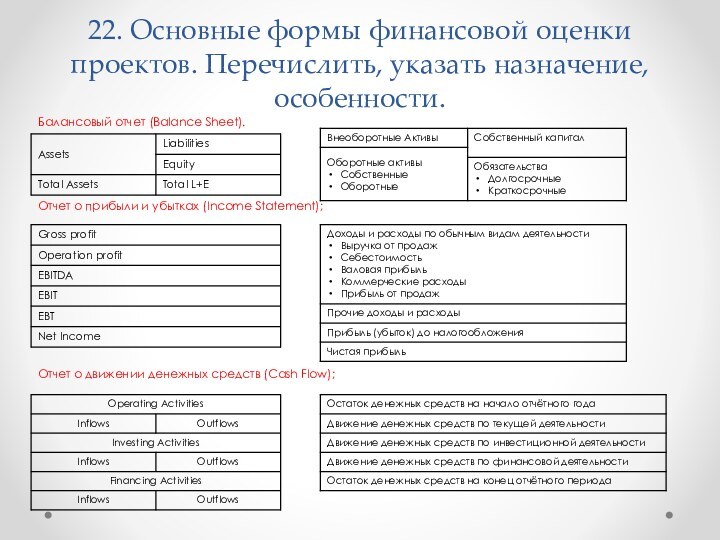

22. Основные формы финансовой оценки проектов. Перечислить, указать

назначение, особенности.

Балансовый отчет (Balance Sheet).

Отчет о прибыли и

убытках (Income Statement);

Отчет о движении денежных средств (Cash Flow);

Слайд 26

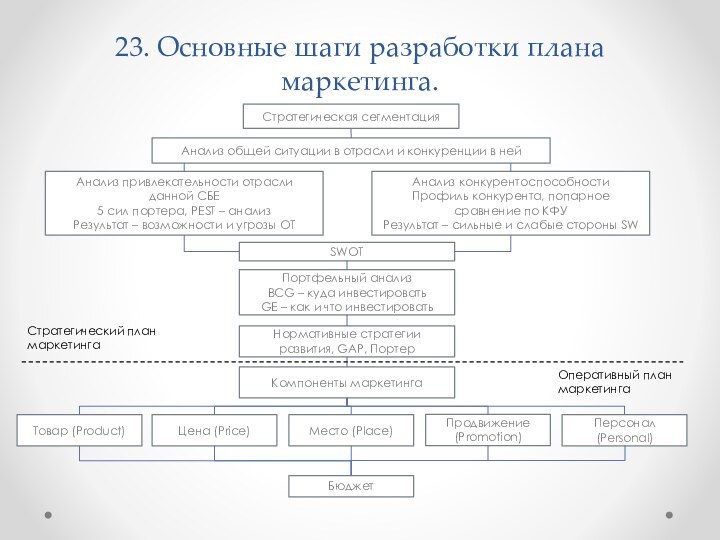

23. Основные шаги разработки плана маркетинга.

Стратегическая сегментация

Анализ общей

ситуации в отрасли и конкуренции в ней

Анализ конкурентоспособности

Профиль конкурента,

попарное сравнение по КФУ

Результат – сильные и слабые стороны SW

Анализ привлекательности отрасли данной СБЕ

5 сил портера, PEST – анализ

Результат – возможности и угрозы OT

SWOT

Портфельный анализ

BCG – куда инвестировать

GE – как и что инвестировать

Нормативные стратегии развития, GAP, Портер

Компоненты маркетинга

Товар (Product)

Цена (Price)

Место (Place)

Продвижение (Promotion)

Персонал (Personal)

Бюджет

Стратегический план маркетинга

Оперативный план маркетинга

Слайд 27

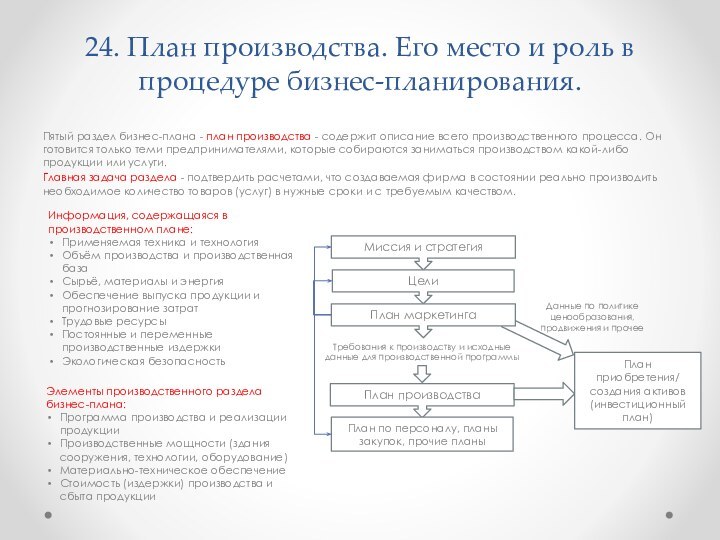

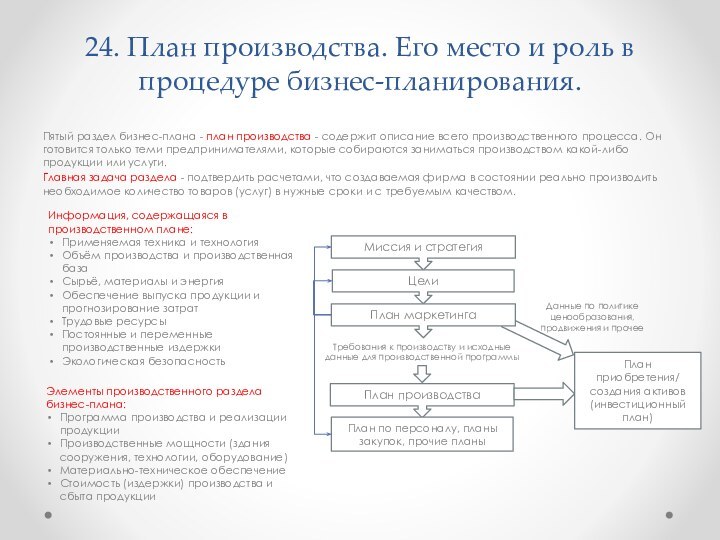

24. План производства. Его место и роль в

процедуре бизнес-планирования.

Пятый раздел бизнес-плана - план производства - содержит

описание всего производственного процесса. Он готовится только теми предпринимателями, которые собираются заниматься производством какой-либо продукции или услуги.

Главная задача раздела - подтвердить расчетами, что создаваемая фирма в состоянии реально производить необходимое количество товаров (услуг) в нужные сроки и с требуемым качеством.

Миссия и стратегия

Цели

План маркетинга

План производства

Требования к производству и исходные данные для производственной программы

Данные по политике ценообразования, продвижения и прочее

План приобретения/

создания активов (инвестиционный план)

План по персоналу, планы закупок, прочие планы

Элементы производственного раздела бизнес-плана:

Программа производства и реализации продукции

Производственные мощности (здания сооружения, технологии, оборудование)

Материально-техническое обеспечение

Стоимость (издержки) производства и сбыта продукции

Информация, содержащаяся в производственном плане:

Применяемая техника и технология

Объём производства и производственная база

Сырьё, материалы и энергия

Обеспечение выпуска продукции и прогнозирование затрат

Трудовые ресурсы

Постоянные и переменные производственные издержки

Экологическая безопасность

Слайд 28

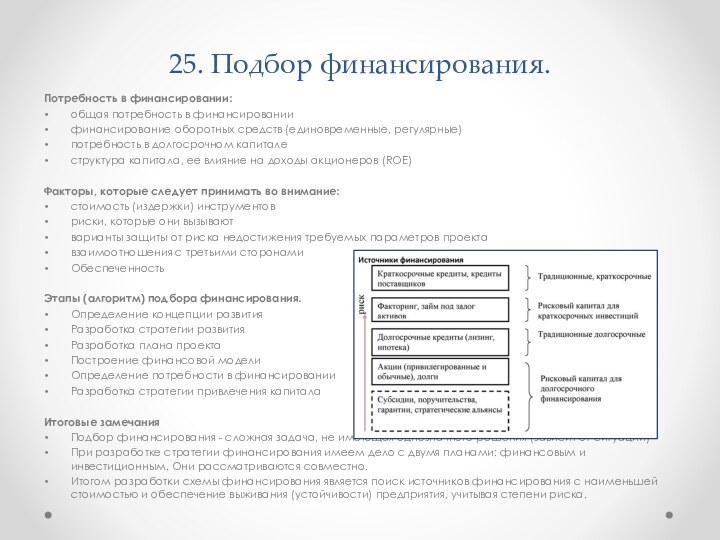

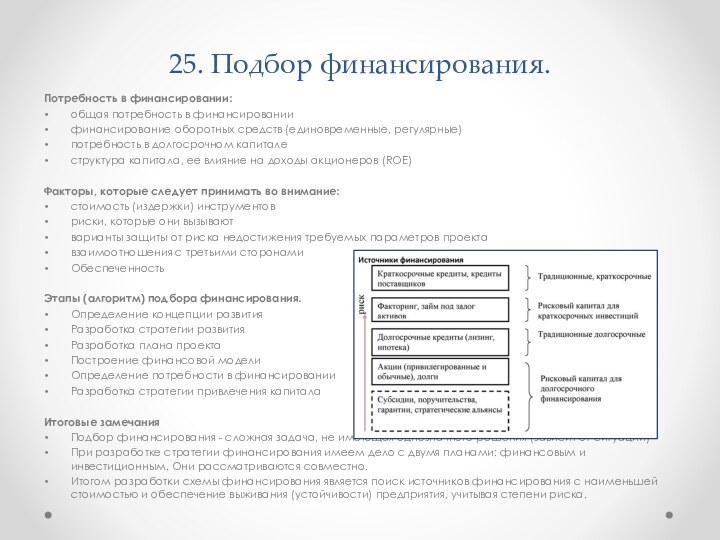

25. Подбор финансирования.

Потребность в финансировании:

общая потребность в финансировании

финансирование

оборотных средств (единовременные, регулярные)

потребность в долгосрочном капитале

структура капитала, ее

влияние на доходы акционеров (ROE)

Факторы, которые следует принимать во внимание:

стоимость (издержки) инструментов

риски, которые они вызывают

варианты защиты от риска недостижения требуемых параметров проекта

взаимоотношения с третьими сторонами

Обеспеченность

Этапы (алгоритм) подбора финансирования.

Определение концепции развития

Разработка стратегии развития

Разработка плана проекта

Построение финансовой модели

Определение потребности в финансировании

Разработка стратегии привлечения капитала

Итоговые замечания

Подбор финансирования - сложная задача, не имеющая однозначного решения (зависит от ситуации)

При разработке стратегии финансирования имеем дело с двумя планами: финансовым и инвестиционным. Они рассматриваются совместно.

Итогом разработки схемы финансирования является поиск источников финансирования с наименьшей стоимостью и обеспечение выживания (устойчивости) предприятия, учитывая степени риска.

Слайд 29

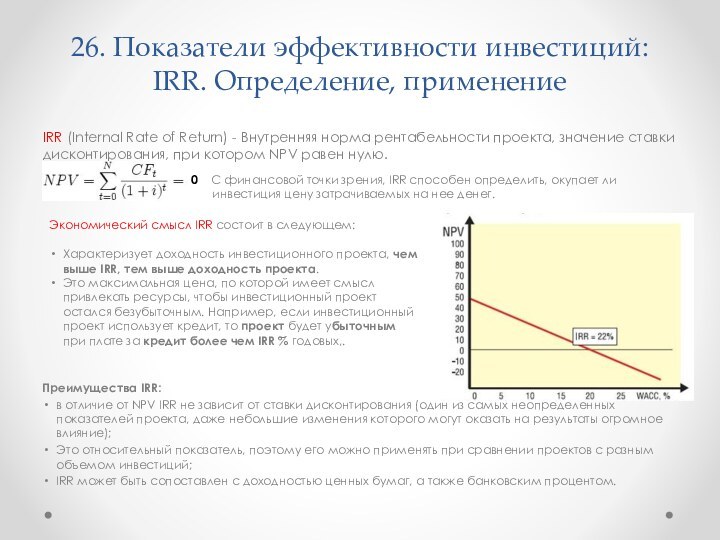

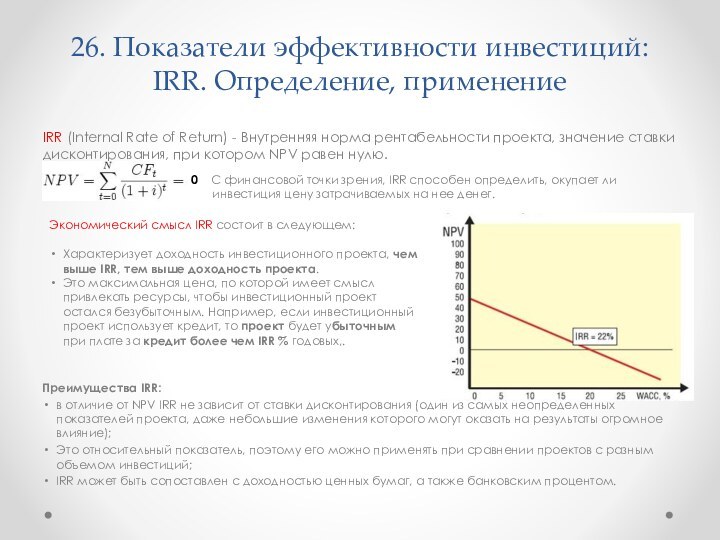

26. Показатели эффективности инвестиций: IRR. Определение, применение

IRR (Internal

Rate of Return) - Внутренняя норма рентабельности проекта, значение

ставки дисконтирования, при котором NPV равен нулю.

0 С финансовой точки зрения, IRR способен определить, окупает ли инвестиция цену затрачиваемых на нее денег.

Экономический смысл IRR состоит в следующем:

Характеризует доходность инвестиционного проекта, чем выше IRR, тем выше доходность проекта.

Это максимальная цена, по которой имеет смысл привлекать ресурсы, чтобы инвестиционный проект остался безубыточным. Например, если инвестиционный проект использует кредит, то проект будет убыточным при плате за кредит более чем IRR % годовых,.

Преимущества IRR:

в отличие от NPV IRR не зависит от ставки дисконтирования (один из самых неопределенных показателей проекта, даже небольшие изменения которого могут оказать на результаты огромное влияние);

Это относительный показатель, поэтому его можно применять при сравнении проектов с разным объемом инвестиций;

IRR может быть сопоставлен с доходностью ценных бумаг, а также банковским процентом.

Слайд 30

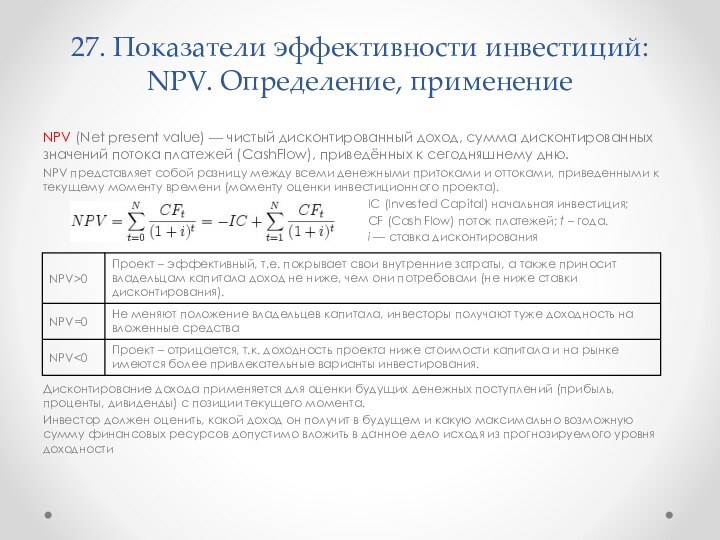

27. Показатели эффективности инвестиций: NPV. Определение, применение

NPV (Net

present value) — чистый дисконтированный доход, сумма дисконтированных значений

потока платежей (CashFlow), приведённых к сегодняшнему дню.

NPV представляет собой разницу между всеми денежными притоками и оттоками, приведенными к текущему моменту времени (моменту оценки инвестиционного проекта).

IC (Invested Capital) начальная инвестиция;

CF (Cash Flow) поток платежей; t – года.

i — ставка дисконтирования

Дисконтирование дохода применяется для оценки будущих денежных поступлений (прибыль, проценты, дивиденды) с позиции текущего момента.

Инвестор должен оценить, какой доход он получит в будущем и какую максимально возможную сумму финансовых ресурсов допустимо вложить в данное дело исходя из прогнозируемого уровня доходности

Слайд 31

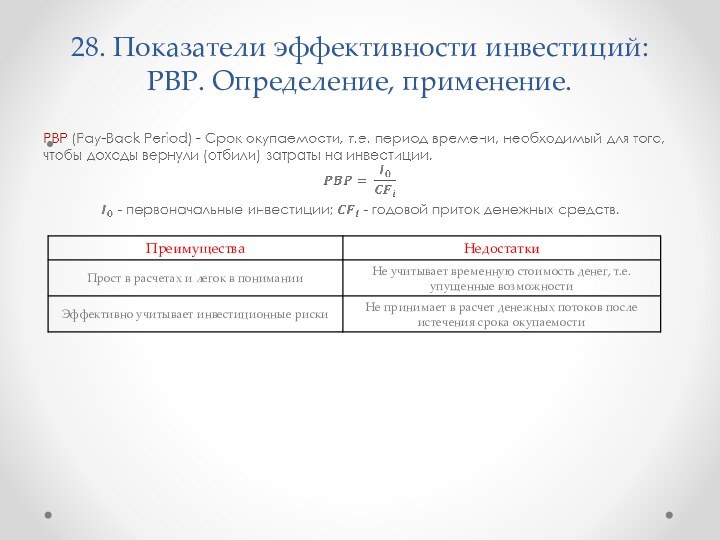

28. Показатели эффективности инвестиций: PBP. Определение, применение.

Слайд 32

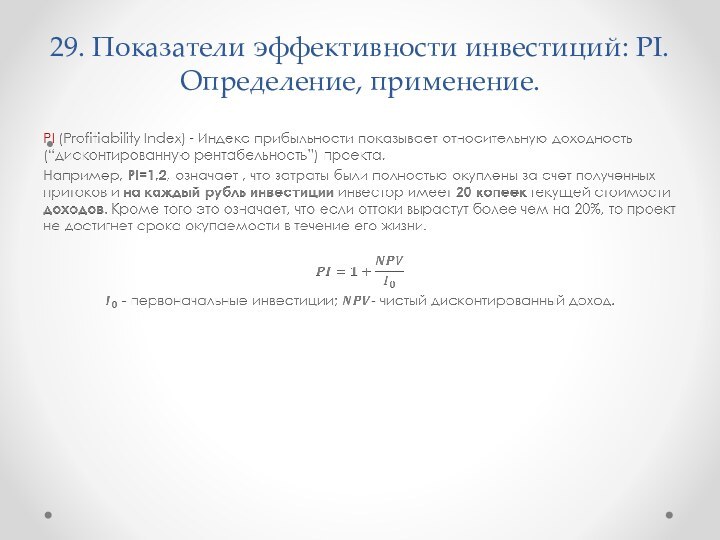

29. Показатели эффективности инвестиций: PI. Определение, применение.

Слайд 33

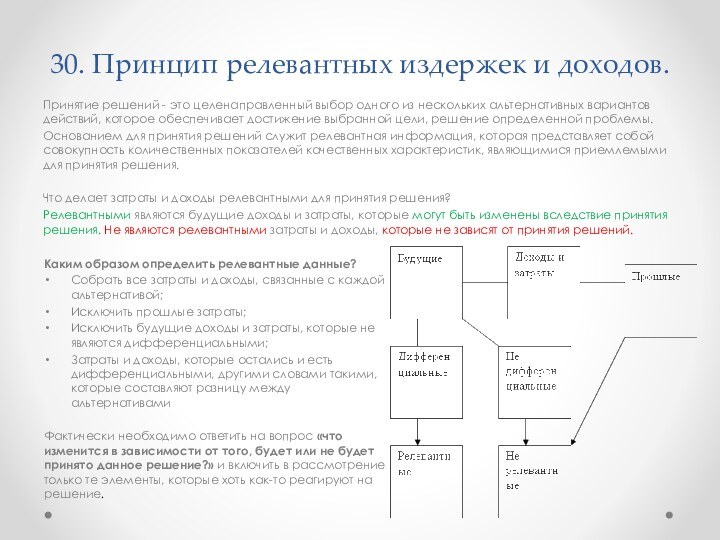

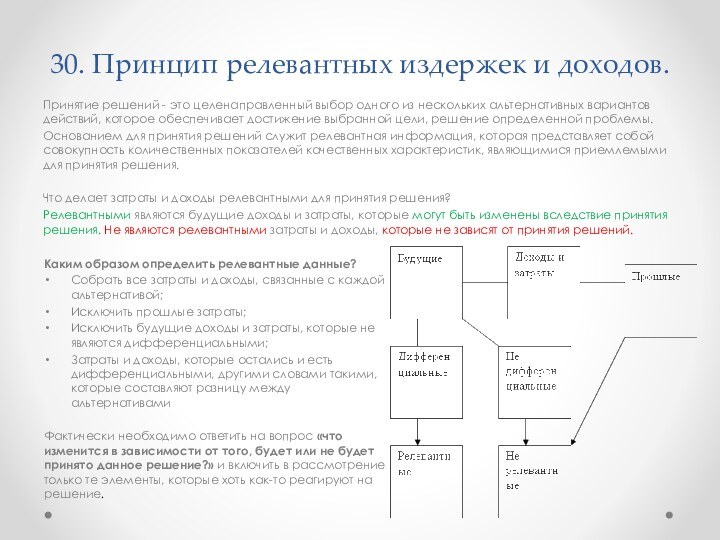

30. Принцип релевантных издержек и доходов.

Принятие решений -

это целенаправленный выбор одного из нескольких альтернативных вариантов действий,

которое обеспечивает достижение выбранной цели, решение определенной проблемы.

Основанием для принятия решений служит релевантная информация, которая представляет собой совокупность количественных показателей качественных характеристик, являющимися приемлемыми для принятия решения.

Что делает затраты и доходы релевантными для принятия решения?

Релевантными являются будущие доходы и затраты, которые могут быть изменены вследствие принятия решения. Не являются релевантными затраты и доходы, которые не зависят от принятия решений.

Каким образом определить релевантные данные?

Собрать все затраты и доходы, связанные с каждой альтернативой;

Исключить прошлые затраты;

Исключить будущие доходы и затраты, которые не являются дифференциальными;

Затраты и доходы, которые остались и есть дифференциальными, другими словами такими, которые составляют разницу между альтернативами

Фактически необходимо ответить на вопрос «что изменится в зависимости от того, будет или не будет принято данное решение?» и включить в рассмотрение только те элементы, которые хоть как-то реагируют на решение.

Слайд 34

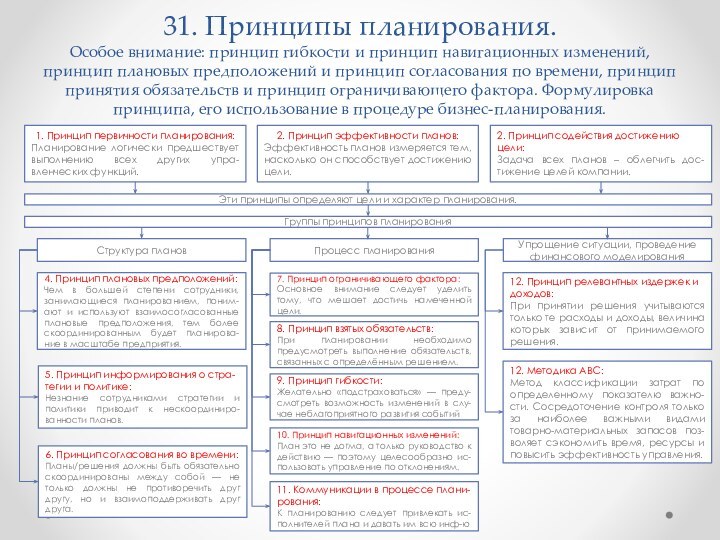

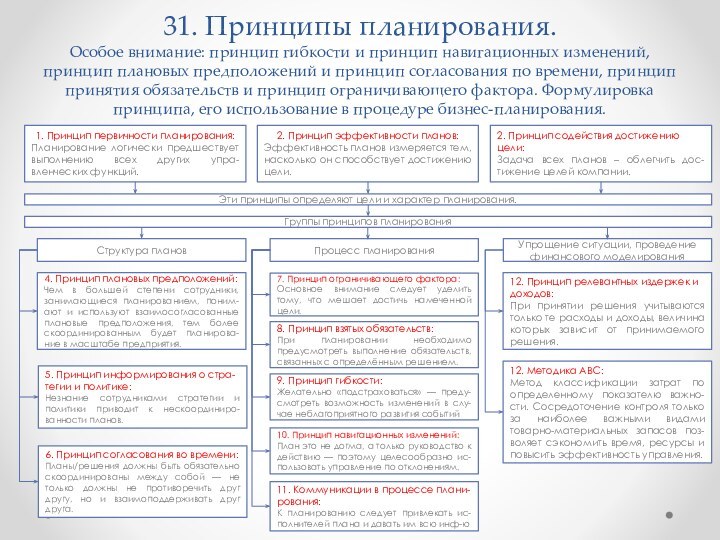

31. Принципы планирования.

Особое внимание: принцип гибкости и

принцип навигационных изменений, принцип плановых предположений и принцип согласования

по времени, принцип принятия обязательств и принцип ограничивающего фактора. Формулировка принципа, его использование в процедуре бизнес-планирования.

1. Принцип первичности планирования:

Планирование логически предшествует выполнению всех других упра-вленческих функций.

2. Принцип эффективности планов:

Эффективность планов измеряется тем, насколько он способствует достижению цели.

2. Принцип содействия достижению цели:

Задача всех планов – облегчить дос-тижение целей компании.

Эти принципы определяют цели и характер планирования.

Группы принципов планирования

Структура планов

Процесс планирования

Упрощение ситуации, проведение финансового моделирования

4. Принцип плановых предположений:

Чем в большей степени сотрудники, занимающиеся планированием, поним-ают и используют взаимосогласованные плановые предположения, тем более скоординированным будет планирова-ние в масштабе предприятия.

7. Принцип ограничивающего фактора:

Основное внимание следует уделить тому, что мешает достичь намеченной цели.

12. Принцип релевантных издержек и доходов:

При принятии решения учитываются только те расходы и доходы, величина которых зависит от принимаемого решения.

5. Принцип информирования о стра-тегии и политике:

Незнание сотрудниками стратегии и политики приводит к нескоординиро-ванности планов.

6. Принцип согласования во времени:

Планы/решения должны быть обязательно скоординированы между собой — не только должны не противоречить друг другу, но и взаимоподдерживать друг друга.

8. Принцип взятых обязательств:

При планировании необходимо предусмотреть выполнение обязательств, связанных с определённым решением.

9. Принцип гибкости:

Желательно «подстраховаться» — преду-смотреть возможность изменений в слу-чае неблагоприятного развития событий

10. Принцип навигационных изменений:

План это не догма, а только руководство к действию — поэтому целесообразно ис-пользовать управление по отклонениям.

11. Коммуникации в процессе плани-рования:

К планированию следует привлекать ис-полнителей плана и давать им всю инф-ю

12. Методика АВС:

Метод классификации затрат по определенному показателю важно-сти. Сосредоточение контроля только за наиболее важными видами товарно-материальных запасов поз-воляет сэкономить время, ресурсы и повысить эффективность управления.

Слайд 35

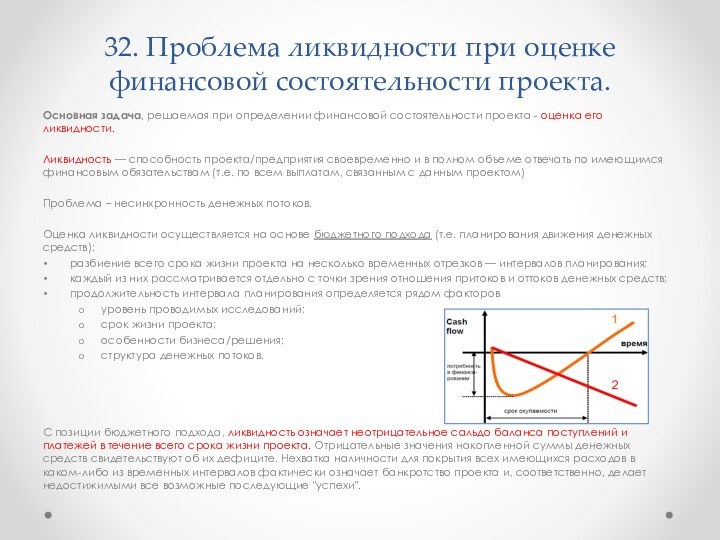

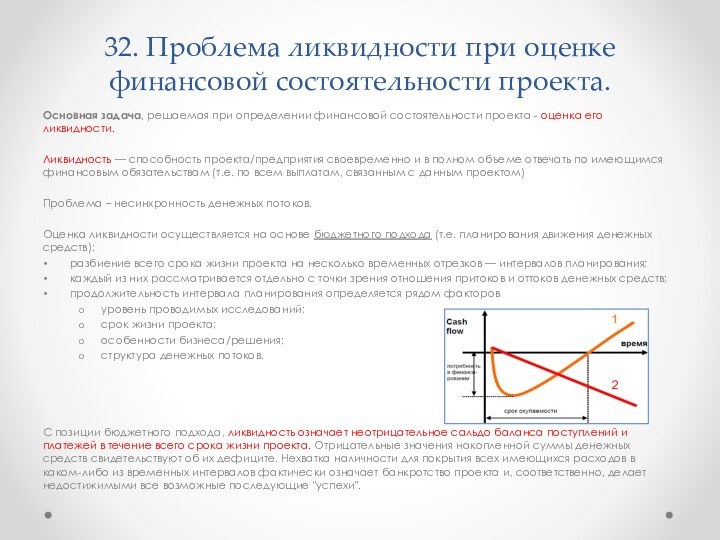

32. Проблема ликвидности при оценке финансовой состоятельности проекта.

Основная задача, решаемая при определении финансовой состоятельности проекта -

оценка его ликвидности.

Ликвидность — способность проекта/предприятия своевременно и в полном объеме отвечать по имеющимся финансовым обязательствам (т.е. по всем выплатам, связанным с данным проектом)

Проблема – несинхронность денежных потоков.

Оценка ликвидности осуществляется на основе бюджетного подхода (т.е. планирования движения денежных средств):

разбиение всего срока жизни проекта на несколько временных отрезков — интервалов планирования;

каждый из них рассматривается отдельно с точки зрения отношения притоков и оттоков денежных средств;

продолжительность интервала планирования определяется рядом факторов

уровень проводимых исследований;

срок жизни проекта;

особенности бизнеса/решения;

структура денежных потоков.

С позиции бюджетного подхода, ликвидность означает неотрицательное сальдо баланса поступлений и платежей в течение всего срока жизни проекта. Отрицательные значения накопленной суммы денежных средств свидетельствуют об их дефиците. Нехватка наличности для покрытия всех имеющихся расходов в каком-либо из временных интервалов фактически означает банкротство проекта и, соответственно, делает недостижимыми все возможные последующие "успехи".

Слайд 36

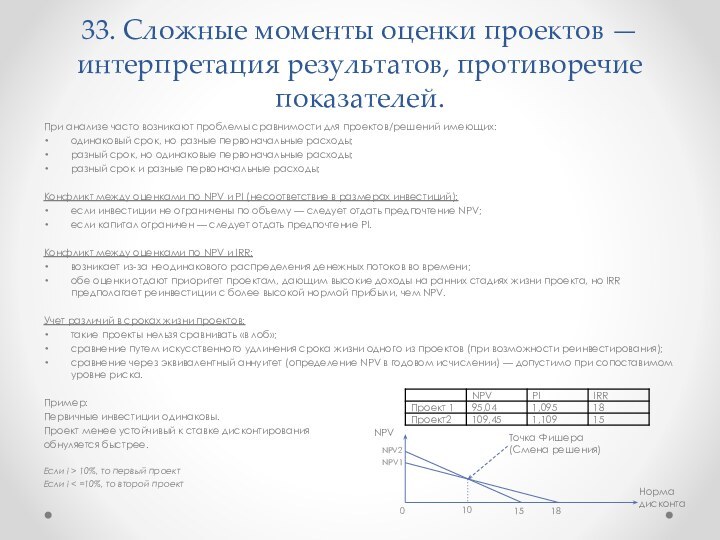

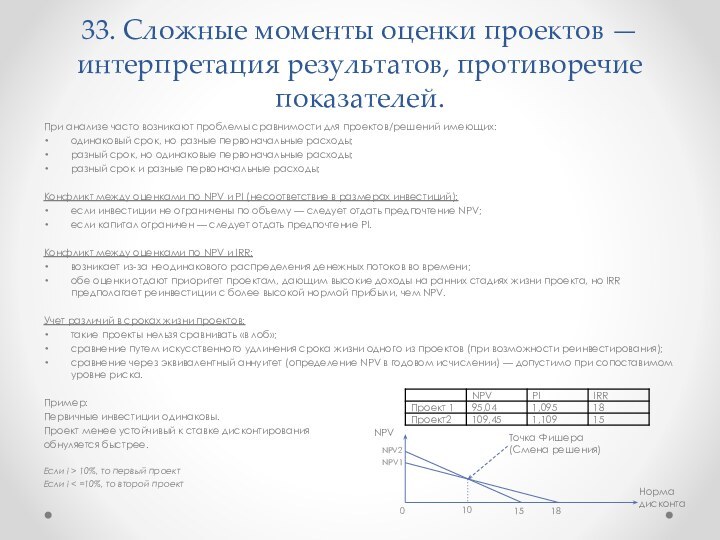

33. Сложные моменты оценки проектов — интерпретация результатов,

противоречие показателей.

При анализе часто возникают проблемы сравнимости для

проектов/решений имеющих:

одинаковый срок, но разные первоначальные расходы;

разный срок, но одинаковые первоначальные расходы;

разный срок и разные первоначальные расходы;

Конфликт между оценками по NPV и PI (несоответствие в размерах инвестиций):

если инвестиции не ограничены по объему — следует отдать предпочтение NPV;

если капитал ограничен — следует отдать предпочтение PI.

Конфликт между оценками по NPV и IRR:

возникает из-за неодинакового распределения денежных потоков во времени;

обе оценки отдают приоритет проектам, дающим высокие доходы на ранних стадиях жизни проекта, но IRR предполагает реинвестиции с более высокой нормой прибыли, чем NPV.

Учет различий в сроках жизни проектов:

такие проекты нельзя сравнивать «в лоб»;

сравнение путем искусственного удлинения срока жизни одного из проектов (при возможности реинвестирования);

сравнение через эквивалентный аннуитет (определение NPV в годовом исчислении) — допустимо при сопоставимом уровне риска.

Пример:

Первичные инвестиции одинаковы.

Проект менее устойчивый к ставке дисконтирования

обнуляется быстрее.

Если i > 10%, то первый проект

Если i < =10%, то второй проект

15

18

Норма дисконта

0

NPV1

NPV

NPV2

Точка Фишера

(Смена решения)

10

Слайд 37

34. Составление производственного плана

(включая вопросы по производственной

программе, маржинальному анализу, использование процессного подхода и экономического анализа

для установления контрольных точек, повышения надежности и эффективности).

Укрупненно можно выделить три основных этапа составления плана производства:

Оценка трудоемкости производственной программы и сопоставление с имеющимися ресурсами.

Расчет маржинальной прибыли по видам продукции.

Анализ маржинальной прибыли и трудоемкости.

Производственная программа (прогноз объемов производства и реализации продукции), приводимая в бизнес-плане, составляется на основе результатов маркетинговых исследований рынка сбыта с последующим их сопоставлением с производственными возможностями предприятия.

Производственный план корректируется на основании такого показателя, как маржинальная прибыль. Из производственной программы исключаются изделия с наименьшей маржинальной прибылью, приходящейся на один нормо-час.

Изменение производственного плана только на основании показателя маржинальной прибыли не всегда позволяет получить оптимальные решения с точки зрения увеличения рентабельности бизнеса. Поэтому дополнительный контрольный этап формирования производственного плана — это анализ соотношения маржинальной прибыли одного нормо-часа и трудоемкости выпуска одного изделия.

Структура производственного плана

Общие требования к производству, технические, организационные

Описание производственного процесса

План по персоналу

Контроль качества производимой продукции (отмечаются контрольные точки для контроля качества, чем раньше выявится брак – тем меньше будут затраты, контроль не только продукции, но и процессов )

Слайд 38

35. Составление финансового плана.

В ходе составления финансового

плана предприятия должны решаться следующие задачи:

определение основных финансовых показателей

предприятия на плановый период;

увязка финансовых показателей с производственными и коммерческими;

выявление резервов увеличения доходов и прибыли предприятия; определение путей повышения эффективности использования финансовых ресурсов.

Финансовые планы предприятия могут быть:

перспективными - составляются на длительный срок. В них даются оценки основных финансовых показателей в перспективе;

текущими - составляются на год с поквартальной разбивкой. Эти планы обеспечивают увязку производственных и финансовых показателей деятельности организаций;

оперативными - включают составление платежного, налогового и кассового плана на месячный срок с декадной разбивкой.

Финансовый план организации составляется в виде баланса его доходов и расходов.

Один из видов финансового планирования — составление ряда смет (бюджетов).

В их числе можно отметить:

план производства продукции — составляется для определения объема продукции, намечаемой к производству для обеспечения планируемого объема реализации;

сметы:

реализации продукции - это первоначальный этап финансового планирования;

прямых затрат на оплату сырья и материалов — позволяет определить величину средств, необходимых для закупки сырья и материалов;

прямых затрат на оплату труда — составляется для определения фонда заработной платы;

переменных накладных расходов - представляет собой перечень накладных расходов;

административных и коммерческих расходов— включает показатели расходов, связанных с управлением предприятием и реализацией продукции;

себестоимости реализованной продукции.

На основе показателей этих смет (бюджетов) составляется общая (главная) финансовая смета (бюджет) предприятия.

Слайд 39

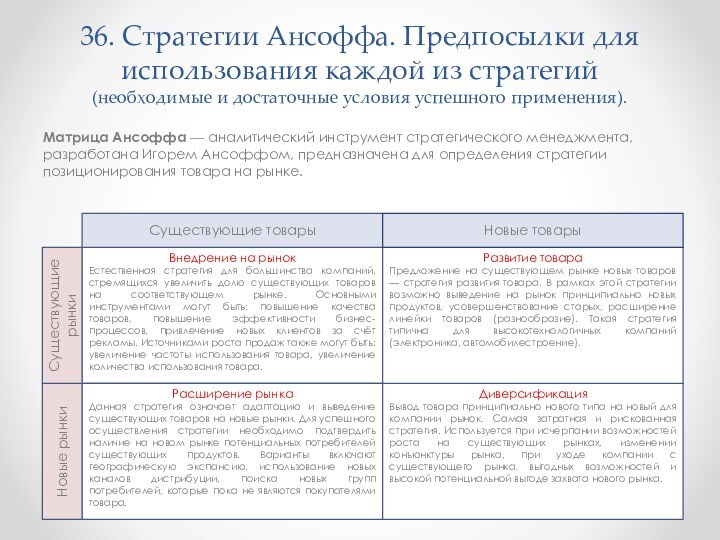

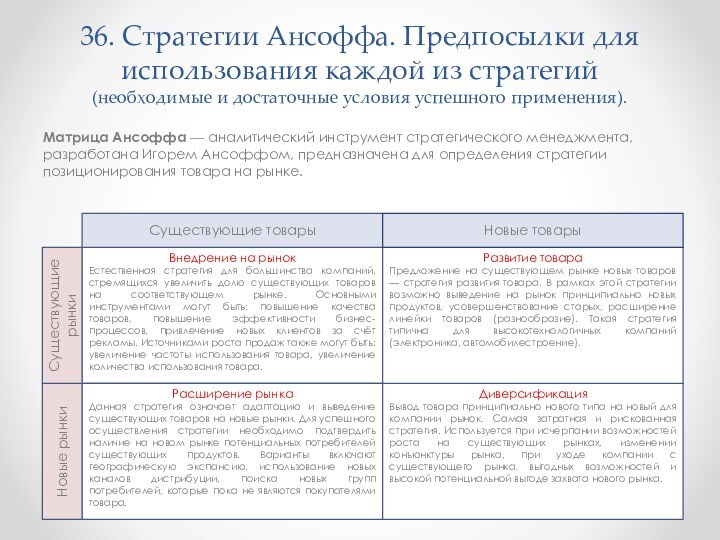

36. Стратегии Ансоффа. Предпосылки для использования каждой из

стратегий

(необходимые и достаточные условия успешного применения).

Матрица Ансоффа —

аналитический инструмент стратегического менеджмента, разработана Игорем Ансоффом, предназначена для определения стратегии позиционирования товара на рынке.

Внедрение на рынок

Естественная стратегия для большинства компаний, стремящихся увеличить долю существующих товаров на соответствующем рынке. Основными инструментами могут быть: повышение качества товаров, повышение эффективности бизнес-процессов, привлечение новых клиентов за счёт рекламы. Источниками роста продаж также могут быть: увеличение частоты использования товара, увеличение количества использования товара.

Расширение рынка

Данная стратегия означает адаптацию и выведение существующих товаров на новые рынки. Для успешного осуществления стратегии необходимо подтвердить наличие на новом рынке потенциальных потребителей существующих продуктов. Варианты включают географическую экспансию, использование новых каналов дистрибуции, поиска новых групп потребителей, которые пока не являются покупателями товара.

Диверсификация

Вывод товара принципиально нового типа на новый для компании рынок. Самая затратная и рискованная стратегия. Используется при исчерпании возможностей роста на существующих рынках, изменении конъюнктуры рынка, при уходе компании с существующего рынка, выгодных возможностей и высокой потенциальной выгоде захвата нового рынка.

Развитие товара

Предложение на существующем рынке новых товаров — стратегия развития товара. В рамках этой стратегии возможно выведение на рынок принципиально новых продуктов, усовершенствование старых, расширение линейки товаров (разнообразие). Такая стратегия типична для высокотехнологичных компаний (электроника, автомобилестроение).

Существующие товары

Новые рынки

Новые товары

Существующие рынки

Слайд 40

37. Стратегический и оперативный маркетинг.

Стратегический маркетинг – активный

маркетинговый процесс с долгосрочным горизонтом планирования (3-5 лет), направленный

на превышение среднерыночных показателей путем систематического проведения политики создания товаров и услуг, обеспечивающих потребителей товарами более высокой потребительской ценности, чем у конкурентов.

Стратегический маркетинг нацеливает компанию на привлекательные экономические возможности и направления, адаптированные к ее ресурсам и преимуществам, обеспечивающим потенциал для ее рентабельности и роста.

В рамках стратегического маркетинга уточняется миссия фирмы, определяются цели, разрабатывается стратегия развития, обеспечивается сбалансированная структура товарного портфеля компании.

Главной целью стратегического маркетинга является рост стоимости бизнеса компании, в первую очередь за счет роста стоимости ее брендов.

Оперативный маркетинг – это система изучения рынка и воздействия на него. Оперативный (тактический) план маркетинга обычно является годовым и является более детализированным, чем стратегический. При оперативном планировании распределяют ресурсы, вносят текущие корректировки, планируют конкретные мероприятия.

Для принятия правильных оперативных решений необходимо решать задачу оптимального распределения бюджета с помощью процедур многокритериальной оптимизации.

Главной целью оперативного маркетинга является максимизация текущей доходности бизнеса в условиях достижения намеченных стратегических целей. Это – увеличение (если возможно) или удержание дохода «здесь и сейчас», в краткосрочном периоде, притом, что предпринимаемые действия не противоречат принятой стратегии и не нанесут ущерба в долгосрочном периоде.

Слайд 41

37. Стратегический и оперативный маркетинг.

Слайд 42

38. Финансовый план.

Финансовый план - последний раздел

бизнес плана. Финансовый план поможет вам и каждому потенциальному

инвестору определить, как много потребуется наличности и когда, чтобы начать и сохранить прибыльный бизнес. Вы также должны быть в состоянии оценить, какую прибыль вы можете получить при том размере капитала, который готовы или собираетесь инвестировать.

Дает ответ на вопрос Как обеспечить финансовые ресурсы при требуемом уровне финансового риска?

Он включает следующую информацию:

Расчетные фин-экономические показатели, заложенные в расчет эффективности инвестиционного проекта;

К расчетным показателям относятся макроэкономические параметры, закладываемые в основу расчетов экономической эффективности проекта: Ставка рефинансирования (учетная ставка ЦБ); Курс валюты и динамика (прогноз) его изменения; Уровень инфляции и темпы изменения инфляции.

Оценка текущего финансового состояния компании;

Оценка текущего финансового состояния компании осуществляется с помощью следующих групп финансовых показателей (коэффициентов): Коэффициенты ликвидности, Коэффициенты кредитоспособности и финансовой устойчивости, Коэффициенты деловой активности.

План налоговых выплат и калькуляция бюджетного эффекта;

Интегральные показатели коммерческой эффективности проекта;

период окупаемости (PB);

чистый дисконтированный доход (NPV);

внутренняя норма рентабельности (IRR).

Итоговые таблицы.

Отчет о прибылях и убытках;

План денежных поступлений и выплат;

Баланс компании (проекта).

Слайд 43

39. Цели проведения стратегической сегментации.

Стратегическая сегментация рынка —

исследование рынка с целью стратегического прогнозирования его параметров для

разработки стратегии фирмы.

Стратегическая сегментация - анализ потребностей рынка, выявление СБЕ, СОБ (областей бизнеса).

Основой стратегической сегментации (или макросегментации) является определение базовых рынков, на которых предприятие намерено действовать.

Стратегическая сегментация используется при формировании бизнес-направлений, предоставляющих предприятиям возможности наиболее полного экономического, технологического роста и повышения стратегического статуса.

Экономический рост определяется:

• возможность роста продаж и повышения прибыли;

• входными и выходными барьерами, определяющими возможные затраты и потери.

Технологический рост связан с использованием современных технологий для удовлетворения потребностей Стратегической Зоны Хозяйствования. Различают:

• стабильную технологию, когда производится однотипная продукция, длительное время удовлетворяющая потребности рынка;

• плодотворную технологию, при которой в течение длительного периода новые поколения продукции последовательно сменяют одна другую;

• изменчивую технологию, когда происходит замена одних технологических процессов другими, что приводит к появлению принципиально новых товаров.

Стратегический рост определяется уровнем использования потенциальных возможностей предприятия. Он основывается на ряде факторов:

• капиталовложениями в ту или иную СЗХ, обеспечивающими ее развитие;

• конкурентной стратегией, позволяющей разграничить позиции предприятия и его конкурентов на рынке;

• мобилизационными возможностями предприятия, обеспечивающими гибкое приспособление к изменяющимся рыночным условиям.

Слайд 44

40. Цели финансового анализа.

Конечная цель финансового анализа состоит в

получении определенного числа основных параметров, дающих объективную и обоснованную

характеристику финансового состояния предприятия за отчетный период и прогноз на будущее.

Локальные цели финансового анализа состоят в следующем:

Определение финансового состояния предприятия, т. е. уровня сбалансированности отдельных структурных элементов активов и капитала, а также степени эффективности их использования;

Выявление изменений в финансовом состоянии в пространственно-временном разрезе;

Установление основных факторов, вызывающих изменения в финансовом состоянии, т. е. в показателях финансовой устойчивости, платежеспособности, деловой активности и рентабельности активов, собственного капитала и продаж;

Прогноз основных тенденций финансового состояния.

Цели исследования достигаются в результате решения ряда аналитических задач:

предварительный обзор бухгалтерской отчетности;

характеристика имущества предприятия: внеоборотных и оборотных активов;

оценка финансовой устойчивости;

характеристика источников средств — собственных и заемных;

анализ прибыли и рентабельности;

изучение показателей оборачиваемости активов и собственного капитала;

разработка мероприятий по улучшению финансово-хозяйственной деятельности предприятия.

Слайд 45

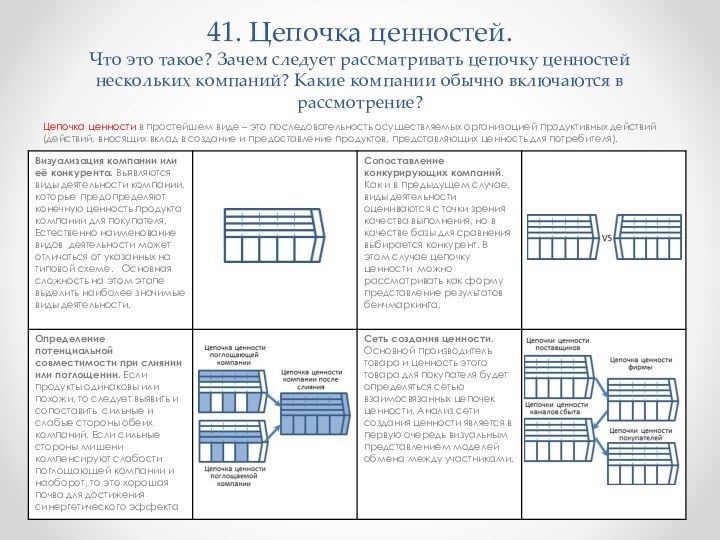

41. Цепочка ценностей.

Что это такое? Зачем следует

рассматривать цепочку ценностей нескольких компаний? Какие компании обычно включаются

в рассмотрение?

Цепочка ценности в простейшем виде – это последовательность осуществляемых организацией продуктивных действий (действий, вносящих вклад в создание и предоставление продуктов, представляющих ценность для потребителя).

.

Слайд 46

42. Создание ценности: основные модели, их особенности, ключевые

моменты.

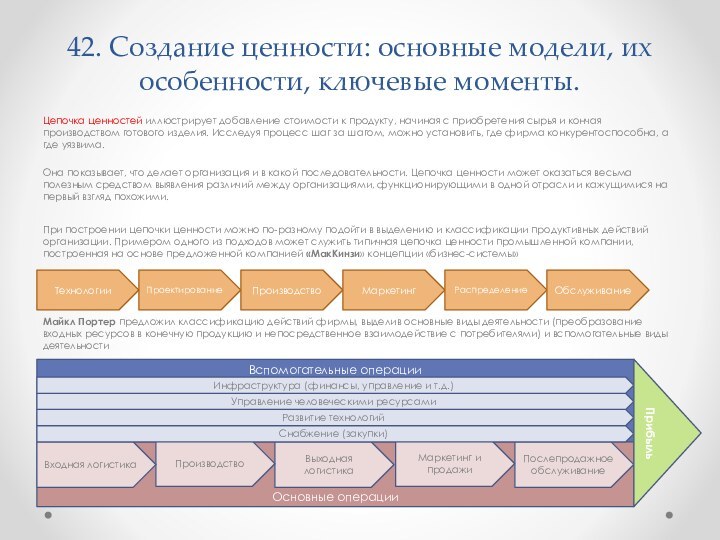

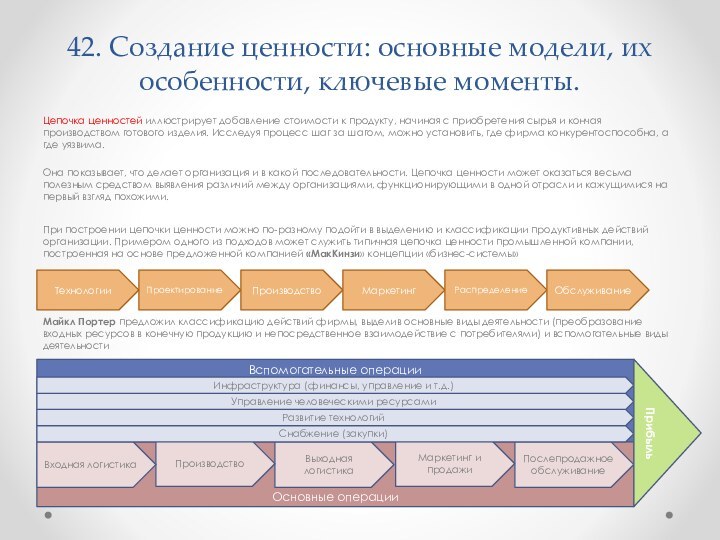

Цепочка ценностей иллюстрирует добавление стоимости к продукту, начиная

с приобретения сырья и кончая производством готового изделия. Исследуя процесс шаг за шагом, можно установить, где фирма конкурентоспособна, а где уязвима.

Она показывает, что делает организация и в какой последовательности. Цепочка ценности может оказаться весьма полезным средством выявления различий между организациями, функционирующими в одной отрасли и кажущимися на первый взгляд похожими.

При построении цепочки ценности можно по-разному подойти в выделению и классификации продуктивных действий организации. Примером одного из подходов может служить типичная цепочка ценности промышленной компании, построенная на основе предложенной компанией «МакКинзи» концепции «бизнес-системы»

Майкл Портер предложил классификацию действий фирмы, выделив основные виды деятельности (преобразование входных ресурсов в конечную продукцию и непосредственное взаимодействие с потребителями) и вспомогательные виды деятельности

Вспомогательные операции

Основные операции

Послепродажное обслуживание

Маркетинг и продажи

Выходная логистика

Производство

Входная логистика

Снабжение (закупки)

Развитие технологий

Управление человеческими ресурсами

Инфраструктура (финансы, управление и т.д.)

Прибыль

Проектирование

Технологии

Производство

Маркетинг

Распределение

Обслуживание

Слайд 47

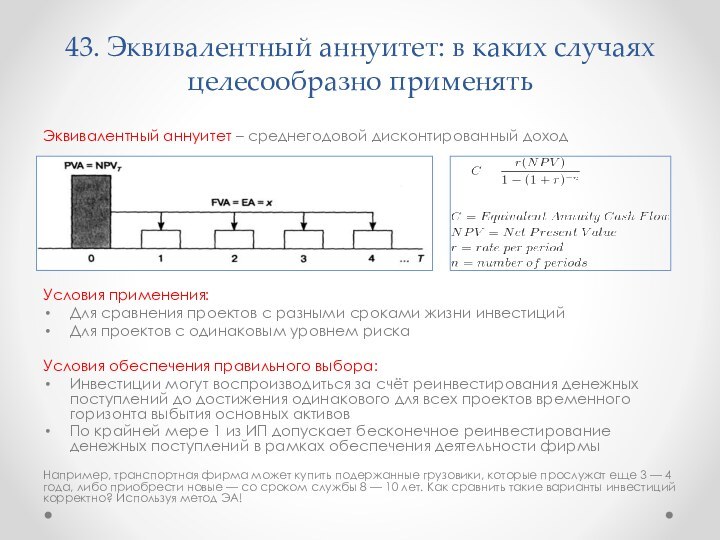

43. Эквивалентный аннуитет: в каких случаях целесообразно применять

Эквивалентный

аннуитет – среднегодовой дисконтированный доход

Условия применения:

Для сравнения проектов с

разными сроками жизни инвестиций

Для проектов с одинаковым уровнем риска

Условия обеспечения правильного выбора:

Инвестиции могут воспроизводиться за счёт реинвестирования денежных поступлений до достижения одинакового для всех проектов временного горизонта выбытия основных активов

По крайней мере 1 из ИП допускает бесконечное реинвестирование денежных поступлений в рамках обеспечения деятельности фирмы

Например, транспортная фирма может купить подержанные грузовики, которые прослужат еще 3 — 4 года, либо приобрести новые — со сроком службы 8 — 10 лет. Как сравнить такие варианты инвестиций корректно? Используя метод ЭА!

Слайд 48

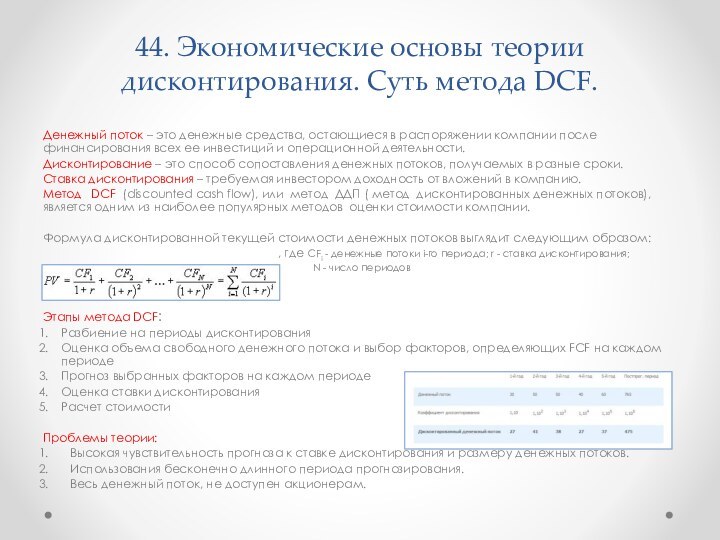

44. Экономические основы теории дисконтирования. Суть метода DCF.

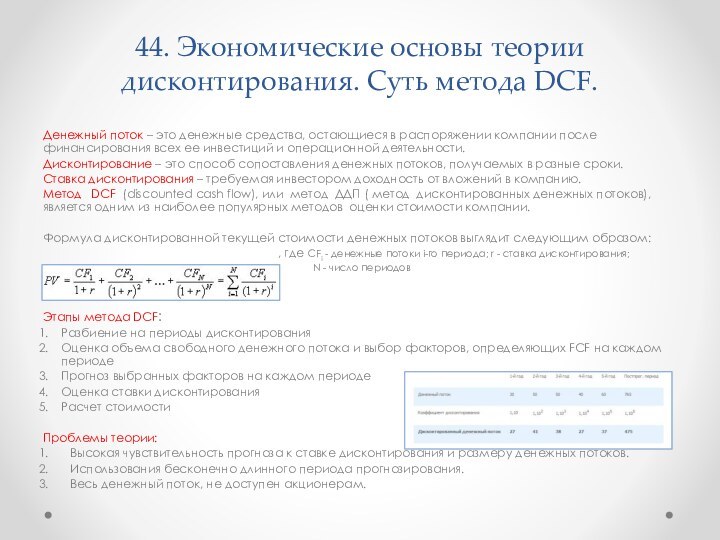

Денежный

поток – это денежные средства, остающиеся в распоряжении компании

после финансирования всех ее инвестиций и операционной деятельности.

Дисконтирование – это способ сопоставления денежных потоков, получаемых в разные сроки.

Ставка дисконтирования – требуемая инвестором доходность от вложений в компанию.

Метод DCF (discounted cash flow), или метод ДДП ( метод дисконтированных денежных потоков), является одним из наиболее популярных методов оценки стоимости компании.

Формула дисконтированной текущей стоимости денежных потоков выглядит следующим образом:

, где CFi - денежные потоки i-го периода; r - ставка дисконтирования;

N - число периодов

Этапы метода DCF:

Разбиение на периоды дисконтирования

Оценка объема свободного денежного потока и выбор факторов, определяющих FCF на каждом периоде

Прогноз выбранных факторов на каждом периоде

Оценка ставки дисконтирования

Расчет стоимости

Проблемы теории:

Высокая чувствительность прогноза к ставке дисконтирования и размеру денежных потоков.

Использования бесконечно длинного периода прогнозирования.

Весь денежный поток, не доступен акционерам.

Слайд 49

45. Этапы аналитической работы. Перечислить. Пояснить каждый из

этапов.

Общее знакомство с проблемой и постановка цели (Ознакомление с

проблемой в целом; составление общего плана работы с указанием срока выполнения, исполнителей и основных источников, которые могут быть использованы)

Определение используемых терминов и понятий (Необходимо определить и объяснить тот или иной термин или понятие так, чтобы это было ясно нам самим, тем, кто контролирует нашу работу, и тем, кто пользуется нашей информацией)

Сбор фактов (Выявление адекватной информации и перепроверка информации, конкурентная разведка)

Истолкование фактов (Так кратко можно назвать процесс изучения и обработки фактов с целью выжать из них все, что они значат. Этот этап включает оценку, классификацию, анализ и уяснение фактов)

Установление причин и следствий

Учёт специфики вопросов

Построение гипотезы

Выводы (На этом этапе производятся исследования, необходимые для доказательства или опровержения рабочих гипотез, выдвинутых на этапе 5, и формулируются окончательные выводы, являющиеся душой почти любого информационного документа)

Изложение (Составление документа, завершающее работу)

Слайд 50

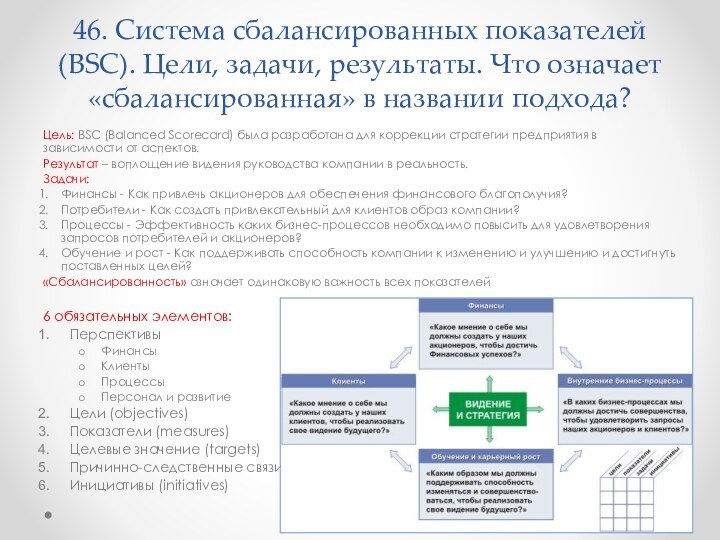

46. Система сбалансированных показателей (BSC). Цели, задачи, результаты.

Что означает «сбалансированная» в названии подхода?

Цель: BSC (Balanced Scorecard)

была разработана для коррекции стратегии предприятия в зависимости от аспектов.

Результат – воплощение видения руководства компании в реальность.

Задачи:

Финансы - Как привлечь акционеров для обеспечения финансового благополучия?

Потребители - Как создать привлекательный для клиентов образ компании?

Процессы - Эффективность каких бизнес-процессов необходимо повысить для удовлетворения запросов потребителей и акционеров?

Обучение и рост - Как поддерживать способность компании к изменению и улучшению и достигнуть поставленных целей?

«Сбалансированность» означает одинаковую важность всех показателей

6 обязательных элементов:

Перспективы

Финансы

Клиенты

Процессы

Персонал и развитие

Цели (objectives)

Показатели (measures)

Целевые значение (targets)

Причинно-следственные связи

Инициативы (initiatives)

Слайд 51

47. Система сбалансированных показателей (BSC). Предназначение подхода. Достоинства

и недостатки.

Сбалансированная система показателей (ССП, BalancedScorecard, BSC) - это современная управленческая методика, механизм

последовательного доведения до персонала стратегических целей компании и контроль их достижения через ключевые показатели эффективности (Key Performance Indicator, KPI)

Преимущества

предоставляет руководству предприятия полную картину бизнеса;

позволяет упредить возникновение критических ситуаций;

облегчает взаимодействие на всех организационных уровнях и дает понимание стратегических целей всем участникам производственного процесса;

обеспечивает стратегическую обратную связь и обучение;

Недостатки

ССП невозможно адаптировать к любым условиям. ССП надо разрабатывать отдельно для любого субъекта хозяйственной деятельности, в зависимости от отрасли, географии, размера компании.

Есть риск утечки информации. Это повязано с тем, что для понимания сотрудниками стратегии компании, их информированности обо всех показателях компании и внутренней мотивации следует раскрывать перед ними все механизмы работы компании.

Слайд 52

48. Система сбалансированных показателей (BSC). Алгоритм проведения исследований.

Внедрение

ССП осуществляется в четыре этапа:

1. Подготовка к разработке ССП

Разработка

стратегии, определение перспектив, принятие решения для каких организационных единиц и уровней нужно разработать ССП

2. Разработка ССП

На этом этапе разрабатывается ССП для одной организационной единицы. Это может быть компания в целом, подразделение или отдел.

Конкретизация стратегических целей

Связывание стратегических целей с причинно-следственными цепочками

Выбор показателей и определение их целевых значений

Определение связи показателей с бизнес-процессами

Определение стратегических мероприятий

Сбор, оценка и анализ информации и выполнении стратегии

3. Каскадирование ССП

Вертикальная интеграция целей – передача целей и стратегических мероприятий из вышестоящих подразделений в ССП нижестоящих.

4. Контроль выполнения стратегии

Интеграция ССП в систему управления для долгосрочной реализации стратегии.

Слайд 53

49. Что такое ключевой показатель эффективности (КПЭ или

KPI)? Каким образом он используется в управлении?

Ключевые показатели эффективности

(Key Performance Indicators, KPI) — система оценки, которая помогает организации определить достижение стратегических и тактических (операционных) целей.

KPI — это инструмент измерения поставленных целей. Технологии постановки, пересмотра и контроля целей и задач легли в основу концепции, которая стала основой современного управления и называется «Управление по целям».

Управление по целям — метод управленческой деятельности, предусматривающий:

предвидение возможных результатов деятельности

планирование путей их достижения

Ключевые показатели эффективности можно разделить на:

Запаздывающие — отражают результаты деятельности по истечении периода

Опережающие — дают возможность управлять ситуацией в пределах отчётного периода с целью достижения заданных результатов по его истечении

Правила и принципы внедрения KPI:

Правило «10/80/10» - 10 ключевых показателей результативности, 80 производственных показателей, 10 ключевых показателей эффективности.

Принцип партнёрства – установление эффективного партнёрства между всеми сторонами.

Принцип перенесения усилий на главные направления – расширение полномочий сотрудников, которые работают на передовой (тренинги, передача ответственности, повышение квалификации)

Принцип интеграции процессов оценки показателей, отчётности и повышения производительности

Принцип согласования производственных показателей со стратегией

Слайд 54

50. Система сбалансированных показателей (BSC). Основные сложные моменты

разработки.

Размытость внедрения ССП

Очень трудно оценить сам процесс внедрения ССП

в организации, так как для получения объективных результатов требуются годы. За это время многое в деятельности компании меняется. Внедрение на первом этапе, то есть разработка стратегических целей для топ-менеджмента, проходит достаточно быстро и четко, а вот продвижение дальше обрастает проблемами, так как требует большого объема подготовительной и разъяснительной работы.

Отсутствие быстрых результатов

Получение оцениваемых результатов деятельности по ССП возможно только в течение нескольких лет собственно реализации стратегического плана. Поэтому серьезной проблемой может стать непонимание топ-менеджментом целей внедрения ССП в условиях быстроизменяющейся рыночной ситуации.

Невозможность разработки ССП без инициативы топ-менеджмента

При разработке ССП для отдельного подразделения компании, достоинства ССП не используются в рамках всей организации, и в результате получается гораздо меньший эффект, тем более что любое подразделение организации взаимодействует с целым рядом других подразделений и, несомненно, зависит от качества их работы.

Трудность оценки важности ключевых показателей

Выбор ключевых показателей – достаточно ответственный и неоднозначный процесс. Финансовые показатели в компаниях отслеживаются постоянно, а вот определение нефинансовых показателей, тем более на первом этапе, достаточно сложно из-за их неоднозначности. При оценке показателей имеет смысл расположить их по степени значимости в каждой из четырех перспектив и оставить не более пяти ключевых и наиболее важных из них по каждой перспективе.

Слайд 55

51.Система сбалансированных показателей (BSC). Связь с системой мотивации.

Сформулированные

цели должны быть конкретизированы до уровня конкретного сотрудника

Должны быть

связаны с его непосредственной деятельностью

У сотрудника должна быть мотивация к достижению поставленных целей

Цели обсуждаются с самим сотрудником

Цель должна непосредственно влиять на достижение стратегических целей компании в целом

Стимулы – связь достижения целей с системой мотивации

Достижимость целей с точки зрения самого сотрудника

Привлекательная взаимосвязь между требуемым результатом и ожидаемым вознаграждением

Система мотивации, основанная на ССП, состоит из 2 элементов: системы согласования целей и согласованной с ней системы стоимостной и не стоимостной мотивации.

Требования для функционирования системы мотивации:

Практичность – практическая реализуемость

Прозрачность – цели, оценочные показатели и система оплаты труда понятны сотрудникам

Рентабельность – баланс между размером оплаты и достигнутыми результатами

Легитимность – не противоречие базовым правовым условиям

Алгоритм разработки системы мотивации

Слайд 56

52. Понятие бизнес модели. Канонические бизнес-модели. Их ограничения

и особенности. Шаблон бизнес-модели.

Бизнес-модель логически описывает, каким образом организация

создаёт, поставляет клиентам и приобретает стоимость – экономическую, социальную и другие формы.

Канонические бизнес-модели:

Магазинчик - обычная, классическая бизнес-модель.

«Крючок с наживкой» - обогащение на сопутствующих товарах.

Необходима защита от конкурентов.

«Длинный хвост» - длинное предложение – печать книжки по требованию и её ожидание.

Товар по более низкой цене, но при этом ожидание. Нету запасов, всё по требованию.

«Бесплатные товары» - бесплатная составляющая привлекает участников, за преимущественные условия нужно заплатить. Большая база пользователей. (Google, Yandex, Skype).

Mesh-модель – сетевое совместное пользование, на доступе а не на владении.

«Разделённая бизнес-модель» - достижение лучших результатов при разделении и координировании (банковская система, сотовые операторы).

Шаблон бизнес модели:

Слайд 57

53. Нотации для описания бизнес-процессов. Ключевые понятия.

Нотация бизнес-процесса -

это набор условных обозначений и правил их применения, используемый

для визуального представления бизнес-процесса. Связи между объектами в нотации имеют определенный смысл и отражают последовательность выполнения функций в рамках процесса.

Графическая нотация используется для описания бизнес-процессов, т.е. визуального отображения модели процесса. Формализованный бизнес-процесс поддается анализу и оптимизации, поэтому графическая нотация является инструментом описания и/или моделирования бизнес-процессов.

Наиболее популярные нотации:

Нотация IDEF0 (Integrated DEFinition) - Данная нотация применяется для построения функциональной/концептуальной модели системы. Диаграммы IDEF0 отображают функции/процедуры, а также потоки информации и материальных объектов. Основные объекты нотации: работы, стрелки.

Нотация IDEF3 - предназначена для описания работ в случаях необходимости отражения логической последовательность их выполнения.

Основные объекты: работа, стрелки, перекрестки (и/или), объект ссылки (то что нельзя связать стрелкой или перекрёстком)

Нотация ARIS eEPC (extended Event Driven Process Chain) - Расширенная нотация описания цепочки процесса, управляемого событиями. Данная нотация предназначена для описания бизнес-процесса в виде потока последовательно выполняемых работ. Нотация ARIS eEPC представляет собой расширение нотации IDEF3, Объекты: функции, события, организационная единица, документ, прикладная система, кластер информации, стрелки, логические операторы.

Нотация ARIS Information Flow - Данная нотация применяется при построении схем потоков данных или документов между функциями бизнес-процессов предприятия. Является аналогом DFD

Основные объекты: функции, информационный поток

Нотация DFD - DFD-диаграмма (Data Flow Diagram). Данная нотация представляет собой диаграмму потоков данных. Объекты: работы, стрелки, хранилища данный, внешние сущности

Слайд 58

53. Нотации для описания бизнес-процессов. Ключевые понятия.

IDEF0

IDEF3

ARIS eEPC ARIS Information Flow

Слайд 59

54. Референтные модели бизнес-процессов.

Референтная модель — это модель эффективного

бизнес-процесса, созданная для предприятия конкретной отрасли, внедренная на практике

и предназначенная для использования при разработке/реорганизации бизнес-процессов на других предприятиях.

Представляют собой эталонные схемы организации бизнеса

Позволяют начать разработку собственной модели на базе уже готового набора функций и процессов

Представляет собой совокупность логически взаимосвязанных функций

Для каждой функции указывается исполнитель, входные и выходные документы, информационные объекты

Элементы (функции и документы) содержат ссылки на соответствующие объекты ИС, а так же документы и другую информацию, расположенную в репозитарии проекта.

Референтная – в переводе с английского – ссылочная модель.