Слайд 2

Что такое ипотека?

Ипотека — это одна из форм

залога, при которой закладываемое недвижимое имущество остается в собственности

должника, а кредитор в случае невыполнения последним своего обязательства приобретает право получить удовлетворение за счет реализации данного имущества.

Следует различать понятия ипотека и ипотечное кредитование, при котором кредит выдаётся банком под залог недвижимого имущества. Ипотечный кредит — одна из составляющих ипотечной системы. При получении кредита на покупку недвижимого имущества сама приобретаемая недвижимость поступает в ипотеку (залог) банку как гарантия возврата кредита.

Ипотекой является также залог уже существующего недвижимого имущества собственника для получения им кредита или займа, которые будут направлены либо на ремонт или строительство, либо на иные нужды по усмотрению заемщика-залогодателя.

В случае неисполнения основного обязательства, взыскание обращается только на заложенное недвижимое имущество, а залогодержатель имеет преимущественное право на удовлетворение своих требований перед другими кредиторами должника.

Слайд 3

История развития ипотеки

Впервые термин "ипотека" ввел в обращение

архонт Солон (594 г. до н.э.). От греч.«Hypothec» –

подставка, подпорка.

Ипотечные книги в Древней Греции (аналог нашего Росреестра).

Первые ипотечные учреждения Римская империя

I в. н. э.

Первое ипотечное законодательство во времена правления императора Антония Пия (II в.н.э.)

В Германии первые упоминания лишь в XIV столетии.

Во Франции с конца XVI века появляется негласная ипотека.

В Америке ипотечное кредитование начало развиваться во времена правления Ф.Рузвельта

Слайд 4

Ипотечное кредитование в России

Первое упоминание «заклад земель и

имений» в «другие руки» упоминался еще в древнерусских документах

в XIII — XV веках.

в XVI веке возникла даже целая проблема с залогом земель — появились формы мошенничества (!)

Начало ипотечного кредитования в России можно отнести к царствованию императрицы Елизаветы Петровны. В это время (1754 год) были открыты дворянские банки в Москве и Санкт-Петербурге.

С 1776 года дворянские банки начали выдавать ссуды крестьянам

Следующий этап развития ипотечного кредитования в России начался во времена правления Екатерины II.

28 июня 1786 года был издан манифест об учреждении государственного заемного банка, упразднивший прежние дворянские банки. Это было первое чисто ипотечное кредитное учреждение долгосрочного кредита

С 19 февраля 1861 года (после отмены крепостного права) в России начинается массовое распространение кредитных учреждений.

1883 год – учреждение Крестьянского поземельного банка для выдачи ссуд крестьянам при покупке земли, находившихся в тяжелом экономическом положении

1884 год – открыт банк по кредитованию землевладельцев – Государственный банк Российской империи.

1885 год – открытие Государственного Дворянского земельного банка для помощи дворянам на началах благотворительного кредита.

К 1917 году в России уже существовал 21 земельный банк, Государственный Крестьянский поземельный банк, Дворянский банк, Особый отдел Государственного Дворянского банка и 18 частных банков

После октябрьской революции ипотечные кредитные организации в России были полностью ликвидированы вместе с правами частной собственности

Возвращение ипотеки лишь в 1997 – 1998 годах. ФЗ об Ипотеке от 16.07.1998 года

Слайд 5

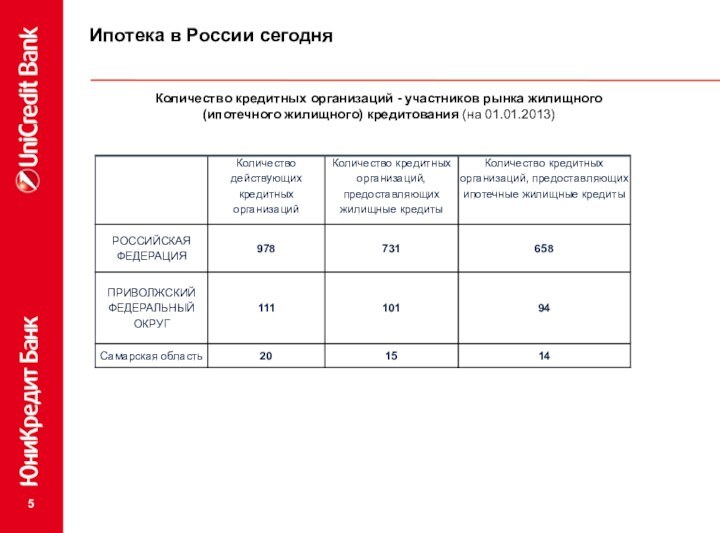

Ипотека в России сегодня

Количество кредитных организаций - участников

рынка жилищного

(ипотечного жилищного) кредитования (на 01.01.2013)

Слайд 6

Рейтинг самых ипотечных банков России

(по состоянию кредитного портфеля

на 31.12.2012)

Слайд 7

ФЗ об ипотеке (залоге недвижимости)

16 июля 1998 года

Ипотека

в силу Закона

Ипотека в силу Договора

Слайд 8

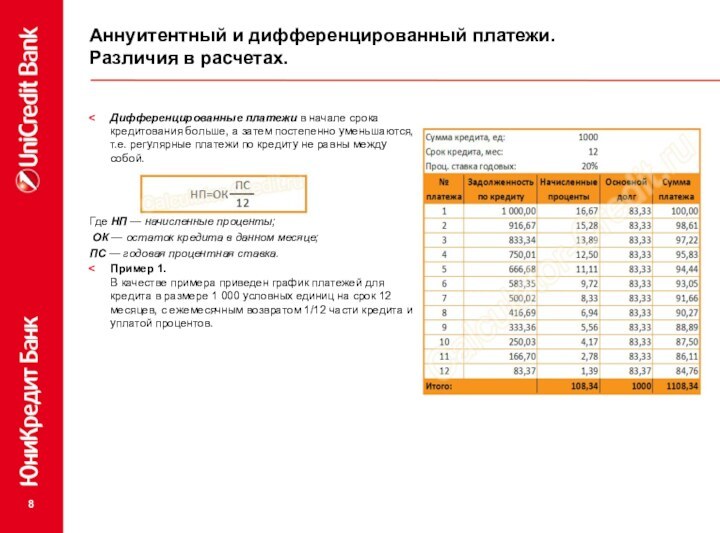

Аннуитентный и дифференцированный платежи.

Различия в расчетах.

Дифференцированные платежи в

начале срока кредитования больше, а затем постепенно уменьшаются, т.е.

регулярные платежи по кредиту не равны между собой.

Где НП — начисленные проценты;

ОК — остаток кредита в данном месяце;

ПС — годовая процентная ставка.

Пример 1.

В качестве примера приведен график платежей для кредита в размере 1 000 условных единиц на срок 12 месяцев, с ежемесячным возвратом 1/12 части кредита и уплатой процентов.

Слайд 9

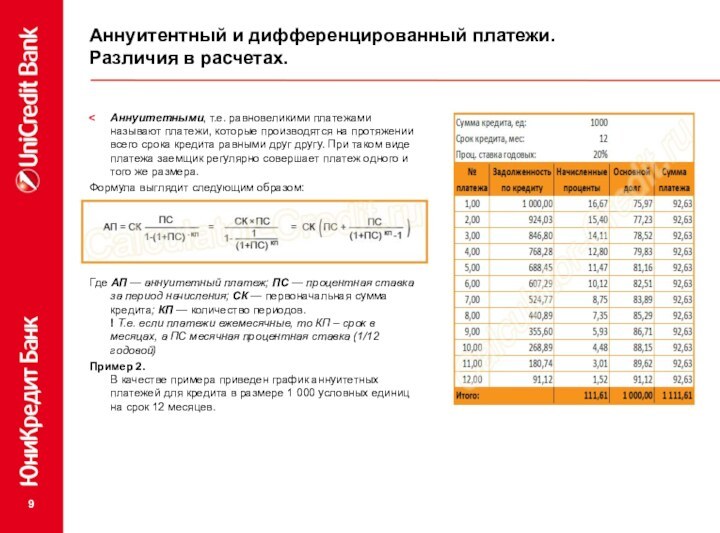

Аннуитентный и дифференцированный платежи.

Различия в расчетах.

Аннуитетными, т.е. равновеликими

платежами называют платежи, которые производятся на протяжении всего срока

кредита равными друг другу. При таком виде платежа заемщик регулярно совершает платеж одного и того же размера.

Формула выглядит следующим образом:

Где АП — аннуитетный платеж; ПС — процентная ставка за период начисления; СК — первоначальная сумма кредита; КП — количество периодов.

! Т.е. если платежи ежемесячные, то КП – срок в месяцах, а ПС месячная процентная ставка (1/12 годовой)

Пример 2.

В качестве примера приведен график аннуитетных платежей для кредита в размере 1 000 условных единиц на срок 12 месяцев.

Слайд 10

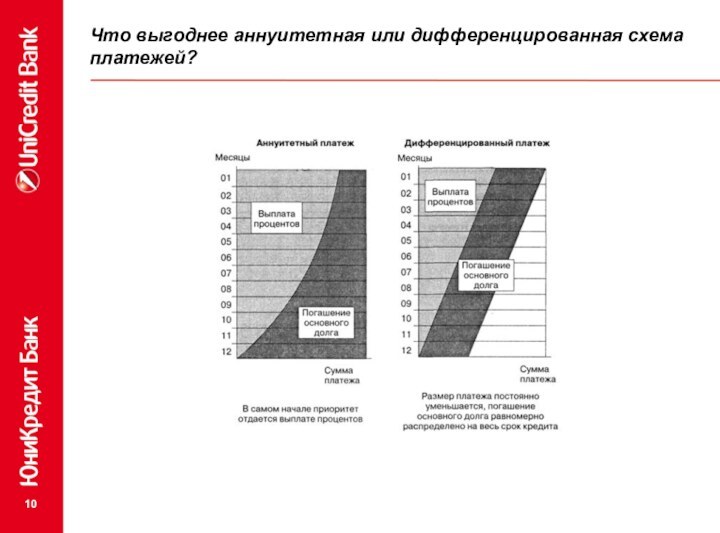

Что выгоднее аннуитетная или дифференцированная схема платежей?

Слайд 11

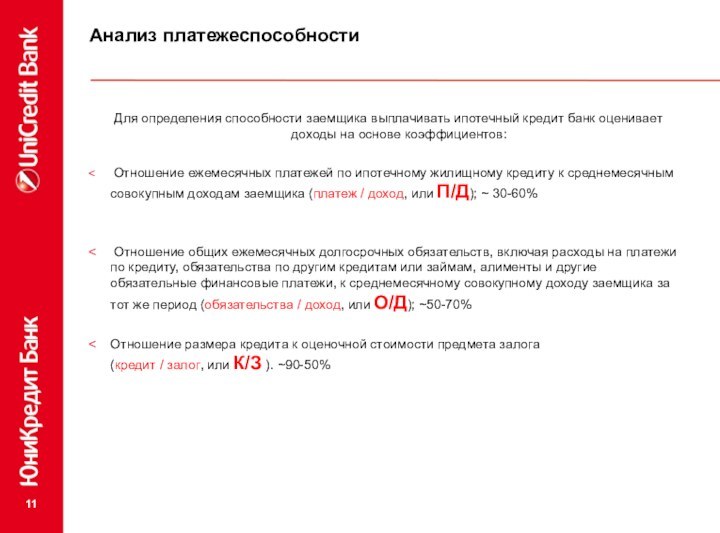

Анализ платежеспособности

Для определения способности заемщика выплачивать ипотечный кредит

банк оценивает доходы на основе коэффициентов:

Отношение ежемесячных платежей

по ипотечному жилищному кредиту к среднемесячным совокупным доходам заемщика (платеж / доход, или П/Д); ~ 30-60%

Отношение общих ежемесячных долгосрочных обязательств, включая расходы на платежи по кредиту, обязательства по другим кредитам или займам, алименты и другие обязательные финансовые платежи, к среднемесячному совокупному доходу заемщика за тот же период (обязательства / доход, или О/Д); ~50-70%

Отношение размера кредита к оценочной стоимости предмета залога

(кредит / залог, или К/З ). ~90-50%

Слайд 12

Поручитель и созаемщик – кто они?

Разница между поручителями

и созаемщиками по кредиту – есть!

Cозаемщик - тот, кто

берет кредит вместе с заемщиком. Его доходы учитываются при определении максимальной суммы кредита. Cозаемщики платят ВМЕСТЕ с заемщиком по кредиту.

Поручители - граждане, которые поручаются за заемщика. Их доходы не учитываются при расчете максимальной суммы кредита. Но поручители - обеспечивают возврат кредита: если заемщик не будет платить по кредиту, то банк имеет право обратиться к поручителям: «Поручались - платите».

НО! существует солидарная ответственность и для поручителей по кредиту.

Слайд 13

Анализ документов, предоставленных заемщиком

Предварительная квалификация включает в себя

следующие этапы:

Проверка заемщика на соответствие требованиям Банка-кредитора

- Общий непрерывный

стаж (как правило не менее 24 месяцев)

- Стаж на последнем месте (минимум 3 месяца)

- Месторасположение компании-работодателя (регион присутствия Банка-кредитора)

- Возраст на момент получения кредита (от 21 года)

- Возраст к моменту полного погашения кредита (55 лет для женщин и 60 для мужчин)

- Доход до налогообложения (часто существуют ограничения на минимальный размер такого дохода ~ 15 000 рублей)

- целевое использование средств (приобретение квартиры/дома с землей)

Проверка предоставленных документов на соответствие действующему законодательству/ требованиям Банка

- проверка паспорта (действительность / отсутствие «лишних» записей)

- проверка трудовой книжки (соответствие бланков, наличие подписей и пр.)

- проверка справки о доходах (коды дохода, реквизиты)

Слайд 14

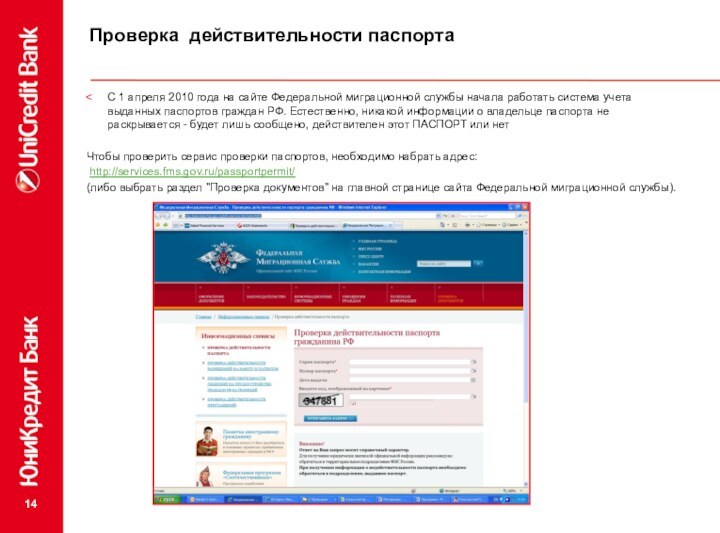

Проверка действительности паспорта

С 1 апреля 2010 года на

сайте Федеральной миграционной службы начала работать система учета выданных

паспортов граждан РФ. Естественно, никакой информации о владельце паспорта не раскрывается - будет лишь сообщено, действителен этот ПАСПОРТ или нет

Чтобы проверить сервис проверки паспортов, необходимо набрать адрес:

http://services.fms.gov.ru/passportpermit/

(либо выбрать раздел "Проверка документов" на главной странице сайта Федеральной миграционной службы).

Слайд 15

Положение о паспорте гражданина Российской федерации

Допускается наличие следующих

отметок:

о регистрации гражданина по месту жительства и снятии его

с регистрационного учета - соответствующими органами регистрационного учета (страницы с 5 по 12);

об отношении к воинской обязанности граждан, достигших 18-летнего возраста, - соответствующими военными комиссариатами и территориальными органами Федеральной миграционной службы (стр. 13);

о регистрации и расторжении брака - соответствующими органами, осуществляющими государственную регистрацию актов гражданского состояния на территории Российской Федерации, и территориальными органами Федеральной миграционной службы (14 и 15 страница);

о детях (гражданах Российской Федерации, не достигших 14-летнего возраста) - территориальными органами Федеральной миграционной службы (16 и 17 страница);

о ранее выданных основных документах, удостоверяющих личность гражданина Российской Федерации на территории Российской Федерации, - территориальными органами Федеральной миграционной службы

(19 страница);

о выдаче основных документов, удостоверяющих личность гражданина Российской Федерации за пределами Российской Федерации, - территориальными органами Федеральной миграционной службы или другими уполномоченными органами (19 страница).

По желанию гражданина в паспорте также производятся отметки:

о его группе крови и резус-факторе - соответствующими учреждениями здравоохранения (18 страница);

об идентификационном номере налогоплательщика - соответствующими налоговыми органами (18 страница).

Запрещается вносить в паспорт сведения, отметки и записи, не предусмотренные Положением о паспорте гражданина РФ.

Паспорт, в который внесены сведения, отметки или записи, не предусмотренные настоящим Положением, является недействительным!

Слайд 16

Проверка юридического лица - работодателя. База Спарк

http://www.spark-interfax.ru/

Слайд 17

База Спарк

Результат запроса по названию

Слайд 18

Трудовая книжка

Трудовая книжка — официальный персональный документ российского

гражданина, достигшего возраста 14 лет, впервые получающий оформление с

момента начала его трудовой деятельности, при первом поступлении его на работу — трудоустройстве, и отражающий индивидуальную информацию о нем: личные данные (фамилию, имя, отчество), дату и год рождения, образование, профессию и специальность; документу присваивается регистрационный номер, и, в соответствии с положениями законов о труде, фиксирующаяся в нём должность, все изменения и любая информация о взаимоотношениях с работодателем удостоверяются личной подписью владельца и заверяются подписью ответственного лица отдела кадров организации (работодателя), где трудовая книжка и хранится вплоть до увольнения работника, при переходе на другое место работы трудовая книжка выдаётся ему на руки, а при оформлении трудовых отношений с новой организацией передаётся в её отдел кадров

Слайд 21

Проверка справки 2НДФЛ.

Изучение кодов начисления дохода

Необходимо проверить на

соответствие основным требованиям.

Обязательные пункты:

Справка должна быть заполнена (напечатана).

Справка

должна содержать телефон организации.

Справка не должна содержать исправлений.

Справка должна иметь порядковый номер.

Обязательно должно быть заполнено поле «ИНН компании-работодателя»

Коды доходов должны соответствовать справочнику

Основные(вернее чаще всего попадающиеся):

1010 Дивиденды,

2000 Вознаграждение, получаемое налогоплательщиком за выполнение трудовых или иных обязанностей, собственно Зарплата)

2010 Выплаты по договорам гражданско-правового характера,

2012 Суммы отпускных выплат,

2300 Пособия по временной нетрудоспособности,

4800 Иные доходы.

Слайд 22

Проверка кредитной истории заемщика

Кредитная история — это сформированная

в определённом порядке информация о заёмщике, которая отражает историю

исполнения им принятых на себя обязательств по кредитам. А по-простому, это база данных обо всех кредитах каждого заёмщика и о соблюдении сроков их погашения.

Официальное понятие «кредитная история» и вся практическая деятельность различных структур, связанная с её формированием, хранением и использованием ведёт своё начало с 01 июня 2005 г, когда вступил в силу

Федеральный закон Российской Федерации от 30 декабря 2004 года за

N 218-ФЗ «О кредитных историях».

Слайд 23

Кто участвует в формировании, хранении и раскрытии кредитных

историй?

Федеральная служба по финансовым рынкам России

Государственный реестр бюро

кредитных историй

Бюро кредитных историй (БКИ) *

Коммерческий банк/источник формирования кредитной истории

Центральный каталог кредитных историй Банка России (ЦККИ)

По состоянию на 10 января 2012 года на территории Российской Федерации зарегистрировано

31 Бюро кредитных историй, 11 из которых расположены в Москве. Вот к ним и стекается от банков вся информация о кредитах заёмщиков. Иногда БКИ закрываются, и тогда кредитные истории передаются в действующие бюро

Слайд 24

Основание для формирования кредитной истории

В п.4 статьи 5

Закона РФ № 218-ФЗ «О кредитных историях» об этом

говориться так:

« Источник формирования кредитной истории представляет информацию в бюро кредитных историй только при наличии на это письменного или иным способом документально зафиксированного согласия заёмщика. Согласие заёмщика на представление информации в бюро кредитных историй может быть получено в любой форме, позволяющей однозначно определить получение такого согласия»

Согласие на формирование кредитной истории даётся заёмщиком только в письменной форме, и заверяется его собственноручной подписью. Письменное согласие на формирование кредитной истории оформляется в виде:

отдельного документа, подписанного заёмщиком;

пункта в анкете на получение кредита;

пункта в кредитном договоре и т.д.

Срок хранения кредитной истории законодательно определён в 15 лет со дня последнего изменения информации об обязательствах заёмщика, содержащихся в кредитной истории. Сформированная кредитная история заёмщика хранится в одном или в нескольких Бюро кредитных историй, с которыми банк заключил договора.

Слайд 25

Куда направлять запрос о месте хранения кредитной истории

Лучше

всего поиск кредитной истории или проверку её наличия стоит

начинать с Центрального каталога кредитных историй ЦБ, так как именно он создан для сбора, хранения и представления информации о бюро кредитных историй, в которых хранятся сформированные кредитные истории субъектов кредитных историй.

Запрос в Центральный каталог кредитных историй можно направлять:

через интернет-сайт Банка России;

через кредитную организацию;

через бюро кредитных историй;

через отделения почтовой службы;

через нотариуса.

Слайд 26

Изучение, формирование и заполнение комплекта документов

Документы, предоставляемые заемщиком/поручителями

Заявление на получение кредита и Анкета по форме

Банка

Паспорт копии всех страниц

Документы о семейном положении (св-во о заключении/расторжении брака, рождении детей,) копии,

Документы с последнего места работы о доходах за последние 6 месяцев Справки по форме 2-НДФЛ или в свободной форме.

Документы об образовании и повышении квалификации (аттестаты, дипломы, сертификаты и т.д.) копии

Военный билет или удостоверение граждан, подлежащих первичной постановке на воинский учет (приписное свидетельство) для мужчин моложе 27 лет

Трудовая книжка или трудовой договор (для работы по совместительству) копии заполненных страниц, заверенные организацией-работодателем

Краткая информация о роде деятельности компании и должностных обязанностях заемщика/поручителей в произвольной форме,

Паспорта всех собственников объекта залога (при передаче в залог имеющейся недвижимости) копии .

Документы о собственности

Зачем Банку столько документов??

Слайд 27

Документы по объекту

Перечень документов по закладываемому объекту недвижимости

Свидетельство

о регистрации права, а также:

Правоустанавливающие документы на предмет залога

-

Договор купли-продажи/договор мены/договор дарения/договор обмена/договор передачи;

Документы БТИ

кадастровый паспорт с поэтажным планом и экспликацией либо технический паспорт, либо справка о технических характеристиках объекта с поэтажным планом и экспликацией либо выписка из технического паспорта.

Справка о зарегистрированных лицах

Выписка из Единого государственного реестра прав на недвижимое имущество и сделок с ним4

Отчет об оценке рыночной стоимости закладываемой недвижимости

Паспорта собственников (продавцов) квартиры

Нотариальное согласие супруга/супруги покупателя-заемщика на покупку объекта недвижимости

Другие документы в зависимости от вида сделки

Слайд 28

Страхование — обязательное ли это условие для получения

ипотечного кредита?

Обычно банки настаивают на следующих видах страхования:

Страхование жизни

и здоровья (трудоспособности) заемщика;

Страхование имущества (приобретаемой квартиры) от пожара, наводнения и т.п.;

Титульное страхование (риск yтpаты права собственности).

Слайд 29

Сделка в банке

Кредитный договор

Договор купли-продажи

Договор залога

Особенности сделок (в

силу договора, в силу закона)

Аренда банковского сейфа

Договор открытия счета

Закладная.

Насколько это «ценная бумага»

Сроки регистрации

Ипотека – способ жить лучше!